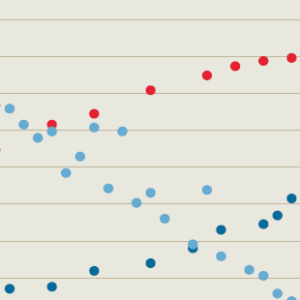

Het Agentschap van de Generale Thesaurie van het Ministerie van Financiën maakt gebruik van swaps om renterisico’s van de staatsschuld te beheersen. Van 2008 tot 2015 werden swaps ingezet om de staatsschuld bij uitgifte te financieren conform een looptijd van 7 jaar. Deze looptijd zorgde voor een optimale balans tussen kosten en risico. In de praktijk werden bij iedere schulduitgifte twee soorten swaps afgesloten. Ter illustratie: bij uitgifte van een tienjaars staatsobligatie werd een swap afgesloten om de tienjaars rente om te zetten naar een variabele rente en een tweede swap om de variabele rente om te zetten naar een zevenjaars vaste rente. Dit leidde tot een gemiddelde looptijd van de schuldportefeuille van 3,5 jaar.

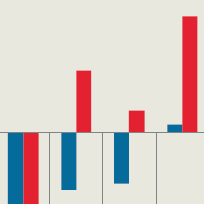

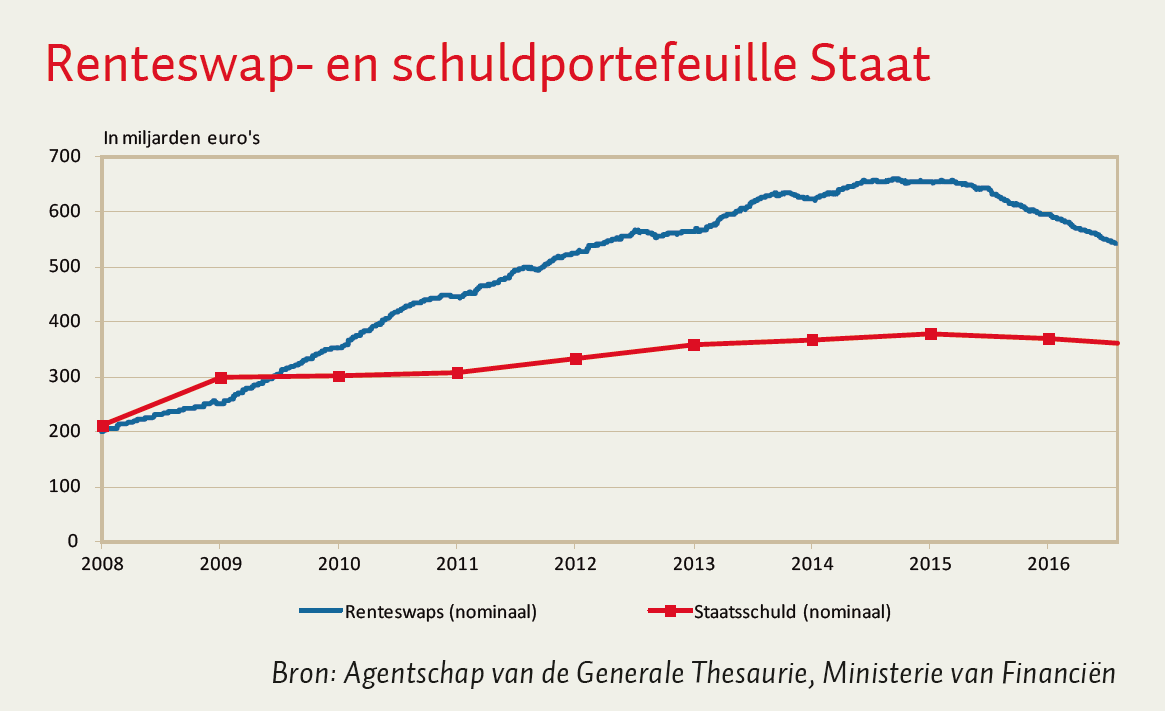

De figuur laat zien dat de swapportefeuille door dit beleid sterker is opgelopen dan de staatsschuld. Eind augustus 2016 bedroegen swaps in totaal 536 miljard euro (tegenover 359 miljard euro staatsschuld). Het bedrag waarover netto-renterisico wordt gelopen is echter veel kleiner, namelijk 26 miljard euro. Wederom ter illustratie: een schulduitgifte van 3 miljard euro betekent een bruto-swapvolume van 6 miljard euro maar een netto-swapvolume van nul omdat beide swaps voor wat betreft de nominale omvang tegen elkaar wegvallen. Overigens is ook het kredietrisico – het risico dat betaalverplichtingen niet worden nagekomen – relatief beperkt omdat de Staat alleen swaps afsluit met de meest kredietwaardige partijen en partijen verplicht onderpand storten indien de swaps positieve marktwaarde hebben voor de Staat.

Vanwege de historisch lage rentestand is begin 2012 besloten de looptijd van de staatsschuld te verlengen om tegen relatief lage kosten meer budgettaire zekerheid te creëren. Het streven is om eind 2019 op een gemiddelde looptijd van de portefeuille van 6,4 jaar uit te komen. Om dit doel te bereiken wordt sinds 2012 niet meer standaard elke lening teruggeswapt naar een zevenjaars vaste rente en worden sinds 2015 bestaande swaps vroegtijdig beëindigd. De groei van de swapportefeuille is hierdoor in eerste instantie afgeremd en vervolgens in absolute termen gaan dalen. Het kredietrisico is zodoende verder verkleind. Ook interessant is dat de swaps die vroegtijdig beëindigd werden (of worden) vanwege de lage rentestand positieve marktwaarde hebben voor de Staat. Het leverde tot op heden een bedrag van 8,6 miljard euro op; dit heeft de staatsschuld met hetzelfde bedrag verlaagd.