Na een periode van behoorlijk synchrone huizenprijsontwikkeling in Europa lopen de prijzen sinds de financiële crisis van 2008 meer uiteen. Zijn deze verschillen te verklaren door het gevoerde beleid en wat kunnen we daarvan leren?

In het kort

– Synchronisatie van rentes en groei zorgen ervoor dat de huizenprijzen in de verschillende landen gelijk op- en afgaan.

– Minder macroprudentiële beperkingen, fiscale voordelen en een krappe huurmarkt kunnen leiden tot snellere stijgingen.

– Er lijkt geen maatregel die op zichzelf de woningprijsstijging kan keren, er is altijd een combinatie voor nodig.

In Nederland zijn de stijgende huizenprijzen van de afgelopen jaren voor steeds meer mensen een bron van zorg. Politici en beleidsmakers spelen daar handig op in, en stellen verschillende oplossingen voor om deze stijging te beëindigen, van macroprudentieel beleid zoals het invoeren van strengere leennormen (hiervoor pleit De Nederlandsche Bank), via aanpassingen van de fiscaliteit (verschillende oppositiepartijen stellen voor om de hypotheekrenteaftrek te beëindigen), tot een verder dereguleren van de huursector (zoals door de VVD bepleit).

In het kort

Dit artikel maakt onderdeel uit van het dossier ‘Regie op Wonen’.

Maar drukken deze oplossingen de huizenprijzen inderdaad? In dit artikel vergelijk ik hiertoe de huizenprijsontwikkeling tussen verschillende Europese landen sinds 1995 met het in die landen gevoerde macroprudentiële, fiscale en huurreguleringsbeleid. Ik richt me daarbij op de selectie van landen met de meest uiteenlopende huizenprijsontwikkelingen.

Internationale huizenprijssynchronisatie

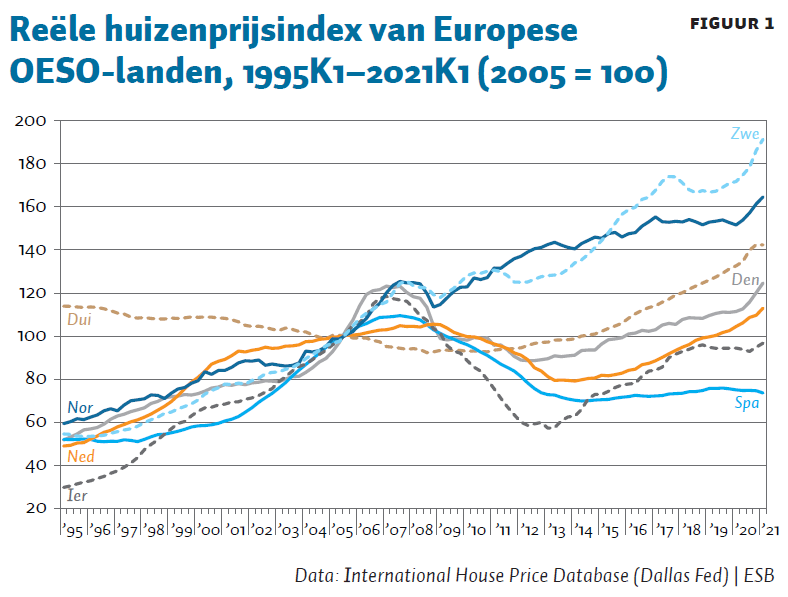

Opvallend is dat de huizenprijzen in de geavanceerde economieën – met uitzondering van Duitsland (zie kader 1) – van 1995 tot aan het begin van de kredietcrisis in 2007 sterk gelijk opgingen (figuur 1). En ook is na de crisisperiode, vanaf 2013, de synchroniciteit terug. Op Spanje na is opnieuw in de meeste landen een aanzienlijke huizenprijsstijging zichtbaar, al is er wel meer divergentie zichtbaar in de ontwikkeling van de huizenprijzen.

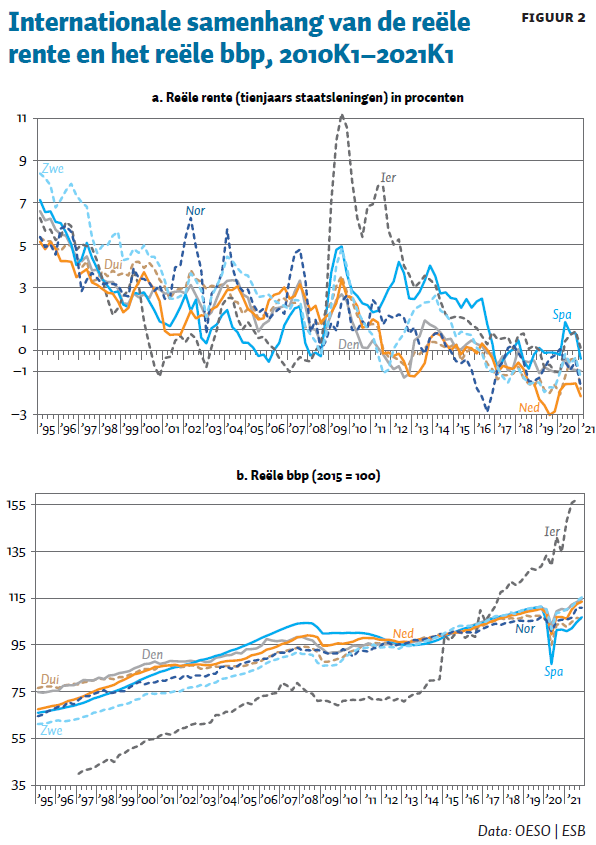

Deze synchrone ontwikkeling van de huizenprijzen heeft een economische basis. Uit de empirische literatuur komen de reële rente en het reële nationale inkomen naar voren als belangrijkste macro-economische factoren die van invloed zijn op de vraag naar woningen (Geng, 2018). Beide macro-economische factoren kennen een vergelijkbare ontwikkeling in de verschillende landen, en dat biedt een plausibele verklaring voor de internationaal samenhangende stijging van huizenprijzen.

De reële rente daalt in deze periode in alle betrokken landen (figuur 2a). Daar zijn sinds de crisisperiode verschillende redenen voor: de staatsschuldenproblematiek van de EU (sinds 2010), de onzekerheden rond Brexit (sinds 2016), de handelsspanningen tussen de Verenigde Staten en China (sinds 2018), en de coronacrisis (sinds 2020). Expansief monetair beleid in de VS versnelt deze renteverlaging doordat ze kapitaalstromen richting andere landen op gang brengt (Otrok en Terrones, 2004; 2005). De ontvangende landen worden dan geconfronteerd met meer kapitaal, met als potentieel gevolg nog lagere rentes en gunstigere leenvoorwaarden (Richter en Werner, 2016).

Ook het reële bruto binnenlands product (bbp) (als proxy voor het inkomen) van de betrokken landen toont een gesynchroniseerde opgaande trend (figuur 2b). Dit met uitzondering van een daling gedurende de coronacrisis (de periode 2019K4–2020K2). Toen stegen de huizenprijzen echter door, waarschijnlijk vanwege het ruime steunbeleid van overheden en centrale banken, en omdat de opgebouwde spaartegoeden voor een groot gedeelte in de vastgoedmarkt zijn terechtgekomen. Bovendien leidde de nieuwe realiteit van het thuiswerken tot een zoektocht naar meer woonruimte (Romei, 2021).

Kader 1: Duitsland als buitenbeentje

De Duitse huizenprijsontwikkeling valt op. Het land heeft decennialang tegendraadse huizenprijsdalingen getoond, ondanks de structurele groei van het bbp en de structurele daling van de rente (figuur 2). Inmiddels behoort het tot de groep van landen met de sterkste huizenprijsstijgingen. De recente stijging lijkt samen te hangen met de stijging van de huren, die tot voor kort kunstmatig laag werden gehouden. Doordat de huren nu stijgen, lijkt er sprake te zijn van een cultuurverandering – er is toenemende interesse in het huizenbezit in Duitsland (Vrijmoeth, 2020) – en daardoor lijkt de betaalbaarheid van woningen eindelijk aan te slaan bij investeerders. De kredietcrisis heeft de Duitse woningmarkt eveneens amper geraakt. Veel genoemde redenen zijn de relatief beperkte omvang van hypotheekleningen en het feit dat de prijzen (onder andere door gesubsidieerde woningbouw in de jaren negentig) niet gestegen zijn in de aanloop naar de kredietcrisis (Kofner, 2014).

Steeds meer individualiteit zichtbaar

De crisisperiode, 2007–2013, vormt wel een breekpunt. Terwijl de huizenprijzen in bijvoorbeeld Noorwegen en Zweden stug doorstijgen, kennen de meeste landen een daling in variërende mate en duur.

De macro-economische factoren lijken de afwijkende huizenprijsontwikkeling in deze periode redelijk te verklaren. In Ierland en Spanje, die een relatief lange recessie en de sterkste daling in huizenprijzen kennen, schieten de rentes gedurende deze crisisperiode sterk omhoog – verklaarbaar door de kapitaalvlucht en de sterk verhoogde risicopremies die verband houden met de staatsschuldencrisis in de EU. Nederland kent ook een lange recessieperiode, van 2008 tot 2013, maar ten opzichte van Ierland en Spanje slechts een gematigde bbp- en huizenprijsdaling.

Maar op Ierland en Spanje na bieden macro-economische factoren geen verklaring voor de lagere synchronisatie van de huizenprijzen na de financiële crisis. Ierland kende na de crisisperiode een veel sterkere groei dan de andere landen, terwijl Spanje juist zeer beperkt hersteld is sinds 2014. Het land kent een relatief hoge werkloosheid onder jongeren en een daling van de lonen ten opzichte van 2008 en de sinds 2014 nauwelijks stijgende huizenprijzen hangen daarmee samen (Banco de España, 2020).

Rente en groei komen in de andere landen simpelweg te veel overeen om een goede verklaring te vormen voor de afwijkende prijsontwikkeling. Ik behandel daarom de veel gegeven verklaringen vanuit beleid voor afwijkende prijsontwikkelingen een voor een en bespreek de invloed die ze zouden hebben op de huizenprijsontwikkeling.

Macroprudentieel beleid

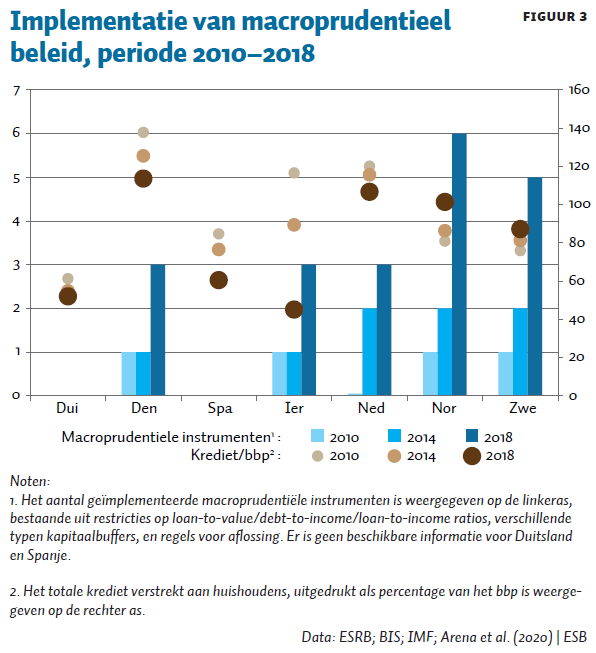

De invoering van strenger macroprudentieel beleid laat weinig effect zien op de huizenprijsontwikkeling. Sinds de ervaringen met de kredietcrisis hebben veel Europese landen hun macroprudentieel beleid ter beperking van financiële stabiliteitsrisico’s geïntensiveerd – denk aan verscherpte regels voor financiële instellingen omtrent kapitaalbuffers en kredietverlening. Figuur 3 laat zien dat dit voor alle getoonde landen in meerdere of mindere mate wordt uitgevoerd in de periode 2010–2018 (Spanje en Duitsland zijn buiten beschouwing gelaten, wegens gebrek aan data).

Uit de timing van de aanscherpingen (jaarlijks vanaf 2013/14) lijken deze een reactie op de stijgende kredietverlening en huizenprijzen zijn geweest. Noorwegen en Zweden vallen op met de meeste implementaties, terwijl juist in die landen de huizenprijsstijgingen structureel sterk zijn. Ook is de kredietvorming uitgedrukt in het bbp in die landen gestegen in de periode 2010–2018. Wel is aannemelijk dat zowel in Noorwegen als in Zweden de beperkingen sterkere stijgingen hebben voorkomen (Arena et al., 2020).

In Nederland, Denemarken en Ierland lijken de verscherpingen ook een reactie geweest te zijn op de stijgende huizenprijzen na de recessie. De ratio krediet/bbp toont een daling. Een mogelijke verklaring voor toenemende huizenprijsstijgingen zonder een sterke kredietgroei zou een zoektocht naar rendement kunnen zijn – gezien de historisch lage rente – met risicogedrag en speculatie als gevolg.

Fiscaal beleid

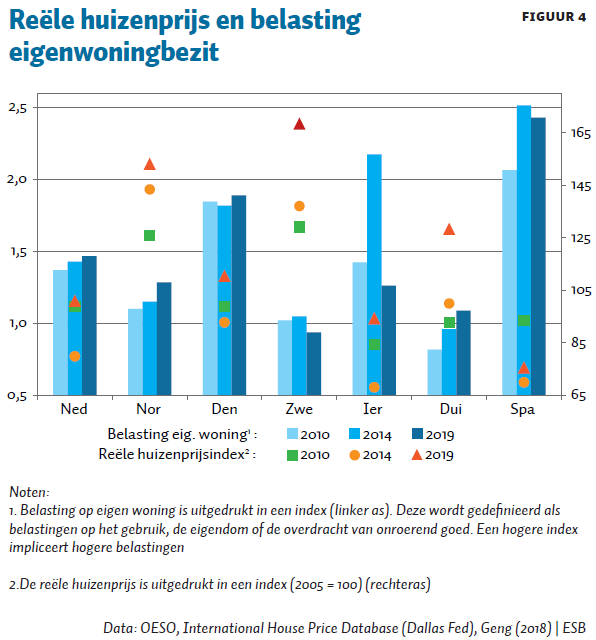

Fiscaal beleid heeft invloed op de afweging van huishoudens om een huis te kopen dan wel te huren en daarmee op de huizenprijsontwikkeling. Uit figuur 4 blijkt een duidelijk verschil in de onderzochte landen in de fiscale behandeling van woningbezit en hypotheeklasten. Drie zaken vallen op. Ten eerste, de landen met de laagste lasten op eigenwoningbezit vertonen de sterkste huizenprijzenstijgingen (Zweden en Duitsland in de periode 2010–2019). In Spanje waar de belastingen het hoogst zijn, zijn de huizenprijzen sinds de recessie amper gestegen.

Ten tweede, een belastingstijging gaat samen met een huizenprijsdaling en andersom. Ierland en Spanje zijn gedurende de crisis de belasting op huizen sterk verhoogd en de huizenprijzen gedaald. Ierland en Zweden hebben de belastingen per 2019 weer teruggebracht, in Ierland zelf naar een lager niveau dan in 2010. Deze fiscale behandelingen zouden kunnen hebben bijgedragen aan de sterke huizenprijsstijgingen in Zweden en Ierland. Spanje heeft daarentegen in diezelfde periode een minimale verlaging doorgevoerd en dat lijkt te corresponderen met de minimale prijsstijging aldaar.

Ten derde, terwijl het fiscale voordeel op eigenwoningbezit naar verwachting heeft bijdragen aan huizenprijsstijgingen in Nederland, Noorwegen, Denemarken en Zweden (dit zijn de landen waar deze mogelijkheden relatief ruim zijn), geeft de variatie in de mogelijkheden ervan tussen deze landen geen duidelijke suggestie die het verschil in onderlinge huizenprijsontwikkeling zou kunnen verklaren.

Huurmarktbeleid

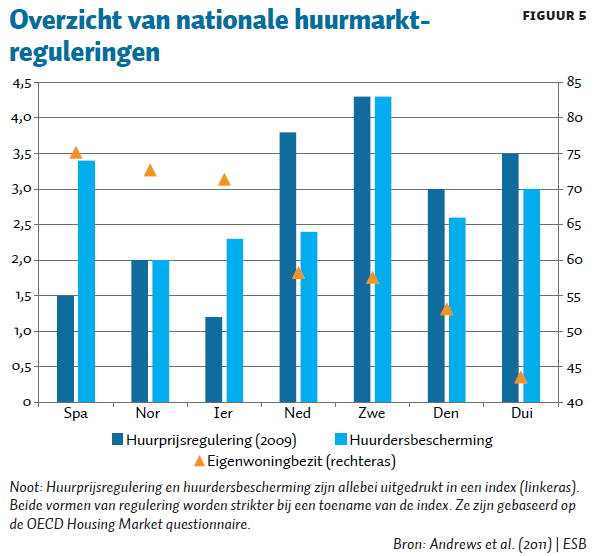

Naast macroprudentieel beleid en fiscaal beleid heeft ook huurregulering effect op de huizenprijzen (Geng, 2017). Strengere regulering kan echter zowel tot een hogere als tot een lagere prijs voor koopwoningen leiden.

Enerzijds maakt een hoge mate van huurprijsregulering en huurdersbescherming huren aantrekkelijk en kan het dus tot vraag naar huurwoningen ten koste van koopwoningen leiden. Anderzijds kunnen deze reguleringen een ontmoedigend effect hebben op de ontwikkeling van het aanbod, omdat het voor investeerders minder aantrekkelijk wordt om in huizen te investeren. Huurprijsregulering beperkt namelijk de huuropbrengsten waardoor het vanuit investeerdersperspectief minder aantrekkelijk wordt om in huizen te investeren (Cavalleri et al., 2019), en omdat het lastiger wordt om verhuurde woningen te verkopen (Kholodilin en Kohl, 2020). Verder kan huurprijsregulatie ervoor zorgen dat huurders in de huurwoning blijven zitten, wat ten koste gaat van de doorstroming (Flatau et al., 2003).

Oftewel, de combinatie van een hogere vraag en een ontmoedigd aanbod van huurwoningen als gevolg van huurmarktregulering leidt tot een slecht(er) functionerende, krappe huurwoningmarkt. Daarbij geldt dat kopen voor huishoudens die hierdoor niet kunnen huren de enige resterende optie is, wat het prijsopdrijvende effect op koopwoningen van huurregulering verder versterkt (Geng, 2018). In deze situatie leidt deze hogere vraag naar huurwoningen dus niet tot lagere, maar tot hogere koopwoningprijzen.

Dit dwarsverband tussen de huurwoning- en koopwoningmarkt onderstreept het belang van een goed functionerende huurwoningmarkt (betaalbaarheid, voldoende aanbod, verhuisflexibiliteit, en dergelijke), met name in de context van de huidige situatie van huizenprijsstijgingen. Een goed ontwikkelde huurwoningmarkt kan in een dergelijke situatie namelijk opwaartse prijsdruk uit de koopwoningmarkt wegnemen (Sila, 2020).

Uit de data komt een zwak positief verband tussen huurprijsregulering en de huizenprijsstijgingen naar voren. In figuur 5 is Zweden het land met relatief de sterkste huurgroeirestricties en meeste huurdersbescherming, wat zou passen bij het beeld van Zweden als land met de allergrootste huizenprijsstijgingen. Noorwegen heeft ten opzichte van Zweden relatief minder huurregulering en ook minder forse huizenprijsstijgingen. Nederland zit hier qua reguleringen en huizenprijsstijgingen tussenin.

Implicaties voor Nederland

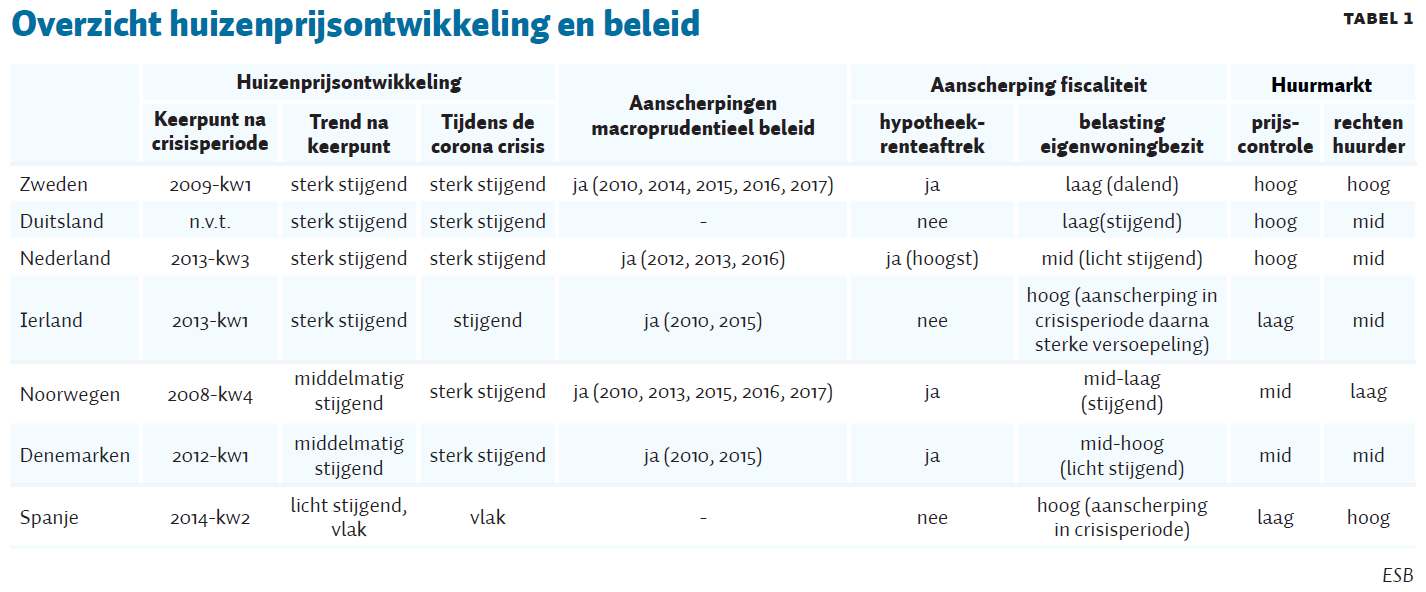

Landen met ‘gunstig’ macroprudentieel, fiscaal of huurmarktbeleid kunnen toch hoge prijsontwikkeling hebben, zie tabel 1. Geen van die maatregelen zijn dus op zichzelf voldoende om de prijsontwikkeling te beperken. Wat daarom nodig is om de problemen op de huizenmarkt te beperken, is een samenhangend pakket van maatregelen. Hierin mogen in ieder geval de volgende drie elementen niet ontbreken.

Aflossingsvereisten is een effectieve macroprudentiële maatregel. Ze hebben de grootste impact op het beperken van de groei van het schuldenniveau (Arena et al., 2020). Als een van de eerste betrokken landen kent Nederland sinds 2013 een aflossingsverplichting voor de hypotheek. Door de combinatie van verslechterende betaalbaarheid van woningen en lage rentes is er recentelijk echter een toenemende interesse in aflossingsvrije hypotheken ontstaan. Het opnieuw inburgeren van aflossingsvrije hypotheken houdt huizenprijsstijgingen in stand en zou op termijn tot extra kredietgroei kunnen leiden met een additioneel risico voor de financiële stabiliteit in Nederland tot gevolg. Ontmoedig dus aflossingsvrije hypotheken verder.

Nederland staat internationaal bekend als land met de meest ruime belastingvoordelen voor het eigenwoningbezit, en met een krappe huurmarkt. Zowel de theorie als de data ondersteunen de notie dat deze eigenschappen extra opwaartse prijsdruk in de koopwoningmarkt hebben veroorzaakt (evenals voor Zweden en Noorwegen). Oplossingen kunnen liggen in het verder stimuleren van het huurwoningaanbod, kwalitatief aansluitend op de vraag; en door te onderzoeken welke reguleringen effectief zijn tegen exorbitante huurstijgingen zonder het aanbod (te veel) te ontmoedigen.

Literatuur

Andrews, D., A. Caldera Sánchez en Å. Johansson (2011) Housing markets and structural policies in OECD countries. OECD Economics Department Working Paper, 836.

Arena, M., T. Chen, S.M. Choi et al. (2020) Macroprudential policies and house prices in Europe. IMF Departmental Paper, 20/03.

Banco de Espana (2020) The Housing Market in Spain. Documentos Ocasionales, 2013.

Cavalleri, M.C., B. Cournède en E. Özsöğüt (2019) How responsive are housing markets in the OECD? National level estimates. OECD Economics Department Working Paper, 1589.

Flatau, P., M. Forbes, P.H. Hendershott en G. Wood (2003) Homeownership and unemployment: the roles of leverage and public housing. NBER Working Paper, 10021.

Geng, N. (2018) Fundamental drivers of house prices in advanced economies. IMF Working Paper, WP/18/164.

Kofner, S. (2014) The German housing system: fundamentally resilient? Journal of Housing and the Built Environment, 29(2), 255–275.

Kholodilin, K.A. en S. Kohl (2020) Does social policy through rent controls inhibit new construction? Some answers from long-run historical evidence. DIW Discussion Paper, 1839.

Otrok, C. en M.E. Terrones (2004) The global house price boom. In: World Economic Outlook 2004. Washington, DC: IMF, p. 71–89.

Otrok, C. en M.E. Terrones (2005) House prices, interest rates and macroeconomic fluctuations: international evidence. IMF, University of Virginia. Paper te vinden op ec.europa.eu.

Richter, M. en J.-G. Werner (2016) Conceptualising the role of international capital flows for housing markets. Intereconomics, 51(3), 146–154.

Romei, V. (2021) EU house prices rise at fastest pace since 2007. Financial Times, 8 juli.

Sila, U. (2020) The drivers of Norway’s house prices. OECD Economics Department Working Paper, 1599.

Vrijmoeth, V. (2020) De Nederlandse en Duitse woningmarkt in vergelijking. Duitsland Instituut Achtergrondartikel, 23 september. Te lezen op duitslandinstituut.nl

Auteur

Categorieën