In januari publiceerde de Autoriteit Financiële Markten (AFM) abusievelijk de niet-publieke posities van shortsellers die speculeren op koersdalingen. Normaliter worden alleen grotere posities publiekelijk bekend gemaakt. Hoe reageerde de beurs op deze onverwachte nieuwe informatie?

In het kort

– Zowel publieke als niet-publieke shortposities hebben een voorspellende waarde voor de beurskoersen.

– De publicatie van niet-publieke posities leidde verrassend genoeg tot positieve rendementen van aandelen met deze posities.

– De aandelen met reeds bekende grote shortposities werden na de publicatie juist lager gewaardeerd.

Als je aandelen verkoopt die niet in je bezit zijn, wordt dat shortselling genoemd. Shortsellers lenen tegen een vergoeding aandelen van een andere partij met de belofte om de aandelen later weer terug te geven. Ze speculeren op een koersdaling door de geleende aandelen te verkopen, en ze hopen deze tegen een lagere prijs terug te kopen wanneer ze teruggegeven dienen te worden. Als de koers in de tussentijd is gedaald, behaalt de shortseller een positief rendement.

Op basis van Europese regelgeving dienen shortsellers vanaf 1 november 2012 hun posities te melden aan de lokale toezichthouder, wanneer een shortpositie groter of gelijk is aan 0,20 procent van het uitstaande aandelenkapitaal van een onderneming. Vanaf een positie van 0,50 procent maakt de AFM deze meldingen op dagelijkse basis openbaar.

Van dinsdagavond 24 januari tot woensdagochtend 25 januari 2017 heeft echter ook het niet-openbare shortsell-register abusievelijk op de website van de AFM gestaan. De publicatie van posities tussen 0,20 procent en 0,50 procent bood een unieke gelegenheid om de resultaten van eerdere studies op basis van de openbare shortsales te valideren wat betreft deze niet-openbare posities (kader 1). Bovendien bood het de kans om te analyseren hoe de beurs op deze nieuwe informatie reageerde. Aangezien shortsellers speculeren op koersdalingen en vaak goed geïnformeerde beleggers zijn (Gerritsen en Verdoorn, 2014), zou men kunnen verwachten dat de koersen van bedrijven waar de shortsellers posities blijken te hebben, dalen. Gebeurde dit ook?

Kader 1: Shortselling en aandelenrendementen

Informatie over shortposities kan interessant zijn voor andere beleggers. Diether et al. (2009) toonden aan dat shortsellers over het algemeen positieve rendementen halen en negatieve toekomstige rendementen vaak goed voorspellen. Eerder al vonden Dechow et al. (2001) dat shortsellers aandelen verkochten waarvan de marktwaarde boven een door de auteurs berekende fundamentele waarde lag. Op basis van het openbare AFM-register lieten Gerritsen en Verdoorn (2014) zien dat shortsellers ook in Nederland vaak de aandelen selecteerden die achterblijven bij het beursgemiddelde.

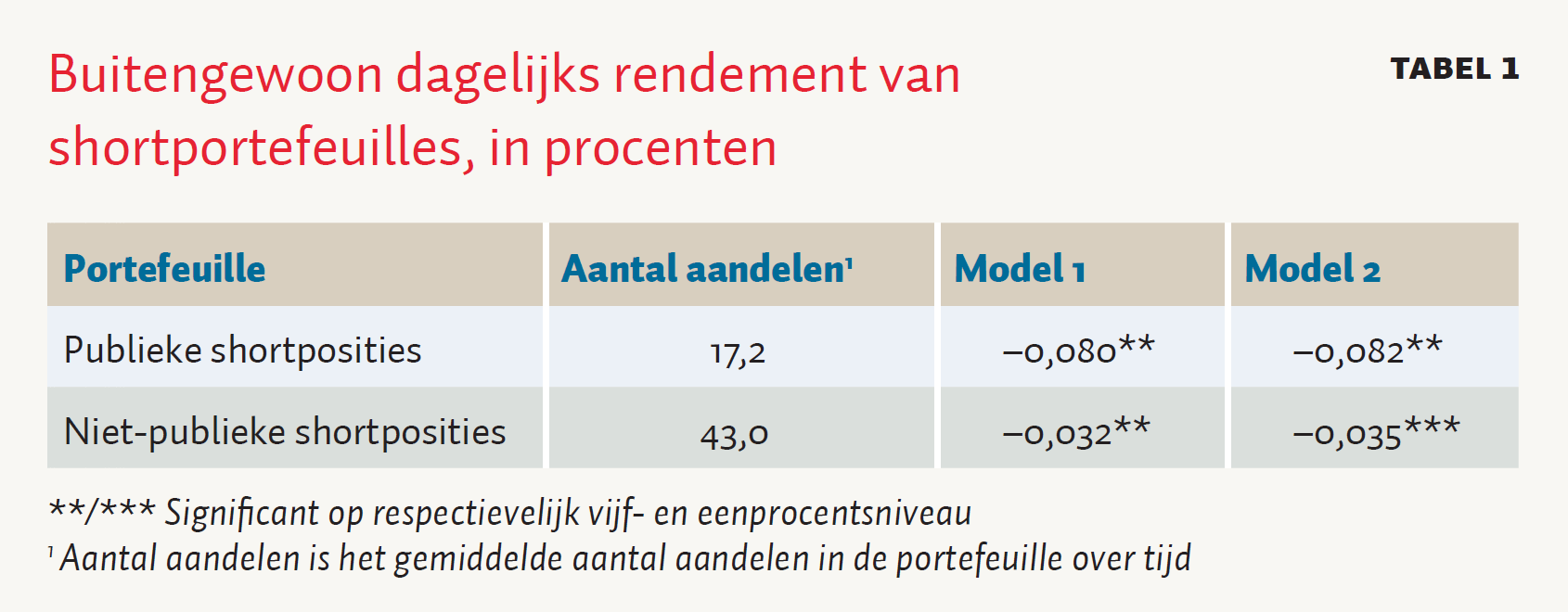

De resultaten van Gerritsen en Verdoorn (2014) zijn gebaseerd op de publieke shortposities. Dit kader geeft een update van deze resultaten op basis van een langere tijdsperiode. Daarnaast kunnen we dankzij de AFM-publicaties nu tevens analyseren of kleinere – niet-publieke – shortposities ook gepaard gaan met rendementen die lager zijn dan die van de beursindex als geheel. Zowel de rendementen van publieke als van niet-publieke shortposities worden gewogen naar rato van de marktwaarde die de posities vertegenwoordigen. Vervolgens creëren we twee portefeuilles die het gewogen gemiddelde rendement van geshorte aandelen meten. De eerste portefeuille is gebaseerd op publieke informatie en de tweede op niet-publiek bekende shortposities. Om te bepalen of de aandelen in de beide shortportefeuilles achterblijven bij het beursgemiddelde, berekenen we twee verschillende rendementen: een voor marktrendement gecorrigeerd rendement (model 1), en ook Jensens alfa, waarbij het rendement gecorrigeerd wordt voor de marktgevoeligheid (bèta) van de portefeuille (model 2).

Tabel 1 laat de dagelijkse buitengewone rendementen zien voor deze voor marktwaarde gewogen portefeuilles. In lijn met de resultaten van Gerritsen en Verdoorn (2014) vinden we dat de koersen van de aandelen waar shorthouders op speculeren achterblijven bij de beursindex als geheel: de shortportefeuille van publieke posities blijft 0,080 procent per dag achter bij het marktgemiddelde en die van de kleinere posities blijft met 0,032 procent achter.

Data en Methode

Om de reactie van de beurs te analyseren gebruiken we data uit het gepubliceerde shortsell-register, met daarin zowel publieke als niet-publieke meldingen van 1 november 2012 tot en met maandag 23 januari 2017. Hierin staan shortposities van 0,20 procent geregistreerd en elke 0,10 procent daarboven. Per beursgenoteerd bedrijf tellen we op dagelijkse basis de verschillende shortposities van de verschillende positiehouders op. We gebruiken Datastream voor koersgegevens (inclusief geherinvesteerd dividend) en marktwaardes voor elk aandeel, alsmede voor rendementsgegevens voor de AEX All Share index en de Nederlandse driemaandse staatsleningen.

Event study

Met een event study meten we de koersreactie na de publicatie van het niet-publieke register. In een regressieanalyse verklaren we het cumulatief buitengewoon rendement over 25, 26 en 27 januari 2017 (de drie dagen na bekendmaking) aan de hand van de opgebouwde publieke en niet-publieke shortposities. Ten behoeve van de verwachte rendementen is voor de alfa- en bètacoëfficiënten een schattingsperiode gebruikt van 21 januari 2016 tot en met 20 januari 2017.

We gebruiken twee verklarende variabelen die beide gebaseerd zijn op de uitstaande shortposities op de laatste dag (23 januari) in het bekendgemaakte register. De eerste variabele is het totaal van alle niet-publieke shortposities (shortposities tussen de 0,2 en 0,5 procent) per aandeel. De tweede variabele is het totaal van alle reeds bekende shortposities (shortposities groter dan 0,5 procent) per aandeel. Als er geen shortposities bekend zijn, dan worden deze variabelen als ‘ontbrekend’ gecodeerd, zodat we kunnen testen of aandelen met shortposities grotere buitengewone rendementen laten zien.

Analyse

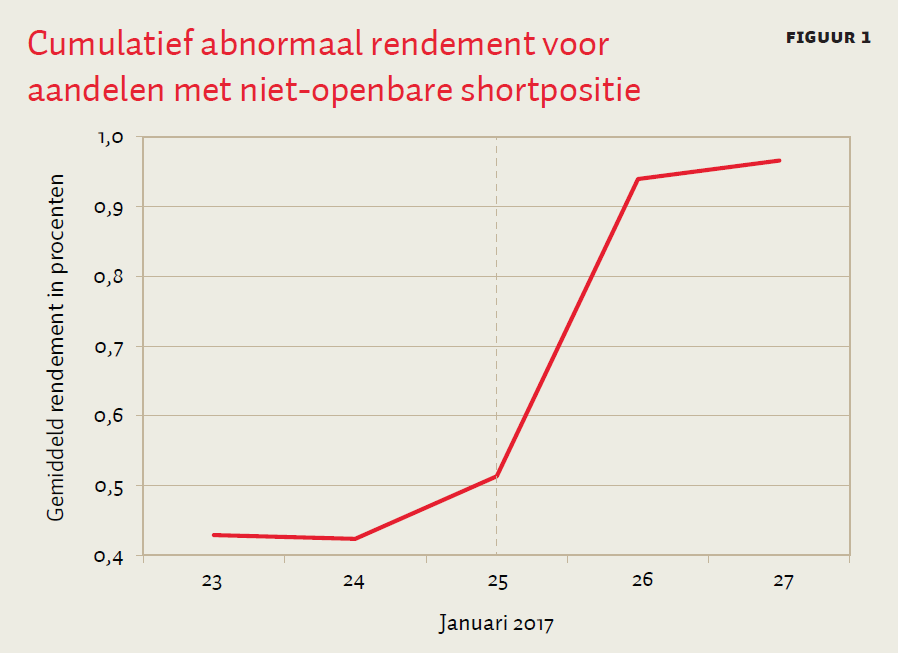

Figuur 1 laat het gemiddelde totale buitengewone rendement zien van de aandelen waarvoor er een niet-openbare shortpositie bekend werd gemaakt. De figuur toont dit rendement wat betreft twee dagen vóór openbaarmaking (23 en 24 januari 2017), de dag van openbaarmaking (25 januari) en de twee erop volgende dagen (26 en 27 januari). Er is een – hoogstwaarschijnlijk aan toeval toe te schrijven – positief cumulatief rendement op de dagen voor de openbaarmaking van ruim 0,4 procent. Opvallend is de koersbeweging na de openbaarmaking: de koersen stijgen licht op 25 januari, toen het register weliswaar werd gepubliceerd maar het nog niet wijdverspreid was, maar vooral op 26 januari is de koersstijging fors en ook op 27 januari is er een koersstijging waar te nemen.

Cross-sectieanalyse

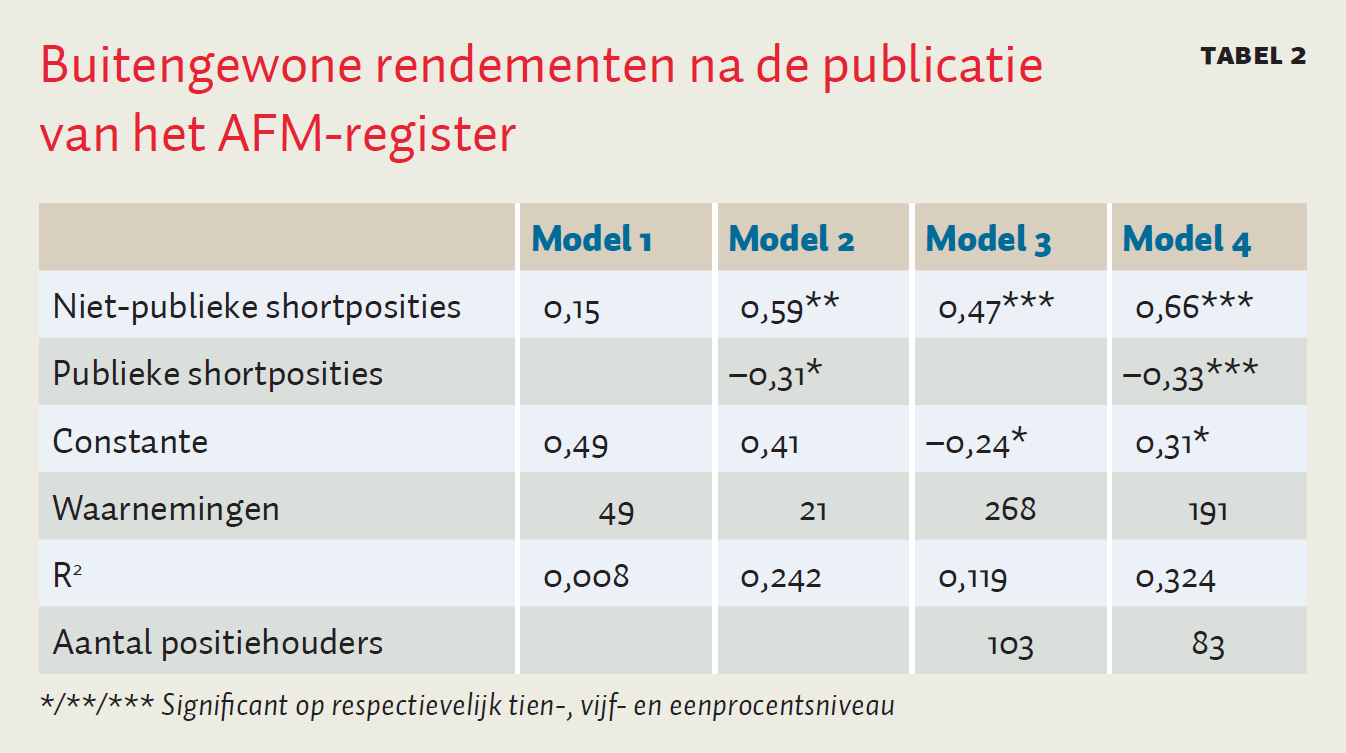

Tabel 2 laat de regressieresultaten zien waarbij het cumulatieve buitengewone rendement in de drie dagen (25, 26 en 27 januari 2017) na publicatie door de AFM (dinsdagavond 24 januari) als te verklaren variabele wordt gebruikt. Aandelen met grotere niet-publieke shortposities hebben een hoger buitengewoon rendement, maar dit effect is niet statistisch significant (kolom 1). Als we echter het effect van zowel niet-publieke als publieke shortposities analyseren voor een sample van aandelen met zowel niet-publieke als publieke shortposities, zijn de resultaten voor niet-publieke shortposities wel statistisch significant (kolom 2). Terwijl het buitengewoon rendement positief gerelateerd is aan de openbaarmaking van niet-publieke shortposities, boeken aandelen met publiekelijk bekende shortposities juist significante negatieve buitengewone rendementen. Deze resultaten zijn ook economisch significant. Ter illustratie: in kolom 2 is er een toename van niet-publieke shortposities met één standaarddeviatie (1,27 procent, ten opzichte van een gemiddelde van 2,04 procent) geassocieerd met een toename van buitengewoon rendement van 0,75 procent (ten opzichte van een gemiddeld buitengewoon rendement dat in deze regressie gelijk is aan 1,05 procent).

Paneldata-analyse

De resultaten in kolom 1 en 2 zijn gebaseerd op een cross-sectieanalyse. Om te controleren voor eventuele niet-geobserveerde heterogeniteit over de positiehouders, koppelen we de cross-sectie van aandelen aan positiehouders, zodat we kunnen controleren voor fixed effects van positiehouders. De voor fixed effects gecontroleerde resultaten, die dus geïnterpreteerd kunnen worden als within effects (de effecten binnen dezelfde positiehouders over de tijd), staan in kolom 3 en 4.

De resultaten van deze paneldata-analyse zijn consistent met de cross-sectieresultaten, maar hier zijn ook de effecten van niet-publieke shortposities significant wanneer we ze afzonderlijk analyseren (kolom 3). Binnen de shortportefeuille van positiehouders hebben aandelen met grotere niet-publieke shortposities dus hogere buitengewone rendementen, terwijl aandelen met grotere publieke shortposities lagere buitengewone rendementen hebben.

Conclusie en discussie

Voor aandelen met zowel publieke als niet-publieke posities vinden we aanwijzingen dat het bekendmaken van niet-publieke posities geassocieerd is met positieve buitengewone rendementen. Dit is opvallend omdat shortsellers over het algemeen goedgeïnformeerde beleggers zijn die juist speculeren op een koersdaling. Hoe dit precies verklaard kan worden, valt op basis van de beschikbare data niet te zeggen, maar er zijn een aantal mogelijke verklaringen.

Afwikkeling posities

Zo zou het kunnen zijn dat markten speculeerden op de afwikkeling van de shortposities. Het kan bovendien zijn dat de bekendmaking van het AFM-register heeft geleid tot een versnelde afwikkeling van de posities van shortsellers die voorheen onder de radar opereerden. Het is bekend dat shortsellers de openbaarheid liever vermijden ter bescherming van private handelsstrategieën, alsmede vanwege de angst dat een shortbelang kan leiden tot een beperktere toegang tot het bedrijfsmanagement. Duong et al. (2015) en Jones et al. (2016) vinden bijvoorbeeld dat de invoering van het shortsell-register, en de daarmee gepaard gaande grotere openbaarheid, tot een afname van shortposities heeft geleid. Jank et al. (2016) vinden bovendien aanwijzingen dat shortsellers bij voorkeur posities aanhouden die niet publiekelijk bekend gemaakt hoeven te worden: de shortposities net onder de drempelwaarde worden typisch langer aangehouden dan de omringende posities, en ook de kans op uitbreiding van een dergelijke positie is lager. Door een afwikkeling van de posities zou de toegang tot het management wellicht behouden kunnen blijven. Mogelijk hebben deze investeerders hun posities uitgebreid in aandelen met reeds grote publieke shortposities, wat zou kunnen verklaren waarom de openbaarmaking van de niet-publieke posities een negatief effect had op de rendementen van de reeds publieke shortposities.

Verwachtingen van de markt

Een andere mogelijke verklaring is dat de niet-publieke shortposities in het algemeen kleiner bleken te zijn dan de markt vooraf had verwacht, waardoor de bekendmaking ervan impliciet positief nieuws was voor beleggers – en er dus een positief koerseffect van uitging. Vanuit dat perspectief zouden de negatieve rendementen van de aandelen met reeds publieke shortsellers na het abusievelijk publiceren van het AFM-register kunnen betekenen dat markten vóór de publicatie hebben onderschat hoe groot de niet-publieke shortposities waren bij de aandelen waarvan grote publieke shortposities bekend waren. Wat dat betreft zou het interessant zijn om te onderzoeken of de onbedoelde publicatie structureel tot een andere marktinschatting van niet-publieke shortposities heeft geleid. Om dit te kunnen onderzoeken zijn we echter afhankelijk van een eventuele volgende onbedoelde publicatie van het register.

Literatuur

AFM (2015) Three years Short Sell Regulation. Publicatie te vinden op www.afm.nl.

Dechow, P.M., A.P. Hutton, L. Meulbroek en R.G. Sloan (2001) Short-sellers, fundamental analysis, and stock returns. Journal of Financial Economics, 61(1), 77–106.

Diether, K.B., K.H. Lee en I.M. Werner (2009) Short-sale strategies and return predictability. The Review of Financial Studies, 22(2), 576–607.

Duong, T.X., Z.R. Huszár en T. Yamada (2015) The cost and benefits of short sale disclosure. Journal of Banking & Finance, 53, 124–139.

Gerritsen, D.F. en R. Verdoorn (2014) Shortselling en aandelenrendementen. ESB, 99(4696), 662–664.

Jank, S., C. Roling en E. Smajlbegovic (2016) Flying under the radar: the effects of short-sale disclosure rules on investor behavior and stock prices. Deutsche Bundesbank Discussion Paper 25/2016. Te vinden op www.bundesbank.de.

Jones, C.M., A.V. Reed en W. Waller (2016) Revealing shorts: an examination of large short position disclosures. Review of Financial Studies, 29(12), 3278–3320.