De snelle gemeenschappelijke en voorwaardelijke begrotingsreactie van de eurolanden op de coronacrisis in 2020 was essentieel om de economische schade te beperken. Deze dient als blauwdruk voor de toekomst.

In het kort

– De gezamenlijke munt verschuift het vermogen om een sluitende begroting te maken naar het productievere Noorden.

– De verschillen in de eurozone vereisen een permanent kader om schokken op te vangen en verdere divergentie te voorkomen.

De eurozone is een monetaire unie tussen landen die structureel verschillen. Deze structurele verschillen hebben economische consequenties: ze leiden tot een geleidelijke herverdeling van de begrotingscapaciteit – het vermogen om een sluitende begroting te maken – van periferie naar kern. Deze herverdeling rechtvaardigt conditionele budgettaire solidariteit in crisistijden, of een permanent ruimere gemeenschappelijke begroting voor economische stabilisatie.

Diversiteit in de eurozone is semipermanent

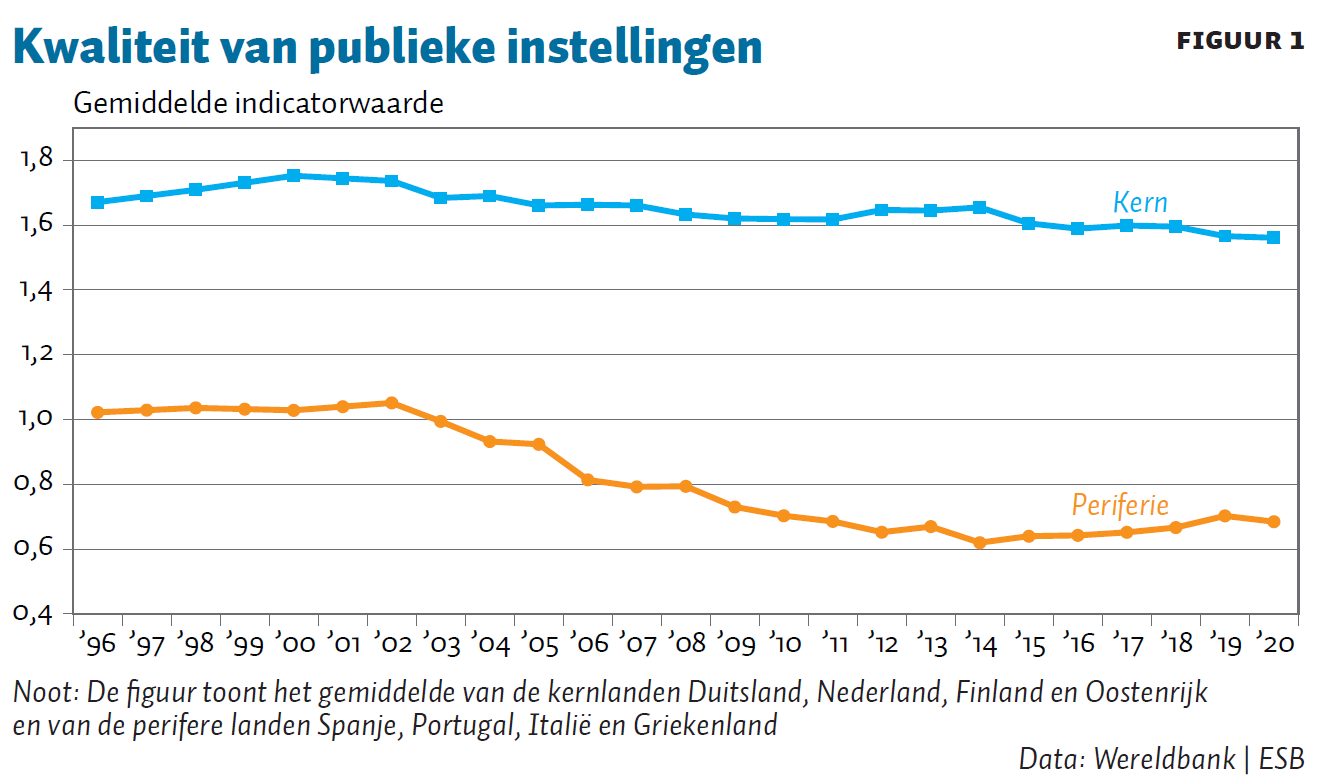

De diversiteit in de eurozone wordt weerspiegeld in comparatieve voor- en nadelen – hetgeen de handel bevordert, maar ook in verschillen wat betreft de kwaliteit van publieke instituties. Figuur 1 toont een hardnekkige kloof in de kwaliteit van publieke instellingen vanaf de invoering van de euro, die wijst op een capaciteitsverschil van het openbaar bestuur en in de sociale cohesie. In de publieke perceptie zijn de institutioneel sterkere landen de kernlanden, en de zwakkere landen de perifere landen. Het gebrek aan convergentie in de institutionele kwaliteit bevestigt dat sociale en politieke instellingen blijvend zijn, en dat ze meerdere generaties nodig hebben om zich aan te passen (North, 1990; Williamson, 2000).

Verschuiving productieve prikkels

Politieke systemen met sterkere instituties zijn beter in het versterken van productieve prikkels (Acemoglu et al., 2005), terwijl politieke systemen met zwakkere instituties minder efficiënt zijn, en geneigd zijn tot een hogere mate van schuldfinanciering (Alesina en Perotti, 1995).

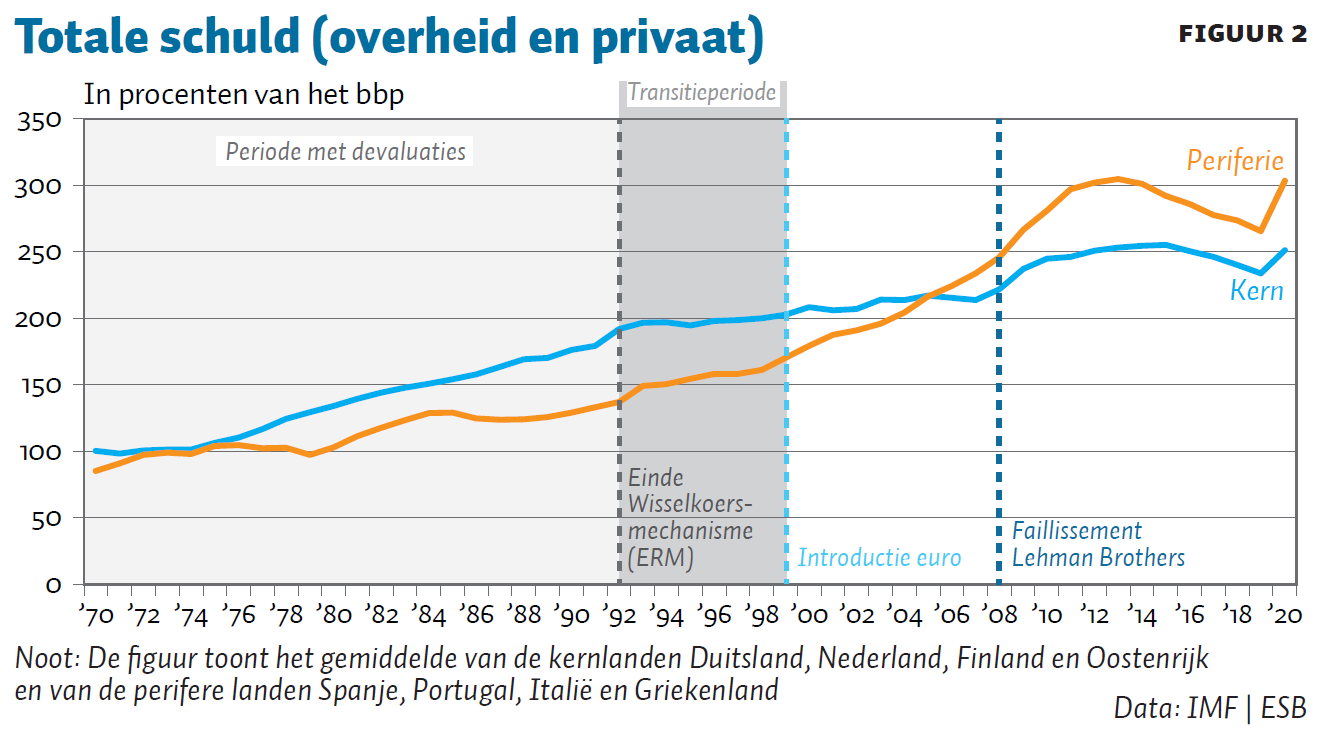

Dat zien we ook in de eurozone. Zwakkere landen ervaren een toename van de begrotingslast als gevolg van minder concurrentievermogen, terwijl ze tegelijkertijd goedkoper schuld kunnen uitgeven om de overheidsuitgaven te financieren. Sinds de euro-integratie hebben perifere landen hun totale schuldposities uitgebreid (figuur 2). Echter, minder concurrentievermogen leidt tot een lagere economische groei, en dus tot minder belastinginkomsten en een lagere begrotingscapaciteit. Het is door de euro dus ook moeilijker om de schuld terug te betalen.

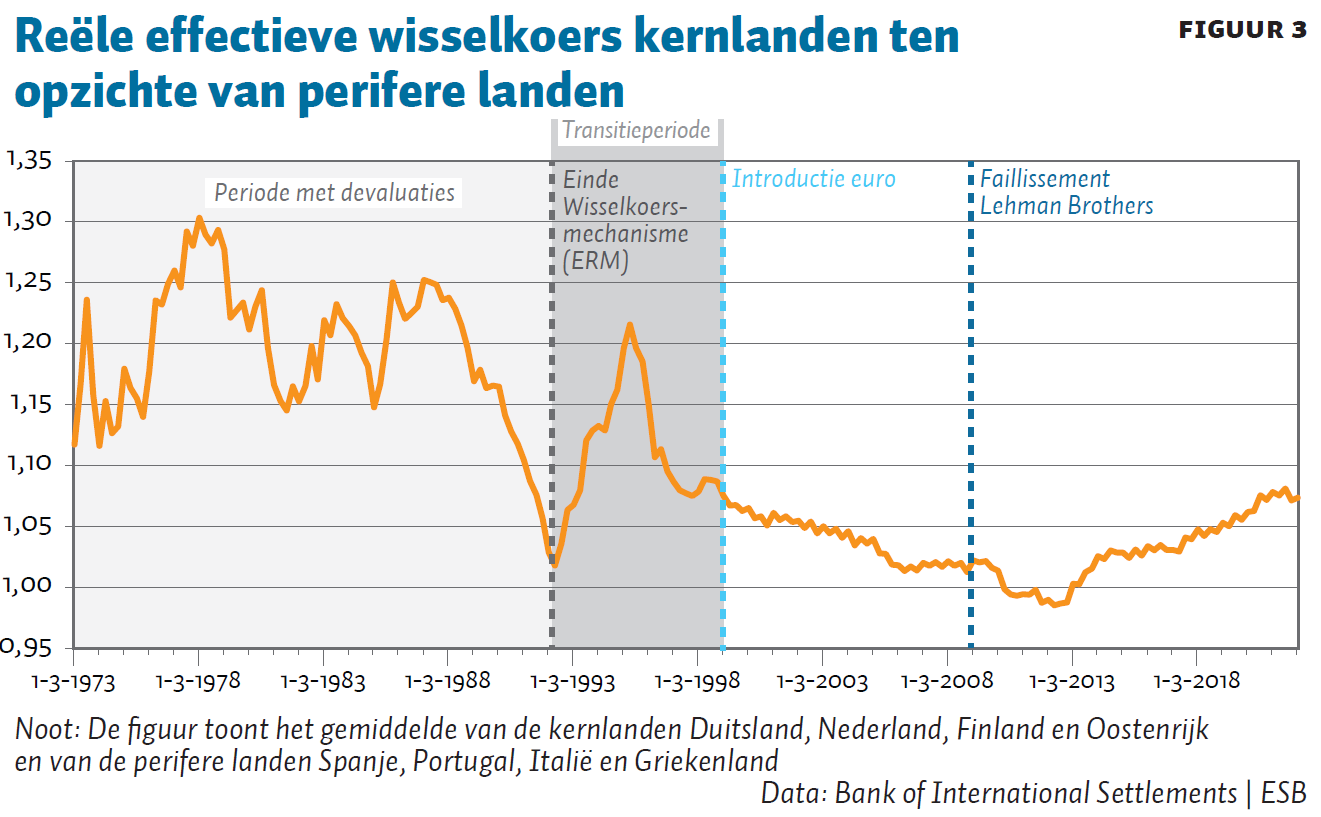

De sterkere economieën profiteren economisch vanwege een permanent gedevalueerde munt, en dus neemt hun begrotingscapaciteit toe. Een verborgen concurrentiestimulans voor de kernlanden ontstaat doordat de waarde van de euro de fundamentele economische ontwikkelingen van alle lidstaten weerspiegelt. Figuur 3 toont in de periode vanaf de invoering van de euro dat de waarde van de valuta in de kernlanden relatief afneemt ten opzichte van de periferie. Door deze lagere waarde hebben de kernlanden een relatief ‘goedkopere’ munt gekregen – en daardoor een competitievere positie. In de periode 2012–2019 is dit tijdelijk voor een deel gecompenseerd door het gevoerde monetair beleid.

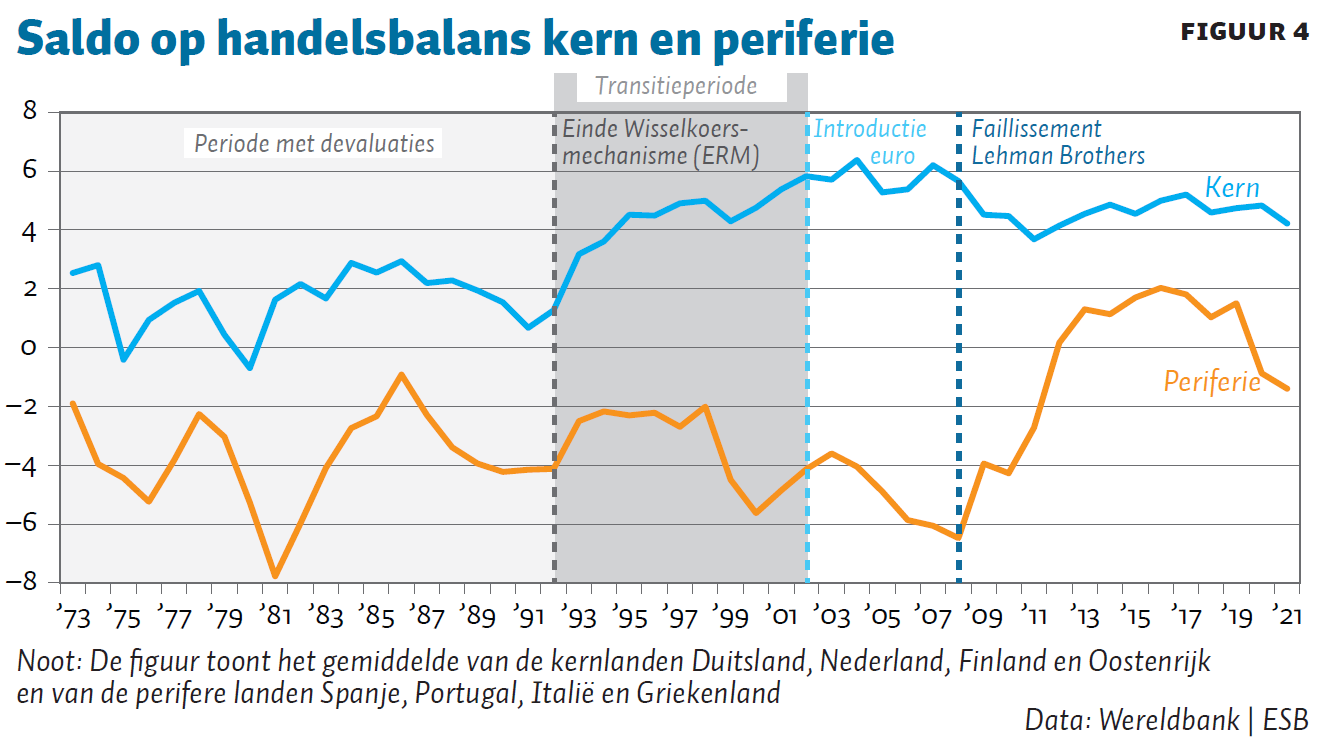

Het concurrentievoordeel wordt bevestigd door de grote netto-handelswinsten van de kernlanden, vergeleken met de perifere landen. Figuur 4 toont de divergentie in de handelsbalansen sinds de euro. De positieve handelsbalans van de kernlanden neemt structureel toe. De landen in de periferie vertonen vooral in de periode 1999–2008 een sterkere negatieve balans. Dit levert direct bewijs van een structurele verschuiving na de invoering van de euro. Ook hier geldt overigens dat de structurele scheefgroei tijdelijk gecompenseerd wordt door het gevoerde monetair beleid in de periode 2012-2019.

De Europese muntunie is dus van meet af aan een onzichtbare transfer-unie, die de begrotingscapaciteit van de periferie naar de kern overhevelt. In Perotti en Soons (2020) formaliseren wij het inzicht dat een monetaire unie tussen uiteenlopende landen niet alleen tot economische integratie leidt, maar ook de productieve prikkels verschuift.

Historische precedenten

De divergentie in handelsbalansen van de eurolanden is in overeenstemming met de historische ervaringen met scherpe wisselkoers-herwaarderingen, die tot lange vertragingen in de benodigde economische aanpassing en tot een permanent verlies van concurrentievermogen hebben geleid. In 1925 herstelde Churchill de koppeling van de pond sterling aan de goudprijs – tegen het advies van Keynes in, die terecht economische moeilijkheden voorzag als gevolg van een overgewaardeerde wisselkoers vanwege een monetaire en institutionele rigiditeit (Keynes, 1925). In de jaren zeventig leidden aardgasvondsten in Nederland tot een revaluatie van de gulden, een sterke stijging van de lonen en de overheidsuitgaven, een stijging van de prijzen van niet-verhandelde goederen, de-industrialisatie, en zelfs een zeldzaam tekort op de lopende rekening (de Dutch disease, zie Van Wijnbergen (1984)). Terwijl de markten zich dus gemakkelijk aanpassen aan economische schokken, veranderen diepgewortelde instituties veel langzamer.

Steun in crisistijd is gepast

De coronacrisis bleek een bepalend moment voor de cohesie van de eurozone. Een gezamenlijke reactie was noodzakelijk, mede door de opgebouwde verschillen in begrotingscapaciteit en reële schulden. De snelle gemeenschappelijke en voorwaardelijke begrotingsreactie in 2020, als ondersteuning van de nationale noodmaatregelen (NextGenerationEU), heeft de economische en sociale schade in alle lidstaten beperkt. Deze interventie erkende zowel een legitiem gebruik van compenserende begrotingsoverdrachten, als de noodzaak van een geloofwaardig beleid met betrekking tot dat gebruik ervan. Deze interventie dient als blauwdruk voor de toekomst.

De inval van Rusland in Oekraïne is een vergelijkbare uitdaging voor de cohesie in de EU, onder andere omdat deze inval de onevenwichtigheden tussen vraag en aanbod in het economische herstel na de pandemie heeft verergerd. De gemeenschappelijke reactie en interne lastenverdeling onderschrijven de keuze voor cohesie, en waarborgen de sociale en economische veerkracht van de eurozone.

Toekomst

In de toekomst zou een overeenstemming over de uitgifte van een gemeenschappelijke overheidsschuld, om gemeenschappelijke uitgaven en begrotingssteun te financieren, een permanent kader kunnen bieden om schokken op te vangen en een verdere divergentie in tijden van nood te voorkomen. Dat zou alle lidstaten ten goede komen. Gezamenlijke schulduitgifte vergt echter wel een herziening van het begrotingskader van de EU, omdat het van essentieel belang is dat begrotingssteun aan behoorlijk bestuur onderworpen wordt.

Literatuur

Acemoglu, D., S. Johnson en J.A. Robinson (2005) Institutions as a fundamental cause of long-run growth. In: P. Aghion en S.N. Durlauf (red.), Handbook of economic growth, deel 1A. Amsterdam: North-Holland, p. 385–472.

Alesina, A. en R. Perotti (1995) The political economy of budget deficits. IMF Staff Papers, 42(1), 1–31.

Keynes, J.M. (1925) The economic consequences of Mr. Churchill. Londen: L. and V. Woolf.

North, D.C. (1990) Institutions, institutional change and economic performance. Cambridge: Cambridge University Press.

Perotti, E. en O. Soons (2020) The political economy of a diverse monetary union. CEPR Discussion Paper, DP13987.

Wijnbergen, S. van (1984) The ‘Dutch Disease’: a disease after all? The Economic Journal, 94(373), 41–55.

Williamson, O.E. (2000) The new institutional economics: taking stock, looking ahead. Journal of Economic Literature, 38(3), 595–613.

Auteurs

Categorieën