■ Eric Klaaijsen (DNB)

Bij securitisaties worden leningen aan huishoudens en bedrijven gebundeld en als verhandelbare effecten herverpakt via zogenoemde special purpose vehicles. Daarmee kunnen banken en andere kredietverleners middelen vrijspelen om nieuwe leningen te verstrekken.

In Nederland vormen securitisaties vooral voor banken een financieringsbron voor woninghypotheken. Na het ontstaan van de kredietcrisis (medio 2007) werden securitisaties tot eind 2009 niet of nauwelijks aan beleggers verkocht vanwege het aangetaste vertrouwen daarin. Daarna kwam de securitisatiemarkt wel weer op gang, maar lag het emissievolume lager dan vóór 2007 en nam de uitstaande omvang gestaag af. Om de securitisatiemarkt – en daarmee ook de kredietverlening – in Europa te stimuleren, is in januari 2019 een EU-verordening ingevoerd betreffende een raamwerk voor eenvoudige, transparante en gestandaardiseerde securitisaties (STS). Het doel is om een veilige en liquide markt voor deze securitisaties te waarborgen. Een onderdeel daarvan is dat hier voor investeerders lagere kapitaaleisen gelden.

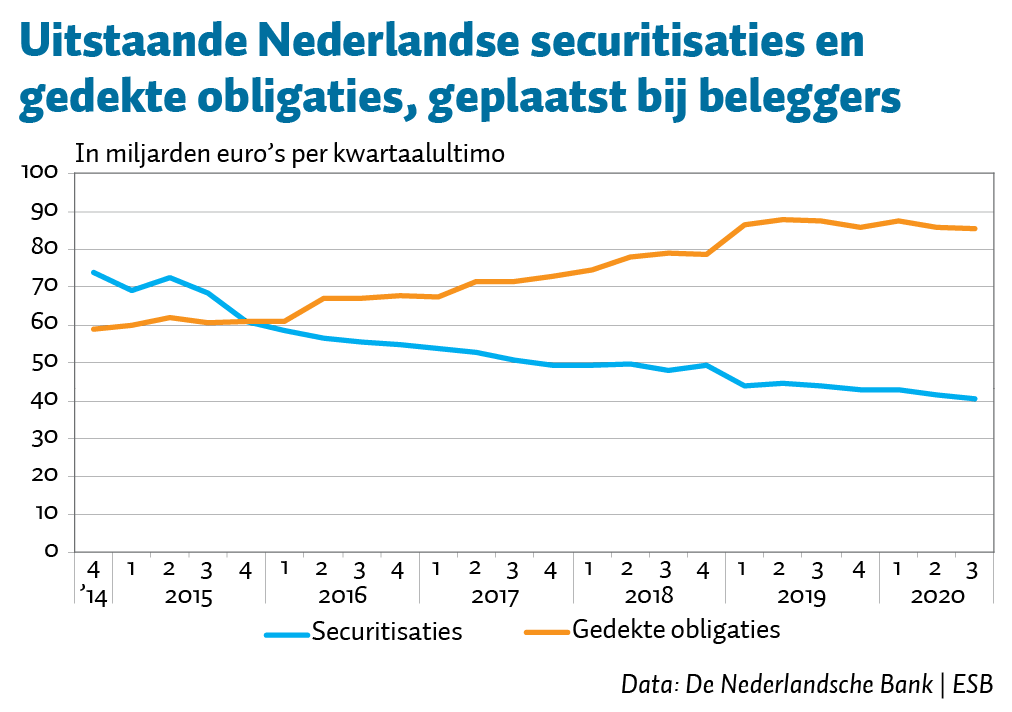

Desondanks blijven de uitstaande securitisaties afnemen. Het uitstaande bedrag aan Nederlandse securitisaties die bij beleggers zijn geplaatst, is sinds begin 2019 met 9 miljard euro gedaald tot 40,5 miljard euro (−18,2 procent) per eind september 2020 (figuur). Dit hangt onder meer samen met andere gunstige financieringsmogelijkheden, zoals de extra leenfaciliteiten van de Europese Centrale Bank en de uitgifte van gedekte obligaties (covered bonds). Gedekte obligaties worden door banken uitgegeven met hoofdzakelijk woninghypotheken als onderpand en kunnen een alternatief voor securitisaties zijn. Het uitstaande bedrag daarvan is sinds 2015 groter dan dat van securitisaties. Vanaf 2019 is de omvang met 6,6 miljard euro gestegen tot 85,4 miljard euro (+8,3 procent) per eind september 2020.

Daarnaast zijn er sinds 2014 ook zogenoemde regiepartijen op de hypotheekmarkt gekomen die voor investeerders hypotheken verstrekken en managen. Een beperkt deel daarvan wordt gefinancierd via securitisaties, maar dat is dus niet voldoende om de neergaande trend te keren. De regiepartijen op de hypotheekmarkten hebben vooral gezorgd voor beduidend meer beleggingen van pensioenfondsen en verzekeraars in hypotheken (ook via beleggingsinstellingen).