■ Rianne Luijendijk en Nander de Vette (DNB)

Beleggingsstrategieën die inzetten op voortzetting van de historisch lage volatiliteit zijn populair door de lage renteomgeving en de huidige forward guidance, maar worden steeds kwetsbaarder voor een ommekeer in het marktsentiment.

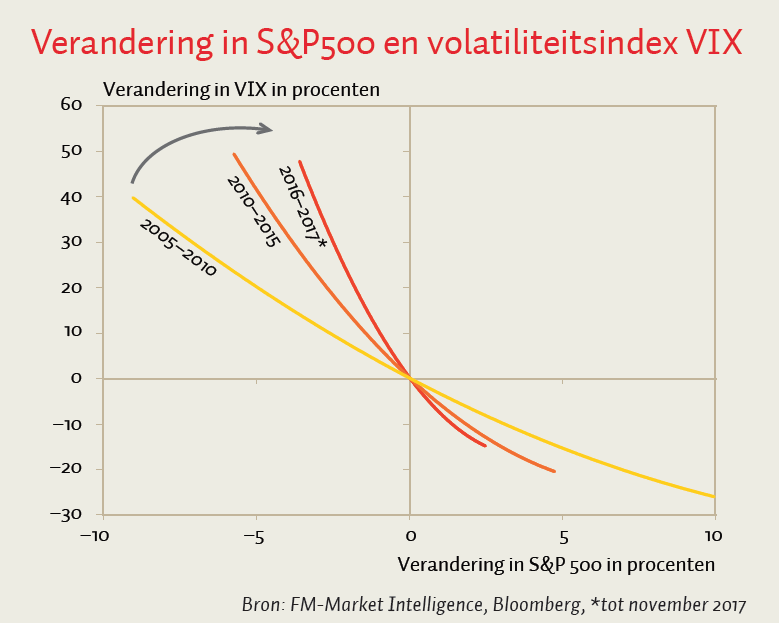

De volatiliteitsindex (VIX) beweegt in tegengestelde richting van de Amerikaanse aandelenindex (S&P500). Partijen die zich willen indekken tegen een daling van de aandelenkoers, kopen daarom futures gerelateerd aan de VIX. Daartegenover staan partijen die VIX-futures verkopen en zo speculeren op een laag blijvende volatiliteit. Omdat de kans op een fikse daling van de S&P500 relatief groot is, ontvangen de verkopers van VIX-futures een risicopremie. Het verkopen van volatiliteit tegen historisch lage niveaus is echter risicovol, omdat kleine (absolute) uitslagen in de VIX harder aankomen; dit is de facto een hefboompositie op gerealiseerde volatiliteit. Mede door het ruime monetaire beleid is dit ‘shorten’ van volatiliteit lange tijd een winstgevende strategie geweest. Naar schatting bereikte de totale marktomvang van op volatiliteit gerichte strategieën in oktober de 500 miljard dollar, wat voor het IMF en de BIS aanleiding vormde te waarschuwen voor deze ontwikkeling.

Het lagere absolute niveau van de VIX en de opgebouwde posities in VIX-futures zorgen ervoor dat een beweging in de aandelenindex harder doorwerkt, vergeleken met de periode 2005–2010 (figuur). Zo zou een stijging van de VIX van tien naar twintig punten (langjarige gemiddelde) ervoor kunnen zorgen dat populaire Exchange Traded Funds (ETF’s) die VIX-futures verkopen honderd procent van hun waarde verliezen.

Als de beweging in de VIX groot genoeg is, worden marktpartijen die uitgingen van laag blijvende volatiliteit gedwongen posities te sluiten. Om het verlies te beperken, zullen deze partijen massaal VIX-futures terugkopen. De verkopers van deze futures dekken de positie echter af door aandelen te verkopen, waardoor de volatiliteit verder stijgt. Dit kan uitstralingseffecten hebben op financiële markten en een risico vormen voor de financiële stabiliteit, aangezien risicomodellen mede op volatiliteit worden gebaseerd.

Auteurs

Categorieën

1 reactie

Zeer informatief artikel! Interessant dat DNB de recente markt crash vanuit een nieuwe invalshoek belicht