Bij het beantwoorden van Kamervragen over zijn doorrekening van het Coalitieakkoord kwam het Centraal Planbureau ook met een raming van de effecten van een rentestijging op de staatsschuld. Het is echter onduidelijk waarop het planbureau deze raming baseerde. Want de fors oplopende staatsschulden die het Planbureau presenteerde zijn uiterst onwaarschijnlijk.

In het kort

– Het Planbureau lijkt enkel te hebben gekeken naar het geïsoleerde effect van een hogere rente.

– In de praktijk gaat een hogere rente gepaard met andere economische omstandigheden, die de staatsschuld drukken.

– Wel zullen de kosten van de hypotheekrenteaftrek bij een hogere rente oplopen.

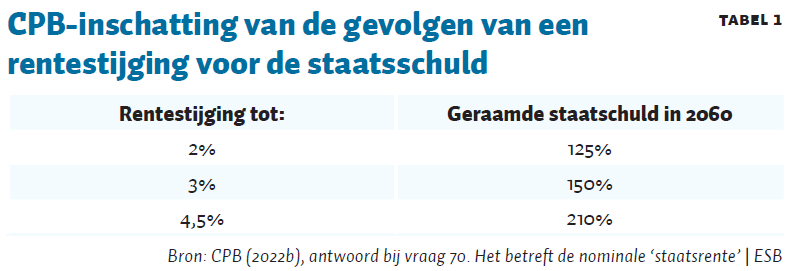

In januari presenteerde het Centraal Planbureau (CPB) de doorrekening van het Coalitieakkoord van het kabinet-Rutte IV (CPB, 2022a). Naast een bruikbare inschatting van de positieve effecten van uitgaven aan onderwijs, onderzoek en innovatie (Boonstra et al., 2022), ontbrak daarin ook een overtuigende analyse van de houdbaarheid van de staatsschuld. Bij het beantwoorden van de vragen die door de Tweede Kamer gesteld waren naar aanleiding van de regeringsplannen, kwam het Planbureau wel met een raming van het effect van een hogere rente op de hoogte van de staatsschuld (tabel 1).

Sinds begin dit jaar keert de Nederlandse staat weer rente uit op de nieuw uitgegeven obligaties, na jaren geen rente te hebben betaald. Dat roept de vraag op of de rente verder zal stijgen en wat het effect daarvan zou zijn op de staatsschuld.

Het doen van een dergelijke rentevoorspelling op een termijn van veertig jaar is altijd een hachelijke onderneming. Macro-economische modellen zijn hiervoor ook nog eens slecht geoutilleerd. Wat dat betreft valt het te prijzen dat het CPB niet met een puntraming kwam, maar met meerdere rentescenario’s. Helaas is echter de onderbouwing van de voorspellingen onduidelijk. Zo lijken ze niet gebaseerd op een serieuze doorrekening, maar op een al te simpele extrapolatie, met onrealistische aannames. Zo laat ik in dit artikel zien dat de kans dat de staatsschuld inderdaad stijgt als gevolg van de hogere rente bijzonder klein is.

Veel te simpele extrapolatie

Het is niet helemaal duidelijk hoe het CPB tot zijn raming is gekomen. In het CPB-document met de beantwoording van de Kamervragen wordt er verwezen naar een achtergronddocument waarin onder meer de rentescenario’s tot 2060 staan, die recentelijk zijn geactualiseerd (CPB, 2021a). De cijfers verschillen echter enigszins. In de aangehaalde publicatie wordt er uitgerekend dat de staatsschuldquote in 2060 in het meest pessimistische geval (rentestijging tot 4,5 procent) 51,3 procent hoger uitkomt dan in het basispad. Bij de recente doorrekening komt dit bijgestelde scenario echter circa 120 procent hoger uit dan het basisscenario. Nadere toelichting bij het verschil van circa 69,7 procent van het bbp ontbreekt – toch ettelijke honderden miljarden euro’s.

Ervan uitgaande dat de voorspellingen toch op CPB (2021a) zijn gebaseerd, kunnen we concluderen dat de getallen in tabel 1 enkel het geïsoleerde effect geven van de hogere rentevoet op de schuldraming. In de berekeningen van het CPB is namelijk alleen de gebruikte nominale rente verhoogd – alle andere variabelen worden constant gehouden.

Zo’n extrapolatie is echter veel te simpel. Want als het gaat om de houdbaarheid van de staatsschuld, moet er uiteraard ook naar zaken als de gemiddelde looptijd van de schuld, de hoogte van de schuldendienst en het nationale spaarsaldo worden gekeken. Een hoge staatsschuld is niet per definitie slecht financierbaar, terwijl een lage staatsschuld geen garantie is dat een land niet in de problemen kan raken. Het kan immers ook in de private sector misgaan. Zo waren het in 2008 juist de landen met de laagste staatsschuld binnen de eurozone – te weten Ierland en Spanje – die immense bedragen moesten uitgeven aan het redden van hun bankwezen. Daarna verslechterden de overheidsfinanciën alsnog acuut, en hadden de twee landen forse steun vanuit Europa nodig. Het verleden leert dat het verloop van het saldo op de lopende rekening van de betalingsbalans meestal een betere voorspeller is van financiële problemen dan de stand van de overheidsschuld of het overheidstekort.

Bovendien is het effect van een rentevoorspelling op de staatsschuld afhankelijk van vele andere grootheden. Een rentestijging komt zelden geïsoleerd voor. Het kan zijn dat de risicopremie op de schuld van een land oploopt omdat de kredietwaardigheid onder drukt staat. Veel vaker echter komt het voor dat een stijging van de nominale rente optreedt in de context van een oplopende inflatie. Het constant houden van alle variabelen, met uitzondering van de rente, leidt in dat geval tot curieuze uitkomsten.

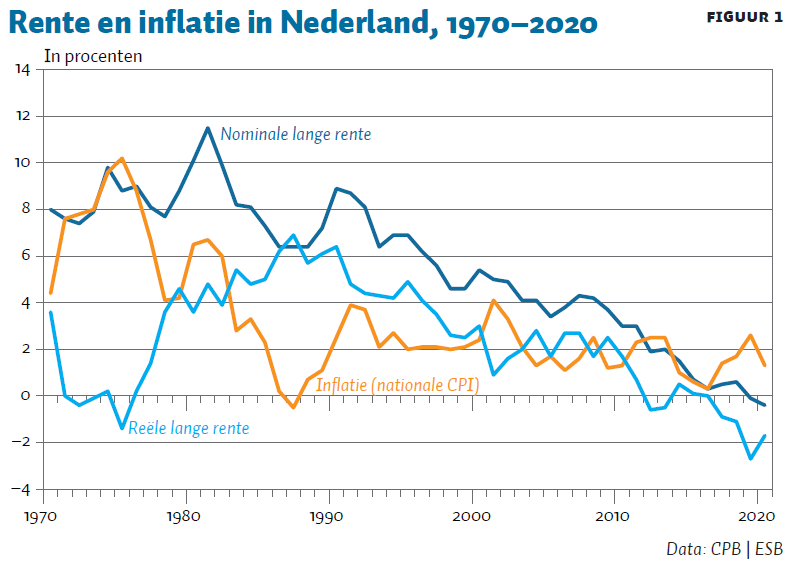

Een kijkje in het verleden spreekt boekdelen. Want het geval wil dat de nominale lange rente, die het CPB in zijn modellen gebruikt, in de afgelopen decennia vaker wel dan niet boven de vijf procent heeft gelegen. Om precies te zijn: over de periode 1970–2020 lag deze gemiddeld op 5,6 procent, met uitschieters omhoog tot boven de 8 en omlaag tot −0,5 procent (figuur 1). In dezelfde periode is de staatsschuldquote echter nooit boven de 75 procent van het bbp uitgekomen. Deze cijfers komen uit een zeer betrouwbare publieke bron, te weten de database van het CPB zelf (CPB, 2021b, statistische bijlage).

Dat het CPB in de berekening toch aanneemt dat de staatsschuld fors stijgt bij een rente van minder dan vijf procent is dus curieus. Wat zou er nu anders zijn dan vroeger? Dat vereist op zijn minst een nadere toelichting.

Kans klein dat staatsschuld stijgt

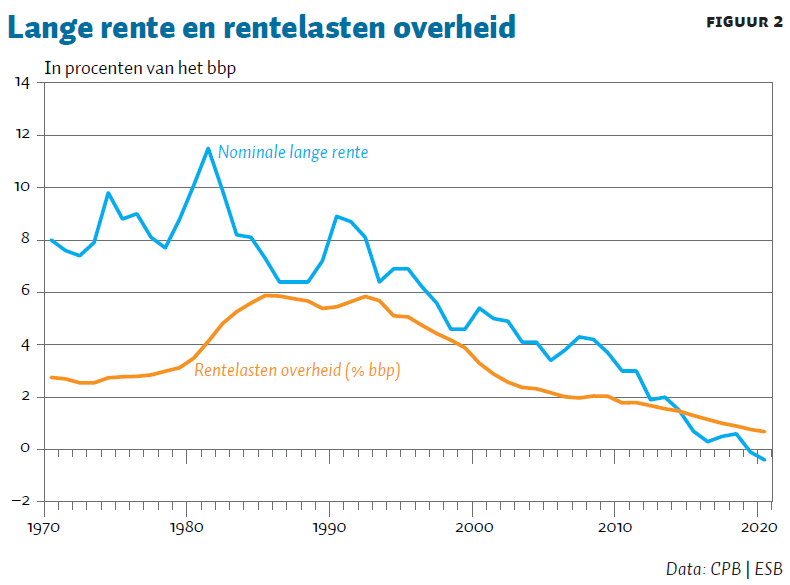

Er lijkt geen reden om aan te nemen dat de staatsschuld fors stijgt bij een renteverhoging. Als de kapitaalmarktrente oploopt, stijgt alleen de rente die de overheid moet betalen op nieuw uit te geven staatsschuld. De nieuwe rente werkt dus niet direct volledig door in de rentelasten van de overheid.

In de loop der tijd lopen de rentelasten op nieuw uitgegeven staatsschuld op, en pas als dit doorwerkt in het overheidstekort leidt dit tot een hogere staatsschuld. Het effect op de rentebetalingen op de staatsschuld werkt daardoor met een grote vertraging door in de rentelast via de nieuw uitgegeven schuld.

Alleen als de staatsschuld een hele korte looptijd heeft en/of als de overheid uitsluitend variabel rentende obligaties heeft uitgegeven, werkt een rentestijging snel en volledig door in de rentelast op de staatsschuld.

De Nederlandse staatsschuld heeft echter een gemiddelde looptijd van circa zeven jaar, en de staat heeft vrijwel uitsluitend vastrentende leningen uitgegeven met looptijden tot dertig jaar. Dat betekent dus dat een hogere rente pas na circa dertig jaar volledig is doorgewerkt in de op de staatsschuld te betalen rente – net zoals de daling van de rente op staatsleningen in het verleden pas met een vertraging de rentelast van de overheid deed afnemen (figuur 2).

Terwijl de rente dus langzaam doorwerkt in de staatsschuld, staat het nominale bbp niet stil. Een hogere nominale lange rente zal immers meestal optreden in reactie op een hoger inflatietempo. Een hoger inflatietempo betekent echter dat het nominale bbp direct hoger uitvalt vanwege de hogere prijzen, al zal dit effect enigszins kunnen worden getemperd als de volumegroei van het bbp wat terugvalt. Maar het verleden leert dat ook in zo’n situatie de nominale bbp-groei positief blijft. De lagere volumegroei wordt meer dan gecompenseerd door het opwaartse prijseffect.

Het hogere nominale bbp heeft op zijn beurt direct een drukkend effect op de staatsschuldquote, om de simpele reden dat het nominale bbp wel, maar de nominale staatsschuld niet toeneemt als de inflatie oploopt. Een hogere inflatie pakt in de regel gunstig uit voor mensen met een vastrentende schuld, maar is slecht nieuws voor beleggers in vastrentende waarden. En in vrijwel ieder land ter wereld is de overheid de grootste schuldenaar. Het Britse gezegde go in debt and let inflation bail you out geldt niet alleen voor mensen met een vastrentende hypothecaire lening, maar zeker ook voor de overheid. Het is niet voor niets dat in de laatste decennia wereldwijd de centrale banken uit de sfeer van de dagelijkse politiek zijn gehaald.

De kans dat het direct optredende neerwaartse effect op de staatsschuldquote wordt overtroffen door de vertraagd oplopende rentebetalingen – die momenteel circa één procent van de overheidsbegroting bedragen – is verwaarloosbaar klein. Hogere inflatie en oplopende marktrentes zijn slecht nieuws voor obligatiebeleggers, maar voor een minister van financiën die de staatsschuldquote omlaag wil brengen, kan het nieuws nauwelijks beter zijn.

Kosten hypotheekrenteaftrek lopen wel op

Er zit echter specifiek voor ons land één addertje onder het gras; dat is de hypotheekrenteaftrek. Oplopende marktrentes betekenen al snel dat ook de rente stijgt op nieuwe hypothecaire leningen, leningen waarvan de rentevaste periode afloopt en hypothecaire leningen met een variabele rente. Die hogere rente betekent automatisch dat de kosten van de hypotheekrenteaftrek direct oplopen voor deze nieuwe hypotheken en voor hypotheken met een variabele rente. Bij hypothecaire leningen met een langere rentevaste looptijd treedt dit effect uiteindelijk ook op, maar met een vertraging.

De oplopende kosten aan de hypotheekrenteaftrek bij een hogere rente vormen een potentieel lek in de overheidsbegroting, dat wel eens sneller zou kunnen doorwerken op de overheidsfinanciën dan de stijging van de rentebetalingen. Dat onderstreept nogmaals dat het simpelweg verstandig beleid is om de hypotheekrenteaftrek nu eindelijk eens echt af te schaffen. In de huidige lage-renteomgeving zijn de kosten van een dergelijke stap lager dan ooit. Maar nu de hypotheekrente weer oploopt, begint het erop te lijken dat de overheid als gevolg van de aftrekmogelijkheid tientallen miljoenen euro’s aan vermijdbare kosten gaat maken.

Conclusie

Het doen van langetermijnvoorspellingen, en zeker rentevoorspellingen, is een hachelijke zaak. Het is goed om erover na te denken, omdat het niet vanzelfsprekend is dat de rente tot in lengte van dagen rond de huidige historisch lage niveaus blijft hangen. Maar het is echt niet zo dat een oplopende nominale lange rente zich een-op-een vertaalt in een hogere staatsschuldquote. Als de oplopende rente het gevolg is van een hoger inflatietempo, dan zal vaak het omgekeerde het geval zijn: een hoger inflatietempo vertaalt zich via het noemereffect (een hoger nominaal bbp) direct in een daling van de staatsschuldquote.

Alleen in een scenario waarin, om wat voor reden dan ook, de lange rente fors en structureel oploopt, zonder dat er sprake is van een hoger inflatietempo (dus een sterke toename van de reële rente), zou de rente kunnen leiden tot een hogere staatsschuld – als alle andere variabelen constant worden gehouden. De afgelopen vijftig jaar heeft de reële rente echter gemiddeld rond de 2,5 procent gelegen, volgens cijfers van het CPB. Bovendien zijn grote opwaartse uitslagen in de reële rente vaak het gevolg van een forse afname van het inflatietempo, waar de nominale rente met enige vertraging op reageert.

Al met al is de conclusie dat de kans dat een rentestijging tot een scherp stijgende staatsschuldquote zal leiden, zeer klein. Te klein om deze als een serieus risicoscenario aan de Tweede Kamer voor te leggen – zoals het CPB wel heeft gedaan.

Literatuur

Boonstra, W., H. Erken, F. van Es en E.J. van Harn (2022) Financiering staatsschuld is helemaal geen probleem. Bericht RaboResearch, 26 januari. Te vinden op economie.rabobank.com.

CPB (2021a) Schuldprojectie 2060 met varianten. CPB Achtergronddocument, september.

CPB (2021b) Macro Economische verkenning 2022. CPB Raming, september.

CPB (2022a) Analyse coalitieakkoord 2022–2025. CPB Notitie, januari.

CPB (2022b) Antwoorden CPB op Kamervragen over de analyse van het coalitieakkoord. Te vinden op www.tweedekamer.nl.