Waar voorgaande crises gepaard gingen met dalingen in de huizenprijzen, blijft een dergelijke prijscorrectie bij de huidige coronacrisis vooralsnog uit en neemt het groeitempo zelfs toe. Wat zou hieraan ten grondslag liggen — is er soms sprake van een zeepbel?

In het kort

– Om te bepalen of er een bubbel in het spel is, moet men behalve de huizenprijzen en het inkomen ook de rentestand meenemen.

– Volgens ons geactualiseerde model kan de koopprijsontwikkeling verklaard worden door de rentestand en het inkomen.

– Er lijkt daarom van een speculatieve bubbel geen sprake te zijn en prijzen bevinden zich zelfs onder het langetermijnevenwicht.

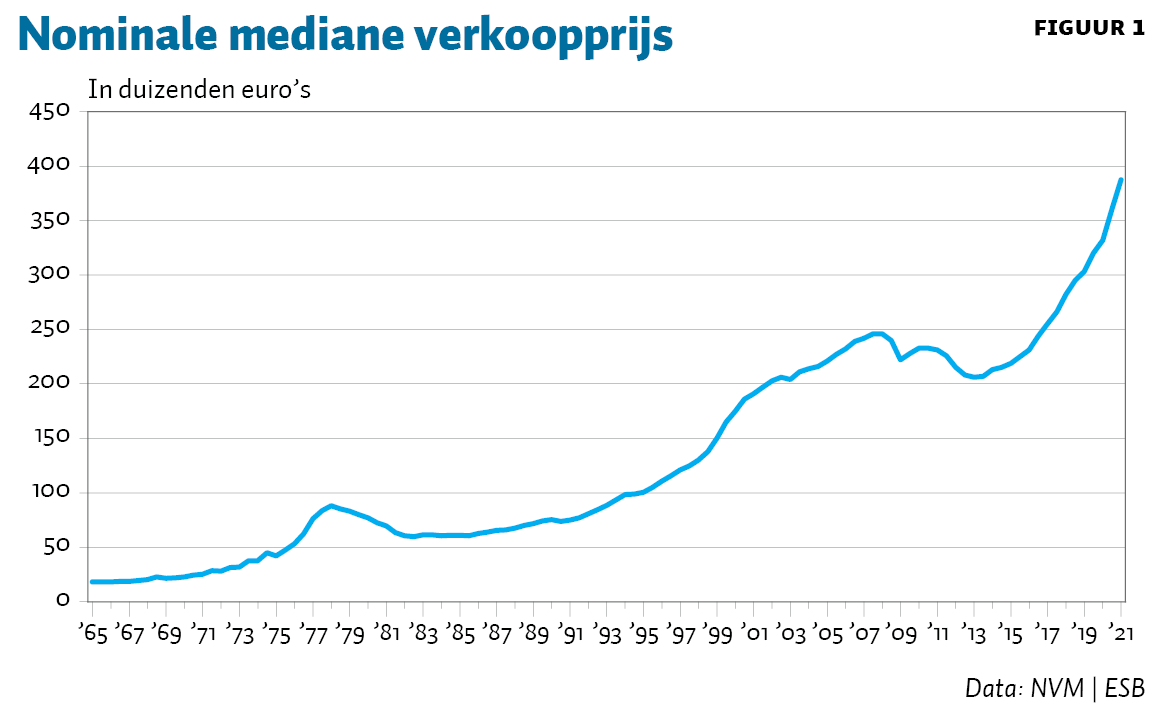

Hoewel sommige koopprijsmodellen en de meeste grootbanken na de aanvang van de coronapandemie in maart 2020 een tijdelijke dip in de huizenprijzen voorspelden, lijkt een afkoeling op de woningmarkt momenteel nog niet aan de orde te zijn (DNB, 2020; Rabobank, 2020a). Integendeel, de prijzen op de koopwoningmarkt breken records (figuur 1). Zo is de transactieprijs in het tweede kwartaal van 2021 met circa twintig procent gestegen, wat de sterkste prijsstijging is sinds het begin van de meting. Ondanks het uitblijven van een koopprijsdaling maken sommige instanties zich toch zorgen over een mogelijke bubbelvorming (DNB, 2021; Rabobank, 2020b).

Hoewel er in de economische literatuur veel discussie plaatsvindt over de definitie van een huizenprijsbubbel, wordt de verhouding tussen de gemiddelde huizenprijs en het inkomen – ook wel de price-to-income-ratio genoemd – vaak als een indicator gebruikt. Loopt deze ratio langdurig hoog op dan duidt dit op een bubbel. Huishoudens kunnen zich namelijk na verloop van tijd niet meer veroorloven om een woning te kopen, waardoor de huizenprijzen dalen.

In het kort

Dit artikel maakt deel uit van het project ‘Toegankelijke Woningmarkt.’ Volg deze pagina om op de hoogte te blijven van updates over het project.

Bij de interpretatie van de price-to-income-ratio wordt echter een belangrijk aspect over het hoofd gezien: de rente. Wanneer de hypotheekrente laag is – en het is aannemelijk dat deze op een laag niveau blijft en/of kopers de rente vastzetten voor een lange periode – dan hoeft een hoge woningprijs ten opzichte van het inkomen namelijk niet per definitie tot betaalproblemen te leiden. Bij een lage rente zijn immers de maandelijkse woonlasten voor eenzelfde hypotheeksom ook lager.

Boelhouwer en De Vries (2001; 2005) hebben in eerdere ESB-artikelen een model gepresenteerd dat de koopprijs kan verklaren en voorspellen (het OTB-koopprijsmodel). Dit model berust op een vergelijkbare intuïtie als de price-to-income-ratio, namelijk dat huishoudens niet oneindig een steeds groter deel van hun inkomen aan wonen kunnen besteden. Een duidelijk verschil is echter dat het model zich op de verhouding tussen de maandelijkse woonlasten en het inkomen baseert, in plaats van de verhouding tussen het inkomen en de koopsom, waardoor er ook rekening wordt gehouden met de rentestand. De uitkomst van het koopprijsmodel wordt ieder kwartaal gepresenteerd in de Monitor koopwoningmarkt (MBE, 2021).

Omdat de economische omstandigheden veranderen, is het nodig om het koopprijsmodel periodiek te evalueren en eventueel te herzien. Zo is de laatste jaren de keuze van het soort hypotheek sterk veranderd. Tot 2013 was de aflossingsvrije hypotheek erg in trek, terwijl tegenwoordig annuïtaire financieringen de boventoon voeren (MBE, 2021). De hypotheekvorm bepaalt, bij een gegeven hypotheeksom, ook mede de hoogte van de maandelijkse woonuitgaven.

Gezien de veranderde woningfinanciering, beschrijven we in dit artikel de actualisatie van het koopprijsmodel. We gebruiken hiervoor data van de Nederlandse Vereniging van Makelaars (huizenprijzen), De Nederlandsche Bank (hypotheekrente), het Hypotheken Data Netwerk (verhouding starters/doorstromers) en het Centraal Planbureau (inkomensgegevens). Met het aangepaste koopprijsmodel verklaren en voorspellen we vervolgens de koopprijzen, en kunnen we zo duiden of er aanwijzingen zijn voor een speculatieve huizenprijsbubbel.

Koopprijsmodel

Voor het verklaren van de koopprijzen gebruiken we deze vergelijking:

mutatie\ reële\ huizenprijs_{t} = –0,28 (woonquote_{t−2} – langetermijnevenwicht\ woonquote) – 1,50 mutatie\ reële\ rente_{t} + 0,90 mutatie\ reëel\ inkomen_{t} + 0,41 mutatie\ reële\ huizenprijs_{t–1}

Woonquote en langetermijnevenwicht

In zowel het oorspronkelijke koopprijsmodel als de actualisatie in 2021 veronderstellen we dat op de lange termijn woningkopers een vast percentage van hun inkomen uitgeven aan rentelasten plus hypotheekaflossingen. We veronderstellen dus dat dit percentage – de zogeheten woonquote – gemiddeld genomen voor alle huizenkopers op de lange termijn constant blijft.

In de formule betreft woonquote_{t–2} – langetermijnevenwicht\ woonquote de afwijking van het nieuw geformuleerde langetermijnevenwicht. De coëfficiënt van deze parameter ligt tussen de −1 en 0; dit houdt in dat op de lange termijn het evenwicht tussen woonlasten en inkomen hersteld wordt. Dus, als huishoudens een groter deel van het inkomen uitgeven aan wonen dan in de evenwichtssituatie het geval is, voorspelt het model dat de reële woningprijs daalt totdat dit evenwicht is hersteld.

Eerder onderzoek heeft aangetoond dat de woonquote, met een evenwichtswaarde van circa 23 procent, inderdaad op lange termijn vrij constant is (De Vries en Boelhouwer, 2009). Momenteel bedraagt deze waarde 23,7 procent, en dus lijkt de evenwichtswaarde nog steeds stabiel. Dit langetermijnevenwicht is een goede weerspiegeling van de Nederlandse koopwoningmarkt, omdat het gros van de Nederlandse woningkopers kredietbeperkingen ondervindt. Dat betekent dat deze huishoudens, indien ze in aanmerking komen voor een ruimere hypotheek, een duurdere woning kopen. Wanneer de rente daalt of het inkomen stijgt, voorspelt het model dat woningkopers meer uitgeven aan wonen, zodat de woonquote constant blijft en de huizenprijzen stijgen.

Prijsverloop op de korte termijn

Naast het langetermijnevenwicht beïnvloeden de rente en het inkomen ook op de korte termijn het prijsverloop. Zo zorgt een positieve schok in de reële rente voor een lagere reële verkoopprijs, en leidt een positieve schok in het reële inkomen tot een hogere reële verkoopprijs.

De coëfficiënt van de vertraagde procentuele mutatie van de reële huizenprijs is positief en kleiner dan 1. Speculatieve en psychologische prijseffecten spelen dus een rol, maar doven na verloop van tijd uit.

Korte- en langetermijnprijseffecten

Het koopprijsmodel onderscheidt de langetermijnprijseffecten van de kortetermijnbewegingen. Dit onderscheid wordt vaak gemaakt in de literatuur (Abraham en Hendershott, 1996; Hort, 1999; Malpezzi, 1998). In dat geval reflecteren de kortetermijnprijseffecten de grilligheid van de woningprijzen. Hierbij spelen gedragseconomische effecten, zoals adaptieve verwachtingen en verliesaversie, een belangrijke rol. Deze kortetermijnprijsfluctuaties hebben we in het model geïntroduceerd door de vertraagde prijsontwikkeling als verklarende variabele op te nemen. Het is echter aannemelijk dat een opgaande of neergaande trend op een gegeven moment doorbroken wordt wanneer de gemiddelde woonquote afwijkt van het langetermijnpercentage. Het langetermijnevenwicht prikt dus een eventuele bubbel lek of doorbreekt een neergaande tendens, en brengt zo de prijzen geleidelijk tot dit evenwicht.

In de internationale literatuur worden alternatieve aannames gedaan voor langetermijnevenwicht – deze sluiten echter minder goed aan bij de context van de Nederlandse woningmarkt. Dergelijke evenwichten omvatten een constante price-to-income-ratio, price-to-rent-ratio of het woningaanbod. De price-to-income-ratio houdt geen rekening met de rentestand, waardoor een hoge ratio niet per definitie tot betaalproblemen en vraaguitval hoeft te leiden. Een price-to-rent-ratio baseert zich op de aanname dat huur- en koopwoningen elkaars substituten zijn. De gebruikskosten van een koopwoning zouden daardoor gelijk moeten zijn aan die van een vergelijkbare huurwoning, anders is er immers sprake van een arbitragemogelijkheid. Door de strikt gereguleerde huurmarkt en koopsubsidies gaat dit substitutieprincipe op de Nederlandse woningmarkt echter niet op. Ook zogenaamde voorraad-stroommodellen, waarbij een toevoeging van het woningaanbod de koopprijsstijging afzwakt, geven door het restrictieve ruimtelijke-ordeningsbeleid de Nederlandse woningmarkt niet goed weer (Tu et al., 2017).

Actualisatie van het model

Het verschil tussen het oorspronkelijke model en de actualisatie in 2021 is de wijze waarop de woonlasten gedefinieerd worden. Terwijl het oude model enkel uitging van aflossingsvrije woonlasten, baseert het nieuwe model zich ook op de woonlasten van een annuïtaire hypotheek. Dit verschil in uitgangspunt is noodzakelijk, omdat sinds 2013 annuïtair aflossen minimaal vereist is om aanspraak te kunnen maken op de hypotheekrenteaftrek. Daarbij wordt voor het berekenen van de leennormen uitgegaan van de woonlasten van een annuïtaire hypotheek.

Deze ‘nieuwe’ hypotheekregels en leennormen zijn doorgaans bindend voor starters, terwijl ze voor doorstromers – door het opgebouwde eigenvermogen in de woning en het overgangsrecht – minder restrictief zijn. We houden rekening met dit verschil in de mate van stringentie door vanaf 2011 aan te nemen dat doorstromers een aflossingsvrije hypotheek afsluiten en dat starters minimaal annuïtair aflossen. Deze aanname is natuurlijk een simplificatie van de werkelijkheid. Toch blijkt de verhouding starter/doorstromer goed te functioneren als proxy voor de verhouding tussen annuïtaire en aflossingsvrije woonquotes bij nieuwe woningtransacties. Deze verhouding is daarmee een goede benadering van de huidige leennormen, en leidt aldus tot een inhoudelijke en statistische verbetering van het OTB-koopprijsmodel.

Evaluatie van de modellen

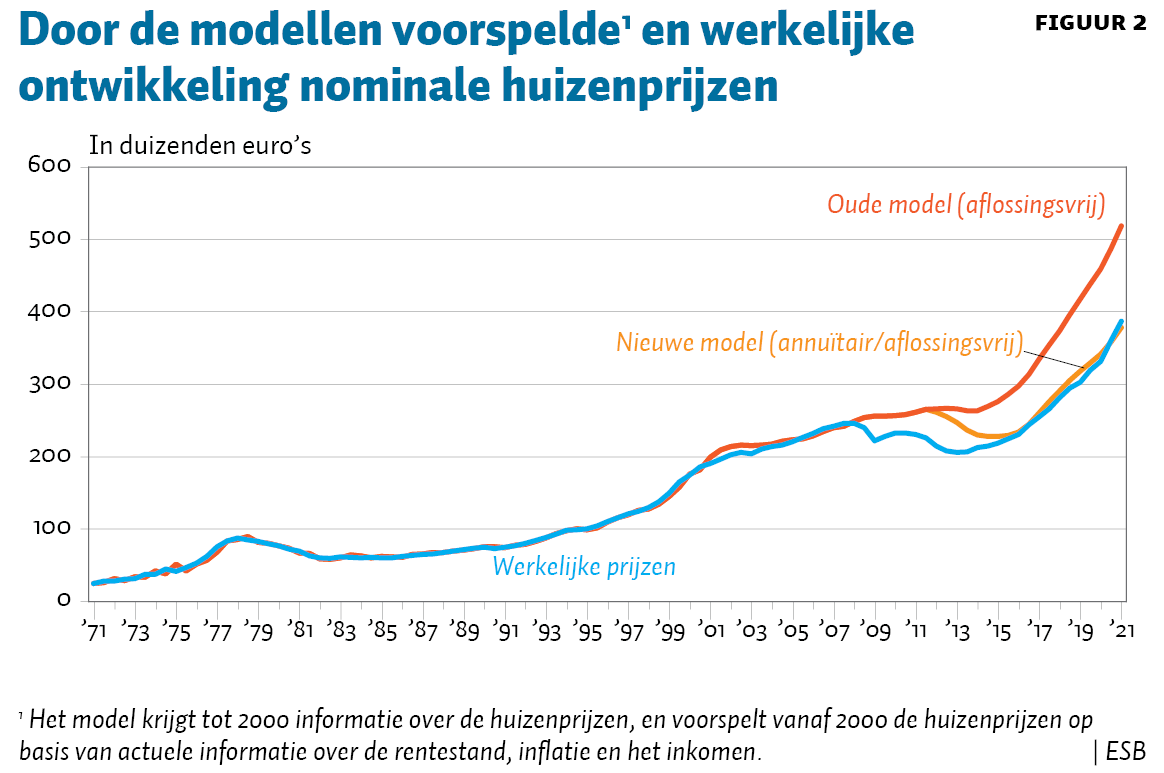

Figuur 2 geeft de schattingen van de nominale huizenprijzen met het oude en geactualiseerde koopprijsmodel weer. We hebben voor het maken van figuur 2 de parameters van het model geschat op halfjaarlijkse data, tot en met de tweede helft van het jaar 2000. Vervolgens zijn met het verkregen model de huizenprijzen voor de periode 2001–2020 geschat op basis van actuele informatie over de rentestand, het inkomen en de woonquote.

Uit de figuur blijkt dat het oude model (het aflossingsvrije model) tot en met 2008 de mediane huizenprijs goed verklaart, maar daarna lijkt het verklarend vermogen van het model af te nemen. Vanaf 2016 voorspelt het model de percentuele prijsgroei nog naar behoren, maar het voorspelde prijsniveau verschilt fors van de daadwerkelijke waarde. Mogelijk valt deze discrepantie tussen model en werkelijkheid te verklaren via de nieuwe hypotheekregels en leennormen.

Uit dezelfde figuur valt op te maken dat het annuïtair/aflossingsvrije model de huizenprijzen beter representeert dan het aflossingsvrije model. De aanname die we hebben gedaan omtrent de verdeling annuïtaire en aflossingsvrije financiering lijkt de Nederlandse woningmarkt vanaf 2011 dus beter te verklaren dan het oorspronkelijke model. Wel wijkt het model tijdens de financiële crisis af van het werkelijke prijsniveau, maar het is niet zo vreemd dat een model niet in staat is om een omslagpunt te voorspellen (Piazzezi en Schneider, 2016). Er zijn immers vrijwel geen economische modellen die een crisis kunnen voorspellen (zwartezwaan-effect). De prijs bevond zich volgens ons model in 2008 overigens wel boven de evenwichtswaarde (figuur 4).

Het verklarend vermogen van de modellen is over de gehele periode vergelijkbaar. Het model dat rekening houdt met de verhouding annuïtair/aflossingsvrij heeft een R2 van 0,67, maar het oorspronkelijke aflossingsvrije model doet niet onder met een R2 van 0,66. Het verschil in verklarend vermogen tussen de modellen is gering omdat bij de berekening van de R2 de gehele periode 1978–2020 in beschouwing wordt genomen, maar de modellen pas vanaf 2011 van elkaar afwijken. De gemiddelde pseudo-out-of-sample-voorspelfout van het annuïtair/aflossingsvrije model van voorspellingen vanaf 2011 is wel beduidend lager dan die van het aflossingsvrije model. Al met al lijkt het annuïtair/aflossingsvrije model vanaf 2011 de dynamiek op de woningmarkt beter te verklaren dan het aflossingsvrije model.

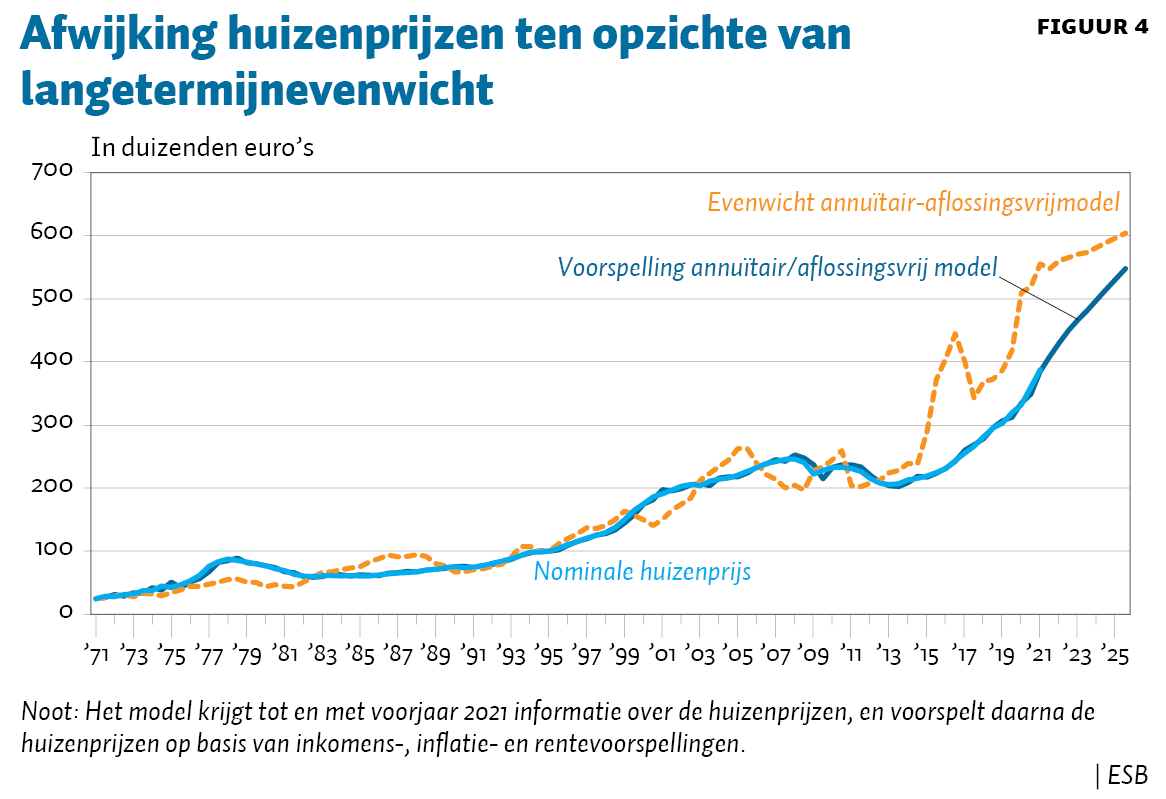

Voorspelling tot en met 2025

Figuur 3 geeft de meest recente voorspellingen van beide modellen voor de komende jaren weer. Terwijl het aflossingsvrije model uit zou gaan van een stijging van 24 procent over twee jaar, voorspelt het annuïtair/aflossingsvrije model een gematigdere prijsstijging van circa 20 procent. Een afkoeling van de Nederlandse koopwoningmarkt lijkt dus op basis van beide modellen vooralsnog niet te verwachten.

De toekomstige inkomens- en inflatiecijfers in onze voorspellingen zijn gebaseerd op de voorspellingen van het Centraal Planbureau (CPB, 2021). Voor de rente en de verhouding starters/doorstromers wordt er aangenomen dat deze na 2020 constant blijven op een niveau van respectievelijk 1,8 procent en 21/79 procent.

Huizen zijn nog ondergewaardeerd

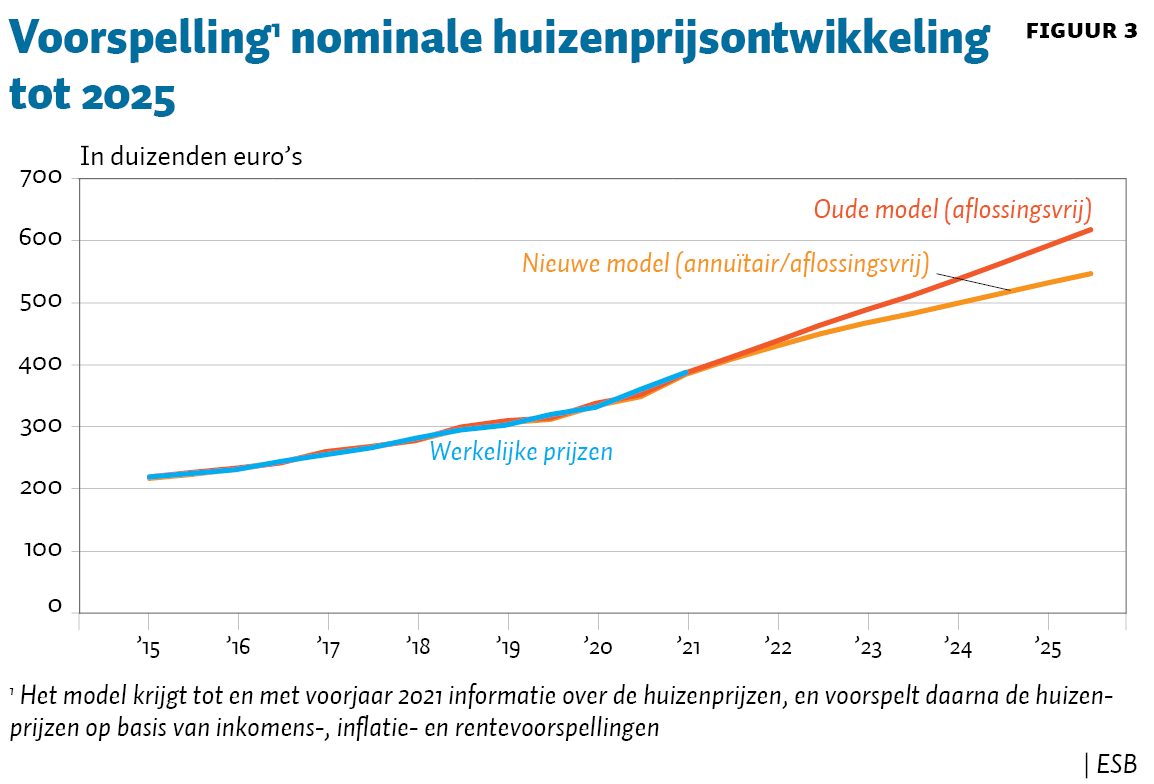

Op basis van het langetermijnevenwicht tussen de maandelijkse woonuitgaven en het inkomen kunnen we duiden of er sprake is van onder- of overwaardering van de huidige huizenprijzen. Figuur 4 geeft zowel dit theoretische evenwicht weer als de modelvoorspelling en de daadwerkelijke huizenprijzen. Hoewel de term ‘langetermijnevenwicht’ misschien doet vermoeden dat deze waarde relatief stabiel is, fluctueert de stippellijn behoorlijk. Dit komt doordat de evenwichtslijn de koopprijsontwikkeling weergeeft op basis van een evenwichtswoonquote van 23,7 procent.

Uit de figuur valt op te maken dat de huizenprijs tussen 1983–1990 iets ondergewaardeerd is. Hierna schommelt het werkelijke prijsniveau rond het langetermijnevenwicht tot aan het begin van de internetbubbel in 2000. Aanvankelijk lijken de huizenprijzen tijdens de internetbubbel overgewaardeerd te zijn, maar in 2003 slaat deze tendens om en zijn de prijzen juist enigszins ondergewaardeerd. Ook deze periode van onderwaardering slaat voor de aanvang van de financiële crisis van 2008 weer om in een overwaardering, om vervolgens wat rond het evenwicht te blijven schommelen.

Vanaf 2012 tot heden zijn de huizenprijzen ondergewaardeerd, als we uitgaan van de onderliggende fundamentele factoren. De forse stijging in de evenwichtsprijs vanaf 2015 kan voornamelijk op het conto worden geschreven van de lage rente, want deze zorgt namelijk voor een relatief lage woonquote waardoor ter compensatie de huizenprijzen stijgen. Vervolgens daalt in 2017 de evenwichtsprijs, een daling die verklaard kan worden doordat het aandeel starters (leennormgebonden) fors stijgt: van 12 procent eind 2016 naar 39 procent in 2017.

Al met al zou men op basis van het model kunnen concluderen dat de huidige prijsstijgingen niet excessief zijn. Het prijsniveau bevindt zich immers nog onder het langetermijnevenwicht. Dit is anders dan de situatie voorafgaande aan de financiële crisis van 2008. Toen bevond het prijsniveau zich juist enigszins boven de evenwichtswaarde, en was de kans op een tragere koopprijsontwikkeling reëel. Vervolgens heeft de financiële crisis in 2008 ook daadwerkelijk gezorgd voor een prijsdaling van ongeveer zes procent in de periode 2008–2011.

Conclusie

Het geactualiseerde OTB-koopprijsmodel laat zien dat de huidige koopprijsontwikkeling te verklaren valt via de fundamentele factoren woonlasten en inkomen. De coronapandemie heeft deze niet negatief beïnvloed – de inkomens stegen immers, en de hypotheekrente bereikte in april 2021 een historisch laagterecord. Hetgeen aangeeft waarom de huizenprijzen stijgen, ondanks de pandemie.

Op basis van het model lijkt er vooralsnog geen sprake te zijn van een speculatieve bubbel op de koopwoningmarkt. Integendeel, de huizenprijs zou gegeven het huidige inkomens- en renteniveau zelfs hoger kunnen zijn dan deze momenteel is.

Dat er geen bubbel lijkt te zijn, wil uiteraard niet zeggen dat er zich geen problemen voordoen op de koopwoningmarkt. De historisch gezien grote krapte zorgt ervoor dat huishoudens met de minste koopkracht het onderspit delven, bijvoorbeeld de starters met een bescheiden inkomen en zonder een overwaarde op een eerder huis. Ook kan een plotselinge stijging van de hypotheekrente tot prijscorrecties leiden.

Literatuur

Abraham, J.M. en P.H. Hendershott (1996) Bubbles in metropolitan housing markets. Journal of Housing Research, 7(2), 191–207.

Boelhouwer, P.J. en P. de Vries (2001) Einde koopprijsstijging in zicht. ESB, 86(4327), 768–770.

Boelhouwer, P.J. en P. de Vries (2005) Defiscalisering eigenwoningbezit leidt tot forse daling woningprijzen. ESB, 90(4455), 109–111.

CPB (2021) Centraal Economisch Plan 2021. CPB Raming, maart.

DNB (2020) Economische Ontwikkelingen en Vooruitzichten. Nummer 19.

DNB (2021) Overzicht Financiële Stabiliteit. Voorjaar 2021.

Hort, K. (1999) The determinants of urban house price fluctuations in Sweden 1968–1994. Journal of Housing Economics, 7(2), 93–120.

Malpezzi, S. (1998) A simple error correction model of house prices. Journal of Housing Economics, 8(1), 27–62.

MBE (2021) Monitor koopwoningmarkt: 1e kwartaal 2021. Management of the Built Environment, TU Delft, mei. Te vinden op www.tudelft.nl.

Piazzesi, M. en M. Schneider (2016) Housing and macroeconomics. In: J.B. Taylor en H. Uhlig (red.), Handbook of macroeconomics. Deel 2. Amsterdam: Elsevier, p. 1547–1640.

Rabobank (2020a) Tijdelijke dip in huizenprijzen en woningverkopen verwacht vanaf 2021. Kwartaalbericht Woningmarkt, 8 september.

Rabobank (2020b) Huizenprijzen stijgen verder, stedelingen blijven vooral in stad kopen. Kwartaalbericht Woningmarkt, 10 december.

Tu, Q., J. de Haan en P.J. Boelhouwer (2017) The mismatch between conventional house price modeling and regulated markets: insights from The Netherlands. Journal of Housing and the Built Environment, 32(3), 599–619.

Vries, P. de, en P. Boelhouwer (2009) Equilibrium between interest payments and income in the housing market. Journal of Housing and the Built Environment, 24(1), 19–29.

Auteurs

Categorieën

1 reactie

Huizen zijn nog ondergewaardeerd

Mist figuur 4. Kunt u deze aanvullen?