Slechts een klein deel van de zelfstandigen zonder personeel is verzekerd tegen arbeidsongeschiktheid. Een aanzienlijk deel van hen geeft aan vermogen als terugvaloptie te zien. Is dat terecht?

In het kort

– Veel zelfstandigen hebben te weinig vermogen om langdurige arbeidsongeschiktheid zelf op te vangen.

– Juist de zelfstandigen met het laagste vermogen zijn ook het minst verzekerd.

– Jongeren redden het het minst vaak tot hun pensioen; zelfstandigen met partner vaker.

Terwijl werknemers in Nederland verplicht publiek verzekerd zijn tegen het arbeidsongeschiktheidsrisico, geldt voor zelfstandigen momenteel geen verzekeringsplicht. Inkomensverlies als gevolg van arbeidsongeschiktheid kan op verschillende manieren worden opgevangen. De prominentste opties zijn een verzekering, vermogen, bijverdiensten uit loondienst of een werkende partner. Het Centraal Planbureau heeft eerder becijferd dat via een van deze manieren driekwart van de zelfstandigen tot pensionering aan een inkomen ter hoogte van het sociaal minimum kan komen indien ze arbeidsongeschikt worden, zonder daarbij aanspraak te maken op de bijstand (Berkhout en Euwals, 2016a).

Het aandeel zelfstandigen met een verzekering tegen arbeidsongeschiktheid is laag en daalt bovendien. In 2016 was negentien procent van de zelfstandigen zonder personeel (zzp’ers) die een hoofdinkomen uit hun werkzaamheden als zelfstandige hadden, verzekerd tegen arbeidsongeschiktheid, tegenover 23,3 procent in 2011 (CBS, 2018). Nieuwe cohorten zelfstandigen verzekeren zich bovendien minder vaak dan eerdere cohorten (Berkhout en Euwals, 2016a), wat suggereert dat de daling van de verzekeringsgraad zich de komende jaren doorzet.

Een groter aandeel van de zelfstandigen geeft aan bij arbeidsongeschiktheid in te willen teren op het eigen vermogen. Zo’n dertig procent van hen zegt spaargeld of beleggingen te hebben als voorziening tegen arbeidsongeschiktheid en zo’n tien procent noemt de waarde van de eigen woning (Van der Torre, 2019). Het gaat hierbij overigens om zelfstandigen, met of zonder personeel, die daarnaast geen betrekking als werknemer hebben. De percentages zijn wat lager onder de zelfstandigen die daarnaast ook werknemer zijn.

Dat veel zelfstandigen hun vermogen als reddingsboei zien, is interessant. Het risico op langdurige arbeidsongeschiktheid is weliswaar klein, maar de kosten als het risico zich voordoet zijn groot. Intuïtief lijkt het niet waarschijnlijk dat het individuele vermogen van veel zelfstandigen daarvoor toereikend is, ook al hebben ze over het algemeen meer vermogen dan werknemers (Knoef et al., 2017). Als zelfstandigen inderdaad te weinig vermogen hebben, kan dat leiden tot lege bankrekeningen, gedwongen huisverkoop en een lager pensioen. Voor de samenleving kan dat leiden tot meer uitgaven aan het sociale vangnet, zoals de bijstand.

Relatie met verzekeringsgraad

Het Centraal Bureau voor de Statistiek heeft in opdracht van het Ministerie van Sociale Zaken en Werkgelegenheid maatwerktabellen samengesteld die de relatie tussen vermogen en verzekeringsgraad nader verkennen. Daarbij moet worden opgemerkt dat zelfstandigen een bijzonder diverse groep vormen. Ze doen heel verschillend werk in heel verschillende branches, hebben daarbij sterk verschillende inkomens en bouwen ook vermogens op die sterk van elkaar verschillen (Berkhout en Euwals, 2016b). De cijfers moeten dus vooral gezien worden als indicaties.

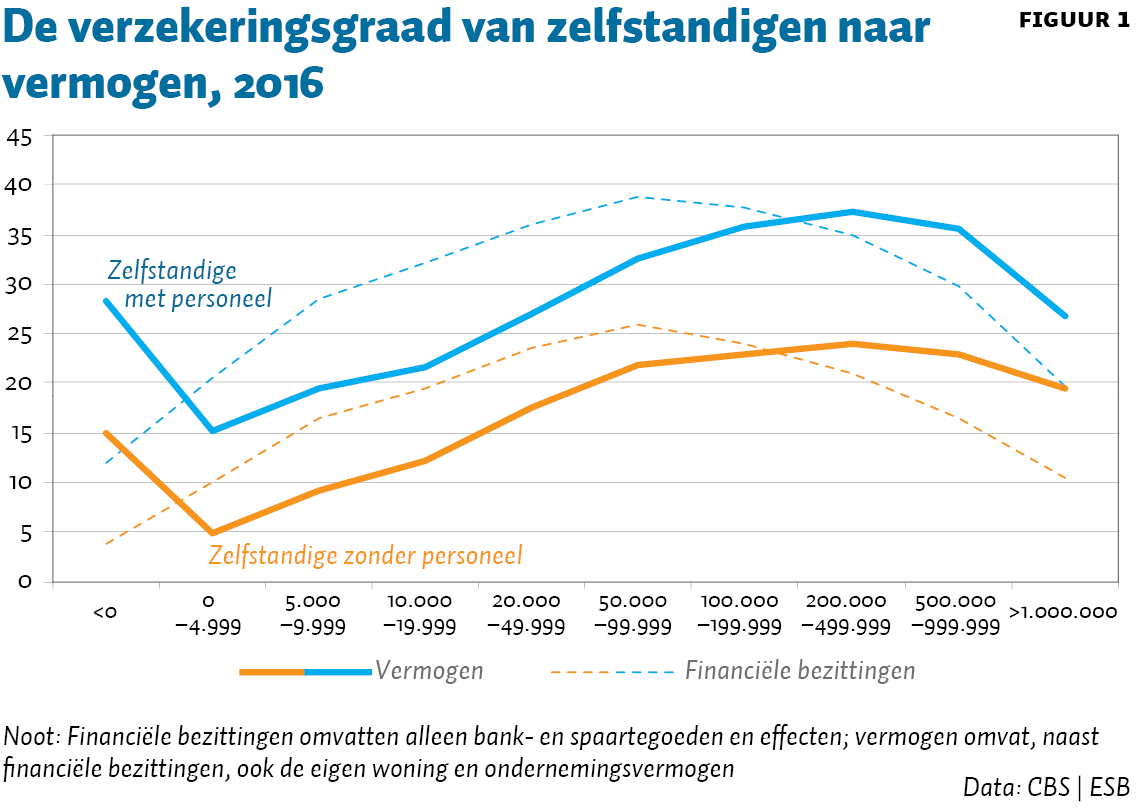

Figuur 1 toont de verzekeringsgraad van zelfstandigen naar vermogen van het huishouden. Het gaat hier om zelfstandigen wier hoofdinkomen uit hun werkzaamheden als zelfstandige komt (1,2 miljoen mensen in 2016), waarbij een onderscheid is gemaakt tussen zelfstandigen met en zonder personeel.

Vanuit een beschermingsgedachte zou je verwachten dat vermogende zelfstandigen zich overwegend niet verzekeren – zij hebben immers al een vermogen om op terug te vallen – en minder vermogende zelfstandigen juist wel. De figuur laat echter zien dat zelfstandigen met weinig vermogen juist het minst verzekerd zijn. De verzekeringsgraad neemt overwegend toe naarmate ook het vermogen toeneemt. Pas vanaf een vermogen van 200.000 tot 500.000 euro neemt de verzekeringsgraad weer af. Juist zelfstandigen die, vanuit hun vermogenspositie bezien, een verzekering het hardst nodig hebben, hebben die dus vaak niet. Mogelijk vindt een deel van de zelfstandigen de verzekeringspremie te hoog. Overigens valt in de figuur op dat zelfstandigen met een negatief vermogen een relatief hoge verzekeringsgraad hebben. Het gaat hier vermoedelijk om een relatief diverse groep zelfstandigen met een hoge hypotheekschuld.

Ontoereikend vermogen

In welke mate hebben individuele zelfstandigen genoeg vermogen om arbeidsongeschiktheid op te vangen? Om daar een inschatting van te maken is voor individuele zelfstandigen berekend hoeveel jaar ze zouden kunnen interen op hun huidige vermogen (cijfers over 2015) als ze een bepaald gewenst inkomensniveau zouden willen. Om geen aanvullende complicerende aannames te maken, is er geen rekening gehouden met een eventueel rendement. Voor gewenste inkomensniveaus zijn steeds een hoog en een laag gewenst inkomensniveau gehanteerd. Het hoge gewenste inkomensniveau bestaat uit zeventig procent van het huidige bruto-inkomen van de zelfstandige – als benadering van wat het netto-inkomen van de zelfstandige zou zijn geweest. Het lage gewenste inkomensniveau bestaat uit zeventig procent van het bruto wettelijk minimumloon (exclusief vakantiegeld) – als benadering van wat een netto-inkomen op wettelijk minimumloon zou zijn geweest. Beide grenzen zijn uiteindelijk arbitrair, en dienen slechts als indicatie.

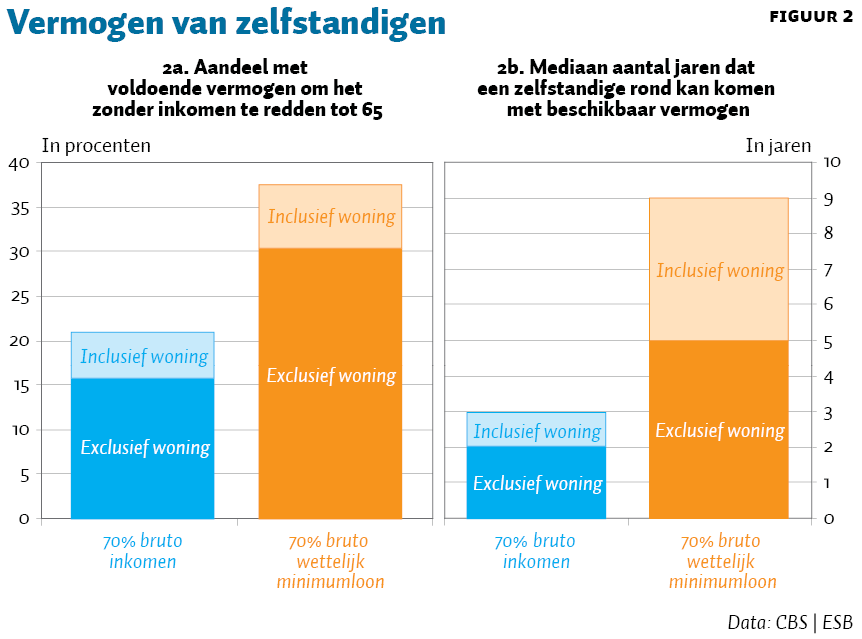

Figuur 2 geeft weer wat het mediane aantal jaren is dat zelfstandigen rond kunnen komen en welk percentage van hen op deze wijze niet tot hun 65e jaar rond kan komen, en dus in dat opzicht onvoldoende vermogen zou hebben. Het vermogen waarmee is gerekend, is steeds van het gehele huishouden.

In dit geval gaat het om zelfstandigen, met of zonder personeel, die uitsluitend inkomen als zelfstandige hadden (501.500 mensen in 2015). Dat betekent dat de zelfstandigen niet terug kunnen vallen op een verzekering die zij hebben voor een dienstverband als werknemer. Voor deze groep is gekozen omdat zelfstandigen die óók werknemerzijn, al gedeeltelijk verzekerd zijn uit hoofde van hun werknemerschap. Daardoor zijn zij niet goed te vergelijken met de groep die uitsluitend als zelfstandige werkt.

Over het algemeen kan worden gesteld dat zelfstandigen betrekkelijk kort kunnen interen op hun vermogen als zij arbeidsongeschikt worden. Als ze zeventig procent van hun oude inkomen willen behouden, kan de mediane zelfstandige drie jaar rondkomen van het eigen vermogen. Van hen heeft 21 procent voldoende huishoudvermogen om tot hun 65e jaar rond te kunnen komen. Als men genoegen neemt met een lager inkomen van zeventig procent van het bruto wettelijk minimumloon, kan de mediane zelfstandige het negen jaar uithouden. Van de zelfstandigen heeft 38 procent voldoende vermogen om tot hun 65e jaar rond te komen. Dit is inclusief de eigen woning, dus onder de aanname dat men bereid is om de eigen woning ‘op te eten’. Als alleen de financiële bezittingen in acht worden genomen, hebben zelfstandigen uiteraard vaker onvoldoende vermogen.

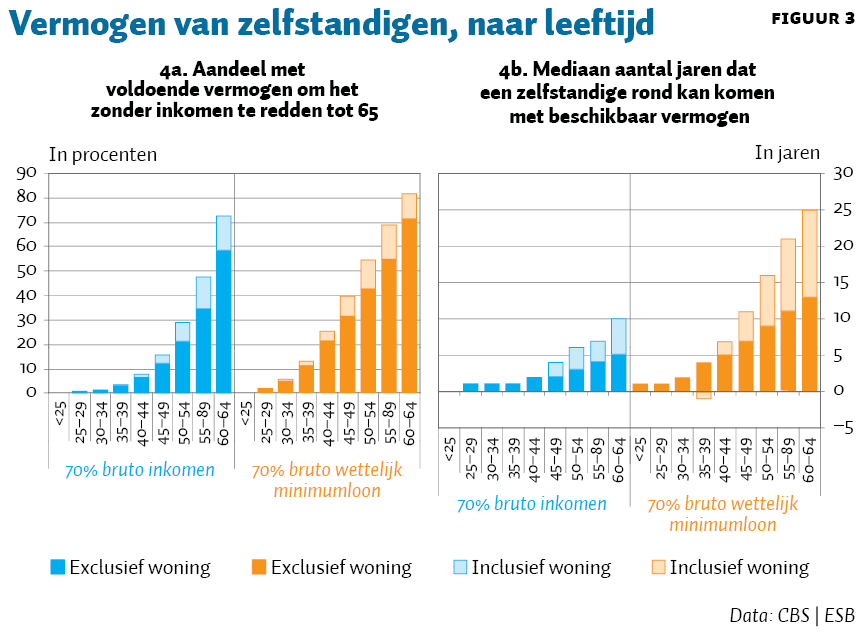

Rol leeftijd

Of zelfstandigen genoeg vermogen als vangnet hebben, hangt af van hun leeftijd (figuur 3). Jongere zelfstandigen hebben minder tijd gehad om vermogen op te bouwen en hebben een langere periode te overbruggen tot hun 65e. Het aandeel zelfstandigen dat aangeeft het eigen vermogen als voorziening voor het arbeidsongeschiktheidsrisico te zien, verschilt opvallend genoeg niet naar leeftijd: jongere zelfstandigen (15–44 jaar) zeggen ongeveer even vaak dat zij terug zouden vallen op vermogen als oudere zelfstandigen (45+), terwijl de mate waarin ze daar voldoende vermogen voor hebben dus feitelijk verschilt (Van der Torre, 2019).

Rol partner

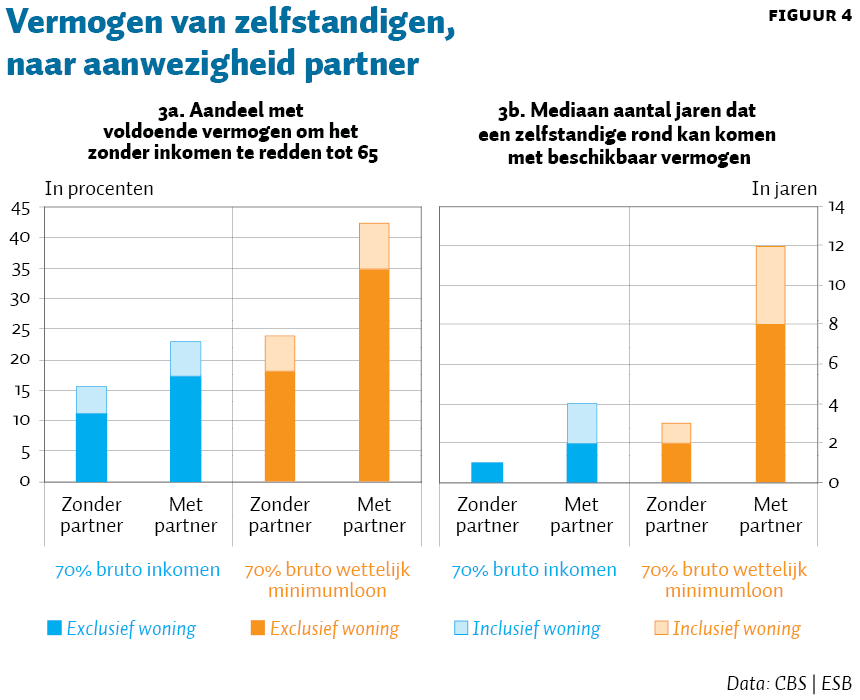

Een andere relevante factor is de aanwezigheid van een partner. Zelfstandigen met een partner kunnen langer interen op hun vermogen dan als ze geen partner hebben (figuur 4). Dat komt waarschijnlijk omdat zelfstandigen met een partner gezamenlijk meer vermogen op hebben kunnen bouwen.

Conclusie

Een aanzienlijk deel van de zelfstandigen wil bij arbeidsongeschiktheid terugvallen op het huishoudvermogen, maar veel huishoudens hebben daar in de praktijk onvoldoende vermogen voor. Echter, bij een groter vermogen neemt ook de verzekeringsgraad toe, terwijl zelfstandigen met de kleinste buffer veel minder verzekerd zijn. Voor zelfstandigen die niet óók werknemer zijn, blijven dan twee alternatieven over als ze niet verzekerd zijn: het inkomen van de partner of, indien nodig, de bijstand.

Literatuur

Berkhout, E. en R. Euwals (2016a) Zelfstandigen en arbeidsongeschiktheid. CPB Policy Brief, 2016/11.

Berkhout, E. en R. Euwals (2016b) Zelfstandigen en hun alternatieven voor sociale zekerheid. CPB Achtergronddocument, 31 oktober.

CBS (2018) Minder zzp’ers verzekerd tegen arbeidsongeschiktheid, 25 mei. Tekst te vinden op cbs.nl.

Knoef, M., J. Been, K. Caminada et al. (2017) De toereikendheid van pensioenopbouw na de crisis en pensioenhervormingen. Netspar Design Paper, 68.

Torre, W. van der (2019) Zelfstandigen Enquête Arbeid. TNO. Te vinden op monitorarbeid.tno.nl.