In het klimaatakkoord is er afgesproken dat de CO₂-uitstoot van de gebouwde omgeving in 2030 gehalveerd moet zijn ten opzichte van 1990. Om alle woningeigenaren mee te laten doen, zijn er meer financieel gunstige oplossingen nodig voor de groep huizenbezitters die wel willen, maar nu nog niet kunnen verduurzamen.

In het kort

– De lage rente heeft het nemen van energiebesparende maatregelen bevorderd, maar vooral bij de hogere inkomens.

– Appartementseigenaren blijven achter met verduurzamen, en hebben te weinig toegang tot financieringsmogelijkheden.

– Er is beleid nodig voor specifieke groepen woningeigenaren om de klimaatdoelen te kunnen halen.

Om de gevolgen van klimaatverandering tegen te gaan, zal ook de gebouwde omgeving moeten verduurzamen. In Nederland is de gebouwde omgeving verantwoordelijk voor 37 procent van het totale energieverbruik (RVO, 2021). De Nederlandse overheid heeft samen met het bedrijfsleven en maatschappelijke organisaties, waaronder de Nationale Hypotheek Garantie (NHG), afspraken gemaakt om de CO₂-uitstoot in 2030 ten opzichte van 1990 te halveren tot 3,4 megaton. Dat betekent dat ook de eigenaren van de ruim vijf miljoen koopwoningen in Nederland voor een enorme verduurzamingsopgave staan.

In het kort

Dit artikel maakt deel uit van het dossier “Regie op wonen”.

Behalve dat er een klimaatdoel ligt waardoor verduurzaming simpelweg noodzakelijk wordt, zorgt verduurzaming ook voor het waardebehoud van de woning en voor een goede verkoopbaarheid in de toekomst (Brounen, 2019; 2021). Verduurzaming is dus ook in het belang van bestaande en nieuwe woningeigenaren.

De bereidheid van huizenkopers om hun woning te verduurzamen is de afgelopen jaren enorm gegroeid (Eigen Huis, 2022). Maar in hoeverre verduurzamen eigenaren hun woningen ook daadwerkelijk?

In dit artikel analyseren we het gebruik van hypothecaire financiering van verduurzamingsmaatregelen, tussen 2009 en 2021, bij consumenten die een hypotheek met NHG afsloten voor de aankoop van een woning, het verhogen of oversluiten van de hypotheek. Van alle koopwoningen is 26 procent gefinancierd via een hypotheek met NHG.

Meefinancieren neemt vlucht vanaf 2018

Consumenten kunnen bij het afsluiten van een hypotheek verduurzaming meefinancieren via energiebesparende voorzieningen (EBV) en via een energiebespaarbudget (EBB). Bij een bruto (gezamenlijk) jaarinkomen vanaf 33.000 euro bieden beide regelingen tot 9.000 euro meer ruimte in relatie tot inkomen (loan-to-income). Daarnaast is er tot zes procent meer ruimte in relatie tot onderpand (loan-to-value). Uiteraard moet de meerruimte in beide situaties volledig aan verduurzaming besteed worden.

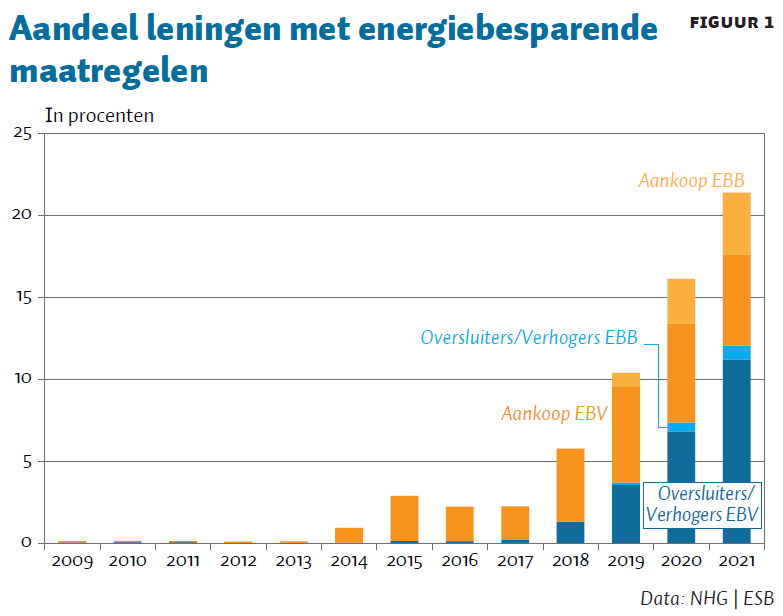

Hoewel consumenten vanaf 2009 energiebesparende maatregelen kunnen meefinancieren in hun hypotheek met NHG, wordt daar pas vanaf 2014 beperkt gebruik van gemaakt (figuur 1). De introductie van energiebesparende voorzieningen viel samen met de krediet- en woningmarktcrisis. Waarschijnlijk hebben onzekerheid bij woningeigenaren over de ontwikkeling van de woningmarkt in deze periode geleid tot een terughoudendheid in wooninvesteringen, zoals kwaliteitsverbetering en verduurzaming.

Sinds 2018 is het aandeel woningeigenaren dat energiebesparende maatregelen meefinanciert sterk toegenomen, vooral door een sterke toename van verduurzaaming bij oversluiting of verhoging van de hypotheek.

Verduurzaming bij lage rente

Er lijkt een duidelijke relatie te zijn tussen de toename in hypothecaire financiering van verduurzaming en de dalende trend van de kapitaalmarktrente. De laagste tienjaarsrente was in het eerste kwartaal 2021 de laagste die we in Nederland tot zover hebben gehad (figuur 2). Deze lage rentestand kan de aanzienlijke stijging van het gebruik van EBB en EBV waarschijnlijk verklaren. In deze periode stijgt het aandeel EBB en EBV van 0,9 procent begin 2014 naar 21,4 procent in 2021. Een lage hypotheekrente zorgt ervoor dat lenen goedkoper wordt en dat verduurzamen daardoor steeds sneller loont.

Naast de lage rente wordt de verduurzaming ook bevorderd door de groeiende aandacht voor verduurzaming vanuit de hypotheekadviseurs en hypotheekverstrekkers, de toegenomen overwaarde op de woning die ingezet kan worden, de druk vanuit Europa en de Nederlandse overheid om te verduurzamen, de overheidssubsidies voor zonnepanelen en isolatie, en, tenslotte, het door het thuiswerken toegenomen energieverbruik in huis en de gestegen energieprijzen (Motivaction, 2021).

Hogere inkomens voorop in verduurzaming

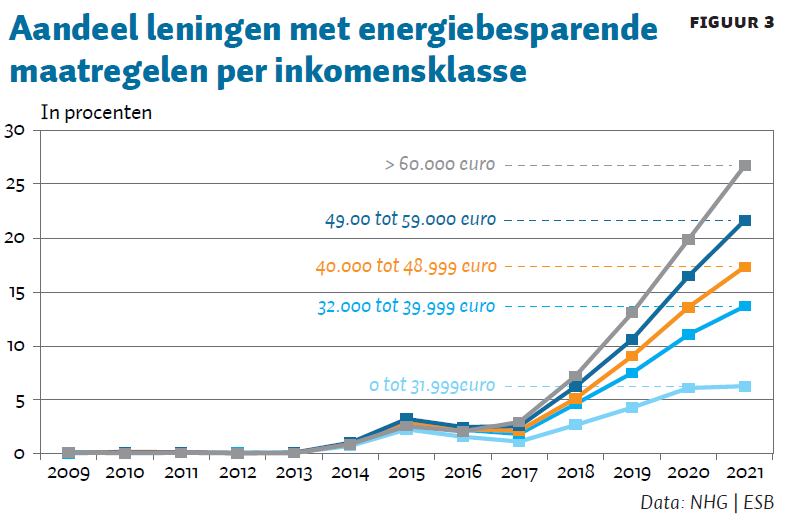

Woningeigenaren met een hoger jaarinkomen financieren de verduurzamingsmaatregelen vaker mee in een hypotheek met NHG (figuur 3).

Woningeigenaren met een bruto-jaarinkomen tot 32.000 euro doen dit bijna niet, maar kunnen ook geen gebruik maken van de verruimde financieringsmogelijkheden als gevolg van de minimale inkomenseis van 33.000 euro. Er is zelfs een afnemende groei zichtbaar bij de laagste inkomensgroepen.

Woningeigenaren met een inkomen beneden modaal hebben vaker op geen enkele manier financiële ruimte voor verduurzaming (Nibud, 2020). Ruim 31 procent van de huiseigenaren in de laagste inkomensgroep heeft onvoldoende financieringsmogelijkheden voor verduurzaming: zij kunnen de verduurzaming niet hypothecair, maar ook niet met eigen middelen betalen (DNB, 2022). De verwachting is dat deze groep woningeigenaren in de toekomst steeds groter zal worden door de stijgende energiekosten, en dus hulp nodig heeft.

Problematisch voor appartementseigenaren

Appartementseigenaren blijven sterk achter bij eigenaren van eengezinswoningen (figuur 4). Dit hangt waarschijnlijk samen met het feit dat appartementseigenaren typisch onderdeel uitmaken van een vereniging van eigenaren (VvE), en niet zonder hun buren of toestemming van de VvE energiebesparende maatregelen kunnen nemen, omdat het gaat om de schil en het gemeenschappelijke delen van het gebouw. Nederland telt ruim 1,1 miljoen appartementen, in totaal 22 procent van de woningvoorraad. Allen maken onderdeel uit van een VvE.

Voor kleine VvE’s met minder dan acht appartementen geldt in het bijzonder nog dat het problematisch is om tot een collectief besluit voor verduurzaming te komen, omdat zij het vaak zonder professionele VvE-beheerder moeten stellen en er dikwijls tegengestelde belangen zijn. Daarbij vormt de financiering een knelpunt. Deze moet worden aangegaan door de VvE, niet door de individuele leden zelf, omdat de financiering betrekking heeft op de collectieve delen van het wooncomplex. Maar op dit moment zijn er nauwelijks collectieve financieringsmogelijkheden voor de kleine VvE’s om te verduurzamen – die zijn er wel voor grote VvE’s met de energiebespaarlening. Een collectieve financieringsoplossing is voor deze groep hard nodig. Het gaat hier om een half miljoen appartementseigenaren.

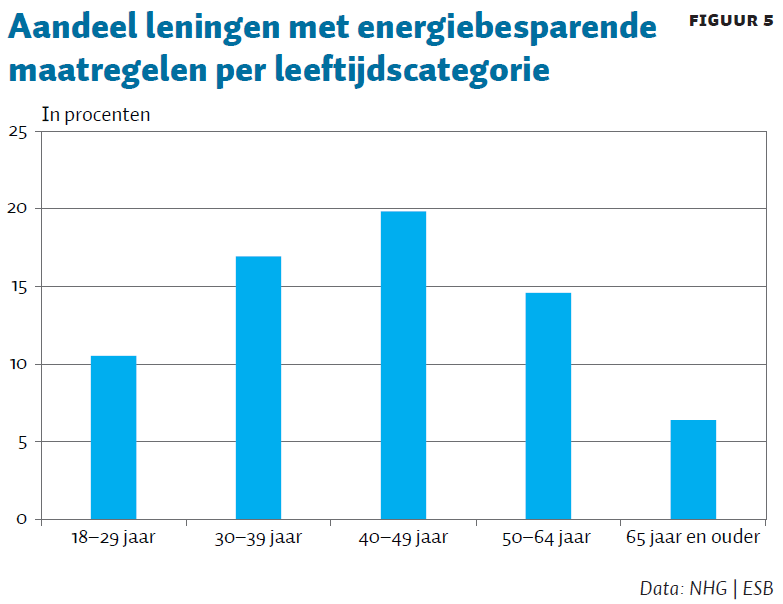

Vooral dertigers en veertigers verduurzamen

Tot slot valt het op dat de meefinanciering van verduurzaming sterk verschilt per leeftijd. Met name dertigers en veertigers verduurzamen, terwijl verduurzaming onder de 30 en boven de 65 achterblijft (figuur 5).

Al met al is de grootste groep woningeigenaren die de verduurzaming meefinanciert in de leeftijd van dertig tot vijftig jaar, met een bruto-jaarinkomen van meer dan 60.000 euro, en met een vrijstaande of hoekwoning buiten de Randstad. Woningeigenaren die het minst vaak verduurzaming meefinancieren, hebben een bruto-jaarinkomen van minder dan 40.000 euro en wonen in een appartement of tussenwoning in de Randstad.

Onderbenutting hypothecaire financiering

Uit gesprekken in ons netwerk blijkt dat consumenten verduurzaming niet hypothecair financieren omdat ze onvoldoende geïnformeerd zijn over de mogelijkheden. In veel gevallen weten consumenten niet welke verduurzamingsmaatregelen er kunnen of moeten. Daarnaast maken de complexiteit van de financieringsmaatregelen, en de onduidelijkheid en inconsistentie van de overheidsregelingen het niet aantrekkelijk voor de consument of financieel adviseur om zich hierin te verdiepen. De prioriteiten van de consumenten liggen hoofdzakelijk bij het rondkrijgen van hun hypothecaire lening, wat op zichzelf al een complexe financiële beslissing betreft.

Zo blijven er grote kansen liggen. Het is nodig dat kopers en bestaande woningeigenaren meer gestimuleerd en getriggerd worden, en dat het minder vrijblijvend wordt om te gaan verduurzamen.

Ook bij geldverstrekkers ligt er nog een enorm potentieel om verduurzaming actiever te stimuleren richting hun klanten. Bij de vijf qua verduurzaming best presterende hypotheekverstrekkers wordt in 25 tot ruim 30 procent van de leningen verduurzaming meegenomen. Aan de onderkant van de lijst bedraagt dit nog niet eens 15 procent. Een proactieve instelling van hypotheekverstrekkers waarvan het productaanbod standaard ook bijvoorbeeld EBB bevat, kan leiden tot meer verduurzamingsmaatregelen in hun portefeuille.

Conclusie en aanbevelingen

Onder bestaande woningeigenaren neemt de hypothecaire financiering van energiebesparende maatregelen vanaf 2018 een vlucht. Een positieve ontwikkeling, maar een waar nog veel meer potentie in zit. Verduurzaming kan verder bevorderd worden via hulp aan specifieke groepen woningeigenaren. Bovendien is er een trigger nodig waardoor alle woningeigenaren in beweging komen en verduurzaming minder vrijblijvend wordt.

Beleid voor kwetsbare groepen

Hoge inkomens maken substantieel meer gebruik van financiering voor verduurzaming. Door juist lage en middeninkomens met beleid te stimuleren zodat ook zij financiering voor verduurzaming aanvragen, benutten we nog veel mogelijkheden om de CO₂-uitstoot te reduceren en helpen we deze groepen met de nog steeds stijgende energieprijzen.

Onze aanbeveling is om in het Nationaal Isolatieprogramma concreet beleid te maken voor kwetsbare groepen met lage en middeninkomens. Op dit moment gaan alle subsidies er bijvoorbeeld van uit dat woningeigenaren in staat zijn om de bedragen ook voor te schieten voordat zij de subsidie ontvangen. De huidige subsidieregeling stimuleert hierdoor vooral de groep woningeigenaren met hoge inkomens.

Aanvullend is er ruimte om bij de aanvraag van financiering voor verduurzamen verantwoord drempels weg te halen. Zo kan er naast het inkomen ook gekeken worden naar de werkelijke lasten voor én na de realisatie van verduurzamende maatregelen. De financieringslasten gaan immers omhoog, en de energielasten gaan omlaag. Dit kan extra ondersteund worden bij woningeigenaren met lage inkomens door bijvoorbeeld aflossingsvrije hypotheken voor verduurzamen toe te staan, en deze dan ook fiscaal vriendelijk te behandelen zodat zij lagere maandlasten hebben. Het risico op een restschuld is vooral voor woningen met een laag energielabel beperkt, omdat uit onderzoek van Brounen (2021) naar voren komt dat de woningwaarde met verduurzamende maatregelen stijgt. Eventuele risico’s die blijven bestaan bij een aflossingsvrije hypotheek voor verduurzamen, zijn weg te nemen met een garantstelling.

Ondersteun appartementseigenaren

Appartementseigenaren blijven achter met verduurzamen, en hebben te weinig toegang tot financiering voor verduurzaming. Meer aandacht voor deze groep is nodig in de verduurzamingsopgave. Vanuit overleg met de vier grootste gemeenten, het Warmtefonds en NHG in 2021, komt er naar voren dat drie zaken cruciaal zijn om meer appartementseigenaren te stimuleren om te verduurzamen. Allereerst: VvE’s ondersteunen om plannen te maken voor verduurzamen. Hoewel het verplicht is om te reserveren voor onderhoud, valt onder dit budget niet het geld dat er nodig is om uit te zoeken hoe de appartementen verduurzaamd kunnen worden. Ten tweede: maak het proces voor VvE’s minder complex, want nu zijn er vaak meerdere fases in het vooronderzoek en dient een meerderheid van de bewoners voor de plannen te stemmen. De gemeente kan hier een cruciale rol spelen in de procesbegeleiding. En ten derde: het is belangrijk dat er meer aanbieders voor financiering komen voor VvE’s.

Rol intermediairs en hypotheekverstrekkers

Tot slot kan het potentieel van verduurzaming door woningeigenaren nog beter benut worden door als hypothecaire branche meer in te zetten op kennisdeling middels benchmarken, kennisgesprekken over verduurzaming en de best practices van de frontrunners van hypotheekverstrekkers met elkaar te delen, en klanten actief te benaderen. Slechts zes procent van de hypotheekbezitters is door hun adviseur of hypotheekverstrekker benaderd met mogelijkheden hiertoe (AFM, 2021).

Literatuur

AFM (2021) Consumentenmonitor: najaar 2021 – Hypotheekbezitters. AFM Rapport.

Brounen, D. (2019) Ongunstige energielabel drukt woningprijs. Nieuwsbericht op www.tias.edu, 27 augustus.

Brounen D. (2021) Rood energielabel pijn bij woningverkoop. Nieuwsbericht op www.tias.edu, 17 november.

DNB (2022) Financiering voor de verduurzaming van de woningvoorraad. DNB Rapport, 8 februari.

Eigen Huis (2022) Huizenkopers kiezen voor verduurzaming. Nieuwsbericht op www.eigenhuis.nl, 3 maart.

Klimaatakkoord (2019) Klimaatakkoord, 28 juni. Te vinden op www.klimaatakkoord.nl.

Motivaction (2021) COVID-19 en verduurzaming van de woning. Onderzoek in opdracht van het Ministerie van Economische Zaken en Klimaat, 23 maart. Te vinden op www.rijksoverheid.nl.

Nibud (2020) Kunnen woningeigenaren energie-investeringen betalen? NIBUD Rapport, 10 september.

RVO (2019) Monitor energiebesparing gebouwde omgeving. Rapport RVO, december. Te vinden op www.binnenlandsbestuur.nl.

Tweede Kamer (2019) Kamerbrief Platform hypotheken 2019, 315845.

Auteurs

Categorieën