In deze snelcursus geeft ESB het woord aan Wim Boonstra (chef-econoom van de Rabobank en bijzonder hoogleraar economische en monetaire politiek aan de Vrije Universiteit Amsterdam) en Daniel van Schoot (econoom bij de Rabobank). Stap voor stap loodsen zij ons door de complexe wereld van geld en monetair beleid. Van basisgeldhoeveelheid tot Quantitative easing, wat is het en (hoe) werkt het?

Deel 5: Kwantitatieve verruiming: de basis

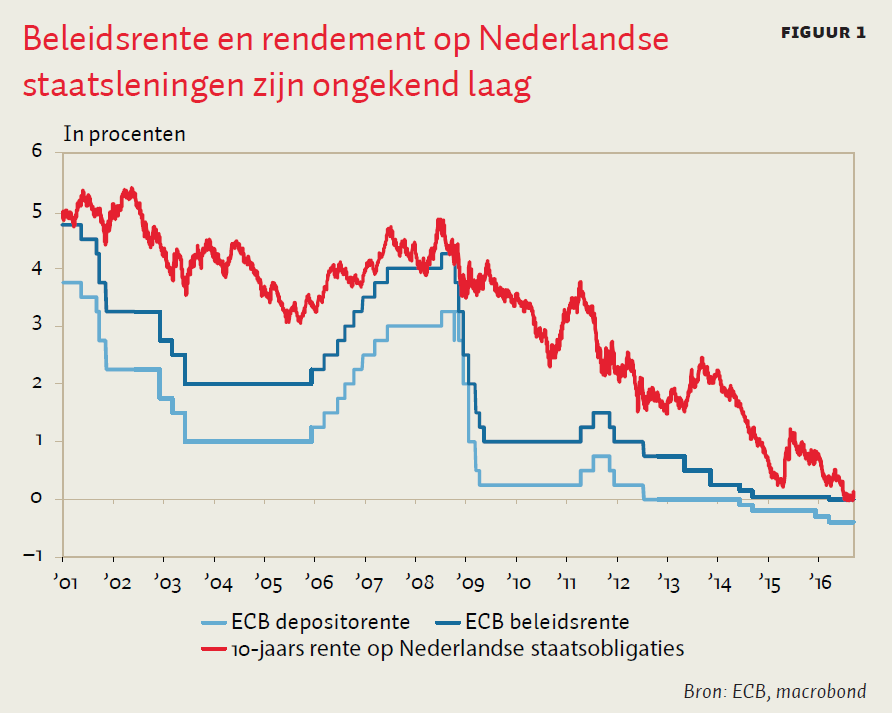

Er zijn verschillende omstandigheden te bedenken waarin de centrale bank haar inflatiedoelstelling niet kan halen. In het geval van te lage inflatie of zelfs deflatie is het, zoals we vorige week al schreven, lastiger om de economie te stimuleren. Bovendien kan het zo zijn dat de beleidsrente de effectieve nulgrens, zero lower bound, bereikt. De ECB bereikte deze grens in het eurogebied met de depositorente in 2012 en met de beleidsrente (refi-rate) in 2014 (figuur 1). Ook kan de economie in een liquiditeitsval terechtkomen. Om de economie en daarmee het prijspeil toch verder te stimuleren kan een centrale bank onconventionele monetaire beleidsmaatregelen nemen. Deze en volgende week behandelen we wat inmiddels de meest bekende onconventionele maatregel is: kwantitatieve verruiming (ook bekend als Quantitative Easing, kortweg QE).

Kwantitatieve verruiming bestaat uit een opkoopprogramma waarbij de centrale bank grootschalig (reeds bestaande) obligaties en soms ook andere financiële activa opkoopt. In populair taalgebruik wordt ook wel over het aanzetten van de geldpers gesproken, al is dit niet helemaal terecht. Dit heeft als effect dat de prijs van obligaties oploopt en daarmee de rente daarop daalt (figuur 1).

Dit betekent dat rentes op de kapitaalmarkt over de hele linie gaan dalen. Ook de geldmarktrente daalt mee, zeker als ook de beleidsrentes ook worden verlaagd, wat ook de bedoeling van het beleid is. Zowel beleids- als marktrentes kunnen zelfs negatief worden. Het idee van de centrale bank is hiermee de economische activiteit te stimuleren en de inflatieverwachtingen te verhogen. Een lagere rente voor langere duur zou, ceteris paribus, derhalve een verhogend effect moeten hebben op de inflatie of in elk geval de verwachtingen daarover.

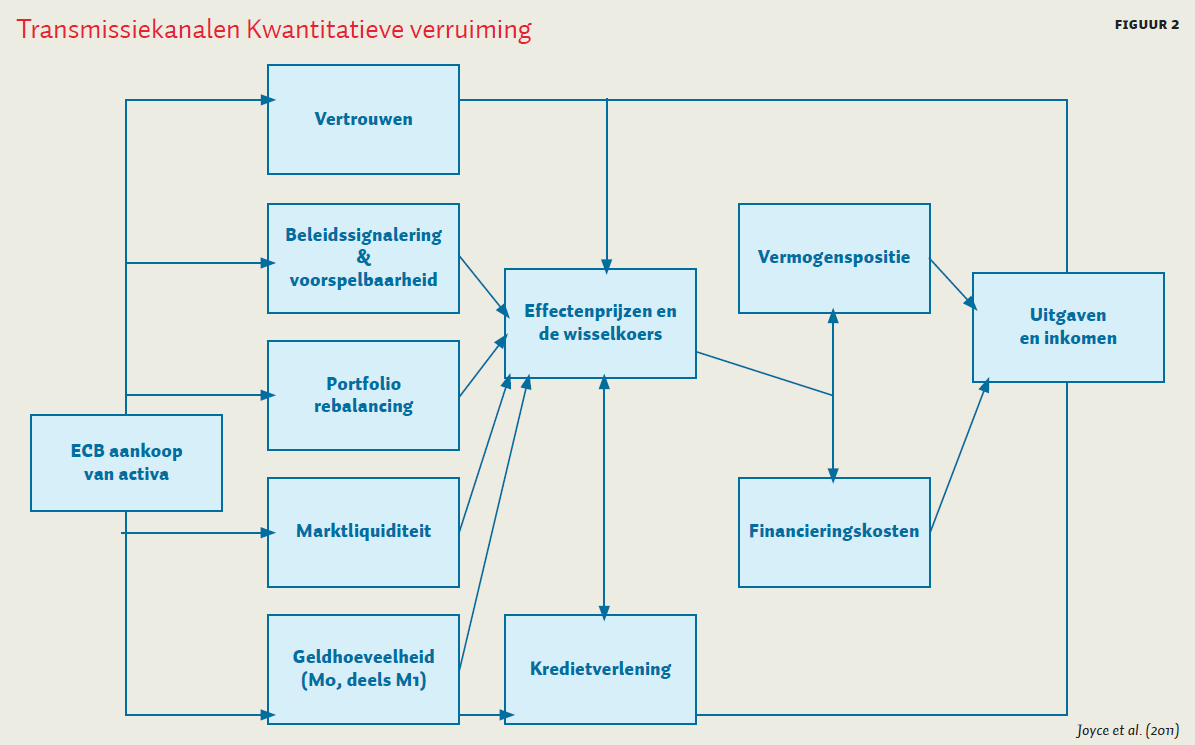

QE werkt via vijf transmissiekanalen door op de reële economie (Joyce et al, 2012) (figuur 2) Daarbij gaat het om twee zogeheten ‘zachte’ en drie ‘harde’ kanalen. Het eerste, zachte, kanaal is het vertrouwens- of confidence kanaal. Dat vertrouwen is gebaseerd op de overtuiging bij marktpartijen dat de centrale bank als het er op aankomt ook daadwerkelijk kan waarmaken wat zij aankondigt. Als de centrale bank voldoende geloofwaardig is kan dit kanaal heel snel werken en vergroot dit het aankondigingseffect. Bij de aankondiging van QE in januari 2015 reageerden financiële markten direct: rentes op staatsobligaties daalden en de euro deprecieerde tegenover de dollar terwijl de ECB nog geen obligatie had gekocht. Ook heeft het vertrouwen direct invloed op de reële economie als bedrijven en consumenten geloven in het beleid. Als dit niet geval is, bijvoorbeeld toen in september 1992 financiële markten geen geloof hechtten aan de mogelijkheid van de Bank of England om de koers van het pond te verdedigen, gaat het meestal snel mis. Zo moest de Britse centrale bank indertijd al na een paar weken de handdoek in de ring gooien. Het tweede kanaal is de voorspelbaarheid van het beleid (policy signalling). Door beleidsacties of wijzigingen ruim van tevoren aan te kondigen en zich erop vast te leggen zorgt de centrale bank ervoor dat het beleid voorspelbaar wordt waardoor markten zich kunnen aanpassen (mits ze in het beleid geloven). In het geval van QE heeft de ECB telkens ruim van tevoren gecommuniceerd over de hoeveelheid obligaties die gekocht gingen worden en over welke periode en tegen welke voorwaarden, ook wanneer dit beleid werd uitgebreid.

Het eerste harde kanaal is het portefeuille effect (portfolio rebalancing). De centrale bank koopt via een bank obligaties van bijvoorbeeld een pensioenfonds. De centrale bank betaalt de bank door een bijschrijving op haar kasreserverekening. Dit is de rekening die de bank moet aanhouden bij de centrale bank, onderdeel van het aggregaat M0. De bank betaalt het pensioenfonds vervolgens door een bijschrijving op de depositorekening die dit pensioenfonds bij haar aanhoudt. Nu staan de staatsobligaties op de balans van de centrale bank en heeft het pensioenfonds extra geld op de depositorekening staan. Tegelijkertijd zijn aan de actiefzijde van de bankbalans de (kas)reserves en aan de passiefzijde de deposito’s op de balans van de bank toegenomen. Dit betekent dus ook een stijging van de geldhoeveelheid (M1, en daarmee ook M2 en M3) in de economie (DNB, 2015). Dit extra geld kan nu door het pensioenfonds aangewend worden om te investeren in andere effecten of in de reële economie.

Het tweede harde kanaal loopt via de liquiditeitstoename op financiële markten (market liquidity). De acties van de centrale bank leiden zoals gezegd tot lagere marktrentes. Die kunnen via lagere financieringskosten een positief effect hebben op de kredietverlening en kunnen de wisselkoers verzwakken. Een verzwakte munt steunt vervolgens de reële economie via de dankzij de verbeterde concurrentiepositie toenemende exportgroei. Dit kan ook leiden tot hogere inflatie via hogere importprijzen. Merk overigens op dat stimulering van de economie via een zwakkere wisselkoers per definitie ten koste gaat van de handelspartners en op zijn beurt weer reacties door andere centrale banken kan oproepen.

Het derde harde kanaal is dat van de bancaire kredietverlening (bank lending). De banken hebben ruimte om meer krediet te verlenen vanwege hun ruimere liquiditeitspositie. Tegelijkertijd moeten ze over de extra (kas)reserves rente betalen (doordat de ECB een negatieve depositorente hanteert), waardoor ze nog eens extra geprikkeld worden dit geld uit te lenen. Doordat uitleenrentes lager zijn is de verwachting dat niet alleen het aanbod van maar ook de vraag naar krediet toeneemt. Als banken meer kredieten verstrekken (“geld scheppen”) neemt de geldhoeveelheid in omloop (ofwel in handen van ‘het publiek’) toe en zouden wij een toename van de aggregaten M1 en M2 moeten zien. Dit kan vervolgens de reële economie stimuleren via toenemende investeringen of consumptie.

Volgende week zullen we dieper ingaan op de effectiviteit en risico’s van deze onconventionele monetaire beleidsmaatregel.

Referenties

Joyce, M., M. Tong & R. Woods (2011), The United Kingdom’s quantitative easing policy: Bank of England Quarterly Bulletin, 2011 Q3.

De Nederlandsche Bank (2015), Het aankoopprogramma van het Eurosysteem, DNBulletin, 23 maart 2015.

Auteurs

Categorieën

1 reactie

Ik ben het volledig oneens dat ruimere liquiditeit tot meer kredietverstrekking leidt. Een bank heeft een balans, een vermogenspositie. Het is voor een bank triviaal om bezittingen om te zetten in liquiditeit, of geld, door deze te verkopen. Sowieso zal een bank altijd over voldoende liquide middelen beschikken om krediet te verlenen. De bepalende factor lijkt mij hoeveel eigen vermogen een bank aan moet houden, daar verandert QE niks aan, en eigenlijk zitten banken nu gewoon met extra geld waar ze niks aan hebben.

Omdat de vermogenspositie van een bank niet verbetert -ik word er ook niet rijker van als ik een appel ter waarde van Euro 1,- ruil voor cash- verwacht ik gewoon niet dat het meer aan kredietverlening zal doen. Vergelijk het met dat ik 1000 appels en Euro 1000,- aan cash verander in 500 appels en Euro 1500,- aan cash door 500 appels te verkopen. Mijn vermogen neemt niet toe, de vraag naar krediet is hetzelfde, en als ik een deel van mijn vermogen moet aanhouden -zeg Euro 1000,- - heb ik enkel overbodige cash in handen.

Ik geloof best in renteeffecten, maar dat QE op welke manier dan ook voor meer kredietverstrekking zal zorgen doordat er meer liquiditeit is. Nee.