De officiële vermogensstatistieken van het Centraal Bureau voor de Statistiek onderschatten het ‘aanmerkelijk belang’ met een factor twee. Als we hiervoor corrigeren, nemen de topvermogensaandelen significant toe. Ook sluit de hiermee geschatte top 500 verrassend goed aan op de Quote 500.

In het kort

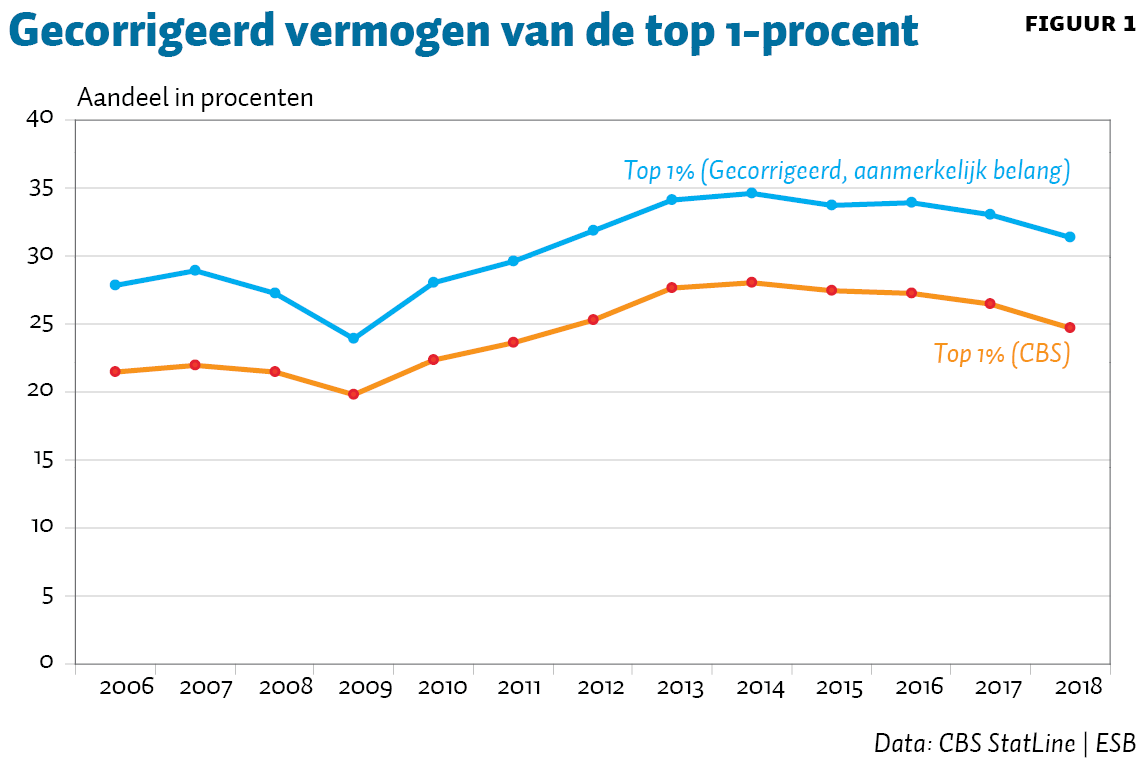

– Volgens onze nieuwe schatting bezit de top 1-procent ongeveer een derde van het totale private vermogen in Nederland.

– Ten opzichte van het nationaal inkomen is het vermogen van onze top 500 tussen 2011 en 2018 met 22 procent toegenomen.

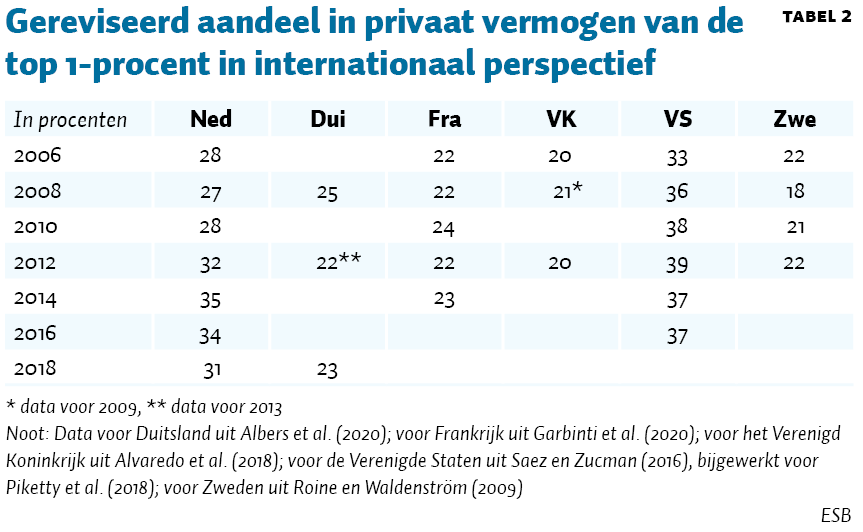

– De Nederlandse private vermogensverdeling is internationaal gezien een van de meest ongelijke.

In de afgelopen jaren is de discussie over de vermogensverdeling opgelaaid, zowel in Nederland als daarbuiten (Piketty, 2014; WRR, 2014; Van Bavel en Salverda, 2014; Salverda, 2015). Een ongelijke vermogensverdeling heeft verregaande economische en maatschappelijke consequenties. Voorbeelden hiervan zijn een veranderde werking van het macro-economische beleid (Ahn et al., 2018), ongelijke politieke invloed (Scheve en Stasavage, 2017), en een langetermijnproces van maatschappelijke neergang (Van Bavel, 2016).

Dit maakt het van belang dat onderzoekers en beleidsmakers beschikken over complete en accurate vermogensstatistieken. Helaas vertonen de beschikbare bronnen over vermogen, zeker in Nederland, een grote mate van imperfectie, ondanks het goede, snelle werk dat het Centraal Bureau voor de Statistiek (CBS) verricht. Hoewel het CBS toegang heeft tot alle belastinggegevens, en dus theoretisch gezien de volledige vermogensverdeling zou kunnen weergeven, lukt het maar niet om de topvermogens volledig in beeld te krijgen. Dit heeft meerdere oorzaken, zoals arbitrage tussen de verschillende boxen en het doorsluizen naar belastingparadijzen.

De verschillende vermogenscomponenten komen niettemin wel steeds meer in beeld. Zo blijkt uit de recente publicatie van het Ministerie van Financiën over het belastingstelsel dat het vermogensbestanddeel ‘aanmerkelijk belang’ (AB) tweemaal zo groot is als gedacht (MinFin, 2020). Deze bevinding heeft verregaande consequenties voor ons beeld van de vermogensongelijkheid in Nederland.

In dit artikel doen we een eerste poging om de verschillende beschikbare bronnen te combineren teneinde een zo accuraat mogelijk beeld van de top van de private vermogensverdeling te krijgen en van de trend daarin. We vullen de CBS-statistieken in twee stappen aan. Als eerste stap schatten we het 0,1-procentsaandeel voor de jaren 2006–2010, alwaar dat nu nog ontbreekt. Zo krijgen we over een langere periode zicht op de vermogensconcentratie aan de hoogste top, die aanmerkelijk verschilt van die daaronder. Ten tweede passen we het vermogensbestanddeel ‘aanmerkelijk belang’ aan op basis van de nieuwe schatting door het Ministerie van Financiën. De schatting van de topvermogens die daaruit volgt, vergelijken we vervolgens met de cijfers van de Quote 500. Beide correcties zijn nodig om de vermogenstop in beeld te krijgen en de resultaten maken aannemelijk dat de topvermogens een veel groter aandeel in het totale vermogen hebben dan uit de CBS-statistieken blijkt.

Gehanteerde vermogensdefinitie

De analyse van vermogensongelijkheid vergt een eenduidige definitie van het begrip ‘privaat vermogen’. In onze analyse volgen we de definitie zoals die in internationaal onderzoek wordt gehanteerd, namelijk de som van de bezittingen van huishoudens minus de schulden (Zucman, 2019). Tot bezittingen behoren zowel de financiële activa (bank- en spaarrekeningen, aandelen, obligaties, derivaten en dergelijke), als de niet-financiële bezittingen (huis en overig onroerend goed, ondernemingsvermogen, aanmerkelijk belang en overige bezittingen). Deze definitie komt overeen met het Stelsel van Nationale Rekeningen en ook met de praktijk van vermogensbelasting zoals die in Nederland sinds 1894 wordt geheven (Wilterdink, 1984).

Er bestaat wel enige discussie over de vraag of gekapitaliseerde pensioenrechten moeten worden opgeteld bij het vermogen (Caminada et al., 2014). Het meetellen van pensioenrechten als vermogen heeft een drukkend effect op de vermogensongelijkheid, omdat pensioenen gelijker verdeeld zijn dan andere activa. Wij hanteren de internationaal gebruikelijke benadering die de gekapitaliseerde beroepspensioenrechten buiten beschouwing laat (Balestra en Tonkin, 2018).

Als maatstaf van vermogensongelijkheid kijken we naar de topvermogensaandelen, dat wil zeggen het vermogensaandeel van de rijkste 1 procent en 0,1 procent, en – geïnspireerd op de Quote 500 – naar de rijkste 0,0065 procent. Ten opzichte van de Ginicoëfficient zijn topvermogensaandelen een transparante, intuïtieve en goed internationaal vergelijkbare maatstaf voor vermogens. Een belangrijke reden daarvoor is dat vermogens negatief kunnen zijn, waardoor de Gini hoger dan 1 kan uitvallen (Salverda, 2015). De oplossing die het CBS hiervoor sinds 2019 hanteert – een ‘gestandaardiseerde’ Gini die niet het gemiddelde vermogen maar het gemiddelde van alle vermogens in absolute bedragen als uitgangspunt neemt – maakt de Gini in internationaal opzicht minder transparant. De nieuwe gestandaardiseerde Gini’s van het CBS zijn ongeveer tien basispunten lager dan de eerder gemelde ongestandaardiseerde Gini’s. Ook dat de Gini de mate van ongelijkheid in een handzaam getal samenvat, pleit niet voor de Gini. Het zegt niet veel over de onderliggende verdeling die we in beeld willen brengen. Bij topvermogensaandelen zijn de lagere kwantielen later eenvoudig toe te voegen.

Schatting 0,1-procentsaandeel van 2006–2010

Het CBS vermeldt het 1-procentsaandeel van 2006 tot en met 2018, en het 0,1-procentsaandeel pas vanaf 2011. We schatten daarom het 0,1-procentsaandeel tussen 2006 en 2011 op basis van de beschikbare data over de vermogensklassen in die jaren. Dit doen we met behulp van de gegeneraliseerde Pareto-interpolatie (Blanchet et al., 2017; WID, 2020). Sinds het vroege werk van Vilfredo Pareto (1896) is het bekend dat de vermogensverdeling niet normaal is, maar dikstaartig. Deze ‘Paretoverdeling’ kan worden gebruikt om topvermogensaandelen te schatten. Die verdeling impliceert dat het gemiddelde vermogen boven een bepaalde grenswaarde en die grenswaarde in een vaste verhouding tot elkaar staan:

b(p)=(E(X|X>Q(p)))/Q(p)

Hierbij is E(.) de verwachte waarde, en Q(p) is de waarde die correspondeert met kwantiel p. Ter illustratie: b(p)=2 betekent dat het gemiddelde vermogen van mensen die meer dan 1 miljoen euro bezitten gelijk is aan 2 miljoen euro, boven de 15 miljoen euro gelijk is aan 30 miljoen, enzovoort. In de praktijk volgt de staart van de vermogensverdeling nooit exact een Paretoverdeling. De waarde van b(p) is niet op elk punt van de verdeling precies even groot. Daarom gebruiken wij het concept van gegeneraliseerde Pareto-curves, dat toestaat dat de waarde van b(p) voor elke kwantiel p kan verschillen.

Voor deze methode gebruiken we de CBS-gegevens over de grenswaarden en gemiddelde vermogens van de verschillende vermogensklassen (0 tot 1.000 euro, 1.000 tot 5.000 euro, enzovoort, met als hoogste vermogensklassen vermogens boven de 1 miljoen euro; voor extra precisie aan de top benutten we ook het bovenste percentiel uit het CBS-maatwerk). Met deze gegevens schat het algoritme de waarde van b(p)voor elk punt in de top van de verdeling, op basis waarvan we het 0,1-procentsaandeel en het 0,0065-procentsaandeel kunnen extrapoleren.

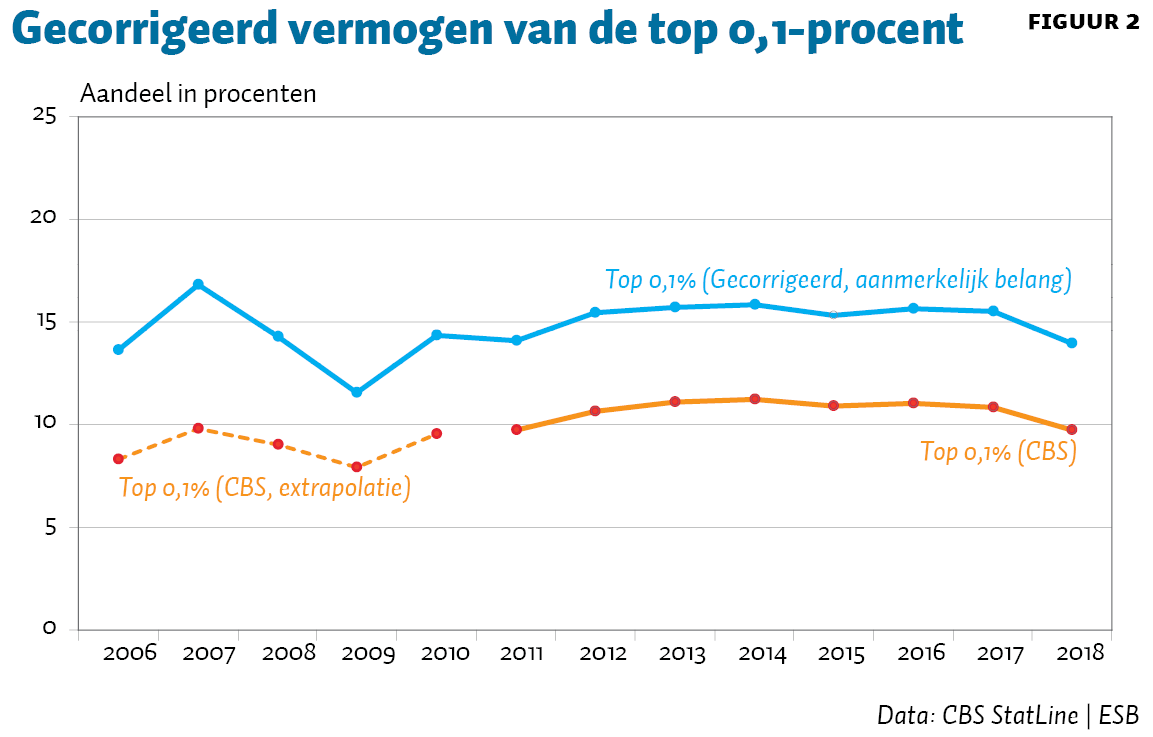

Figuur 2 toont de gebruikelijke resultaten van het CBS, ontleend aan StatLine, met daarbij de 0,1-procentsaandelen voor 2006–2010 die wij hebben bijgeschat met behulp van de gegeneraliseerde Pareto-interpolatie. We zien dat het 1-procentsaandeel sinds de financiële crisis is gestegen, tot een piek van 28 procent in 2014. Het 0,1-procentsaandeel blijft gedurende de gehele periode rond de tien procent schommelen, en vertoont geen duidelijke trend. De door ons geschatte 0,1-procentsaandelen voor 2010 sluiten behoorlijk goed aan bij de waarden die het CBS meldt vanaf 2011, en voor de jaren 2011–2018 zijn onze schattingen bijna identiek aan de CBS-gegevens.

De correctie voor het aanmerkelijk belang

Na het schatten van het 0,1-procentsaandeel in de onaangepaste reeks, corrigeren we de CBS-vermogensserie voor het vermogensbestanddeel aanmerkelijk belang. Hiervoor gebruiken we de nieuwe schatting van het Ministerie van Financiën, die aantoont dat het vermogensbestanddeel AB in 2017 tweemaal zo groot was als uit de CBS-cijfers blijkt (400 miljard euro in plaats van 190 miljard). Op basis hiervan verdubbelen we de waarde van het vermogensbestanddeel AB over de hele verdeling, voor alle jaren vanaf 2006. Dit is de meest natuurlijke aanname, gegeven de beschikbare kennis over de verdeling van AB.

Uiteraard is het onzeker of de waarde van aanmerkelijk belang in al deze jaren tweemaal zo hoog was als geraamd – maar toch is er reden om vertrouwen te hebben in deze exercitie. Het rapport van het Ministerie van Financiën meldt dat het aantal directeuren-grootaandeelhouders (dga’s) door de jaren heen vrij constant is, rond de 250.000 (MinFin, 2020), zoals ook te zien is in de CBS inkomensstatistiek. Aangezien deze dga’s de groteren zijn binnen het vermogensbestanddeel AB, doet dit vermoeden dat er geen grote verschuivingen hebben plaatsgevonden die het resultaat vertekenen.

Wel is het totale aantal AB-houders groter dan eerder gedacht: rond de 400.000. Daaronder zijn er dus ook huishoudens uit lagere vermogensklassen. Omdat we de bedragen per vermogensklasse hebben verdubbeld, delen we ook aan de lagere vermogensklassen meer AB toe. Toch heeft onze exercitie vooral gevolgen voor de hoogste topvermogensaandelen omdat AB volgens de huidige cijfers voor het overgrote deel in het bezit is van de top van de vermogensverdeling (rond driekwart bij de rijkste 1 procent, en bijna de helft bij de rijkste 0,1 procent). Het gebrek aan zekerheid over hoe de nieuwe schattingen van AB aan de vermogensverdeling moeten worden toegewezen, maakt dat onze cijfers met enige voorzichtigheid dienen te worden geïnterpreteerd.

Figuur 1 en 2 tonen de topvermogensaandelen bij een verdubbeling van de waarde van AB. De 1-procentsaandelen zijn berekend door het gecorrigeerde totale vermogen van het hoogste percentiel door het gecorrigeerde totale huishoudvermogen te delen. Voor het 0,1-procentsaandeel kunnen we dankzij het CBS-maatwerk hetzelfde doen voor 2011–2018; voor 2006–2010 extrapoleren we de resultaten op basis van de vermogensklassen en het hoogste percentiel. De correctie leidt duidelijk tot een verhoging van de topvermogensaandelen. Het 1-procentsaandeel ligt nu vier tot acht procentpunt hoger dan in de originele CBS-gegevens. De meestvermogende 1 procent van de bevolking bezit volgens deze schattingen ruwweg een derde van het vermogen. Het 0,1-procentsaandeel is zelfs nog significanter gestegen; de rijkste 0,1 procent van de bevolking bezit ruwweg een zesde van het vermogen, anderhalf maal zoveel als eerder gedacht.

Vergelijking met Quote 500

Wij vergelijken deze gecorrigeerde cijfers met de lijst van rijkste Nederlanders volgens de Quote 500. Dergelijke lijsten bevatten informatie over het vermogen van de allerrijksten die vaak niet volledig in beeld komt via belastingstatistieken (Alstadsæter et al., 2019). Het combineren van vermogensstatistieken met rijkstenlijsten wordt steeds vaker toegepast in de internationale literatuur (Piketty et al., 2019; Vermeulen, 2018). Deze lijsten worden samengesteld door het combineren van openbare gegevens (KvK-registers, aandelenkoersen) met schattingen over niet-beursgenoteerd vermogen (Van Bavel en Frankema, 2017). Hoewel ze hierdoor niet-openbare vermogensbestanddelen – zoals schulden, bankrekeningen en bezit in belastingparadijzen – onvolledig in beeld hebben, vormen ze een waardevolle toevoeging aan de gangbare vermogensstatistieken.

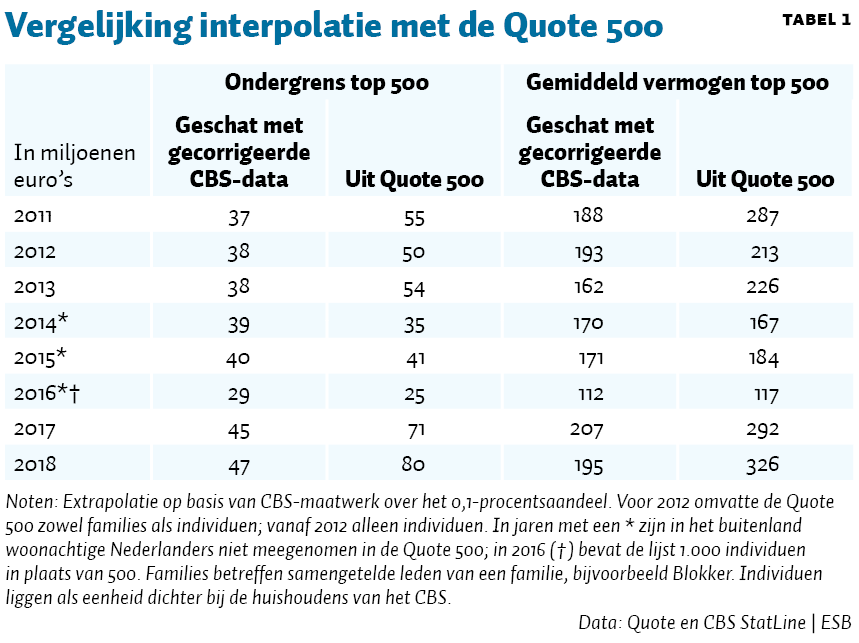

De top 500 omvat zo’n 0,65 procent van de huishoudens in de top 0,1-procent. We baseren ons op de gegevens van het CBS voor het 0,1-procentsaandeel wat betreft de jaren 2011–2018. Daarbinnen schatten we met de gegeneraliseerde Pareto-interpolatie de ondergrens en het gemiddelde vermogen, die in de AB-gecorrigeerde gegevens van het CBS corresponderen met het kwantiel van de hoogste 500 vermogens waarop de Quote 500 zich richt.

Uit de vergelijking in tabel 1 blijkt dat de voorspelde ondergrens en het gemiddelde vermogen verrassend goed overeenkomen met die van de Quote 500 voor de jaren dat het zakenblad Quote de in het buitenland woonachtige Nederlanders in zijn lijst wegliet (2014–2016). In die jaren telt bijvoorbeeld Charlene de Carvalho-Heineken niet mee met een vermogen van 12,5 miljard, maar in de andere jaren wel. Als de in het buitenland woonachtige Nederlanders wel worden meegenomen, ligt de ondergrens en het gemiddelde vermogen van de Quote 500 ruim boven onze schattingen.

Dit duidt erop dat de vermogensverdeling binnen de top 0,0065-procent veel schever is dan de verdeling binnen de rest van de top 1-procent of zelfs de top 0,1-procent. De stijging van de geschatte b(p) over de verdeling van waarden rond de 3,3 voor de top 1-procent naar waarden boven de 5 voor de top 0,0065-procent bevestigt dit. Dit is hoger dan de geschatte b(p) voor inkomen, 1,4 (Jacobs et al., 2013). De vermogensverdeling is dus duidelijk dikstaartiger dan de inkomensverdeling.

We zien ook dat de ondergrens van de Quote 500 met 45 procent is gestegen; in diezelfde periode is het bruto binnenlands product (bbp) met 19 procent gestegen, zodat de grenswaarde met 22 procent meer is gestegen dan louter op grond van de groei van het bbp verwacht mocht worden.

Ontwikkelingen in het aandeel van de top 500-vermogens zijn moeilijk waar te nemen, aangezien Quote in deze jaren verscheidene methodologische wijzigingen heeft doorgevoerd; deze beïnvloeden zowel de grenswaarde als het gemiddelde vermogen. De gegevens van de Quote 500 die in tabel 1 staan weergegeven, dienen dus vooral te worden bezien in relatie tot de door ons geëxtrapoleerde CBS-gegevens, en niet als een op zichzelf staand overzicht van de vermogensdynamiek.

Internationale vergelijking

De gecorrigeerde topvermogensaandelen voor Nederland maken ook een vergelijking mogelijk met andere westerse landen waarvoor er data beschikbaar zijn (tabel 2). Hoewel de cijfers niet altijd volledig vergelijkbaar zijn, vanwege de verschillende bronnen en methodes die er zijn gebruikt (Zucman, 2019), versterken ze de eerdere vermoedens (Salverda, 2015) dat Nederland qua private vermogensverdeling bij de meest ongelijke landen hoort. Alleen de Verenigde Staten heeft een hogere private vermogensongelijkheid, en sinds 2013 komen zelfs de Amerikaanse cijfers redelijk overeen met de Nederlandse. De OECD Wealth Database wijst in dezelfde richting, met uitzondering van de Verenigde Staten, waarvan de cijfers fors hoger uitvallen.

Tot besluit

Het verdient aanbeveling vanwege het grote maatschappelijke belang van de vermogensongelijkheid dat het CBS de bijdrage van aanmerkelijk belang zo snel mogelijk aanpast en zo ver mogelijk teruglegt, en voortaan ook de top 500 publiceert. Dat er zo veel onzekerheid bestaat over de topvermogens is opzienbarend, gegeven het maatschappelijke belang van het onderwerp.

De ideale databron voor deze berekening zijn namelijk integrale microdata; helaas zijn die gegevens niet voorhanden. Dat introduceert onzekerheden die inherent zijn aan het gebruik van verschillende databronnen en die hebben ongetwijfeld invloed op onze resultaten.

Onze correctie van de CBS-gegevens maakt echter zonder meer duidelijk dat in de officiële statistieken de private vermogensongelijkheid aanzienlijk wordt onderschat. Volgens onze resultaten bezit de rijkste 1 procent rond de 33 procent van het private vermogen, wat ruimschoots meer is dan de gewoonlijk gerapporteerde 22 à 25 procent. De rijkste 0,1 procent bezit rond de 16 procent van het vermogen, bijna anderhalf maal zoveel als de originele gegevens van 10 à 11 procent. Omdat onze revisies redelijk overeenkomen met de Quote 500, lijken onze resultaten robuust; het volledig volgen van de Quote-lijst – inclusief in het buitenland woonachtige Nederlanders – zou zelfs tot nog hogere topvermogensaandelen leiden.

Onze resultaten dienen te worden gezien als een eerste stap naar het correct in beeld brengen van de top van de private vermogensverdeling. Buiten beeld blijft nu in elk geval nog het Nederlandse vermogen in belastingparadijzen, waar Nederlandse huishoudens naar schatting vier procent van het totale private Nederlandse vermogen hebben gestald (Alstadsæter et al. 2018). Uit internationaal onderzoek blijkt dat offshore-vermogen voor vier vijfde in handen is van de rijkste 0,1 procent (Alstadsæter et al., 2019). Als dit ook voor Nederland geldt dan zijn de aandelen van de top in het private vermogen nog groter dan in deze studie wordt geschetst.

Literatuur

Ahn, S., G. Kaplan, B. Moll et al. (2018) When inequality matters for macro and macro matters for inequality. NBER Macroeconomics Annual, 32, 1–75.

Albers, T.N.H., C. Bartels en M. Schularick (2020) The distribution of wealth in Germany, 1895–2018, 8 maart. Paper te vinden op selten.institute.

Alstadsæter, A., N. Johannesen en G. Zucman (2018) Who owns the wealth in tax havens? Macro evidence and implications for global inequality. Journal of Public Economics, 162, 89–100.

Alstadsæter, A., N. Johannesen en G. Zucman (2019) Tax evasion and inequality. American Economic Review, 109(6), 2073–2103.

Alvaredo, F., A.B. Atkinson en S. Morelli (2018) Top wealth shares in the UK over more than a century. Journal of Public Economics, 162, 26–47.

Balestra, C. en R. Tonkin (2018) Inequalities in household wealth across OECD countries: evidence from the OECD Wealth Distribution Database. OECD Statistics Working Paper, 2018/01.

Bavel, B.J.P. van (2016) The invisible hand? How market economies have emerged and declined since AD 500. Oxford: Oxford University Press.

Bavel, B.J.P. van, en E. Frankema (2017) Wealth inequality in the Netherlands, c. 1950–2015: the paradox of a Northern European welfare state. TSEG/Low Countries Journal of Social and Economic History, 14(2), 29–62.

Bavel, B.J.P. van, en W. Salverda (2014) Vermogensongelijkheid in Nederland. ESB, 99(4688), 392–395.

Bavel, B.J.P. van, en W. Salverda (2017) CBS meet méér ongelijkheid, maar verkoopt het als mínder. Artikel op www.mejudice.nl, 4 april.

Blanchet, T., J. Fournier en T. Piketty (2017) Generalized Pareto curves: theory and applications. WID Working Paper, 2017/3.

Boserup, S.H., W. Kopczuk en C. Thustrup Kreiner (2018) Born with a silver spoon? Danish evidence on wealth inequality in childhood. The Economic Journal, 128(612), F514–F544.

Caminada, K., K. Goudswaard en M. Knoef (2014) Vermogen in Nederland gelijker verdeeld sinds eind negentiende eeuw. Artikel op www.mejudice.nl, 27 juni.

Garbinti, B., J. Goupille-Lebret en T. Piketty (2020) Accounting for wealth inequality dynamics: methods, estimates and simulations for France. Journal of the European Economic Association, te verschijnen.

Jacobs, B., E. Jongen en F.T. Zoutman (2013) Meer over de top. CPB Achtergronddocument, 29 mei.

MinFin (2020) Bouwstenen voor een beter belastingstelsel: inkomen uit aanmerkelijk belang. Te vinden op www.rijksoverheid.nl.

Pareto, V. (1896) Cours d’économie politique. Lausanne: F. Rouge.

Piketty, T. (2014) Kapitaal in de 21ste eeuw. Amsterdam: De Bezige Bij.

Piketty, T., E. Saez en G. Zucman (2018) Distributional national accounts: methods and estimates for the United States. The Quarterly Journal of Economics, 133(2), 553–609.

Piketty, T., L. Yang en G. Zucman (2019) Capital accumulation, private property, and rising inequality in China, 1978–2015. American Economic Review, 109(7), 2469–2496.

Roine, J. en D. Waldenström (2009) Wealth concentration over the path of development: Sweden, 1873–2006. The Scandinavian Journal of Economics, 111(1), 151–187.

Saez, E. en G. Zucman (2016) Wealth inequality in the United States since 1913: evidence from capitalized income tax data. The Quarterly Journal of Economics, 131(2), 519–578.

Salverda, W. (2015) Vermogensongelijkheid op recordhoogte. Artikel op www.mejudice.nl, 13 april.

Scheve, K. en D. Stasavage (2017) Wealth inequality and democracy. Annual Review of Political Science, 20(1), 451–468.

Vermeulen, P. (2018) How fat is the top tail of the wealth distribution? The Review of Income and Wealth, 64(2), 357–387.

WID (2020) World Inequality Database: generalized Pareto interpolation. Te vinden op wid.world.

Wilterdink, N. (1984) Vermogensverhoudingen in Nederland: ontwikkelingen sinds de negentiende eeuw. Amsterdam: Synopsis.

WRR (2014) Hoe ongelijk is Nederland? Een verkenning van de ontwikkeling en gevolgen van economische ongelijkheid. WRR-verkenning, 28.

Zucman, G. (2019) Global wealth inequality. Annual Review of Economics, 11(1), 109–138.

1 reactie

Een beetje flouw dat Quote niet in de literatuurlijst wordt vermeld