De Chinese overheid worstelt met de onmogelijke drie-eenheid van de internationale economie: controle over de wisselkoers van de renminbi, vrije internationale kapitaalstromen én een monetair beleid gericht op binnenlandse doelen. Wat zijn haar opties?

In het kort

– China ervaart dat de liberalisatie van het internationale kapitaalverkeer slecht samen gaat met de wens om de wisselkoers te controleren.

– Zolang het land geen keuze maakt, kan dit zorgen voor onzekerheid en volatiliteit op financiële markten.

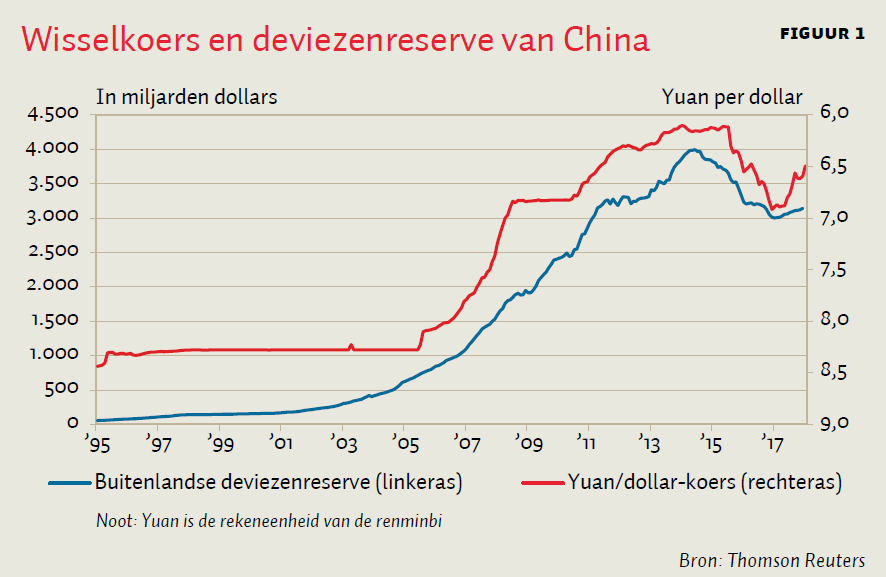

Een vaste wisselkoers met de dollar en strenge kapitaalbeperkingen waren lange tijd de hoeksteen van het op export gerichte groeimodel van de Chinese economie. Tussen 1995 en 2005 hield de Chinese centrale bank (PBoC: People’s Bank of China) de wisselkoers van de renminbi met de dollar constant (figuur 1). Vanaf 2002 moest zij hiertoe echter steeds meer buitenlandse deviezen opkopen. Vanwege toenemende verwijten dat China de renminbi systematisch ondergewaardeerd hield om een handelsvoordeel te behalen en de dreigingen van tegenmaatregelen liet de PBoC vanaf 2005 de renminbi gereguleerd appreciëren via de introductie van een meer marktgeoriënteerd wisselkoersregime. Hierin laat ze de renminbi bewegen binnen een symmetrische bandbreedte rond een referentiekoers die dagelijks wordt vastgesteld op basis van vraag en aanbod. De valutareserves beleven overigens nog lange tijd toenemen.

Naast deze controle over de wisselkoers, streeft de Chinese overheid ook naar de ontwikkeling van een modern financieel systeem waarin de renminbi kan uitgroeien tot een internationale reservemunt. Daartoe heeft ze dit millennium in kleine stapjes het internationale kapitaalverkeer geliberaliseerd (Kruger en Pasricha, 2016). Zo is er een offshore-renminbi geïntroduceerd die vrij verhandelbaar is in onder meer Hongkong, is het voor Chinese bedrijven gemakkelijker geworden om leningen in buitenlandse valuta aan te gaan en stond de overheid burgers toe om voor een bedrag van maximaal 50.000 dollar in het buitenland te investeren.

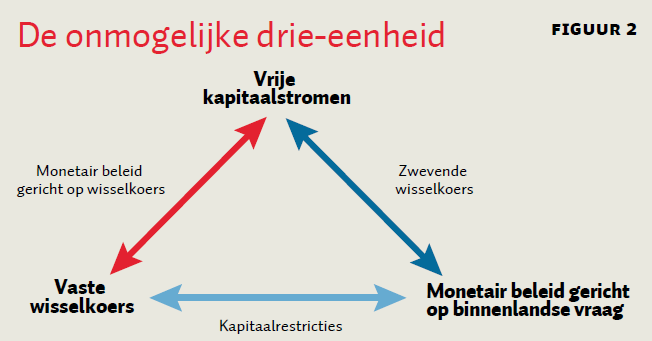

Met het vrijere kapitaalverkeer en de tegelijkertijd nog altijd sterke controle over de wisselkoers rekent China echter buiten de onmogelijke drie-eenheid van de internationale economie (figuur 2): het is in de historie nog geen land gelukt om controle over de wisselkoers van de renminbi, vrije internationale kapitaalstromen én een monetair beleid gericht op binnenlandse doelen, te combineren (Obstfeld et al., 1997).

De onmogelijke drie-eenheid

De theoretische basis van de onmogelijke drie-eenheid is de ongedekte rentepariteit, die stelt dat het renteverschil tussen twee landen gelijk is aan de verwachte verandering van de wisselkoers tussen de valuta van deze landen. Bij een vaste wisselkoers en ongehinderde internationale kapitaalstromen betekent dit dat de binnenlandse en buitenlandse rente gelijk moeten zijn.

Dat de onmogelijke drie-eenheid ook voor China opgaat, bleek toen de economische groei medio 2014 naar de zin van de overheid te veel dreigde te verzwakken en de PBoC reageerde met een monetaire verruiming: zij verlaagde zowel de beleidsrentes als de reservevereisten van banken, om het aangaan en verstrekken van kredieten te stimuleren. Een economie die vertraagt, gecombineerd met monetaire verruiming, is echter geen omgeving waarin spaarders over het algemeen hoge rendementen op hun besparingen kunnen behalen. Ingezetenen die het zich konden veroorloven, investeerden hun geld daarom in het buitenland. Deze kapitaaluitstroom zette de renminbi onder neerwaartse druk; in het bijzonder ten opzichte van de dollar vanwege de toenmalige verwachting dat de Amerikaanse centrale bank de beleidsrente zou verhogen.

De PBoC probeerde in eerste instantie deze depreciatie te beperken door een deel van haar enorme deviezenreserve te verkopen, maar vanaf medio 2015 liet zij de wisselkoers depreciëren. De eerste, onverwachte devaluatie van twee procent veroorzaakte een schok op de internationale financiële markten. Pas eind 2016 stabiliseerde de wisselkoers op een lager niveau en stopten de kapitaaluitstroom en de daling van de buitenlandse reserves, nadat de overheid de regulering van de kapitaaluitstroom weer had aangescherpt en de economische vooruitzichten verbeterden. Zie hier de onmogelijke drie-eenheid in actie: als China zijn monetaire beleid inzet om de binnenlandse vraag te stimuleren en tegelijkertijd internationale kapitaalstromen liberaliseert, kan het de wisselkoers niet naar eigen wens bepalen.

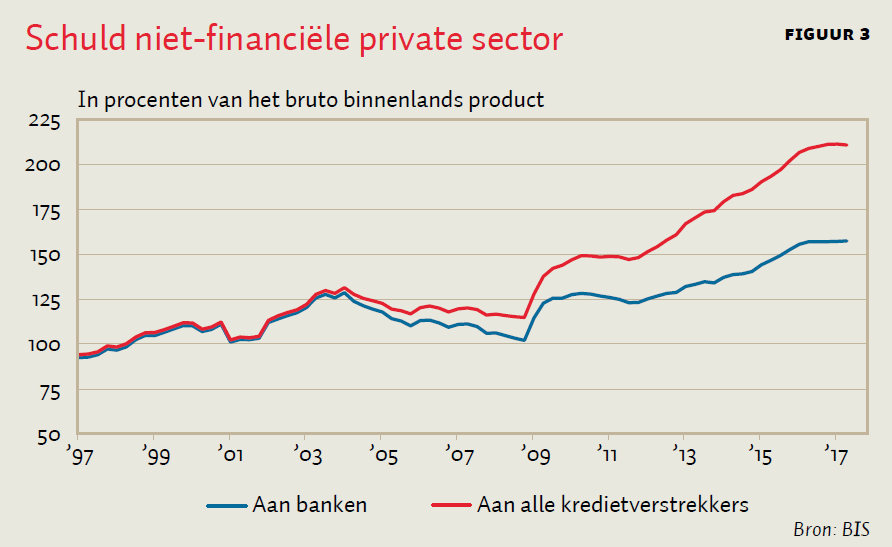

Een extra complicerende factor hierbij is dat de schulden in de private sector sinds 2009 sterk zijn opgelopen, mede door het ruime monetaire beleid en de kredietverlening van niet-banken, met name schaduwbanken (figuur 3). Veel staatsbedrijven kunnen moeilijk aan hun schuldverplichtingen voldoen, terwijl ook de risico’s op de vastgoedmarkt zijn gestegen. Hierdoor is de Chinese economie kwetsbaarder geworden voor een economische of financiële schok. Dit beperkt de speelruimte voor de PBoC om de wisselkoers te ondersteunen met renteaanpassingen – een hogere rente verzwaart immers de schuldenlasten.

Mogelijke opties

Zolang China geen keuzes maakt met betrekking tot de onmogelijke drie-eenheid verkeren internationale financiële markten in onzekerheid, wat volatiliteit als gevolg kan hebben. De oplossing bestaat uit het opgeven van een van de drie beleidsdoelen.

Een eerste optie is om het monetaire beleid gericht op binnenlandse beleidsdoelen op te geven. Dit is echter onwaarschijnlijk, gezien de omvang en statuur van de Chinese economie. Een tweede optie is om het beleid van financiële liberalisatie weer terug te draaien en zo de internationale kapitaalstromen in te perken. Een nadeel hiervan is dat de beperkte toegang tot de internationale kapitaalmarkt de economische groei kan beperken. Bovendien zal deze keuze de internationale status van de renminbi geen goed doen.

De derde optie, het volledig vrij geven van de wisselkoers en internationale kapitaalstromen, lijkt in theorie het beste: als het belang van de export in de economie afneemt en dat van de dienstensector en consumentenbestedingen toeneemt, is een stabiele wisselkoers immers minder van belang. Vrij internationaal kapitaalverkeer is bovendien gunstig voor de groei van de economie en financiële diversificatie, al vormen grote, volatiele kapitaalstromen een risico voor de economische stabiliteit (ECB, 2016).

Het vrijgeven van de wisselkoers kent echter nogal wat praktische problemen. Zo is de Chinese economie kwetsbaar voor sterke wisselkoersschommelingen en een plotselinge uitstroom van kapitaal vanwege het hoge schuldniveau – het Internationaal Monetair Fonds adviseert niet voor niets het schuldniveau te verminderen en door betere regulering en toezicht op de financiële sector het risico van kredietverlening te beperken (IMF, 2017). Daarnaast moeten de binnenlandse financiële markten in omvang groeien en meer liquide worden, zodat rentes beter door markten kunnen worden bepaald. Tot slot vergt ook het vrijgeven van internationale kapitaalstromen tijd en een juiste volgorde, zo was de les van de Azië-crisis van 1998 (Johnston, 1998).

Tot slot

Vooralsnog lijkt China geen duidelijke keuze te maken tussen vrije internationale kapitaalstromen en een vaste wisselkoers, gezien de meervoudige doelen in het beleidsraamwerk van de PBoC (Xiaochuan, 2016). Als de afgelopen jaren een leidraad voor de toekomst zijn, betekent dit dat China tijdens gunstige economische omstandigheden financiële markten liberaliseert en opent voor het buitenland, maar in een turbulente periode de klok weer terugdraait. Internationale financiële markten blijven dus in onzekerheid, met grote kans op sterke volatiliteit.

Literatuur

ECB (2016) Dealing with large and volatile capital flows and the role of the IMF. ECB Occasional Paper, 180.

IMF (2017) People’s Republic of China: financial system stabilitiy assessment. IMF Country Report, 17/358.

Johnston, R.B. (1998) Sequencing capital account liberalizations and financial sector reform. IMF Paper, 98/8.

Kruger, M. en G.K. Pasricha (2016) What to expect when China liberalizes its capital account. Bank of Canada Staff Discussion Paper, 2016-10.

Obstfeld, M., J.C. Shambaugh en A.M. Taylor (2005) The trilemma in history: tradeoffs among exchange rates, monetary policies, and capital mobility. The Review of Economics and Statistics, 87(3), 423–438.

Xiaochuan, Z. (2016) Managing multi-objective monetary policy: from the perspective of transitioning Chinese economy. Michel Camdessus Speech. 24 juni, IMF, Washington.

Auteur

Categorieën