Door de stelselherziening in 2001 moesten de belastingen op arbeid gericht, eenvoudig en rechtvaardig worden, en moest de werkgelegenheid worden gestimuleerd. Die doelen worden echter niet gehaald.

In het kort

- Het stelsel is complex: een alleenstaande met kind moet rekening houden met drie heffingskortingen en wel vijf toeslagen.

- De gemiddelde belastingdruk verschilt fors tussen huishoudens met een vergelijkbare draagkracht. Soms vele procentpunten.

- Meer werken is onaantrekkelijk voor alleenverdieners en alleenstaanden tussen het minimumloon en modaal inkomen.

De afgelopen tijd is er in de media veel aandacht geweest voor de krapte op de arbeidsmarkt en de vraag of het werkenden netto wel genoeg oplevert om fulltime aan de slag te gaan. Zo stellen Heijn en Van Wensen (2022) dat vooral de fiscus profiteert van meer werken. Zij geven het voorbeeld van een echtpaar dat in het onderwijs werkt, waarbij er een van de partners meer gaat werken (van drie naar vier dagen). Na aftrek van belastingen en de extra kosten voor kinderopvang, gaat het gezin er in koopkracht slechts 69 euro op vooruit. Voor een alleenstaande met één kind in een huurhuis, die nu in deeltijd werkt, is het ook niet voordelig om fulltime te gaan werken, zo stelt Bouman (2022). Bouman berekende dat de belastingdruk op de extra verdiende euro’s – oftewel de marginale druk – voor deze alleenstaande uitkwam op 71 procent. Voor sommige eenverdieners met kinderen en een modaal inkomen komt de marginale druk zelfs uit op 81 procent (MinFin, 2020b).

In het kort

Tegelijkertijd met dit artikel verscheen van dezelfde auteurs in ESB een probleemanalyse (Van Dijk en Van de Ven, 2023a) en een volledig rapport op de website van IPE (Van Dijk en Van de Ven, 2023b).

Van de voorbeelden van Heijn en Van Wensen en die van Bouman, zou het kabinet-Kok II waarschijnlijk niet blij zijn geworden. Het doel van de laatste grondige belastingherziening, in 2001, was om de werkgelegenheid te stimuleren, met name die van partners van hoofdkostwinners (Tweede Kamer, 1999). Daarnaast wilde men de belastingheffing rechtvaardiger maken, moest er een gerichter en effectiever inkomensbeleid mogelijk worden, en ten slotte diende de belastingregelgeving eenvoudiger te worden (Tweede Kamer, 1999).

In dit artikel gaan we na in hoeverre de doelen die de wetgever met het belastingstelsel beoogde, nog wel worden gehaald.

Gerichtheid

Het doel van de gerichtheid zien we duidelijk terug in het belastingstelsel. Met inkomensafhankelijke heffingskortingen en toeslagen kunnen individuen en huishoudens met een lager inkomen gericht worden bereikt, zonder dat er geld naar de hogere inkomens stroomt.

Op Prinsjesdag zien we dat er creatief gebruik wordt gemaakt van de mogelijkheid om huishoudens gericht te bereiken bij het maken van de koopkrachtplaatjes. Wat extra koopkracht voor mensen met kinderen, zonder dat de huishoudens zonder kinderen profiteren? Dat kan geregeld worden, bijvoorbeeld via de kinderbijslag of de kinderopvangtoeslag. Inkomensondersteuning voor de laagste inkomens? Ook dat kan, bijvoorbeeld via de zorgtoeslag of huurtoeslag.

Toch komen de toeslagen niet altijd terecht bij de groepen op wie ze zijn gericht. Huishoudens moeten zelf toeslagen aanvragen, maar niet iedereen voor wie de toeslag bedoeld is, vraagt deze ook echt aan. Het niet-gebruik van toeslagen is tien procent. En naar schatting laten 250.000 huishoudens een volledige zorgtoeslag liggen (MinFin, 2020a).

Eenvoud

Het doel van eenvoud wordt niet gehaald. In een eenvoudig stelsel is het voor huishoudens makkelijk te achterhalen hoeveel werken oplevert, zodat zij met die informatie de voor hen optimale beslissing kunnen nemen. Ook weten huishoudens waar zij aan toe zijn, en komen ze niet voor verrassingen te staan.

Om te weten hoeveel een uur extra werken oplevert, zal een werkende als eerste kijken naar de belastingschijven in box 1. De eerste schijf is van toepassing op het belastbaar inkomen tot 73.031 euro, en heeft een tarief van 36,93 procent. Binnen die schijf draagt de werkende over elke extra verdiende euro dus 36,93 cent af. Voor het inkomen daarboven geldt de tweede schijf met een tarief van 49,50 procent. Daarnaast moet de werkgever ongeveer 17 procent aan premies betalen over het bruto-inkomen tot 59.706 euro. De werkgever draagt die premies af, maar zonder die premies had de werknemer een hoger inkomen kunnen uitonderhandelen.

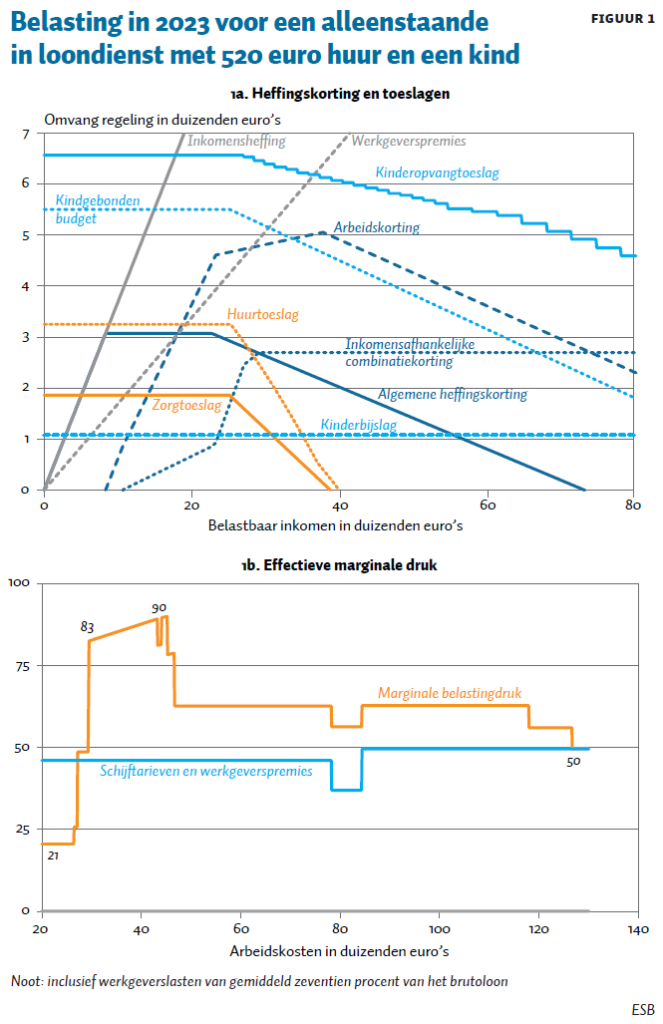

Tot zover geen hele hoge percentages. Maar er zijn ook nog allerlei verschillende heffingskortingen en toeslagen waarvan de hoogte afhangt van het inkomen. Vanaf ongeveer het sociaal minimum neemt het recht op bijvoorbeeld zorgtoeslag en huurtoeslag af met elke euro extra salaris. Zo kan het zijn dat iemand bruto meer gaat verdienen, maar daardoor ook minder toeslag ontvangt, en er dus netto weinig op vooruitgaat. Om dit te illustreren toont figuur 1a de afbouw met het inkomen van de heffingskortingen en toeslagen, waar een eenoudergezin in een sociale huurwoning recht op heeft – daar zijn er in Nederland 334.000 van (data: CBS).

Figuur 1b toont de resulterende marginale druk voor dit eenoudergezin, uitgaande van een huur van 520 euro. Die druk loopt op tot 90 procent bij een bruto-inkomen rond de 24.000 euro (hierbij hebben we de werkgeverslasten meegenomen en we hebben de kinderopvangtoeslag en de inkomensafhankelijke combinatiekorting achterwege gelaten, omdat het kabinet voornemens is deze per 2025 af te schaffen). Bovenop deze afbouw komen er nog toeslagen op gemeentelijk niveau. Die zullen hier buiten beschouwing blijven – evenals de verschillende aftrekposten in box 1 van het stelsel. Ook is het zo dat de tarieven veranderen wanneer de AOW-leeftijd wordt bereikt.

Rechtvaardigheid

Voor een rechtvaardige belastingheffing is het van belang dat de gemiddelde belastingdruk niet al te sterk verschilt tussen mensen met een vergelijkbare draagkracht. De gemiddelde belastingdruk verschilt echter sterk tussen huishoudens met een vergelijkbaar huishoudinkomen.

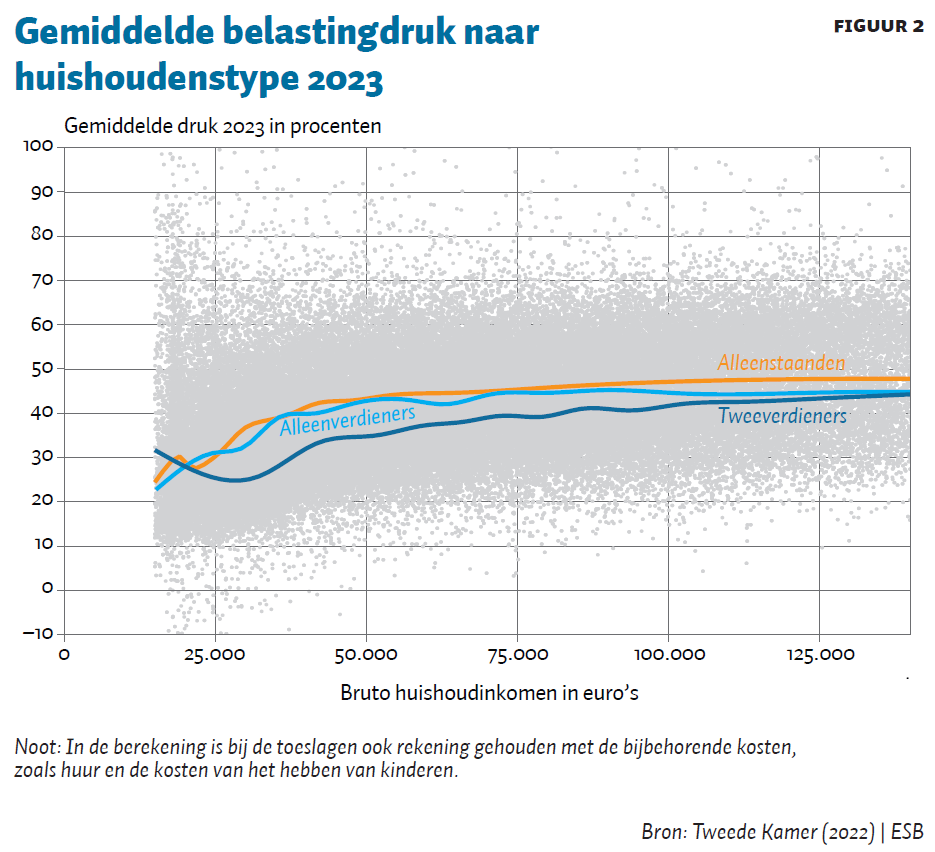

De grote verschillen in belastingdruk tussen huishoudens zijn mede het gevolg van de wens om de arbeidsparticipatie van minstverdieners te stimuleren. Tweeverdieners dragen als percentage van hun huishoudensinkomen gemiddeld minder belasting af dan alleenstaanden en alleenverdieners, een verschil dat op sommige punten kan oplopen tot tien procentpunt (figuur 2). De punten in de figuur laten bovendien zien dat er enorm veel variatie zit in hoeveel belasting mensen betalen. Twee huishoudens met een vergelijkbaar huishoudensinkomen kunnen dus op hele andere belastingpercentages uitkomen.

Stimuleren van de werkgelegenheid

Het doel van het stimuleren van de werkgelegenheid wordt deels gehaald. We zien duidelijk terug dat de wetgever de arbeidsparticipatie van partners van hoofdkostwinners wil stimuleren. Zo worden er belastingen geheven op het individuele inkomen en niet op het gezinsniveau, en zijn de heffingskortingen niet meer overdraagbaar tussen partners, zodat het voor stellen voordelig is om allebei te gaan werken. Ook is er nu nog de inkomensafhankelijke combinatiekorting, specifiek voor alleenstaande ouders en de minstverdienende partner in een stel met jonge kinderen.

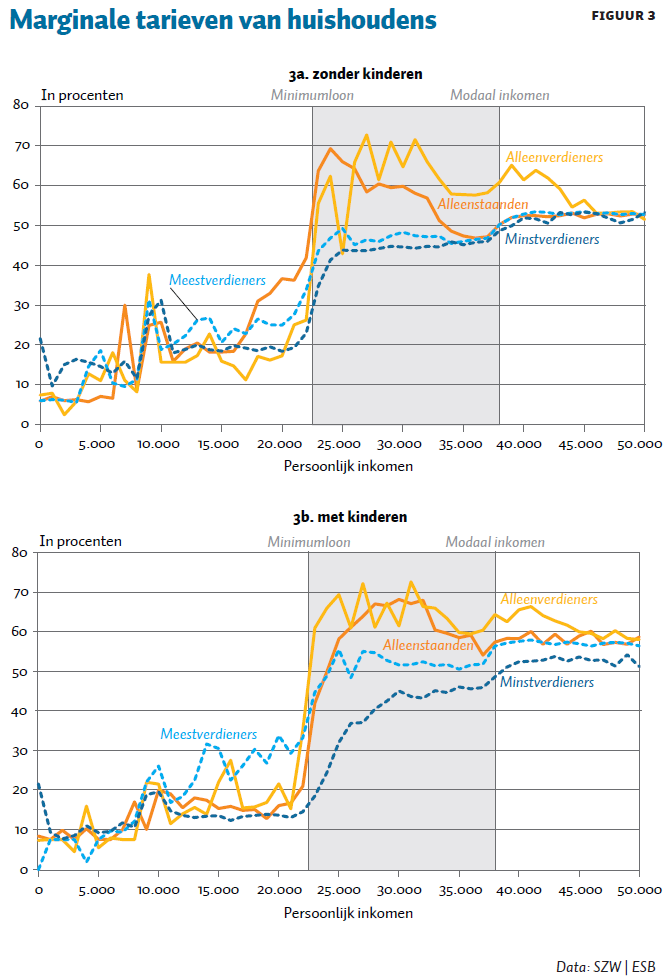

Een uur extra werken levert een stuk minder op voor alleenstaanden en alleenverdieners dan voor tweeverdieners. Vooral tussen het sociaal minimum en modaal komt de marginale druk van alleenstaanden en eenverdieners een stuk hoger uit dan die van tweeverdieners. Figuur 3 laat de gemiddelde marginale tarieven zien van huishoudens zonder kinderen, en figuur 4 die van huishoudens met kinderen.

Opvallend is dat de marginale tarieven van alleenstaanden en eenverdieners een hoge piek kennen rond een inkomen van 30.000 euro. Rond dit inkomen levert een extra euro bruto-inkomen de werkende slechts 30 cent op (bij een marginale druk van 70 procent). Bij gezinnen waarvan beide partners werken, is de marginale druk rond een inkomen van 30.000 euro veel lager. De marginale druk blijft bij die werkenden grotendeels onder de 60 procent.

Het is belangrijk om bij deze figuren te vermelden dat het, ondanks de splitsing in huishoudenssamenstelling, nog steeds gaat om gemiddeldes. In iedere groep zitten er bijvoorbeeld mensen die huurtoeslag ontvangen, een toeslag die afneemt met het inkomen – maar ook eigenwoningbezitters. En in individuele gevallen kan de marginale druk nog hoger of juist lager uitkomen.

Juist omdat het stelsel zo complex is, zou het overigens wel kunnen dat huishoudens minder reageren op een hoge marginale druk. Abeler en Jäger (2015) laten in een experiment zien dat mensen minder sterk reageren op nieuwe belastingen in een complex stelsel dan in een simpel stelsel. Chetty et al. (2013) laten zien dat het arbeidsaanbod alleen reageert op fiscale prikkels, zoals de arbeidskorting, als mensen zich van de korting bewust zijn.

Gevolgen

De gerichtheid lijkt het in dit huidige stelsel duidelijk te winnen van de doelen ‘eenvoud’, ‘rechtvaardigheid’ en ‘werkgelegenheid’. Dat heeft gevolgen voor de maatschappij.

Ten eerste komt er in ons gerichte stelsel veel druk te liggen op huishoudens, omdat zij elke verandering in inkomen en huishoudsamenstelling op tijd moeten doorgeven. Anders bestaat er het risico op terugvordering. Jaarlijks komen er naar schatting 300.000 terugvorderingen van toeslagen in de fase van dwanginvordering (MinFin, 2020a).

Ook brengt het huidige stelsel hoge uitvoeringskosten met zich mee. Alleen al aan de uitvoering van de toeslagen werken er bij de Belastingdienst circa 1.500 voltijdmedewerkers, van wie 900 bij de Belastingdienst/Toeslagen en de rest bij de Belastingdienst ICT en inning. In 2015 waren de structurele jaarlijkse uitvoeringskosten van de toeslagen bij elkaar 242 miljoen euro (MinFin, 2019).

Mirrlees (1971) waarschuwt voor een te ingewikkeld belastingsysteem, dat voor het grotere publiek niet te doorgronden is. Het gevaar is dat het publieke debat dan alleen nog maar focust op de elementen die nog wél eenvoudig te begrijpen zijn, zoals de belastingschijven. Terwijl voor de koopkracht van huishoudens, en ook voor de overweging om meer of minder te werken, juist het gehele plaatje belangrijk is – inclusief alle heffingskortingen en toeslagen. En als politici een aanpassing van een specifieke regeling doorvoeren (bijvoorbeeld het verlagen van de arbeidskorting), doorzien burgers dat niet, en kunnen zij politici daar niet op afrekenen. Zo kon de politiek in 2012 redelijk onopgemerkt de algemene heffingskorting inkomensafhankelijk maken, wat in feite een belastingverhoging is (kader 1).

De grote verschillen in belastingdruk hebben tenslotte gevolgen voor de rechtvaardigheidsgevoelens van burgers. Mogelijk is er een rechtvaardiging voor het feit dat tweeverdieners minder belasting betalen dan alleenverdieners en alleenstaanden, bijvoorbeeld omdat de maatschappij tegelijkertijd veel waarde hecht aan gezinsvorming en aan emancipatie. Maar ook binnen dezelfde groep kan de betaalde belasting sterk afhangen van iemands situatie, zo blijkt uit figuur 2. Dat lijkt moeilijk te rechtvaardigen. Wat ons betreft is het hoog tijd om te beginnen met een fundamentele hervorming van het belastingstelsel dat wel voldoet aan de maatschappelijke wensen, zoals ook is opgeroepen in Cnossen en Jacobs (2019), Reiding et al. (2023) en in vele rapporten. Zelf doen wij een duit in het zakje met voorstellen voor een hervorming in deze ESB (Van Dijk en Van de Ven, 2023), en we onderbouwen die verder in (Van Dijk en Van de Ven, 2023).

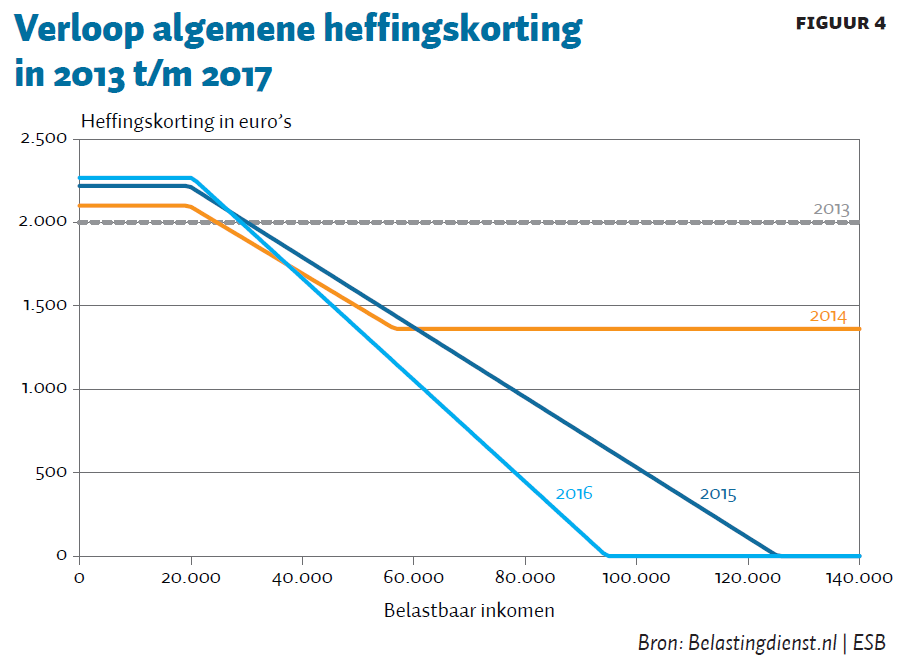

Kader 1: Een onopvallende belastingverhoging in 2014

In 2014 gingen de belastingen voor werkenden omhoog, maar op een ondoorzichtige manier, mogelijk gemaakt door de complexiteit van het stelsel. Tot 2013 hadden alle werkenden recht op evenveel algemene heffingskorting. Maar in 2013 stemde een Kamermeerderheid voor het plan om de heffingskorting inkomensafhankelijk te maken. De korting werd afgebouwd vanaf het begin van de toenmalige tweede tariefschijf (in 2014: 19.645 euro) tot aan het einde van de derde tariefschijf (in 2014: 56.531 euro). En vanaf 2015 werd de heffingskorting verder afgebouwd naar 0 vanaf de vierde schijf. Precies hetzelfde had bereikt kunnen worden met een verhoging van de tarieven in die schijven. Het verhogen van de belastingtarieven lag op dat moment echter gevoelig, onder meer omdat een coalitiepartij in haar verkiezingscampagne had beloofd de last voor werkenden te verlagen. Juist bij politiek gevoelige beslissingen is het echter belangrijk om transparant te zijn.

Literatuur

Abeler, J. en S. Jäger (2015) Complex tax incentives. American Economic Journal: Economic Policy, 7(3), 1–28.

Bouman, M. (2022) Voer de voltijdbonus in, want onze arbeidsmarkt is kapot-genivelleerd. Het Financieele Dagblad, 21 oktober.

Chetty, R., J.N. Friedman en E. Saez (2013) Using differences in knowledge across neighborhoods to uncover the impacts of the EITC on earnings. The American Economic Review, 103(7), 2683–2721.

Cnossen en Jacobs (2019) Ontwerp voor een beter belastingstelsel. ESB.

Dijk, J.J. van, en Y. van de Ven (2023a) Zo komen we van de toeslagen en heffings-kortingen af. ESB. Te vinden op esb.nu.

Dijk, J.J. van en Y. van de Ven (2023b) Het einde van de toeslagen. Instituut voor Publieke Economie. Te vinden op instituut-pe.nl.

Heijn, J. en J. van Wensen (2022) Waarom vooral de fiscus profiteert van meer werken. Elsevier Weekblad, 78(37). Te vinden op ewmagazine.nl.

Jongen, E. (2019) Een verkenning van een optimale inkomstenbelasting in Nederland. In: S. Cnossen en B. Jacobs (red.), Ontwerp voor een beter belastingstelsel. Amsterdam: ESB, p. 166–177.

MinFin (2019) Eenvoud of maatwerk: Uitruilen binnen het bestaande toeslagenstelsel. IBO Toeslagen Deelonderzoek 1, 28 oktober. Te vinden op www.parlementairemonitor.nl.

MinFin (2020a) Eenvoud of maatwerk: Alternatieven voor het bestaande toeslagenstelsel. IBO Toeslagen Deelonderzoek 2, 10 januari. Te vinden op www.parlementairemonitor.nl.

MinFin (2020b) De Nederlandse belastingmix: Bouwstenen voor een beter belastingstelsel. Syntheserapport, april. Te vinden op www.rijksfinancien.nl.

Mirrlees, J.A. (1971) An exploration in the theory of optimum income taxation. The Review of Economic Studies, 38(2), 175–208.

Reiding, A., J. Timmerman en R. Nissen (2023) Pak belastingconstructies aan via groot onderhoud van huidig belastingstelsel. ESB. Te vinden op esb.nu.

Tweede Kamer (1999) Wet inkomstenbelasting 2001 (Belastingherziening 2001), Memorie van toelichting, 26727, nr. 202a. Te vinden op parlementairemonitor.nl.

Tweede Kamer (2022) Vaststelling van de begrotingsstaat van het Ministerie van Sociale Zaken en Werkgelegenheid voor het jaar 2023. Kamerstuk 36 200 XV.