Na jaren van (gepercipieerde?) armoede klotsen de euro’s weer over de dijken. Dat leidt tot een nieuwe vraag: wat is in tijden van voorspoed ons anker? Afgelopen jaren is onze koers vooral ingegeven door de normen van Europa, die Nederland overigens voor een groot deel zelf heeft bedacht, of in ieder geval volmondig heeft gesteund. Een visie op het budgettaire beleid vraagt dus ook om een visie op de eurozone, en een visie op de rol van de eurozone in de wereld.

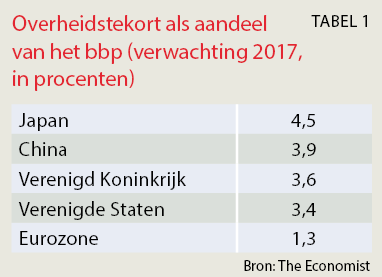

In onze perceptie zijn vooral de hoge financieringstekorten het probleem van de eurozone. Tabel 1 geeft de meest recente overheidstekorten in de grote economische blokken. De eurozone staat met stip onderaan. Maar de perceptie is dat de tekorten hier zeer ongelijk verdeeld zijn en dat de situatie in Italië, Spanje en Frankrijk toch nog veel slechter is. Dat valt mee: respectievelijk 2,3, 3,3 en 3,1 procent. Allemaal lager dan Engeland, onze voormalige trouwe bondgenoot als het ging om het sociaal-economische beleid voor de EU. Er is blijkbaar iets mis met onze perceptie. Het probleem van de eurozone is veel meer het onderling wantrouwen over het beheer van de overheidsfinanciën, dan de feitelijke tekorten.

Het is goed om deze situatie in iets langer historisch en breder geografisch perspectief te plaatsen. Bij het begin van het nieuwe millennium was Zuidoost-Azië bezig omhoog te krabbelen uit de Azië-crisis. China trok één belangrijke les: niet meer afhankelijk zijn van buitenlands flitskapitaal. Het land bouwde een groot spaaroverschot op. Dat moest ergens worden belegd, als appeltje voor mogelijke toekomstige dorst. Welke veilige haven was er voor die omvangrijke kapitaalsstroom? Er was maar een mogelijk antwoord: Amerika! De stroom Chinese besparingen, de savings glut, veroorzaakte een daling van de Amerikaanse rente en forse overinvestering in de Amerikaanse woningmarkt, die uiteindelijk culmineerde in de schuldencrisis. Ook de Verenigde Staten bleken niet in staat om de kapitaalstroom van deze omvang te absorberen.

Europa heeft inmiddels het stokje overgenomen van China. De eurozone heeft een jaarlijks betalingsbalansoverschot van 370 miljard dollar (= 3,2 procent van het bbp) tegen een overschot van China van 160 miljard dollar en van Japan van 190 miljard dollar. Duitsland en Nederland nemen met zijn tweeën negentig procent van dat overschot voor hun rekening. Het is onwaarschijnlijk dat Engeland en de Verenigde Staten de kapitaalstromen van deze omvang blijvend kunnen absorberen. Er is simpelweg een grens aan de opgangcapaciteit van de internationale kapitaalmarkt. Ja, er is een enorme kapitaalbehoefte in Afrika. Maar er zal op dat continent nog veel moeten veranderen voordat Europa een substantieel deel van zijn pensioenbesparingen daar zou willen investeren.

Het budgettair beleid van de overheid is een belangrijke oorzaak van deze overschotten. Bij twee procent inflatie en twee procent reële groei moet de overheid een structureel tekort hebben van 2,4 procent om een stabiel niveau van staatsschuld te hebben van zestig procent. Als het Stabiliteits- en Groeipact gevolgd wordt, zal de staatsschuld dus rap dalen. Het is de vraag of dat in het licht van het voorafgaande – het grote spaaroverschot van Europa – een wenselijke situatie is.

De eurozone heeft niet zozeer behoefte aan budgettaire soberheid, als wel aan structurele hervormingen van markten, eigenlijk in alle landen, maar op dit moment vooral in Italië en Frankrijk. Het voorbeeld van Duitsland laat zien dat budgettaire strengheid daar niet altijd bij helpt: de succesvolle Hartz-hervormingen zijn er gekomen in dezelfde periode dat Duitsland (overigens met Frankrijk) de drieprocentsnorm aan zijn laars lapte.

Auteur

Categorieën