In deze snelcursus geeft ESB het woord aan Wim Boonstra (chef-econoom van de Rabobank en bijzonder hoogleraar economische en monetaire politiek aan de Vrije Universiteit Amsterdam) en Daniel van Schoot (econoom bij de Rabobank). Stap voor stap loodsen zij ons door de complexe wereld van geld en monetair beleid. Van basisgeldhoeveelheid tot Quantitative easing, wat is het en (hoe) werkt het?

Deel 7: Monetaire financiering: hoe het werkt en waarom het niet mag

Bij kwantitatieve verruiming (QE) kan de centrale bank nog met droge ogen beweren dat het naar de letter van de wet geen monetaire financiering van overheidsuitgaven betreft. Er wordt immers bestaand schuldpapier opgekocht op de secundaire markt. Naar de letter is dit zo, maar als de centrale bank massaal staatsschuld opkoopt wordt het verschil tussen monetair en budgettair beleid wel klein. Bij monetaire financiering van overheidsuitgaven en helikoptergeld worden nieuwe uitgaven expliciet gefinancierd met door de centrale bank nieuw aangemaakt geld. Dan wordt ook de dunne lijn tussen monetair en begrotingsbeleid overschreden.

Zoals wij verderop betogen is monetaire financiering van overheidsuitgaven een zeer effectief middel om de economie op gang te krijgen. Toch bestaat er in kringen van monetaire beleidsmakers veel weerstand tegen. De reden daarvoor is erin gelegen dat bij monetaire financiering gebruik wordt gemaakt van een uniek en mogelijk zelfs gevaarlijk potentieel van centrale banken, te weten het in beginsel ongelimiteerde vermogen om tot in het oneindige geld in omloop te kunnen brengen. Hiermee verschilt een centrale bank van een commerciële bank. De laatstgenoemde kan ook giraal geld (M1, M2) in omloop brengen, maar is daar onder meer in beperkt door haar balansverhoudingen (solvabiliteits- en liquiditeitsratio’s). Tevens incasseert een commerciële bank geen geldscheppingswinst. Een uitvoerige bespreking van het geldscheppingsproces kan worden gevonden in Boonstra (2015a, 2015b). De centrale bank staat aan de bron van de creatie van basisgeld (M0) en is daarbij niet aan dergelijke beperkingen onderhevig. Dit blijkt bijvoorbeeld al uit de enorme omvang van de in eerdere blogs besproken kwantitatieve verruiming.

Vooral in combinatie met de overheid kan de centrale bank zich ontpoppen als een oneindige bron van ‘gratis’ geld ter financiering van overheidsuitgaven. Het woord ‘gratis’ staat niet voor niets tussen aanhalingstekens. Ook monetaire financiering is een impliciete bron van belastingheffing, die hoger wordt naarmate het zich vertaalt in een versnelling van het inflatietempo. We zullen het begrip monetaire financiering, sterk vereenvoudigd, stap voor stap ontleden aan de hand van enkele balansmutaties.

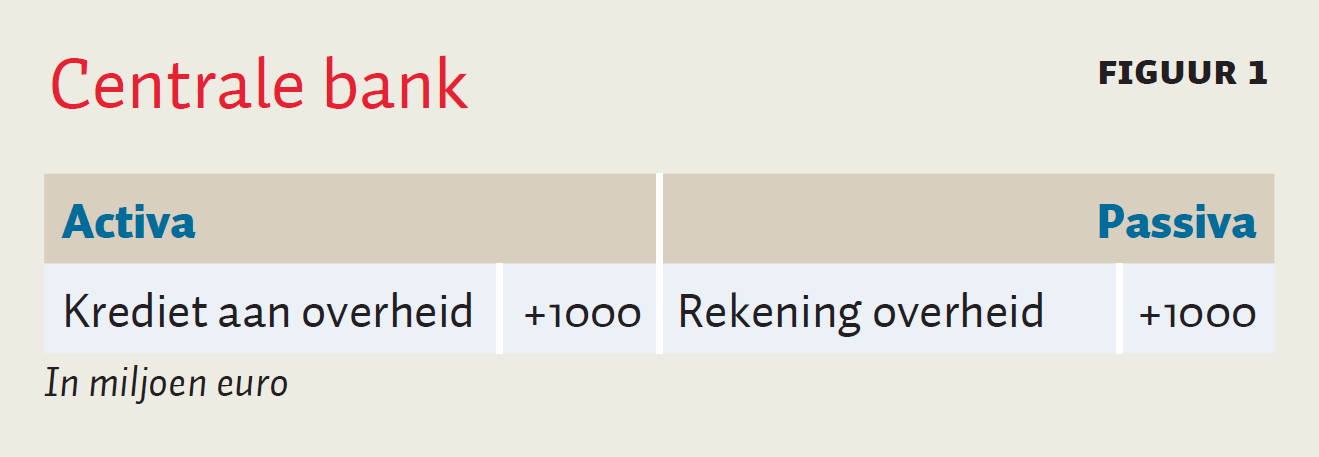

In dit voorbeeld wil de overheid investeringen in infrastructuur monetair financieren. In stap 1 verstrekt de centrale bank de overheid een lening (of koopt een nieuw uitgegeven staatslening) van € 1 miljard en schrijft het bedrag bij de op de rekening van de overheid bij de centrale bank.

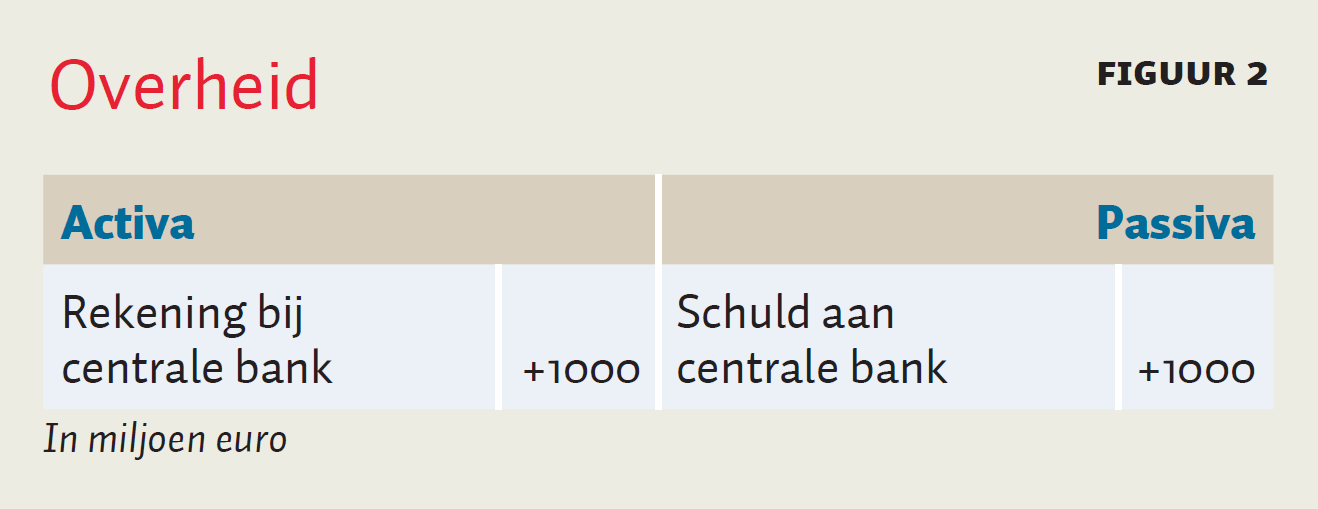

Monetair gesproken is er nu nog helemaal niks gebeurd. Het saldo van de overheid bij de centrale bank is immers geen onderdeel van de monetaire basis M0. Ook bij de overheid is nog weinig veranderd. Er is tegelijkertijd een vordering op, en een schuld aan de centrale bank ontstaan.

Nu maakt de centrale bank normaal gesproken deel uit van het overheidscomplex. Dit betekent dat bovenstaande transactie voor het overheidscomplex als geheel (overheid plus centrale bank) tot dusver een vestzak-broekzak transactie is. De vermogenspositie van het geheel verandert niet. Het geld is voor de overheid gratis in de zin dat eventuele rente die zij aan de centrale bank betaalt over haar lening weer terugkomt in de vorm van winstafdracht door de centrale bank.

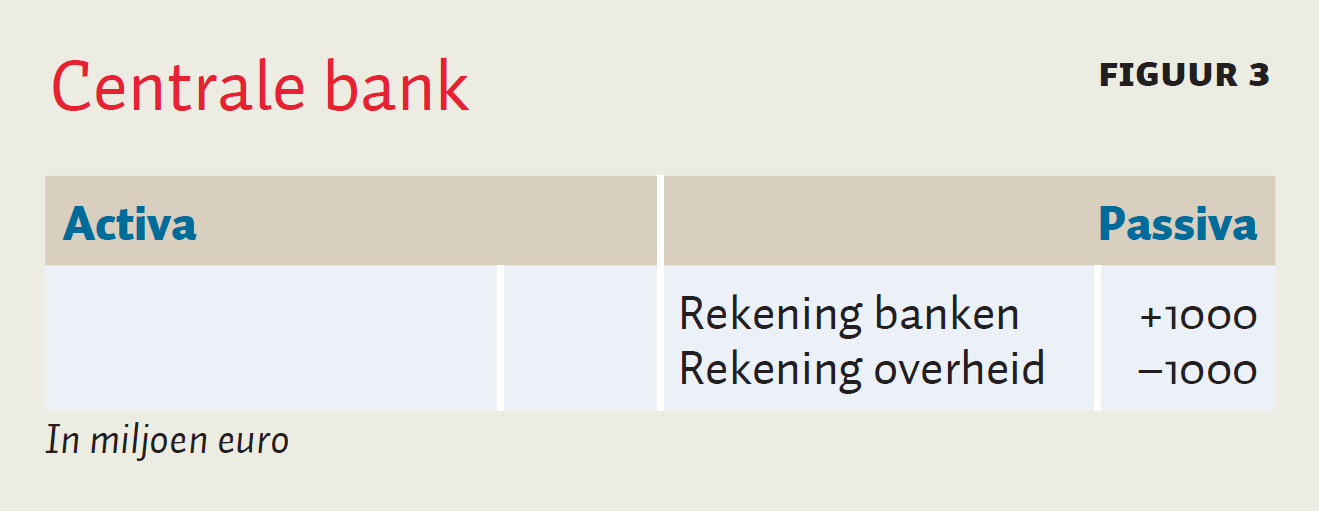

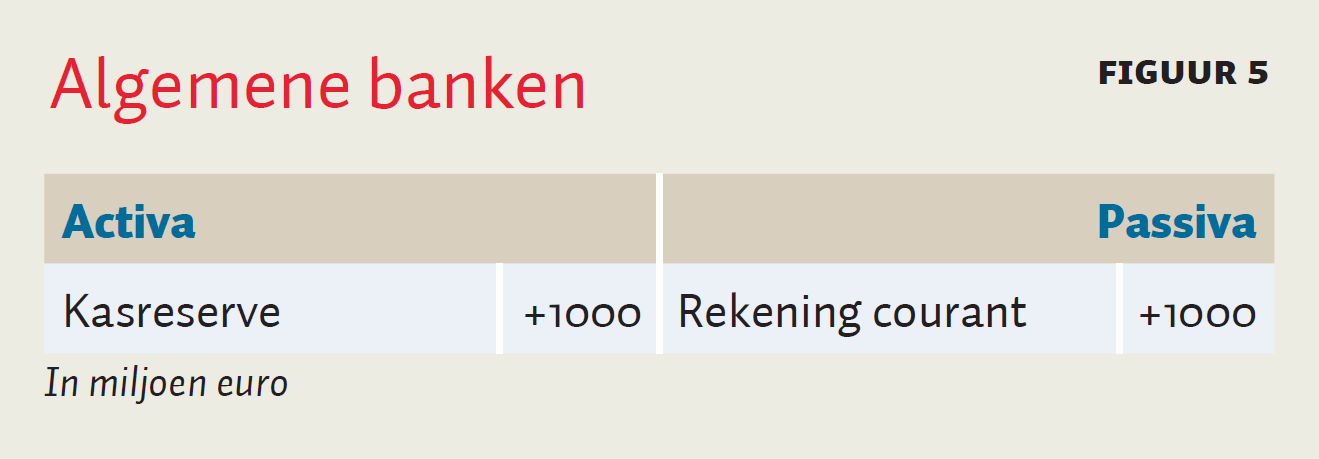

In stap 2 gaat de overheid haar saldo bij de centrale bank aanwenden om er investeringen in infrastructuur mee te bekostigen. Zij betaalt de aannemers die de werkzaamheden uitvoeren. Bij de centrale bank wordt de rekening van de overheid gedebiteerd en die van de commerciële banken gecrediteerd. Door deze stap stijgen de kasreserves van de commerciële banken en dus het aggregaat M0. De banken crediteren op hun beurt de rekening van de betrokken aannemers.

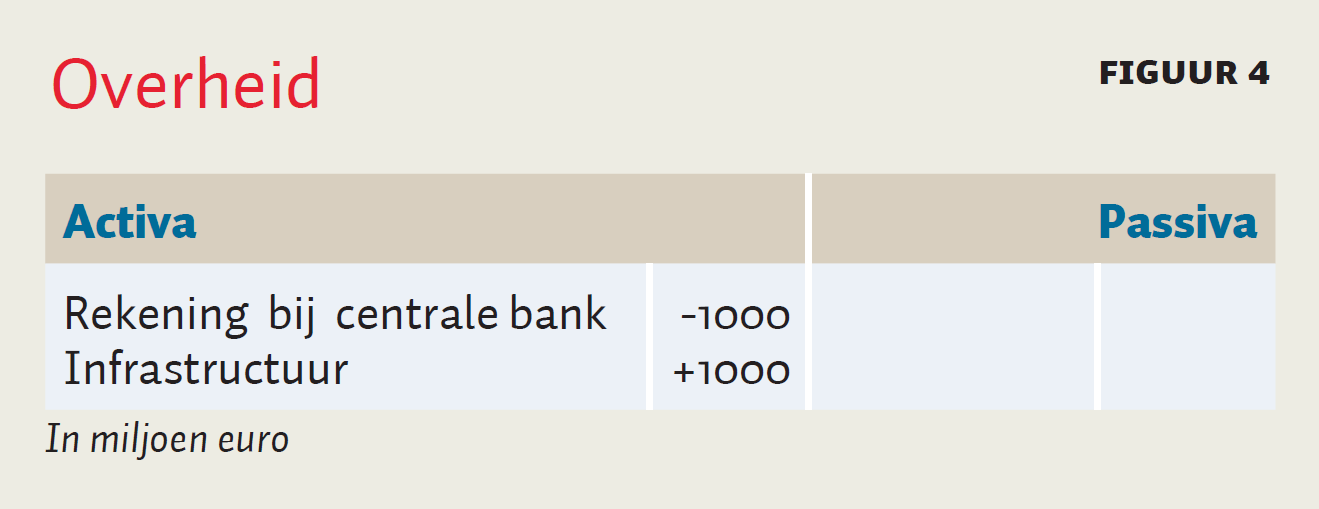

De overheid ziet haar saldo bij de centrale bank dalen, maar daar staat tegenover dat zij aan de actiefzijde van haar balans de waarde van de infrastructuur, een publiek goed, ziet stijgen.

Bij de banken stijgen niet alleen hun kasreserves, maar zoals gezegd ook de rekening courant saldi van de aannemers. Dit betekent dat zowel M1 als M0 toenemen. De toename van M0 betekent dat de banken relatief ruimer in hun liquide middelen komen te zitten. Dit verschaft ze in beginsel de ruimte om meer krediet te verstrekken, als daar tenminste vraag naar is.

Het overheidscomplex als geheel (centrale bank plus overheid) ziet aan de actiefzijde van haar balans de waarde van de infrastructuur stijgen, terwijl zij aan de passiefzijde een verplichting aan het commerciële bankwezen overhoudt. Die verplichting is, onder de aanname dat de centrale bank geen rente vergoedt over de bij haar aangehouden reserves, gratis.

De verplichting van het overheidscomplex aan de banken is nogal vrijblijvend. Banken kunnen de ene verplichting voor de andere inruilen, bij voorbeeld door bankbiljet op te vragen, maar het overheidscomplex, lees de centrale bank, heeft geen verplichting om de banken een ‘waardevol’ actief te geven, zoals goud.

Dit sterk vereenvoudigde schema toont zowel de kracht als het gevaar van monetaire financiering. De kracht is er in gelegen dat de overheid de economie kan stimuleren door het in omloop brengen van nieuw ‘gratis’ geld. Zowel de monetaire basis (M0) als het girale geld (M1) neemt toe. Daarbij wordt en passant ook nog eens het kredietverlenend vermogen van het commerciële bankwezen vergroot. Het gevaar is natuurlijk dat het verslavend kan werken en dat overheid er te lang mee kan doorgaan. In het verleden is het regelmatig voorgekomen dat een overheid veel te ver doorging met haar geldscheppend privilege, waardoor uiteindelijke een hoge of zelfs een hyperinflatie ontstond (Reinhart & Rogoff, 2009). In Duitsland markeert de hyperinflatie van 1923 de opkomst van het Nationaal Socialisme, die uiteindelijk is uitgemond in de opkomst van Adolf Hitler tien jaar later (Bresciani-Turroni, 1937). Daarom is in artikel 123 van het Verdrag van Lissabon expliciet vastgelegd dat het in de EU niet mag. Monetaire financiering is dus bij wet verboden. En, zoals wij in ons volgende blog uiteen zullen zetten, dat is op dit moment bepaald onhandig.

Referenties

Boonstra, W.W. (2015a), Hoe werkt geldschepping?, Rabobank Special, mei.

Boonstra, W.W. (2015b), De geldfabriek nader bekeken, Economisch Statistische Berichten, 5 november.

Bresciani-Turroni, C. (1937), The Economics of Inflation. A Study of Currency Depreciation in Post War Germany, George Allen & Unwin, London.

Reinhart, C.M. & K.S. Rogoff (2009), This Time is Different, Eight Centuries of Financial Folly, Princeton University Press, Princeton and Oxford.

Auteurs

Categorieën