Nederlandse pensioenfondsen vertonen kuddegedrag in hun beleggingsbeleid. Een regressieanalyse gebaseerd op transactiedata bewijst drie typen kuddegedrag. Ten eerste herbalanceren ze hun portefeuilles na koersontwikkelingen op financiële markten vaak op dezelfde manier. Ten tweede passen ze hun beleggingsportefeuille hetzelfde aan op veranderingen in regelgeving. Tot slot volgen ze veranderingen in het strategische beleggingsbeleid van pensioenfondsen van vergelijkbare omvang. De eerste vorm van kuddegedrag draagt bij aan financiële stabiliteit, terwijl de derde een mogelijk gevaar is voor financiële stabiliteit.

De beleggingsportefeuilles van institutionele beleggers zijn de afgelopen jaren sterk in omvang toegenomen. Eind 2014 beheerden pensioenfondsen wereldwijd circa 26.000 miljard euro. Het Nederlandse pensioenvermogen vormt hierbij met een balansomvang van ruim 1.300 miljard euro een substantieel deel van de markt.

Hiermee zijn pensioenfondsen in het algemeen, en Nederlandse pensioenfondsen in het bijzonder, uitgegroeid tot belangrijke spelers op financiële markten. Beleidsmakers hebben dan ook steeds meer interesse voor het beleggingsgedrag van deze investeerders (Raddatz en Schmukler, 2011). Kuddegedrag, oftewel de mate waarin beleggers over een bepaalde periode in dezelfde richting handelen met hun beleggingsportefeuille (Nofsinger en Sias, 1999), krijgt hierbij steeds meer aandacht. Dit omdat kuddegedrag een mogelijk gevaar voor financiële stabiliteit is (Elliot, 2014). Wanneer beleggers op hetzelfde moment dezelfde activa kopen of juist verkopen, kan dit de volatiliteit op beurzen versterken. Omgekeerd kan kuddegedrag ook juist stabiliserend werken, bijvoorbeeld als pensioenfondsen als groep investeerders activa kopen die relatief slecht presteren en activa verkopen die relatief goed renderen. Dit treedt op bij het herbalanceren van portefeuilles om rondom de strategische portefeuilleverdeling van beleggingscategorieën te blijven (EIOPA, 2016; Beetsma en Van de Kieft, 2016). Een nadere empirische analyse van kuddegedrag onder institutionele beleggers draagt dan ook bij aan een beter begrip van een belangrijk mechanisme achter financiële stabiliteit.

Drie vormen van kuddegedrag

Voor die nadere analyse maakt het onderzoek dat hier wordt gepresenteerd een onderscheid tussen drie vormen van kuddegedrag: zwak, semi-sterk en sterk. De gradatie is oplopend omdat fondsen in toenemende mate worden beïnvloed door het gedrag van andere pensioenfondsen.

Zwak kuddegedrag

Zwak kuddegedrag treedt op wanneer pensioenfondsen op vergelijkbare wijze hun portefeuilles herbalanceren. Over het algemeen hanteren pensioenfondsen vrij nauwe bandbreedtes rondom hun strategische portefeuilleverdeling over obligaties, aandelen, vastgoed en andere beleggingscategorieën, zodat hun beleggingsallocatie relatief constant is (Bikker et al., 2010). Om dit te bereiken kopen ze bepaalde soorten activa bij nadat deze relatief laag hebben gerendeerd ten opzichte van andere soorten. Evenzo verkopen pensioenfondsen soorten activa nadat deze relatief goed hebben gerendeerd. Stel bijvoorbeeld dat een relatief hoog rendement op aandelen ervoor zorgt dat het gewicht van aandelen in de portefeuille toeneemt. Het pensioenfonds verkoopt dan aandelen in ruil voor andere beleggingscategorieën om binnen de bandbreedtes van het strategische beleggingsbeleid te blijven. Omdat pensioenfondsen via breed gediversifieerde beleggingsportefeuilles op dezelfde wijze blootgesteld zijn aan de ontwikkelingen op financiële markten en vaak eenzelfde herbalanceringsstrategie volgen, treedt het zogenaamde zwakke kuddegedrag op. De verwachting is dat deze vorm van kuddegedrag een stabiliserend effect heeft op prijsontwikkelingen in financiële markten, omdat het een element van ‘koop laag, verkoop hoog’ in zich heeft.

Semi-sterk kuddegedrag

Semi-sterk kuddegedrag ontstaat als pensioenfondsen, in aanvulling op zwak kuddegedrag, vergelijkbaar reageren op externe schokken anders dan veroorzaakt door prijsontwikkelingen op financiële markten. Een voorbeeld hiervan is een wijziging in regelgeving. Regelgeving kan beleggingscategorieën met bepaalde eigenschappen aantrekkelijker of juist minder aantrekkelijk maken in de ogen van pensioenfondsen. Als bijvoorbeeld voor het risico van een bepaalde beleggingscategorie een relatief hogere kapitaaleis gaat gelden, dan is die categorie minder aantrekkelijk om in te beleggen. Wanneer institutionele beleggers op dezelfde wijze reageren op veranderingen in regelgeving, leidt dat tot zogeheten semi-sterk kuddegedrag. Veranderingen in de regelgeving hebben significante impact op het beleggingsbeleid van institutionele beleggers. Zo resulteerde de introductie in 2006 van risicogebaseerde solvabiliteitseisen voor verzekeraars in Zwitserland in een significante toename in de vraag naar staatsobligaties door deze verzekeraars (Severinson en Yermo, 2012). Een ander voorbeeld betreft de introductie van ‘fair value accounting’ voor pensioenfondsen in het Verenigd Koninkrijk in 2003 (Amir et al., 2010). Als gevolg hiervan was een verschuiving in de beleggingsportefeuille van betreffende pensioenfondsen zichtbaar van aandelen naar obligaties. Ook zijn Nederlandse pensioenfondsen renterisico’s gaan afdekken met renteswaps na de introductie van het Financiële Toetsingskader (FTK) in 2007 (DNB, 2016). Naast veranderingen in regelgeving leiden ook exceptionele monetaire operaties door centrale banken tot semi-sterk kuddegedrag. Wanneer de centrale bank bijvoorbeeld grootschalig staatsobligaties opkoopt – een externe schok – dan kan een pensioenfonds besluiten deze obligaties te verkopen. Het kan immers aantrekkelijk zijn voor pensioenfondsen om de obligaties tegen een gunstige koers te verkopen als de centrale bank bereid is een bepaalde premie te betalen. Het semi-sterke kuddegedrag ontstaat omdat pensioenfondsen gelijktijdig besluiten staatsobligaties te verkopen.

Sterk kuddegedrag

Sterk kuddegedrag vindt plaats wanneer pensioenfondsen het beleggingsbeleid van andere pensioenfondsen volgen. De motivatie hiervoor is gelegen in reputatie (Scharfstein en Stein, 1990). Er zijn hiervoor twee drijfveren: carrièredruk en peer group pressure. Als gevolg van carrièredruk zijn beleggers bezorgd over hun positie op de arbeidsmarkt en kiezen er daarom voor om het beleggingsgedrag van andere vermogensbeheerders te volgen. Beleggen op basis van carrièredruk is niet efficiënt omdat de vermogensbeheerder zijn eigen carrièrekansen in de optimale beleggingsallocatie laat meewegen. Peer group pressure treedt op wanneer vermogensbeheerders investeringsbeslissingen baseren op basis van de investeringen van andere vermogensbeheerders in plaats van zelfstandig op basis van alle beschikbare informatie tot een oordeel te komen. De reputatie van andere vermogensbeheerders wordt dan overschat en wordt gezien als superieur, terwijl de eigen informatie van de belegger (deels) wordt genegeerd. Het negeren van deze informatie resulteert in een inefficiënt marktevenwicht (Banerjee, 1992). Sterk kuddegedrag is een risico voor financiële stabiliteit, aangezien informatie van andere beleggers mogelijk wordt overschat. Er kan dan een overreactie ontstaan binnen een bepaalde beleggingscategorie, waardoor prijsschommelingen toenemen.

Data en empirisch model

Voor het onderzoek naar alle drie de vormen van kuddegedrag is gebruikgemaakt van betalingsbalansgegevens zoals verzameld door De Nederlandsche Bank. De data omvatten de maandelijkse aan- en verkoopgegevens in aandelen, obligaties en beleggingsinstellingen van 39 Nederlandse pensioenfondsen in de periode van januari 2009 tot en met januari 2015. Deze pensioenfondsen beheren tezamen meer dan zeventig procent van het Nederlandse pensioenvermogen. In de onderzochte periode is de allocatie naar aandelen, obligaties en beleggingsinstellingen van deze pensioenfondsen gemiddeld respectievelijk 27, 46 en 27 procent. Beleggingsinstellingen die namens pensioenfondsen beleggen doen dit op hun beurt ook weer in aandelen, obligaties en andere beleggingscategorieën, waardoor de uiteindelijke allocatie naar aandelen en obligaties hoger uitvalt dan uit bovengenoemde percentages blijkt. Omdat echter niet van alle beleggingsfondsen de onderliggende beleggingen bekend zijn, is een nadere uitsplitsing niet mogelijk.

Voor de analyse is gebruikgemaakt van een econometrisch model dat gebaseerd is op een herbalanceringsmodel van Calvet et al. (2009). Dit model maakt een onderscheid tussen passieve en actieve aanpassingen in de beleggingsallocatie. Het passieve gedeelte is de hypothetische verandering die ontstaat wanneer het pensioenfonds zelf geen transacties doet. Dus wanneer fluctuaties in de marktrendementen volledig zorgen voor veranderingen in de beleggingsallocatie. Het actieve gedeelte is de daadwerkelijke verandering minus de passieve verandering. Deze actieve veranderingen worden dus door de transacties van het pensioenfonds beïnvloed. Bij herbalanceren heffen de actieve veranderingen gedeeltelijk de passieve veranderingen op. Naast deze kortetermijnveranderingen treden op lange termijn ook strategische aanpassingen in de beleggingsallocatie van pensioenfondsen op. Bijvoorbeeld als gevolg van gewijzigde rendementsverwachtingen van de verschillende beleggingscategorieën. Op korte termijn vindt herbalancering plaats, terwijl veranderingen in de strategische beleggingsallocatie op lange termijn plaatsvinden. De afhankelijke variabele in het gebruikte model is de actieve verandering in de beleggingsmix van pensioenfondsen. De gebruikte specificatie betreft een fixed effects model met vaste effecten op zowel pensioenfonds als tijdsniveau, en met geclusterde standaardfouten (Broeders et al., 2016).

Voor het analyseren van sterk kuddegedrag wordt gebruikgemaakt van zogenoemde spatiale variabelen. Deze variabelen maken het mogelijk om de wederzijdse afhankelijkheid van de veranderingen in de beleggingsallocaties van pensioenfondsen te meten. Hierbij wordt gekeken naar verschillende eigenschappen van pensioenfondsen om te bepalen in welke mate deze fondsen op elkaar lijken. Het gaat dan bijvoorbeeld om ‘de omvang van het pensioenfonds’, ‘het type fonds’ (ondernemings-, bedrijfstak- of beroepspensioenfonds) en ‘het percentage actieve deelnemers’. Ook is het mogelijk om te testen of de marktleiders, in casu de drie grootste pensioenfondsen, het strategische beleid van andere pensioenfondsen beïnvloeden. Veranderingen in de strategische beleggingsallocatie vinden vooral op lange termijn plaats. Daarom wordt sterk kuddegedrag getest over verschillende tijdsduren, variërend van 12 tot 24 maanden. De focus ligt daarbij op het totale effect van sterk kuddegedrag omdat een onderscheid tussen sterk kuddegedrag als gevolg van carrièredruk en kuddegedrag vanwege peer group pressure met de data niet te maken is.

Resultaten

De analyse toont aan dat Nederlandse pensioenfondsen in meer of mindere mate alle drie de vormen van kuddegedrag vertonen. Dit geldt om te beginnen voor zwak kuddegedrag.

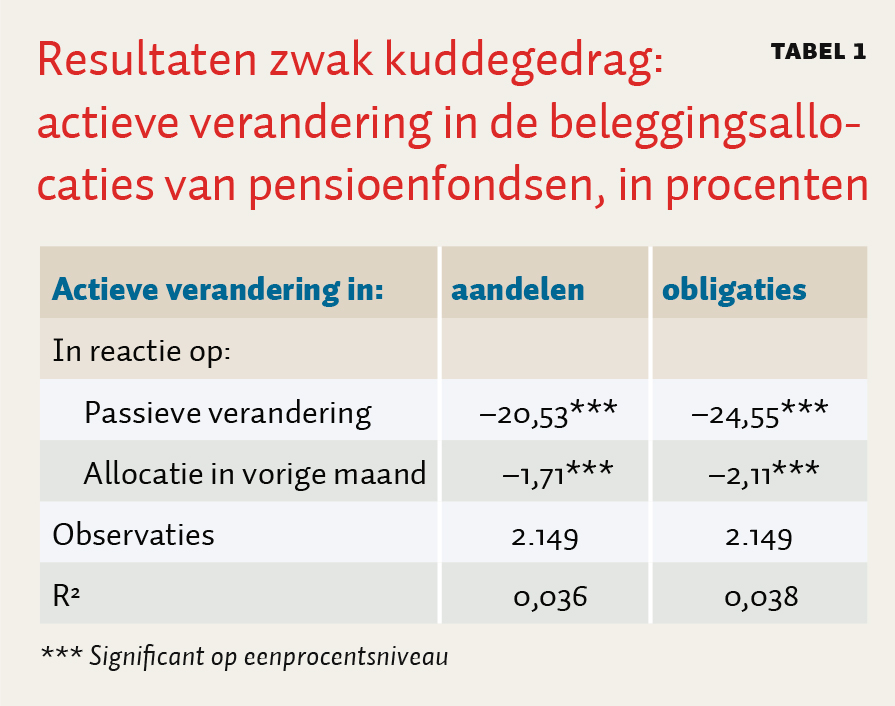

Tabel 1 laat zien dat tijdens de onderzoeksperiode januari 2009 – januari 2015 ruim twintig procent van de passieve veranderingen in de aandelenallocatie werd teruggebracht door actieve veranderingen. Voor obligaties is dit percentage bijna 25 procent. Met andere woorden, pensioenfondsen herbalanceren 20 à 25 procent van de passieve veranderingen van hun beleggingsportefeuilles gedurende de maand met behulp van aan- en verkooptransacties. Daarnaast heeft de hoogte van de aandelenallocatie in de vorige maand een negatieve invloed op de verandering in de aandelenallocatie. Wanneer de aandelenallocatie in de vorige maand één procentpunt hoger is, dan is de actieve verandering gemiddeld 1,7 procentpunt lager. Voor obligaties is deze factor 2,1 procentpunt. Omdat de allocatie hoger wordt bij hoge koersen, duidt dit resultaat op een strategie waarbij effecten worden gekocht wanneer zij weinig waard zijn en worden verkocht wanneer zij veel waard zijn (koop laag, verkoop hoog). Een dergelijke strategie draagt in de regel bij aan stabiliteit op financiële markten omdat het de cyclische beweging van effectenprijzen tegengaat.

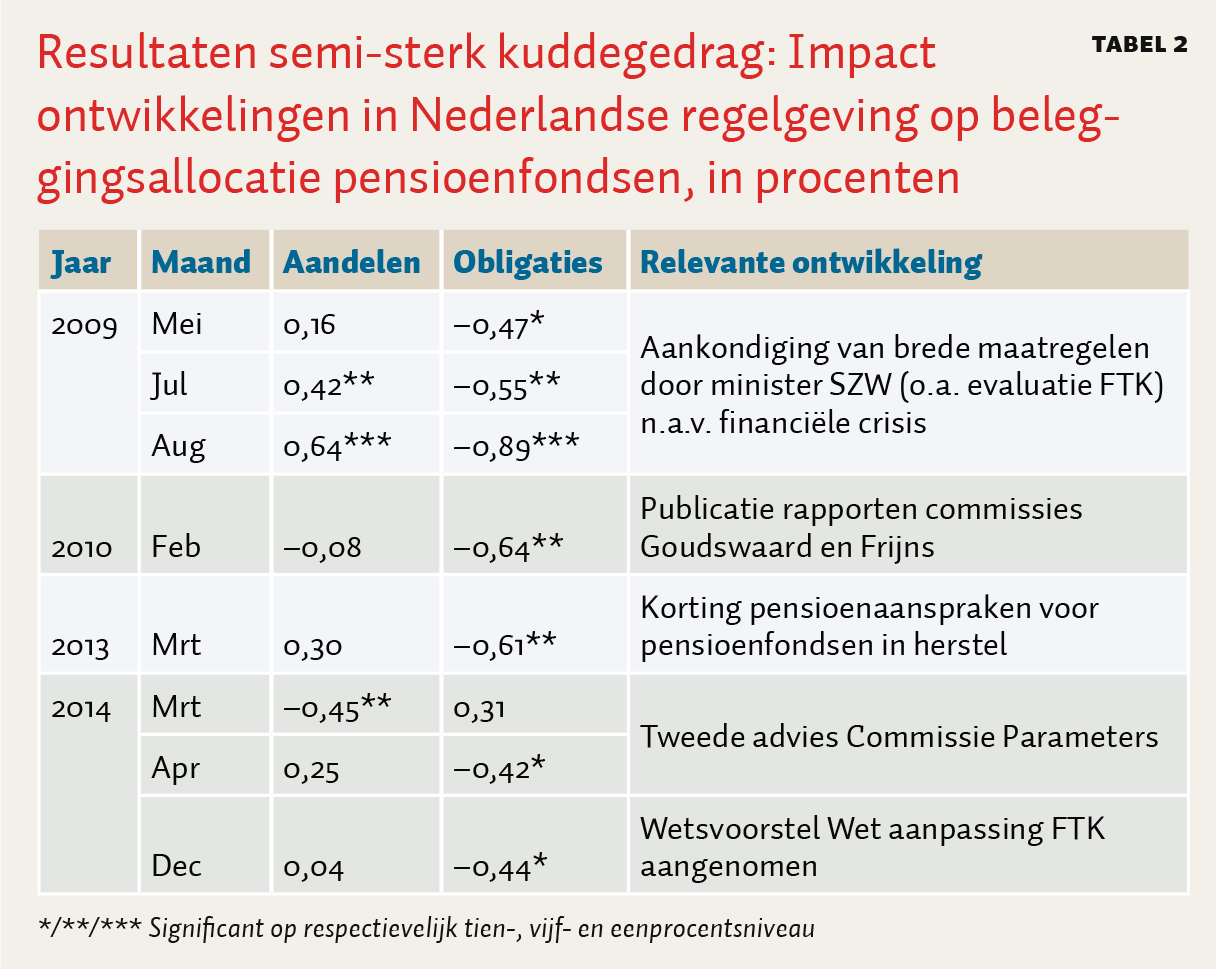

Daarnaast vertonen pensioenfondsen semi-sterk kuddegedrag. Er zijn diverse statistisch significante voorbeelden waarbij pensioenfondsen hun aandelen- en obligatieallocatie wijzigen kort na (de aankondiging van) veranderingen in regelgeving.

Tabel 2 geeft een klein overzicht van enkele voorbeelden in Nederlandse regelgeving. Zo hebben pensioenfondsen in december 2014 obligaties verkocht als reactie op de acceptatie van het wetsvoorstel aanpassing Financieel Toetsingkader (FTK). Een van de onderdelen van het aangepaste wetsvoorstel was dat pensioenfondsen eenmalig hun risicoprofiel mochten vergroten. Daarnaast blijkt dat pensioenfondsen ook reageren op exceptionele monetaire operaties van de ECB zoals haar opkoopprogramma’s van obligaties (Covered Bond Purchasing Programme) en andere effecten (Securities Markets Programme en Outright Monetary Transactions). De aanpassingen in de beleggingsallocatie zijn klein, maar wel statistisch significant (Broeders et al., 2016).

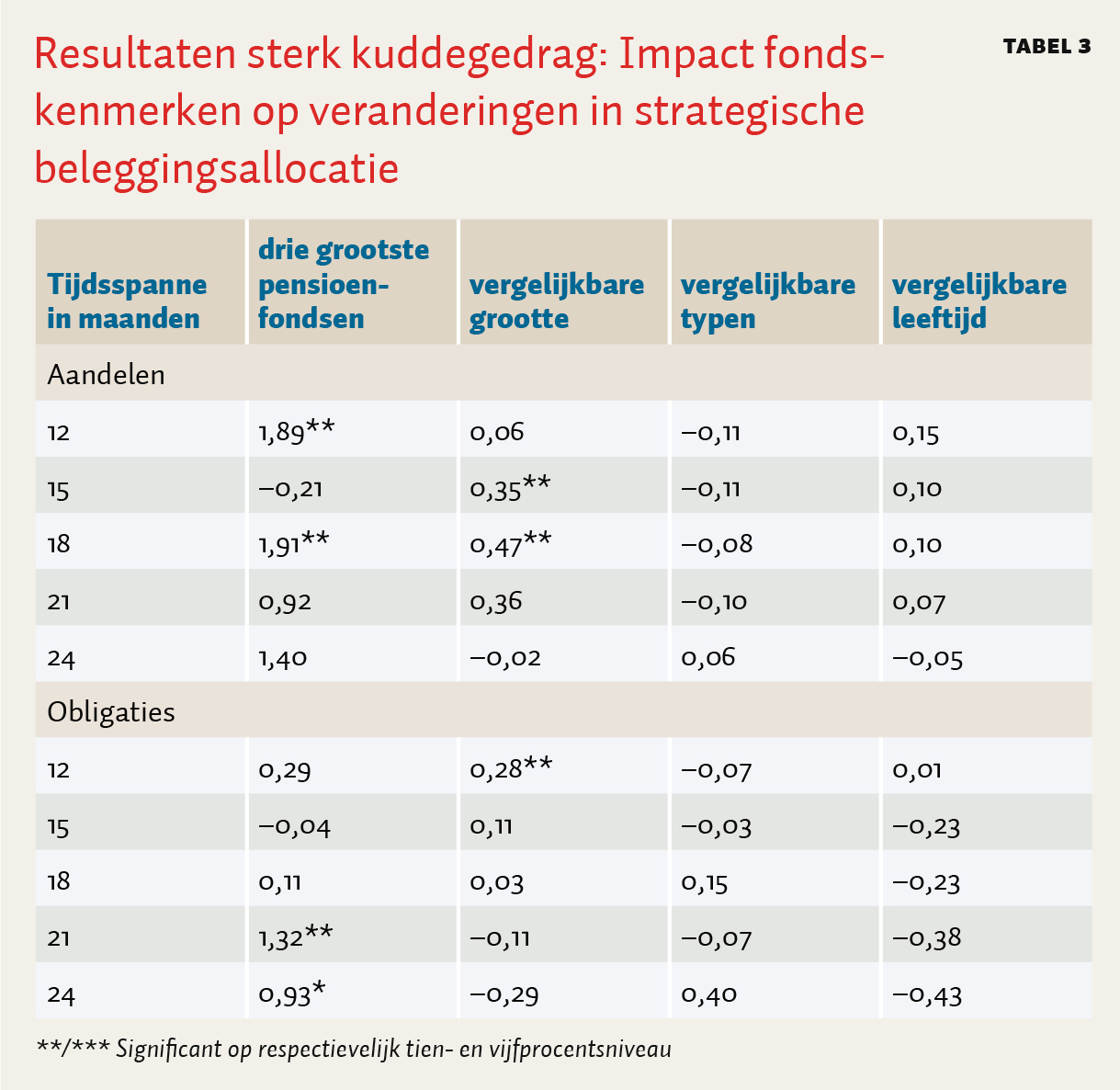

Pensioenfondsen vertonen tot slot ook tekenen van sterk kuddegedrag. Zoals tabel 3 laat zien, is het meest robuuste bewijs hiervan de observatie dat fondsen met een vergelijkbare omvang veranderingen in elkaars strategische beleggingsbeleid volgen. Hierbij wordt onderscheid gemaakt tussen kleine (omvang kleiner dan drie miljard euro), middelgrote (drie tot zes miljard) en grote (groter dan zes miljard) pensioenfondsen. Pensioenfondsen met vergelijkbare grootte repliceren 35 tot 47 procent van de veranderingen in de strategische allocatie over een tijdsspanne van vijftien tot achttien maanden. Bovendien zijn er ook significante resultaten voor sterk kuddegedrag waarbij alle pensioenfondsen meer dan volledig aanpassingen in de strategische beleggingsmix van de drie grootste pensioenfondsen repliceren (coëfficiënt groter dan 1). Dit impliceert een overreactie. Wanneer de drie grootste pensioenfondsen hun strategische aandelenallocatie met één procentpunt verhogen, dan verhogen de overige pensioenfondsen het gemiddeld met meer dan één procentpunt. Overigens blijkt dat alleen omvang een relevante eigenschap is voor sterk kuddegedrag. Andere kenmerken zoals het type pensioenfonds of het percentage actieve deelnemers laten geen significante effecten zien op de mate van sterk kuddegedrag in het beleggingsbeleid van pensioenfondsen.

Conclusies en beleidsimplicaties

Met behulp van unieke en gedetailleerde transactiedata van Nederlandse pensioenfondsen is er empirisch bewijs voor drie typen kuddegedrag. Ten eerste vindt zwak kuddegedrag plaats omdat pensioenfondsen hun beleggingsportefeuilles op dezelfde wijze herbalanceren. Voor obligaties is het 25 procent. Ten tweede wordt semi-sterk kuddegedrag geïdentificeerd doordat pensioenfondsen gemiddeld hetzelfde reageren bij veranderingen in regelgeving voor pensioenfondsen of exceptionele monetaire operaties van de ECB. Alle significante maandeffecten corresponderen met weliswaar kleine maar statistisch significante ontwikkelingen na correctie voor herbalanceren. Tot slot volgen pensioenfondsen ook elkaars strategische beleggingsbeleid na correctie voor herbalanceren en maandeffecten. Het sterkste empirisch bewijs voor sterk kuddegedrag bestaat tussen pensioenfondsen met vergelijkbare grootte.

De bevindingen hebben implicaties voor beleidsmakers die zich richten op financiële stabiliteit. Herbalancering, en daarmee zwak kuddegedrag, draagt in de regel bij aan financiële stabiliteit. De hier gepresenteerde bevindingen bevestigen wat dat betreft het recente stresstest-rapport van EIOPA (2016). Het is voor regelgevers verder belangrijk zich ervan bewust te zijn dat semi-sterk kuddegedrag kan impliceren dat pensioenfondsen op een soortgelijke manier reageren op wijzigingen in de regelgeving. Sterk kuddegedrag bedreigt mogelijk de financiële stabiliteit (Elliot, 2014). Dit komt omdat de eigen informatie van beleggers (deels) wordt genegeerd ten gunste van informatie over andere beleggers. Het overschatten van informatie van andere beleggers die transacties doen binnen een beleggingscategorie heeft mogelijk tot gevolg dat prijzen binnen deze beleggingscategorie sterker fluctueren.

De hier gepresenteerde empirische analyse draagt bij aan het begrip van kuddegedrag onder institutionele beleggers. De bovengenoemde implicaties geven aan dat beleidsmakers rekening moeten houden met kuddegedrag van institutionele beleggers, want het betreft een belangrijk mechanisme achter de mate van financiële stabiliteit.

LITERATUUR

Amir, E., Y. Guan en D. Oswald (2010) The effect of pension accounting on corporate pension asset allocation. Review of Accounting Studies, 15(2), 345–366.

Banerjee, A. (1992) A simple model of herd behavior. The Quarterly Journal of Economics, 107(3), 797–817.

Beetsma, R.M.W.J. en S.J. Vos (2016) Pension funds and systemic risk. Artikel op VoxEU.org, 23 februari.

Beetsma, R.M.W.J. en R. van de Kieft (2016) De systeemrelevantie van Nederlandse pensioenfondsen. ESB, 101(4732), 282–285.

Bikker, J.A., D.W.G.A. Broeders en J. de Dreu (2010) Stock market performance and pension fund investment policy: rebalancing, free float, or market timing? International Journal of Central Banking, 6(2), 53–79.

Broeders, D., D. Chen, P. Minderhoud en W. Schudel (2016) Pension funds’ herding. DNB Working Paper Series, 503.

Calvet, L., J. Campbell en P. Sodini (2009) Fight or flight? Portfolio rebalancing by individual investors. The Quarterly Journal of Economics, 124(1), 301–348.

DNB (2016) Renteafdekking van Pensioenfondsen, Onderzoek op verzoek van het Ministerie van Sociale Zaken en Werkgelegenheid. Publicatie op www.dnb.nl.

EIOPA (2016) IORPs Stress Test Report 2015. Rapport op www.eiopa.europa.eu.

Elliot, D.J. (2014) Systemic risk and the asset management industry. Economic Studies, The Brookings Institution. Artikel op www.brookings.edu.

Nofsinger, J. en R. Sias (1999) Herding and feedback trading by institutional and individual investors. Journal of Finance, 54(6), 2263–2295.

Raddatz, C. en S. Schmukler (2011) Deconstructing herding: evidence from pension fund investment behaviour. The World Bank: Policy Research Working Paper, 5700.

Scharfstein, D. en J. Stein (1990) Herd behavior and investment. American Economic Review, 80(3), 465–479.

Severinson, C. en J. Yermo (2012) The effect of solvency regulations and accounting standards on long-term investing. OECD Working Paper on Finance Insurance and Private Pensions,

30.

Auteurs

Categorieën