Staatsdeelnemingen spelen een belangrijke rol in de economie, maar de governance ervan is niet eenvoudig. Hoe wordt dat elders geregeld en wat kan Nederland daarvan leren? In dit artikel worden er drie casussen (Duitsland, Noorwegen en het Verenigd Koninkrijk) besproken.

In het kort

- Het Nederlands deelnemingenbeleid doet het in internationaal perspectief relatief goed.

- Nog beter presterende landen, zoals Noorwegen, zetten vooral in op de transparantie van informatie en kostenefficiëntie.

- Het Ministerie van Financiën neemt zowel de aandeelhoudersrol als de begrotingsrol op zich. Dat kan potentieel conflicteren.

Nederland presteert internationaal gezien niet slecht qua deelnemingenbeleid (IMF, 2020). Toch kan het leerzaam zijn om in te zoomen op de vormgeving van het deelnemingenbeleid van enkele andere Europese landen, onder meer om te zien hoe en waarom er soms andere keuzes worden gemaakt, en om enkele aanknopingspunten te vinden over hoe het in Nederland beter kan. Dit artikel doet dat door het deelnemingenbeleid in Duitsland, Noorwegen en het Verenigd Koninkrijk onder de loep te nemen.

Introductie van de casussen

Alle drie de casussen waartegen Nederland wordt afgezet betreffen landen waarin het deelnemingenbeleid qua institutionele vormgeving en corporate governance als een best practice wordt gezien door het Internationaal Monetair Fonds (IMF, 2020). Deze landen hebben samen met Nederland gemeen dat ze corporate governance borgen door The Guidelines on Corporate Governance of SOEs van de OESO te volgen (OESO, 2015).

Hierdoor zorgt men ervoor dat de verschillende rollen die de overheid bij een deelneming kan spelen (aandeelhouder, hoeder van begroting, toezichthouder, wetgever en consument) zo min mogelijk conflicteren, of leiden tot verliezen voor de belastingbetaler. Ook voorkomt het marktverstoringen en oneerlijke concurrentie. De mate waarin corporate governance is geborgd (in combinatie met de afwezigheid van corruptie en nepotisme) is de belangrijkste verklarende variabele voor het succes van deelnemingenbeleid (Fiscal Monitor, 2019).

De keuze voor een vergelijking met Duitsland stoelt op de sterke overeenkomsten met het Nederlandse vennootschapsrecht. Noorwegen is gekozen omdat het een welvarend land is, met veel overheidsbedrijven die, net als in Nederland, worden aangestuurd via een centraal model. In het VK neemt de overheid in beginsel geen deel in private ondernemingen, en rendement is er hooguit een randvoorwaarde en geen primair doel. Dit is vergelijkbaar met de uitgangspunten in het Nederlandse deelnemingenbeleid, waar de staat zich niet als een belegger met uitsluitend een winstmotief gedraagt.

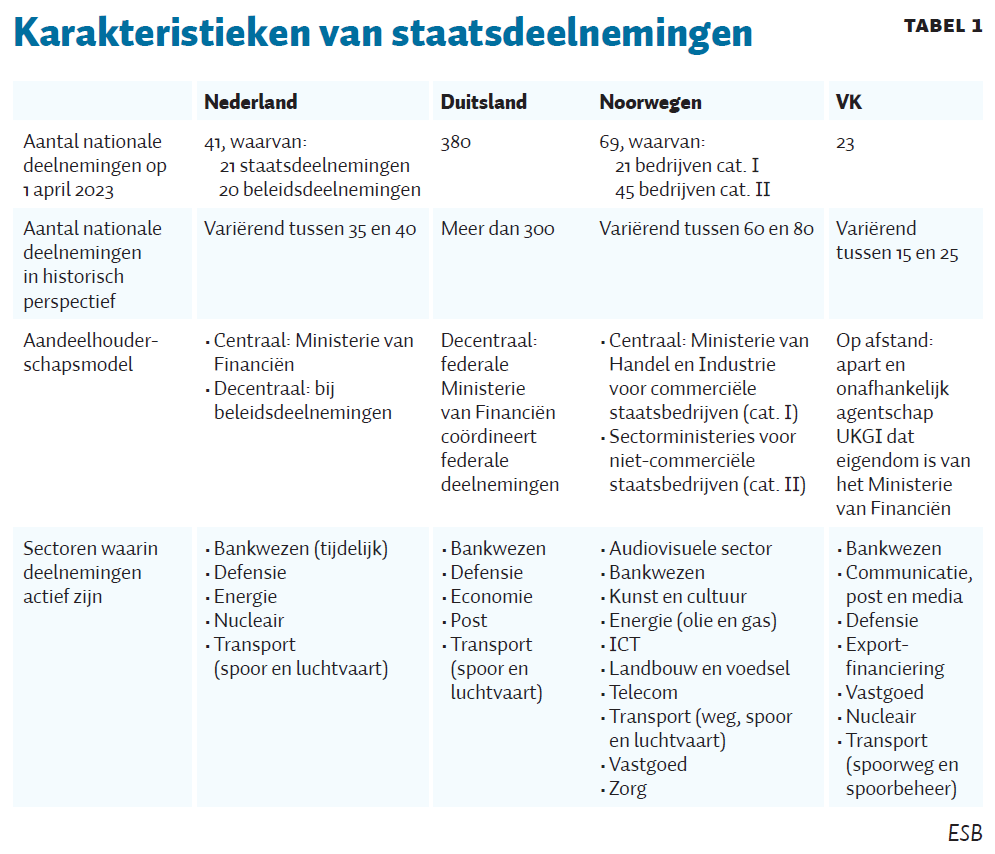

De drie landen kennen verschillende typen deelnemingsmodellen die voortkomen uit politieke voorkeuren en de historisch gegroeide bestuurlijke structuur van een land. Het federale Duitsland kent een decentraal model, het unitair georganiseerde Noorwegen een centraal model en het VK zit er qua modeltype tussenin. Zie tabel 1 voor een overzicht.

Casus 1. Duitsland

Het Duitse model is overwegend decentraal van aard. Dat past ook bij het federale karakter van Duitsland waar de deelstaten (Länder) significante bevoegdheden en verantwoordelijkheden dragen. Tussen de 92 procent en 98 procent (afhankelijk van de meetmethode) van de ongeveer 19.000 Duitse deelnemingen is in eigendom van de 11.100 gemeentes en regio’s die het land telt. Dit betreft deelnemingen waarin de lokale overheid de meerderheidsaandeelhouder is (meer dan 50 procent). Gecorrigeerd voor deelnemingen in handen van sociale-zekerheidsfondsen, telt Duitsland ongeveer 4.000 deelnemingen die in meerderheid in bezit zijn van gemeentes en regio’s (ZEW, 2022). Duitsland telt 380 nationale deelnemingen (zie tabel 1).

Het grote aantal Duitse deelnemingen kan hoofdzakelijk worden verklaard vanuit het Duitse recht dat voor de (lagere) overheid de plicht oplegt om – wanneer deze via een private rechtsvorm een deel van hun publieke taak uitoefent – een zekere invloed te houden op deze rechtspersoon om zo te borgen dat de politieke verantwoordelijkheid bij de overheid blijft (Nijland, 2013).

In die zin kijkt de Duitse overheid meer pragmatisch naar een overheidsdeelneming dan de Nederlandse overheid, waar de minister van Financiën de Tweede Kamer regelmatig moet uitleggen dat de verantwoordelijkheid voor de onderneming bij de eigen raad van bestuur en raad van commissarissen ligt, en dat de rol van de staat ‘op afstand’ is. Dit verklaart ook de bevoordeelde positie die Duitse lokale overheden soms hebben op lokale deelnemingen, en die niet altijd verklaard kan worden vanuit hun kapitaalpositie en/of stemverhoudingen.

Een voorbeeld is de deelstaat Nedersaksen, die ‘slechts’ twintig procent van de aandelen in Volkswagen bezit, maar via een bijzondere bepaling in de zogeheten ‘Volkswagenwet’ (1960) wel in staat is om eventuele vijandige overnames in het bedrijf te blokkeren. Zulke bepalingen reflecteren de lokale voorkeuren van de parlementen, waardoor de herkenning van het beleid en het draagvlak ervoor groot zijn. Maar zo’n bevoordeelde positie van lokale overheden in lokale deelnemingen kan op gespannen voet staan met mededingingsregels en een gelijk speelveld met private aandeelhouders.

Ter vergelijking: het Nederlandse deelnemingenbeleid kent de overheid in principe niet zulke bijzondere rechten toe die andere aandeelhouders niet hebben, en gebruikt geen constructies zoals golden share (een bijzonder vetorecht van een specifieke aandeelhouder). Hierdoor wordt in Nederland een gelijke behandeling van diverse typen aandeelhouders beter geborgd.

Vanwege de Duitse federale structuur speelt het nationale Ministerie van Financiën slechts een coördinerende beleidsrol en houdt het verder geen centraal overzicht bij de begrotingsrisico’s dan wel investeringen van de regionale deelnemingen. Wat betreft dat laatste heeft het IMF in 2022 dringend geadviseerd de overheidsstructuur te simplificeren, opdat de centrale planning en coördinatie tussen de verschillende overheidslagen publieke investeringen stimuleert in verschillende sectoren (IMF, 2022a).

Gerelateerd aan het vorige punt valt de geringe transparantie in het Duitse model op. Voor de federale deelnemingen geldt dit punt niet, aangezien het federale Ministerie van Financiën verplicht is om jaarlijks een rapport te publiceren over de staatsdeelnemingen waarin de federale overheid direct of indirect deelneemt via een belang groter dan 25 procent. Ook worden de federale deelnemingen onderworpen aan uniforme nationale richtlijnen zoals vastgelegd in de Principles of good corporate governance and active management of federal holdings (Federal Ministry of Finance, 2020).

Dergelijke richtlijnen of rapportageverplichtingen ontbreken echter bij het overgrote deel van de regionale deelnemingen, waardoor het achterhalen van informatie over hun activiteiten en performance geen gemakkelijke zaak is. Hierdoor bestaat er een gefragmenteerd beeld van hun performance en hun risico’s voor de lokale en regionale begrotingen (Länder en Gemeinden), hetgeen goed toezicht moeilijk maakt.

Dit heeft er in 2017 zelfs toe geleid dat een belangrijk orgaan, de Sachverständigenrat Wirtschaft (German Council of Economic Experts), twijfels uitte of Duitse deelnemingen altijd handelen in lijn met de publieke belangen en maatschappelijke verwachtingen (ZEW, 2022). Pas sinds kort is het daarom bekend dat bijvoorbeeld de winstgevendheid van deelnemingen in handen van regio’s al een lange periode negatief is. Op dit punt heeft Duitsland dus geen voorbeeldfunctie.

Casus 2. Noorwegen

Noorwegen staat, met het centrale model dat het land hanteert, aan de andere kant van het spectrum. Qua dominantie van overheidsbedrijven lijkt Noorwegen echter op Duitsland, hoewel in Noorwegen vooral de nationale deelnemingen het beeld bepalen. De omvang van staatseigendom – momenteel 69 nationale staatsbedrijven in totaal, waarvan in het merendeel de overheid 100 procent van de aandelen bezit – is het grootste van alle OECD-landen, en vergelijkbaar met grote opkomende economieën (Milhaupt en Pargendler, 2017). Dit is zowel in termen van omzet en winst als van marktwaarde. Acht van de 69 Noorse staatsdeelnemingen zijn bovendien beursgenoteerd met een marktwaarde die eind 2021 circa 72 procent van de marktwaarde vertegenwoordigde van alle Noorse staatsbedrijven. Voorbeelden van beursgenoteerde staatsbedrijven zijn oliebedrijf Equinor (voorheen Statoil) en telecombedrijf Telenor.

De dominante invloed van de Noorse overheid op de economie is omstreden. Zo stelde het IMF de vraag of het overheidsbelang van 34 procent in de commerciële bank DNB ASA geen moral hazard creëert: risicovol gedrag vanwege de verwachting dat bij achterblijvende prestaties of financiële tegenwind de overheid bij zal springen; bijvoorbeeld door een bailout (IMF, 2014). Ook leidt concentratie van overheidsbedrijven tot verdrukking van private investeringen (crowding out) (IMF, 2019), waardoor die uiteindelijk systematisch achterblijven in sectoren met een hoge concentratie van overheidsbedrijven. Het grote overheidsaandeel in beursgenoteerde ondernemingen brengt ook marktgevoelige schommelingen met zich mee voor de begroting. Binnen Noorwegen laait deze kritiek ook van tijd tot tijd op, vooral bij centrumrechtse coalities. Daarom heeft het voormalige centrumrechtse kabinet van premier Stoltenberg in 2010 een aanscherping in het deelnemingenbeleid doorgevoerd, en onder andere Entra, een vastgoed- en kantorenbedrijf, geprivatiseerd.

Noorwegen is echter niet alleen opvallend in termen van de grootte van de staatsdeelnemingen, maar ook in termen van het institutionele model, waarmee overheidsbedrijven inhoudelijk, professioneel en centraal worden aangestuurd. Dit Noorse model onderscheidt zich door een strikte scheiding tussen beleid, toezicht en commerciële functies en het vertoont grote overeenkomsten met het Nederlandse model.

De Noorse Grondwet bepaalt dat staatsdeelnemingen onder verschillende sectorministeries vallen, en dat het parlement bij zaken als het aangaan of de verkoop van deelnemingen of bepaalde activiteiten, maar ook bij kapitaalstortingen, er vooraf om toestemming moet worden gevraagd. Wanneer staatsbedrijven zelf activiteiten aangaan die onder het reguliere businessmodel vallen, hoeven ze niet vooraf langs het parlement. De overheid schrijft voor over welke parameters en kritieke prestatie-indicatoren (KPI’s) entiteiten moeten rapporteren in hun jaarverslagen. Entiteiten die dit niet doen, worden door de overheid expliciet eruit gelicht. De Noorse Auditdienst en Rekenkamer houden toezicht op de jaarcijfers, en rapporteren daarover jaarlijks aan het Parlement. In Nederland vallen de staatsdeelnemingen niet onder de Auditdienst Rijk, maar houdt de Algemene Rekenkamer (2015) er indirect wel toezicht op.

Grofweg zijn de Noorse deelnemingen in twee categorieën verdeeld: ‘Categorie 1’ bevat staatsbedrijven (in totaal 21) waarbij de overheid als doel heeft om over de tijd het hoogst mogelijke rendement te behalen. In deze categorie zitten bedrijven die hoofdzakelijk opereren in een competitieve omgeving met andere bedrijven. Denk aan kunstmestbedrijf Yara (belang 36 procent) en telecombedrijf Telenor (belang 54 procent). Het Ministerie van Handel en Industrie is als ‘eigenaarsministerie’ verantwoordelijk voor het beheer van de deelnemingen van categorie 1, terwijl het sectorministerie het toezicht verricht, en dit strikt gescheiden gebeurt. In Nederland komen deelnemingen van categorie 1 niet voor, omdat de staat rendement niet als een primair doel ziet.

‘Categorie 2’ bevat bedrijven (in totaal 45) waarbij de overheid als doel heeft om publieke belangen op de meest efficiënte manier te borgen. In deze categorie zitten monopolistische entiteiten die niet opereren in een competitieve omgeving. Denk aan de Noorse opera en het ballet (belang honderd procent) en de spoorwegbeheerder Bane NOR (belang honderd procent). Twaalf sectorministeries zijn verantwoordelijk voor het beheer van deze deelnemingen, waarbij zij vaak geen expliciete winstgevendheidsdoelstellingen opgelegd krijgen, maar wel beleidsdoelen moeten realiseren, zoals treinpunctualiteit.

Het Noorse deelnemingenbeleid schrijft expliciet voor dat deze doelen efficiënt tot stand moeten komen en dat het de eigen verantwoordelijkheid is van de deelnemingen om hier de juiste KPI’s voor te formuleren, en daarover in de ‘eigenaarsdialoog’ het gesprek te voeren met de aandeelhouder(s) langs de zogeheten ‘resultaatketen’. Hierbij worden de deelnemingen afgerekend op aspecten die binnen hun invloedssfeer vallen, zoals de kwaliteit van dienstverlening.

Bij enkele deelnemingen, zoals Avinor AS en Bane NOR, eist de Noorse overheid dat er in de externe rapportages vermelding is van het operationele kostenniveau als percentage van de omzet, of als operationele kosten per eenheid. Bij een te hoog kostenniveau of te grote kostenstijging dienen de ondernemingen kostenbesparende maatregelen te treffen. Dit stimuleert expliciete managementfocus op kostenefficiëntie. Dit is anders dan in Nederland waar de staat zich op het standpunt stelt zich niet met de (operationele) bedrijfsvoering, en dus ook niet met de kosten te willen bemoeien. Nederland zou op dit punt best eens naar Noorwegen kunnen kijken.

Aandacht vanuit de aandeelhouder voor andere vormen van efficiëntie is er overigens ook. Denk aan het realiseren van vollere treinen, waardoor er sprake is van energie-efficiëntie, of aan strakke projectmanagement waardoor budgetoverschrijdingen minder frequent plaatsvinden.

Verder is de informatie over de Noorse deelnemingen niet alleen in de eigen taal beschikbaar, maar ook in het Engels. Dit bevordert internationaal onderzoek naar de prestaties van Noorse deelnemingen en hun benchmarking ten opzichte van andere deelnemingen. In Nederland verschijnt het ‘Jaarverslag beheer staatsdeelnemingen’ enkel in het Nederlands (MinFin, 2022). Ook op dit punt kan Noorwegen Nederland inspireren.

Casus 3. Verenigd Koninkrijk

Het Verenigd Koninkrijk houdt het midden tussen Duitsland en Noorwegen als het gaat om de wijze van aansturing van de staatsdeelnemingen (OESO, 2021). Met 24 staatsdeelnemingen spelen de overheidsbedrijven in de Britse economie een minder grote rol, en het is bekend dat de Britse overheid over het algemeen niet vaak deelneemt in het aandelenkapitaal. Dit komt hoofdzakelijk door de politieke keuzes die gemaakt zijn in de jaren tachtig en negentig, waardoor de uitoefening van publieke taken in handen is gelegd van private ondernemingen.

Het publieke belang dat deze ondernemingen dienen te borgen, wordt in het Britse systeem vooral in de gaten gehouden door de instelling van de zogeheten ‘Regulators’. Denk bijvoorbeeld aan de Office of Gas and Electricity Markets, in Nederland vergelijkbaar met toezichthouder ACM. Tegelijkertijd bestaan er wettelijke mogelijkheden – waar de overheid terughoudend mee omgaat – om in private ondernemingen controlemogelijkheden te verkrijgen. In het VK heten deze entiteiten ‘ALB’s’, arm’s length bodies, die worden onderverdeeld in verschillende categorieën (UKGI, 2020). ALB’s zijn in Nederland vergelijkbaar met alles wat op afstand staat van de Rijksoverheid, waaronder agentschappen, zbo’s en staatsdeelnemingen.

Het beheer van de 24 Britse deelnemingen namens zeven ministeries ligt bij een apart agentschap (‘government company’), waarvan het Ministerie van Financiën de enige aandeelhouder is. Dit agentschap heet UK Government Investments (UKGI), biedt werk aan 120 medewerkers (jaarbudget van circa 25 miljoen euro), en heeft als onafhankelijk orgaan twee hoofdtaken: de uitoefening van de aandeelhoudersrechten en het vormgeven van het beleid rondom financiële investeringen in deelnemingen. Ook geldt UKGI als een expertise-centrum voor (aan privatisering gerelateerde) vragen vanuit de verantwoordelijke ministeries (met name de Ministeries van Financiën en van Economie) of andere publieke organisaties over aandeelhoudersaangelegenheden.

De onafhankelijkheid van UKGI garandeert aandeelhoudersbesluiten die primair het belang van het vennootschap borgen, en verzekert een zakelijke aansturing van de Britse deelnemingen. In Nederland neemt het Ministerie van Financiën zowel de aandeelhoudersrol als de verantwoordelijkheid voor de begroting op zich. Organisatorisch zijn deze rollen weliswaar gescheiden binnen het ministerie, maar de Minister van Financiën is wel verantwoordelijk voor zowel de rijksbegroting als de staatsdeelnemingen en kan hierdoor voor dilemma’s komen te staan, bijvoorbeeld wanneer de minister vanuit zijn/haar rol als aandeelhouder besluiten moet nemen die financiële risico’s opleveren voor de begroting (MinFin, 2020).

Via een uitgebreide, online beschikbare, rapportage legt UKGI verantwoording af over haar taakuitoefening en bedrijfsvoering aan zowel het Ministerie van Financiën als rechtstreeks aan het Britse Parlement (UKGI, 2022a). Het Ministerie van Financiën monitort UKGI door in de raad van bestuur van UKGI een eigen kandidaat te benoemen. Sinds 2021 moet het agentschap ook adviseren en rapporteren over de risico’s van overheidsinvesteringen in onder andere deelnemingen voor de nationale begroting en best practices bijhouden en publiceren. Over deze risico’s, die in 2021 circa 214 miljard pond bedroegen, wordt er jaarlijks een publiek toegankelijk (online) rapportage uitgebracht (‘The Contingent Liability Central Capability report’) waarin per risicocategorie een inschatting wordt gemaakt van de risicoblootstelling voor de Britse overheid (UKGI, 2022b; IMF, 2022b). In Nederland presenteert het Jaarverslag beheer staatsdeelnemingen niet de risico’s van staatsdeelnemingen en hun investeringen voor de Nederlandse staat (MinFin, 2022). Dit zou wel een waardevolle toevoeging kunnen zijn aan het jaarverslag.

Conclusie

Qua opzet, bestaan en werking doet het Nederlandse deelnemingenbeleid het niet slecht vergeleken met andere goed presterende landen. Sterker, op bepaalde aspecten, zoals de gelijke positie en behandeling van de overheid als aandeelhouder ten opzichte van mede-aandeelhouders, kan het buitenland van Nederland leren.

Stappen die kunnen worden gezet zijn: meertalige toegankelijkheid van financiële en niet-financiële kengetallen, het aansturen op en rapporteren over kostenefficiëntie (en kostenbasis) en het beperken van mogelijk conflicterende rollen bij de overheid in het beheer van het deelnemingenbeleid.

Verder zou het van waarde zijn als de Nederlandse staat, net zoals het VK dat doet, in zijn externe rapportages over de staatsdeelnemingen een weergave presenteert van hun risico’s voor de rijksbegroting, en of, en hoe, deze risico’s gemitigeerd kunnen worden. Hetzelfde geldt voor de risico’s van investeringen die de deelnemingen verrichten. Transparantie over de risico’s houdt namelijk zowel de aandeelhouder als de onderneming, onder toeziend oog van de Tweede Kamer, scherp.

Literatuur

Algemene Rekenkamer (2015) Aankoop Duits hoogspanningsnet door TenneT. Algemene Rekenkamer, Rapport, 19 februari.

Federal Ministry of Finance (2020) Principles of good corporate governance and active management of federal holdings. Publicatie Bundesfinanzministerium, 16 september.

Fiscal Monitor (2019) Curbing corruption. Fiscal Monitor IMF, april, p. 45–46.

IMF (2014) Norway: Selected issues. IMF Country Report, 14/260.

IMF (2019) You are suffocating me! Firm-level evidence on crowding out. IMF Working Paper, 19/80.

IMF (2020) State-owned entreprises: the other government. IMF Fiscal Monitor, april, p. 47–74.

IMF (2022a) Germany: 2022 Article IV consultation. IMF Country Report, 22/229.

IMF (2022b) United Kingdom: Technical assistance report: Public investment management assessment. IMF Country Report, 22/287.

Milhaupt, C. en M. Pargendler (2017) Governance challenges of listed state-owned enterprises around the world. Cornell International Law Journal, 50(3), artikel 3.

MinFin (2020) Beleidsdoorlichting deelnemingenbeleid 2020. Ministerie van Financiën, december.

MinFin (2022) Jaarverslag beheer staatsdeelnemingen. Ministerie van Financiën.

Nijland, J. (2013) De overheidsonderneming: Overheidsinvloed in kapitaalvennootschappen nader beschouwd. Deventer: Kluwer.

OESO (2015) OECD guidelines on corporate governance of state-owned enterprises. Parijs: OECD.

OESO (2021) Ownership and governance of state-owned enterprises: A compendium of national practices 2021. Parijs, OECD.

UKGI (2020) UK government arm’s length bodies: the case for them in specialised delivery and how to optimise their use. UK Government Investments, januari.

UKGI (2022a) UK Government Investments annual report and accounts, 2021–22. UK Government Investments, 20 juli.

UKGI (2022b) The contingent liability central capability: Exploring the UK government’s contingent liabilities. UK Government Investments, 30 juni.

ZEW (2022) The other government: State-owned enterprises in Germany and their implications for the core public sector. ZEW Expert Brief, 22-08. Zentrum für Europäische Wirtschaftsforschung.

Auteur

Categorieën