Huizenmarkten vertonen wereldwijd prijsstijgingen, maar de mate waarin verschilt aanzienlijk tussen landen, waarbij Nederland de afgelopen jaren aan de top staat. Is dat te verklaren uit de voor Nederland specifieke marktstructuur of omstandigheden?

In het kort

– De Nederlandse huizenmarkt kent internationaal bezien een star aanbod en vraagstimulering, hetgeen de prijs opdrijft.

– Sterk oplopende huizenprijzen vergroten de ongelijkheid, en vormen in combinatie met hoge hypotheekschulden een risico.

– Breng vraag en aanbod meer in balans, door meer te bouwen en de vraag niet onnodig te stimuleren.

Dossier

Dit artikel maakt onderdeel uit van het dossier ‘Regie op Wonen’.

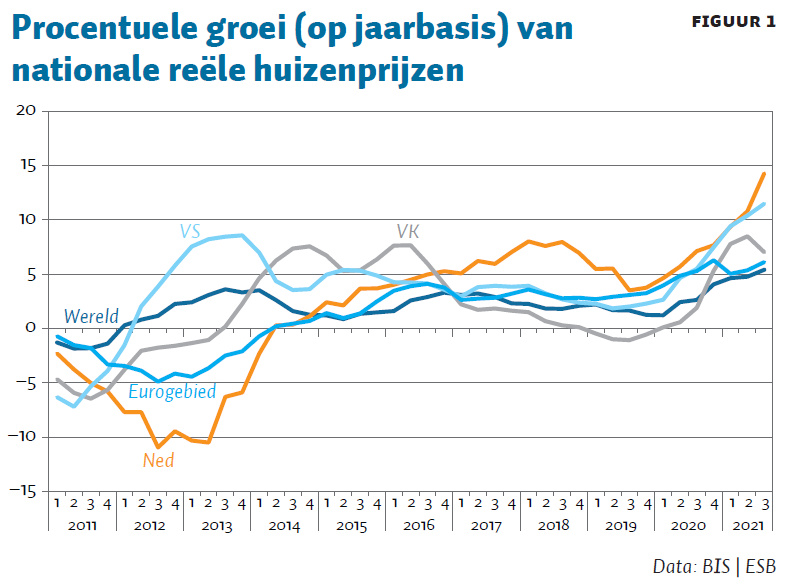

De sterke stijging van huizenprijzen sinds 2013 is geen uniek Nederlands fenomeen. Dat laat ook de Global House Price Index van het Internationaal Monetair Fonds (IMF) zien (kader 1). Daaruit blijkt dat op mondiale schaal de huizenprijzen sindsdien weer bijna net zo sterk in de lift zitten als in de jaren voor de mondiale financiële crisis. Internationale gemene delers zijn de verbeterde economische vooruitzichten, ruime financiële condities (lage rente) en een spaargeldtoename en verschuiving in voorkeuren sinds de pandemie.

Toch loopt Nederland sinds 2014 internationaal voorop met de prijsstijging. In de oktober-publicatie van het mondiale financiële stabiliteitsrapport van het IMF stond Nederland zelfs in de wereldwijde top vijf over de periode 2019K4–2021K1 (IMF, 2021). Figuur 1 laat zien dat de groei van Nederlandse huizenprijzen over de afgelopen tien jaar relatief sterke uitslagen kent. Sinds 2019K3 zien we de jaarlijkse groeipercentages oplopen tot 14,3 procent in 2021K3, waarmee Nederland er duidelijk uitspringt.

In dit artikel onderzoeken we waarom de huizenprijzen in Nederland in recente jaren sterker toenemen dan in het buitenland.

Kader 1: Interesse van het IMF in de huizenmarkt

Het IMF is als internationale macro-economische en financiële instelling geïnteresseerd in de woningmarkt vanwege vier samenhangende redenen:

Een economische: huishoudens besteden een groot deel van hun inkomen aan wonen, en huizenmarkten vormen in veel landen een groot deel van de economie; dat omvat nieuwbouw, renovaties en verduurzaming van woningen, maar ook de activiteiten van intermediairs betrokken bij de eigendom van en handel in woningen, zoals makelaars, taxateurs, notarissen, accountants en hypotheekadviseurs. Ook zijn de huizenprijsschommelingen van invloed op het consumptiegedrag van huishoudens.

Een financiële: via de financiering van woningen is er een directe link tussen de woningmarkt en de stabiliteit en het risicoprofiel van de financiële sector; onevenwichtigheden in huizenmarkten kunnen zich vertalen in verliezen en uiteindelijk in financiële crises, en bij veel crises in het verleden was er sprake van een onroerendgoedcomponent. Dit wordt een groter risico naarmate de financiële partijen die hypotheken verstrekken hoge risico’s nemen – bijvoorbeeld omdat ze niet onder financieel toezicht staan.

Een sociale: het voorhanden zijn van goede, betaalbare huisvesting voor alle delen van de bevolking is niet alleen van economisch maar ook van sociaal belang. Gebrekkige beschikbaarheid van woningen en het feit dat ze niet altijd voor iedereen betaalbaar zijn dragen namelijk bij aan (kansen)ongelijkheid in de samenleving. De sociale component heeft de afgelopen jaren aan belang gewonnen door krapte op de woningmarkt in veel landen, vooral voor nieuwe toetreders.

En ten slotte een internationale: de huizenmarkt kent ook toetreders en investeerders van buiten het eigen land, wat de huizenprijzen kan opdrijven. De internationale financiële verwevenheid van de huizenmarkt is een risico, zoals de mondiale financiële crisis van 2007–2009 heeft uitgewezen, toen de Amerikaanse mortgage backed securities niet alleen binnenlands maar wereldwijd problemen veroorzaakten.

Verklaringen voor de sterkere prijsgroei

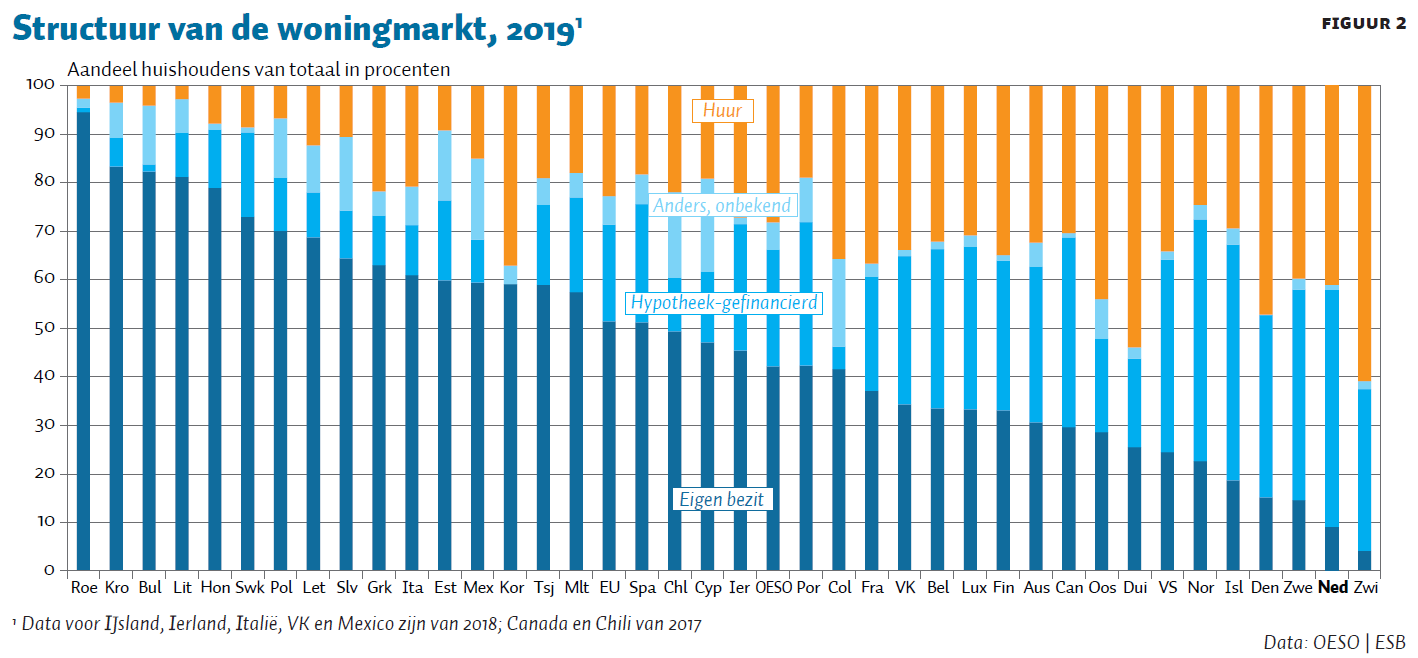

Huizenmarkten kennen grote verschillen tussen landen. Naast economische en juridische factoren (regelgeving) spelen ook historische en culturele factoren een rol: zo is in sommige landen – bijvoorbeeld de Duitssprekende – huren meer de norm, en in andere het eigen woningbezit (figuur 2). En ook ten aanzien van de financiering spelen soms gewoonten een belangrijke rol.

Grofweg zijn er drie belangrijke kenmerken van de huizenmarkt waarmee Nederland zich internationaal onderscheidt.

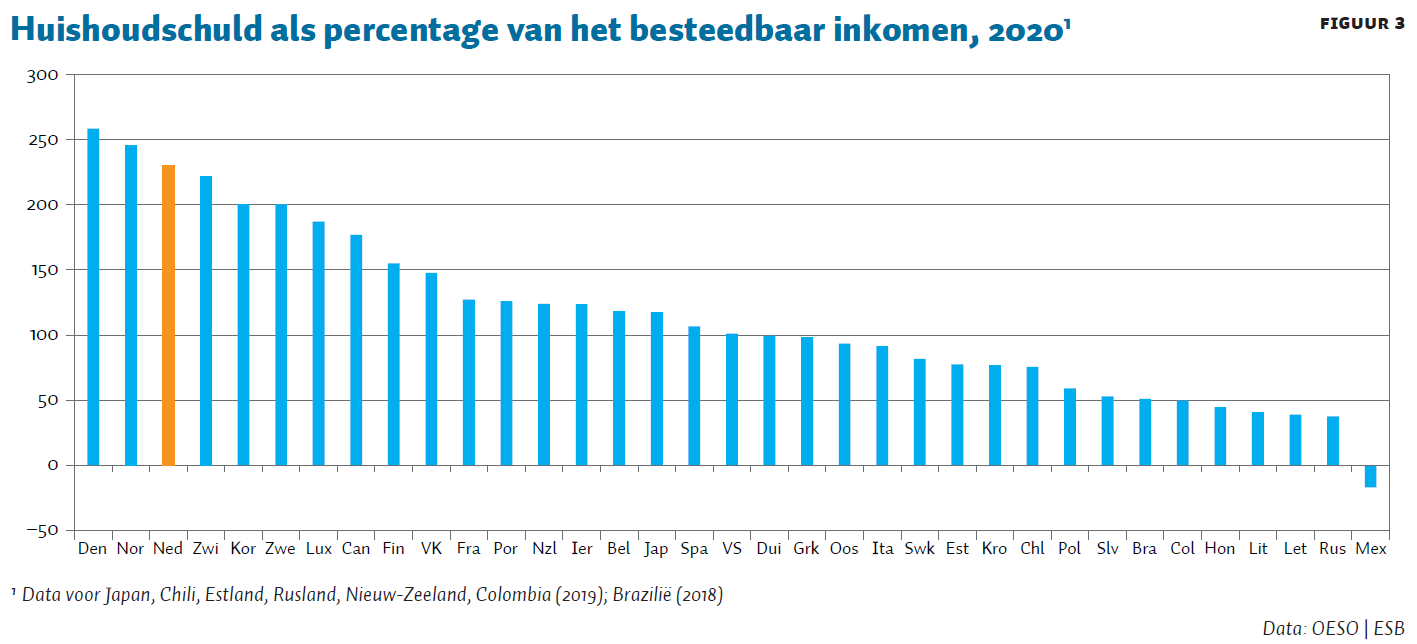

Hoge hypotheekschuld

Ten eerste de relatief hoge hypotheekschuld van Nederlandse huishoudens. Enkel in Denemarken en Noorwegen ligt de totale schuld als percentage van het besteedbaar inkomen hoger dan in Nederland (figuur 3). Dit is ook terug te zien in de schuldendienst-ratio van rond de twintig procent in 2019K1, die de European Systemic Risk Board (ESRB) in haar huizenmarktrapport van februari j.l. als riskant classificeert (ESRB, 2022). Als het gemakkelijk is om extern financiering te krijgen, dan heeft dit via een hogere vraag een opdrijvend prijseffect.

Ondanks dat Nederland de leennormen heeft aangescherpt – de loan-to-value-limiet is geleidelijk afgebouwd van 110 procent in 2011 naar 100 procent in 2018 – wordt er toch nog relatief veel geleend door huishoudens. Het merendeel van de starters sloot in 2021 nog steeds een hypotheek af van boven de negentig procent van de woningwaarde (DNB, 2021a).

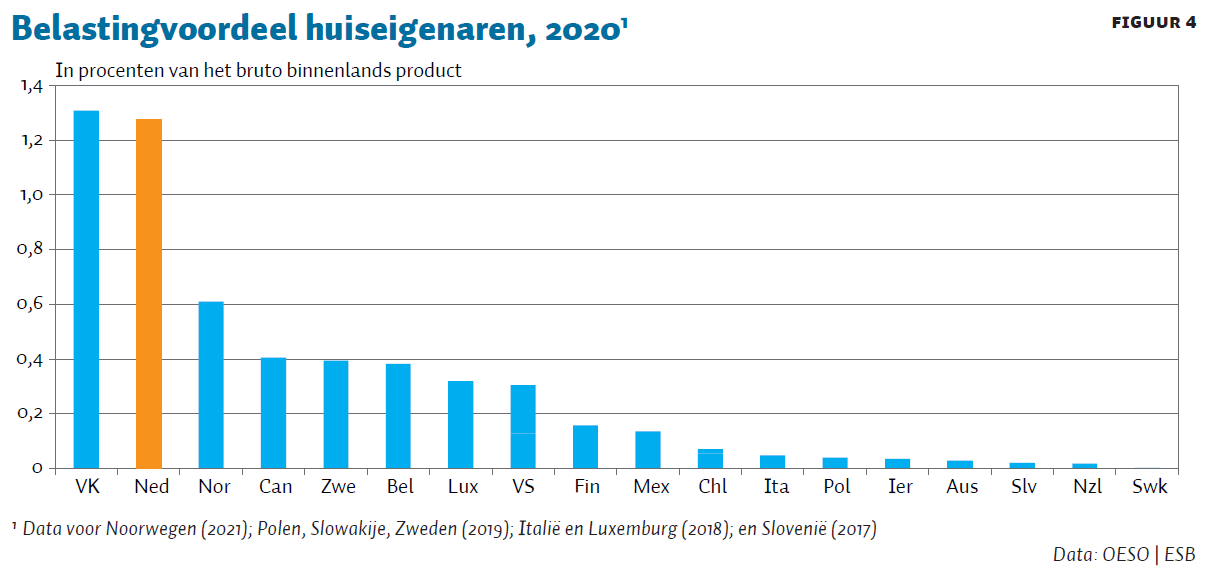

Achter de hoge hypotheekschuld schuilt een ruime fiscale bevoordeling van de eigen woning. Ook hierin behoort Nederland duidelijk tot de kopgroep, samen met het VK (figuur 4). De hypotheekrenteaftrek is in Nederland in veel gevallen groter dan de belastingheffing op de eigen woning – het zogenaamde ‘eigenwoningforfait’. Het resultaat van deze aspecten is een hoge verschulding van de huishoudsector (Bezemer en Schoenmaker, 2021). Uit de OESO-data blijkt dat Nederland na Zwitserland het laagste scoort op het aantal woningen dat met eigen geld gefinancierd is.

Lage aanbodelasticiteit

Het tweede kenmerk dat de Nederlandse huizenmarkt typeert is een relatief lage aanbod-elasticiteit. Dat wil zeggen dat het aanbod maar beperkt op de toenemende vraag van de afgelopen jaren heeft gereageerd. Dit blijkt uit een vergelijkende OESO-studie uit 2019, waarin Nederland ten aanzien van de aanbod-elasticiteit van de woningmarkt eindigt op de een na laatste plaats van alle OESO-landen (Cavalleri et al., 2019). De studie signaleert een positief verband tussen een lage aanbod-elasticiteit en hoge huizenprijzen.

Het aanbod reageert altijd met vertraging op de vraag, aangezien het bouwproces tijd kost, maar een lage aanbod-elasticiteit kan ook te maken hebben met juridische rigiditeiten ten aanzien van grondgebruik en bouwvereisten die de bouw van nieuwe woningen bij een prijsstijging beperken. Nederland heeft bovendien te kampen met relatief beperkt beschikbare bouwgrond voor nieuwe woningen en de noodzaak om de stikstofuitstoot te reduceren.

Verdrukking private huurmarkt

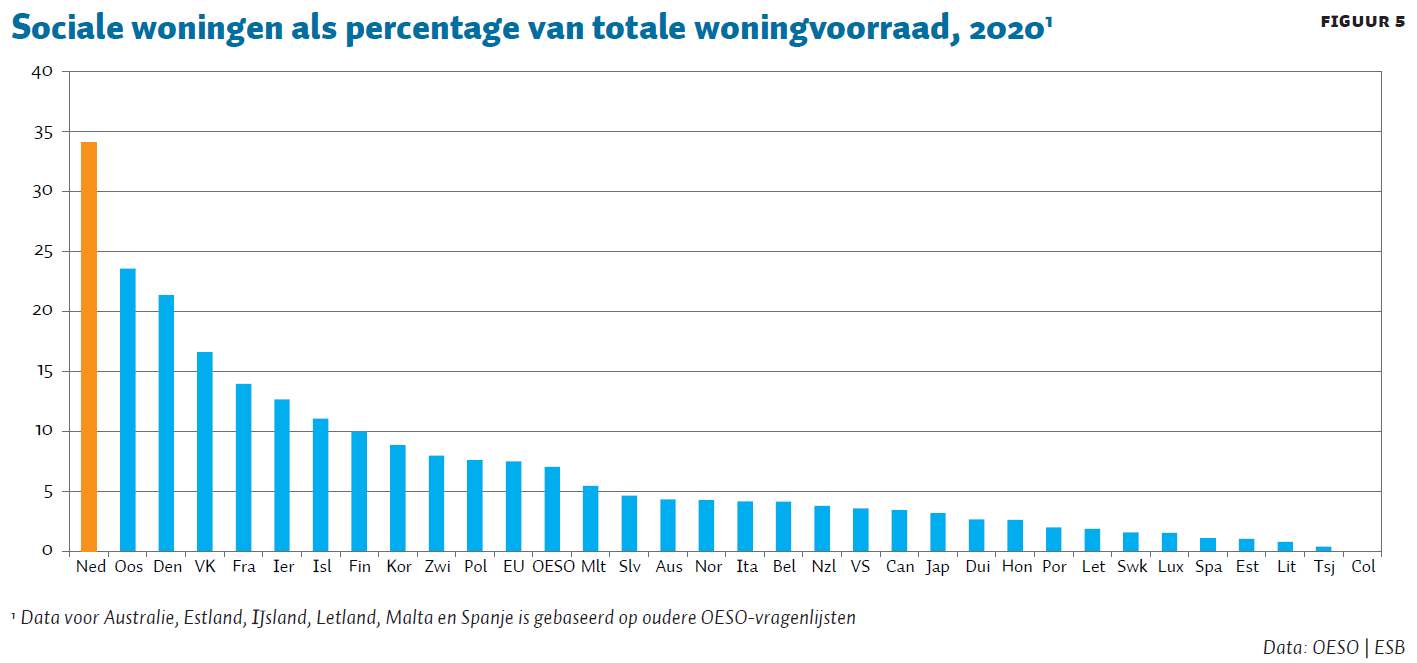

Ten slotte karakteriseert de Nederlandse woningmarkt zich door een relatief sterke fragmentatie tussen sociale huur en de private huurmarkt. Met meer dan een derde van de woningen in het bezit van woningbouwcorporaties heeft Nederland relatief veel meer sociale woningen dan andere landen (figuur 5).

Met fiscale voordelen voor kopers en lage leenrentes op hypotheken wordt ongesubsidieerd huren in de vrije sector relatief duur, en worden huishoudens dus min of meer naar de koopmarkt gedreven. Dit is opnieuw een prijsopdrijvend vraageffect. Nijskens et al. (2019) wijzen ook op het verstorende effect dat deze subsidiering heeft op grondverkoop door gemeenten. Bovendien verdringt de subsidiering van sociale huur en koop investeringen in private sectorverhuur (IMF, 2018).

Ondanks verschillende initiatieven blijft het huurpercentage in de private sector met dertien procent in 2020 laag (MinBZK, 2021).

Economische, financiële en sociale gevolgen

Een hoge mate van verschulding onder huizenbezitters zorgt voor relatief sterke prijsfluctuaties met gevolgen voor de financiële stabiliteit, omdat dit huishoudens – in het bijzonder huishoudens met een aflossingsvrije hypotheek – kwetsbaar maakt voor een prijscorrectie (IMF, 2017).

Daarnaast leidt de verschulding tot relatief sterke uitslagen van de economie. Zo waarschuwt het IMF al langere tijd voor de procyclische werking van de Nederlandse huizenmarkt op de economie (IMF, 2014). Het IMF vond in de studie uit 2014 een elasticiteit van 0,21 procent tussen de groei in reële huizenprijzen en consumptie in Nederland gedurende de periode 2000–2013. Dit relatief sterke verband wordt bevestigd in de studie van Bijlsma en Mocking (2017) en DNB (2018). DNB vindt een elasticiteit van 0,18 procent in de periode 1995–2016, en laat zien dat de gevoeligheid van consumptie voor huizenprijsontwikkelingen voor een groot deel samenhangt met het aandeel met hypotheek gefinancierde woningen in een economie. In Nederland is dit aandeel momenteel 61 procent (DNB, 2021b). OESO-data over 2019 laten zien dat dit percentage in andere landen (flink) lager ligt.

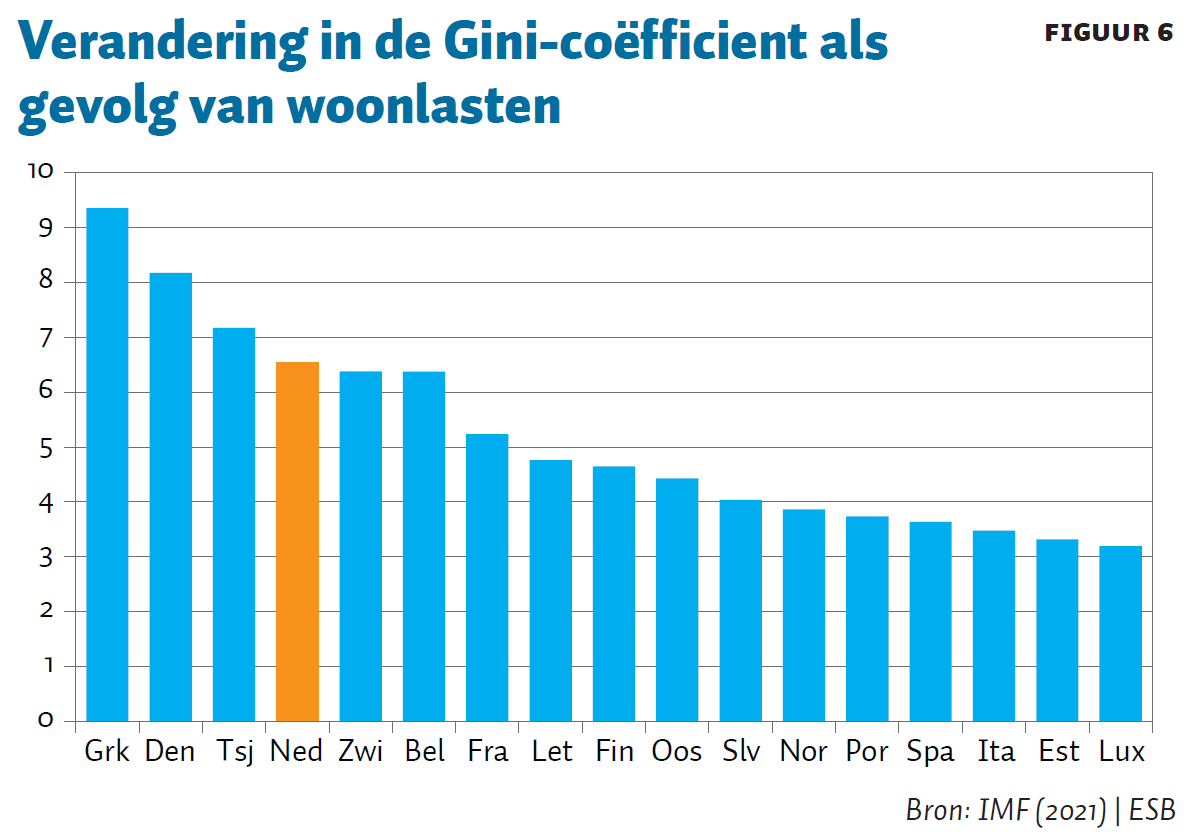

Ook zijn de woonlasten van met name lage inkomens hoog. Terwijl hypotheekrentes daalden en daarmee ook de woonlasten van huishoudens met een eigen woning, konden de huren in de vrije huurmarkt blijven stijgen (Elfayoumi et al., 2021). De huuruitgaven zijn daarmee een groter percentage van het inkomen van huishoudens (met lage inkomens) gaan uitmaken. In Nederland gaf bijna de helft van de huishoudens met lage inkomens in 2018 veertig procent of meer van hun inkomen uit aan woonlasten (IMF, 2021). Hierdoor scoort Nederland relatief hoog in Europees verband waar het gaat om de bijdrage van de huizenmarkt aan de inkomensongelijkheid, gemeten met de Gini-coëfficiënt (figuur 6). Een beperkte betaalbaarheid kan economische consequenties hebben via de arbeidsmobiliteit en de ruimte voor consumptieve bestedingen, maar ook sociale consequenties.

Beleidsadvies

De Nederlandse huizenmarkt is aan de aanbodkant relatief star is en aan de vraagkant relatief accommoderend. Het is mogelijk om aan ruime financiering te komen om de koopmarkt te betreden, met een fiscaal aantrekkelijke behandeling, en het aanbod reageert maar weinig en sterk vertraagd op de ruime vraag. Dan is het niet verrassend dat de prijzen zeer snel oplopen, sneller nog dan in veel andere landen. En dat leidt weer tot risico’s: voor huishoudens vanwege hoge schulden, voor de financiële sector door kansen op wanbetaling wanneer deze prijzen (plotseling) zakken, en voor de economie als geheel doordat deze via effecten op de consumptie erg afhankelijk wordt van de bewegingen op de huizenmarkt.

Er is geen ideale woningmarkt te bepalen, maar er bestaan wel goede en minder goede praktijken ten aanzien van de werking van de markt. Zo is het van belang dat vraag en aanbod goed op elkaar aansluiten. Tekortschietende beschikbaarheid en betaalbaarheid van woningen heeft belangrijke negatieve economische en sociale gevolgen. Het heeft inmiddels in veel landen geleid tot een tweedeling in de samenleving tussen woningbezitters en huurders.

Voor Nederland is het advies om de markt meer in evenwicht te brengen: versterk de aanbodkant door planningsprocessen eenvoudiger te maken en meer te bouwen, waarbij ook conversie van commercieel vastgoed een rol kan spelen, en bouw onnodige prikkels aan de vraagkant– zoals genereuze leennormen en fiscale voordelen – versneld af. Bij het afbouwen van fiscale prikkels kan, naast een snellere uitfasering van de hypotheekrenteaftrek, ook gedacht worden aan het gradueel verhogen van het eigenwoningforfait of het overhevelen van de eigen woning naar box 3.

Verder zou het segment van de middenhuur, dat in Nederland relatief sterk achterloopt, verder moeten worden ontwikkeld.

Met een dergelijk gecombineerd en geïntegreerd aanbod- en vraagbeleid kan de markt worden afgekoeld en de betaalbaarheid toenemen – al zal dat proces gezien de huidige onevenwichtigheden een lange adem vergen.

Literatuur

Bezemer, D. en D. Schoenmaker (2021) Strengere hypotheekeisen zullen huizenprijzen remmen. ESB, 106(4803), 516–518.

Bijlsma, M. en R. Mocking (2017) The impact of house price shocks on the savings of Dutch homeowners and renters. CPB Discussion Paper, 346.

BIS (2020) Property price dynamics: domestic and international drivers. CGFS Paper, 64.

Cavalleri, M.C., B. Cournède en E. Özsöğüt (2019) How responsive are housing markets in the OECD? National level estimates. OECD Economics Department Working Paper, 1589.

DNB (2018) Consumptie in Nederland hangt sterk samen met de huizenprijs. DNB Nieuwsbericht, 25 januari.

DNB (2020) House prices are more closely related with borrowing capacity than with housing shortage. DNB Nieuwsbericht, 16 juli.

DNB (2021a) Overzicht financiële stabiliteit: najaar. Te vinden op www.dnb.nl.

DNB (2021b) High mortgage debts in the Netherlands: risks and solutions. DNB Nieuwsbericht.

Elfayoumi, K., I. Karpowicz, J. Lee et al. (2021) Affordable rental housing: making it part of Europe’s recovery. International Monetary Fund. European Department (Series), 21/13.

ESRB (2022) Vulnerabilities in the residential real estate sectors of the EEA countries. ESRB Rapport, februari.

IMF (2014) Kingdom of the Netherlands – Netherlands: Selected Issues Paper. IMF Country Report, 14/328.

IMF (2017) Kingdom of the Netherlands – Netherlands: Financial System Stability Assessment. IMF Country Report, 17/79.

IMF (2018) Kingdom of the Netherlands – Netherlands: 2018 Article IV Consultation. IMF Country Report, 18/130.

IMF (2021) Global Financial Stability Report. IMF Rapport, oktober.

Nijskens, R., M. Lohuis, P. Hilbers en W. Heeringa (2019) Hot property: the housing market in major cities. Cham, Zwitserland: Springer.

MinBZK (2021) Staat van de Woningmarkt: Jaarrapportage 2021. Te vinden op www.woningmarktbeleid.nl.

Auteurs

Categorieën

2 reacties

Interessant artikel, het plaatst de Nederlandse woningmarkt-problematiek in een internationaal perspectief, en wijst (zoals vele andere studies) op de verstorende rol van de fiscale facilitering van hypotheek-gefinancierde koopwoningen.

Figuur 6 brengt een nieuw, interessant element in de discussie maar is moeilijk te interpreteren zonder verdere toelichting. Op welk inkomen heeft de Gini-coefficient betrekking (bruto inkomen, besteedbaar inkomen), hoe heeft de woningmarkt daar invloed op (afgezien van de hypotheekrente-aftrek), en wat wordt gemeten op de y-as (punten, procenten, procent-punten)?

Een prachtig inzichtelijk artikel, met voor mij een niet eerder gezien verband tussen de woningmarkt en Gini (dat dit effect er is veronderstelde ik wel, maar dat het ook meetbaar was...).

Met een punt heb ik moeite. Op het eind wordt het verhogen van het eigenwoningforfait genoemd. Dat snap ik niet, want dan gaan mensen toch juist weer fiscaal voordelig lenen?

De argumentatie is als volgt:

Iemand die een maximale hypotheek heeft, van 100% van de marktwaarde, betaalt €0 eigen woningforfait. Iemand die eigen middelen inbrengt, of aflost, gaat steeds meer eigenwoningforfait betalen.

Kortom, we gaan van een subsidie op lenen (hypotheekrenteaftrek), naar een belasting op aflossen (eigenwoningforfait). De prikkel voor hoge schulden blijft dan bestaan, al kost het de overheid aanzienlijk minder.

Is het niet beter om banken te eisen minsten 1%-punt hogere rente te vragen op hypotheekvormen die niet aflossen. Dan heb je een prikkel voor lineair/annuïtair i.p.v. aflossingsvrij.

Bij lineair/annuïtair wil ik nog wel opmerken dat die vormen bij een lage rente bijna hetzelfde zijn (bij 0% rente zijn ze zelfs exact hetzelfde), maar zodra de rente op begint te lopen dan lost lineair aanzienlijk sneller af in de eerste maanden/jaren, waardoor het risico lager ligt dan bij annuïtair.