Binnen de Europese Unie (EU) wordt er voor particuliere beleggers gebruik gemaakt van een risicoprofiel, om ervoor te zorgen dat beleggers passende beleggingen aangaan. Maar lopen particulieren ook gelijke risico’s binnen Europa gegeven eenzelfde risicoprofiel?

In het kort

– Wat bij de ene bank als een neutraal profiel wordt gezien, is risicovol bij de andere in de EU.

– Zo kan er bij de particuliere belegger een ongewenste mismatch tussen verwachting en realisatie ontstaan.

– Duidelijkere richtlijnen over de transparantie van bandbreedtes en risico’s kunnen de bescherming van beleggers verbeteren.

Uiteindelijk zullen veel mensen in een of andere vorm met beleggen te maken krijgen. Er wordt verplicht deelgenomen aan een pensioenregeling, of er wordt een aanvullende pensioenpot opgebouwd bij een verzekeringsmaatschappij. Daarnaast is het mogelijk dat er bij een bank belegd wordt met behulp van beleggingsadvies of vermogensbeheer. Bij beleggingsadvies komt een beleggingsadviseur met suggesties en beslist de particuliere belegger om hierop al dan niet in te gaan. Bij vermogensbeheer neemt de bank of de vermogensbeheerder discretionair de beleggingsbeslissingen.

De particuliere belegger krijgt steeds een risicoprofiel aangemeten, dat wordt opgesteld op basis van verplicht ingewonnen informatie over de beleggingskennis en ervaring, de financiële positie, de risicobereidheid en de beleggingshorizon. Zodoende wordt de particuliere belegger als het ware ‘geclassificeerd’. Dit risicoprofiel zal – zeker bij een vermogensbeheer waarin de verantwoordelijkheid volledig bij de bank of de vermogensbeheerder ligt – nauwgezet gevolgd worden. Dit profiel geeft immers de exacte spelregels aan (zoals de bandbreedte); dus in hoeverre er in een bepaalde asset class (bijvoorbeeld aandelen of obligaties) belegd mag worden. Naarmate er contractueel per asset class met de particuliere belegger ruimere of nauwere bandbreedtes worden afgesproken, heeft een bank of vermogensbeheerder meer of minder vrijheid om risico’s te nemen. Het verschilt dus nogal in risico en rendement hoe de bandbreedtes gedefinieerd zijn.

In dit artikel onderzoeken we in hoeverre het voor een particuliere belegger uitmaakt waar deze in Europa, gegeven een bepaald risico, gaat beleggen. We kijken hierbij naar de rol van bandbreedtes en de volatiliteit van de risicoprofielen.

Risicoprofielen

Banken en vermogensbeheerders maken bij het aanmeten van een risicoprofiel – zoals opgesteld in de Europese richtlijn Markets in Financial Instruments Directive (MiFID) – gebruik van een gestandaardiseerde vragenlijst om informatie over de beleggingshorizon, doelen, kennis en financiële positie van de klant in te winnen (ESMA, 2018). Het gebruik van deze informatie, in combinatie met toekomstgerichte economische scenario’s, kan de asset-allocatie van de klant optimaliseren op het gebied van risicotolerantie en de haalbaarheid van de doelen (Van Welie et al., 2004). Na het beoordelen van de antwoorden wordt er in overeenstemming met de klant een bijpassend gestandaardiseerd risicoprofiel gekozen. Veelal is dit: zeer defensief, defensief, neutraal, offensief, of zeer offensief.

Er zijn tussen deze risicoprofielen grote verschillen bij banken in Nederland waarneembaar (Loonen en Van Raaij, 2008). Zo werd er bij zes banken voor hetzelfde risicoprofiel een verschillende asset-allocatie aangehouden. Dit kan tot aanzienlijke verschillen in risico en rendement leiden.

Naast een verschil in risico en rendement was er nog een additioneel verschil tussen de banken waarneembaar, namelijk het gebruik van bandbreedtes. Een bandbreedte geeft de banken of vermogensbeheerders de mogelijkheid om het gewicht van een asset class (al dan niet tijdelijk) te verhogen of te verlagen. Verschillen hierin kunnen een grote invloed hebben op de uiteindelijke rendementen en risico’s binnen en tussen risicoprofielen. Het gebruik en de implementatie van bandbreedtes is echter niet opgenomen in MiFID II en komt ook niet in nationale regelgeving voor (AFM, 2018).

Een illustratie van de mogelijke impact van bandbreedtes op de volatiliteit van risicoprofielen bij verschillende banken – een indicatie van de volatiliteit van de beleggingsportefeuille – is weergegeven in figuur 1. Hier is te zien dat er banken zijn waarbij de risicoprofielen onderling geen overlapping kennen (zoals bank 3). Er zijn echter ook banken waarbij de risicoprofielen onderling juist sterk kunnen overlappen (zoals bank 1 en bank 2). Door de brede contractuele bandbreedtes in de verschillende risicoprofielen kunnen er voor de belegger verrassingen optreden als het gaat om risico en rendementskenmerken. Zo kan een ‘neutraal’ profiel sterk lijken op een ‘defensief’ profiel, maar ook op een ‘offensief’ of zelfs een ‘zeer offensief profiel’.

Onderzoek onder Europese banken

Er zijn twaalf middelgrote en grote banken uit de EU benaderd voor deelname aan dit onderzoek. Zij maakten onderdeel uit van een groter pan-Europees onderzoek uit 2021 naar de implementatie van MiFID II. Kenmerkend voor deze banken is dat ze de diensten beleggingsadvies en/of vermogensbeheer aan niet-professionele beleggers aanbieden. Via de unieke data van deze Europese banken, betreffende de Strategische Asset Allocatie (SAA) en de gehanteerde bandbreedtes per risicoprofiel, kijken we naar de impact van de gebruikte SAA en bandbreedtes op het toekomstige risico. Onder de SAA verstaat men de asset-allocatie voor een selectie van beleggingscategorieën (Hoevenaars, 2008). De SAA wordt vastgesteld en aangepast op basis van de risicobereidheid van de belegger. Het toekomstige risico is gebaseerd op een scenario-set met vijfhonderd toekomstgerichte economische scenario’s over vijfenveertig jaar. Deze scenario’s combineren langetermijntrends, middellangetermijn-conjunctuurcycli en korte- en langetermijn- marktonzekerheden.

In dit onderzoek wordt specifiek naar drie zogenaamde ‘herbalanceringsstrategieën’ gekeken: buy-and-hold, jaarlijkse herbalancering en herbalancering bij het bereiken van een bandbreedte. Dit ‘herbalanceren’ vindt plaats om de beleggingsportefeuille nauwkeuriger te laten aansluiten bij het huidige risicoprofiel van de particuliere belegger. Een buy-and-hold-strategie (beleggingen kopen en vasthouden) houdt in dat de bank in jaar nul alloceert naar de asset classes, beschreven in de SAA – en die voor de hele beleggingslooptijd niet meer worden geherbalanceerd. Kenmerkend aan deze strategie is het ruimschoots uiteenlopen van de oorspronkelijke gewichten per asset class, afhankelijk hoe elke asset class zich afzonderlijk in de beleggingsportefeuille per scenario beweegt (Arnott en Lovell, 1993).

In de jaarlijkse herbalanceringsstrategie begint de bank in jaar nul met de SAA en vindt er na een jaar van beleggen een herweging naar de oorspronkelijke SAA plaats. Zodoende zijn de allocaties na een jaar investeren wederom in lijn met het gekozen risicoprofiel van de particuliere belegger. Een herweging bij het bereiken van een vastgestelde bandbreedte is een flexibelere methode van herbalanceren naar de oorspronkelijke SAA. Een herweging vindt enkel plaats wanneer een asset class in ons onderzoek een bandbreedte raakt. Ter illustratie: een bank heeft een SAA van 50 procent aandelen en 50 procent obligaties, en hanteert voor beide een bandbreedte van 40/60 procent. Na een jaar investeren zijn de gewichten in de beleggingsportefeuille verschoven naar 55 procent aandelen en 45 procent obligaties. Er vindt hier dus geen herweging plaats. Halverwege jaar twee bereiken de aandelen een weging van meer dan 60 procent, wat dus meer is dan de bandbreedte. Dit kan komen vanwege een koersstijging van de aandelen of juist een koersdaling van de obligaties. Er zal een herweging plaatsvinden waarbij de gewichten opnieuw aan de SAA voldoen.

Om te onderzoeken hoe de volatiliteit tussen de risicoprofielen zich verhoudt, kijken we naar de volatiliteit zelf als ook naar de impact die de bandbreedtes hebben op de volatiliteit.

Volatiliteit verschilt binnen risicoprofiel

Met gebruik van de verschillende SAA’s en de scenarioset is er getest of de banken verschillen in volatiliteit per risicoprofiel. Hiervoor zijn een Wilcoxon-ranktest (Wilcoxon, 1945) en een Kruskal-Wallis-test (Kruskal en Wallis, 1952) gebruikt. De testen controleren of er verschillen in mediane volatiliteit binnen het risicoprofiel vast te stellen zijn.

Beide tests tonen een statistisch significant verschil aan in de volatiliteit per risicoprofiel van de banken. Dit geldt voor alle drie de herbalanceringsstrategieën: buy-and-hold, jaarlijkse herweging en herweging bij het bereiken van de bandbreedte.

Hoewel de aangescherpte regelgeving die voortkomt uit MiFID II voor transparantie dient te zorgen, geven de testen dus een tegengesteld beeld: het verschilt per bank hoeveel risico er samenhangt met een bepaald risicoprofiel. De resultaten zijn in lijn met de eerdere bevindingen van Loonen en Van Raaij (2008). Dit suggereert dat de implementatie van MiFID II nog tot onvoldoende risicotransparantie heeft geleid.

Er zijn verschillende verklaringen te geven voor het verschil in volatiliteit binnen risicoprofielen. Allereerst is er een groot verschil in SAA tussen de banken. Niet alleen de gewichten per asset-categorie maar ook de beoogde sector- en marktblootstelling verschillen. Met name in tijden met een lage rente, of bij markten waar aandelen ‘hoog’ gewaardeerd zijn, wordt er respectievelijk gezocht naar beleggingen met een hoger rendement en daarmee een risico, of naar beleggingen met een lager risico en daarmee een lager verwacht rendement. Vermoedelijk zorgt een combinatie van gewicht en blootstelling voor de grote verschillen in toekomstige volatiliteit. Ook kan het contrast ontstaan door de verschillende aannames die de banken voor de toekomst maken. Wanneer zij verschillen in toekomstige volatiliteit verwachten, is het evident dat er een andere beleggingsstrategie wordt toegepast door de bank. Verder onderzoek moet uitwijzen wat deze verschillen veroorzaakt.

Verschil volatiliteit per bandbreedte

Janssen en Kramer (2015) concluderen dat de risicotransparantie voor banken nog niet voldoende aansluit bij de doelstellingen van MiFID II. Bovendien is het hanteren van bandbreedtes geen onderdeel van MiFID II. Dit kan invloed hebben op de risicotransparantie, omdat verschillen in bandbreedtes leiden tot verschillen in het gevoerde herbalanceringsbeleid.

Om de impact van bandbreedtes op de volatiliteit te testen, is er getest of de risicoprofielen met brede bandbreedtes significant hogere risico’s indiceren dan de risicoprofielen met smallere bandbreedtes. Hiervoor is de eenzijdige Wilcoxon-ranktest op basis van de toekomstgerichte scenario’s gebruikt. Deze test wijst uit of de mediane volatiliteit van de brede bandbreedte significant hoger ligt dan die van de smalle bandbreedte.

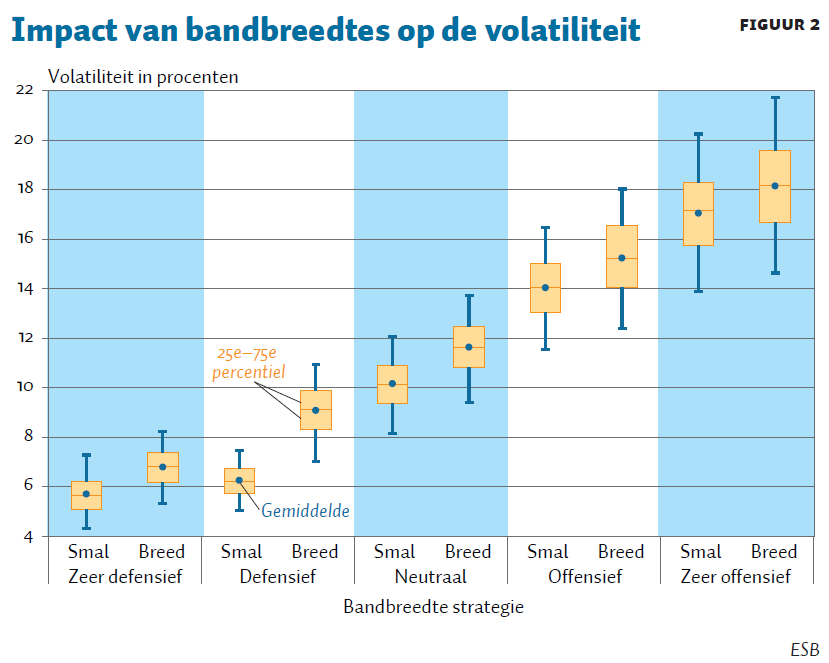

Figuur 2 toont de verschillen tussen de smalle en brede bandbreedtes aangaande de volatiliteit op basis van de scenarioset. Voor alle bandbreedtestrategieën wijzen de statistische tests op een significant hogere volatiliteit voor de brede bandbreedte ten opzichte van de smalle bandbreedte, op een significantieniveau van vijf procent.

Dit laat zien dat de volatiliteit van de risicoprofielen met bredere bandbreedtes sterk afwijkt van die met smallere bandbreedtes. De economische rationale omtrent de verschillen is gebaseerd op de blootstelling aan aandelen binnen de risicoprofielen met wijde bandbreedtes. De brede bandbreedte geeft de bank de flexibiliteit om gedurende een langere periode te alloceren naar risicovollere beleggingen. Een hogere blootstelling aan aandelen of andere risicovolle beleggingen resulteert in een hogere volatiliteit, uitgaande van het risicovolle karakter van deze activacategorie (Markowitz, 1952).

Figuur 2 toont tevens een mogelijke overlapping van een risicoprofiel met het daaropvolgende profiel. Een voorbeeld is het brede ‘zeer defensieve profiel’ met het smalle ‘defensieve profiel’. Een toename in risico in het ‘zeer defensieve profiel’ kan de risicotolerantie van de particuliere belegger overschrijden.

Over het oplopen van het risico dient een particuliere belegger geïnformeerd te worden. Om de verschillen in risicoprofielen te mitigeren, maar vooral om ze transparant te maken zou hierover regelgeving moeten worden ingevoerd. Bovendien zouden banken het gebruik, de toekomstige impact en de verwachte risico’s van de bandbreedtes aan de particuliere belegger moeten vermelden. Hoewel banken wel het gebruik van bandbreedtes aan de klant communiceren, wordt de impact hiervan niet gedeeld. Dit kan tot asymmetrische informatie leiden, omdat de particuliere belegger zelf een inschatting dient te maken van de invloed van de bandbreedtes op de volatiliteit van het risicoprofiel. Onderzoek wijst uit dat het inschatten van deze beleggingskarakteristieken lastig blijkt voor particuliere beleggers (Oehler et al., 2014).

Wanneer we naar de Nederlandse banken uit de dataset kijken, valt het direct op dat ze doorgaans een smallere bandbreedte hanteren in vergelijking met hun Europese concurrenten, maar dat er ook hier banken zijn met overlap. De Nederlandse niet-professionele belegger zal dus waarschijnlijk minder verrast zijn over het behaalde rendement. Dit is natuurlijk zowel op de behaalde winsten als op de geleden verliezen van toepassing. Kortom, de voorspelbaarheid van de rendementen lijkt in Nederland groter te zijn dan in andere EU-lidstaten waarin banken aan dit onderzoek participeerden.

Conclusie

Met de informatie van twaalf Europese banken over de door hen gehanteerde SAA en de bandbreedtes van asset classes toont dit onderzoek de significante verschillen aan in de toekomstige volatiliteit bij deze banken. Hoewel MiFID II als doel heeft om beleggers te beschermen en om de transparantie in de markt te vergroten, lijkt dit niet of onvoldoende gerealiseerd te worden als het gaat om de risicoprofielen voor particuliere beleggers – met het risico dat het behalen van rendement niet in lijn is met de verwachting. Het maakt dus wel degelijk uit of een particuliere belegger de ene bank verkiest boven de andere, ook al lijken de benamingen van de risicoprofielen veel op elkaar. Deze bevindingen gelden voor alle risicoprofielen en herbalanceringsstrategieën.

Bovendien beïnvloeden bandbreedtes de volatiliteit aanzienlijk. Zo is er een verhoogde volatiliteit voor banken met bredere bandbreedtes, in vergelijking met banken met smalle bandbreedtes. Een bredere bandbreedte verhoogt de mogelijkheid voor investeringen in risicovollere assets, hetgeen resulteert in een hogere verwachte volatiliteit, of in assets met een lager risico, waardoor het rendement tegen kan vallen. Bovendien zou de lagere of hogere volatiliteit binnen een bepaald risicoprofiel kunnen overlappen met een aangrenzend risicoprofiel, zonder waarschuwing door de bank.

De Europese toezichthouder ESMA zou in een leidraad duidelijke aanbevelingen kunnen doen ten aanzien van de informatievoorziening voor beleggers. In deze richtlijnen zullen banken en vermogensbeheerders nader inzicht moeten geven in de bandbreedtes en gerelateerde risico’s. Deze informatie zou omkleed moeten worden met enkele duidelijke – gestandaardiseerde – voorbeelden, en geborgd kunnen worden in de dienstverleningsovereenkomst (bij beleggingsadvies of vermogensbeheer), in het dienstverleningsdocument (DVD), of in het Key Information Document (KID) bij beleggingsfondsen.

Literatuur

AFM (2018) Informatie over risicoprofielen: aanbevelingen voor een betere aansluiting tussen beleggingen en risicoprofielen. AFM Leidraad Update, november.

Aghanya, D., V. Agarwal en S. Poshakwale (2020) Market in Financial Instruments Directive (MiFID), stock price informativeness and liquidity. Journal of Banking & Finance, 113, 105730.

Arnott, R.D. en R.D. Lovell (1993) Rebalancing: Why? When? How often? The Journal of Investing, 2(1), 5–10.

ESMA (2018) Guidelines on certain aspects of the MiFID II suitability requirements. European Securities and Markets Authority, ESMA35-43-869.

Hoevenaars, R.P.P.M. (2008) Strategic asset allocation & asset liability management. Universiteit Maastricht, Proefschrift. Te vinden op www.netspar.nl.

Janssen, R. en B. Kramer (2015) Risk management and monitoring in private banking. The Journal of Wealth Management, 18(3), 8–17.

Kruskal, W.H. en W.A. Wallis (1952) Use of ranks in one-criterion variance analysis. Journal of the American Statistical Association, 47(260), 583–621.

Loonen, T. en W.F. van Raaij (2008) Risicoprofielen onderling weinig consistent. ESB, 93(4545), 614–617.

Markowitz, H.M. (1952) Portfolio selection. The Journal of Finance, 7(1), 77–91.

Oehler, A., A. Höfer en S. Wendt (2014) Do key investor information documents enhance retail investors’ understanding of financial products? Empirical evidence. Journal of Financial Regulation and Compliance, 22(2), 115–127.

Welie, T. van, R. Janssen en M. Hoogstrate (2004) An integral approach to determining asset allocations. Journal of Financial Planning, 17(1), 50–55.

Wilcoxon, F. (1945) Individual comparisons by ranking methods. Biometrics Bulletin, 1(6), 80–83.

Auteurs

Categorieën