Door de sterk stijgende huizenprijzen zijn veel 40-minners aangewezen op huren in plaats van kopen. Tegelijkertijd zijn de maandlasten van huurders vaak relatief hoger. Een enquête onder 1.447 zelfstandig wonende Nederlanders tussen de twintig en zeventig jaar toont hun financiële kwetsbaarheid.

In het kort

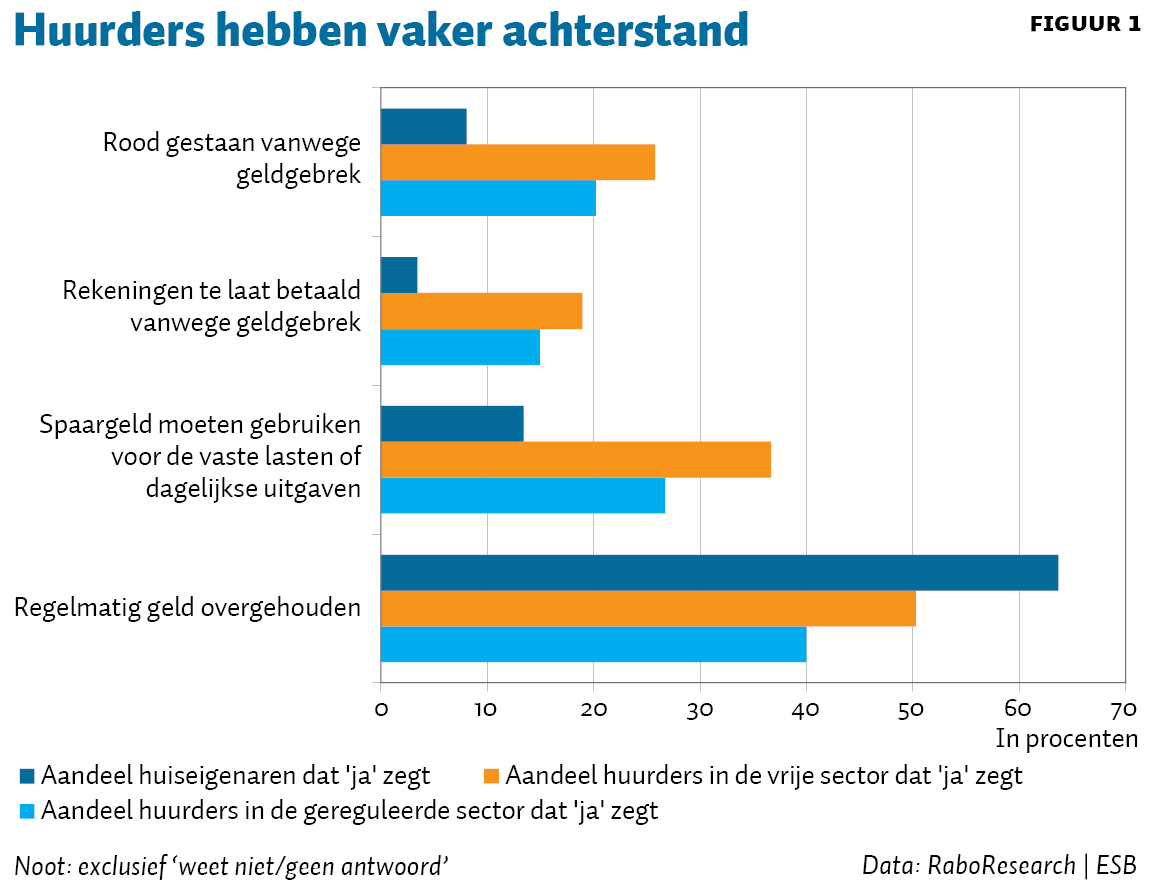

– Huiseigenaren hebben het afgelopen jaar vaker regelmatig geld overgehouden dan huurders.

– Huurders hebben juist veelvuldiger hun spaargeld moeten gebruiken, en hebben vaker rekeningen te laat betaald.

In Nederland bestaat er steeds meer onvrede over de woningmarkt (Aalders et al., 2021; I&O Research, 2020). Een groeiende groep mensen kan geen betaalbare woonruimte vinden terwijl huizenbezitters profiteren. Deze onvrede is ook aanleiding tot een protest op 12 september in Amsterdam.

In de meeste gemeenten daalt onder 40-minners het eigenwoningbezit (Hochstenbach en Arundel, 2021). Wie op zichzelf wil wonen, is dus vaker aangewezen op de huursector. Maar cijfers uit WoON2018 laten zien dat huurders gemiddeld een groter deel van hun inkomen besteden aan woonlasten dan huiseigenaren (Ministerie van BZK, 2019). Zijn huurders dan ook financieel kwetsbaarder?

Uit eerder onderzoek onder Nederlanders tot 45 jaar bleek al dat huurders vaker dan huiseigenaren moeite hebben om te sparen vanwege het teveel aan vaste lasten, en dat ze vaker geen of nauwelijks spaargeld hebben (Prins en Vrieselaar, 2019). Onze nieuwe enquête laat zien dat de financiële kwetsbaarheid van huurders zich niet tot deze zaken beperkt, en groter is dan die van huiseigenaren. Die grotere financiële kwetsbaarheid blijft zichtbaar na controle voor sociaal-economische, demografische en psychologische kenmerken zoals inkomen, gezinssamenstelling en financiële impulsiviteit.

Opzet onderzoek

In april 2021 hebben 1.546 Nederlanders tussen de twintig en zeventig jaar een online-enquête ingevuld, onder wie 1.447 respondenten die zelfstandig wonen. Hiervan woont bijna 30 procent in een gereguleerde huurwoning (maandelijkse huur van 752 euro of minder), 6 procent in een vrijesector-huurwoning (huur van meer dan 752 euro per maand), 61 procent in een koophuis en van 4 procent is het woningtype onbekend.

In het onderzoek kijken we of er een relatie bestaat tussen het type woning (gereguleerde huur, vrije huur, koop) en financiële kwetsbaarheid. Om de financiële kwetsbaarheid in te schatten, vroegen we respondenten of het huishouden de afgelopen twaalf maanden regelmatig geld heeft overgehouden, spaargeld heeft moeten gebruiken om de vaste lasten of dagelijkse uitgaven te kunnen betalen, rekeningen te laat heeft betaald vanwege geldgebrek of rood heeft gestaan door geldgebrek. De antwoordmogelijkheden hierop waren ‘nee’, ‘ja’ en ‘weet niet/geen antwoord’. Ook vroegen we hen naar hun verwachtingen voor de komende twaalf maanden, met betrekking tot deze vier financiële uitkomsten (vijfpuntsschaal ‘heel onwaarschijnlijk’ – ‘heel waarschijnlijk’, plus ‘weet niet/geen antwoord’). Tot slot vroegen we naar geldzorgen via de stelling “Ik maak me vaak zorgen over geld” (vijfpuntsschaal ‘helemaal oneens’ – ‘helemaal eens’, en ‘weet niet/geen antwoord’). In de analyse laten we ‘weet niet/geen antwoord’ buiten beschouwing, waardoor we tussen 1.357 en 1.388 observaties overhouden.

De woonquote, het aandeel van het inkomen dat naar de woonlasten gaat, is hoger voor huurders dan voor huiseigenaren. Omdat informatie over de hoogte van de huur of hypotheek niet beschikbaar is, gebruiken we informatie over het type huis om het verband tussen het type huis – en de daarbij horende woonlasten – en de financiële problemen uit elkaar te halen. Ook houden we rekening met de volgende demografische en sociaal-economische kenmerken van respondenten: leeftijd, hoogte huishoudinkomen (in vier categorieën: rond modaal (tussen de 36.500 en 43.500 euro), beneden modaal, boven modaal, en ‘weet niet/geen antwoord’), belangrijkste inkomstenbron, opleidingsniveau, stedelijkheid, geslacht, het wel of niet hebben van een partner, en het wel of niet hebben van kinderen. Tegelijkertijd controleren we voor veranderingen in het huishoudinkomen en de financiële situatie in de afgelopen twaalf maanden door het gemiddelde van beide stellingen te nemen (allebei vijfpuntsschaal plus ‘weet niet/geen antwoord’, Cronbach’s α = 0,82).

Daarnaast houden we rekening met de impulsiviteit van respondenten, als het gemiddelde van hun antwoorden op de stellingen als ‘Ik koop vaak dingen impulsief’, ‘Ik kom geld tekort omdat ik te veel uitgeef’ en ‘Ik heb de neiging dingen te kopen, zelfs als ik ze niet echt kan betalen’ (alle drie elfpuntsschaal plus ‘weet niet/geen antwoord’, Cronbach’s α = 0,83). Tot slot nemen we in de regressie-analyses de vraag mee of respondenten de afgelopen twaalf maanden een huis hebben gekocht, omdat dit tijdelijk dubbele woonlasten kan betekenen.

Causaliteit is met ons onderzoek niet vast te stellen, en valt een selectie-effect niet uit te sluiten – bijvoorbeeld doordat huurders zonder financiële problemen gemakkelijker doorstromen naar een koopwoning.

Huurders zien hun woonlasten vaker stijgen

Figuur 1 toont dat huurders een financiële achterstand hebben. Een mogelijke verklaring daarvoor is dat zij gemiddeld een hogere woonquote hebben dan huiseigenaren doordat hun woonlasten vrijwel jaarlijks geïndexeerd worden. In onze enquête geven huurders in de gereguleerde sector zes keer zo vaak als huiseigenaren aan dat hun uitgaven aan huur of hypotheek de afgelopen twaalf maanden zijn gestegen. Huurders in de vrije sector geven dit zelfs negen keer zo vaak aan als huiseigenaren. Uiteraard kunnen de lasten van huiseigenaren ook toenemen, maar zij geven juist vaker aan dat hun uitgaven zijn gedaald. Huiseigenaren die de afgelopen twaalf maanden extra hebben afgelost, of hun hypotheek hebben overgesloten, geven vaker aan dat hun uitgaven aan de hypotheek gedaald zijn. Verder kan meespelen – hoewel we dat niet hebben uitgevraagd – dat de sterk stijgende huizenprijzen de loan-to-value-verhouding verbeteren, waar vaak een hypotheekrentekorting tegenover staat.

Roodstand en te laat betaalde rekeningen

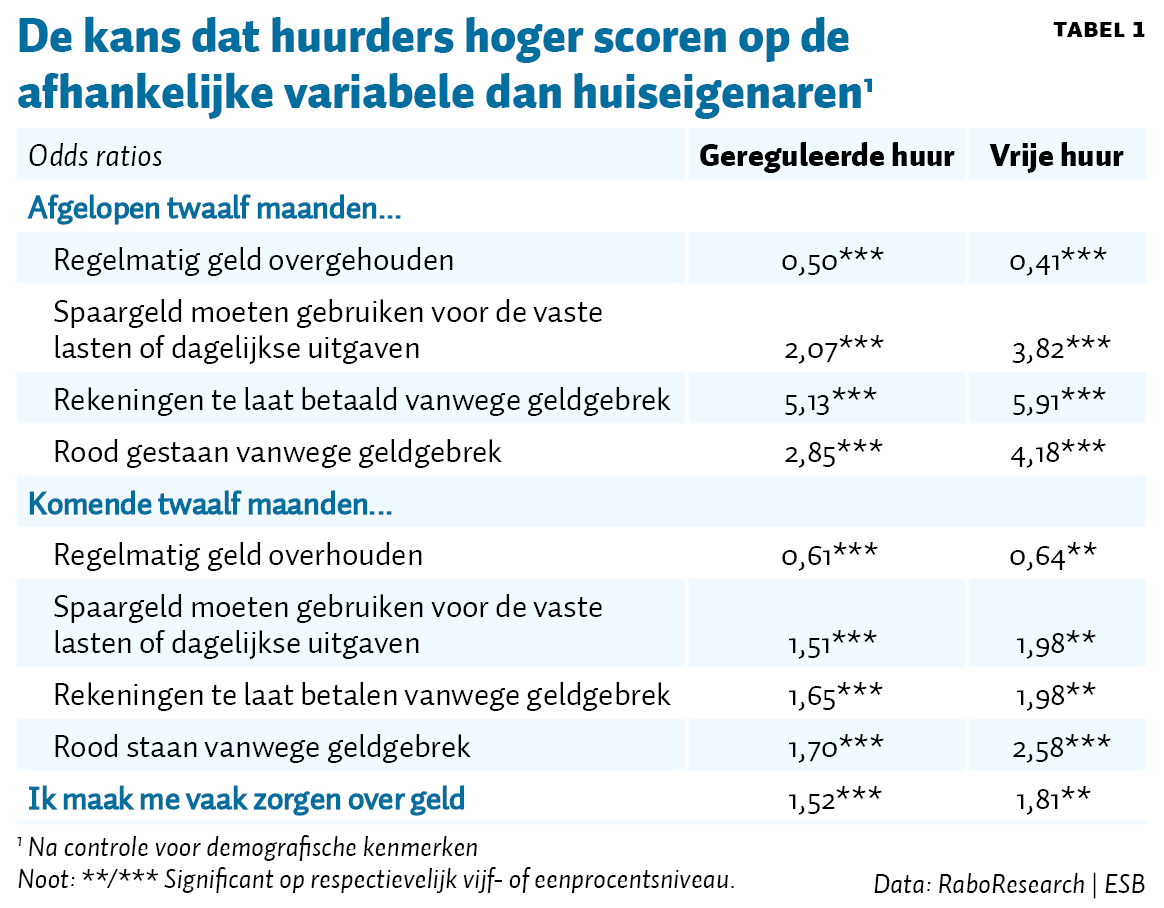

Tabel 1 toont de uitkomsten van de (geordende) logistische regressie-analyses, uitgedrukt in odds ratios. Een odds ratio toont de kans dat de afhankelijke variabele zich wijzigt door een verandering van één categorie in de onafhankelijke variabele – in dit geval het type huis. Een koopwoning is hierbij telkens de referentiecategorie. Een odds ratio tussen 0 en 1 betekent dat huurders een kleinere kans hebben dan huiseigenaren om hoger te scoren op de afhankelijke variabele; boven de 1 hebben huurders juist een grotere kans dan huiseigenaren om hoger te scoren op de afhankelijke variabele.

Huurders hebben een significant kleinere kans dan huiseigenaren om in de afgelopen twaalf maanden regelmatig geld te hebben overgehouden. De kans is daarentegen significant groter dat ze spaargeld hebben moeten gebruiken voor de vaste lasten of dagelijkse uitgaven, dat ze rekeningen te laat hebben betaald of rood hebben gestaan vanwege geldgebrek.

De verwachtingen van respondenten voor de komende twaalf maanden laten vergelijkbare uitkomsten zien. Huurders hebben een significant kleinere kans te verwachten dat zij regelmatig geld zullen overhouden. En de kans is juist groter dat ze voorzien hun spaargeld te moeten gebruiken voor de dagelijkse uitgaven of vaste lasten, en rood zullen staan vanwege geldgebrek, en rekeningen te laat zullen gaan betalen vanwege datzelfde geldgebrek.

Tot slot is de kans voor huurders groter dan voor huiseigenaren dat ze zich vaak zorgen maken over geld. In geen van de analyses zien we significante verschillen tussen huurders in de gereguleerde en huurders in de vrije sector.

Discussie

In ons onderzoek zien we dat alle huurders, ook die in de vrije sector, financieel kwetsbaarder zijn dan huiseigenaren. Deze resultaten zijn in lijn met onderzoek van het Planbureau voor de Leefomgeving naar betaalrisico’s, waarbij er rekening is gehouden met de hoogte van de woonlasten (PBL, 2020). De uitkomsten van onze studie kunnen erop wijzen dat de verhouding tussen de huren en inkomens knelt. Intussen wijkt een groeiende groep Nederlanders noodgedwongen uit naar de huursector, omdat een koopwoning door de stijgende huizenprijzen steeds verder uit het zicht raakt.

Literatuur

Aalders, R., S. Hardeman, O. Raspe et al. (2021) Laat herstel brede welvaart niet weer tien jaar duren. Rabobank Special, 27 maart. Te vinden op economie.rabobank.com.

Hochstenbach, C. en R. Arundel (2021) The unequal geography of declining young adult homeownership: divides across age, class, and space. Transactions of the Institute of British Geographers, 45, 464–482.

I&O Research (2020) Onderzoek woningmarkt, huren en huurverhoging. Rapport I&O Research in opdracht van SP, 18 augustus.

Ministerie van BZK (2019) Ruimte voor wonen: de resultaten van het WoON2018 (interactief). Ministerie van Binnenlandse Zaken en Koninkrijksrelaties, te vinden op www.woononderzoek.nl.

PBL (2020) Betaalrisico’s wonen. PBL Indicatoren, te vinden op themasites.pbl.nl.

Prins, C. en N. Vrieselaar (2019) Huurders hebben meer moeite met sparen. ESB, 104(4779), 534–535.

Auteurs

Categorieën