In dit artikel wordt het Nederlandse vennootschapsbelastingbeleid besproken, met speciale aandacht voor internationale heffings- en belastingconcurrentieaspecten. Recente aanscherping van de antiwinstverschuivingsbepalingen zouden volgens critici kunnen leiden tot een verlies aan belastingopbrengsten. Desondanks blijkt uit empirisch bewijs dat de gevolgen voor Nederland waarschijnlijk mee zullen vallen.

In het kort

– De vennootschapsbelasting bepaalt de internationale locatie van investeringen, schulden en intellectueel eigendom van multinationale ondernemingen.

– De tariefverlaging van de vennootschapsbelasting zal er waarschijnlijk toe bijdragen dat Nederland als vestigingsland aantrekkelijk blijft voor multinationale bedrijven.

– Recente aanscherpingen van de anti-winstverschuivingsbepalingen zullen belastingconcurrentie op de vpb-tarieven niet verminderen.

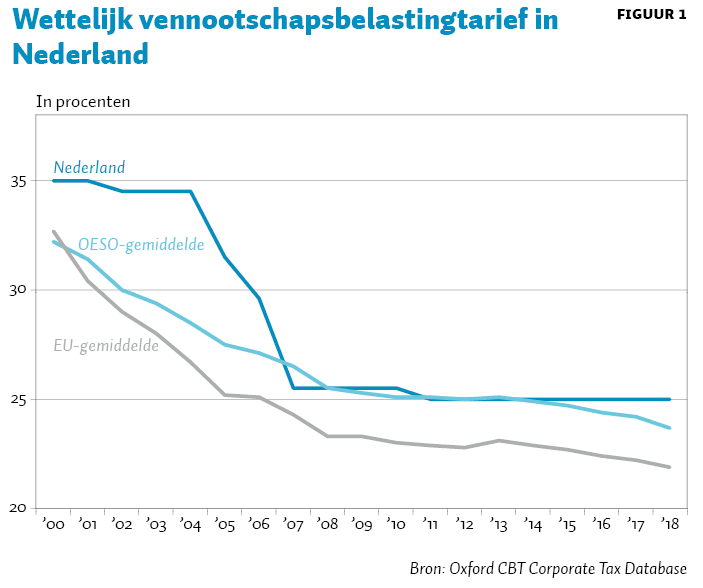

We beginnen met een korte beschrijving van de belangrijkste elementen van het Nederlandse vennootschapsbelastingstelsel. Bedrijfsinkomsten onder de 200.000 euro worden belast tegen een tarief van 20 procent, en erboven tegen 25 procent. De heffing ligt dus dicht bij het gemiddelde vennootschapsbelastingtarief in de Europese Unie en de OESO (en dat is in recente decennia ook altijd zo geweest, zie figuur 1). In het najaar van 2018 kondigde de Nederlandse regering aan om het tarief van de bovenste schijf van de vennootschapsbelasting te verlagen tot 23,9 procent in 2020 en 20,5 procent in 2021, en het percentage van de laagste schijf tot 19 procent in 2019, 17,5 procent in 2020 en 15 procent in 2021.

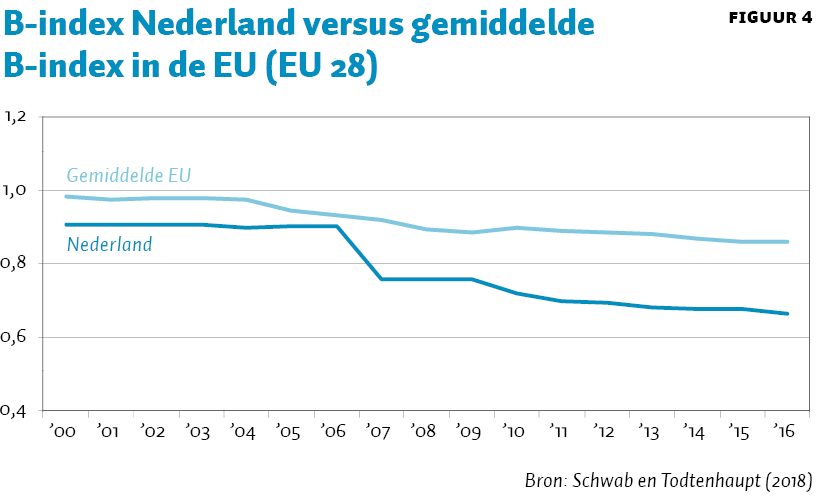

Om een idee te krijgen van de effectieve vennootschapsbelastingdruk op investeringen (die wordt bepaald door het belastingtarief en de definitie van de belastinggrondslag), geven de figuren 2a en 2b de effectieve marginale en de effectieve gemiddelde tarieven van de vennootschapsbelasting weer, en vergelijken deze met het EU- en OESO-gemiddelde. Het effectieve marginale belastingtarief is de (toekomstige) vennootschapsbelastingdruk op marginale bedrijfsinvesteringen in een gegeven locatie. Het effectieve gemiddelde belastingtarief is de (toekomstige) vennootschapsbelastingdruk op discrete investeringsprojecten (bijvoorbeeld een nieuwe fabriek in Nederland). Hoewel beide effectieve tarieven afhankelijk zijn van wettelijke bepalingen en de definitie van de belastinggrondslag, wordt het effectieve gemiddelde belastingtarief voornamelijk bepaald door de belastingbepalingen en convergeert naar het wettelijke belastingtarief als de projectwinstgevendheid hoog is (Devereux en Griffith, 2003). Het Nederlandse gemiddelde effectieve belastingtarief ligt dicht bij het EU- en OESO-gemiddelde, terwijl sinds 2008 het effectieve marginale belastingtarief lager is dan deze gemiddelden – toen werd de Nederlandse vennootschapsbelastingbasis versmald.

Bovendien heeft Nederland ook bronheffingen op rente en royaltybetalingen die feitelijk nul zijn – kwalificerende betalingen aan EU-lidstaten zijn namelijk vrijgesteld onder de EU Richtlijn inzake uitkeringen van interest en royalty’s. Dankzij het uitgebreide Nederlandse bilaterale belastingverdragennetwerk (bestaande uit 102 bilaterale belastingverdragen om dubbele belastingheffing te voorkomen), zijn de rente- en royaltybetalingen aan andere landen, waaronder belastingparadijzen, ook vrijgesteld van belasting, wat betekent dat het omleiden van winsten via Nederland een exit uit de EU van nul procent biedt. Beleggers profiteren bovendien van een volwaardig deelnemingsvrijstellingsregime dat (indien aan een aantal criteria wordt voldaan) honderd procent vrijstelling biedt van vennootschapsbelasting op dividenden en vermogenswinsten van dochterondernemingen in het buitenland. Het tarief van de bronbelasting op dividenduitdelingen van Nederlandse naamloze vennootschappen (nv’s) en Nederlandse besloten vennootschappen met beperkte aansprakelijkheid (bv’s) is vijftien procent, maar deze tarieven worden in belastingverdragen verlaagd tot 0. Coöperaties zijn in het algemeen vrijgesteld van bronbelastingverplichtingen, behalve in misbruiksituaties. Met ingang van januari 2018 houden nieuwe bepalingen in dat holdingcoöperaties onderworpen kunnen worden aan dividendbelasting als zij in Nederland niet actief zijn.1

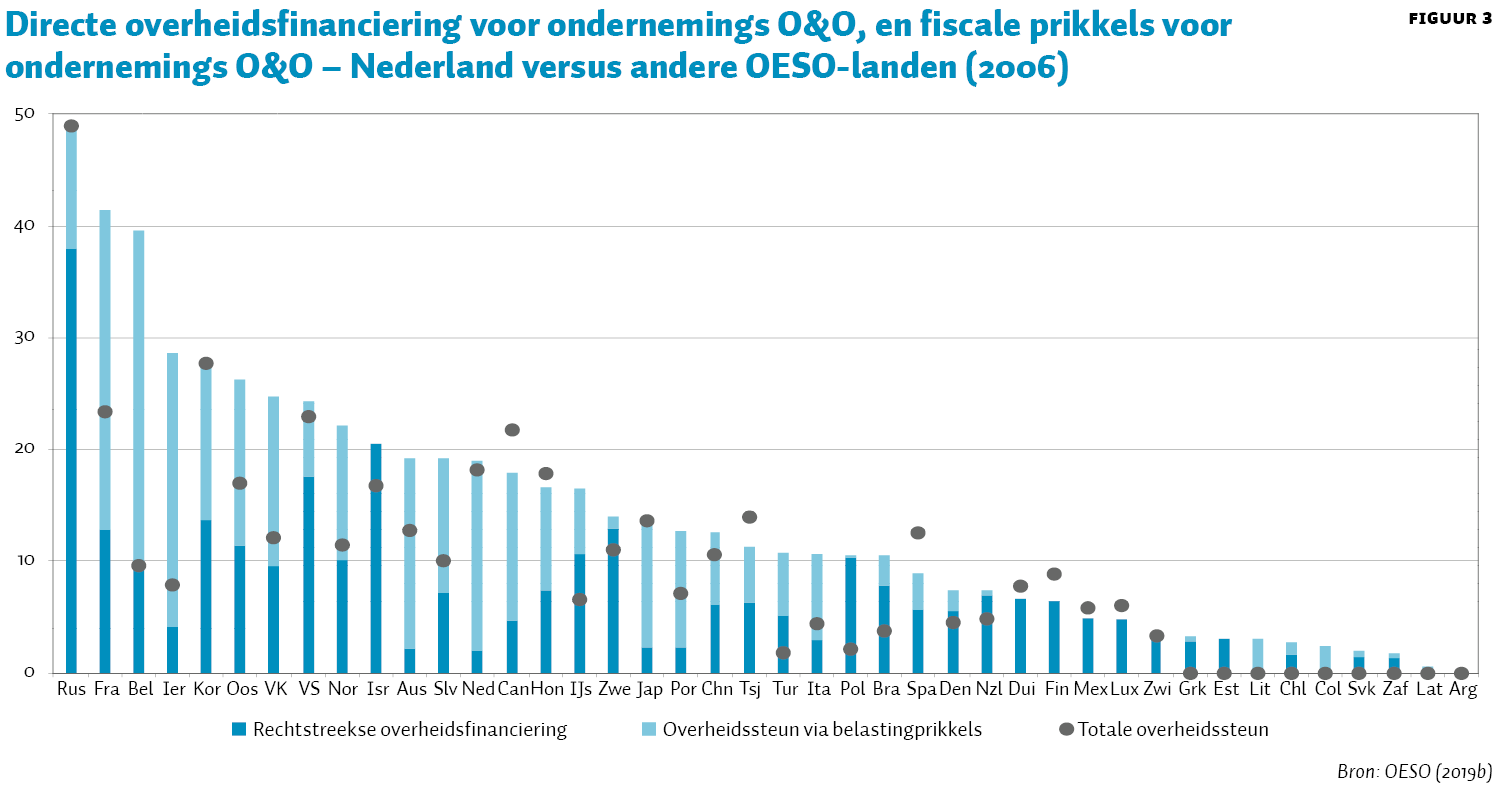

Bovendien biedt het Nederlandse belastingstelsel speciale prikkels voor onderzoeks- en ontwikkelingsactiviteiten (O&O) in de particuliere sector. De toegekende steun komt overeen met ongeveer 0,18 procent van het bbp (OESO, 2019b), en Nederland scoort hoog wat betreft de generositeit van de geboden prikkels (figuur 3).

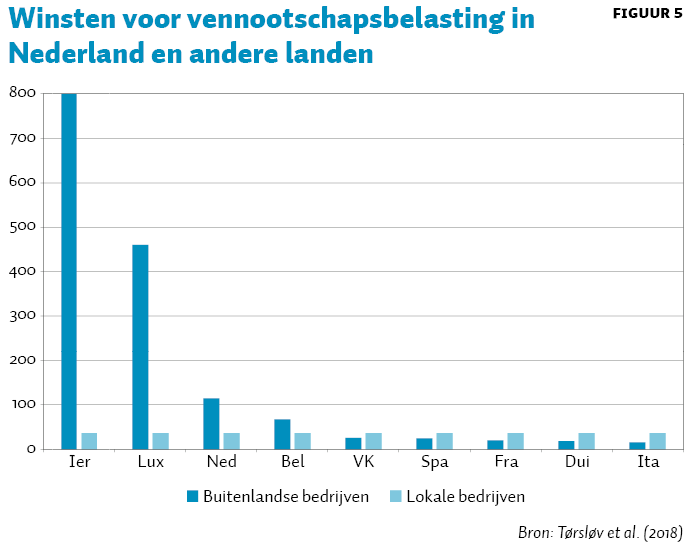

O&O-belastingvermindering in Nederland wordt verleend in de vorm van een loonbelastingvermindering. Het nominale kortingspercentage is 32 procent. Voor in aanmerking komende O&O-kosten boven de 350.000 euro is een verlaagd tarief van zestien procent van toepassing. Zie OESO (2019b) voor details. Bovendien belast Nederland inkomsten uit O&O-activiteiten tegen een verlaagd tarief van zeven procent. Aanvankelijk werd in 2007 een ‘patentenbox’ geïntroduceerd met een patentbelasting van tien procent op het moment van introductie. In 2010 werd de patentbox uitgebreid met een ‘innovatiebox’ (ook met het oog op de opbrengst van niet-geoctrooieerde O&O-processen) en werd het belastingtarief verlaagd tot vijf procent – om later te worden verhoogd tot het huidige tarief van zeven procent. Met ingang van 1 januari 2017 past Nederland bovendien de nexus-eisen toe die in Actie 5 van het BEPS-proces (Base Erosion and Profit Shifting) van de OESO gespecificeerd zijn (maar al eerder waren de O&O-eisen van kracht). Figuur 4 toont de marginale belastingderving met betrekking tot O&O-investeringen in Nederland, zoals vastgelegd in de zogenaamde ‘B-index’ (McFetridge en Warda, 1983), vergeleken met het EU-gemiddelde van deze index.2 Zie Gerritsen en Kuipers (2017) en Alstadsæter et al. (2018) voor meer informatie.

Last but not least heeft het land de reputatie dat bedrijven gemakkelijk toegang krijgen tot de belastingdienst en dat er een flexibel en betrouwbaar belastingadministratiesysteem in zwang is , waarbij belastingrulings van tevoren zekerheid bieden aan multinationals over hoe de winsten van hun Nederlandse dochterondernemingen zullen worden belast (Gerritsen en Kuipers, 2017).

De laatste jaren heeft Nederland bovendien getracht om de perceptie tegen te gaan dat de regelgeving met betrekking tot de vennootschapsbelasting gericht is op het faciliteren van belastingontwijkende activiteiten. De Nederlandse overheid heeft een reeks van maatregelen doorgevoerd om multinationale winstverschuiving te beteugelen, waarbij sommige bepalingen het gevolg waren van het BEPS-proces van de OESO en de ATAD (Anti Tax Avoidance Directive) van de EU, terwijl andere eenzijdig werden doorgevoerd.

Nederland heeft inmiddels alle gemeenschappelijke regels tegen belastingontwijking doorgevoerd. Sinds 2003 is documentatie over de verrekenprijs vereist. Bovendien heeft Nederland in januari 2019 – om te voldoen aan ATAD – een regel voor het strippen van winsten ingevoerd die de aftrekbaarheid van rentebetalingen beperkt en ook voorschriften voor ‘aanmerkelijk belang in buitenlandse bedrijven (Controlled Foreign Corporation, CFC) vastgesteld.3 In februari en maart 2019 hebben de Tweede en Eerste Kamer het wetsvoorstel aangenomen ter goedkeuring van het MLI, het Multilaterale Verdrag om belastingverdragen te implementeren om zo grondslaguitholling en winstverschuiving te voorkomen. Belangrijk is dat Nederland een Principle Purpose Test zal toepassen en dus geen belastingverdragsvoordelen zal toekennen als het redelijkerwijs aannemelijk is dat het verkrijgen van deze voordelen een van de hoofddoelen was van de overeenkomst of de transactie.4 Hoewel de bepaling nogal vaag is, wordt er verwacht dat deze de activiteiten van het winkelen in belastingverdragen zal tegengaan.5 Als een andere voorziening tegen belastingontwijking kondigde de begroting van 2019 een voorstel aan om grenzen te stellen aan het belastingverdragswinkelen door een voorwaardelijke bronbelasting op rente en royalty’s in te voeren (vanaf januari 2021, met een tarief van 20,5 procent), die van toepassing is op betalingen die rechtstreeks worden gedaan aan jurisdicties met lage belastingen als sprake is van misbruik.

Een concurrerend vennootschapsbelastingsysteem

Om het huidige belastingstelsel te evalueren en te begrijpen wat door bepaalde bepalingen gewonnen wordt (en wat verloren gaat), zullen we in het navolgende de wetenschappelijke literatuur over het onderwerp kort bekijken. De literatuur laat er geen twijfel over bestaan dat vennootschapsbelasting de beslissingen van bedrijven beïnvloedt. Er is volop bewijs dat belastingtarieven en definities van de belastinggrondslag van invloed zijn op directe buitenlandse investeringsactiviteiten (DBI) in een land. In een recente meta-analyse, deduceren Feld en Heckemeyer (2011) een schatting van de semi-elasticiteit van het vpb-tarief op DBI van −2,55. Dit houdt in dat een verlaging van het vennootschapsbelastingtarief met één procentpunt gepaard gaat met een DBI-verhoging van 2,55 procent. In overeenstemming met het idee dat internationale mobiele investeringen door grote multinationale ondernemingen zeer winstgevend zijn, en een hoog rendement opleveren, suggereert het bewijsmateriaal bovendien dat verlagingen van het wettelijke tarief van de vennootschapsbelasting een sterker effect hebben op buitenlandse investeringsactiviteiten dan een versmalling van de grondslag. Analoog hieraan is aangetoond dat effectieve gemiddelde belastingtarieven een belangrijkere determinant van DBI zijn dan effectieve marginale belastingtarieven (Feld en Heckemeyer, 2011). Bovendien zijn verschillen in de reacties tussen de bedrijfstakken heterogeen: de belastinggevoeligheid van DBI in de productiesector is bijvoorbeeld systematisch groter dan de belastinggevoeligheid van dienstenactiviteiten (zie bijvoorbeeld Overesch en Wamser (2009)).6

Naast het beschreven verband tussen vennootschapsbelasting en reële investeringen, biedt de literatuur uitgebreid bewijs dat de vennootschapsbelasting invloed heeft op de winstlocatie van multinationale ondernemingen. Meerdere academische artikelen – in aanvulling op het anekdotische bewijsmateriaal verzameld in parlementaire en journalistieke onderzoeken – leveren bewijs dat multinationals winsten verschuiven van landen met hoge belastingen naar landen met lage belastingen om zo hun vennootschapsbelastingdruk te verminderen (zie bijvoorbeeld Huizinga en Laeven (2008), Dharmapala en Riedel (2013), Tørsløv et al. (2018) en Dharmapala (2014) voor een overzicht). Overeenkomstig het winstverschuivingsgedrag, pakt in landen met hoge belastingen de gerapporteerde winst voor belasting van multinationale ondernemingen aanzienlijk lager uit, vergeleken met hun gerapporteerde winst voor belasting in lage-belastinglanden; en de winst voor belasting van dochterondernemingen geeft een behoorlijke daling te zien in reactie op hervormingen van de vennootschapsbelasting die de statutaire tarieven verhogen. Een meta-studie van Heckemeyer en Overesch (2017) beoordeelt de bestaande literatuur en komt met een schatting van de semi-elasticiteit van −0,8. Dat betekent dat een verhoging van het vennootschapsbelastingtarief met tien procentpunten verband houdt met een vermindering van acht procent van de door dochterondernemingen van multinationals gerapporteerde bedrijfswinsten.

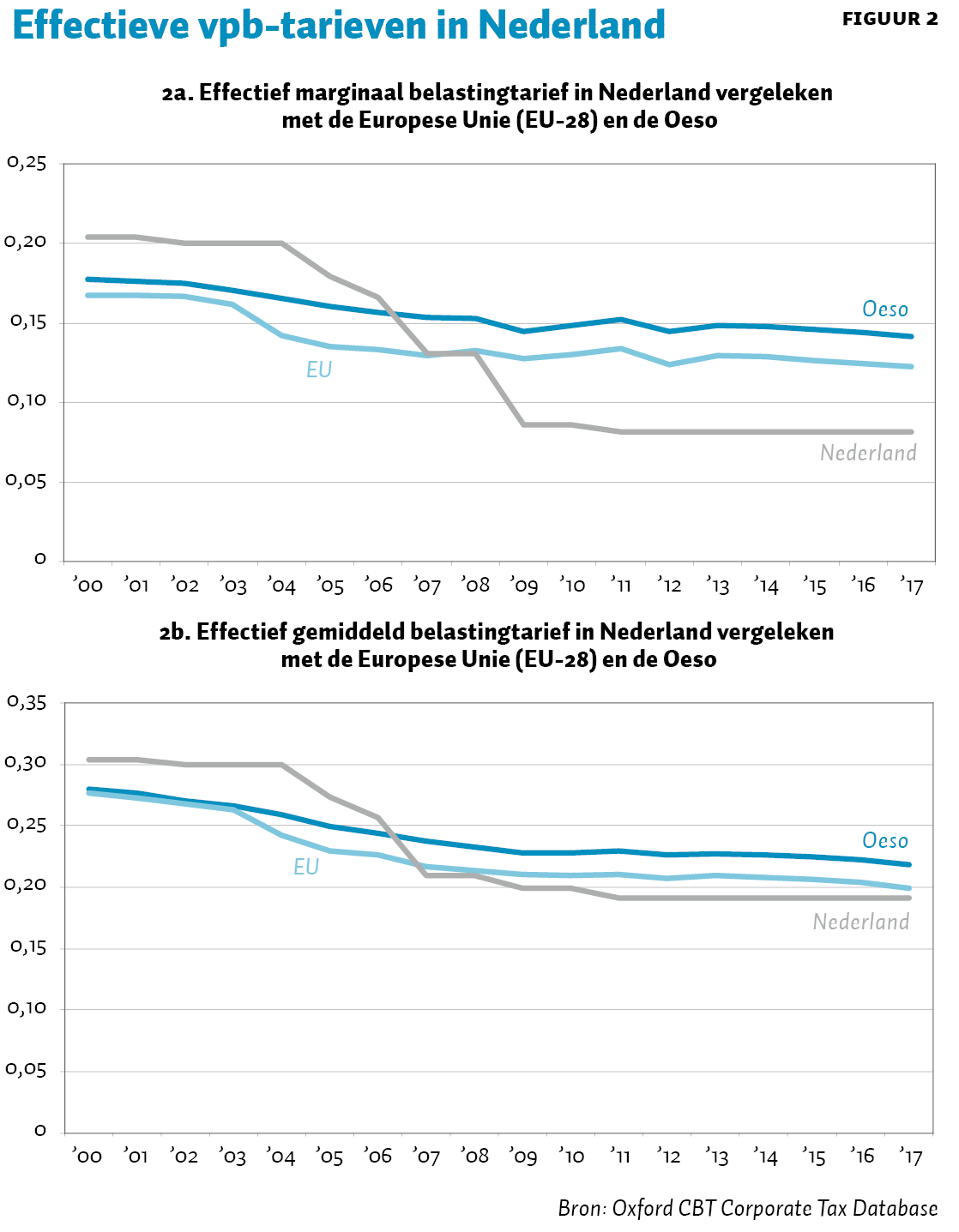

In lijn met deze overwegingen, geeft figuur 5 – afkomstig uit Tørsløv et al. (2018) – de gerapporteerde bedrijfswinsten voor belasting weer als percentage van de loonsom voor bedrijven in Nederland en andere landen in Europa. De figuur geeft aan dat buitenlandse bedrijven in landen met lage belastingtarieven aanzienlijk winstgevender zijn dan buitenlandse bedrijven in landen met hoge belastingen, en ook aanzienlijk meer winstgevend dan binnenlandse bedrijven. Terwijl Nederland een gematigd, maar niet agressief laag, statutair vennootschapsbelastingtarief heft, wordt er aangetoond dat buitenlandse entiteiten in Nederland ook een hoog winstniveau voor belasting rapporteren, vergeleken met binnenlandse bedrijven. Dit zou onder andere een weerspiegeling kunnen zijn van het feit dat speciale belastingbepalingen, zoals de innovatiebox, in combinatie met een tegemoetkomende houding van de belastingdienst (Gerritsen en Kuipers, 2017), buitenlandse bedrijven in staat stellen om hun effectieve vennootschapsbelastingtarief te verlagen tot onder het statutaire tarief. Tørsløv et al. (2018) kwantificeren het vennootschapsbelastingtarief van gelieerde ondernemingen van Amerikaanse multinationale ondernemingen (MNO’s) in Nederland op gemiddeld twaalf procent.7

Empirische studies hebben bovendien verschillende kanalen vastgesteld via welke multinationale winsten worden verplaatst naar landen met lage belastingen. Onder anderen Cristea en Nuygen (2016), Liu et al. (2019), Lassmann en Zoller-Rydzek (2019) leveren bewijs dat multinationale ondernemingen de verrekenprijzen tussen bedrijven manipuleren om hun belastingdruk te verminderen. Onder andere Buettner en Wamser (2013) en Møen et al. (2018) tonen aan dat MNO’s hun financieringsstructuur binnen de onderneming zodanig aanpassen dat de winst van landen met hoge belastingen in landen met lage belastingen terechtkomt.8 Bewijsmateriaal bij Karkinsky en Riedel (2012) en Griffith et al. (2014) en anderen suggereert dat multinationale ondernemingen de locatie van waardevolle immateriële activa in landen met lage belastingen situeren om op belasting te besparen. Last but not least leveren Becker et al. (2018) bewijs dat strookt met de notie dat multinationals risico’s naar landen met lage belastingen overbrengen om zo hun winst daarheen te kunnen verplaatsen.9 Er is nog steeds debat gaande over het relatieve belang van winstverschuivende kanalen. In grote lijnen suggereert het bewijs dat de foutieve beprijzing van transacties binnen ondernemingen (met name van handel met betrekking tot immateriële activa) en de strategische verplaatsing van immaterieel eigendom naar locaties met lage belastingen doorgaans kwantitatief belangrijke winstverschuivende kanalen blijken te zijn (Heckemeyer en Overesch, 2017).

Concluderend blijken lage vennootschapsbelastingtarieven dus van invloed te zijn bij het aantrekken van reële investeringen en mobiele winsten. De Nederlandse overheid heeft er in het verleden voor gezorgd dat het statutaire vennootschapsbelastingtarief en de fiscale definities internationaal concurrerend zijn, hetgeen – zoals het geschetste empirische bewijs suggereert – ertoe heeft bijgedragen dat het land mobiele investeringen en winsten aantrekt. Het belastingbeleid in Nederland wordt echter ook gekenmerkt door ‘slimme’ elementen op het gebied van belastingconcurrentie, waarbij het land gekozen heeft voor belastingbepalingen die zich richten op bijzonder mobiele en bijzonder waardevolle bedrijfsactiviteiten. Een dergelijk element is de introductie van een innovatiebox die speciale lage belastingtarieven toepast op inkomsten uit innovatieve activiteiten. De empirische literatuur suggereert dat lage belastingtarieven op inkomsten uit octrooien en andere vormen van intellectueel eigendom (IP) leiden tot een aanzienlijke instroom van mobiele aan IP gerelateerde winsten, waaruit blijkt dat O&O-activiteiten belangrijke waardestimulerende factoren zijn in moderne multinationale ondernemingen en dat hun opbrengsten met weinig kosten zijn los te koppelen uit de wirwar van productieactiviteiten (waardoor IP gevoelig voor de winstbelasting en mobiel wordt gemaakt). Hoewel de kwantitatieve schattingen tussen de studies variëren, zijn de geschatte reacties op belastingheffing over het algemeen groot. Studies om de impact te bepalen van vennootschapsbelasting op de octrooilocaties binnen multinationale ondernemingen, leiden semi-elasticiteiten af van −0,5 tot −6, waarbij een semi-elasticiteit van −3 betekent dat een verlaging van het vennootschapsbelastingtarief met tien procentpunten de patentvoorraad bij een gegeven dochteronderneming verhoogt met dertig procent (Karkinsky en Riedel, 2012; Griffith et al., 2014; Alstadsæter et al., 2018). Bovendien suggereert de literatuur dat bedrijven hoogwaardige octrooien onderbrengen in landen met lage belastingen, waardoor de aan het patent gerelateerde opbrengselasticiteit zelfs groter is dan de elasticiteiten die op basis van patentaantallen afgeleid zijn (Alstadsæter et al., 2018; Böhm et al., 2018; Bradley et al., 2015; Bösenberg en Egger, 2017).

Alstadsæter et al. (2018) beoordelen bovendien de impact van patentregelingen en innovatieboxen voor intellectueel eigendom op de locatie van mobiele patenten, en rapporteren de positieve en significante instroom van patenten wanneer IP-regimes worden ingevoerd of hun reikwijdte wordt uitgebreid (bijvoorbeeld lagere IP-boxtarieven of bredere winstgrondslag). Interessant is dat de auteurs bovendien aantonen dat de instroom van octrooien (en dus winst) kleiner is als IP-boxen een ontwikkelingsvoorwaarde stellen en eisen dat onderzoek lokaal wordt uitgevoerd. Ontwikkelingsvoorwaarden tonen op hun beurt aan dat ze lokale innovatieve activiteiten doen toenemen (terwijl dat niet gebeurt bij IP-boxregimes zonder een ontwikkelingsvoorwaarde). Daarom wordt gesuggereerd dat de Nederlandse innovatiebox – mét ontwikkelingsvoorwaarde – de O&O-activiteiten (in plaats van de mobiele winsten) in het land doet toenemen.

Zoals hierboven beschreven, omvat O&O-belastingsteun in Nederland bovendien een belastingaftrek bij inhouding van loonbelasting. De afgelopen jaren is een bloeiende literatuur ontstaan die een omgekeerd verband bevestigt tussen O&O-belastingderving en het niveau van bedrijfsactiviteiten op O&O-gebied binnen landen (Bloom et al., 2002; Wilson, 2009; Moretti en Wilson, 2017; Mulkay en Mairesse, 2013; Dechezleprêtre et al., 2016; Agrawal et al., 2014; Guceri en Liu, 2019). De omvang van de schattingen varieert tussen studies, en weerspiegelt verschillen in de bestudeerde beleidshervormingen en de toegepaste empirische methodologie. De meeste studies vermelden elasticiteitsschattingen groter dan 0,5 in absolute termen (Guceri en Liu, 2019), waarbij een schatting van 0,5 impliceert dat een verlaging van de O&O-gebruikerskosten met één procent de O&O-uitgaven met 0,5 procent verhoogt. Lokshin en Mohnen (2012) beoordelen de (historische) fiscale stimuleringsregeling voor O&O in Nederland (op basis van O&O-enquêtegegevens voor 1996–2004) en leiden uit de gebruikerskosten een elasticiteit op de korte termijn af van ongeveer 0,3 en op de lange termijn 0,7.

Zowel outputgerelateerde O&O-fiscale prikkels (zoals IP-boxen met een ontwikkelingsvoorwaarde) als inputgerelateerde O&O-fiscale prikkels (zoals speciale O&O-belastingaftrek of belastingverminderingen) zijn daarom van nut gebleken voor het bevorderen van O&O-activiteiten in een land. Aangezien lokale O&O wordt geassocieerd met positieve kennisspill-overs en positieve groei-effecten, zijn O&O-investeringen mogelijk van bijzonder belang voor landen. Productiegerelateerde prikkels in de vorm van lage belastingtarieven kunnen, juist daardoor, bijzonder effectief zijn bij het aantrekken van de – vaak zeer winstgevende en internationaal mobiele – O&O-activiteiten van multinationale ondernemingen. Het nadeel is dat outputgerelateerde prikkels alleen belastingvoordelen opleveren op het moment dat innovaties zich voordoen en opbrengsten genereren, wat enkele jaren na de initiële O&O-uitgaven kan zijn. Productiegerelateerde prikkels kunnen daarom minder effectief zijn bij het uitbreiden van de O&O-activiteiten van – vaak kleine en middelgrote – bedrijven met kredietbeperkingen. Hier zijn inputgerelateerde prikkels meestal effectiever, omdat deze belastingvoordelen direct ten tijde van de O&O-uitgaven toenemen. Zie bijvoorbeeld de discussie in Ernst et al. (2014).

Naast de royale fiscale O&O-stimuleringsregelingen is een tweede bijzonderheid van het Nederlandse belastingstelsel het volwaardige regime voor deelnemingsvrijstelling en het uitgebreide netwerk van belastingverdragen. Dit maakt Nederland aantrekkelijk als vestigingsplaats voor doorsluisbedrijven, om royalty-, dividend- en rentestromen door het land te leiden en zo op bronbelasting te besparen (een praktijk die ‘verdragswinkelen’ wordt genoemd ).

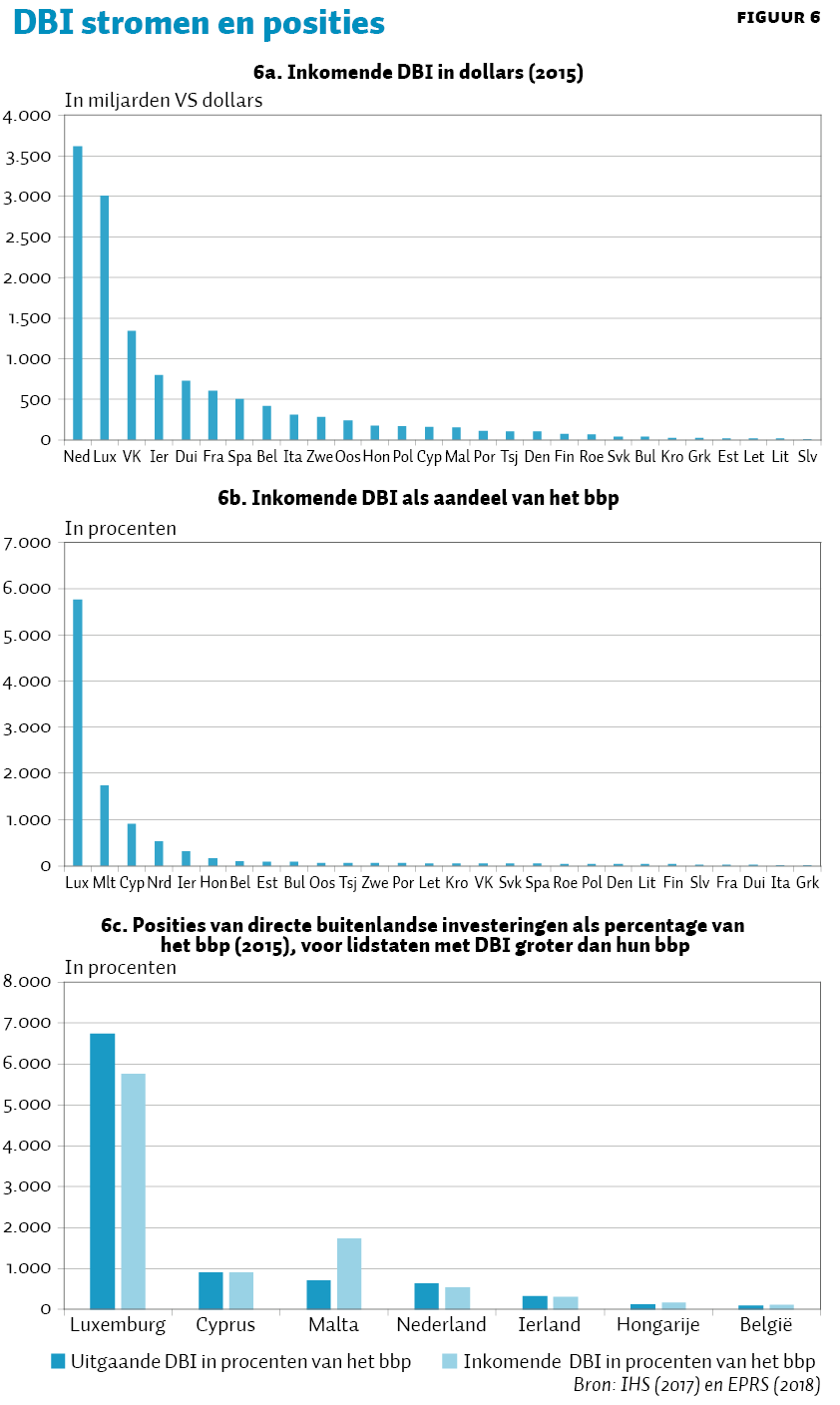

De aantrekkelijkheid van het land als doorsluislocatie wordt weerspiegeld in de directe buitenlandse investeringsposities. Figuur 6a en 6b geven de binnenlandse investeringsvoorraad van Nederland en andere landen weer in niveaus en als percentage van het bbp. Hoewel Nederland een relatief klein land is, heeft het de grootste binnenlandse DBI-aandelen in Europa (in niveaus), en scoort het ook hoog in termen van binnenlandse DBI in verhouding tot het bbp (maar liefst 535 procent). De hoge niveaus van de DBI-instromen worden geëvenaard door de hoge niveaus van de DBI-uitstromen (figuur 6c). Dit patroon wordt algemeen beschouwd als een indicator voor het doorsluiskarakter van de gerelateerde buitenlandse activiteiten (EPRS, 2018). In overeenstemming met die gedachte, is er bewijs dat grote delen van deze DBI-positie ingenomen worden door brievenbusmaatschappijen (special-purpose vehicles, SPV’s) met weinig of geen werknemers, weinig of geen fysieke aanwezigheid in de gastlandeconomie, waarvan de activa en passiva investeringen vertegenwoordigen in of vanuit andere landen, en waarvan de kernactiviteit bestaat uit groepsfinanciering of holdingactiviteiten. Volgens EPRS is 80 procent van de inkomende en 73 procent van de uitgaande DBI in Nederland gerelateerd aan dergelijke brievenbusmaatschappijen (EPRS, 2018).10

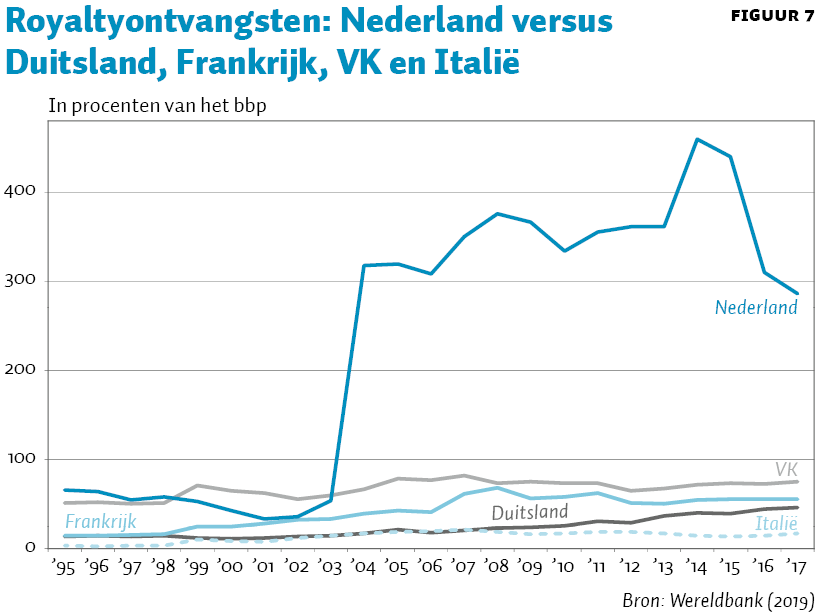

De totale activapositie in Nederland van deze brievenbusmaatschappijen bedroeg 4.228 miljard euro in 2016 (tegen 1.524 miljard in 2004). Gerelateerde opbrengststromen (dividenden, rente en royalty’s) bedroegen ongeveer 200 miljard euro in 2016, tegenover ongeveer 70 miljard euro in 2014 (Lejour et al., 2019). Belastingparadijzen zijn belangrijke bestemmingen voor en bronlanden van deze stromen. Lejour et al. tonen aan dat ongeveer zestig procent van de uitgaande royalty’s naar die belastingparadijzen stroomt. Het via Nederland omleiden van royalty’s won in 2003 aan aantrekkelijkheid, toen de EU haar Richtlijn inzake uitbetalingen van interest en royalty’s invoerde, die het interessant maakte voor bedrijven om via Nederland hun belastingdruk te verlagen middels royalty-stromen vanuit de EU, zie figuur 7, die de gezamenlijke Nederlandse royalty-inkomsten toont als fractie van het bbp in vergelijking met andere landen. Merk op dat een kleiner deel van de Nederlandse dividend- en rentestromen naar landen gaat met lage belastingen, wat deels aangeeft dat de directe dochterondernemingen niet de eindbestemming vormen en dat belastingbesparingen pas later in de keten worden gerealiseerd. In het algemeen impliceert het bewijsmateriaal in Lejour et al. (2019) dat inkomsten meestal via een aantal achter elkaar geschakelde doorsluislanden worden gestuurd en dat Nederland vaak slechts een van de schakels in de keten vormt.

Merk hierbij ook op dat er bewijs is dat het idee weerlegt dat Nederland van een aanzienlijke economische bedrijvigheid profiteert door het verdragswinkelen. Zoals hierboven beschreven, wordt DBI in het land voornamelijk geassocieerd met brievenbusmaatschappijen. Een studie van de Nederlandsche Bank (DNBulletin, 2018) stelt het aantal brievenbusmaatschappijen op ongeveer 15.000, waarvan 94 procent echter geen werknemers heeft. De overigen hebben slechts 8.100 fte’s in dienst.11 De geschatte gecombineerde loonkosten en sociale premies van de brievenbusmaatschappijen bedragen ongeveer 0,3 procent van de Nederlandse totale loonsom en hun belastingbetalingen ongeveer 0,9 procent van de totale belastingopbrengst.

Tot slot, kent het Nederlandse vennootschapsbelastingstelsel verschillende ‘slimme’ elementen op het gebied van belastingconcurrentie. De aan O&O gerelateerde fiscale stimuleringsregelingen hebben waarschijnlijk bijgedragen aan de bevordering van O&O-activiteiten in het land. Met betrekking tot speciale fiscale prikkels voor doorsluisbedrijven is het bewijsmateriaal meer gemengd. Hoewel de regelingen de bedrijfswinsten binnen het land wellicht hebben verhoogd (bijv. vergoedingen voor doorsluisdiensten), is er nauwelijks bewijs dat aanzienlijke reële economische activiteit wordt aangetrokken.

Potentiële kosten en baten van belastingconcurrentie

Bovenstaande vaststelling vormt de basis voor een evaluatie van de Nederlandse vennootschapsbelastingstructuur in de volgende paragraaf. Aanvullend zullen we bovendien de potentiële baten en lasten bespreken van de internationale initiatieven voor de coördinatie van het belastingbeleid vanuit het perspectief van Nederland (en vanuit een wereldwijd perspectief). Alvorens dit te doen, worden in de volgende subparagrafen twee belangrijke ontwikkelingen geschetst.

Achtergrond 1: Meer concurrentie bij de vennootschapsbelasting?

Ten eerste heeft onlangs een aantal grote landen hun vennootschapsbelastingtarieven aanzienlijk verlaagd, waaronder de VS, Frankrijk en het VK. Het meest opvallend is dat de VS in 2018 hun vennootschapsbelastingtarief van 35 tot 21 procent, en ze voerden verder onder andere nieuwe en strengere maatregelen in om winstverschuivingen aan hun grenzen tegen te gaan (‘BEAT’ en ‘GUILTI’, zie hieronder). Het is onwaarschijnlijk dat deze hervormingen economische activiteiten en belastingopbrengsten in andere landen ongemoeid laten. Vanuit theoretisch oogpunt is het effect van de belastingverlagingen op de DBI in andere landen echter dubbelzinnig, en hangt het ervan af of investeringen op verschillende locaties worden beschouwd als substituten of complementen. Als MNO’s hun investeringen van de ene naar de andere locatie verplaatsen, dan zullen belastingverlagingen in het ene land (bijvoorbeeld de VS) de investeringen in een ander land (bijvoorbeeld Nederland) doen afnemen. Als productieketens over meerdere groepslocaties lopen, zou meer investeringen op één locatie – na een belastingverlaging – echter ook de investeringen op andere groepslocaties kunnen uitbreiden. Daarenboven kunnen positieve investeringsreacties in het buitenland ontstaan door via belastingverlaging gestimuleerde toename van de wereldwijde vraag naar goederen en diensten.

Als de substitutie-effecten domineren prevaleert, wordt er van bedrijven verwacht dat ze, na de hervorming in de VS, meer in de VS gaan investeren en minder in Nederland. Egger et al. (2009) en Bénassy et al. (2005) onderschrijven dit idee en tonen aan dat vennootschapsbelasting in het investerende land en vennootschapsbelasting in derde landen een positief en statistisch significant effect hebben op de bilaterale instroom van DBI. Uit cijfers van het Amerikaanse ministerie van Buitenlandse Zaken blijkt dat Amerikaanse bedrijven, in het eerste kwartaal van 2018, 70,7 miljard dollar minder in Nederland hebben geïnvesteerd, wat deels wellicht de reacties op de Amerikaanse belastinghervorming zou kunnen weerspiegelen (merk op dat de impliciete daling aanzienlijk is vergeleken met een totaal van de Amerikaanse investeringen in Nederland van 946 miljard dollar in 2017, zie bijvoorbeeld Pieters (2018)).12

Om een internationaal aantrekkelijk stelsel van vennootschapsbelasting in stand te houden, zou Nederland er goed aan doen om ook gunstiger belastingvoorwaarden aan bedrijven toe te kennen. Gezien de hierboven geschetste empirische inzichten, lijken tariefverlagingen van de vennootschapsbelasting bijzonder aantrekkelijk omdat belastingtarieven een grotere impact hebben op DBI dan aanpassingen in de definitie van de belastinggrondslag. Lagere belastingtarieven kunnen bovendien mobiele winsten aantrekken en leiden tot hogere belastingopbrengsden (of het verlies aan belastingopbrengsten voorkomen). Dit is precies wat de vastgestelde tariefverlagingen van de vennootschapsbelasting doen voor de komende jaren.

Merk echter op dat dit type van belastingconcurrentie in de vennootschapsbelasting en het wederzijds onderbieden van elkaars belastingtarieven – terwijl deze vanuit een nationaal perspectief de welvaart maximaliseren – zouden kunnen leiden tot een, vanuit mondiaal perspectief gezien, inefficiënt lage vennootschapsbelasting. Landen negeren met name het feit dat belastingverlagingen middelen vanuit het buitenland aantrekken en dus een negatieve externe invloed uitoefenen op buitenlandse economieën. Anders gezegd: belastingconcurrentie tast de mogelijkheid van landen aan om investeringen en winst te belasten. Als een bepaald land zijn vennootschapsbelastingtarief verlaagt, zullen andere landen volgen, en dus de potentiële voordelen verminderen of volledig uitwissen in de economie die aanvankelijk haar belastingtarief heeft verlaagd. De internationale verdeling van investeringen en winsten over landen mag dan voor en na de belastingverlagingen ongewijzigd zijn, maar de belastingopbrengsten zullen lager zijn geworden. Devereux et al. (2008) bieden empirisch bewijs voor een dergelijke ‘race to the bottom’ in de tarieven voor de vennootschapsbelasting.13

Merk op dat een vergelijkbaar belastingconcurrentiegedrag tussen landen zich ook kan voordoen bij andere belastinginstrumenten. Een duidelijk voorbeeld zijn IP-boxen en fiscale stimuleringsmaatregelen voor O&O. De afgelopen jaren is het aantal landen met IP-boxregimes of speciale fiscale stimuleringsmaatregelen voor O&O sterk gestegen (Alstadsæter et al., 2018; Knoll et al., 2019. Er zijn aanwijzingen dat deze regimes nauwelijks geschikt zijn om de wereldwijde O&O uit te breiden, maar wel over het algemeen helpen om mobiele O&O-activiteiten uit aangrenzende economieën aan te trekken (Bloom en Griffith, 2001; Wilson, 2009; Knoll et al., 2019). Dientengevolge hebben aangrenzende jurisdicties de neiging om uitbreiding van de belastingprikkels voor O&O tegen te gaan door ook de reikwijdte te vergroten van hun belastingbepalingen voor O&O. Vanuit een internationaal perspectief zijn de toegekende voorzieningen daarom inefficiënt genereus.

Achtergrond 2: BEPS en ATAD – Gecoördineerd gevecht tegen internationale belastingontwijking

Landen zouden beter kunnen presteren als ze hun vennootschapsbelastingbeleid onderling coördineren. De afgelopen jaren heeft dergelijke coördinatie op één bepaald beleids-terrein plaatsgevonden, namelijk dat van de bestrijding van internationale belastingontwijking in het kader van het BEPS-proces van de OESO en de ATAD van de EU (zie hierboven). Beide initiatieven introduceren een aantal bepalingen om maatregelen ter bestrijding van belastingontwijking aan te scherpen en internationaal te coördineren. Nederland heeft deze voorschriften onderschreven en heeft strengere anti-ontwijkingsregels ingevoerd als reactie daarop (zie hierboven), waaronder CFC-voorschriften, renteaftrekbeperkingen via regels voor het strippen van winsten, rapportage per land en een principle purpose test test voor het toepassen van de baten van belastingverdragen. Hoewel de desbetreffende bepalingen zeer recent zijn geïmplementeerd en er, voor zover wij weten, geen systematische evaluatie van deze hervormingen bestaat, suggereert empirisch bewijs aangaande eerdere unilaterale hervormingen dat maatregelen ter bestrijding van belastingontwijking wel enig effect hebben bij het beperken van belastingontwijkingsgedrag (zie Beer en Loeprick (2015), Riedel et al. (2015) voor verrekenprijsregels, Buettner et al. (2012) en Blouin et al. (2014) voor bepalingen die activiteiten voor schuldverschuiving beperken, en Ruf en Weichenrieder (2013) voor CFC-voorschriften).

Omdat Nederland in het verleden mobiele multinationale winsten heeft getoucheerd (zie het bewijs hierboven), zou de aanscherping van de anti-winstverschuivende wetgeving in buitenlandse economieën met hogere belastingen na de ATAD- en BEPS-hervormingen deze instroom hebben kunnen verminderen. De uitgebreide bepalingen tegen het verschuiven van winst in Nederland zouden op hun beurt het tegenovergestelde effect kunnen hebben en de uitstroom naar landen met lagere belastingen kunnen beperken. Unilaterale maatregelen, zoals de invoering van een voorwaardelijke bronbelasting op rente- en royaltybetalingen (gepland voor januari 2021), zouden hieraan kunnen bijdragen. Merk hierbij op dat de nieuwe Nederlandse CFC- en bronbelastingregels landen op de zwarte lijst plaatsen die een vennootschapsbelastingtarief van minder dan negen procent heffen. Hoewel deze definitie van een belastingparadijs op het eerste gezicht zwak lijkt, staan er 21 landen met lage belastingen op de zwarte lijst, waaronder Bermuda, dat vandaag de dag meer dan zestig procent van de uitgaande royaltystromen vanuit Nederland ontvangt (Lejour et al., 2019). Deze laatste stromen zullen waarschijnlijk wel stoppen dankzij de nieuwe regels (hoewel bedrijven niet helemaal zullen stoppen met belastingontwijking, maar hun winsten via andere routes dan Nederland kunnen doorsluizen, mits dergelijke kanalen na ATAD en BEPS open blijven).

Daarbij kan men zich bovendien afvragen of BEPS en ATAD invloed hebben op de reële economische activiteit in Nederland. Empirisch bewijs suggereert dat bepalingen ter bestrijding van belastingontwijking investeringseffecten hebben. Dit heeft te maken met het feit dat het blokkeren van winstverschuivingskansen de effectieve belastingdruk van bedrijven verhoogt in landen met hoge belastingen, en om die reden een afname van de investeringen zou kunnen veroorzaken. Verder gaan voorzieningen tegen winstverschuiving vaak gepaard met aanzienlijke nalevingskosten die negatieveinvesteringseffecten kunnen versterken. Zie Buettner et al. (2018), Merlo et al. (2019), De Mooij en Liu (2018) voor het bewijs hiervan. Vandaar dat de belastinggevoeligheid van reële investeringen van bedrijven dus kan toenemen in de wereld na BEPS en na ATAD, aangezien nu hoge wettelijke belastingdruk in mindere mate te vermijden valt door externe winstverschuivingen (Egger et al., 2014). Landen met hoge belastingen kunnen niet alleen belastingopbrengsten verliezen door winstverschuiving (zoals voorheen), maar ook banen en kapitaalinvesteringen. Lage-belasting landen, zoals Nederland, kunnen zelfs profiteren en meer reële investeringen uit het buitenland aantrekken. Aanzienlijke dalingen van de reële activiteit in Nederland – in verband met deze hervormingen – zijn daarom onwaarschijnlijk. Merk op dat dit ook geldt voor de limieten die worden gesteld aan het ‘winkelen’ in belastingverdragen in het kader van Actie 6 van het BEPS-proces. Hoewel deze het aantal doorsluizingen in het land kunnen verminderen (Gerritsen en Kuipers, 2017), zullen de effecten waarschijnlijk gematigd zijn omdat de economische activiteit voor deze entiteiten in de eerste plaats klein is (zie hierboven); de activiteitsvereisten in de nieuwe regelgeving kunnen op hun beurt zelfs ertoe leiden dat er weer meer reële holdingactiviteiten naar het land worden verplaatst.

Merk echter op dat, gegeven deze stimulansen voor bedrijven, de concurrentie op het gebied van de vennootschapsbelasting tussen landen waarschijnlijk zal zegevieren. Terwijl de verlagingen van de vennootschapsbelasting nu minder mobiele winsten aantrekken, wat aan de prikkels voor belastingconcurrentie afbreuk doet, kunnen de reële investeringen belastinggevoeliger worden. Aangezien deze laatste waarschijnlijk verbonden zijn met hogere welvaartswinsten, zou dat de belastingconcurrentie zelfs kunnen versterken. In dat geval kan ironisch genoeg het BEPS- en ATAD-proces – terwijl dit de multinationale winstverschuivingen vermindert – leiden tot een lagere bijdrage van het bedrijfsleven aan de overheidsinkomsten.14

Bijgevolg kan coördinatie van het belastingbeleid landen welvarender maken. Een aantrekkelijke first-best oplossing zou zijn om zowel de vennootschapsbelastingtarieven als de definitie van de belastinggrondslag internationaal te coördineren. Vooral coördinatie van vennootschapsbelastingtarieven biedt de mogelijkheid voor welvaartswinsten, aangezien belastingtarieven een sterkere invloed hebben op de locatie van internationale investeringsactiviteiten (en mobiele winsten) dan de definitie van de belastinggrondslag. Op dezelfde wijze zou de internationale coördinatie van fiscale beleidsinstrumenten met betrekking tot vooral mobiele en/of bijzonder waardevolle investeringen, zoals IP-boxen en fiscale O&O-stimulansen, niet-te-verwaarlozen welvaartswinsten kunnen opleveren. Gedeeltelijke coördinatie van een of een aantal fiscale beleidsinstrumenten heeft op zijn beurt het nadeel dat belastingconcurrentie met het andere instrument intensiever wordt (Keen en Konrad, 2013). Bovendien zijn eerdere pogingen om de vennootschapsbelastingtarieven op EU-niveau te coördineren niet succesvol geweest vanwege de weerstand bij landen om hun fiscale soevereiniteit op te geven.15

De afgelopen jaren zijn niettemin toch een aantal voorstellen gedaan om het beleid voor de vennootschapsbelasting internationaal te coördineren. We zullen hier in het kort drie suggesties schetsen die momenteel in de beleidsarena worden besproken, en hun potentiële impact op de Nederlandse economie beschouwen: 1. de minimale vennootschapsbelasting, 2. de op bestemming gebaseerde vennootschapsbelasting 3. de harmonisatie van de vennootschapsbelasting en de invoering van een verdeelsleutel voor de toerekening van winsten aan landen.

1. Internationale belastingcoördinatie: minimum vennootschapsbelasting

Wat betreft een minimumbelasting hebben academische discussies zich traditioneel gericht op ‘klassieke’ minimumbelastingen, waarbij verschillende jurisdicties een bindend wettelijk minimumtarief voor de vennootschapsbelasting overeenkomen. Het huidige beleidsdebat over minimumbelasting is op zijn beurt geïnspireerd door twee minimumbelastingen die zijn geïmplementeerd bij de Amerikaanse belastinghervorming van 2018 (OESO, 2019a). Ten eerste schrijft een regime genaamd ‘GILTI’ een minimumbelasting voor op Amerikaanse uitgaande investeringen, namelijk een belasting op bovennormale buitenlandse inkomsten van Amerikaanse bedrijven.16 Ten tweede, een minimumbelasting op inkomende investeringen, ‘BEAT’ genaamd, voegt grondslaguithollende betalingen toe aan de belastbare winst van bedrijven om te komen tot een ‘gewijzigde’ belastbare winst op basis waarvan een BEAT-belastingdruk wordt berekend. De belastingbetaler betaalt dan het maximum van de BEAT-last en de normale belastingverplichting.

Een aantrekkelijk voordeel van een minimum belasting ten opzichte van volledige harmonisatie van de vennootschapsbelastingtarieven is dat landen hun fiscale autonomie behouden en dat belastingheffing kan reageren op structurele of macro-economische ontwikkelingen. Bovendien wordt er bij het ‘GILTI’-type van minimumbelasting voor uitgaande investeringen, en afhankelijk van de locatie van het hoofdkantoor, de minimumbelasting toegepast op alle buitenlandse activiteiten, ongeacht of het gastland van de buitenlandse entiteit deel uitmaakt van de overeenkomst voor minimumbelasting of niet.17 Daarom vermindert de regeling van het ‘GILTI’-type, afhankelijk van de belastingtarieven en de locaties van het hoofdkantoor, de prikkels tot winstverschuiving en fungeert zo als een tweede verdedigingslinie tegen belastingontwijking. Hierdoor kunnen landen anti-winstverschuivingsregels (die gepaard gaan met aanzienlijke administratie- en nalevingskosten) beperken of intrekken.

Het nadeel is dat MNO’s kunnen reageren op regimes van het ‘GILTI’-type door de locatie van hun hoofdkantoor strategisch te verplaatsen naar landen die geen deel uitmaken van de overeenkomst voor minimumbelasting of naar landen die lage buitenlandse minimumbelastingtarieven bieden. Dit probleem kan mogelijk worden verholpen door ook een minimumbelasting te heffen op de plaats van bestemming van de omzet als de locatie van het hoofdkantoor dit niet doet. Maar dit zou de – in ieder geval aantoonbaar hoge – administratieve en nalevingskosten van het systeem verder verhogen. Bovendien zouden de vennootschapsbelastingtarieven in het nieuwe evenwicht kunnen stijgen.18

Vanuit Nederlands perspectief moeten twee aspecten worden opgemerkt: ten eerste kunnen minimumbelastingen voor uitgaande DBI de winstverschuivende activiteiten beperken. Aangezien het land in het verleden aantoonbaar enige mobiele winstinstromen heeft getoucheerd, zouden deze instromen geringer kunnen worden wanneer minimumbelastingen worden geïmplementeerd. Maar gezien de recente aanscherping van anti-winstverschuivingsbepalingen, is de verandering in winstinstromen en belastingopbrengsen waarschijnlijk beperkt (en het Nederlandse vennootschapsbelastingtarief zal mogelijk hoger zijn dan de gekozen uitgaande minimumbelastingtarieven (het is in ieder geval boven het huidige VS-GILTI-tarief)). Ten tweede zou Nederland zich met een dergelijk regime in een goede positie bevinden om mobiele hoofdkantoren aan te trekken (aangezien het ook aantrekkelijke locatiekenmerken biedt voor hoofdkantoren in niet-belastinggebieden). Als het tarief van de vennootschapsbelasting in het evenwicht van een dergelijk regime zou stijgen, zou dit verdere welvaartswinsten kunnen opleveren.

De Amerikaanse belastinghervorming heeft ‘GUILTI’ aangevuld met een zogenaamd ‘BEAT’-regime. Belastingen van het ‘BEAT’-type op grondslaguithollende betalingen kunnen een nuttige aanvullende maatregel vormen om uitgaande winstverschuivingen van dochterondernemingen van multinationale groepen te bestrijden, die een hoofdkantoor in het buitenland hebben`, waar geen minimumbelastingen voor uitgaande investeringen bestaan, of als de winst stroomt naar landen met lagere belastingen die buiten het bereik vallen van de bestaande minimumbelastingen voor uitgaande DBI. Dit is bijvoorbeeld van toepassing als de minimumbelasting tien procent is en de winst wordt verplaatst naar landen met lagere belastingen met belastingtarieven van meer dan tien procent.19 De OESO (2019a) stelt voor om dergelijke belastingen alleen toe te passen op inkomstenstromen naar locaties met lage belastingen. Aangezien royalty- en rentestromen complexe routes kunnen volgen (Lejour et al., 2019), lijkt internationale coördinatie belangrijk om te zorgen dat de regels effectief zijn bij het bestrijden van winstverplaatsing naar landen met lage belastingen.

Wat Nederland betreft, vermindert de toepassing van minimumbelastingen op inkomende investeringen waarschijnlijk de aantrekkelijkheid van het land als doorsluislocatie. Maar het gerelateerde effect op de economische activiteit is waarschijnlijk beperkt, aangezien de huidige voordelen vanuit deze structuren beperkt lijken te zijn.

2.Op bestemming gebaseerde vennootschapsbelasting

De laatste jaren zijn er bovendien discussies over een mogelijke overgang naar een op bestemming gebaseerde vennootschapsbelasting. Het voorstel daartoe werd in 2017 door de Republikeinen in het Amerikaanse Huis van Afgevaardigden gepresenteerd, maar werd later afgeblazen vanwege de sterke publieke oppositie. Recente beleidsvoorstellen vanuit de OESO voor de vennootschapsbelasting bevatten echter op bestemming gebaseerde elementen (OESO, 2019a). De belangrijkste aantrekkingskracht van op bestemming gebaseerde vennootschapsbelasting is dat het heffen van vennootschapsbelasting op de locatie van de klant de efficiëntiekosten van belastingen kan verlagen, aangezien eindverkoopbestemmingen nauwelijks door bedrijven om fiscale redenen kunnen worden gemanipuleerd.

Hebous et al. (2019) kwantificeren de kortetermijngevolgen voor de opbrengsten van het overschakelen naar op bestemming gebaseerde belastingen, bij ongewijzigde vennootschapsbelastingtarieven. Volgens deze studie zouden de inkomsten uit vennootschapsbelasting in Nederland grotendeels onveranderd blijven door de wijziging van het regime.

3.Gemeenschappelijke belastinggrondslag en winstverdeelsleutel

Bovendien heeft de Europese Commissie in 2016 opnieuw haar voorstel gedaan om een gemeenschappelijke geconsolideerde heffingsgrondslag voor de vennootschapsbelasting in de Europese Unie in te voeren, gekoppeld aan een winstverdeelsleutel. De Europese Commissie overwoog een proces in twee stappen, waarbij er in een eerste stap een gemeenschappelijke definitie van de heffingsgrondslag voor de vennootschapsbelasting wordt geïmplementeerd in de Europese Unie, en later in een tweede stap landen overgaan op een regime van belastinggrondslag-consolidatie met een winstverdeelsleutel.

Het belangrijkste voordeel van een gemeenschappelijke definitie van de belastinggrondslag zijn de lagere nalevingskosten, aangezien bedrijven te maken hebben met slechts één definitie van de belastinggrondslag, en niet met 28 verschillende belastingstelsels zoals nu het geval is. Op zijn beurt lijkt een gemeenschappelijke definitie van de belastinggrondslag op zich nauwelijks geschikt om concurrentie met de vennootschapsbelasting te verminderen, aangezien landen de autonomie behouden om hun tarief te kiezen – hetgeen aantoonbaar het fiscale instrument met de sterkere impact op mobiele winsten en investeringen is (zie hierboven). Harmonisatie van de definities van de belastinggrondslag elimineert dus niet de internationale belastingconcurrentie in tarieven en kan deze zelfs intensiveren (Keen en Konrad, 2013).

De hazen kunnen potentieel anders lopen als er sprake is van een regime met een winstverdeelsleutel, waarbij de winst wordt geconsolideerd op het niveau van de multinationale groep en aan individuele landen wordt toegewezen op basis van specifieke verdeelsleutels die het relatieve aandeel van de dochteronderneming in activa, lonen en verkopen weerspiegelen in een land.

Fuest et al. (2007) gaan na hoe de introductie van winstconsolidatie en een winstverdeelsleutel in de EU de verdeling zou veranderen van de opbrengsten van de vennootschapsbelasting over landen – zonder verdere gedragsveranderingen bij de MNO’s. Hun berekeningen suggereren dat Nederland belastingopbrengsten zou verliezen wanneer landen zouden overschakelen van de huidige land-specifieke winstberekening op een winstverdeelsleutel. Het opbrengstverlies zou daarbij afhangen van de verdeelsleutel, waarbij de belastingopbrengst in Nederland groter zou zijn wanneer de verdeling gebaseerd wordt op activa in plaats van op omzet of aantal werknemers.

De veronderstelling dat er geen gedragsreacties op een dergelijke regimeverandering zouden zijn, is niettemin sterk. Vooral bij een winstverdeelsleutel hebben bedrijven stimulansen om de gewichten van de verdeelfactoren in landen met lage belastingen (hoge belastingen) te verzwaren (verlichten). Als de verdeling bijvoorbeeld op activa zou zijn gebaseerd, dan hebben bedrijven een stimulans om investeringen in activa naar landen met lagere belastingen te verplaatsen, aangezien dit het aan deze economieën toe te kennen winstaandeel zou verhogen. Op analoge wijze zijn er, als de verdeling op werkgelegenheid gebaseerd is, prikkels om het werknemersaantal in de richting van locaties met lage belastingen te verplaatsen. Voor Nederland betekent dit dat het land – gezien het gematigde vennootschapsbelastingtarief ervan – zelfs instroom van investeringen en nieuwe banen zou kunnen ervaren (in het geval dat deze factoren in de verdeelsleutel komen). Deze manipulaties met formules kunnen dan ook de negatieve gevolgen voor de belastingopbrengst tegengaan, zo berekenen Fuest et al. (2007), voor het geval er geen gedragsaanpassingen zijn.

Een potentieel voordeel van een toerekeningsformule is dat de naleving door bedrijven en de operationele kosten worden verlaagd. Aangezien winstconsolidering verschuivingsprikkels elimineert, zou met name anti-verschuivingswetgeving – die vaak gepaard gaat met hoge nalevings- en innings kosten – kunnen worden ingetrokken of beperkt.

Conclusie

Dit artikel heeft een overzicht gegeven van het Nederlandse vennootschapsbelastingbeleid, met bijzondere nadruk op internationale belastingconcurrentie en belastingcoördinatie. Empirisch bewijs toont onomstotelijk aan dat de vennootschapsbelasting ertoe doet, en de verdeling van winst en investeringen over de landen beïnvloedt. Omdat de tarieven van de vennootschapsbelasting belangrijker blijken te zijn bij het bepalen van deze verdeling dan de definities voor de grondslag van de vennootschapsbelasting, moeten beleidsmakers die hun land aantrekkelijk willen houden voor multinationals ervoor zorgen dat hun wettelijke vennootschapsbelastingtarief internationaal concurrerend is. Aangezien de VS en andere grote economieën de afgelopen jaren hun vennootschapsbelasting aanzienlijk hebben verlaagd, gaat de voorgenomen daling van de Nederlandse vennootschapsbelasting ook in die richting.20

Het artikel onderstreept bovendien de voordelen van het aangaan van ‘slimme belastingconcurrentie’, dat wil zeggen van het invoeren van verlaagde vennootschapsbelastingtarieven voor bedrijfsactiviteiten die ofwel bijzonder mobiel zijn of bijzonder waardevol voor de lokale economie. Het beste voorbeeld zijn de royale O&O-belastingvoordelen – zoals die in Nederland bestaan – en die aantoont dat O&O gepaard gaat met positieve sociaal-economische overloopeffecten. Bovendien worden de mogelijke gevolgen van verscherpte anti-winstverschuivingsbepalingen door ATAD en BEPS besproken. Hoewel Nederland door deze maatregelen enige opbrengstdaling zou kunnen ervaren, zullen de algemene economische gevolgen waarschijnlijk beperkt zijn. Met name belastingontwijkingsactiviteiten in Nederland worden merendeels geassocieerd met doorsluisbedrijven – maar deze dragen nauwelijks bij aan enige reële activiteit en werkgelegenheid in het land. Minder winstverschuivingsopties kunnen Nederland bovendien helpen om reële bedrijfsactiviteiten aan te trekken (gegeven het feit dat reële economische activiteiten in de komende jaren waarschijnlijk belastinggevoeliger zullen worden).

Tot slot is het belangrijk om nota te nemen van het feit dat ATAD en BEPS de concurrentie met de vennootschapsbelasting niet hebben weggenomen, en dat zodoende de daarmee samenhangende nadelige sociale gevolgen prevaleren. Vandaar dat wordt betoogt dat, indien goed ontworpen, verdere coördinatie van het belastingbeleid waarschijnlijk voordelig zal zijn vanuit zowel een mondiaal als een Nederlands perspectief.

Eindnoten

1 Een samenwerkingsverband kan als een holding-coöperatie worden gekwalificeerd wanneer deze deel uitmaakt van een internationale structuur en de feitelijke activiteiten van de coöperatie voornamelijk (voor meer dan zeventig procent) bestaan uit deelnemingen en/of de directe of indirecte financiering van gelieerde personen of entiteiten.

2 Als investeringen in O&O volledig kunnen worden afgetrokken in het boekjaar, dan heeft de B-index een waarde van 1. Meer genereuze O&O-heffingskortingen en belastingvoordelen verlagen de B-index tot minder dan 1. Hoe lager de B-index, des te kleiner de winsten voor belasting moeten zijn om voor een O&O-investeringsproject de kosten te kunnen dekken, en des te aantrekkelijker de fiscale stimuleringsregeling zal zijn. De marginale belastingkosten voor O&O in Nederland liggen, met name sinds de hervormingen rond 2008, in het aangegeven steekproefkader onder het EU- en OESO-gemiddelde.

3 De strippingsregel stelt dat extra rentekosten slechts aftrekbaar zijn tot aan dertig procent van de gecorrigeerde Nederlandse belastbare winst (EBITDA). De aftrekbeperking is niet van toepassing op rentelasten tot 1.000.000 euro. De nieuwe CFC-bepalingen reguleren dat, als een Nederlandse vennootschap een direct of indirect belang van meer dan vijftig procent heeft in een laagbelaste buitenlandse dochteronderneming of een laagbelaste permanente vestiging, het door deze vestiging verdiende passieve inkomen belastbaar wordt in Nederland. Een entiteit wordt als laagbelast beschouwd als deze hetzij fiscaal ingezetene is in een jurisdictie zonder vennootschapsbelasting, hetzij fiscaal ingezetene is in een jurisdictie met een wettelijk vennootschapsbelastingtarief van minder dan negen procent, hetzij fiscaal ingezetene is van een jurisdictie die op de zwarte EU-lijst staat van jurisdicties die niet meewerken. Er bestaat een uitzondering op de CFC-regels als de passieve opbrengten die door de dochteronderneming worden verkregen, minder dan dertig procent van de totale winst uitmaken, of als de dochteronderneming aanzienlijke economische activiteiten verricht.

4 Nederland past de MLI-bepaling toe bij 82 van zijn huidige belastingverdragen, dus bij de overgrote meerderheid van zijn verdragen. Landen waarmee bilaterale onderhandelingen aan de gang zijn, worden uitgesloten van de MLI.

5 Het bedrijfsleven heeft kritiek geuit op het feit dat, met betrekking tot de Principle Purpose Test, de OESO of de uitvoerende landen weinig aanwijzingen verstrekken over de interpretatie ervan. Dit kan aanleiding geven tot onzekerheid en internationale geschillen tussen belastingautoriteiten en bedrijven (Gottlieb, 2018).

6 Hebous et al. (2011) tonen bovendien aan dat greenfield-investeringen gevoeliger reageren op voorzieningen voor vennootschapsbelasting dan fusies en overnames.

7 Het percentage is herleid uit de gegevens van de BEA-enquêtes (BEA: Bureau of Economic Analysis) over de activiteiten van Amerikaanse multinationals in het buitenland.

8 Aangezien rentebetalingen gewoonlijk aftrekbaar zijn kunnen rentebetalingen worden verschoven van entiteiten in landen met lage belastingen naar entiteiten in landen met hoge belastingen zonder een wijziging in de ratio van de totale schuld tot het eigen vermogen van de groep.

9 Het arm’s length-beginsel houdt in dat de winsten in de multinationale onderneming aan dochterondernemingen moeten worden toegerekend op basis van hun functie, activa en het te nemen risico. Bijgevolg moeten dochterondernemingen die binnen multinationale groepen risico nemen daarvoor op arm’s length basis worden gecompenseerd.

10 Hebous en Weichenrieder (2014) vermelden dat Nederland, voor Duitse bedrijfsstructuren, de belangrijkste locatie is voor zogenaamde doorsluisbedrijven.

11 Ook is hun indirecte bijdrage aan het scheppen van banen naar schatting klein (en geraamd op 3.800 banen).

12 Er zijn wat aanwijzingen dat er – althans in specifieke contexten – gerelateerde effecten kunnen optreden (Desai et al., 2005).

13 Terwijl Devereux et al. (2008) belastingconcurrentie met de vpb tussen landen analyseren, hebben recente gegevens over quasi-experimentele situaties op subnationaal niveau weinig bewijs gevonden voor positieve reacties op de keuzes die naburige jurisdicties met hun belastingtarieven maken, waardoor er enige twijfel ontstaat over de hypothese van belas-

tingconcurrentie (zie bijvoorbeeld Lyytikäinen (2012), Baskaran (2014) en Garmann (2018)). Voor een deel kan het waargenomen verschil in bevindingen echter betrekking hebben op specifieke kenmerken van het lokale en regionale onderzoekskader bij de recente studies.

14 De verdeling van de belastingdruk zou waarschijnlijk gelijker zijn dan in het huidige systeem het geval is, waar vooral de grote internationale bedrijven erin slagen om hun vennootschapsbelastingdruk te verlagen door winstverschuiving, terwijl de kleinere (nationale) entiteiten dat niet doen of in mindere mate deelnemen aan deze activiteiten (Dharmapala, 2014).

15 In modellen van belastingconcurrentie, waarbij landen symmetrisch en identiek zijn, en over een volledig scala van instrumenten en perioden kunnen beschikken, profiteren ze van een kleine, algemene verhoging van de vennootschapsbelastingtarieven. Dit gaat echter niet meer op als landen in grootte verschillen (kapitaalgoederenvoorraad) – in dat geval is er geen geharmoniseerd belastingtarief waarbij alle landen beter af zijn. Zie Keen en Konrad (2013).

16 Dit houdt in wezen in dat buitenlandse inkomsten in de VS wereldwijd worden belast zonder uitstel (maar wel tegen een lager tarief dan het Amerikaanse wettelijke vennootschapsbelastingtarief).

17 Eén probleem van deze traditionele minimumbelasting is dat landen geen lid mogen worden van de club van landen die het minimumbelastingtarief zijn overeengekomen. Dit zou de (potentieel) positieve welvaartseffecten van minimumbelastingen kunnen verzwakken, aangezien MNO’s dochterondernemingen kunnen oprichten in landen met lage belastingen die niet deelnemen aan de minimumbelasting-overeenkomst en winst daarheen verschuiven.

18 Het implementeren van een dergelijk systeem kan bovendien de keuzes van het vennootschapsbelastingtarief in evenwicht wijzigen. Keen en Konrad (2013) bestuderen de theoretische literatuur die het verband beoordeelt tussen de introductie van een ‘klassieke’ minimumbelasting en tariefkeuzes voor vennootschapsbelasting. Zij concluderen dat de invoering van een minimumbelasting zou kunnen leiden tot een Pareto-verbetering en ìn evenwicht de vennootschapsbelastingtarieven zou kunnen doen toenemen, maar dat de resultaten gevoelig zijn voor modelaannames, bijvoorbeeld met betrekking tot de aard van de strategische interactie tussen overheden. Het is ook onduidelijk of deze inzichten van toepassing zijn op de minimumbelasting van het ‘GILTI’-type. Als de hoofdkantoren op een vaste plek staan, dan is de economische intuïtie dat landen met lage belastingen hun vennootschapsbelastingtarief zullen verhogen tot het minimumbelastingniveau dat het land met de hoge belasting heft op buitenlandse winsten en dat het nog hogere belastingland zijn tarieven voor de vennootschapsbelasting naar boven kan aanpassen. Als hoofdkantoorlocaties mobiel zijn, zou het responspatroon er mogelijk anders uitzien.

19 Dit type ‘bronlandbelasting’ kan de vorm aannemen (1) van maatregelen die de aftrekbaarheid beperken van ‘grondslaguithollende betalingen’ – zoals rente en royalty’s – van de grondslag van de vennootschapsbelasting als deze betalingen vooraf gedefinieerde drempels overschrijden; (2) van bronbelastingtarieven; en (3) van alternatieve minimumbelastingen, zoals het ‘BEAT’-regime dat geïntroduceerd werd bij de recente Amerikaanse belastinghervorming. Merk op dat onder (1) de rente- en royaltybetalingen onbelast zijn tot een vooraf bepaald drempelniveau (dat wil zeggen aftrekbaar van de grondslag van de vennootschapsbelasting), en dat ze boven de drempel worden belast tegen het statutaire tarief van de vennootschapsbelasting van het bronland (dat wil zeggen niet aftrekbaar van de vennootschapsbelasting). Royalty’s en rentebetalingen worden (vanaf de eerste verdiende euro) met bronbelastingtarieven belast, die kunnen afwijken van het vennootschapsbelastingtarief van het land. Via een alternatieve minimale belasting als ‘BEAT’, wordt de vennootschapsbelastingdruk van het bedrijf twee keer berekend: eerst op basis van de fiscale standaardbepalingen, en ten tweede op basis van een definitie voor de vennootschapsbelastinggrondslag die ‘grondslaguithollende betalingen’ toevoegt aan bedrijfswinsten en het totaal dan tegen een bepaald tarief belast.

20 Negatieve opbrengstgevolgen zullen waarschijnlijk gematigd zijn voor een kleine open economie zoals van Nederland.

Literatuur

Agrawal, A., C. Rosell en T.S. Simcoe (2014) Do tax credits affect R&D expenditures by small firms? Evidence from Canada. NBER Working Paper, 20615.

Alstadsæter, A., S. Barrios, G. Nicodème en A.M. Skonieczna (2018) Patent boxes design, patents location, and local R&D. Economic Policy, 33(93), 131–177.

Baskaran, T. (2014) Identifying local tax mimicking with administrative borders and a policy reform. Journal of Public Economics, 118, 41–51.

Becker, J., N. Johannesen en N. Riedel (2018) Taxation and the allocation of risk inside the multinational firm. Paper te vinden op wiwi.ruhr-uni-bochum.de.

Beer, S. en J. Loeprick (2015) Profit shifting: drivers of transfer (mis)pricing and the potential of countermeasures. International Tax and Public Finance, 22(3), 426–451.

Bénassy-Quéré, A., L. Fontagné en A. Lahrèche-Révil (2005) How does FDI react to corporate taxation? International Tax and Public Finance, 12(5), 583–603.

Bloom, N. en R. Griffith (2001) The internationalization of UK R&D. Fiscal Studies, 22(3), 337–355.

Bloom, N., R. Griffith en J. Van Reenen (2002) Do R&D tax credits work? Evidence from a panel of countries 1979–1997. Journal of Public Economics, 85(1), 1–31.

Blouin, J., H. Huizinga, L. Laeven en G. Nicodème (2014) Thin capitalization rules and multinational firm capital structure. IMF Working Paper, 14/12.

Böhm, T., T. Karkinsky, B. Knoll en N. Riedel (2014) The impact of corporate taxes on R&D and patent holdings, 7 januari. Paper te vinden op www.nhh.no.

Bösenberg, S. en P.H. Egger (2017) R&D tax incentives and the emergence and trade of ideas. Economic Policy, 32(89), 39–80.

Bradley, S., E. Dauchy en L. Robinson (2015) Cross-country evidence on the preliminary effects of patent box regimes on patent activity and ownership. National Tax Journal, 68(4), 1047–1071.

Buettner, T., M. Overesch, U. Schreiber en G. Wamser (2012) The impact of thin-capitalization rules on the capital structure of multinational firms. Journal of Public Economics, 96(11-12), 930–938.

Buettner, T. en G. Wamser (2013) Internal debt and multinational profit shifting: empirical evidence from firm-level panel data. National Tax Journal, 66(1), 63–95.

Buettner, T., M. Overesch en G. Wamser (2018) Anti profit-shifting rules and foreign direct investment. International Tax and Public Finance, 25(3), 553–580.

Cristea, A.D. en D.X. Nguyen (2016) Transfer pricing by multinational firms: new evidence from foreign firm ownerships. American Economic Journal: Economic Policy, 8(3), 170–202.

Dechezleprêtre, A., E. Einiö, R. Martin et al. (2016) Do tax incentives for research increase firm innovation? An R&D design for R&D. CEP Discussion Paper, 1413.

Desai, M.A., C.F. Foley en J.R. Hines (2005) Foreign direct investment and the domestic capital stock. The American Economic Review, 95(2), 33–38.

Devereux, M.P. en R. Griffith (2003) Evaluating tax policy for location decisions. International Tax and Public Finance, 10(2), 107–126.

Devereux, M.P., B. Lockwood en M. Redoano (2008) Do countries compete over corporate tax rates? Journal of Public Economics, 92(5-6), 1210–1235.

Dharmapala, D. (2014) What do we know about base erosion and profit shifting? A review of the empirical literature. Fiscal Studies, 35(4), 421–448.

Dharmapala, D. en N. Riedel (2013) Earnings shocks and tax-motivated income-shifting: evidence from European multinationals. Journal of Public Economics, 97, 95–107.

DNBulletin (2018) Special financial institutions have limited impact on Dutch economy. DNBulletin, 25 oktober.

Egger, P., S. Loretz, M. Pfaffermayr en H. Winner (2009) Bilateral effective tax rates and foreign direct investment. International Tax and Public Finance, 16(6), 822–849.

Egger, P., V. Merlo en G. Wamser (2014) Unobserved tax avoidance and the tax elasticity of FDI. Journal of Economic Behavior & Organization, 108, 1–18.

Ernst, C., K. Richter en N. Riedel (2014) Corporate taxation and the quality of research and development. International Tax and Public Finance, 21(4), 694–719.

EPRS (2018) An overview of shell companies in the European Union. European Parliamentary Research Service, oktober. Studie te vinden op www.europarl.europa.eu.

Feld, L.P. en J.H. Heckemeyer (2011) FDI and taxation: a meta-study. Journal of Economic Surveys, 25(2), 233–272.

Fuest, C., T. Hemmelgarn en F. Ramb (2007) How would formula apportionment in the EU affect the distribution and the size of the corporate tax base? An analysis based on German multinationals. International Tax and Public Finance, 14(5), 605–626.

Garmann, S. (2018) Staggered electoral cycles and strategic interactions in fiscal policy. Mimeo.

Gerritsen, R. en I. Kuipers (2017) The post-BEPS advantages of the Netherlands. International Tax Review, februari, 30–31.

Gottlieb, I. (2018) 2019 Outlook: ‘end of treaty shopping’ for multinationals. Bloomberg Tax, 28 december. Te vinden op news.bloombergtax.com.

Griffith, G., H. Miller en M. O’Connell (2014) Ownership of intellectual property and corporate taxation. Journal of Public Economics, 112, 12–23.

Guceri, I. en L. Liu (2019) Effectiveness of fiscal incentives for R&D: quasi-experimental evidence. American Economic Journal: Economic Policy, 11(1), 266–291.

Hebous, S. en A. Weichenrieder (2014) What do we know about the tax planning of German-based multinational firms? WU International Taxation Research Paper, 2014-15. Te vinden op epub.wu.ac.at.

Hebous, S., A. Klemm en S. Stausholm (2019) Revenue-implications of destination-based cash-flow taxation. IMF Working Paper, WP/19/07.

Hebous, S., M. Ruf en A. Weichenrieder (2011) The effects of taxation on the location decision of multinational firms: M&A versus greenfield investment. National Tax Journal, 64(3), 817–838.

Heckemeyer, J. en M. Overesch (2017) Multinationals’ profit response to tax differentials: effect size and shifting channels. Canadian Journal of Economics, 50(4), 965–994.

Huizinga, H. en L. Laeven (2008) International profit shifting within multinationals: a multi-country perspective. Journal of Public Economics, 92(5-6), 1164–1182.

IHS (2017) Aggressive tax planning indicators, prepared for the European Commission. DG TAXUD Taxation Papers, Working Paper 71. Te vinden op ec.europa.eu.

Karkinsky, T. en N. Riedel (2012) Corporate taxation and the location of patents within multinational firms. Journal of International Economics, 88(1), 176–185.

Keen, M. en K.A. Konrad (2013) The theory of international tax competition and coordination. In: A. Auerbach, R. Chetty, M. Feldstein en E. Saez (red.), Handbook of Public Economics, vol. 5. Oxford: Elsevier, 257–328.

Knoll, B., M. Baumann, T. Böhm en N. Riedel (2018) Corporate taxes, patent shifting and anti-avoidance rules: empirical evidence. CESifo Working Paper, 6967.

Lassmann, A. en B. Zoller-Rydzek (2019) Decomposing the margins of transfer pricing. ETH Zürich, Working Paper, 2019-01.

Lejour, A., J. Möhlmann en M. van ’t Riet (2019) Conduit country: the Netherlands in the spotlight. CPB Policy Brief, januari.

Liu, L., T. Schmidt-Eisenlohr en D. Guo (2019) International transfer pricing and tax avoidance: evidence from the linked tax-trade statistics in the UK. Review of Economics and Statistics, te verschijnen. Tekst te vinden op papers.ssrn.com.

Lokshin, B. en P. Mohnen (2012) How effective are level-based R&D tax credits? Evidence from the Netherlands. Applied Economics, 44(12), 1527–1538.

Lyytikäinen, T. (2012) Tax competition among local governments: evidence from a property tax reform in Finland. Journal of Public Economics, 96(7-8), 584–595.

McFetridge, D. en J. Warda (1983) Canadian tax incentives, their adequacy and impact. Toronto: Canadian Tax Foundation 70.

Merlo, V., N. Riedel en G. Wamser (2019) The impact of thin capitalization rules on the location of multinational firms’ foreign affiliates. Review of International Economics, te verschijnen. Tekst te vinden op onlinelibrary.wiley.com.

Møen, J., D. Schindler, G. Schjelderup en G. Wamser (2018) The tax-efficient use of debt in multinational corporations. CESifo Working Paper, 7133.

Mooij, R. de, en L. Liu (2018) At a cost: the real effects of transfer pricing regulations. IMF Working Paper WP/18/69.

Moretti, E. en D. Wilson (2017) The effect of state taxes on the geographical location of top earners: evidence from star scientists. Federal Reserve Bank of San Francisco Working Paper 2015-06. Te vinden op frbsf.org.

Mulkay, B. en J. Mairesse (2013) The R&D tax credit in France: assessment and ex ante evaluation of the 2008 reform. Oxford Economic Papers, 65(3), 746–766.

OESO (2019a) Addressing the tax challenges of the digitalisation of the economy. Public Consultation Document, 13 februari – 6 maart, p. 24–29. Te vinden op oecd.org.

OESO (2019b) R&D tax incentives profiles 2016: Netherlands, measuring R&D tax incentives. Directorate for Science, Technology and Innovation, OECD.

Overesch, M. en G. Wamser (2009) Who cares about corporate taxation? Asymmetric tax effects on outbound FDI. The World Economy, 32(12), 1657–1684.

Peralta, S. en T. van Ypersele (2006) Coordination of capital taxation among asymmetric countries. Regional Science and Urban Economics, 36(6), 708–726.

Pieters, J. (2018) Fewer American investments in the Netherlands. Artikel op nltimes.nl, 7 augustus.

Riedel, N., T. Zinn en P. Hofmann (2015) Do transfer pricing laws limit international income shifting? Evidence from Europe. Paper te vinden op wiwi.ruhr-uni-bochum.de.

Ruf, M. en A.J. Weichenrieder (2013) CFC legislation, passive assets and the impact of the ECJ’s Cadbury-Schweppes Decision. CESifo Working Paper, 4461.

Schwab, T. en M. Todtenhaupt (2019) Thinking outside the box: the cross-border effect of tax cuts on R&D. ZEW Discussion Paper, 16-073.

Tørsløv, T., L. Wier en G. Zucman (2018) The missing profits of nations. NBER Working Paper, 24701.

Wereldbank (2019) World Development Indicators, te vinden op: wdi.worldbank.org.

Wilson, D. (2009) Beggar thy neighbor? The in-state, out-of-state, and aggregate effects of R&D tax credits. The Review of Economics and Statistics, 91(2), 431– 436.

Auteurs

Categorieën