Rutte III voert enkele verstandige en vele onverstandige belastingmaatregelen door. De maatregelen voor de belastingheffing op arbeidsinkomen verbeteren de afruil tussen rechtvaardigheid en doelmatigheid niet. De belastingheffing op kapitaalinkomen en vennootschappen wordt zowel ondoelmatiger als onrechtvaardiger.

In het kort

– Het Nederlandse belastingstelsel wordt niet doelmatiger

– De structurele werkgelegenheid neemt niet toe

– Teveel kansen worden gemist voor welvaartsverhogend beleid

Dit stuk bespreekt kritisch de maatregelen van kabinet Rutte III voor de belastingen op arbeid, kapitaal, vennootschappen en de indirecte belastingen. Alle cijfers komen uit CPB (2017a), tenzij anders aangegeven.

Belastingen op arbeidsinkomen

Rutte III pronkt met 6,4 miljard lastenverlichting gedurende de regeerperiode. Het grootste deel van die lastenverlaging in de inkomstenbelasting komt door de invoering van één tarief van 37 procent in de huidige eerste drie schijven en een toptarief van 49,5 procent in de hoogste schijf. Gezien de forse lastenverlichting is het verbazingwekkend dat de structurele werkgelegenheid helemaal niet toeneemt. De reden is tweeledig.

Fiscale truc

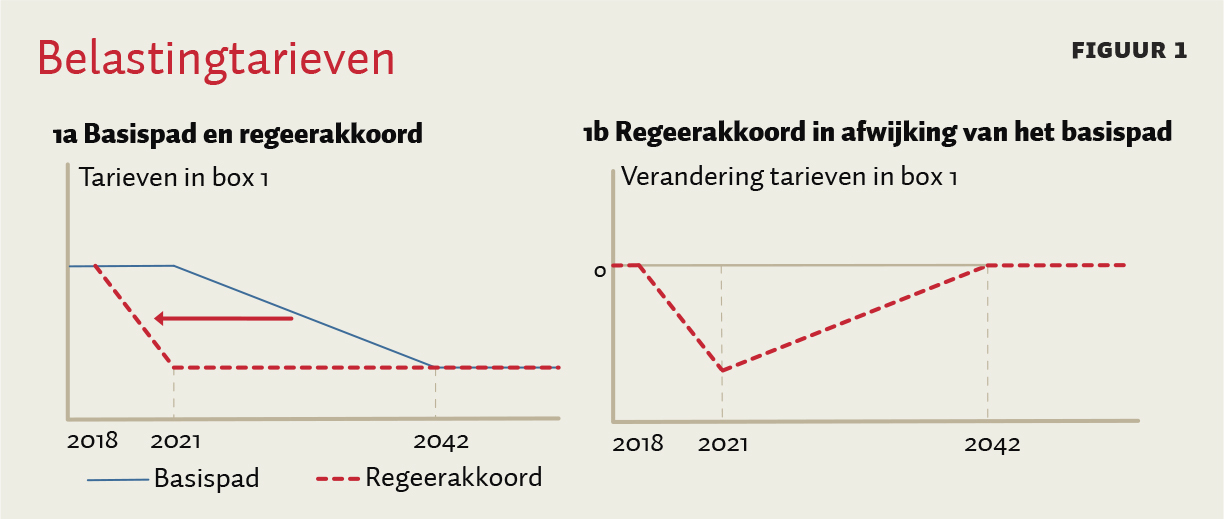

Allereerst haalt Rutte III een fiscale truc uit. In 2013 was al besloten om de maximale hypotheekrenteaftrek tot aan 2042 jaarlijks met 0,5 procent af te bouwen en de opbrengst daarvan terug te geven in de vorm van lagere belastingtarieven in box 1 (CPB, 2017b). Hierdoor dalen de belastingtarieven van 2021 tot 2042 en worden daarna constant. De doorgetrokken lijn in figuur 1a geeft het basispad van de CPB-doorrekening. De daling van de belastingtarieven wordt door Rutte III naar voren gehaald en versneld ingevoerd. Vanaf 2019 worden de lasten verlicht door invoering van de twee nieuwe schijven. Zie de stippellijn in figuur 1a. Het gevolg is dat het eindbeeld van de belastingtarieven al in 2021 wordt bereikt en niet pas in 2042. De CPB-doorrekening rapporteert alleen de afwijking van het basispad. Figuur 1b geeft het verschil in de belastingtarieven tussen het basispad en het regeerakkoord door de extra lastenverlichting. Daarin lijkt het alsof de belastingtarieven eerst omlaaggaan en dan weer omhoog. Maar dat is alleen ten opzichte van het basispad. In figuur 1a zien we dat de belastingen versneld omlaaggaan en laag blijven.

Door deze truc weet de regering op korte termijn een lastenverlaging te organiseren van 5,9 miljard euro in 2021, maar die structureel slechts 0,6 miljard euro kost. De lastenverlaging is ‘tijdelijk’ (tot aan 2042). Maar op lange termijn verandert er weinig. De belastingtarieven in het regeerakkoord zijn vrijwel gelijk aan die in het basispad van de doorrekening. De tariefverlaging zorgt daarom nauwelijks voor een structureel hogere werkgelegenheid. De werkgelegenheidseffecten die het CPB rapporteert zijn immers gebaseerd op de structurele lasten op (zeer) lange termijn en die veranderen nauwelijks.

Afruil tussen doelmatigheid en rechtvaardigheid

De tweede reden dat de werkgelegenheid niet structureel toeneemt, is dat Rutte III voortdurend oploopt tegen de afruil tussen doelmatigheid en rechtvaardigheid. De structurele werkgelegenheid kan niet toenemen als er nauwelijks maatregelen worden genomen die het belastingstelsel doelmatiger maken en als de inkomensverhoudingen nauwelijks (mogen) veranderen.

De invoering van het tweeschijvenstelsel heeft nul effect op de werkgelegenheid. De lagere tarieven leiden tot zowel meer arbeidsaanbod als meer inkomensongelijkheid. De inkomensgroepen in de hoogste schijf profiteren immers ook van het vlakke tarief in de onderste drie schijven. Maar de toename van de ongelijkheid strijkt men vervolgens vlak door de hoogste schijf bij een veel lager inkomen te laten beginnen. Het begin van de topschijf wordt bevroren gedurende 2018–2021. Daarnaast gaat de verlenging van de nieuwe eerste schijf met gemiddeld 900 euro per jaar na 2021 niet meer door. Het gevolg is dat veel meer mensen in het hoogste belastingtarief belanden, 1,9 miljard euro meer belasting gaan betalen en daarom hun arbeidsaanbod terugschroeven. Dit voorbeeld toont aan dat de ‘vlaktaks’ een ondoelmatig herverdelingsinstrument is: de inkomensverhoudingen kunnen met een vlaktaks alleen gelijk blijven als de marginale tarieven uiteindelijk hoger worden.

Ook voor de hogere algemene heffingskorting geldt: no pain, no gain. Enerzijds nemen de inkomensverschillen af. Maar om dit te financieren zijn gemiddeld hogere belastingtarieven nodig, waardoor de prikkels om te werken wederom afnemen. Bovendien zorgt een hogere heffingskorting ook voor inkomenseffecten die het arbeidsaanbod verder doen afnemen.

Meer geld naar gezinnen remt participatie

De verschillen tussen een- en tweeverdieners nemen toe door de hogere kinderopvangtoeslag en de geringere overdraagbaarheid van de heffingskorting en arbeidskorting. Daardoor wordt het meer lonend voor de tweede verdiener om (meer) te gaan werken. Tegelijkertijd zorgen de hogere kinderbijslag en kindgebonden budget, maar ook de invoering van het partnerverlof ervoor dat die verschillen weer kleiner worden. Het gevolg is dat de prikkels voor de tweede verdiener om (meer) te gaan werken netto kleiner worden onder Rutte III.

Optimale marginale tarieven hebben U-vorm

Het lukt Rutte III niet om meer structurele werkgelegenheid te creëren omdat de dieperliggende ondoelmatigheid van de Nederlandse tariefstructuur niet wordt opgeheven. Volgens de optimale-belastingtheorie moeten optimale effectieve marginale tarieven (die worden bepaald door de tariefschijven, maar ook door alle inkomensafhankelijke regelingen zoals heffingskortingen, toeslagen en aftrekposten) een U-vorm hebben in het inkomen. Dit resultaat is onafhankelijk van politieke voorkeuren, zolang de maatschappelijke waardering van een euro daalt naarmate mensen een hoger inkomen hebben. De marginale tarieven beginnen zeer hoog aan de onderkant, dalen tot aan modaal en lopen daarna weer iets op, ook in Nederland (Mirrlees, 1971; Diamond, 1998; Saez, 2001; Zoutman et al., 2013).

De hoofdreden – maar niet de enige – voor de U-vorm is dat de economische verstoringen van de effectieve marginale tarieven worden bepaald door de vorm van de inkomensverdeling. Daar waar de meeste mensen zitten en het grootste deel van het inkomen wordt verdiend, in de middengroepen, zijn de belastingverstoringen het grootst en moet het tarief dus het laagst zijn. Een optimaal stelsel is daarom geen vlaktaks, want dat leidt tot relatief te hoge tarieven op de middengroepen.

De Nederlandse tariefstructuur kent echter geen goede U-vorm (Zoutman et al., 2013; CPB, 2015). Het gemiddelde effectieve marginale tarief begint relatief laag aan de onderkant en loopt vervolgens geleidelijk op met het inkomen. Het Nederlandse belastingstelsel is daarom ondoelmatig: inkomen wordt niet herverdeeld tegen de laagste maatschappelijke kosten.

Arbeidskorting en lager toptarief verhogen welvaart

Rutte III voert twee maatregelen door die de doelmatigheid en rechtvaardigheid van het belastingstelsel vergroten. Ten eerste richt Rutte III de arbeidskorting meer op de lage inkomens, en bouwt deze sneller af met het inkomen. De overheid herverdeelt daardoor meer inkomen van werkenden met een hoog inkomen naar werkenden met een laag inkomen, terwijl de werkgelegenheid toch licht stijgt, zie ook Jongen et al. (2015). Deze winst gaat echter verloren in het grotere geheel door eerder genoemde maatregelen die de doelmatigheid weer verkleinen.

Het is ook niet onverstandig dat het toptarief wordt verlaagd van 52 naar 49,5 procent. Het huidige toptarief is met 52 procent net te hoog om de belastingopbrengst in de topschijf te maximaliseren. Het opbrengstmaximaliserende toptarief ligt rond de vijftig procent (Jacobs et al., 2013). De tariefsverlaging verdient zichzelf terug door sterkere prikkels om inkomen te verwerven en geringere prikkels om belasting te ontwijken en te ontduiken. Doordat de belastingopbrengst op peil blijft, neemt de rechtvaardigheid niet af, terwijl tegelijkertijd de economische verstoringen van het toptarief wel dalen.

Middengroepen politiek doorslaggevend

Als Rutte III de inkomstenbelasting echt doelmatiger had willen maken, dan had het de lastendruk veel meer moeten verschuiven van de werkenden met een laag inkomen naar de middengroepen. Tenminste, zolang de maatschappelijke waardering van inkomen daalt in het inkomen. Dat Rutte III het belastingstelsel niet doelmatiger maakt, betekent impliciet dat het een veel groter gewicht blijft toekennen aan de middengroepen dan aan de lage inkomens (Jacobs et al., 2017). Dat is vervelend voor de lage-inkomensgroepen, maar politiek begrijpelijk. De middengroepen zijn politiek doorslaggevend. De politieke wens om aan de middengroepen (nog meer) tegemoet te komen is daarom de fundamentele politieke oorzaak van het Nederlandse onvermogen om het belastingstelsel daadwerkelijk doelmatiger te maken.

Geen vereenvoudiging

De belastingen worden helaas ook niet vereenvoudigd. De toeslagen, inkomensafhankelijke regelingen en aftrekposten blijven allemaal bestaan. Het zou mooier zijn geweest als Rutte III had geprobeerd om de toeslagen te bundelen in één huishoudenstoeslag op basis van eigen inkomen, partnerinkomen, vermogen en huishoudsamenstelling (alleenstaand/samenwonend, kinderen/kinderloos).

Belastingen op vermogensinkomsten

Rutte III verlicht de lasten op vermogen en vermogensinkomsten via een heel scala aan maatregelen. Tabel 1 geeft een overzicht. De lasten op kapitaal worden structureel anderhalf miljard lager. Het huidige belastingstelsel op vermogensinkomsten is ondoelmatig om een aantal redenen (Jacobs, 2017a). Nederland heeft de laagste effectieve belastingdruk op kapitaal van de hele EU, vooral vanwege de fiscale behandeling van het eigen huis en het pensioen. De belastingdruk op vermogen is te laag ten opzichte van die op arbeid. Bovendien is het fiscale regime op sparen, beleggen, eigen huis, onderneming en pensioen economisch inconsistent en verstorend voor de allocatie van kapitaal en risico in de Nederlandse economie. Door de lage heffingen op kapitaalinkomen en vermogen herverdeelt de overheid wederom niet op de economisch meest doelmatige wijze (Jacobs, 2017a).

De belastingruk op kapitaalinkomen gaat omlaag door lagere tarieven en grotere vrijstellingen in box 3, een lager eigenwoningforfait, (tijdelijke) belastingvoordelen bij afschaffing van de doorsneepremies in de pensioenopbouw, een lagere vennootschapsbelasting (vpb), en een ondoordachte verlaging van de dividendbelasting voor buitenlandse aandeelhouders. Het aandeel van heffingen op kapitaal in de belastingmix blijft onverminderd laag.

Hypotheek blijft te aantrekkelijk

De financieringsverstoringen bij het eigen huis nemen nauwelijks af, ook al daalt het maximale aftrektarief van de hypotheekrenteaftrek wat sneller. Aflossing van de hypotheek is namelijk alleen voordelig wanneer het belastingvoordeel van de renteaftrek (tarief maal hypotheekrente) kleiner is dan de effectieve vermogensbelasting in box 3 (tarief maal fictief rendement). Het maximale aftrektarief bij de hypotheekrente was op lange termijn al 38 procent, dat wordt nu 37 procent op veel kortere termijn. Tegelijkertijd dalen de gemiddelde tarieven in box 3 iets. Het is voor de meeste huishoudens nog altijd niet fiscaal aantrekkelijk om hypotheken af te lossen (Jacobs, 2017b). Alleen als het eigen huis naar box 3 zou worden overgeheveld zou het niet langer meer uitmaken of het eigen huis met schuld of eigen geld is gefinancierd. Die kans wordt wederom niet benut.

Geleidelijke defiscalisering eigen huis

Rutte III verlaagt verder het eigenwoningforfait van 0,75 procent naar 0,60 procent met de opbrengst van de versnelde afbouw van het maximale tarief van hypotheekrenteaftrek. Dat is onverstandig. De totale fiscale subsidie op het eigen huis wordt niet kleiner. Door de simultane verlaging van het eigenwoningforfait en de renteaftrek is Rutte III bezig het eigen huis te ‘defiscaliseren’. Door van het eigen huis nóg meer een fiscaal bevoordeelde spaarvorm te maken, lokt het kabinet arbitrage uit met box 3. Ook stelt het huishoudens nog meer bloot aan risico’s op de woningmarkt. Afschaffing van de ‘wet-Hillen’ is om exact deze redenen wel een goede maatregel; het vermogen in het eigen huis wordt weer belast.

Geen vermogenswinstbelasting

Rutte III heeft aangekondigd om te studeren op een vermogenswinstbelasting, maar voert die vooralsnog niet in. Het blijft van de gekke dat we in Nederland werkelijke vermogensinkomsten niet belasten, zoals dat in vrijwel alle landen gangbaar is (Jacobs, 2015). Een belasting op rente, dividend en vermogensaanwas/winst is doelmatiger dan een vermogensbelasting, omdat de overheid ook de risicopremie belast en daarmee deelt in pech en geluk van beleggers. Bovendien is een vermogenswinstbelasting minder procyclisch dan een vermogensbelasting, want de gemiddelde belastingdruk over het kapitaalinkomen stijgt niet in laagconjunctuur en daalt niet in hoogconjunctuur. Een vermogenswinst/aanwasbelasting is ook rechtvaardiger dan een vermogensbelasting. Daar waar het gemiddelde belastingtarief over het werkelijk genoten kapitaalinkomen constant is bij een vlakke vermogenswinstbelasting, is het gemiddelde tarief formidabel degressief onder een vermogensbelasting (Jacobs, 2015; 2017a).

Directeuren-grootaandeelhouders

De fiscaal geprivilegieerde positie van directeuren-grootaandeelhouders (dga’s) blijft onaangetast onder Rutte III. Enerzijds wordt het tarief in box 2 in stappen verhoogd van 25 procent nu naar 28,5 procent vanaf 2021. Anderzijds wordt dit volledig gecompenseerd door verlagingen van het vpb-tarief. De gecombineerde belastingdruk van vpb en box 2 blijft structureel gelijk op 44 procent. Er wordt niets gedaan aan het veel te lage ‘gebruikelijke loon’ dat wordt toegerekend aan directeuren-grootaandeelhouders en vervolgens wordt belast in box 1. Dat had kunnen worden vervangen door een ‘gebruikelijk kapitaalinkomen’ – bijvoorbeeld van tien procent van het ondernemingsvermogen – om te zorgen dat de werkelijke arbeidsinkomens van dga’s progressief worden belast in box 1.

Vennootschapsbelasting

Rutte III voert een heel pakket aan maatregelen door bij de vpb. Het is goed dat schuldfinanciering in de vpb minder aantrekkelijk wordt gemaakt. Minder rente kan worden afgetrokken doordat er niet meer dan dertig procent van de winst voor rente, afschrijvingen, belastingen en amortisatie (EBITDA) mag worden afgetrokken. Ook wordt er een minimum-kapitaalregel (thin-cap rule) opgelegd aan banken en verzekeraars. Minder financieringsverstoringen geven een doelmatigheidswinst. Door geringere prikkels voor balansverlenging neemt ook de financiële stabiliteit van de Nederlandse economie toe.

Hervormingen vpb remmen investeringen

Het vpb-stelsel wordt op de verkeerde manier hervormd, zoals al gevreesd in Jacobs (2017a). De vpb-tarieven gaan omlaag van 25/20 naar 21/16 procent in de hoogste/laagste schijf. Hiermee is 3,3 miljard euro gemoeid. De tariefsverlaging wordt vrijwel geheel gefinancierd door het schrappen van aftrekposten in de vpb: de renteaftrekbeperking (1,3 miljard), de minimum-kapitaalregel (0,3 miljard), een kortere eerste schijf (0,3 miljard), minder afschrijvingsmogelijkheden voor gebouwen (0,2 miljard), een hoger tarief in de innovatiebox (0,1 miljard) en het begrenzen van de verliesverrekening tot maximaal zes jaar (0,9 miljard). Netto resulteert een kleine lastenverlichting van 0,2 miljard euro. Bij een vrijwel budget-neutrale tariefverlaging in de vpb, daalt het belastingtarief over de bedrijfswinsten minder snel dan het belastingtarief over de aftrekbare (investerings)kosten. Daardoor stijgen de netto-kapitaalkosten en nemen de bedrijfsinvesteringen af. De vpb wordt daardoor dus ondoelmatiger.

Het ware beter geweest om een aftrek in te voeren voor het eigen vermogen, zoals het IMF al jaren bepleit (zie bijvoorbeeld IMF, 2016). Ook dan wordt de fiscale behandeling van vreemd vermogen gelijkgetrokken met die van eigen vermogen. Excessieve schuldfinanciering wordt voorkomen, maar zonder dat de investeringen worden verstoord door de vpb.

Agressieve belastingconcurrentie

De afschaffing van de dividendbelasting op buitenlandse aandeelhouders kent geen goede economische onderbouwing. De maatregel kan ertoe leiden dat Nederland een nog groter fiscaal doorvoerland wordt dan het al is. De internationale race naar de bodem in de winstbelasting wordt door Nederland agressief aangejaagd met lagere tarieven. Dat leidt tot meer internationale winstverschuiving en grondslagerosie. Rutte III vindt het aantrekken van meer brievenbusfirma’s en hoofdkantoren kennelijk belangrijker dan dat er in Nederland meer wordt geïnvesteerd door bedrijven.

Indirecte belastingen

Het is verstandig dat Rutte III de tariefverschillen in de btw verkleint door het lage tarief te verhogen van zes naar negen procent. Daarmee stuurt de fiscus minder het consumptiegedrag van huishoudens en wordt een zeer beperkte welvaartswinst in de goederenmarkt gerealiseerd. De inkomenseffecten kunnen worden gerepareerd met aanpassingen van de inkomstenbelasting en toeslagen aangezien alle huishoudens ongeveer een vijfde van hun bestedingen doen onder het lage btw-tarief (Bettendorf en Cnossen, 2014; Jacobs, 2015). Het is een politieke vraag of dit afdoende is gebeurd in de regeringsplannen.

Conclusie

Na de vijf miljard lastenverlichting zonder belastinghervorming in 2016 is het laakbaar dat het kabinet-Rutte III nu alweer 6,4 miljard euro aan publiek geld uitdeelt zonder een fundamentele belastinghervorming door te voeren. Het regent gemiste kansen. Rutte III drukt tegelijkertijd op alle knoppen in het belastingstelsel die er maar te vinden zijn: alle tarieven, alle schijven, alle heffingskortingen en alle toeslagen gaan veranderen. Het regeerakkoord verraadt daarmee zowel een gebrek aan visie als fundamentele verschillen van inzicht tussen de coalitiepartijen die moesten worden afgekocht. Het gevolg is dat alle belastingmaatregelen in de inkomensheffing tegen elkaar in werken. Doelmatigheid noch rechtvaardigheid van de belasting op arbeidsinkomen neemt toe. De inconsistenties en economische verstoringen in het fiscale regime voor kapitaalinkomen en de vennootschapsbelasting worden onnodig vergroot terwijl de rechtvaardigheid van de heffingen op kapitaalinkomens en vennootschappen verder wordt uitgehold.

Literatuur

Bettendorf, L. en S. Cnossen (2014) Bouwstenen voor een moderne btw. CPB Policy Brief, 2014/02.

CPB (2010) Vergrijzing verdeeld; toekomst van de Nederlandse overheidsfinanciën. CPB Bijzondere publicatie 86, 1 juni 2010.

CPB (2015) Marginale druk en participatie-belasting per huishoudtype in 2015. CPB Achtergronddocument, 26 april 2015.

CPB (2017a) Analyse economische en budgettaire effecten van de financiële bijlage van het Regeerakkoord. CPB Notitie, 4 oktober 2017.

CPB (2017b) Middellangetermijnverkenning 2018–2021. CPB Boek, 21.

Diamond, P.A. (1998) Optimal income taxation: an example with a U-shaped pattern of optimal marginal tax rates. The American Economic Review, 88(1), 83–95.

IMF (2016) Tax policy, leverage and macroeconomic stability. IMF Policy Paper, 16/151.

Jacobs, B. (2015) De prijs van gelijkheid. Amsterdam: Bert Bakker-Prometheus.

Jacobs, B. (2017a) Fundamentele herziening van belastingen op kapitaalinkomen. ESB, 102(4753), 416–419. link

Jacobs, B. (2017b) Gaan mensen hun hypotheek aflossen onder Rutte III? ESB Blog, www.esb.nu.

Jacobs, B., E. Jongen en F. Zoutman (2013) Over de top. CPB Policy Brief, 2013/04.

Jacobs, B., E. Jongen en F. Zoutman (2017) Revealed social preferences of Dutch political parties. Journal of Public Economics, te verschijnen.

Jongen, E., H.-W. de Boer en P. Dekker (2015) De effectiviteit van fiscaal participatiebeleid. CPB Policy Brief, 2015/02.

Mirrlees, J.A. (1971) An exploration in the theory of optimum income taxation. The Review of Economic Studies, 38(2), 175–208.

Regeerakkoord (2017) Vertrouwen in de toekomst. Regeerakkoord 2017–2021 van VVD, CDA, D66 en ChristenUnie, 10 oktober 2017.

Saez, E. (2001) Using elasticities to derive optimal income tax rates. The Review of Economic Studies, 68(1), 205–229.

Zoutman, F., B. Jacobs en E. Jongen (2013) Optimal redistributive taxes and redistributive preferences in the Netherlands. Erasmus Universiteit Rotterdam/CPB. Document te vinden op personal.eur.nl/bjacobs/OTP.pdf.

Auteur

Categorieën