Schaalvoordelen in de administratie- en beleggingskosten van pensioenfondsen ontstaan doordat de vaste kosten over meer deelnemers kunnen worden verdeeld. Kleine Nederlandse pensioenfondsen laten substantiële schaalvoordelen onbenut. Daarbij maakt het type pensioenfonds en de efficiëntie van de organisatie verschil.

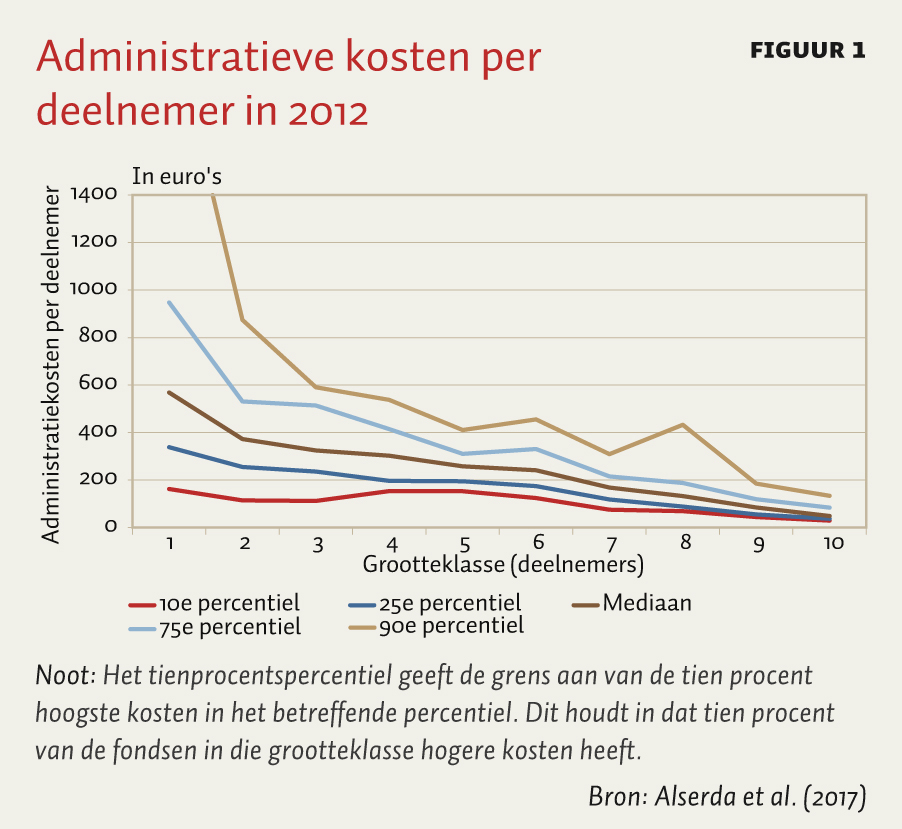

Er zijn grote verschillen in de uitvoeringskosten van de diverse pensioenfondsen in Nederland, die voornamelijk samenhangen met hun omvang (Bikker en De Dreu, 2009). Grotere fondsen kunnen vaste kosten over meer deelnemers spreiden en maken daardoor lagere kosten per deelnemer. De administratiekosten voor de tien procent grootste pensioenfondsen (grootteklasse 10) zijn ruim tien keer lager dan voor de tien procent kleinste pensioenfondsen (grootteklasse 1). Echter, ook binnen grootteklassen zien we substantiële verschillen in kosten (figuur 1). Dit kan ten minste twee oorzaken hebben: ten eerste variëren pensioenregelingen en daarmee ook hun uitvoeringskosten (Bikker et al., 2012), en ten tweede zijn niet alle pensioenfondsen organisatorisch even efficiënt. Deze organisatorische efficiëntieverschillen tussen pensioenfondsen (X-efficiëntie genoemd) bestuderen we in Alserda et al. (2017) in samenhang met schaaleffecten.

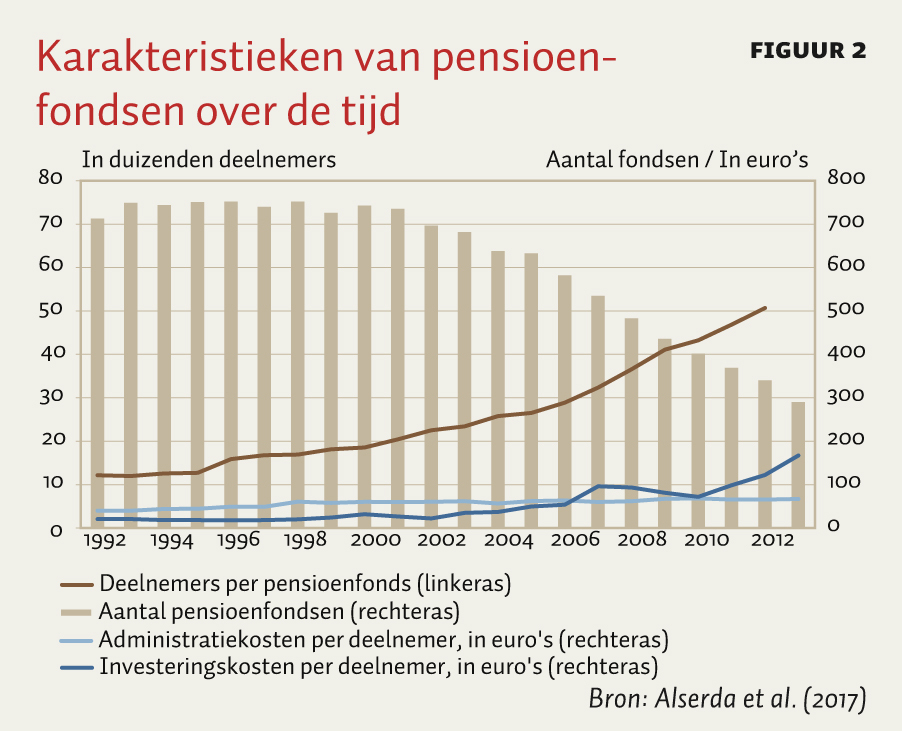

We gebruiken toezichtgegevens van De Nederlandsche Bank van 1.149 pensioenfondsen over 1992–2013 (in totaal 13.492 jaarobservaties), waarbij fondsen met uitzonderlijke situaties zijn genegeerd. Gedurende deze periode is het aantal actieve pensioenfondsen afgenomen van 752 tot 340 (figuur 2) en is het gemiddelde aantal deelnemers per pensioenfonds meer dan verviervoudigd. Tegelijkertijd zien we een kleine stijging van de voor inflatie gecorrigeerde administratiekosten per deelnemer. De beleggingskosten per deelnemer zijn vooral na 2010 hard gestegen. De stijging van het aantal deelnemers per fonds heeft dus als zodanig niet direct tot lagere kosten geleid. De vraag is nu in hoeverre de efficiëntie van verschillende fondsen en hun omvang hierbij een rol spelen.

Het meten van efficiëntie

De meest succesvolle meetmethode om de kosten te modelleren is een kwadratische ‘knikfunctie’ (spline function), waarbij voor de storingsterm een stochastische grenskostenfunctie wordt gehanteerd (Diewert en Wales, 1992). Deze ziet er voor administratieve kosten met het aantal pensioendeelnemers als relevante maatstaf voor output – oftewel de schaal – als volgt uit:

\ln Administratiekosten_{it} = α + β_{1} \ln Pensioendeelnemers_{it} \\+ β_{2} (\ln Pensioendeelnemers_{it}-\ln Q)^2_{Pensioendeelnemers ≤ Q} \\ + β_{3} \ln Pensioendeelnemers_{it}-\ln Q)^2_{Pensioendeelnemers > Q} \\ + β_{4} Pensioenfondseigenschappen_{it} + u_{it} + v_{i}

met i voor pensioenfonds, t voor tijd, Q voor de knik en u_ide storingsterm. De term v_i beschrijft per pensioenfonds de afstand tot het kostenniveau van vergelijkbare fondsen met best practices, en daarmee dus de mate van inefficiëntie. Door in de kwadratisch term het aantal deelnemers in afwijking van het gemiddelde te nemen geeft α het gemiddelde kosteneffect weer, en 1–α de gemiddelde schaaleffecten, terwijl β_1 de mate aangeeft waarin het kosteneffect varieert met de grootte. De tweede kwadratische term voor pensioenfondsen, waarvan het aantal Pensioendeelnemers groter is dan Q, maakt de kostenfunctie flexibeler zodat de kosten per deelnemer allerlei patronen kunnen vormen (Bikker, 2017). In het model wordt onderscheid gemaakt naar het soort pensioenfonds (bedrijfstak, onderneming et cetera), de samenstelling van fondspopulatie in termen van actief, slapend en gepensioneerd, het type pensioenregeling, het beheerde vermogen per deelnemer en de mate waarin activiteiten worden uitbesteed.

Administratiekosten

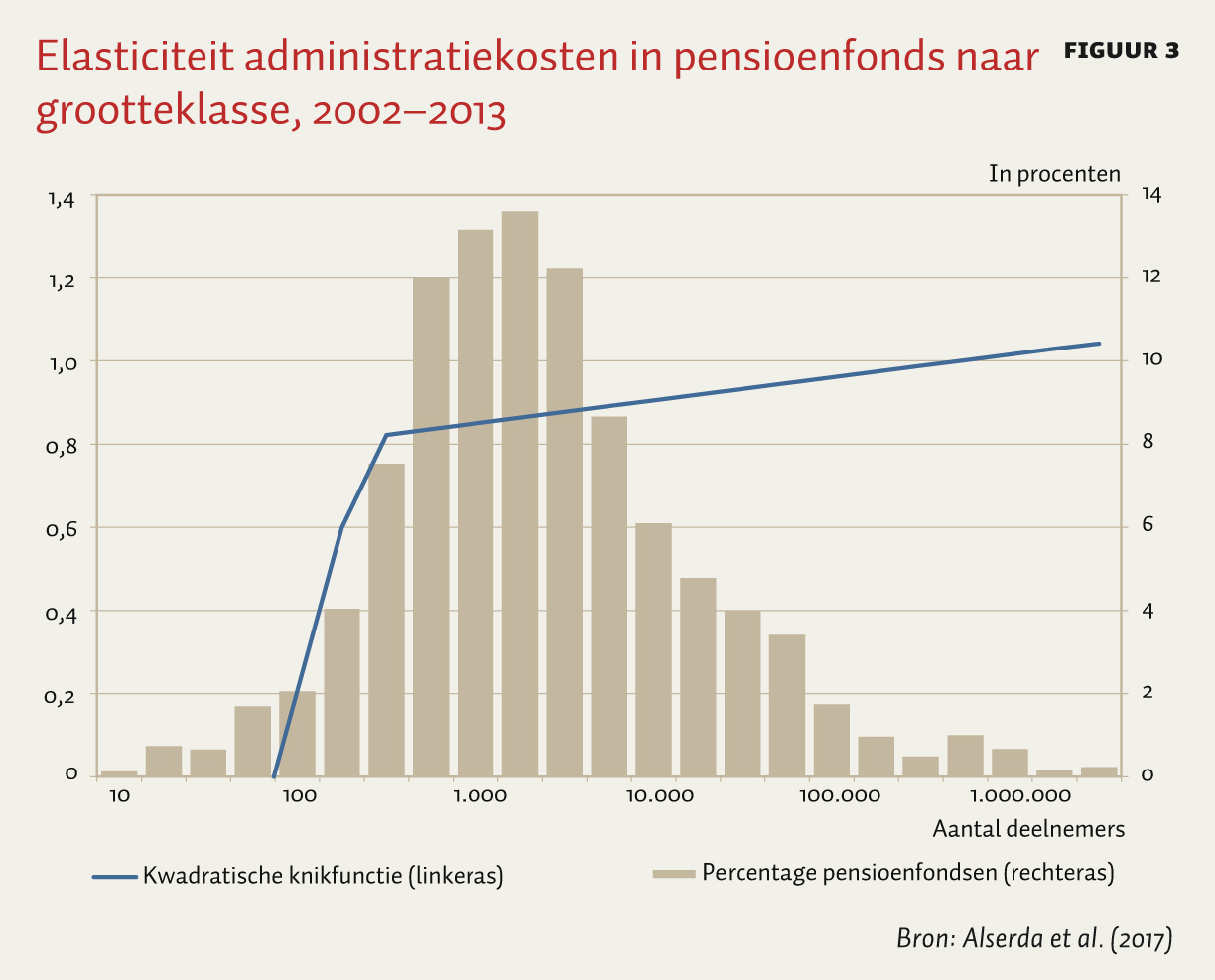

Voor administratiekosten stijgt de kostenelasticiteit van pensioenfondsen lineair met de grootte van het pensioenfonds, tot het geschatte knikpunt van bijna 250 deelnemers (figuur 3). Bij een groei van het aantal deelnemers met 1 procent nemen de kosten slechts met 0,82 procent toe. Pensioenfondsen met meer dan 245 deelnemers hebben schaalvoordelen die steeds kleiner worden naarmate deze pensioenfondsen groter worden. Dit is in lijn met wat in eerdere onderzoeken is gevonden.

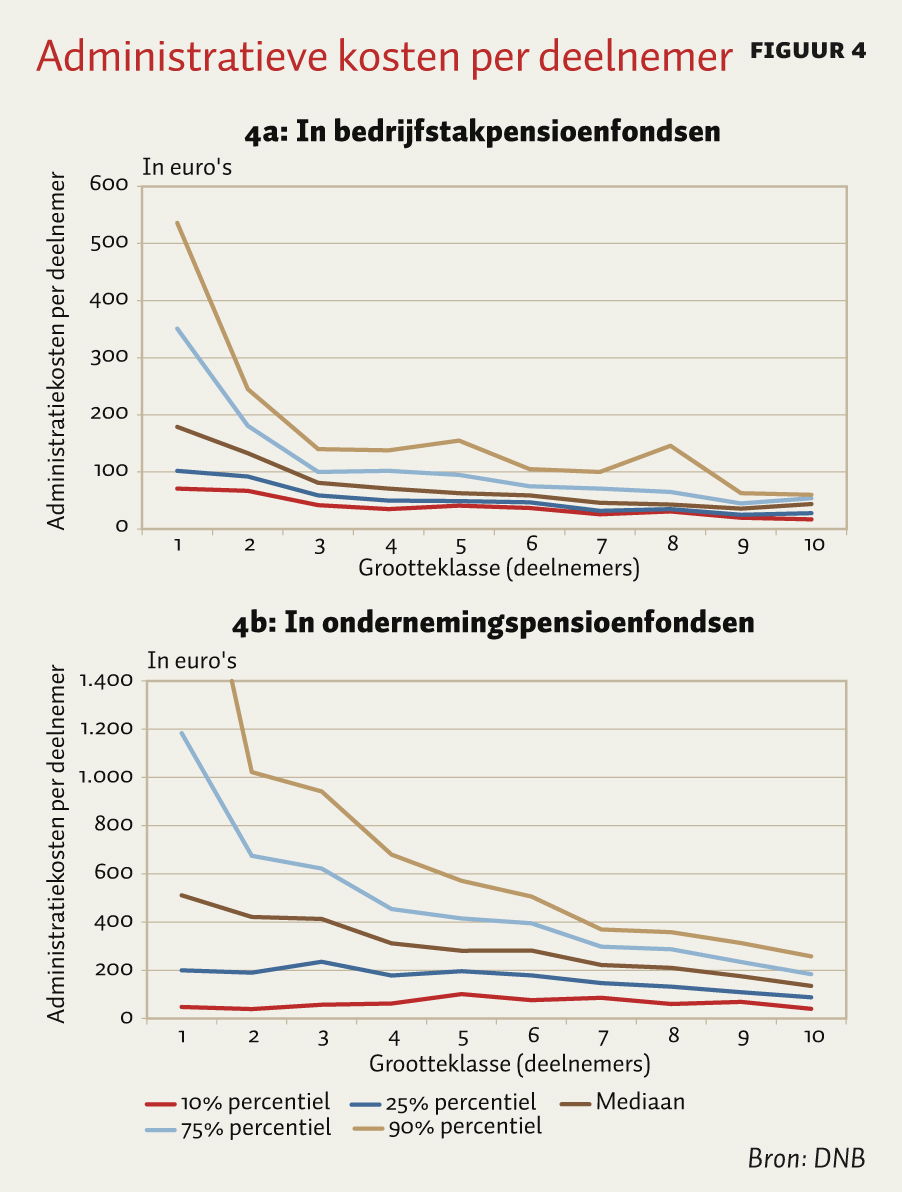

In lijn met figuur 1 blijkt uit de schatting dat de inefficiëntie gemiddeld vrij groot is, bijvoorbeeld over 2008–2013 gemiddeld maar liefst 60 procent van de kosten. We schrijven deze inefficiëntie toe aan drie oorzaken. Allereerst kunnen er meetfouten in de data zitten. Sommige pensioenfondsen rapporteren geen loonkosten, omdat de werkgever personeel beschikbaar stelt wat betreft het werk voor het pensioenfonds. Dan lijkt het alsof die pensioenfondsen heel efficiënt zijn, maar feitelijk is er onderrapportage in de uitvoeringkosten. Zo ontstaat er een fictieve best practice. Ten tweede kunnen er verschillen zitten in de aard en complexiteit van pensioenregelingen en de mate waarin er service wordt verleend. Schattingen geven aan dat de administratiekosten van verplichte bedrijfstakpensioenfondsen per deelnemer met 38 procent veel lager zijn dan die van ondernemingspensioenfondsen, wat wel wordt toegeschreven aan de grotere mate van standaardisering voor pensioenregelingen in bedrijfstak-cao’s. Daarentegen zijn die van beroepspensioenfondsen veel hoger (53 procent); steeds na correctie voor grootte, wat te verklaren is uit het feit dat pensioenfondsen te maken hebben met deelnemers die elk jaar een andere omzet en daarmee pensioenpremie hebben. Grotere homogeniteit bij bedrijfstakpensioenfondsen blijkt ook als figuur 1 wordt herhaald voor bedrijfstak- en ondernemingspensioenfondsen (figuur 4). Ook de pensioenregelingen spelen een rol: pensioenen met toegezegde premies (‘defined contribution’) hebben twaalf procent minder kosten dan die met toegezegde uitkeringen (‘defined benefits’). In beginsel is de administratie van toegezegde premieregelingen namelijk eenvoudiger dan die van toegezegde uitkeringsregelingen. Ten derde zijn er verschillen in de wijze waarop pensioenfondsbesturen hun zaken regelen, oftewel organisatorische (in)efficiëntie.

Beleggingskosten

Naast administratiekosten maken pensioenfondsen ook kosten voor vermogensbeheer. Daarom hebben we op eenzelfde wijze gekeken in hoeverre de beleggingskosten van verschillende pensioenfondsen afhankelijk zijn van de samenstelling en omvang van de activa (Alserda et al., 2017). Daarbij wordt ook het aandeel van verschillende activasoorten meegenomen: obligaties, aandelen, hedgefondsen, grondstoffen, private equity, onroerend goed en overige. Op deze wijze wordt in het model automatisch gecorrigeerd voor verschillen in de kosten van de over de pensioenfondsen uiteenlopende samenstellingen van de beleggingsportefeuilles en in het bijzonder voor het feit dat vooral grote pensioenfondsen meer risicovolle activa hebben, welke met hogere kosten gepaard gaan, maar ook met hogere verwachte beleggingsopbrengsten.

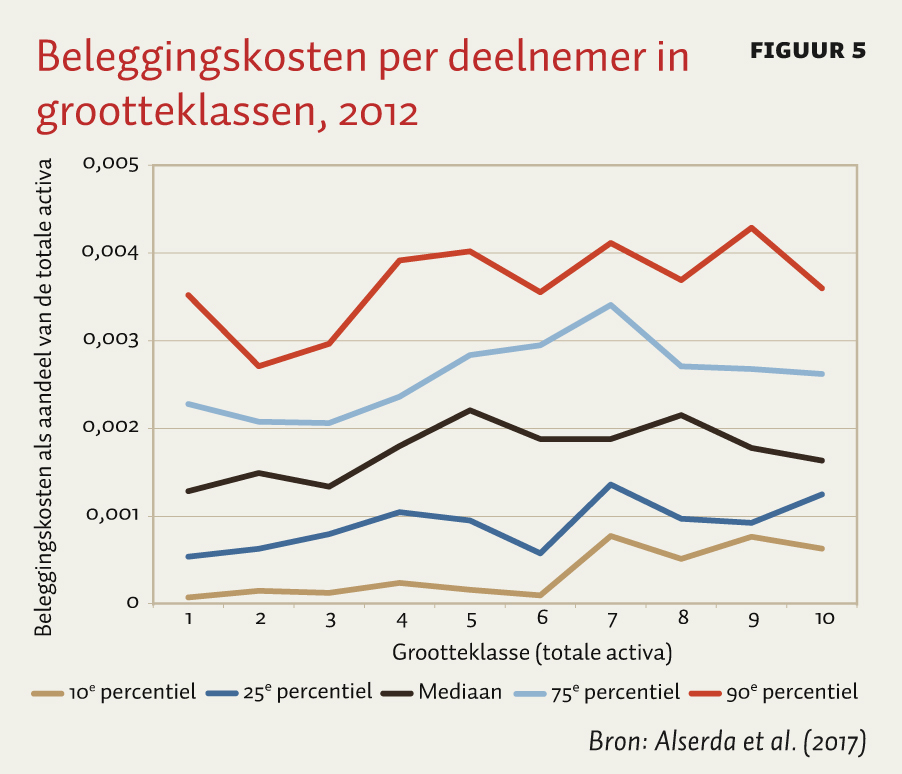

Figuur 5 toont de ontwikkeling in de beleggingskosten naar de grootte van de pensionfondsen en de mate waarin deze per grootteklasse varieert. Twee aspecten vallen hier op. Allereerst ontbreekt het patroon van dalende kosten per deelnemer zoals bij administratiekosten. Bij beleggen worden schaalvoordelen verwacht, maar grotere fondsen hebben meer analisten en risicomanagers voor hun portefeuille met complexere beleggingen. Naar verwachting worden deze extra kosten terugverdiend. Ten tweede laten de kosten per grootteklasse ook hier een enorme spreiding zien. Daar kunnen verschillen in de wijze van beleggen achter zitten, maar ook efficiëntieverschillen.

Bij beleggen kunnen geen schaalvoordelen worden vastgesteld. De kostenelasticiteit neemt nauwelijks met de grootte toe en ligt iets boven de 1. Dat laatste impliceert dat de kosten met de grootte wat toenemen: grotere pensioenfondsen hebben hogere beleggingskosten per eenheid maar daar staan naar verwachting ook hogere beleggingsopbrengsten tegenover. Kleine pensionfondsen hebben hier dus geen of nauwelijks onbenutte beleggingskosten, mogelijk als gevolg van het effectief uitbesteden van beleggen, waardoor de schaalvoordelen via de vermogensbeheerders worden gerealiseerd. En grote fondsen beleggen meer in alternatieve beleggingscategorieën die relatief duur zijn (zoals hedgefondsen en private equity) en daarmee tot hogere beleggingskosten leiden maar mogelijk ook tot een hoger verwacht rendement. Bedrijfstakpensioenfondsen hebben 9 procent minder beleggingskosten dan ondernemingspensioenfondsen, terwijl beroepspensioenfondsen 89 procent hogere kosten hebben. Pensioenen met toegezegde premies (‘defined contribution’) hebben 12 procent meer beleggingskosten dan die met toegezegde uitkeringen (‘defined benefits’). Duidelijke verklaringen ontbreken.

Het schatten van de organisatorische inefficiëntie bij het beleggen levert op dat deze over 2008–2013 gemiddeld 45 procent bedraagt, minder dus dan bij de administratie waar deze gemiddeld 60 procent is. Mogelijk zitten er meetfouten in de data, bijvoorbeeld wanneer de kosten gedeeltelijk zijn gesaldeerd met de opbrengsten en aldus afwezig lijken. Verder kunnen er verschillen zitten in het meer geavanceerde karakter van beleggingsstrategieën en -categorieën. Ten slotte zijn er verschillen denkbaar in de wijze waarop pensioenfondsbesturen hun beleggingen regelen.

Conclusie

Voor administratie en beleggingen vinden we grote verschillen in organisatorische efficiëntie binnen grootteklassen. Na correctie voor grootte zijn de administratiekosten per deelnemer beduidend hoger voor beroepspensioenfondsen, vergeleken met ondernemingspensioenfondsen, en lager voor bedrijfstakpensioenfondsen. Bij beleggingskosten zijn deze verschillen veel kleiner.

Als het omlaag brengen van de gemiddelde uitvoeringskosten centraal zou staan, dan zou consolidatie van kleine pensioenfondsen gunstig zijn. Er zijn echter meer factoren die dergelijke beslissingen beïnvloeden.

Literatuur

Alserda, G.A.G., J.A. Bikker en S.G. van der Lecq (2017) X-efficiency and economies of scale in pension fund administration and investment. DNB Working Paper, 547.

Bikker, J.A. (2017) Is there an optimal pension fund size? A scale-economy analysis of administrative and investment costs. Journal of Risk and Insurance, 84, 739–769.

Bikker, J.A. en J. de Dreu (2009) Operating costs of pension funds: the impact of scale, governance, and plan design. Journal of Pension Economics and Finance, 8(1), 63–89.

Bikker, J.A., O.W. Steenbeek en F. Torracchi (2012) The impact of scale, complexity, and service quality on the administrative costs of pension funds: a cross-country comparison. Journal of Risk and Insurance, 79(2), 477–514.

Diewert, W.E. en T.J. Wales (1992) Quadratic spline models for producer’s supply and demand functions. International Economic Review, 33(3), 705–722.

Auteurs

Categorieën