Hoe ontwikkelt de lastendruk zich en hoe is die verdeeld? In deze bijdrage brengen we de ontwikkeling en verdeling van de lastendruk vanaf 2001 in kaart. Dit levert belangrijke informatie voor beleidsmakers en aangrijpingspunten voor hervorming op.

In het kort

– De lastendruk is voor de meeste huishoudens fors opgelopen.

– Als gevolg van vele fiscale maatregelen zijn er tussen huishoudens grote verschillen in lastendruk ontstaan, ook bij eenzelfde inkomen.

– Het fiscale beleid spoort niet met het draagkrachtbeginsel en de effectiviteit is twijfelachtig, zodat vereenvoudiging gewenst is.

Sinds de invoering van de Wet Inkomstenbelasting 2001 (Wet IB 2001) hebben opeenvolgende kleine en grote beleidsaanpassingen geresulteerd in een ingewikkeld belastingstelsel. Zo is er in de loop der jaren een veelheid aan regelingen en uitzonderingen ontstaan. Vandaar dat het belangrijk is om het stelsel als geheel onder de loep te nemen, wat in beginsel via twee aanvliegroutes gedaan kan worden. De eerste is door een inventarisatie van allerlei fiscale maatregelen, die wellicht hun doel voorbij zijn geschoten of inmiddels ineffectief blijken te zijn (Caminada en Stevens, 2017a). De andere aanvliegroute is om te kijken welk effect de veelheid aan regelingen en beleidsaanpassingen hebben op de verdeling van de belasting- en premiedruk over de bevolking (Caminada et al., 2018). Wij kiezen in deze bijdrage voor de laatstgenoemde benadering. Belastingen en sociale regelingen lopen uiteen wat betreft mensen met verschillende arbeidspatronen, verschillende huishoudenssamenstellingen, verschillende leefvormen, verschillende voorkeuren voor de opvoeding van kinderen, en verschillende voorkeuren voor huur- of koopwoningen. De schaduwkant van dit beleid is echter dat dit in veel gevallen inbreuk doet op het klassieke uitgangspunt dat van iedereen een bijdrage mag worden gevraagd aan de algemene middelen naar rato van zijn of haar draagkracht (het draagkrachtbeginsel).

Het maatschappelijke debat over de gewenste verdeling van de belastingdruk heeft vooral een normatief karakter. Het is daarom van belang om dit debat te voeren op basis van feiten. In Nederland beschikken we hiertoe over administratieve data van het CBS Inkomenspanelonderzoek (IPO), waardoor het mogelijk is om een goed beeld te schetsen van de ontwikkeling van de belastingdrukverdeling sinds de introductie van de Wet IB 2001. Het IPO is een grote dataset van circa 100.000 huishoudens (280.000 steekproefpersonen) uit de Nederlandse bevolking, met uitgebreide inkomensgegevens. We brengen hier, met behulp van CBS IPO, de verdeling van de lastendruk over de tijd in kaart naar zowel huishoudens, inkomensniveaus als sociaal-economische groepen. Dat levert belangrijke informatie op voor beleidsmakers. Zo laten we zien dat er, zelfs bij gelijke bruto inkomens, grote verschillen zijn in de druk van de inkomensheffingen tussen huishoudens. Die grote verschillen komen voort uit het feit dat de wetgever ook andere kenmerken dan inkomen gebruikt voor de bepaling van de af te dragen heffing. Daarvoor kunnen er goede of minder goede redenen zijn – daar gaan we hier niet op in. Onze analyse beoogt louter inzicht te verschaffen in de belastingdrukverschillen die niet het gevolg zijn van inkomen, dus wanneer de wetgever (bewust of onbewust) afwijkt van inkomen als draagkrachtmaatstaf.

Verder laat de analyse zien dat, sinds de invoering van de Wet IB 2001, de fiscale herverdelingsmachine op volle toeren heeft gedraaid om de bestaande inkomensverhoudingen min of meer in stand te houden. We laten ook zien in welke mate, sinds 2001, de koopkracht voor veel Nederlandse huishoudens onder druk is komen te staan als gevolg van hogere lasten en tal van fiscale maatregelen. Het belastingstelsel wordt steeds ingewikkelder, en de roep om een belastinghervorming klinkt daarom ook steeds luider. Na de rapporten van de commissie-Van Weeghel (2010) en de commissie-Van Dijkhuizen (2012; 2013) schreef het kabinet de brief Herziening belastingstelsel (Tweede Kamer, 2014). Verder heeft het kabinet een nieuwe ronde van zes deelonderzoeken aangekondigd (Bouwstenen voor een beter belastingstelsel; Tweede Kamer, 2019). Doorpakken is nu inmiddels ook wel nodig, want de laatste grote herziening stamt uit 2001. Intussen kan er gebruik worden gemaakt van de inzichten van de gezaghebbende Mirrlees Review (Mirrlees et al., 2011). De Mirrlees Review heeft namelijk drie hoofdconclusies getrokken: bekijk het stelsel als één geheel, streef naar neutraliteit, en bewerkstellig de herverdeling zo efficiënt mogelijk. We zullen hier enkele vereenvoudigingsvoorstellen doen die kunnen bijdragen aan deze doelstellingen.

Fiscaal instrumentalisme

Hoe ontwikkelde het fiscaal instrumentarium zich en wat zijn daarbij de belangrijkste overwegingen?

Ontwikkelingen sinds 2001

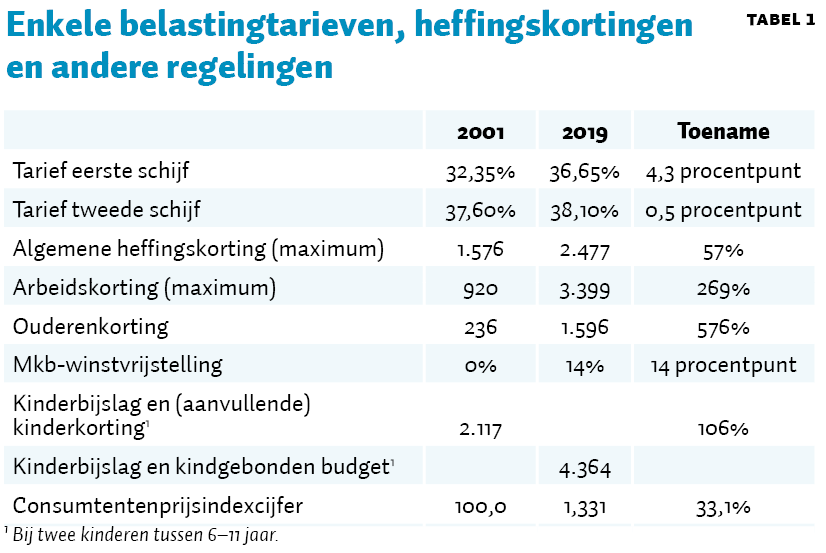

Tabel 1 laat zien dat, in de periode 2001–2019, de belastingtarieven in de eerste twee schijven zijn gestegen met respectievelijk 4,3 en 0,5 procentpunten (met de kanttekening dat het tarief in de tweede schijf in 2019 met 2,75 procentpunten is verlaagd). Deze verschuiving is het resultaat geweest van vele kleine stapjes. Sinds de introductie van de Wet IB 2001 is er voor vrijwel ieder huishouden een tegemoetkoming gecreëerd. Te zien is dat vanaf 2001 het maximum van de arbeidskorting meer dan verdriedubbeld is, de ouderenkorting bijna verzevenvoudigd, en de ondernemersfaciliteiten aanzienlijk zijn geïntensiveerd, net als de financiële ondersteuning van gezinnen met kinderen. Door iedere keer te kiezen voor een kleine intensivering van een instrument, gefinancierd door een hoger belastingtarief, kon men aan specifieke doelgroepen een belastingvoordeel verlenen zonder dat dit ten koste ging van de opbrengst voor de schatkist. Doordat inmiddels bijna iedereen zijn eigen tegemoetkoming of fiscale voordeel ontvangt, is het uiteindelijke resultaat dat de belastingtarieven sterk zijn verhoogd, zonder dat dit heeft geleid tot grote veranderingen in de inkomensverdeling. De meest gebruikte maatstaf voor inkomensongelijkheid, de Gini-coëfficiënt, is de afgelopen jaren dan ook nagenoeg constant gebleven (Caminada et al., 2017). Wel is daardoor de complexiteit van het stelsel steeds meer toegenomen.

Spanning tussen verdelings- en sturingsambities

De loon- en inkomstenbelasting getuigt in hoge mate van verdelings- én sturingsambities. Het verdelingsprincipe is gebaseerd op heffing naar draagkracht. Maar beleidsmakers hebben ook de ambitie om de inkomensverhoudingen bij te sturen. Dit wordt eveneens tot uitdrukking gebracht in de progressie van de tarieven (en de heffingskortingen). Daardoor is het niet mogelijk om een scherp onderscheid te maken tussen het deel van de progressieve tariefstructuur dat gebaseerd is op het (als ‘neutraal’ veronderstelde) verdelingsbeginsel, en het instrumentele deel dat dienstbaar is aan de beleidsmatig gewenste inkomensherverdeling. Verschil van inzicht daarover blijft een centraal thema in het debat over rechtvaardige belastingheffing. Een ander probleem bij het streven naar een rechtvaardige inkomensverdeling is dat daarbij vaak niet concreet wordt aangegeven welk inkomensbegrip daarvoor normatief zou moeten zijn. Is hiervoor het individuele inkomen bepalend of moeten beleidsmakers zich richten op het huishoudensinkomen? Het stelsel is vormgegeven vanuit het adagium ‘gelijke monniken, gelijke kappen’. Wat gelijke gevallen zijn en wat niet, staat daarmee echter nog open voor debat. De belasting- en premieheffing is grotendeels op individuele basis (met enkele uitzonderingen, zoals wanneer er een fiscale partner is), maar veel toeslagen zijn juist gericht op het huishouden.

Belastingheffing wordt ook dienstbaar gemaakt aan andere beleidsdoelstellingen. Daarbij gaat het onder meer om arbeidsmarktbeleid, gezinsbeleid, woonbeleid, milieubeleid en investeringsbeleid – waarbij er een veelheid aan fiscale instrumenten wordt ingezet. CPB-onderzoek laat zien dat het effect van generieke fiscale prikkels op de arbeidsparticipatie beperkt is (Jongen et al., 2015). Om de arbeidsparticipatie te verhogen is het daarom effectiever om kortingen en toeslagen te richten op groepen die daar relatief gevoelig voor zijn. In de afgelopen jaren zijn onder meer de volgende fiscale instrumenten geïntroduceerd: de inkomensafhankelijke arbeidskorting, de inkomensafhankelijke combinatiekorting, de werkbonus, de inkomensafhankelijke kinderopvangtoeslag en het afbouwen van de overhevelingsmogelijkheid van de algemene heffingskorting (aanrechtsubsidie). Maar dit fiscale arbeidsparticipatiebeleid stuit op grenzen. Zo laat CPB-onderzoek zien dat inmiddels het drukverschil ondoelmatig hoog is tussen bijvoorbeeld een- en tweeverdieners met een jongste kind tot drie jaar oud (Jongen et al., 2018). De Algemene Rekenkamer (2017) concludeert meer in het algemeen dat het bij een groot aantal belastingfaciliteiten niet duidelijk is of de achterliggende beleidsdoelen wel worden bereikt, en tegen welke prijs dat dan gebeurt. Daarnaast is het de vraag in hoeverre de instrumentalisering van de belastingheffing het centrale beginsel van een rechtvaardige belastingdrukverdeling onder druk heeft gezet.

Belasting- en premiedruk

Hoe ontwikkelde de belasting en premiedruk zich voor de verschillende groepen?

Ontwikkeling sinds 2001

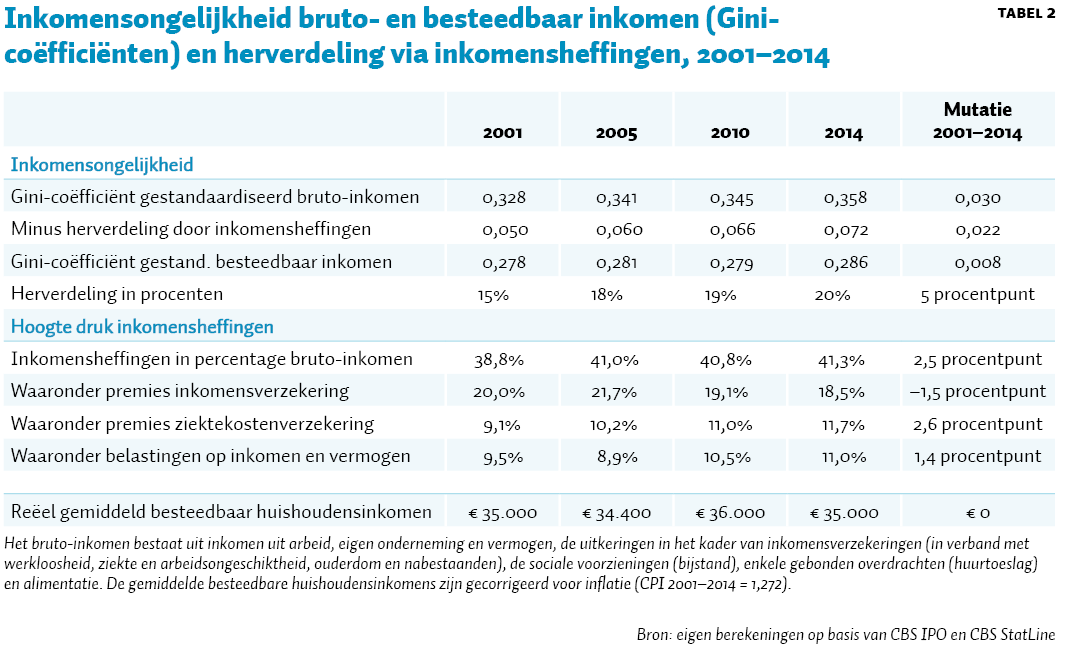

Tabel 2 geeft een overzicht van de inkomensverhoudingen en de hoogte van de belasting- en premiedruk sinds invoering van de Wet IB 2001. Als maatstaf voor draagkracht gaan we uit van het gestandaardiseerde huishoudensinkomen. Standaardisatie betekent dat het huishoudensinkomen wordt gecorrigeerd voor de omvang en samenstelling van het huishouden, zodat alle inkomens vergelijkbaar worden gemaakt. Dat is een gebruikelijke conventie in het internationaal empirisch verdelingsonderzoek, ontwikkeld door de UN Canberra Group.

Het stelsel van inkomensheffingen vermindert de inkomensongelijkheid met twintig procent in het jaar 2014 (afgemeten aan de ‘Gini’), terwijl dit percentage in 2001 nog op vijftien lag. Het inkomensafhankelijk maken van de algemene heffingskorting en de arbeidskorting door het kabinet-Rutte II was nadrukkelijk erop gericht om de inkomensverschillen te verkleinen. Budgettair gaat het om aanzienlijke (versluierde) lastenverzwaringen voor de midden- en hogere inkomens. Zo bracht in 2016 de afbouw van de algemene heffingskorting 5,9 miljard euro extra in de schatkist (Caminada en Stevens, 2017a).

Beleidsmakers moesten, om de bestaande netto-inkomensverhoudingen min of meer in stand te houden, steeds meer herverdelen in de loop van de tijd. Dat roept de vraag op welke rol inkomensheffingen hierbij speelden. Daarom geeft tabel 2 ook een overzicht van de hoogte en de ontwikkeling van de inkomensheffingendruk sinds de introductie van de Wet IB 2001. In ons onderzoek wordt het verschil tussen het bruto inkomen en het besteedbaar inkomen van huishoudens aangemerkt als inkomensheffingen. Daarbij hanteren we de brede CBS-definitie van inkomensheffingen. Vertrekpunt is het bruto inkomen dat bestaat uit inkomen uit arbeid, eigen onderneming en vermogen, de uitkeringen in het kader van inkomensverzekeringen (in verband met werkloosheid, ziekte en arbeidsongeschiktheid, ouderdom en nabestaanden), de sociale voorzieningen (bijstand) en enkele gebonden overdrachten, zoals de huurtoeslag. De heffingen op het inkomen omvatten de belastingen op inkomen en vermogen, de sociale premies voor de werknemers- en volksverzekeringen (inclusief aanvullende pensioenen), en de premies voor de ziektekostenverzekering (zowel nominale premies, als de inkomensafhankelijke bijdrage voor de Zorgverzekeringswet, verminderd met de geclaimde zorgtoeslag). Bij de premies voor de sociale verzekeringen en pensioenen wordt zowel het werkgeversdeel als het werknemersdeel meegerekend. In tabel 2 wordt het macrobedrag van de inkomensheffingen uitgedrukt in procenten van het bruto huishoudensinkomen.

In 2014 was de gemiddelde lastendruk 41,3 procent, wat beduidend hoger is dan in 2001 (38,8 procent). Duidelijk is te zien dat met name de financiering van de zorg haar sporen heeft nagelaten, resulterend in een 2,6 procentpunt hogere premiedruk. Ook de belastingen op inkomen en vermogen zijn in 2014 aanzienlijk hoger dan in 2001. Bij de premies inkomensverzekeringen is er sprake van uiteenlopende ontwikkelingen: zo zijn de premies voor de arbeidsongeschiktheidsverzekeringen gedaald, maar de pensioenpremies zijn gestegen.

De tabel laat tot slot zien dat het jaren heeft geduurd om de knauw van de financiële crisis in 2008 te boven te komen. Op basis van gegevens van het CBS is het gemiddelde reëel besteedbare huishoudensinkomen berekend (in euro’s van 2014). Hierbij is het nominaal besteedbare inkomen in lopende prijzen gecorrigeerd voor de inflatie via het consumentenprijsindexcijfer van het CBS. Het gemiddelde reëel besteedbare huishoudensinkomen is in 2014 uitgekomen op 35.000 euro, terwijl de koopkracht van een gemiddeld Nederlands huishouden in 2001 eveneens 35.000 euro bedroeg. In de periode 2001–2014 daalde de gemiddelde koopkracht van jaar op jaar maar liefst negen keer, en steeg de gemiddelde koopkracht in de jaren 2004, 2006 en 2007 – en daarna pas weer in 2014. De fiscale inkomenspolitiek blijkt een belangrijke invloed te hebben gehad op de koopkrachtontwikkeling.

De lastendruk onderverdeeld naar groepen

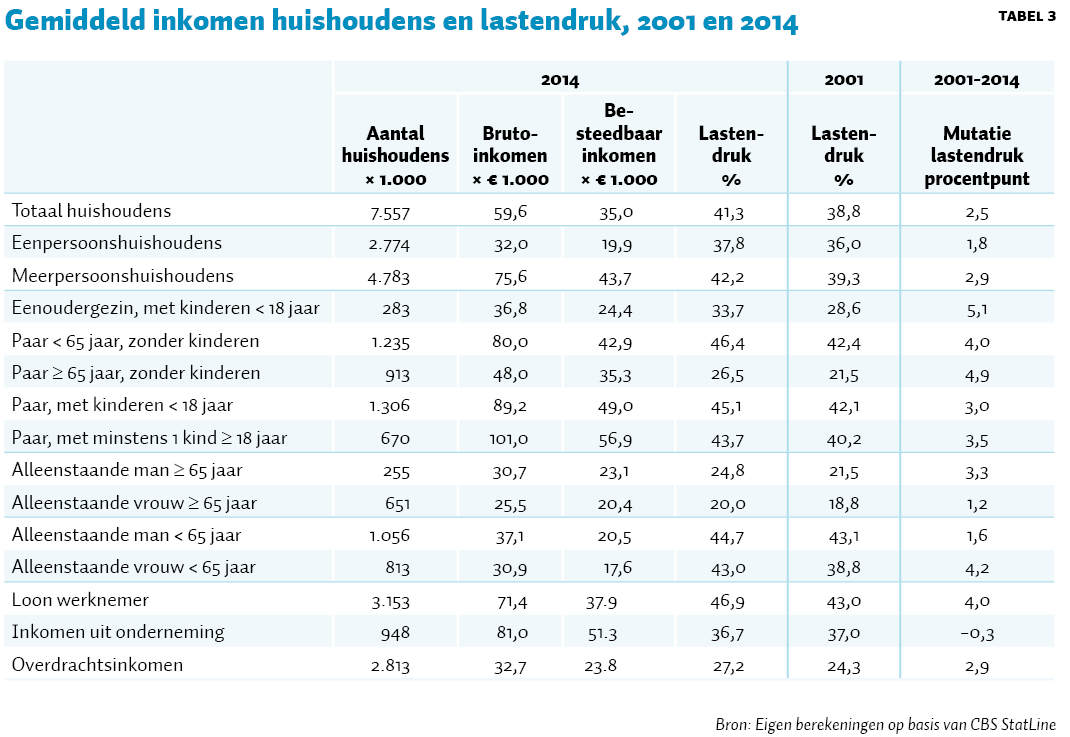

Gemiddelden zeggen vaak weinig over de specifieke situatie van belastingplichtigen. We brengen daarom diverse groepen in beeld die verschillen wat betreft de omvang en tevens de hoogte van het gemiddelde bruto huishoudensinkomen. Voor de overzichtelijkheid hebben we ons in eerste instantie beperkt tot de presentatie van groepsgemiddelden. Daarbij is het relevant om op te merken dat deze huishoudens qua achtergrondkenmerken verschillen – dat kan de gemeten lastendruk fors beïnvloeden. Ook kan de samenstelling van de groep veranderd zijn tussen 2001 en 2014.

Tabel 3 laat zien dat er veel variatie is rondom de gemiddelde lastendruk. Alle onderscheiden groepen kennen in 2014 een beduidend hogere druk dan in 2001, maar per groep verschilt de verandering van de lastendruk sterk. Zo hebben werknemers een relatief grote lastenstijging meegemaakt, terwijl ondernemers een lastendaling ondervonden. Meerpersoonshuishoudens hadden te maken met een meer dan gemiddelde lastenstijging, terwijl de lastenstijging bij alleenstaanden minder dan gemiddeld was. Opvallend is dat de groep eenoudergezinnen met kinderen jonger dan achttien jaar de grootste lastenstijging ondervond.

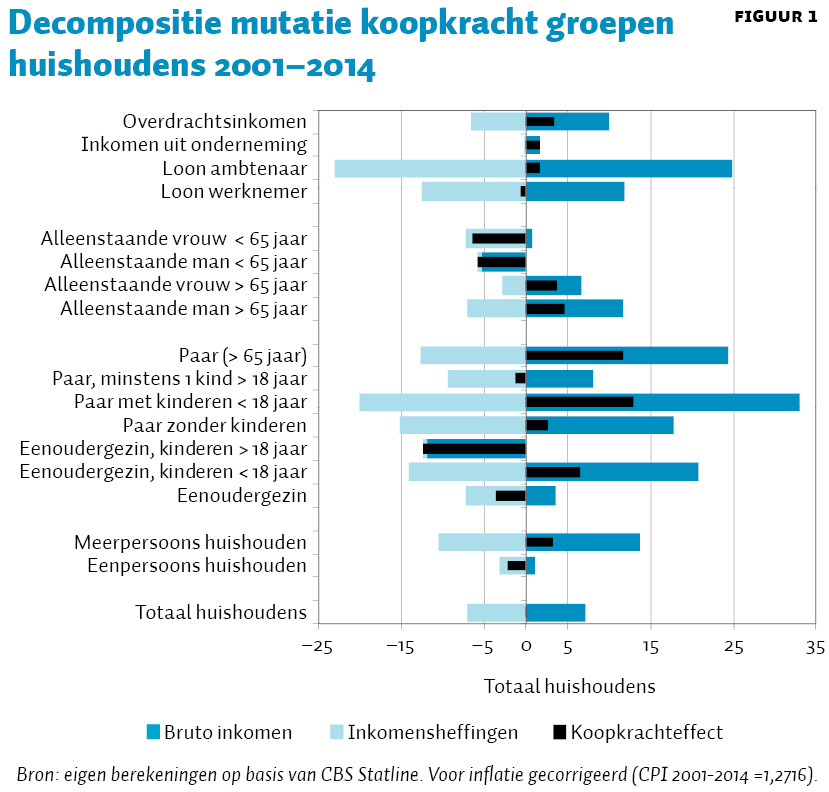

De veranderingen in besteedbare inkomens zijn zowel het gevolg van bruto inkomensveranderingen (zie de donkergroene balkjes in figuur 1) als het gevolg van allerlei inkomensheffingen die in mindering komen op het bruto inkomen (zie de lichtgroene balkjes in figuur 1). Het zwarte blokje geeft het saldo aan. De mutatie in koopkracht kan positief of negatief zijn.

In figuur 1 komen in volle omvang de Nederlandse herverdelingsinspanningen via inkomensheffingen in beeld. Gemiddeld was over alle onderscheiden groepen de stijging van het bruto inkomen in de periode 2001–2014 goed voor 7,2 procentpunt extra koopkracht. Hier stond echter een negatief effect van fors hogere inkomensheffingen tegenover, aangezien gemiddeld genomen de koopkracht met 7,1 procentpunt werd uitgehold. Zodoende ligt in 2014 per saldo de koopkracht van een gemiddeld Nederlands huishouden precies op het niveau van 2001.

Verder valt op dat, gemiddeld genomen, de belastingen op inkomen en vermogen voor nagenoeg alle onderscheiden groepen in 2014 beduidend hoger zijn dan in 2001 (tabel 3), met uitzondering van de ondernemersgroep. Dat is vanzelfsprekend het gevolg van het samenspel tussen een gemiddeld lager bruto inkomen vanwege de crises enerzijds en anderzijds het gevoerde fiscale beleid dat zelfstandigen trachtte te ontzien. Ook de groep alleenstaanden (jonger dan 65 jaar) ging er in koopkracht ongeveer zes procent op achteruit. Daarentegen gingen de seniorengroepen en de groep van huishoudens met jonge kinderen er juist op vooruit. Dat geldt zowel voor paren als voor eenoudergezinnen. Daarbij kan men overigens opmerken dat het koopkrachtcijfer voor ouderen wordt beïnvloed door het cohorteffect: nieuwe gepensioneerden hebben gemiddeld genomen een hoger pensioeninkomen. Voor huishoudens met jonge kinderen heeft het participatiebeleid geleid tot een relatief grote stijging van het bruto inkomen, vanwege zowel de toegenomen participatie als de keuze van jonge moeders voor een grotere deeltijdbaan.

Sinds 2001 heeft de wetgever dus flink moeten bijsturen om de veranderingen in de bruto inkomens zo te redresseren dat men uiteindelijk een besteedbaar inkomensbeeld kon realiseren dat beleidsmatig als ‘evenwichtig’ te beschouwen was.

Drukverdeling naar inkomen

Grote spreiding in de lastendruk

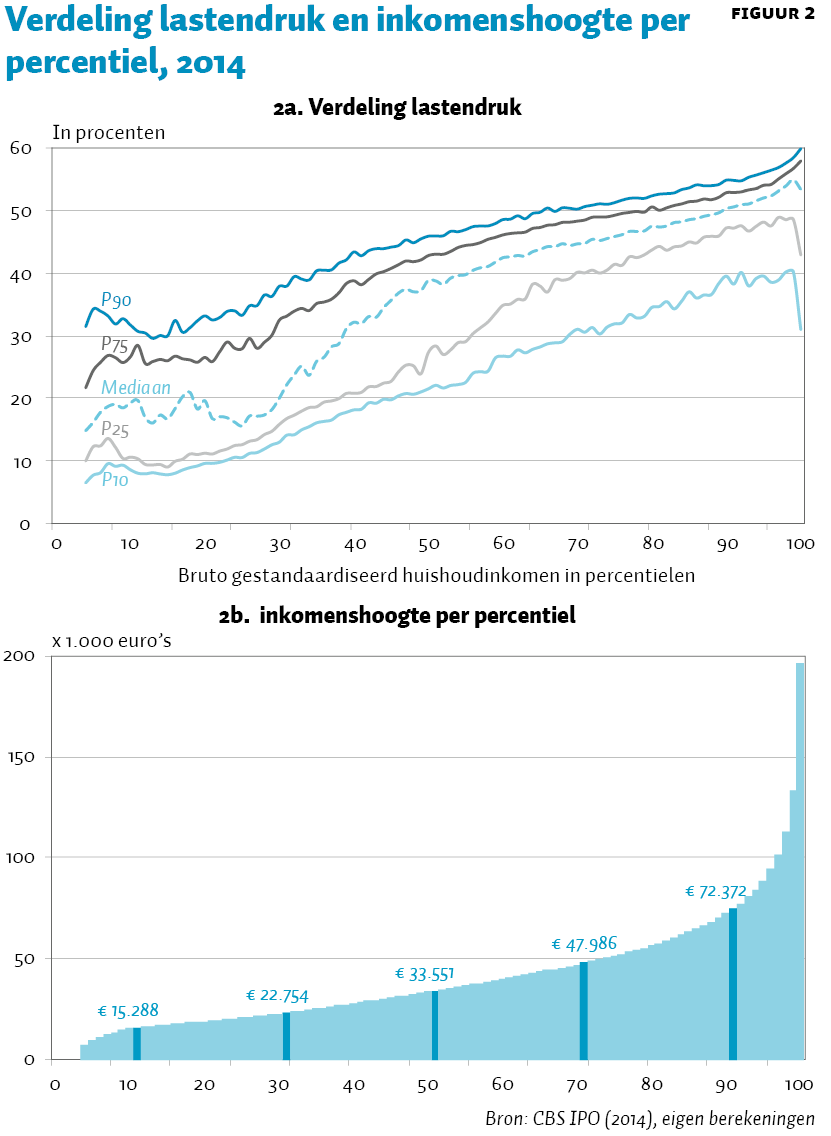

Figuur 2 brengt de drukverdeling van de inkomensheffingen in kaart, waarbij we de huishoudens hebben gerangschikt in honderd eenprocentsgroepen (percentielen) van hun gestandaardiseerde bruto inkomen. De verdeling van de lastendruk kent, ook aan de top van de inkomensverdeling, een opmerkelijk gevarieerd patroon. Bij een oplopend bruto huishoudensinkomen neemt zo de belastingdruk gemiddeld toe, wat in overeenstemming is met het draagkrachtbeginsel. In de range tussen 20.000 en 30.000 euro is de mediane druk wat lager vanwege een relatief hoge concentratie van senioren die in verhouding tot hun inkomen lager worden belast. De dikke zwarte doorgetrokken lijn toont de mediaan. Rondom de mediaan is er veel spreiding; de spreiding van de lastendruk blijkt uit de vijf lijnen in de figuur. Verticaal valt af te lezen in hoeverre huishoudens met een vergelijkbare inkomenspositie (hier benaderd via de verschillende inkomenspercentielen) te maken hebben met vergelijkbare heffingen. Neem de huishoudens in het 50e percentiel met een gestandaardiseerd bruto inkomen van 33.551 euro, die een mediane lastendruk kennen van 39,0 procent. In dit 50e percentiel ervaart tien procent van de huishoudens een lastendruk van 22 procent of minder (p10). In ditzelfde 50e percentiel ervaart tien procent van de huishoudens een druk van 46 procent of meer (p90). Bij hetzelfde bruto inkomen gaat het dus om een spreiding in de af te dragen inkomensheffingen van maar liefst 8.113 euro (46 minus 22 procent van 33.551 euro).

Bij de tien procent van de huishoudens met de hoogste inkomens bedraagt de mediane belastingdruk 50 procent, maar die druk varieert tussen de 40 procent (p10) en 55 procent (p90). Uit de CBS-data valt er verder af te leiden dat zelfs bij de top een procent huishoudens met de hoogste inkomens maar liefst tien procent een lastendruk heeft van minder dan 31 procent. Anderzijds draagt een aanzienlijk deel van de grootverdieners meer dan de helft van het bruto huishoudensinkomen af aan inkomensheffingen. Deze grote spreiding betekent dat voor veel huishoudens de lastendrukverdeling niet in overeenstemming is met het draagkrachtbeginsel.

Een identieke analyse voor het jaar 2001 (introductie Wet IB 2001) en een verschillenanalyse voor de periode 2001–2014 laten zien dat de heterogeniteit van de lastendruk is toegenomen, met name aan de onderkant van de inkomensverdeling (Caminada et al., 2018). Voor een deel kan de toegenomen belastingdrukspreiding worden verklaard uit het heterogener worden van de samenleving (werkverdeling partners, samenlevingspatronen, toename van het aantal zzp’ers), en voor een ander deel uit het gevoerde fiscale beleid. Onze lezing van de data is dat er sinds 2001 beperkt sprake is van een grotere heterogeniteit in de inkomensdimensie, zodat het grootste deel van de toename van de heterogeniteit in de belastingdruk sinds 2001 mag worden toegeschreven aan het gevoerde fiscale beleid.

Ontwikkelingen sinds 2001

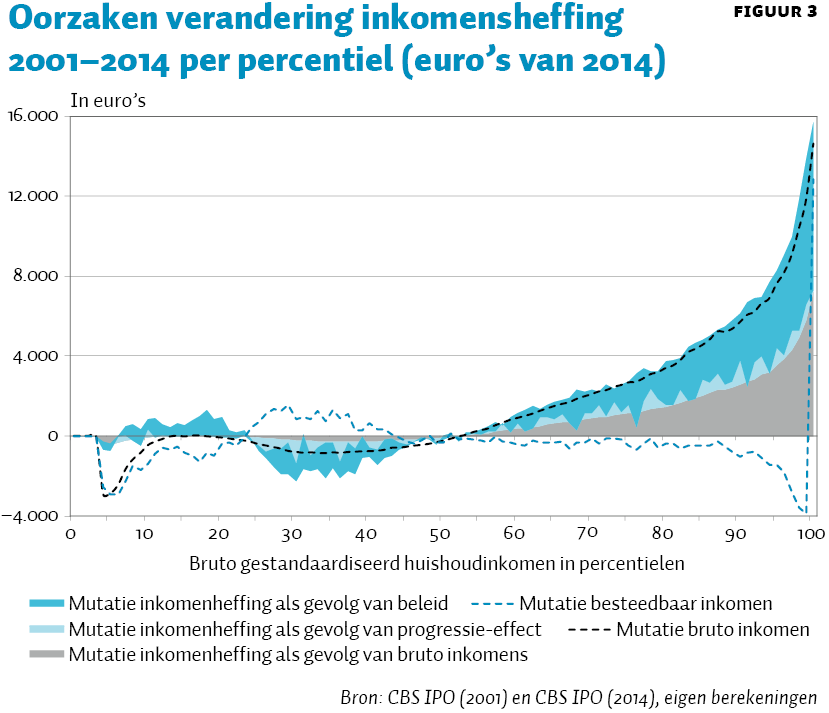

Figuur 3 laat de oorzaken zien van de hiervoor besproken lastendrukstijging, waarbij er verder onderscheid is gemaakt naar het percentiel van het gestandaardiseerde bruto huishoudensinkomen. In beginsel kunnen de lasten van een huishouden veranderen via drie kanalen: het bruto inkomen wijzigt waardoor er meer euro’s aan inkomensheffingen moeten worden afgedragen (uitgaande van een gelijkblijvende gemiddelde lastendruk), de mutatie van de inkomensheffing wijzigt als gevolg van progressiewerking, en de mutatie van de lasten wijzigt als gevolg van beleid. In figuur 3 is deze uitsplitsing inzichtelijk gemaakt, waarbij alle bedragen voor inflatie zijn gecorrigeerd (Consumentenprijsindex (CPI) 2001–2014 = 1,272). Tot slot is ook de verandering van de bruto inkomens per percentiel weergegeven voor de periode 2001–2014.

Het blijkt dat in deze periode ongeveer twee derde van alle huishoudens werd geconfronteerd met hogere lasten. De laagste en de hogere inkomens kenden een bovengemiddelde toename van de lastendruk. Daarentegen hebben opeenvolgende kabinetten getracht om de huishoudens tussen het 25e en 50e percentiel wat uit de wind te houden. De veranderingen in de lasten tussen 2001 en 2014 kunnen overigens voor een deel worden verklaard door relatieve inkomensverschuivingen. Zo is de ontwikkeling van het bruto inkomen gemiddeld genomen relatief gunstig geweest voor hogere inkomensgroepen, die mede daardoor een relatief grote toename van de lasten hebben ervaren. Nadere analyse naar de oorzaken van de lastenverandering (in euro’s) in de periode 2001–2014 wijst uit dat ongeveer 42 procent is toe te rekenen aan deze bruto inkomensstijgingen en -verschuivingen. In het verlengde hiervan heeft ook de progressiewerking bijgedragen aan doorgaans hogere lasten voor huishoudens. De toename van de lasten met ongeveer 54 procent blijkt uit beleidsmaatregelen te verklaren.

Vergelijken we ten slotte de percentielverdelingen dan blijkt er van een reële koopkrachtstijging veelal geen sprake te zijn, integendeel. Per saldo ligt de koopkracht voor veel Nederlandse huishoudens in 2014 lager dan in 2001 (even afgezien van het feit dat huishoudens in de inkomensverdeling kunnen zijn opgeschoven). Sinds 2001 wordt het overgrote deel van alle huishoudens geconfronteerd met hogere lasten (lagere koopkracht).

Trap op, trap af? Mogelijkheden voor vereenvoudiging

Het Nederlandse fiscale stelsel valt nog het beste te karakteriseren als een rommelzolder die niemand wil opruimen omdat iedere betrokkene gehecht is aan een deel van de troep. Het stelsel kent, naast het toeslagensysteem waar jaarlijks 4,5 miljoen huishoudens gebruik van maken, veel inkomensbeperkende regelingen (belastinguitgaven, aftrekposten en vrijstellingen). De belastingtarieven zijn daardoor naar schatting tachtig procent hoger dan zonder deze regelingen (Caminada en Ros, 2012). Er zijn minder tegemoetkomingen, en er is minder rondpompen van geld in ruil voor lagere tarieven. Overwogen zou kunnen worden om het sinds 2001 gevoerde fiscale instrumentalisme trapsgewijs teniet te doen (‘trap op, trap af’). De reden voor de beleidsaanbeveling ‘trap af’ is gelegen in de empirische bevinding dat de uiteindelijke verdelingsuitkomsten in 2001 nagenoeg dezelfde zijn als in 2014 – zij het dat er in 2014 veel meer fiscale instrumenten zijn ingezet en voor grotere bedragen. Derhalve is het devies: terug naar een situatie met beduidend minder rondpompen van geld tussen burgers en overheid. Vanzelfsprekend is de maatvoering hier relevant. In dit verband kan dan worden gewezen op kwantitatieve analyses en adviezen in die richting, zoals de rapporten van de commissie-Van Dijkhuizen (2012; 2013), Caminada en Stevens (2017a; 2017b) en Caminada (2015a; 2015b). Zo zag de commissie-Van Dijkhuizen mogelijkheden om, door invoering van een huishoudenstoeslag, de aftrekposten te beperken en de toeslagen te stroomlijnen en te vereenvoudigen. Hierbij werd het aantal rechthebbenden op een toeslag gereduceerd, zodat het stelsel (en het toezichtapparaat) zich kon richten op minder huishoudens. Ook zag de commissie mogelijkheden om een deel van de toeslag uit te betalen op rekening van de zorgverzekeraar, wat het rondpompen van geld tussen Belastingdienst, burger en verzekeraar zou beperken.

Een ‘trap af’ via een uitruil van belastingsubsidies tegen tariefvermindering (in feite een sigaar uit eigen doos) zou de fiscale balans van zowel de overheid als de gezinnen weer kleiner maken. De ambitie van de hervorming zou moeten zijn om te komen tot een eenvoudiger en neutraler stelsel dat lagere tarieven op arbeidsinkomen vooropstelt. Daarbij kan er worden ingezet op minder tariefarbitrage en fiscale-balansverkorting, waardoor de Nederlandse economie minder volatiel wordt (minder subsidies op wonen en een grotere terughoudendheid met belastingsubsidies), en men lagere tarieven op arbeidsinkomen kan invoeren.

Om een en ander concreet te maken, stelden Caminada en Stevens (2017b) een fiscaal pakket samen waarbij er 34,4 miljard euro wordt vrijgespeeld via grondslagverbreding en het laten vervallen van ineffectieve instrumenten, waarvan het leeuwendeel zou kunnen worden ingezet voor tariefverlaging (zie ook Caminada, 2015b). Aldus benaderd, zou een basistarief (inclusief inkomensafhankelijke premie ZVW) kunnen uitkomen op 33,8 procent, met een tweede tarief van 43,8 procent voor inkomens boven de 55.000 euro. Circa tien procent van de belastingplichtigen met de hoogste inkomens zou met dit toptarief te maken krijgen. En dan zou er dus voor het overgrote deel van de belastingplichten sprake zijn van een vlaktaks van 33,8 procent. Ter vergelijking met het huidige stelsel: zonder de maatregelen die de genoemde 34,4 miljard euro vrijspelen voor tariefverlaging, zou het basistarief (inclusief ZVW-premie) uitkomen op 46,3 procent en het toptarief op 56,3 procent. Over de hele linie daalt de marginale-tarieflijn dus met 12,5 procentpunten, waardoor allerlei tariefarbitragemogelijkheden minder lonend worden. Dat zou een forse stap impliceren in de richting van een herstel van het globale evenwicht in de belastingheffing op diverse inkomensstromen. Indien andere doelstellingen buiten beschouwing blijven, zoals het streven naar een redelijke inkomensverdeling, zal de werkgelegenheid louter worden aangezwengeld door de lagere tarieven. Naar de inschatting zou een participatiewinst van 120.000 fte haalbaar zijn.

Conclusie

Deze bijdrage brengt voor Nederland de verdeling van de belasting- en premiedruk en de herverdelingsinspanningen via de fiscaliteit in beeld. Hieruit blijkt dat de wetgever sinds 2001 flink heeft moeten bijsturen om de veranderingen van de bruto inkomens zo te redresseren dat er uiteindelijk een evenwichtig inkomensbeeld kon worden gerealiseerd. Per saldo is de koopkracht voor veel groepen in 2014 lager uitgevallen dan in 2001. Met name de (fors hogere) inkomensheffingen hebben de koopkracht uitgehold.

Als gevolg van het fiscale beleid zijn er grote verschillen ontstaan in de druk van de inkomensheffingen tussen enerzijds huishoudens van verschillende samenstelling en met verschillende inkomensinbreng, en anderzijds sociaal-economische groepen. Ook bij eenzelfde bruto inkomen bestaan er aanzienlijke verschillen in de lastendruk die huishoudens ondervinden. Bij huishoudens met eenzelfde middeninkomen ervaart tien procent een lastendruk van 22 procent of minder, en eveneens tien procent ondervindt een lastendruk van 46 procent of meer. Ook bij lage- en hoge-inkomensgroepen zijn de verschillen aanzienlijk. Het gevolg is bijvoorbeeld dat een klein deel van de huishoudens met de allerhoogste inkomens een vergelijkbare lastendruk ervaart als een deel van de huishoudens in de onderste helft van de inkomensverdeling. Nadere analyse laat zien dat, sinds de laatste grote belastingherziening in 2001, de spreiding in de lastendruk is toegenomen. Dat geldt voor zowel de spreiding tussen als binnen inkomensgroepen. De wetgever discrimineert volop in de belastingen en sociale regelingen, naar verschillende arbeidspatronen (eenverdieners, tweeverdieners, zelfstandigen), verschillende huishoudenssamenstellingen (met of zonder kinderen), verschillende leefvormen (alleenstaanden, samenwonenden), verschillende voorkeuren voor de opvoeding van kinderen (kinderen wel of niet in de opvang) en verschillende voorkeuren voor huur- of koopwoningen.

Nu vereist het draagkrachtbeginsel dat huishoudens met eenzelfde draagkracht hetzelfde worden belast, en dat huishoudens met een grotere draagkracht zwaarder worden belast. In Nederland lijkt de drukverdeling van de inkomensheffingen zo langzamerhand moeilijk te rijmen met het draagkrachtbeginsel. Dat heeft vooral te maken met het gebruik van het belasting-en-premie-instrument voor andere doelstellingen. Regelmatig heeft de wetgever expliciet aangegeven dat het bereiken van sociaal-economische doelstellingen prevaleert boven een fiscaal-theoretische fundering. Echter, de effectiviteit van belastingheffing als sturingsinstrument is in veel gevallen twijfelachtig. Er zijn steeds meer aanwijzingen dat het fiscale stelsel hierdoor is vastgelopen. Het zou daarom mooi zijn als er voldoende draagvlak ontstaat voor een belastinghervorming waarbij de taboedossiers kunnen worden opgelost, de ingewikkelde (inkomensafhankelijke) regelingen worden vereenvoudigd en de kwetsbare handhaving wordt versterkt.

Er zijn goede redenen om het sinds 2001 gevoerde fiscale instrumentalisme trapsgewijs teniet te doen (trap op, trap af). In onze bevinding ligt de belangrijkste reden in het feit dat de uiteindelijke inkomensverdeling in 2001 nagenoeg dezelfde is als in 2014, zij het dat er sinds 2014 veel meer fiscale instrumenten zijn ingezet en voor grotere bedragen. Terug naar een situatie met beduidend minder rondpompen van geld is derhalve het devies. In ruil voor tariefverlaging kunnen aftrekposten worden beperkt en toeslagen worden gestroomlijnd en vereenvoudigd, waarbij het aantal rechthebbenden wordt teruggebracht. Door minder rond te pompen zou het stelsel (en het toezichtapparaat) zich beter kunnen richten op minder huishoudens.

Literatuur

Algemene Rekenkamer (2017) Zicht op belastingverlichtende regelingen. Rapport te vinden op rekenkamer.nl.

Caminada, C.L.J. (2015a) Keuzes voor een beter belastingstelsel 2.0. Tijdschrift voor Openbare Financiën, 47(1), 4–23.

Caminada, C.L.J. (2015b) De tragiek van gefaalde ambities en gemiste kansen rond belastinghervorming. Artikel op www.mejudice.nl, 23 september.

Caminada, C.L.J. en A.P. Ros (2012) Belastingfaciliteiten. In: C. de Kam en J. Donders (red.), Jaarboek Overheidsfinanciën 2012. Den Haag: Sdu, 157–182.

Caminada, C.L.J. en L.G.M. Stevens (2017a) Instrumenteel fiscaal beleid: oorzaak van complexiteit en scheefgroei. Weekblad Fiscaal Recht, 7181, 307–326.

Caminada, C.L.J. en L.G.M. Stevens (2017b) Blauwdruk voor belastinghervorming. Weekblad Fiscaal Recht, 7191, 632–646.

Caminada, C.L.J., K.P. Goudswaard en J. Been (2017) Neemt de inkomensongelijkheid in Nederland toe? In: K. Chkalova, J. van Genabeek, J. Sanders en W. Smits (red.) Dynamiek op de Nederlandse arbeidsmarkt: de focus op ongelijkheid. Den Haag: CBS/TNO, 85–100.

Caminada, C.L.J., K.P. Goudswaard en M.G. Knoef (2018) Toenemende spreiding in de drukverdeling van inkomensheffingen. Weekblad Fiscaal Recht, 7256, 1245–1253.

Commissie-Van Dijkhuizen (2012) Naar een activerender belastingstelsel: interimrapport. Commissie inkomstenbelasting en toeslagen. Te vinden op www.zoek.officielebekendmakingen.nl.

Commissie-Van Dijkhuizen (2013) Naar een activerender belastingstelsel: eindrapport. Commissie inkomstenbelasting en toeslagen. Te vinden op www.rijksoverheid.nl.

Commissie-Van Weeghel (2010) Continuïteit en vernieuwing: een visie op het belastingstelsel.

Jongen, E., H.-W. de Boer en P. Dekker (2015) De effectiviteit van fiscaal participatiebeleid. CPB Policy Brief, 2015/02.

Jongen, E., H.-W. de Boer en P. Koot (2018) Eenverdieners onder druk. CPB Policy Brief, 2018/03.

Mirrlees, J., S. Adam, T. Besley et al. (red.) (2011) The Mirrlees Review: tax by design, vol. 2. Oxford, VK: Oxford University Press.

Tweede Kamer (2014) Herziening belastingstelsel. Brief van de staatssecretaris van Financiën, 32 140, nr. 5. Kamerstuk te vinden op zoek.officielebekendmakingen.nl.

Tweede Kamer (2019) Bouwstenen voor een beter belastingstelsel. Brief van de staatssecretaris van Financiën, 15 april 2019. Kamerbrief te vinden op www.rijksoverheid.nl.

Auteurs

Categorieën