Het Nederlandse pensioenstelsel lijdt onder dalende deelname aan verplichte pensioenregelingen, een afname aan risicodeling tussen generaties, en een hogere gevoeligheid voor financiële risico’s. Een voorstel om het pensioenstelsel te versterken.

In het kort

– Het huidige pensioenstelsel heeft last van dalende deelname aan verplichte pensioenregelingen.

– De hogere financiële risico’s van het huidige stelsel kunnen ook leiden tot minder risicodeling tussen generaties.

– Een verplichte, niet-financiële pijler zou de pensioendeelname kunnen verhogen en de financiële risico’s kunnen afdekken.

In het huidige pensioenstelsel wordt nog geen oplossing geboden voor twee belangrijke problemen aangaande de wat verdere toekomst. De afgelopen jaren is de ‘witte vlek’ – het aantal werkenden dat geen aanvullend pensioen opbouwt – flink toegenomen. Door deze afname van pensioenopbouw wordt het aandeel werkenden dat een adequate pensioenvoorziening zal hebben steeds kleiner. Ook zijn pensioenen gevoeliger geworden voor financiële risico’s en is er daardoor minder mogelijkheid tot risicodeling tussen generaties. Dit kan het pensioensysteem op termijn minder ‘eerlijk’ maken tussen verschillende generaties bij mee- of tegenvallers op de financiële markten.

In recente bijdragen aan het pensioendebat is de verhouding omslag versus kapitaaldekking ook om andere redenen aan de orde gesteld. Zo zijn er studies over de optimale verhouding van omslag en kapitaaldekking in het licht van gedaalde rente en de vooruitzichten op lagere kapitaalmarktrendementen in de komende decennia. Het gaat hierbij zowel om analytische studies (van Ewijk en Meijdam, 2021; Westerhout et al., 2022) als studies die omslag integreren binnen de nu kapitaalgedekte tweede pijler pensioenen (Frijns, Mensonides en van Nunen, 2020). Daarnaast zijn er bijdragen die wijzen op oversparen in de tweede pijler, mede door de gebruikte pensioenmodellen en prudentie (Bezemer 2022).

In dit artikel analyseren we de optie om een niet-financiële pensioenpijler in de Nederlandse context in te voeren, en zetten we deze af tegen alternatieve oplossingen voor de hierboven geschetste problemen. We maken hierbij gebruik van de bevindingen van een recent door ons binnen Netspar uitgevoerd en gepubliceerd onderzoek (Van Ewijk et al., 2022).

Ons voorstel voor een niet-financiële beschikbare premiegeling noemen we NDC (‘notioneel defined contribution’, vaak ook ‘niet-financieel defined contribution’ genoemd) en lijkt in grote lijnen op de aanvullende pensioenen in de tweede pijler volgens het nieuwe contract, met als belangrijk verschil dat het op omslagbasis wordt gefinancierd in plaats van door kapitaaldekking. Net als bij de huidige aanvullende pensioenen, bouwen werkenden geleidelijk een pensioen op door jaarlijks premie in te leggen. Anders dan bij kapitaalgedekte pensioenen, worden de premies echter niet werkelijk voor de deelnemer op de financiële markten belegd, maar virtueel (‘notioneel’) bijgehouden en jaarlijks verhoogd met een rendement dat wordt bepaald door de economische groei – of specifieker, de stijging van de lonen. Het gaat dus om een welvaartsvast pensioen. Bij pensionering wordt het opgebouwde pensioen actuarieel fair omgezet in periodieke uitkeringen. Net als bij de huidige tweede pijler wordt er daarbij uitgegaan van een stabiele premie.

De binnenkomende premies worden gebruikt om de lopende uitkeringen te dekken. Voor de balans tussen premies en uitkeringen wordt er een lange horizon gehanteerd van 30 tot 35 jaar. De veronderstellingen waarop de premieberekening is gebaseerd, hoeven in werkelijkheid natuurlijk niet uit te komen. Bij belangrijke afwijkingen moeten – bij een stabiele premie – de uitkeringen en de opgebouwde rechten worden aangepast. Het primaire instrument om de balans tussen premies en uitkeringen over de beschouwde periode te borgen, is om de feitelijke indexatie van de lopende pensioenen en opgebouwde rechten aan te passen.

Anders dan AOW bouwt de NDC reserves op

Anders dan een ‘gewoon’ omslagpensioen zoals de AOW, gaan bij de NDC de premiebetalingen aan de pensioenuitkeringen vooraf; deelnemers bouwen een notionele pensioenpot op. Bij invoering van het NDC-voorstel bestaat er daarom geruime tijd een premieoverschot: er worden al wel premies ingelegd, maar nog geen uitkeringen verstrekt. De huidige premies worden gereserveerd, en niet gebruikt voor hogere uitkeringen aan de huidige gepensioneerden. Zo ontstaat er een financiële reserve. Op deze wijze kan de NDC op ‘generatie-neutrale’ wijze worden ingevoerd: er is geen ‘windfall gain’ voor de huidige oudere generatie.

Er zijn diverse landen die een NDC-regeling kennen, maar deze zijn doorgaans ingevoerd ter vervanging van lopende omslag-gefinancierde pensioenregelingen in de eerste pijler. Bestaande DB-aanspraken (defined benefit) zijn daarbij dan omgezet in een NDC-regeling met een vaste premie en variabele opbouw en uitkeringen. Deze omzetting naar een premieregeling is in de regel bedoeld om de kosten van de voorziene vergrijzing te beheersen (Holzmann et al., 2020). Bij de NDC die wij voorstellen gaat het om een vervanging van een deel van de tweede pijler. Een deel van de premie wordt nu ingelegd in de NDC-regeling, in plaats van de kapitaalgedekte regeling.

Belangrijk is dat de reserve behouden blijft en niet wordt benut voor andere (overheids)uitgaven. Tegenover deze reserve staat immers de impliciete schuld van het NDC-systeem. Deze schuld wordt zichtbaar wanneer de premie-inkomsten op enig moment zouden wegvallen; de reserve kan dan ingezet worden om de beloofde uitkeringen aan de bestaande deelnemers te kunnen betalen. Instandhouding van de financiële reserve vergroot aldus het vertrouwen in het stelsel.

NDC-pensioen is schokbestendiger

De pensioenen van werkenden zijn kwetsbaar voor (internationaal) kapitaalmarktrisico. Met de invoering van een NDC-regeling kan er voor werkenden ook een andere balans gevonden worden tussen risico en rendement. De koppeling van de pensioenen aan de loonontwikkeling maakt de NDC op diverse punten minder kwetsbaar dan een financiële DC-regeling (FDC). Ten eerste is de regeling minder kwetsbaar voor loon- en prijsinflatie. Juist doordat de premie een vast percentage is van het loon kan de inflatiebescherming ook geleverd worden. Tevens is een NDC-pensioen, bij zuivere omslagfinanciering, in beginsel gevrijwaard van risico’s op de financiële markten. Een structureel hogere of lagere levensverwachting heeft, tot slot, in de NDC een vergelijkbaar effect als in de FDC, en kan in beide systemen worden opgevangen door aanpassing van de pensioenleeftijd.

Wel is een NDC-pensioen in vergelijking met een FDC-regeling gevoeliger voor schokken in de groei van de bevolking (‘demografisch risico’) en de arbeidsdeelname. In de afgelopen decennia is de AOW-regeling kwetsbaar gebleken voor vergrijzing. Na de invoering van een NDC-regeling voor werkenden zou er zich in de komende decennia ook een disbalans kunnen ontwikkelen tussen de NDC-pensioenaanspraken en de premies, bijvoorbeeld als gevolg van een relatieve krimp van de beroepsbevolking of door een langer leven.

Een NDC-regeling beschikt evenwel over effectieve instrumenten om tijdig bij te sturen, waaronder aanpassing van de pensioenleeftijd en een structurele aanpassing van de indexatie over de opgebouwde aanspraken. Aanpassingen in de uitkeringen hoeven niet altijd onmiddellijk plaats te vinden. Net als bij de FDC-regeling in de tweede pijler kan de doorberekening van schokken tot op zekere hoogte in de tijd worden gespreid. Dit betekent dat het omslagstelsel tijdelijk niet in balans zal zijn; de betalingen aan uitkeringen komen dan niet overeen met de lopende inkomsten. Dit kan worden opgevangen door tijdelijke aanvulling (afroming) vanuit het overheidsbudget. Ook is het mogelijk dat de NDC zelf een financiële reserve heeft om kortstondige afwijkingen op te vangen. Door schokken te spreiden kunnen aanpassingen in de pensioenen vloeiender verlopen; ook kan spreiding bijdragen aan risicodeling tussen generaties. Het is daarbij wel belangrijk dat dergelijke afwijkingen worden bijgehouden in een (notionele) balans van het stelsel, en dat er heldere, symmetrische regels zijn voor de verdeling van mee- en tegenvallers.

NDC kan gecombineerd worden met FDC

Het pensioen van werkenden bij ons voorstel bestaat uit twee componenten, een NDC-component met een lager maar wel stabiel pensioen met indexatie gerelateerd aan binnenlandse economische groei, en een FDC-component met een hoger maar wel risicovoller pensioen gerelateerd aan de internationale kapitaalmarkt. De vraag is hoe groot de NDC moet zijn. Kapitaalmarktrisico is beter te dragen door de hogere inkomens, lagere inkomens daarentegen zullen behoefte hebben aan meer welvaartsvaste pensioenen. De vraag hoe de NDC ingepast kan worden in het Nederlandse pensioensysteem hangt dan ook sterk samen met de vraag voor wie (lees: voor welke inkomensniveaus) we een NDC-pensioen willen invoeren.

De invoering van een NDC in Nederland is te regelen door de AOW als basispensioen intact te laten, en werkenden een aanvullend pensioen te laten opbouwen op basis van de betaalde NDC-premies tijdens hun werkzame leven. In de bestaande praktijk is er sprake van een grote discrepantie tussen werkenden zonder en met pensioenopbouw (DNB, 2022). Met de invoering van een NDC-regeling worden deze verschillen in pensioenvooruitzichten aanzienlijk kleiner.

Verschillende NDC varianten mogelijk

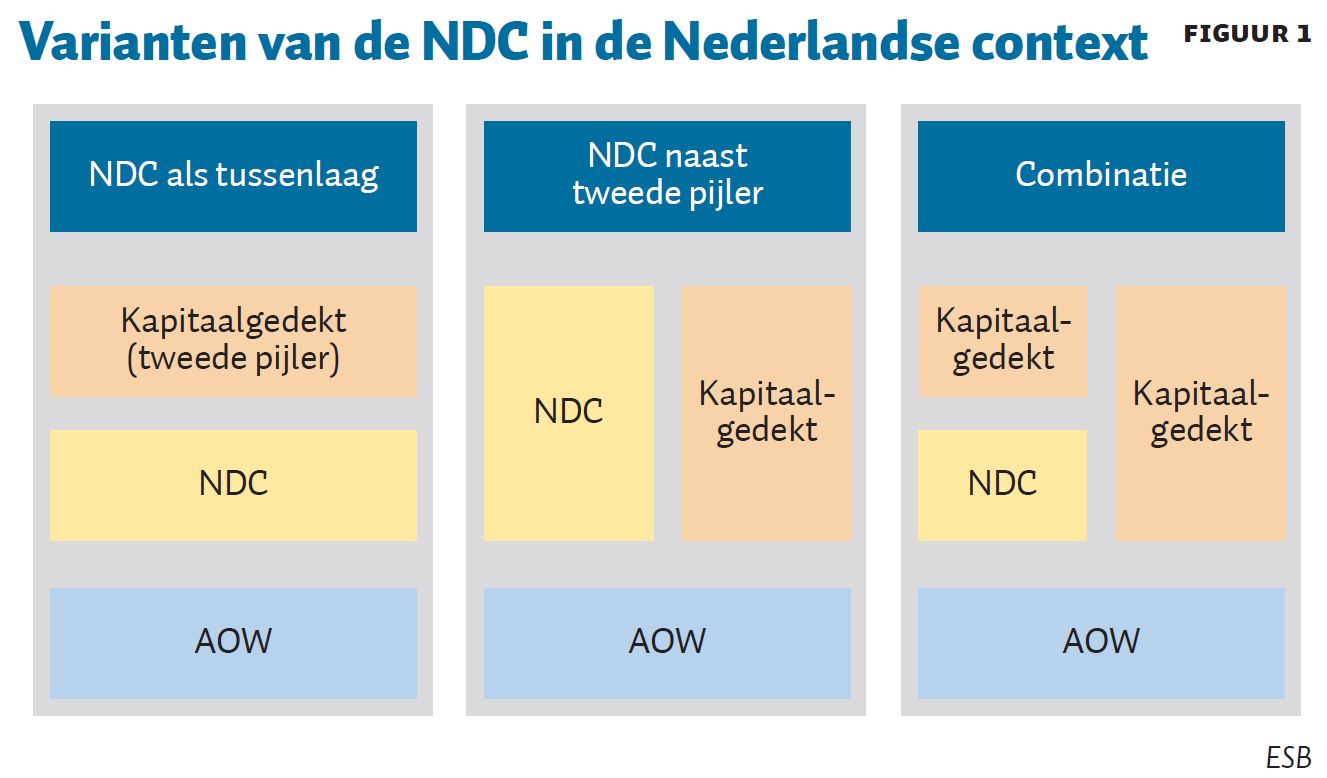

De balans tussen pensioenopbouw via kapitaaldekking en via de NDC-regeling is belangrijk voor een goede mix tussen stabiliteit en rendement. We kunnen verschillende varianten onderscheiden.

Extra pijler

De eerste mogelijkheid is om de NDC vorm te geven als een welvaartsvast basisdeel in de aanvullende pensioenen (figuur 1). De NDC kunnen we dan zien als een nieuwe pijler of ‘laag’ in het Nederlandse pensioensysteem, die komt tussen de huidige eerste pijler (AOW) en de tweede pijler met FDC-regelingen.

Over het deel van het inkomen dat valt tussen de AOW-franchise en de maximum inkomensgrens voor de NDC wordt er een welvaartsvast NDC-pensioen opgebouwd. Men kan zich bijvoorbeeld voorstellen dat het NDC-pensioen inclusief de AOW-uitkering in deze variant een volledig welvaartsvast pensioen biedt van 75 procent van het gemiddelde inkomen tot aan het modaal inkomensniveau. Voor hogere inkomens kan dit worden aangevuld met een FDC-pensioen in de tweede pijler vanaf het NDC-maximum tot aan het fiscale maximum. De ‘franchise’ in de tweede pijler wordt dan verhoogd tot aan het NDC-maximum.

Wanneer de NDC verplicht is voor alle werkenden, bouwen ook zzp’ers in deze variant een welvaartsvast pensioen op over hun inkomen tot aan de maximale inkomensgrens voor de NDC. Voor het deel boven deze grens kunnen ze vrijwillig een extra pensioen opbouwen in de derde pijler.

Een voordeel van deze variant is dat met name de lagere inkomens – voor wie het dragen van de kapitaalmarktrisico’s verbonden aan een FDC-systeem lastig kan zijn – een welvaartsvast pensioen krijgen. Het nadeel hiervan is dat deze inkomens niet profiteren van de mogelijkheden voor risicospreiding en voor – hogere – rendementen op de financiële markten.

Naast tweede pijler

In de tweede variant wordt het NDC-pensioen ingevoerd voor alle inkomens boven de AOW-franchise; de NDC staat dan als het ware ‘naast’ de FDC van de tweede pijler (figuur 1). Op deze manier krijgen alle werkenden een zeker welvaartsvast NDC-pensioen. Voor werknemers zal dit nog worden aangevuld met een FDC-pensioen in de tweede pijler.

Voor werknemers in de huidige tweede pijler wordt er dus feitelijk een deel van hun FDC-pensioen vervangen door een NDC-pensioen; ook de premie-inleg wordt dus over deze twee pijlers verdeeld. Beide delen van het aanvullend pensioen (FDC en NDC) kunnen – net als nu – worden afgetopt bij een maximum-inkomensgrens. Deze grens kan in principe verschillend zijn voor het NDC-deel en het FDC-deel. Ter illustratie van deze variant kan men zich voorstellen dat het pensioen voor werknemers in de huidige tweede pijler voortaan samengesteld is uit vijftig procent NDC en vijftig procent FDC, en dat de premies zo zijn vastgesteld dat het samenstel naar verwachting een uitkering biedt van 75 procent van het loon. Het pensioen wordt hiermee voor de helft welvaartsvast.

Werknemers zonder adequate pensioenregeling in de tweede pijler (witte en grijze vlek, oftewel mensen die geen respectievelijk een slecht pensioen opbouwen) en zzp’ers krijgen allen een – beperkt – verplicht NDC-pensioen. De vervangingsratio van dit pensioen (inclusief AOW) is afhankelijk van de hoogte van het inkomen, en daalt van 75 procent voor een gemiddeld inkomen net boven de AOW-franchise tot 37,5 procent voor hoge inkomens. Voor de huidige witte vlekken en zzp’ers biedt deze variant – in vergelijking met de eerste variant – dus slechts een beperkt pensioen, vooral voor de lagere en midden-inkomens.

‘Combinatie’-variant

Denkbaar is ook een derde ‘combinatie’-variant met een NDC-pensioen tot een zekere maximum-inkomensgrens, maar daarnaast ook voor alle inkomens een FDC- pensioen (figuur 1). Boven de NDC-inkomensgrens vindt de pensioenopbouw geheel in het FDC-deel plaats. In deze variant is geborgd dat ook werkenden met een laag looninkomen een deel van hun aanvullend pensioen gebaseerd houden op basis van kapitaaldekking. Deze variant heeft, in vergelijking met variant 2, als voordeel dat het ook een goede basis biedt voor werkenden die nu buiten de tweede pijler vallen.

Alternatieven voor het NDC-voorstel

Een NDC-pensioen biedt een antwoord op zowel de afkalvende dekking als het toegenomen financiële risico in pensioenen. Hetzelfde kan worden gerealiseerd met andere maatregelen, of combinaties van maatregelen. Wij onderscheiden drie mogelijkheden: Versterking AOW; Pensioenplicht + overheidsgarantie voor een welvaartsvast pensioen; en Pensioenplicht + consolidatie van fondsen.

Versterking AOW

Een alternatief voor de NDC is versterking van de AOW. De huidige AOW als basisuitkering richt zich met name op de laagste inkomens. Anders dan bij de NDC kunnen pensioenen in dit geval al op korte termijn worden versterkt. Enige versterking van de AOW is dan ook onderdeel van het akkoord dat ten grondslag ligt aan de huidige pensioenherziening. In tegenstelling tot invoering van de NDC vindt daarbij wel herverdeling plaats tussen generaties, vooral ten gunste van de huidige ouderen.

Voor een algemene verhoging van de AOW geldt de gebruikelijke afweging tussen een faire inkomensverdeling en een verstoring van de arbeidsmarkt. Dit levert in de praktijk een flinke beperking op van de mogelijkheden om langs deze weg de dekking en welvaartsvastheid van pensioenen te vergroten. Dit zou ondervangen kunnen worden door de AOW uit te breiden met een opbouwcomponent, waarbij de uitkering afhankelijk wordt gemaakt van het arbeidsverleden en de ingelegde premie.

Zo’n AOW met opbouwcomponent is – qua effect – vergelijkbaar met de NDC; mogelijk biedt dit een eenvoudiger route dan de introductie van een geheel nieuw pensioensysteem zoals de NDC. Het zou daarmee ook een tussenstap kunnen vormen op weg naar een volledig NDC-systeem in de toekomst. We zien dat er in diverse landen – zoals Italië, Frankrijk en Griekenland – voor deze geleidelijke route wordt gekozen, boven de expliciete invoering van de NDC.

Pensioenplicht en overheidsgarantie

De tweede mogelijkheid is een combinatie van maatregelen om de deelname te bevorderen en een overheidsgarantie (swap) voor meer welvaartsvaste pensioenen in de tweede pijler. Een risicoswap tussen overheid en pensioenfondsen kan effectief zijn om het financiële risico in de pensioenen te verminderen, en kan ook al op korte termijn worden ingevoerd.

Om de deelname aan regelingen op langere termijn te versterken, lijkt enige dwang onvermijdelijk, bijvoorbeeld via auto-enrolment (automatische inschrijving) of een algemene pensioenplicht. Afhankelijk van de vormgeving richt deze maatregel zich vooral op de lagere inkomens, maar deze kan ook worden toegepast op de midden- en hogere inkomens.

De invoering van een algemene pensioenplicht of regeling voor auto-enrolment zal politiek gezien waarschijnlijk wat moeizamer uitgevoerd kunnen worden. Vanuit dat perspectief is de invoering van de tweede component, de overheid-pensioenfondsen-swap, een stuk eenvoudiger. Bij de risicoswap is het wel van belang dat deze plaatsvindt tegen een faire vergoeding. Ook moet de overheid instemmen met een groter zichtbaar financieel risico op de balans. Bij de huidige – Europese – regels voor de overheidsfinanciën kan dit een nadeel opleveren wat betreft de beheersbaarheid van het nominale financieringssaldo. Dit was voor het Ministerie van Financiën in het verleden een van de redenen om af te zien van de uitgifte van (aan loon gerelateerde) indexleningen.

Pensioenplicht en consolidatie van fondsen

De laatste mogelijkheid is een verregaande consolidatie van de tweede pijler in combinatie met een pensioenplicht. De pensioenplicht is nodig om ervoor te zorgen dat alle werkenden deelnemen aan een regeling, en dat er ook in elke sector een regeling wordt aangeboden. De consolidatie van fondsen kan effectief zijn om pensioenen minder gevoelig te maken voor schokken in het deelnemersbestand.

Met deze combinatie van maatregelen worden alle werkenden bereikt. Wel ligt het voor de hand om de regelingen in zekere mate te uniformeren – wat een zorgvuldige procedure van invaren en waardering van bestaande opbouw met zich mee zal brengen. Met de invoering van de nieuwe contracten wordt deze vervolgstap vereenvoudigd omdat de overdrachten tussen generaties worden beperkt.

Een dergelijke consolidatie is echter een complex proces dat zich moeilijk laat afdwingen. Deze route lijkt daarom minder geschikt om al op korte termijn succes te kunnen boeken. Ook gaat een verregaande consolidatie ten koste van de diversiteit in de tweede pijler en van de ruimte voor maatwerk. De concentratie kan ook tot vragen leiden rond concurrentie en de complexe governance van pensioenen en pensioenvermogens, waarbij ook de afstand tot de overheid bewaakt moet worden.

Route naar NDC-regeling

Een NDC-regeling biedt een antwoord op de afkalvende deelname aan pensioenregelingen en de weinige mogelijkheden van risicodeling.

Een generatie-neutrale invoering van de NDC vergt echter een lange periode. Dit pleit ervoor om gelijktijdig met de invoering van een NDC-regeling een beroep te doen op maatregelen die op korte termijn al effectief zijn en gefaseerd andere toe te voegen (Van Ewijk et al., 2022). Zo kan men zich eerst richten op bevordering van pensioendekking voor hen zonder een adequate pensioenregeling (witte en grijze vlekken, alsook zzp’ers) op basis van auto-enrolment. Op korte termijn wordt ook de welvaartsvastheid van de inkomens van gepensioneerden beter geborgd door een tijdelijke verhoging van de AOW. De overheid en pensioenfondsen gaan een risicoswap aan, waarbij de overheid loongarantie biedt in ruil voor afdekking van een deel van het renterisico. Als de NDC-regeling meer volgroeid raakt, kan de hogere AOW geïntegreerd worden in de NDC-regeling. Met deze gefaseerde aanpak kan in enkele decennia een robuuster pensioenstelsel worden gerealiseerd met een brede dekking en meer welvaartsvaste pensioenen.

Conclusie

De NDC is effectief voor verbreding van de dekking van pensioenen (tot een zekere inkomensgrens) en versterking van de risicodeling tussen generaties. Afhankelijk van de vormgeving bevordert de NDC vooral de pensioenopbouw voor de lagere inkomens (boven de AOW-franchise), maar ook de hogere inkomens kunnen worden ingesloten. De NDC kan generatie-neutraal worden ingevoerd, zonder onbedoelde herverdeling tussen generaties. Het rule based-karakter van de NDC beperkt de mogelijkheden om ad hoc in te grijpen, en biedt daarmee een waarborg tegen politiek risico. Wel gaat de opbouw van het NDC-systeem gepaard met de vorming van een – aanzienlijke – financiële reserve. Die reserve kan het vertrouwen in het stelsel versterken, maar brengt ook politieke risico’s met zich mee als het leidt tot een verslapping van de financiële discipline van de overheid.

Literatuur

Bezemer, D. (2022) Pensioensparen heeft hoge kosten en beperkte baten. Economisch Statistische Berichten. te vinden op esb.nu.

DNB (2022) Werkenden zonder pensioenopbouw. DNB Occasional Studies, 20-3.

Ewijk, C. van, en L. Meijdam (2020) Lage rente en de balans tussen omslagfinanciering en kapitaaldekking van pensioenen. Netspar Occasional Paper, 02/2020.

Ewijk, C. van, L. Meijdam en E. Ponds (2022) NDC-pensioen: bruikbaar alternatief voor Nederland? Verkenning van routes voor versterking pensioen voor allen. Netspar Design Paper, 213.

Frijns, J., J. Mensonides en A. van Nunen (2020) Toevoeging van omslag maakt kapitaalgedekt pensioen stabieler. ESB, 105(4785), 240–242.

Holzmann, R., E. Palmer, R. Palacios en S. Sacchi (2020) Progress and challenges of nonfinancial defined contribution pension schemes. Volume 1: Addressing marginalization, polarization, and the labor market. Washington, DC: World Bank.

Vos, de A. (2019) Iets meer omslag kan uitweg uit pensioencrisis bieden. Economisch Statistische Berichten, 104 (4777), 403.

Westerhout, E., Meijdam, L., Ponds, E., Bonenkamp, J. (2022) Should we revive PAYG? On the optimal pension system in view of current economic trends. European Economic Review, 2022.