In 2007 werd de nieuwe Pensioenwet van kracht. De belangrijkste verandering was, zo is achteraf duidelijk geworden, dat voor de waardering van de toekomstige verplichtingen er niet langer werd uitgegaan van een vaste discontovoet van vier procent, maar dat de discontovoet gebaseerd zou moeten worden op de ‘marktwaardering’. De discontovoet van de pensioenverplichtingen werd ruwweg aan de staatsobligaties van Nederland en Duitsland.

De ontwikkeling sindsdien is bekend. Het rendement op staatsobligaties daalde praktisch continu van meer dan 4 procent in 2007 naar een all-time low van circa 0,2 procent ultimo 2020. Het gevolg was een dramatische stijging van de waarde van de toekomstige verplichtingen, en dus een gestage daling van de dekkingsgraad – die nu voor veel fondsen maar zo’n negentig procent bedraagt.

In de ogen van toezichthouder De Nederlandse Bank is de situatie sinds de invoering van de Pensioenwet zodanig verslechterd dat de meeste fondsen na 2008 de pensioenen niet meer geïndexeerd hebben, met als gevolg dat de pensioenspaarders die actief zijn op de arbeidsmarkt hun opgebouwde rechten met in totaal circa twintig procent in koopkracht zagen teruglopen, terwijl de reeds gepensioneerden werden geconfronteerd met een direct koopkrachtverlies in de orde van eveneens twintig procent.

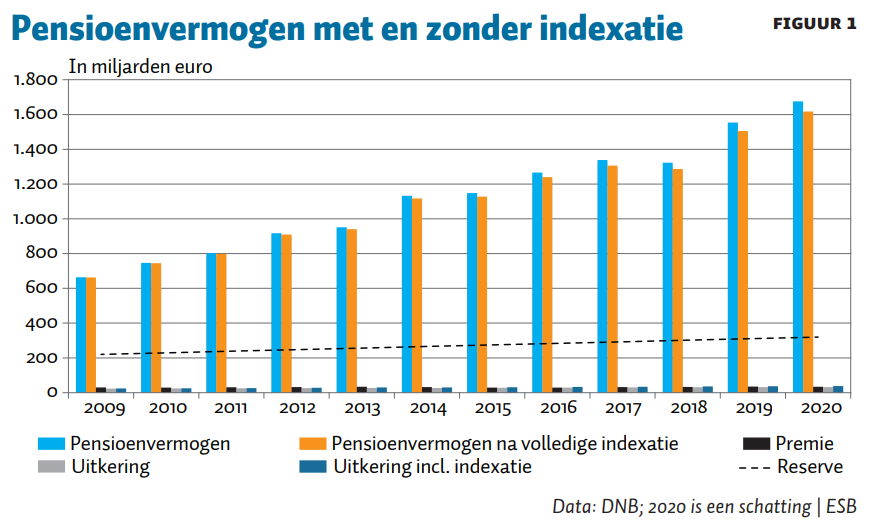

In werkelijkheid groeide het totale fondsvermogen van 592 miljard euro eind 2008 naar 1.692 miljard euro eind 2020 (figuur 1). Voor de omvang van het huidige pensioenvermogen maakt het bovendien nauwelijks uit dat de pensioenen sinds 2008 niet geïndexeerd zijn. Onder in de figuur staat een reeks verwaarloosbare, korte balkjes die de ontwikkeling van de premie-inkomsten en de pensioenuitkeringen aangeven. Zonder indexatie bedroegen de uitgaven in 2020 32 miljard euro en de premie-inkomsten 34 miljard. Dat is een positief saldo van twee miljard euro per jaar.

Mét indexatie zou het totale pensioenvermogen zijn uitgekomen op 1.617 miljard, en de pensioenuitgaven zouden dan op iets minder dan 38 miljard euro uitkomen, blijkt uit een berekening die de uitkeringen sinds 2008 jaarlijks verhoogt met de stijging van de prijsindex en de vermogens in dat jaar verlaagt met dit bedrag en met het door die verlagingen misgelopen rendement.

De politiek van niet-indexeren en korten heeft dus nauwelijks effect gehad op de pensioenvermogens. Uiteraard heeft ze wel gezorgd voor een aanzienlijk lagere bestedingsruimte van gepensioneerden.

Andere kijk

Met de huidige enorme pensioenvermogens zijn we onbedoeld in een situatie van ‘rentedekking’ terechtgekomen, waarbij de uitkeringen grotendeels of geheel betaald kunnen worden uit de renteopbrengst op het fondskapitaal, terwijl het kapitaal zelf niet of nauwelijks behoeft te worden aangesproken. Kapitaal is daarbij alleen nog nodig als een stootkussen om fluctuaties op te vangen en als bron van rendement. Daarbovenop is een eenmalige herstel-indexatie van circa veertig miljard ook nog gemakkelijk te realiseren. Ons inziens zouden we kunnen volstaan met een reserve van circa tienmaal de jaarlijkse uitkeringslast, dus nu ongeveer 350 miljard. Dit is aangegeven met de onderbroken lijn in de figuur.

Deze andere kijk vereist wel dat we een pensioencontract niet beschouwen als een individuele overeenkomst die lijkt op een verzekeringsproduct met een gegarandeerde uitkering, maar als een collectieve voorziening. Aan individuen gegarandeerde toekomstige uitkeringen moeten tegen een rekenrente van bijna nul verdisconteerd worden, terwijl een groot deel van de risico’s bij collectieve pensioenen – zoals bij de bedrijfstakpensioenfondsen – over de tijd en over de cohorten uitgemiddeld kunnen worden. Over-reserveringen kunnen toegevoegd worden aan het collectieve vermogen.

Keer nu om

Het nog vigerende collectieve systeem is nog steeds volledig levensvatbaar. Sterker nog, het is gunstiger dan wat het Pensioenakkoord 2020 ons belooft. Wij roepen daarom op om alle bewegingen naar een nieuw pensioencontract ‘on hold’ te zetten, en nog eens rustig te overwegen of wij onze kip met gouden eieren niet aan het slachten zijn. Nu kan het nog. Wanneer het nieuwe pensioencontract eenmaal is ingegaan, zal teruggaan naar het vroegere systeem welhaast onmogelijk blijken, omdat de deelnemers hun individuele eigendomsrechten niet zullen willen afstaan.

1 reactie

Ga je dan in feite over naar een omslagstelsel met een ruime buffer?