De markt van accountantscontroles wordt gekenmerkt door de Big Four, de Next Five en de overige accountantskantoren. In de laatste jaren is het aantal accountantsorganisaties afgenomen. Deze afname van aanbieders zou kunnen leiden tot marktconcentratie. Is er reden tot zorg?

In het kort

– De markt voor accountantscontroles bestaat uit verschillende meer of minder geconcentreerde deelmarkten.

– Voor een grote groep middelgrote ondernemingen lijkt er sprake te zijn van een concurrerende controlemarkt

– Voor specifieke deelmarkten, zoals publieke bestuursorganen, is er wel sprake van marktconcentratie.

Er zijn in Nederland een kleine driehonderd accountantskantoren actief, die wettelijke accountantscontroles mogen uitvoeren. Daarmee is echter niet gezegd dat al deze partijen direct met elkaar concurreren. Er zijn verschillende deelmarkten voor wettelijke controles vast te stellen op basis van de verschillen tussen te controleren organisaties en/of de verschillen in de aan de wettelijke controles gestelde eisen. Deze eisen hangen in belangrijke mate af van de omvang van de betreffende organisatie.

Dit artikel belicht de concurrentie op de markt voor wettelijke accountantscontroles (hierna: controles). Een bedrijf is wettelijk verplicht om een accountantscontrole te laten uitvoeren wanneer het, gedurende twee achtereenvolgende jaren, aan minimaal twee van de volgende drie criteria voldoet: (1) een balanswaarde van meer dan zes miljoen euro; (2) een netto-omzet van meer dan twaalf miljoen euro; (3) meer dan vijftig fulltime medewerkers in dienst. Ook kleinere bedrijven laten accountantscontroles uitvoeren; zij doen dit evenwel vrijwillig. Hier gaan we enkel in op de markt voor wettelijke controles.

Kwaliteitscontroles vormen potentieel een belangrijk concurrentiemiddel. Tegelijkertijd zijn er aanwijzingen dat de kwaliteit niet eenvoudig objectief kan worden vastgesteld. Kwaliteit kan worden beschouwd vanuit het publiek belang (de samenleving heeft baat bij juiste cijfers) en vanuit het oogpunt van de te controleren organisatie, maar is ook gespitst op zorgvuldigheid en de onderbouwing van de cijfers. Daardoor kan het zijn dat hetgeen de gecontroleerde organisatie als kwaliteit ervaart, afwijkt van de toetssteen van de toezichthouder of van de maatschappij in brede zin (zie voor discussie over kwaliteit onder andere NBA (2014) en AFM (2017)).

Om die reden beschouwen we concurrentie hier primair vanuit marktconcentratie, marktwerking en overstapgedrag. Wanneer in dit artikel kwaliteit wordt besproken, dan betreft het een weergave van de mening van de gecontroleerde organisatie.

Methode

Het onderzoek is gebaseerd op drie databronnen. Kenmerken en marktaandelen van accountantsorganisaties volgen uit de AFM Monitor 2018. De analyse van aanbesteding en overstap is gebaseerd op een enquête onder 500 controleplichtige organisaties uit het Ipsos-panel. Daarnaast heeft SEO zelf een enquête uitgezet onder accountantsorganisaties. Deze enquêtes staan uitgebreid beschreven in Hof et al. (2019).

Deelmarkten

Tussen 2012 en 2017 is het aantal accountantsorganisaties afgenomen van 453 naar 290, en is het aantal controles per jaar gedaald van bijna 22.000 naar minder dan 20.000. De totale omzet uit controles bedroeg in 2017 bijna één miljard euro. Dit is ruim een derde van de totale omzet van accountantskantoren van 2,7 miljard (Hof et al., 2019, op basis van de AFM Monitor 2018).

Accountantskantoren kunnen worden ingedeeld naar de Big Four (Deloitte, EY, KPMG en PwC), de Next Five (Accon AVM, Baker Tilly, BDO, Grant Thornton en Mazars) en de overige accountantsorganisaties.

Een tweede belangrijk onderscheid bestaat er tussen kantoren die een vergunning hebben om een controle uit te voeren voor Organisaties van Openbaar Belang (OOB’s) en kantoren die deze vergunning niet hebben. Onder OOB’s vallen bijvoorbeeld banken, verzekeraars, pensioenfondsen, beursgenoteerde ondernemingen, netbeheerders en woningcorporaties. Een controle van een OOB mag alleen worden uitgevoerd door een accountantskantoor met een OOB-vergunning. Naast de Big Four hebben momenteel alleen BDO en Mazars zo’n vergunning. Grant Thornton, Accon AVM en Baker Tilly hebben deze recentelijk ingeleverd. De cijfers in dit artikel hebben echter wel betrekking op de periode dat deze accountantskantoren nog een OOB-vergunning hadden. Omdat deze drie accountantskantoren slechts enkele OOB-controles verrichtten, is het directe effect op marktconcentratie beperkt.

OOB-kantoren dienen te beschikken over een onafhankelijk intern toezicht op het beleid. Daarnaast moet de Autoriteit Financiële Markten (AFM) de bestuurders geschikt bevinden en mogen ze geen nevenactiviteiten verrichten. Ook is het voor accountantskantoren verboden om andere diensten (zoals adviesdiensten) te leveren aan een OOB waarvan tevens de controle wordt uitgevoerd. Tot slot mag een accountantskantoor maximaal tien aaneengesloten boekjaren de controle van een OOB uitvoeren, gevolgd door een afkoelingsperiode.

Mede als gevolg van deze regulering ontstaan er op de markt voor controles verschillende deelmarkten. Zo bestaat er een duidelijk onderscheid tussen mkb-controles, controles van het grootbedrijf en OOB-controles. Daarnaast is kennis van een economische sector voor accountants cruciaal om in die sector actief te zijn.

De vereisten voor controles bij provincies en gemeenten zijn geregeld in het ‘Besluit accountantscontrole decentrale overheden’. Gemeenten en provincies steken anders in elkaar dan bedrijven, en hanteren veelal afwijkende verslagleggingsregels. Hierdoor zijn deze controles over het algemeen complexer dan controles bij het mkb, en hebben gemeenten en provincies in toenemende mate moeite met het vinden van een accountantskantoor.

Uit de gehouden enquêtes blijkt dat gemeenten en provincies als een aparte deelmarkt worden beschouwd. Dit leidt ertoe dat een aantal accountantskantoren zich hierin specialiseert, maar ook dat andere zich juist terugtrekken uit de deelmarkt of deze niet betreden.

Marktaandeel

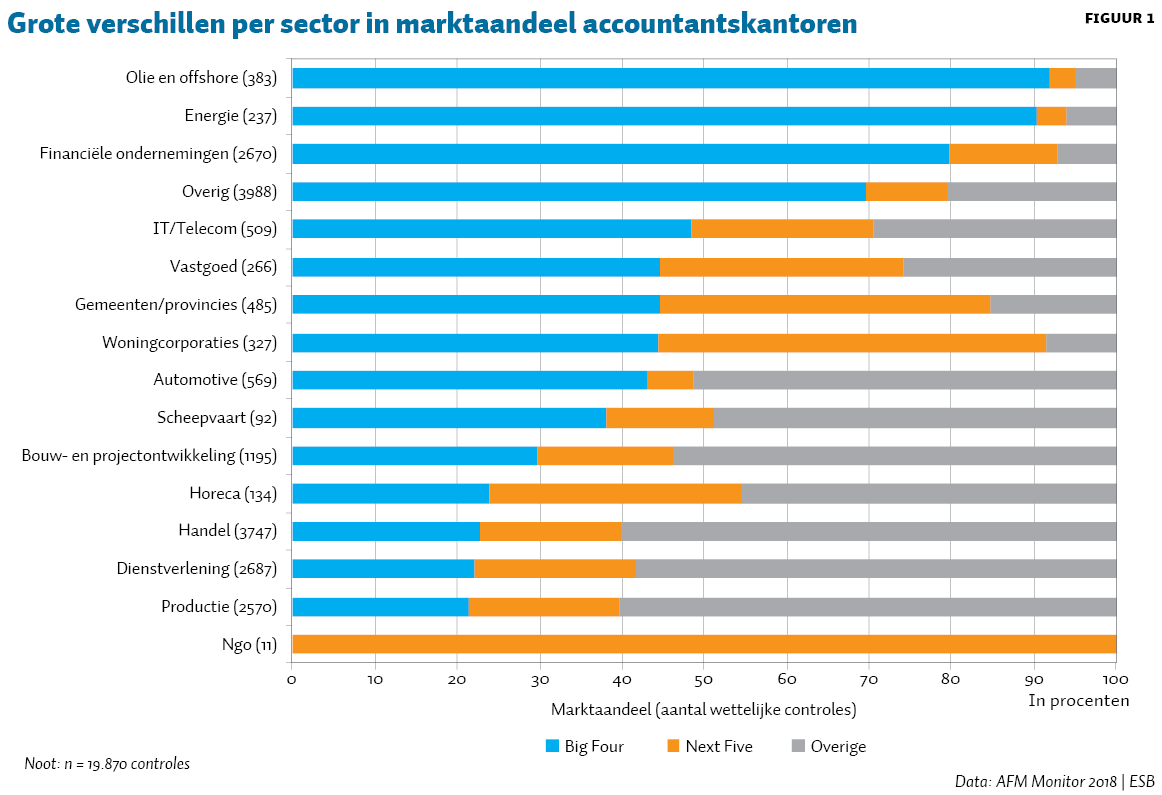

De Big Four staan voor 72 procent van de totale controlevergoedingen. Op basis van het aantal uitgevoerde controles is het marktaandeel lager, namelijk 45 procent. Figuur 1 laat zien dat de Big Four in termen van aantallen controles marktleider zijn in sectoren die worden gekenmerkt door OOB’s, grote bedrijven zoals financiële instellingen, olie en offshore, energie, en IT/telecom.

De Next Five hebben gezamenlijk een hoog marktaandeel bij de controle van ngo’s en woningcorporaties. Ook gemeenten en provincies laten relatief vaak de boeken controleren door een Next Five-kantoor.

De overige accountantskantoren hebben gezamenlijk juist een hoog marktaandeel in sectoren die worden gekenmerkt door het mkb, zoals dienstverlening, productie en handel. Met twintig procent is het aandeel in de sector ‘overig’ aanzienlijk. Bijna honderd accountantsorganisaties wijzen een deel van hun wettelijke controles hieraan toe. Een aantal accountantsorganisaties vult voor meer dan vijftig procent van haar klanten de sector ‘overig’ in. Een van deze accountantsorganisaties is een Big Four kantoor. De sector ‘overig’ wordt hierdor relatief groot.

Aanbesteding en wisseling

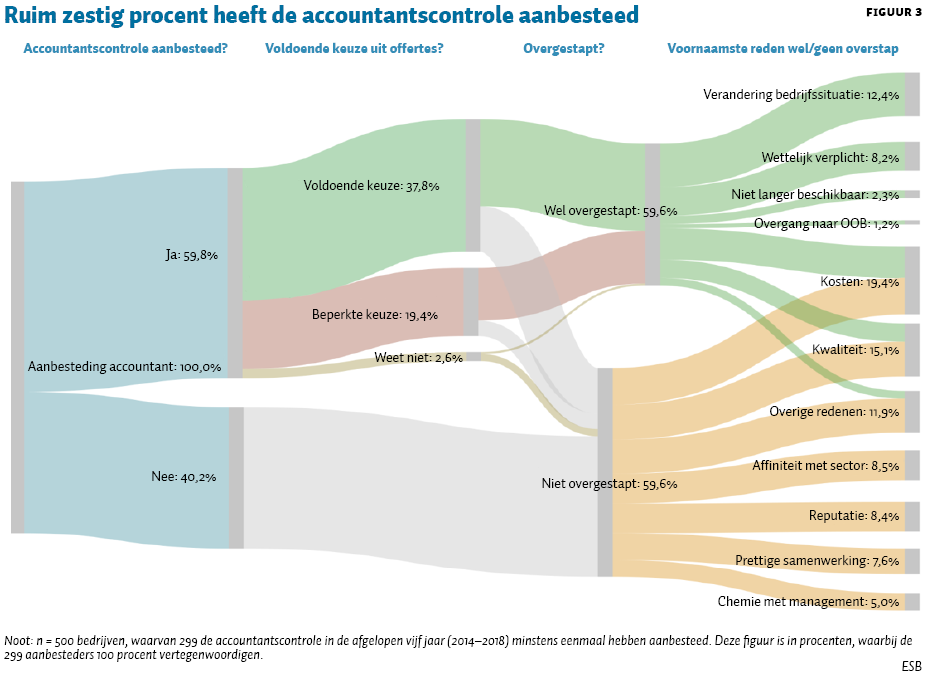

Ongeveer zestig procent van de geënquêteerde organisaties geeft aan dat men de accountantscontrole tussen 2014 en 2018 heeft aanbesteed. De belangrijkste redenen voor aanbesteding zijn de hoge kosten (32 procent), een verandering van de bedrijfsomvang of -situatie (30 procent) en ontevredenheid over de kwaliteit van het vorige accountantskantoor (19 procent). Respondenten konden meerdere antwoorden geven.

Driekwart van de aanbestedende organisaties nodigt meer dan één accountantsorganisatie uit om een offerte in te dienen. In het geval dat ook de huidige accountant wordt uitgenodigd om een offerte in te dienen, heeft deze ongeveer dertig procent kans de aanbesteding te winnen.

Overstappen

Zeventig procent van de aanbestedende organisaties en ruim veertig procent van het totale aantal organisaties is, tussen 2014 en 2018, ook minimaal één keer daadwerkelijk overgestapt. Dit betreft overstapgedrag inclusief de verplichting voor OOB. Ter vergelijking: een op de vijf zakelijke postverzenders wisselde tussen 2010 en 2014 van postbedrijf (Baarsma et al., 2014). Veertien procent van de bedrijven wisselde tussen 2005 en 2008 van aanbieder voor vaste telefonie. Wat betreft internetdiensten was dit achttien procent. (Bekkers et al., 2008). Tot slot is elf procent van de mkb-ondernemers tussen 2008 en 2010 gewisseld van bank (NMa, 2010). Hoewel de sectoren niet geheel vergelijkbaar zijn, geeft het wel aan dat een overstappercentage van ruim veertig procent in vijf jaar relatief hoog is.

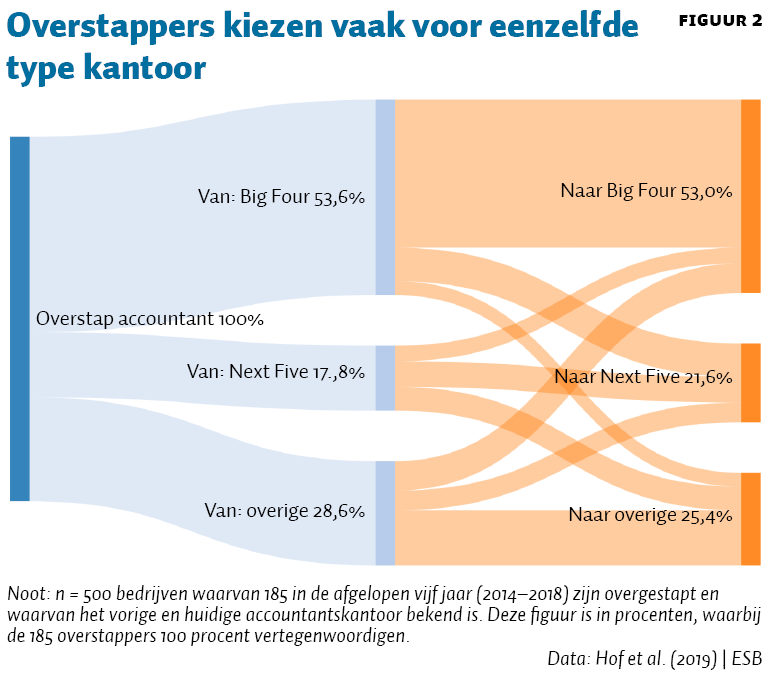

Opvallend is dat bedrijven bij een overstap in ongeveer zestig procent van de gevallen kiezen voor eenzelfde type kantoor. Uit figuur 2 blijkt dat zelfs ruim driekwart van de overstappers die voorheen werden gecontroleerd door een Big Four-kantoor bij een overstap opnieuw voor een Big Four-kantoor kiest. Onder grote bedrijven is dit aandeel zelfs 91 procent. Mogelijk vraagt de complexiteit of de schaal van een accountantscontrole bij dergelijke grote bedrijven om een Big Four-kantoor. Daarnaast kunnen reputatie-effecten meespelen. Verder blijkt dat financiële ondernemingen en bedrijven in energie en IT/telecom vaker naar een Big Four-kantoor overstappen dan naar een ander kantoor, resulterend in een toenemende concentratie van de Big Four in die deelmarkten.

Keuzemogelijkheden

Van de bedrijven die aangeven de accountantscontrole te hebben aanbesteed, verklaart ongeveer een derde beperkte keuzemogelijkheden te ervaren. Dit aandeel ligt hoger bij OOB’s (40 procent), kleinere organisaties (45 procent), en bij provincies en gemeenten (50 procent).

Middelgrote organisaties ervaren de meeste keuzevrijheid. In deelsectoren die gekenmerkt worden door een hogere mate van concentratie, zoals te zien in figuur 1, geven bedrijven vaker dan gemiddeld aan dat zij onvoldoende keuze hebben. Zo gaf vijftig procent van de financiële ondernemingen aan dat er niet voldoende keuze was.

De belangrijkste ervaren knelpunten bij de keuze voor een accountantsorganisatie zijn de verwachte kwaliteit van de controle (24 procent), gebrek aan affiniteit van accountantskantoren met de sector (20 procent) en de verwachte kosten (19 procent).

Provincies en gemeenten geven in veertig procent van de gevallen aan dat, in de keuze, het gebrek aan affiniteit met de sector een beperkende factor is. Voor de overige organisaties is dit slechts zeventien procent. Dit verschil is niet verbazend, gezien het feit dat driekwart van de accountantskantoren aangeeft niet te beschikken over de benodigde expertise om een accountantscontrole bij een gemeente of provincies uit te voeren (zo blijkt uit een enquête onder accountantsorganisaties).

Opvallend genoeg stappen organisaties die aangeven een beperkte keuze in accountantskantoren te hebben relatief vaker over dan de organisaties die aangeven voldoende keuze te hebben. Dit is te zien in figuur 3.

De belangrijkste drie overstapredenen zijn: een verandering in de bedrijfssituatie, de kosten en een wettelijke roulatieverplichting (voor OOB’s). Deze redenen komen bij zowel grote bedrijven, het mkb, als de publieke sector naar voren. Opvallend is dat wanneer kwaliteit wordt genoemd als reden om over te stappen, dit vrijwel altijd leidt tot een overstap naar een ander type accountantskantoor.

In de publieke sector worden kosten het vaakst genoemd als overstapreden, in het mkb eerdere samenwerking en bij grote bedrijven kwaliteit. Dit wijst erop dat bepaalde sectoren verschillend naar accountantscontroles kijken. Enkele bedrijven stappen over omdat het vorige accountantskantoor niet meer beschikbaar is, maar dit komt voornamelijk voor bij ‘overige accountantskantoren’, niet bij de Big Four of Next Five.

Redenen om juist niet over te stappen zijn tevredenheid over kosten, de verwachte kwaliteit, de affiniteit van de huidige accountant met de sector, en de reputatie van het huidige accountantskantoor. Van de organisaties die de controle niet hebben aanbesteed geeft bijna twintig procent aan dat ze bij hun Big Four-accountant blijven vanwege de reputatie van het kantoor. Bij accountantskantoren die niet tot de Big Four behoren, speelt reputatie een kleinere rol.

Conclusie

Door de grote diversiteit in zowel de te controleren organisaties als de sterk uiteenlopende specialisaties van accountantskantoren, bestaat de markt voor accountantscontroles in feite uit verschillende meer of minder geconcentreerde deelmarkten.

In de afgelopen vijf jaar hebben drie op de vijf organisaties de wettelijke accountantscontrole aanbesteed. Twee op de vijf zijn daadwerkelijk overgestapt. Dat is relatief veel in vergelijking met ander zakelijk overstapgedrag. Wel valt op dat overstappers in de meeste gevallen kiezen voor eenzelfde type accountantskantoor (Big Four, Next Five of overige). Daarbij geeft bovendien een derde (of in sommige sectoren de helft) van de organisaties aan een beperkte keuze te ervaren bij het aanbesteden van de accountantscontrole. Dit lijkt echter geen negatief effect te hebben op de overstapkans.

Al met al volgt uit deze analyse en tweeledig beeld. Voor de grote groep van middelgrote ondernemingen actief in bijvoorbeeld handel, dienstverlening of productie, lijkt er sprake te zijn van een concurrerende markt voor wettelijke accountantscontroles. Organisaties stappen dan ook relatief vaak over van accountantskantoor – wat aanduidt dat ze niet ‘vastzitten’ aan hun accountant.

Voor specifieke deelmarkten is dit minder het geval. Bedrijven in sectoren met voornamelijk grote ondernemingen worden veelal door de Big Four gecontroleerd. Dit suggereert dat de hiervoor benodigde expertise slechts bij een beperkte groep accountantskantoren aanwezig is. Voor Big Four-klanten lijkt de reputatie van het kantoor bovendien een relatief grotere rol te spelen. Hierdoor ligt een overstap naar een ander type kantoor mogelijk minder voor de hand. OOB’s hebben op dit moment keuze uit zes kantoren, maar feitelijk is de keuze nog beperkter.

Bij publieke bestuursorganen geldt dat relatief weinig kantoren beschikken over de benodigde affiniteit met de sector. In bepaalde deelmarkten zijn zorgen over een te grote marktconcentratie dus te rechtvaardigen. Eventueel beleid om concurrentie te verhogen zou zich moeten richten op deze deelmarkten.

Literatuur

AFM (2017) Kwaliteit OOB-accountantsorganisaties onderzocht. AFM Onderzoek, 28 juni.

Baarsma, B., J. Weda en S. van der Werff (2014) Keuzemogelijkheden en overstapgedrag zakelijk postvervoer. SEO-Rapport 2014-42.

Bekkers, R., S. Smeets en R. te Velde (2008) Eindgebruikersonderzoek in zakelijke marktsegmenten. Dialogic Eindrapport, 2008-021-0806.

Hof, B., T. Belt, W. Rougoor, N. Verheuvel en L. Ernst (2019) De Nederlandse markt voor wettelijke controles. SEO-Rapport 2019-60.

NBA (2014) In het publieke belang: maatregelen ter verbetering van de kwaliteit en onafhankelijkheid van de accountantscontrole. NBA Rapport.

NMa (2010) Productkoppeling en overstapdrempels bij bancaire dienstverlening aan het MKB. NMa Rapportage, maart. Te vinden op zoek.officielebekendmakingen.nl.

Auteurs

Categorieën