Sinds de crisis staat de versterking van de eurozone hoog op de agenda. Een belangrijk punt hierbij is het delen van risico’s tussen landen. Wat kan er worden gedaan om de mate van risicodeling te vergroten?

In het kort

– In een muntunie is risicodeling belangrijk om asymmetrische schokken op te vangen.

– De mate van risicodeling is binnen de eurozone veel beperkter dan in de VS.

– Er is ook aandacht nodig voor het vermijden, beperken en beheersen van risico’s.

Voor een goed functioneren van een muntunie is het belangrijk dat de deelnemende landen een open economie en flexibele markten hebben. In dat geval zorgen prijsaanpassingen, loonaanpassingen en arbeidsmobiliteit er namelijk voor dat schokken die één land treffen, kunnen worden opgevangen. De eurozone is echter geen optimale muntunie. Daarvoor zijn arbeidsmobiliteit en prijs- en loonflexibiliteit niet groot genoeg, terwijl de structurele verschillen juist te groot zijn. Hierdoor kunnen asymmetrische schokken tot economische divergentie leiden en negatieve externe effecten veroorzaken. Hetzelfde is zelfs mogelijk bij symmetrische schokken, omdat grote structurele verschillen, onder andere in arbeidskosten, de balanskwaliteit van de banksector en de schuldgraad, voor sterk uiteenlopende reacties kunnen zorgen. Voor de stabiliteit van de unie is het daarom belangrijk dat het risico op schokken gedeeld wordt.

Er valt een onderscheid te maken tussen intertemporele en geografische risicodeling (Alcidi et al., 2017). Bij intertemporele risicodeling, spreiding van risico’s over de tijd, zorgen beslissingen van de overheid (zoals automatische stabilisatoren en contracyclisch begrotingsbeleid) voor een afvlakking van cyclische schommelingen. Hierbij is er sprake van solidariteit tussen belastingbetalers. Ook beslissingen van gezinnen en bedrijven (zoals sparen, besteden en ontlenen) kunnen bijdragen aan deze vorm van risicodeling, maar omdat het louter gaat om het verschuiven van consumptie of investeringen in de tijd wordt deze vorm van risicodeling ook soms gewoonweg consumption smoothing genoemd.

Geografische risicodeling gebeurt via internationale arbeidsmobiliteit (met eventueel internationale overdracht van lonen tot gevolg), door internationale spreiding van beleggingsportefeuilles of, in landen met een federale structuur, door overdracht van budgettaire middelen. Bij geografische risicodeling bepalen structuurkenmerken in welke mate risicodeling zal plaatsvinden (Ahrend et al., 2011): een zeer open economie zal een negatieve inkomensschok bijvoorbeeld deels doorschuiven naar de handelspartners door minder in te voeren. Daarnaast zorgen loonflexibiliteit en arbeidsmobiliteit, zowel tussen sectoren, regio’s als internationaal, voor het beter opvangen van schokken. Een flexibele wisselkoers kan ook helpen, zoals in het Verenigd Koninkrijk waar na het Brexitreferendum in 2016 de daling van het pond de uitvoer ondersteunde. Binnen een muntunie is deze laatste factor vanzelfsprekend niet van belang indien het gaat om landspecifieke schokken, tenzij deze zo groot zijn dat ze de koers van de eenheidsmunt beïnvloeden.

De mate van risicodeling

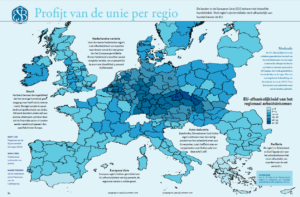

Empirisch onderzoek laat zien dat de mate van risicodeling in de Europese Unie relatief beperkt is in vergelijking met bijvoorbeeld de Verenigde Staten. Milano en Reichlin (2017) schatten de mate van risicodeling empirisch aan de hand van vier verhoudingen (Asdrubali et al., 1996). De eerste verhouding, die tussen het bbp en het nationaal inkomen (NI), wordt geassocieerd met risicodeling op basis van internationale spreiding van beleggingsportefeuilles. Het netto nationaal inkomen slaat immers op het inkomen van de bewoners van een land, los van waar het wordt gegeneerd, terwijl het bbp slaat op de inkomens geproduceerd binnen een bepaald land. De tweede verhouding, nationaal inkomen op beschikbaar nationaal inkomen (NI/BNI), weerspiegelt het effect van publieke risicodeling via belastingen en inkomensoverdrachten. Tot slot tonen BNI/(BNI+G) het effect van sparen of ontsparen van de publieke sector via wijzigingen in de overheidsbestedingen (G), en (BNI+G)/(C+G) het (ont)sparen van de privésector via wijzigingen in de consumptie (C) (Ferrari en Rogantini Picco, 2016).

De schattingen van Milano en Reichlin (2017) laten zien dat de mate van risicodeling in de VS tussen 1999 en 2014 57 procent bedroeg, terwijl deze in de EU slechts 29 procent was. Dit heeft te maken met het feit dat risicodeling in de VS verloopt via de kapitaalmarkt, via overdrachten van het federale niveau en besparingen, terwijl de kapitaalmarkt in de eurozone slechts een geringe bijdrage levert en risicodeling vooral via het overheidsbudget verloopt.

Naar meer risicodeling

Het verhogen van de risicodeling is nauw verbonden met de noodzaak om de unie te verstevigen. Hierover bestaat een brede overeenstemming, maar dat is dit veel minder het geval over wat nu te doen staat. Wat zijn de opties voor geografische en intertemporele risicodeling?

Geografische risicodeling

Een grotere rol voor geografische risicodeling veronderstelt een grotere internationalisering van factorinkomsten (arbeid en kapitaal) en budgettaire risicodeling tussen de landen van de eurozone. Volgens de Europese Commissie kent de arbeidsmobiliteit in de eurozone sinds 2006 een stijgende trend, die vooral op rekening komt van de nieuwe lidstaten van de Europese Unie (EC, 2016). Het absolute niveau blijft echter laag (in 2015 kwam iets minder dan vier procent van de werknemers in de eurozone uit een ander EU-land) en de geografische verschillen zijn groot, zo heeft Cyprus meer dan tien procent buitenlandse werknemers afkomstig uit de EU; Portugal slechts 0,6 procent. Bovendien daalt de mobiliteit wanneer het economisch minder goed gaat.

Wat betreft de factor kapitaal kan internationale spreiding van vermogensportefeuilles voor risicodeling zorgen. Dit helpt zowel om de inkomsten als om inkomens- en kapitaalverlies als gevolg van wanbetalingen en faillissementen internationaal te spreiden. De mate van risicodeling van de inkomsten hangt echter ook af van de returnvolatiliteit van de diverse markten en de onderlinge correlatie. Bij een asymmetrische schok kunnen lokale dividenden onder druk staan. Internationale spreiding van aandelenbeleggingen, in beide richtingen, laat toe die schok te delen en te genieten van hogere dividenden in andere landen.

Omwille van risicodeling en -diversificatie lijkt het dus wenselijk dat cyclische en structurele heterogeniteit tussen landen voldoende groot is. Tegelijkertijd zou dit echter ook de frequentie van asymmetrische schokken kunnen verhogen. Bovendien lijkt er een hoge correlatie tussen de conjunctuurcycli van landen in de eurozone te zijn. Het diversificatie-effect kan ook afhankelijk zijn van de economische omgeving: in normale tijden zal een internationale spreiding van beleggingen in overheidsobligaties van de eurozonelanden omwille van de hoge correlaties tussen de markten en een gering idiosyncratisch risico, voor weinig risicovermindering zorgen. Dit is op zich geen probleem, want in normale tijden komt de vraag van risicodeling niet op. In extremere omstandigheden zouden (al dan niet latente) koersverliezen op obligaties internationaal worden gespreid, wat dus bijdraagt aan risicodeling. Een soortgelijke redenering geldt voor beursgenoteerde aandelen. Het gebruik van referentie-indexen (benchmarks) kan echter risicodeling beperken indien het gewicht van een land qua marktkapitalisatie veel geringer is dan zijn gewicht op basis van het bbp.

Tot slot zijn, althans vanuit theoretisch perspectief, tijdelijke budgettaire overdrachten tussen landen een aantrekkelijk instrument voor geografische risicodeling. Dergelijk discretionair beleid laat bovendien toe in te grijpen waar de nood het hoogst is en rekening te houden met verschillen in budgettaire multiplicatoren (zie in dit verband Bernardini et al. (2017) voor de VS). De economische wenselijkheid lijkt echter proportioneel aan de moeilijkheid van de praktische uitvoering. Zo is er het probleem van moral hazard: wordt de tijdelijke overdracht wel ooit terugbetaald en werden tijdens de hoogconjunctuur wel voldoende inspanningen geleverd om de economie te verstevigen? Mocht er een discretionair budget bestaan, dan rijst de vraag wie er beslist over de omvang, de verdeling en het tijdstip van terugbetaling van de steun. Dit pleit voor een mechanisme gebaseerd op regels, zoals een supranationale werkloosheidssteun: als de drempelwaarde wordt overschreden ontvangt een land automatisch steun uit een supranationaal budget. Ook hier ontsnapt men echter niet aan de vraag hoe ervoor te zorgen dat die steun tijdelijk is.

Intertemporele risicodeling

Naast geografische risicodeling kan er ook intertemporele risicodeling plaatsvinden. Deze vorm van risicodeling vergt een goede toegang tot bankkrediet, een soepel functionerende kapitaalmarkt en een overheid die zich vlot kan financieren (afwezigheid van bezorgdheid bij beleggers over liquiditeit of solvabiliteit). Een nationaal contracyclisch begrotingsbeleid zou in principe een belangrijke component moeten vormen van intertemporele risicodeling tussen economische agenten. In de realiteit is dit echter bijzonder complex. Zo is de bepaling van de intertemporele bewegingsruimte (fiscal space) bijzonder ingewikkeld en sterk afhankelijk van de gebruikte veronderstellingen. Hoe strak of soepel is de houding van de Europese Commissie in het kader van de supervisie van het nationale begrotingsbeleid wanneer een land in recessie is? Hoe reageren financiële markten indien een land met een hoge en stijgende schuldgraad maatregelen neemt die zorgen voor een toename van het structurele begrotingstekort?

Tijdens de eurozonecrisis versterkte een beleid gericht op de beperking van het overheidstekort in de periferie de economische neergang. Dit zorgde voor groeiende twijfel over de houdbaarheid van een dergelijk beleid en leidde tot toenemende renteverschillen met Duitsland en dus tot een financieringscrisis. Het terugkoppelingseffect naar de nationale banksector zorgde voor een versterking van de negatieve spiraal. Vandaar het belang van de creatie van de Europese bankenunie en de uitbouw van de kapitaalmarktunie, waarbij deze laatste voor een grotere, complementaire financiering moet zorgen voor de kleine en middelgrote ondernemingen en voor infrastructuurprojecten. Voor de voltooiing respectievelijk realisatie van beide zaken moet echter nog veel werk verricht worden.

Beleidslijnen

Het is van belang dat de mate van risicodeling in de EU wordt vergroot. Dit is echter een proces van lange adem. De bijdrage van geografische risicodeling door de privésector dreigt gedurende lange tijd gering te blijven vanwege een geringe arbeidsmobiliteit en de beperkingen waaraan risicodeling via internationale beleggingen onderhevig is. Geografische risicodeling via de overheid, via internationale overdrachten, zal vooral een zaak zijn van toenemend wederzijds vertrouwen om de vrees om moral hazard te elimineren zonder de nationale beslissingsmacht al te sterk in te perken. En intertemporele risicodeling vergt de vervollediging van de Europese bankenunie en de uitbouw van de kapitaalmarktunie. De rol van de overheid dreigt beperkt te blijven, want de al hoge schuldgraad geeft weinig ruimte voor contracyclisch beleid. Het zal om deze redenen lastig blijken de risicodeling op korte termijn flink te vergroten.

Naast het vergroten van de mate van risicodeling dienen daarom ook drie andere beleidslijnen gevolgd te worden. Ten eerste is er risicovermijding, het motto indachtig dat een goede gezondheid begint met vermijden ziek te worden. Het gaat daarbij om het voeren van het gepaste monetaire, budgettaire en macroprudentiële beleid om onevenwichtige groei, inclusief zeepbellen, te voorkomen. Ten tweede gaat het om risicobeperking: het beperken van de gevolgen wanneer een risico zich manifesteert. Structureel beleid gericht op potentiële groei, economische flexibiliteit en gezonde overheidsfinanciën zijn daarbij cruciaal, net als het doorbreken van de terugkoppeling van de kredietwaardigheid van een land naar de nationale banksector. Tot slot is er risicobeheersing. Dit betekent dat, wanneer een crisis zich voordoet, een geloofwaardig draaiboek wordt gevolgd om de gevolgen in te perken. Voorkomen moet worden dat twijfel over het bestaan van een draaiboek een negatieve spiraal voedt. De Europese Centrale Bank en het Europees Stabiliteitsmechanisme zullen daarin een sleutelrol spelen. Risicobeheersing zal gemakkelijker zijn indien de drie overige beleidslijnen eveneens voldoende vooruitgang zien. Dit is des te belangrijker gezien de impact van economische schokken op de inkomens- en vermogensverdeling, omwille van de verschillen in mogelijkheden om zich als individueel gezin in te dekken tegen schokken, wat afhangt van de omvang en structuur van zijn vermogen en de financiële kennis, en omwille van de externaliteiten tussen economische sectoren (gezinnen versus bedrijven versus de overheid) en landen.

Tot besluit

Risicodeling vormt een wezenlijk onderdeel van de versterking van de eurozone. Het omgevingskader maakt bovendien snelle vooruitgang noodzakelijk: lage rentetarieven en een grote balans van de Europese Centrale Bank beperken de monetaire beleidsruimte en in de meeste landen ontbreekt de budgettaire bewegingsruimte. Bovendien dreigen financiële markten ooit wel eens opnieuw ten prooi te vallen aan paniek, wat zou kunnen leiden tot een opdrogen van kapitaalmobiliteit binnen de muntunie. Een structurele vermindering van het risico is noodzakelijk. Slaagt men daar niet in, dan zullen twijfels over de toekomst van de Economische en Monetaire Unie (EMU) steeds terugkeren, met alle gevolgen voor onze welvaart van dien.

Literatuur

Ahrend, R., J.M. Arnold en C. Moeser (2011) The sharing of macroeconomic risk: who loses (and gains) from macroeconomic shocks. OECD, Economics Department Working Paper, 877.

Alcidi, C., P. D’Imperio en G. Thirion (2017) Risk-sharing and consumption-smoothing patterns in the US and the euro area: a comprehensive comparison. CEPS Working Document, 2017/04.

Asdrubali, P., B.E. Sorensen en O. Yosha (1996) Channels of interstate risk sharing: United States 1963–1990. The Quarterly Journal of Economics, 111(4), 1081–1110.

Bernardini, M., S. De Schryder en G. Peersman (2017) Heterogeneous government spending multipliers in the era surrounding the Great Recession. CESifo Working Paper, 6479.

EC (2016) Cross-border risk sharing after asymmetric shocks: evidence from the euro area and the United States. Quarterly Report on the Euro Area, 15(2), 7–18.

Ferrari, A. en A. Rogantini Picco (2016) International risk sharing in the EMU. ESM Working Paper, 17/2016.

Milano, V. en P. Reichlin (2017) Risk sharing across the US and EMU: the role of public institutions. LUISS School of European Political Economy. Policy Brief te vinden op www.sep.luiss.it.

Auteur

Categorieën