Steeds vaker klinkt het pleidooi voor publieke geldschepping. Het IMF, de Bank of England en in Nederland de WRR doen hier onderzoek naar. Begrijpelijk, want publieke geldschepping belooft een stabieler bankwezen, een effectiever monetair instrumentarium en minder druk op de overheidsfinanciën. De vraag is of deze beloftes in de praktijk waargemaakt kunnen worden en of de voordelen inderdaad groter zijn dan de nadelen.

In reactie op de financiële crisis zijn wereldwijd maatregelen genomen om banken stabieler te maken. Maar het maatschappelijke vertrouwen in de banken is ernstig beschadigd en volgens veel economen is een meer fundamentele hervorming van het bankwezen nodig (King, 2016; Turner, 2015; Wolf, 2015). Hervormingen die ook de risico’s van deflatie en stagnatie aanpakken, nu het rente-instrument van centrale banken zijn grenzen nadert. Zo is in verschillende landen de discussie opgelaaid over de vraag of geldschepping wel, zoals nu, aan de banken moet worden overgelaten. Zou het geen publieke taak moeten zijn? Vaak wordt als voorbeeld van een systeem van publieke geldschepping hierbij het Amerikaanse ‘Chicago-plan’ uit de jaren dertig aangehaald (Philips, 1995). Dat kwam onder andere vanwege technische problemen nooit van de grond. Met moderne ICT is echter meer mogelijk: iedereen zou een betaalrekening bij de centrale bank kunnen krijgen. Hedendaagse varianten van het Chicago plan bevatten dan ook geen zware full reserve kapitaalvereisten meer, maar stellen voor dat de centrale bank een publieke digitale munt uitgeeft.

Deze discussie heeft ook het Nederlandse parlement bereikt. De WRR is gevraagd de voorstellen te bestuderen. Het doel van dit artikel is om dit complexe debat te ontwarren door de meest gebruikte argumenten voor en tegen publieke geldschepping naast elkaar te zetten. Onder geld verstaan wij hier het gangbare betaalmiddel, in de macro-economie meestal aangeduid als M1.

Huidige wijze van geldschepping

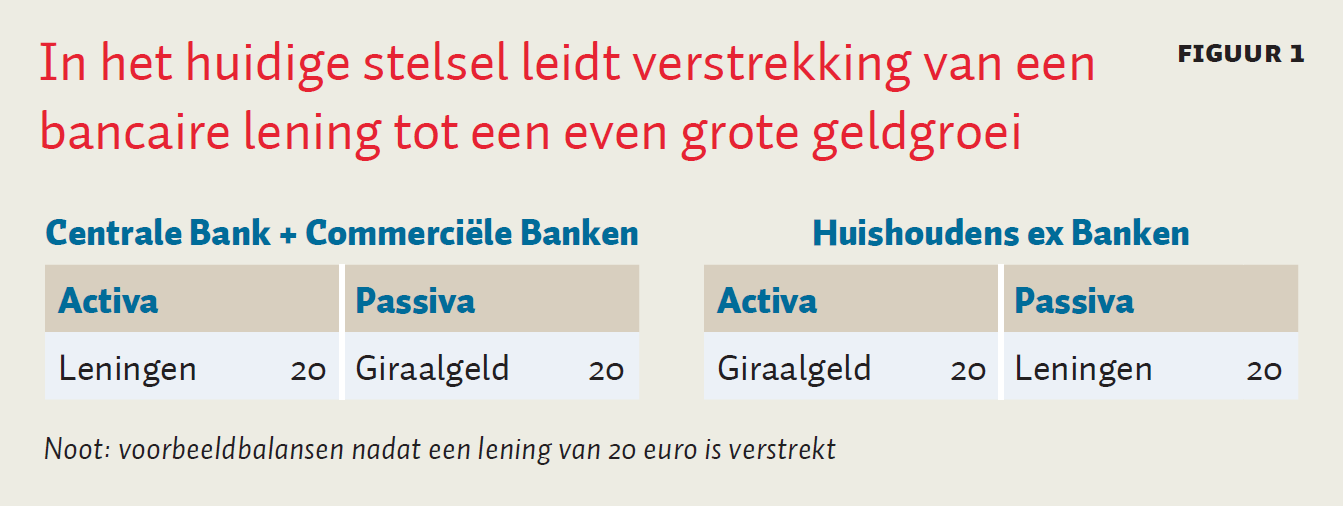

In ons huidige stelsel scheppen commerciële banken het geld vanuit een winstmotief. Dit doen zij door leningen te verstrekken en deze uit te keren als positief saldo op een betaalrekening, zie figuur 1. Het bedrag van de lening en het saldo op de betaalrekening zijn even hoog maar verschillen in voorwaarden. Het saldo is direct opvorderbaar, en dus een vorm van giraal geld, terwijl de lening van de bank een langere looptijd heeft en dat niet is. Winst voor de bank ontstaat wanneer de rente op de lening hoger is dan de rente op het girale geld en de kosten. Daarnaast vragen banken een vergoeding voor betaaldienstverlening.

Banken kunnen niet ongelimiteerd geld scheppen, want de bank neemt immers het risico dat de kredietnemer het geschapen geld overboekt naar een andere bank. De ontvangende bank zal voor het overnemen van die betaalschuld gecompenseerd willen worden. Ook loopt de bank het risico dat de lening niet rendeert. Vaak vraagt ze daarom om zekerheden, dat die lening wordt terugbetaald.

Binnen dit raamwerk probeert de centrale bank de geldschepping in lijn te houden met haar doelstelling van prijsstabiliteit door de geldschepping te beïnvloeden via kapitaal en liquiditeitseisen en door met het rente-instrument de prijs van geld te bepalen, zie Bank of England (2014), het Sustainable Finance Lab (SFL, 2015) en de ESB-blogs van Boonstra en Van Schoot (2016) voor een uitgebreide beschrijving van geldschepping in het huidige stelsel.

Publieke geldschepping

Bij publieke geldschepping schept de centrale bank het geld vanuit haar primaire doelstelling van prijsstabiliteit. Geld wordt niet in omloop gebracht via een wederzijdse schuldaanvaarding, zoals nu, maar als een uitkering zonder terugbetaalverplichting van de centrale bank aan de overheid. Omdat er aan publiek geld geen schuld kleeft, is het boekhoudkundig een vorm van permanent eigen vermogen.

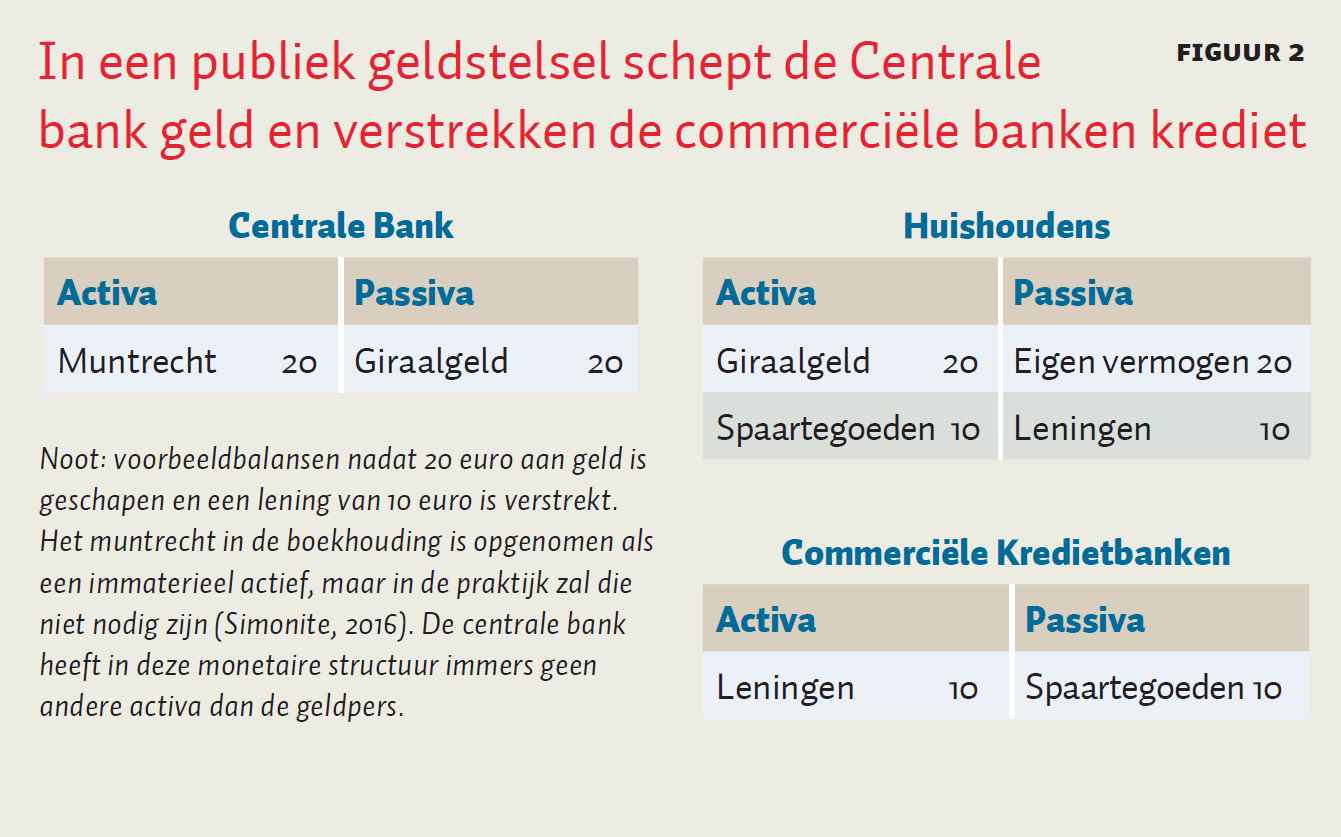

Publieke geldschepping splitst het bancaire bedrijf in betaaldienstverleners die transacties faciliteren en investeringsbanken of vermogensbeheerders die financieel-economisch georiënteerd zijn. Betaaldienstverleners houden het girale geld namens hun klanten aan bij de centrale bank. Zo’n beheer- en betaalfunctie is te vergelijken met de huidige rol van banken in het effectenverkeer, waarbij de aandelen op de effectenrekening eigendom zijn van de klant en niet in de bankenboedel vallen. Investeringsbanken halen besparingen op bij hun klanten en lenen deze vervolgens weer uit, vergelijkbaar met het huidige spaar- en beleggingsaanbod. Het verschil is dus dat investeringsbanken het uit te lenen geld niet meer zelf kunnen scheppen. Er bestaan dan twee typen rekeningen: veilige betaalrekeningen die de centrale bank garandeert en risicodragende spaarrekeningen waarbij klanten hun geld wel aan de bank toevertrouwen, die dit vervolgens renderend uitzet (figuur 2).

Voordelen van publieke geldschepping

We bespreken hier de zeven meest gehoorde argumenten voor publieke geldschepping.

Betere allocatie van middelen door sterker prijssignaal

Het prijssignaal is bij publieke geldschepping sterker. In het huidige geldstelsel leidt een toegenomen vraag naar financiering tot extra bancaire kredieten en deze geldcreatie remt de stijging van de rentes. Bij publieke geldschepping heeft een aantrekkende vraag naar financiering geen directe gevolgen voor de geldhoeveelheid en zullen de rentes harder stijgen. Sneller stijgende rentes dempen de conjunctuur meer waardoor kredietbubbels zich minder snel ontwikkelen. Andersom geldt ook dat rentes sneller zullen dalen, wanneer de financieringsvraag daalt. De beweging naar evenwicht verloopt dus in hogere mate via de rente.

Ook bij in- en uitstroom van buitenlands kapitaal doet dit zich voor. Transacties op de valutamarkten hebben geen directe invloed meer op de grootte van de binnenlandse geldhoeveelheid (BIS, 2009), en werken dus volledig door in de wisselkoers. Dit zou destabiliserende effecten van internationale kapitaalstromen kunnen verminderen.

Het sterkere prijssignaal bij publieke geldschepping zou voor een betere allocatie van kapitaal kunnen zorgen. Doordat banken zonder staatsgaranties opereren, kan de gedetailleerde regelgeving verdwijnen en krijgt het private initiatief ook hier de ruimte. Dit is altijd een van de belangrijkste argumenten geweest voor de actieve steun vanuit de rechts-liberale Chicago-school en economen zoals Irving Fischer en Milton Friedman.

Geen bankruns meer in de betaalinfrastructuur

Wanneer betaaltegoeden bij de centrale bank worden aangehouden, staan deze niet langer bloot aan kredietrisico. Bij een faillissement van een betaalbedrijf houden klanten hun geld en neemt een ander betaalbedrijf het beheer van de tegoeden over. Door het wegnemen van dit kredietrisico vervalt de prikkel tot een bankrun in de betaalinfrastructuur. Het is immers niet langer zo dat de eerste die geld opneemt de grootste kans heeft het ook terug te krijgen. Het risico van een volledig stilvallen van het girale betalingsverkeer en daarmee van de reële economie, zoals tijden de crisis van 2008/2009, verdwijnt hierdoor.

Deflatierisico’s zijn beter te beheersen

In het huidige stelsel is neerwaartse prijsdruk (desinflatie/deflatie) lastig te neutraliseren. Want er komt alleen meer geld in omloop als de kredietverlening toeneemt en een toename van de kredietverlening is lastig te bewerkstelligen als alle partijen in een balansrecessie juist hun kredieten willen of moeten aflossen. Bij publieke geldschepping kan de centrale bank altijd meer giraal geld in omloop brengen en dat zal uiteindelijk altijd leiden tot geldontwaarding (Buiter, 2015). Want zelfs wanneer dit niet tot extra bestedingen leidt, zorgt de injectie van eigen vermogen voor een versterking van de balansen en de solvabiliteit. ‘Zero lower bounds’ en de liquiditeitsval zijn daardoor minder een probleem.

Inflatiedreiging sneller afgewend

De succesvolle bestrijding van de inflatie begin jaren tachtig bevestigt dat het huidige rente-instrument goed in staat is inflatie te beteugelen (Ricks, 2016). Toch lijkt publieke geldschepping ook voordelen te hebben bij het afwenden van een inflatiedreiging. Inflatie jaagt namelijk de kredietverlening aan en in het huidige stelsel dus ook op de geldschepping. Deze excessieve geldgroei zorgt voor stijgende prijzen, een dalende reële rente en een zichzelf versterkend optimisme dat de kredietverlening verder aanjaagt (SFL, 2015). Om de inflatoire spiraal van geldschepping tegen te houden, moet de centrale bank daarom proactief de rente verhogen, met het risico te vroeg of te laat te zijn (Martin, 1955). Bij publieke geldschepping hebben rente en kredietverlening geen directe invloed meer op de geldschepping, waardoor inflatie een zelfcorrigerende werking krijgt. Bij een ongewijzigde geldhoeveelheid zorgt inflatie voor een lagere koopkracht en dat remt de bestedingen en de inflatie.

Een kanttekening hierbij is dat een centrale bank die al haar activa uitkeert de geldhoeveelheid niet eenvoudig kan laten krimpen. Dat betekent dat inflatie ten tijde van recessie mogelijk moeilijker te bestrijden is bij publieke geldschepping, dan in het huidige stelsel waar dat wel kan.

Monetair beleid onafhankelijk van winsten banken

Het huidige monetaire beleid heeft invloed op en is afhankelijk van de winstgevendheid van de kredietverlening, iets waar de BIS regelmatig op wijst (Borio et al., 2015). Als de banken geen winst kunnen maken met leningen, wordt er geen geld geschapen en heeft de centrale bank een probleem als de inflatie lager is dan het gestelde doel. Deze wederzijdse afhankelijkheid leidt tot verwevenheid en tegenstrijdige belangen. Dit is ook een van de redenen waarom bij de ECB het bankentoezicht en het monetaire beleid zo veel mogelijk van elkaar zijn gescheiden. Een centrale bank die het geld zelf schept, heeft geen belang bij de winstgevendheid van de bancaire kredietverlening.

Het DGS kan worden afgeschaft

Door het wegnemen van het risico van bankruns in de betaalinfrastructuur wordt het depositogarantiestelsel (DGS) overbodig. Op publiek geld lopen huishoudens geen kredietrisico en bij risicodragende spaarrekeningen is het juist de bedoeling dat particulieren meedelen in de verliezen. Dit neemt bij banken de perverse prikkel weg om extra risicovolle beleggingen te zoeken, die ontstaat door het DGS (John et al., 1991).

Hiermee staat de overheid bij publieke geldschepping nog niet toe dat grote investeringsbanken failliet gaan: in 2008 garandeerde de VS money market funds en Nederland Icesave; beiden vielen niet onder het DGS.

Aanzienlijke inkomsten uit geldschepping

Kader 1: Geldscheppingswinst

Geldscheppingswinst ontstaat voor de partij die geld schept als de opbrengst daarvan hoger is dan de kosten. In het huidige stelsel ontvangen banken die geld creëren activa in de vorm van een lening, waar het betaaltegoed als schuld tegenover staat. De brutomarge die banken op deze activiteit maken, bestaat uit de som van een vergoeding die ze ontvangen vanwege hun rol als intermediair in het kredietverleningsproces, de krediet en liquiditeitsrisico’s die ze op eigen boek nemen, en mogelijk een geldscheppingswinst. De kosten die banken maken zijn de rente die ze vergoeden op giraal geld en de operationele kosten. Een deel van deze kosten komt ten laste van de geldscheppingswinst.

In het huidige stelsel kan deze winst maar beperkt worden uitgekeerd omdat geld voor individuele commerciële banken een kortlopende schuld is die ieder moment kan worden opgeëist. Bij publieke geldschepping is de kredietverleningsfunctie gescheiden van de betaalfunctie van geld. Hierdoor is de geldscheppingswinst beter te isoleren. Daarbij heeft geld op geaggregeerd niveau een permanent karakter en kan dus ook als permanente financiering worden behandeld. De activa van een centrale bank, de aanbieder van publiek geld, kunnen namelijk niet worden opgeëist. Geld is niet meer inwisselbaar voor goud of iets anders. Hierdoor kan de geldscheppingswinst benut worden.

Publieke geldschepping kan de Nederlandse overheid geldscheppingsinkomsten opleveren. Deze winst is een direct gevolg van het lagere kapitaalgebruik bij publieke geldschepping, oftewel de hogere kapitaalefficiëntie, zie kader 1. Het gaat hier om jaarlijkse inkomsten van ongeveer twintig miljard euro. Deze twintig miljard euro is een schatting van de jaarlijkse geldschepping bij twee procent inflatie, twee procent groei en een geldhoeveelheid van 500 miljard euro. Deze schatting gaat er vanuit dat de omloopsnelheid van geld gelijk blijft, ook bij mogelijk hogere rentes in de toekomst. Daarnaast is er een eenmalige winst van grofweg 500 miljard euro die gedurende een transitieperiode vrijvalt als uitkeerbare scheppingswinst.

De eenmalige grote vrijval van kapitaal ontstaat wanneer banken hun betaalrekeningen overdragen aan de centrale bank. Daarbij dragen de banken, gespreid over een transitieperiode, eenzelfde bedrag aan activa over aan de centrale bank. Deze overdracht raakt het eigen vermogen van de banken niet, maar verkort wel hun balansen en leidt dus tot een hogere solvabiliteit voor de commerciële banken. De centrale bank ontvangt zo een groot bedrag aan activa, terwijl de betaaltegoeden voor de centrale bank geen schuld zijn. Ze zijn immers niet inwisselbaar, voor goud of iets anders dan geld. Er is dan ook geen reden voor de centrale bank om de activa aan te houden en daarom kunnen ze worden uitgekeerd aan de aandeelhouder, de overheid, die ze kan gebruiken voor het aflossen van de staatsschuld, verlagen van belastingen of verhogen van de overheidsuitgaven. Mede daardoor is er volgens sommige economen een stijging van het bruto binnenlands product te verwachten van ongeveer tien procent (Benes en Kumhof, 2012; Van Egmond en De Vries, 2015). Voor een uitgebreide beschrijving van deze winst en de afhandeling van de transitie, zie onder andere Fisher (1936), en Jackson en Dyson (2012).

Nadelen van publieke geldschepping

We bespreken hier de vijf meest gehoorde argumenten tegen publieke geldschepping.

Meer runs uit risicodragende tegoeden

Met publieke geldschepping ontstaat er een veilige financiële haven in de economie die voor iedereen eenvoudig toegankelijk is. Dit veilige alternatief zorgt er mogelijk voor dat ‘runs’ uit risicodragende beleggingen vaker zullen voorkomen. Beleggingen die niet verhandelbaar zijn en een grote looptijdtransformatie hebben, zoals onroerend goed fondsen waarbij investeerders snel kunnen uitstappen, zijn kwetsbaar. Bovendien hebben ook de kleinere spaarders, bij afschaffing van het DGS, een prikkel om hun geld over te hevelen naar de veilige haven in tijden van financiële onrust. Goodhart en Jensen (2015) stellen dat dit runrisico de achilleshiel van publieke geldschepping is.

Een kanttekening daarbij is dat een hoger runrisico leidt tot een prikkel om goed gekapitaliseerd te zijn. De overheid kan dit risico verder inperken met aanvullende liquiditeitsvereisten, zoals een minimumopzegtermijn van 48 uur voor alle tegoeden met een looptijdtransformatie. Het runrisico zou volledig uitgebannen kunnen worden door de looptijdtransformatie volledig te verbieden en alleen nog maar verhandelbare gesloten spaar- en beleggingsproducten toe te staan (Kotlikoff, 2010).

Doorlopend toezicht vereist

Bij publieke geldschepping mogen commerciële banken geen geld meer scheppen. Via quasigeld (near-moneys) en schaduwbankieren is het mogelijk dit verbod te omzeilen. Om dit te voorkomen zal de overheid ervoor moeten zorgen dat het grootste gedeelte van de binnenlandse betalingen via de centrale bank blijft lopen.

Mogelijk kan dit door quasigeld zoals de bitcoin via het bestaande verbod op het aantrekken van opvorderbare gelden te verbieden. Er moet dan nauwkeurig worden afgebakend waarmee wel en niet betaald kan worden, bijvoorbeeld langs de lijnen van bilaterale versus multilaterale betaalkredieten. Maar als de prikkels om quasigeld te gebruiken sterk zijn, bij hoge rentestanden bijvoorbeeld, zullen private partijen innovatieve manieren zoeken om toch rentedragende en direct opvraagbare betaaltegoeden aan te bieden. In internationale markten zullen transacties via commercial paper bijvoorbeeld een grotere rol gaan spelen. Om quasigeld en schaduwbankieren tegen te gaan is dus een doorlopende toezichtinspanning vereist, waarbij liquiditeitsvereisten zoals een minimumopzegtermijn waarschijnlijk onmisbaar zullen zijn. Naast het verbieden van quasigeld, is het ook mogelijk het bezit van tegoeden bij de centrale bank met rente aantrekkelijker te maken. Dit gaat ten koste van de geldscheppingswinst en de grip op de geldhoeveelheid (IMF noemt dit beleidsinsolventie).

Monetair beleid wordt politieker

Wanneer de centrale bank kosteloos geld in omloop brengt, wordt het voor politici aantrekkelijker om op de centrale bank druk uit te oefenen. Gratis geld kan vanuit electoraal perspectief aantrekkelijk zijn en dit is de belangrijkste reden voor de huidige onafhankelijkheid van de centrale bank en het verbod op monetaire financiering.

Hoe de centrale bank bij publieke geldschepping haar politieke onafhankelijkheid kan behouden is een open vraag. De benodigde hoge mate van onafhankelijkheid roept ook weer nieuwe vragen op over verantwoordingsstructuur, democratische legitimiteit en de juiste ‘checks and balances’.

Stelsel kan minder goed inspelen op kredietvraag

In periodes van economische versnelling doen zich veel investeringskansen voor. Als de geldhoeveelheid niet automatisch meegroeit met de vraag naar krediet, leidt dat sneller tot hogere rentes. Deze rentestijging gaat kredietbubbels tegen, maar tempert ook productieve investeringen.

In een recente speech stelt Vitor Constâncio, vicevoorzitter van de ECB, dat publieke geldschepping zal leiden tot een tekort aan financieringsmogelijkheden (Constâncio, 2016). Spaarders, gewend aan het DGS, zullen mogelijk hun geld niet willen gebruiken voor de financiering van risicodragende activiteiten. Publieke geldschepping zou dus kunnen leiden tot hogere rentestanden en minder kredietverlening. Een publieke geldschepper zou, om dit tegen te gaan, meer geld kunnen scheppen.

Betaalrekening wordt duurder

In het huidige stelsel worden de kosten van het betalingsverkeer gedeeltelijk gedragen door het rendement dat banken maken op hun leningen en beleggingen. Bij publieke geldschepping komt dus een groter deel van deze kosten bij de rekeninghouder terecht. De ECB becijferde de kosten voor Nederland op ongeveer 1,2 miljard euro per jaar (ECB, 2012).

Conclusie

Het is goed dat er debat is over een beter geldstelsel. Al bijna tien jaar lang ervaart de wereld hoe hoog de kosten zijn van financiële crises en tegen die achtergrond past een fundamentele discussie over de rol die banken vervullen.

Publieke geldschepping is een breed doordacht alternatief systeem, met significante voor- en nadelen. Maar er zijn meerdere vragen die verdere studie verdienen. Vooral de omschakeling kent nog veel onzekerheden. Het betreft ook een transitie die alleen op het niveau van de eurozone kan worden doorgevoerd.

In de jaren dertig is het Chicago plan ondanks brede steun onder de leidende economen van die tijd niet uitgevoerd. Nu maakt moderne technologie de praktische invulling een stuk eenvoudiger. Het is verstandig om na te denken over de mogelijkheden van publieke geldschepping.

Literatuur

Bank of England (2014) Money creation in the modern economy. Quarterly Bulletin 2014 Q1.

Barrdear, J. en M. Kumhof (2016) The macroeconomics of central bank issued digital currencies. Staff Working Paper, 605. Bank of England.

Benes, J. en M. Kumhof (2012) The Chicago Plan revisited. IMF Working Paper, WP/12/202.

BIS (2009) Capital flows and emerging market economies, Committee on the Global Financial System

Boonstra, W. en D. van Schoot (2016) ESB blogreeks over geldschepping. Te vinden op esb.nu/blog.

Borio, C., L. Gambacorta en B. Hofmann (2015) The influence of monetary policy on bank profitability. BIS Working Papers, 514. BIS.

Buiter, W.H. (2015) The simple analytics of helicopter money: why it works – always. Economics: The Open-Access, Open-Assessment E-Journal, 8 (2014-28), 1–38.

Constâncio, V. (2016) Challenges for the European banking industry. Speech at the conference ‘European banking industry; what next?’, Madrid.

ECB (2012) The social and private cost of retail payment instruments. Occasional Paper Series, 137, september 2012.

Egmond, N. van, en B. de Vries (2016) Monetary reform: dynamics of a sustainable financial-economic system, SFL Werkdocument versie maart 2016.

Fisher, I. (1936) 100% Money and the public debt. Economic Forum, april-juni, 406–420 [oorspronkelijke uitgave].

Goodhart, C. en M. Jensen (2015) Currency school versus banking school: an ongoing confrontation. Economic Thought, 4(2), 20–31.

IMF (2008) Issues in Central Bank finance and independence. IMF Working Paper, WP/08/37.

Jackson, A. en B. Dyson (2012) Modernising money. Londen: Positive Money.

John, K., T.A. John en L.W. Senbet (1991) Risk-shifting incentives of depository institutions. Journal of Banking and Finance, 15, 895–915.

King, M. (2016) The end of alchemy. New York: W.W. Norton & Company.

Kotlikof, L.J. (2010) Jimmy Stewart is dead. Hoboken, NJ: J. Wiley & Sons.

Martin, W.M. (1955) Address before the Investment Bankers Association of America. Speech te vinden op http://www.federalreservehistory.org/.

Philips, R. (1995) The Chicago Plan and New Deal Banking Reform. Londen: Routledge.

Ricks, M. (2016) The Money Problem: Rethinking Financial Regulation. Chicago: University of Chicago Press.

SFL (2015) De Geldkwestie. SFL-document. Sustainable Finance Lab.

Simonite, T. (2016) A Bitcoin-style currency for central banks. MIT Technology review.

Turner, A. (2015) Between debt and the devil. Princeton: Princeton University Press.

Wolf, M. (2015) The shifts and the shocks. Londen: Penguin Press.

2 reacties

Het is zaak om de aard van geld (een relatie van een particuliere bank dan wel met de centrale bank) en de organisatie van de schepping ervan te onderscheiden. Geld kan (boekhoudkundig) tot een relatie met de centrale bank gemaakt worden zonder particuliere banken het beheer van rekeningsaldi en de schepping (en vernietiging) van geld uit handen te nemen.

Algemener: het gaat niet om het analyseren van voor- en nadelen van een bepaalde vorm van organisatie van het geldsysteem, maar om het zodanig organiseren ervan (met een evenwichtige rol van particuliere banken, centrale bank en politieke toezichthouders; zonder rol voor nationale overheden) dat de nadelen ondervangen worden. Alle genoemde nadelen kunnen op zo'n manier ondervangen worden.

Zie http://www.thebrokeronline.eu/Articles/Licensed-to-Print-Money

Al te lang nadenken is niet verstandig, want de politiek en monetaire toezichthouders komen al snel buiten spel te staan door technische ontwikkelingen (bitcoin & co, maar vooral UETP).

Ook binnen de Eurozone zijn varianten denkbaar waarbij de transitie kan wel degelijk op nationaal niveau kan beginnen. Dat kan bijvoorbeeld door de fiscus op te laten treden als centrale bank (door alle rekeningsaldi als voorschotten op te betalen belasting te beschouwen en belastingidentificatienummers als rekeningnummers te hanteren, met bankrekeningnummers bij desnoods diverse banken als subrekeningen daarvan). De fiscus hoeft daardoor niet meer greep te krijgen op de organisatie van geldverkeer en geldcreatie. Het kan beperkt blijven tot een boekhoudkundige exercitie, al is dat -om de voordelen te benutten- niet per se de meest aantrekkelijke optie.

Dit is een uitstekend artikel waarin het idee van de monetaire hervorming zeer serieus aandacht krijgt. Wat iedere burger allereerst zou moeten weten, en dat kan in iets eenvoudiger taal, hoe het huidige stelsel werkt. Dan blijkt de inherente onrechtvaardigheid van dit stelsel waarin we, zonder dat hier ooit een democratisch besluit ten grondslag heeft gelegen, commerciële banken de geldcreatie laten uitponden met grote gevaren voor de monetaire en financiële stabiliteit.

Geld is het machtsmiddel bij uitstek; de creatie en het beheer van de geldhoeveelheid en het geldstelsel zouden daarom publiek moeten zijn. In handen van en onder de verantwoordelijkheid van een "Vierde Macht". Dat zou DNB kùnnen zijn maar dat hoeft niet. Misschien zelfs liever niet.

www.onsgeld.nu