Exact tachtig jaar geleden werd met de vennootschapsbelasting (vpb) in Nederland voor het eerst een directe belasting op bedrijfswinsten ingevoerd. Hoe reageerden beleggers en bedrijven destijds daarop? En welke lessen biedt dit voor de toekomst van de vpb?

In het kort

– De invoering van de vpb tijdens de Tweede Wereldoorlog kostte beleggers ongeveer 300 miljoen gulden.

– De invoering van de vpb leidde tot een sterke prikkel voor bedrijven om meer schuld aan te trekken.

– Een hogere belastingdruk, zoals in de recente OESO-afspraken, kan ertoe leiden dat sommige bedrijven meer schuld aantrekken.

Dit najaar sloot een groot aantal landen een verdrag over het belasten van winst van bedrijven (OESO, 2021). Onder leiding van de OESO en de G20 werd er een wereldwijd akkoord bereikt over een effectief minimumtarief van vijftien procent in de vpb voor zeer grote multinationals. Ook over de vaststelling van de grondslag zijn er de laatste jaren internationale afspraken gemaakt. Eén hiervan is de EU-brede ATAD1-richtlijn, die een grens stelt aan hoeveel rente er bij de winstberekening mag worden afgetrokken. Internationale samenwerking is nodig omdat bedrijven anders mogelijkheden hebben om winsten te verplaatsen naar landen waar deze winsten anders, ofwel lager, belast worden. Die afspraken zorgen ervoor dat bedrijfswinsten internationaal effectiever belast kunnen worden.

In het kort

Een uitgebreide versie van deze studie is op aanvraag beschikbaar (abe.dejong@monash.edu)

Ondanks kritiek zijn deze afspraken een mijlpaal in de geschiedenis van de belasting van bedrijfswinsten. Een mooie gelegenheid om stil te staan bij een andere mijlpaal in deze geschiedenis: het feit dat de Nederlandse vpb dit jaar tachtig jaar bestaat.

De oplettende lezer zal zich realiseren dat Nederland tachtig jaar geleden leefde onder het juk van de Duitse bezetter. Deze maakte ook fiscaal de dienst uit, en trok zich daarbij weinig aan van de toenmalige beleidsadviezen – zie Van Alphen (2011) voor een overzicht – of van de gevolgen hiervan voor de Nederlandse economie.

In dit artikel onderzoeken we wat voor Nederlandse bedrijven de gevolgen waren. Hoeveel geld verloren beleggers door de invoering van de vpb? En gingen bedrijven zich door de vpb meer financieren met schuld? We beperken ons hier tot de effecten van de eerste orde: eventuele verdere gevolgen, zoals de effecten op het investeringsgedrag van bedrijven, laten we buiten beschouwing.

Invoering van de vpb

De invoering van de vpb was onderdeel van een groot aantal belastingwijzigingen en lastenverzwaringen die tussen 1940 en 1942 onder Duits bewind werden doorgevoerd (Essers, 2012). Het fiscale beleid van de bezetters had primair tot doel om middelen aan de Nederlandse economie te onttrekken. Deze middelen vloeiden als ‘bezettingskosten’ voor een groot deel naar Berlijn toe (Klemann, 2002). Maar het belastingbeleid diende ook andere doelen: zo was de regelgeving omtrent de vpb onder andere ingegeven door een antipathie tegen beperkte aansprakelijkheid (Essers, 2012).

Vóór de oorlog werden in Nederland bedrijfswinsten belast op het moment dat deze als dividend of tantième werden uitgekeerd. Plannen voor een directe winstbelasting waren toen al in de maak. Toen de Duitsers de macht overnamen, wachtten ze daarom niet lang om in juli 1940 de winstbelasting in te voeren. Deze had met tien procent echter een relatief laag tarief, en liet aan ondernemers veel ruimte om de belastinggrondslag zelf te bepalen (Polak, 1940).

De grote klappen voor het bedrijfsleven kwamen in november 1940 en mei 1942. Op 8 november 1940 kondigde de bezetter aan dat de lasten voor het bedrijfsleven op korte termijn danig verzwaard zouden worden. Kort hierna werd het tarief van de winstbelasting verhoogd naar dertig procent. Op 4 mei 1942 werd deze weer vervangen door een drietal nieuwe belastingen op het bedrijfsleven, met terugwerkende kracht vanaf het boekjaar 1941. Veruit de zwaarste hiervan was de vennootschapsbelasting 1942, met een tarief van 55 procent en met striktere bepalingen voor de winstberekening. Een van deze bepalingen was dat rente als aftrekpost mocht worden opgevoerd.

Na de oorlog werd de vpb niet afgeschaft. Fiscalisten waren mild positief over deze belasting (Adriani, 1946), en de naoorlogse regering kon de belastinginkomsten goed gebruiken. Een directe belasting op bedrijfswinsten werd gezien als een welkome modernisering. De vpb bleef tot 1967 op grote lijnen ongewijzigd.

Kosten voor het bedrijfsleven

Hoeveel beurswaarde verloren aandeelhouders van Nederlandse bedrijven door de plotselinge verhoging van de fiscale druk? We richten ons op beursgenoteerde ondernemingen omdat alleen voor zulke bedrijven de economische (beurs)waarde accuraat te achterhalen is. We bestuderen de ontwikkeling van beurskoersen ten tijde van de twee eerdergenoemde aankondigingen van november 1940 en mei 1942. Tussen september 1940 en september 1942 kon de Amsterdamse beurshandel in binnenlandse aandelen met weinig beperkingen voortgezet worden (De Vries, 1976). Een uitzondering hierop vormde het weren van joodse beursleden vanaf maart 1941. Omdat in deze periode de prijsvorming op de beurs niet wezenlijk verstoord werd, zijn de koersreacties een goede maatstaf om het verlies aan beurswaarde te bepalen.

We hebben beurskoersen en financiële bedrijfsgegevens verzameld van alle binnenlandse ondernemingen rondom de twee belastingaankondigingen. Onze voornaamste bronnen zijn de Officiële Prijscourant van de Amsterdamse beurs en Van Oss’ Effectenboek (jaargangen 1938–1950). Ondernemingen die primair actief waren in de koloniën of in het buitenland laten we buiten beschouwing. Deze vielen vaak ten dele onder een ander belastingregime, en bovendien was tijdens de oorlog informatie over overzeese bedrijven zeer schaars. Ook financiële ondernemingen zoals banken en verzekeraars laten we buiten beschouwing, omdat de balansen van dit type ondernemingen doorgaans een ander karakter hebben.

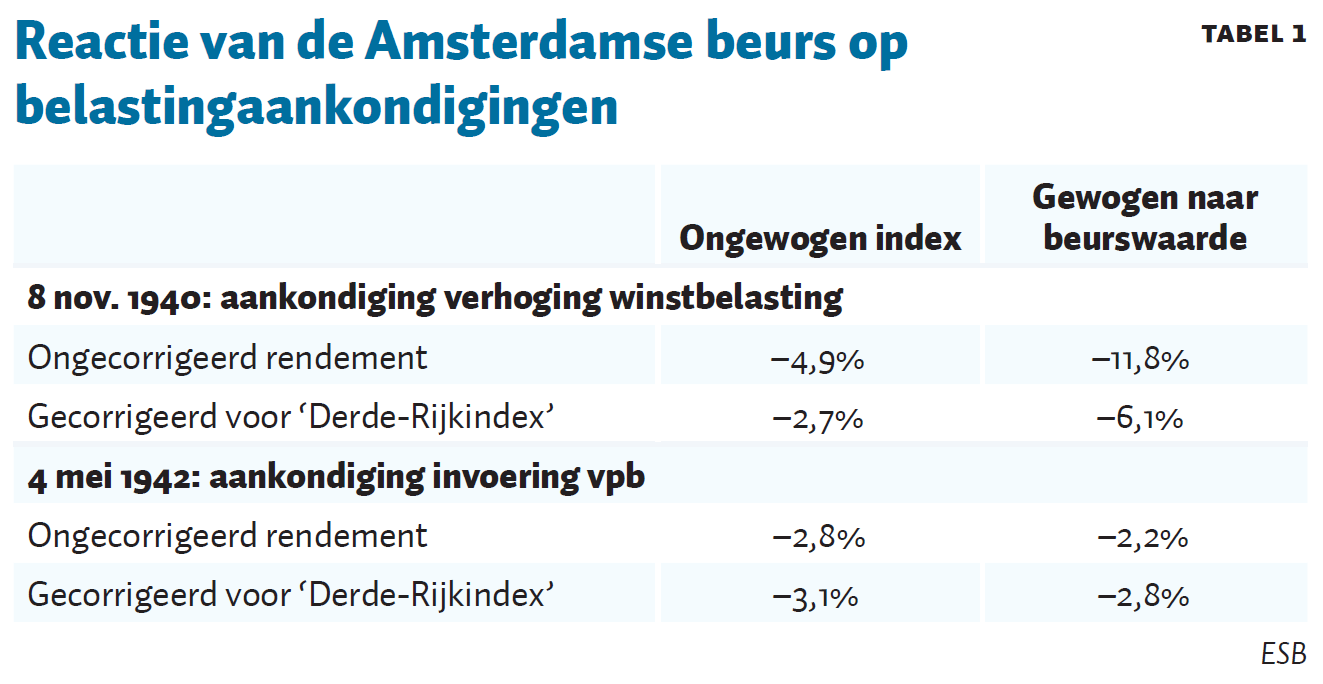

Om de koersreactie te bepalen, sommeren we het verlies tijdens de eerste vier dagen na de aankondiging. Dit ongecorrigeerde cumulatieve verlies is echter geen zuivere maatstaf voor het effect van de aankondiging, omdat zonder deze aankondiging de beurskoers ook zou fluctueren. Om hiervoor te corrigeren is er daarom een benchmark nodig: een index van bedrijven waarin Nederlandse beleggers ook konden beleggen, maar die niet onderhevig waren aan de vpb. Omdat de belasting echter gold voor vrijwel alle Nederlandse bedrijven, richten we ons voor een benchmark op beurzen in naburige landen. Er was geen financieel verkeer mogelijk tussen Nederland en geallieerde mogendheden zoals de VS en het VK, daarom construeren we een index van andere markten onder Duits bewind. Deze zogeheten ‘Derde-Rijkindex’ is een gemiddelde van de belangrijkste beurskoersen op de Berlijnse, Parijse en Brusselse beurs. Tabel 1 toont de gemiddelde reactie van de Amsterdamse beurskoersen: zowel de ongecorrigeerde rendementen, als de rendementen gecorrigeerd voor de benchmark.

De schattingen in tabel 1 laten zien dat er rondom beide belastingaankondigingen gemiddeld drie procent van de beurswaarde per bedrijf verloren ging. Als gekeken wordt naar het verlies aan totale beurswaarde (de gewogen index) ging bij de aankondiging van november 1940 ongeveer zes procent aan beurswaarde verloren. Tezamen kostte de beide belastingschokken beleggers minimaal 300 miljoen gulden. Dit komt neer op ruim twee miljard euro naar hedendaagse prijzen (IISG, 2019), of op ongeveer vijf procent van het jaarlijkse bruto binnenlands product (bbp) in de jaren veertig.

Deze resultaten moeten gezien worden als een ondergrens voor de totale bedrijfswaarde die de invoering van de vpb veroorzaakte: ten eerste bevatten onze data alleen beursgenoteerde ondernemingen en ten tweede zal de invoering al ten dele voorzien, en dus ingeprijsd, zijn geweest.

Als we de beurswaarde per bedrijf bestuderen, dan blijkt dat bij de invoering van de vennootschapsbelasting juist de winstgevende bedrijven relatief weinig waarde verloren. We nemen het verlies van de beurswaarde van elke onderneming en relateren dit aan haar financiële kerngegevens in een regressie. Bij de aankondiging van november 1940 is er geen duidelijk patroon in welke bedrijven er meer of minder hard geraakt werden. In mei 1942 zijn het echter vooral de minder winstgevende bedrijven waarvan de aandelenkoers sterk daalde. Dit resultaat is onverwacht: bedrijven die geen winst maken hoeven geen belasting te betalen, dus waarom de aandelen van deze bedrijven sterker reageren op de lastenverzwaring is onduidelijk.

Effect op de schuldquote

Een bekend effect van een belasting op bedrijfswinsten is dat het voor bedrijven aantrekkelijk wordt om meer schuld aan te trekken. Veel economen zullen dit effect wel kennen vanuit het artikel van Modigliani en Miller (1963), maar ook in de jaren veertig was het al duidelijk dat het aantrekken van schuld onder de vpb financieel aantrekkelijk was vanwege de aftrekbare rentelasten. Dit blijkt bijvoorbeeld uit het werk van de Groningse hoogleraar Meij (1946). Dit effect is vaak onderzocht, maar endogeniteit is daarbij een probleem. Belastingwijzigingen zijn namelijk vaak incrementeel, en worden lang van tevoren voorzien. In dit opzicht biedt ons historisch perspectief een waardevolle casestudy van een omvangrijke belastingverzwaring. Deze omvang zal ook niet voorzien zijn geweest. Een winstbelasting was weliswaar al langer onderwerp van discussie (Polak, 1940), maar de tarieven die in november 1940 en mei 1942 werden aangekondigd, waren vele malen hoger dan wat er voor de oorlog verwacht werd.

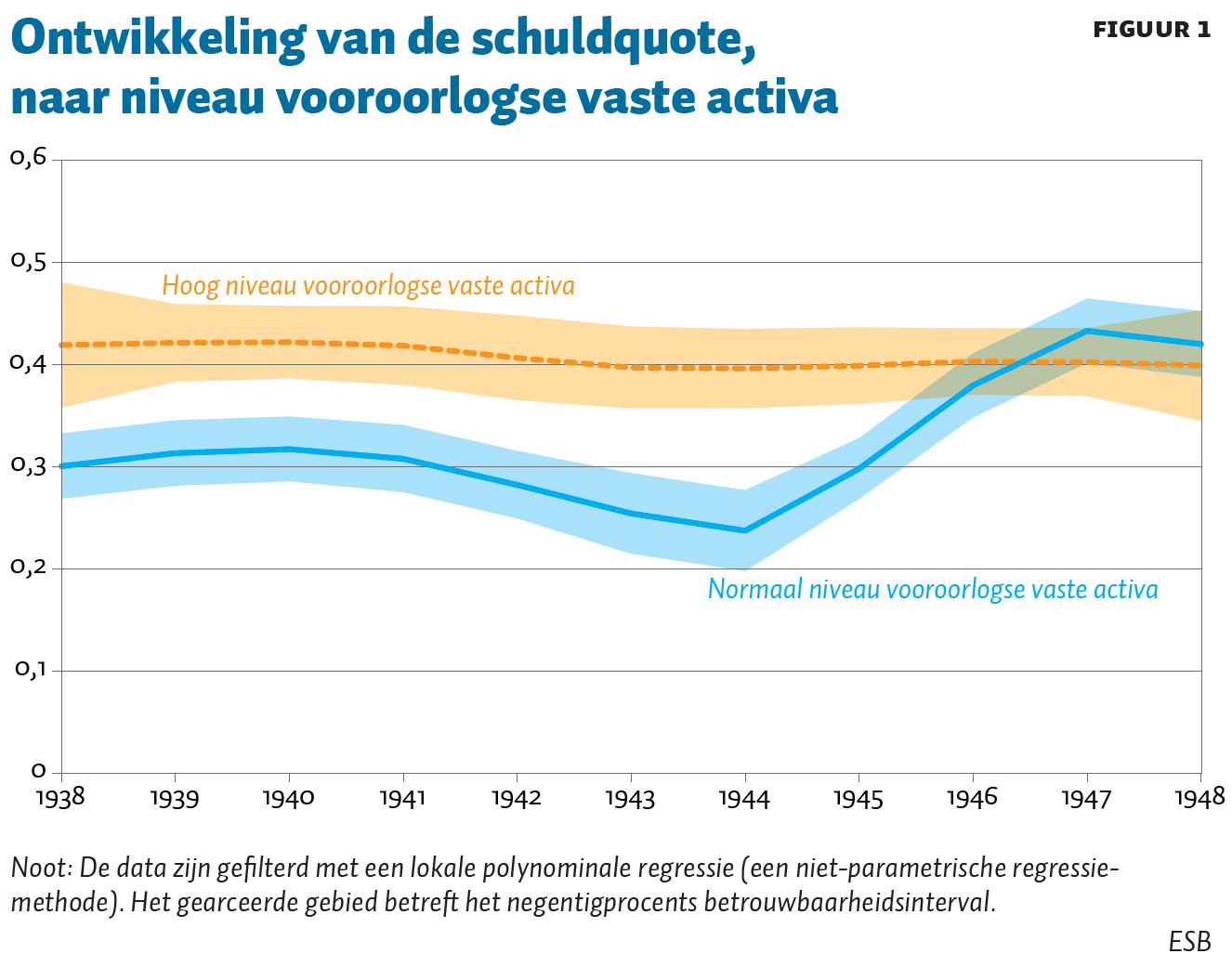

Figuur 1 toont het verloop van de schuldquote – de totale schuld als percentage van de totale activa – van beursgenoteerde ondernemingen tussen 1938 en 1948. We splitsen bedrijven in twee groepen: bedrijven die al vóór 1942 veel vaste activa hadden (het bovenste kwartiel), en de rest van de bedrijven. De achterliggende logica is dat bedrijven met veel vaste activa zich doorgaans ook zonder fiscale prikkels al grotendeels met schuld financierden. Het financieren van vaste activa met langlopende schulden was in de jaren dertig al gemeengoed in de Nederlandse bedrijfseconomie (Polak, 1930). Deze bedrijven zullen weinig capaciteit hebben gehad om de schuldquote verder te verhogen. Bedrijven met een laag of gemiddeld niveau van vaste activa zullen relatief minder schulden hebben gehad, en daarom sterker hebben gereageerd op de aankondigingen.

Uit figuur 1 blijkt dat bedrijven met veel vaste activa vóór de oorlog inderdaad aanzienlijk meer schulden hadden. Ook is te zien dat in de jaren kort na de oorlog de bedrijven met minder vaste activa hun schuldquote snel verhogen naar dit hogere niveau. Dit effect schrijven we toe aan de invoering van de vpb: weliswaar zal de oorlog ook andere effecten hebben gehad, maar voor zover deze effecten niet samenhangen met de mate van kapitaalintensiteit wordt er hiervoor gecorrigeerd.

Tussen 1942 en 1945 is er overigens nog geen verandering in de schuldquote waar te nemen; de invoering van de vpb had op dit punt dus geen onmiddellijk effect. Gezien de toenemende economische beperkingen in de latere oorlogsjaren (Klemann, 2002) is het niet verwonderlijk dat bedrijven in deze jaren de aanpassing naar de gewenste schuldquote nog niet konden maken.

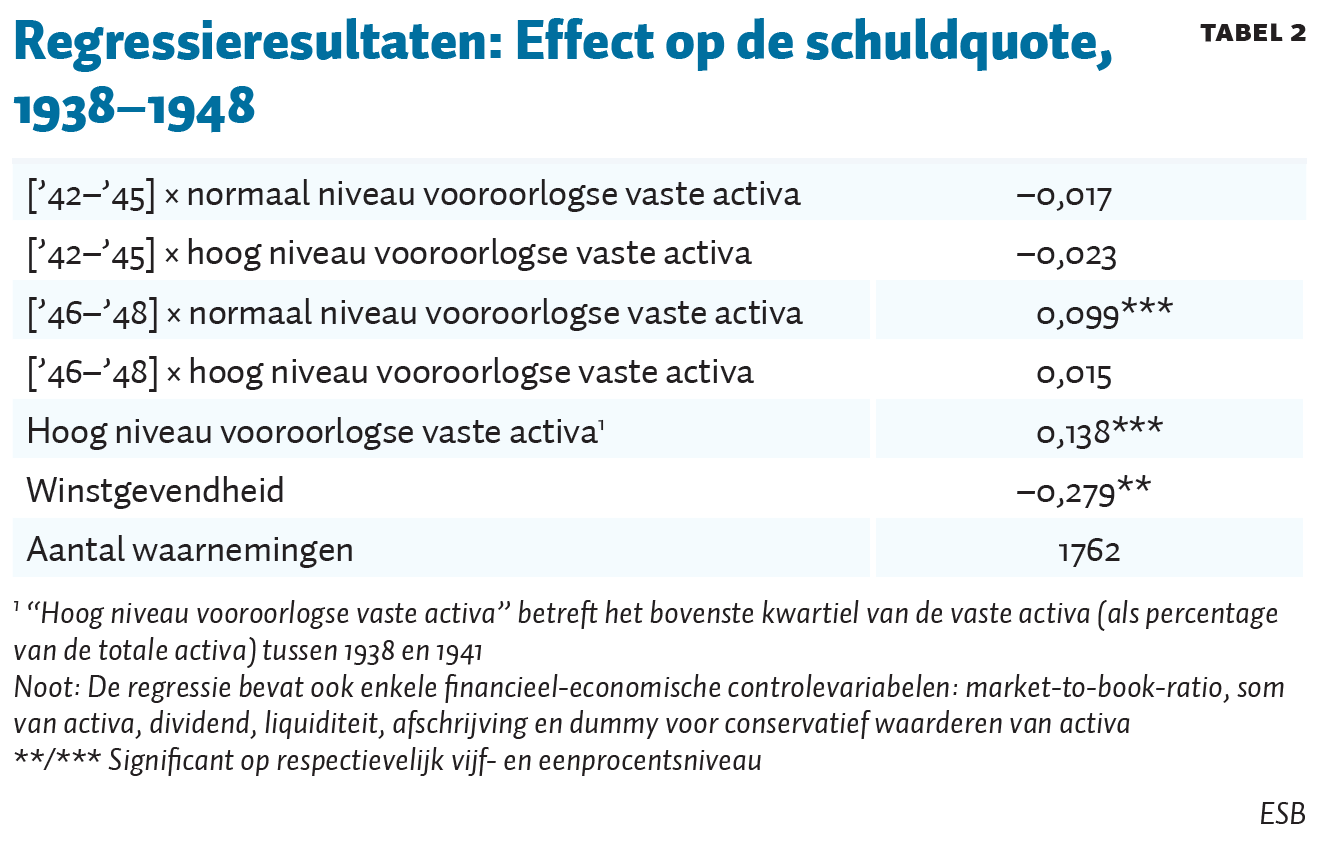

Om in kaart te brengen wat het effect was van de veranderende belastingcontext op de schuldquote van bedrijven, schatten we een interactiemodel. De resultaten worden weergegeven in tabel 2. Het blijkt dat bedrijven met minder vaste activa vóór 1942 en vanaf 1946, aanzienlijk inderdaad meer schuld aantrekken: hun schuldquote stijgt met 9,9 procentpunt. Net als in figuur 1 is er tussen 1943 en 1945 nog geen effect waar te nemen.

Dit alles is goed te rijmen met een effect van de invoering van de vpb. Na deze invoering wordt het, vanwege de aftrekbaarheid van rente, voor alle bedrijven aantrekkelijk om meer schuld aan te trekken. Maar omdat bedrijven met veel vaste activa doorgaans al veel schuld hebben, kunnen zij hun schuldquote niet meer wezenlijk verhogen. Bedrijven die vóór 1942 minder vaste activa hadden, hebben doorgaans nog ruimte om extra schuld aan te trekken – en maken hier, blijkens de regressieresultaten, vanaf 1946 dan ook gretig gebruik van.

Overigens zijn het, als we de steekproef opsplitsen naar relatief meer en minder winstgevende ondernemingen (niet getoond in de tabel), vooral de meer winstgevende bedrijven die extra schuld aantrekken.

Conclusie en implicaties voor huidige discussie

Met de invoering van de vpb ging een bedrag aan beurswaarde verloren ter grootte van circa vijf procent van het toenmalige bbp. Paradoxaal sloeg dit verlies juist neer bij minder winstgevende bedrijven. Verder gaf de vpb bedrijven een prikkel om extra schuld aan te trekken, iets wat we in de eerste jaren direct na de oorlog ook zien gebeuren.

De invoering van de vpb leert ons wat over de effecten van de vennootschapsbelasting op hedendaagse bedrijven. De sterke reactie van bedrijven en beleggers laat zien dat de vpb een belasting is die verstoringen met zich mee kan brengen. Dit komt doordat bedrijven veel invloed kunnen uitoefenen op de belastbare grondslag.

Zo wordt de prikkel om meer schuld aan te trekken, door veel economen als verstorend beschouwd (OESO, 2007; Ter Haar, 2020), omdat overmatige schuldfinanciering ook risico’s met zich meebrengt – het kan bedrijven financieel kwetsbaarder maken, of leiden tot lagere investeringen door zogeheten debt overhang. Maar de vpb kan ook leiden tot andere verstorende prikkels, zoals de prikkel om kostbare, puur fiscaal gemotiveerde constructies op te zetten om winsten internationaal te verschuiven.

De recente afspraken die zijn gemaakt door de OESO beogen winstverschuivingen en (bovenmatige) schuldfinanciering tegen te gaan. Deze afspraken kunnen zelf echter ook leiden tot verstorende prikkels. Indien zij zorgen voor een hogere effectieve belastingdruk kan dat, zoals onze historische analyse aantoont, samen met de aftrekbaarheid van rente, ertoe leiden dat bedrijven meer schuld aantrekken.

Onder de huidige afspraken worden grote multinationals die veel vaste activa hebben of die hoge loonkosten betalen, ten dele ontzien van het effectieve minimumtarief van vijftien procent (OESO, 2021). Op basis van de nieuwe internationale afspraken is het daarom denkbaar dat deze prikkel vooral een risico tot verstoringen met zich mee zal brengen voor multinationals met weinig vaste activa en lage loonkosten.

Beperking van de aftrekbaarheid van rente in de Nederlandse vpb zou schuldvorming kunnen afremmen. Maar eenzijdige afschaffing is in de hedendaagse wereld met vrij verkeer van kapitaal geen goed idee: overheden moeten immers rekening houden met verplaatsing van winsten naar andere landen. Een land dat eenzijdig de renteaftrekbaarheid afschaft, zal ongetwijfeld te maken krijgen met verschuivingen van kosten en opbrengsten van de aldaar gevestigde multinationals. Juist hierom is het van belang om internationaal te coördineren hoe verstorende prikkels wereldwijd kunnen worden beperkt. En juist daarom zijn de internationale initiatieven die de laatste jaren hiertoe zijn genomen van groot belang.

Literatuur

Alphen, S.M.D.L. van (2011) De Nederlandse fiscale wetenschap in de Tweede Wereldoorlog. Afstudeerscriptie Universiteit van Tilburg. Te vinden op arno.uvt.nl.

Adriani, P.J.A. (1946) Fiscale ervaringen in bezettingstijd, 1940–1945. Amsterdam: L.J. Veen.

Dijker, R.A. (1946) De strijd tegen het voortbestaan van de naamlooze vennootschappen. In: P.J.A. Adriani (red.), Fiscale ervaringen in bezettingstijd, 1940–1945. Amsterdam: L.J. Veen, p. 30–36.

Essers, P. (2012) Belast verleden: het Nederlandse belastingrecht onder nationaalsocialistisch regime. Deventer: Wolters Kluwer.

Haar, B. ter (2020) Op weg naar balans in de vennootschapsbelasting. Rapport van de Adviescommissie belastingheffing van multinationals, 15 april. Te vinden op www.rijksoverheid.nl.

IISG (2019) Waarde van de gulden versus de euro. Internationaal Instituut voor Sociale Geschiedenis. Omrekeningstabel te vinden op iisg.amsterdam.nl.

Klemann, H.A.M. (2002) Nederland 1938–1948: economie en samenleving in jaren van oorlog en bezetting. Amsterdam: Boom.

Meij, J.L. (1946) Weerstandsvermogen en financieele reorganisatie van ondernemingen. Amsterdam: Elsevier.

Modigliani, F. en M.H. Miller (1963) Corporate income taxes and the cost of capital: a correction. The American Economic Review, 53(3), 433–443.

OESO (2007) Fundamental reform of corporate income tax. OECD Tax Policy Studies 16. Parijs: OECD Publishing.

OESO (2021) Statement on a two-pillar solution to address the tax challenges arising from the digitalisation of the economy. Te vinden op www.oecd.org.

Oss, S.F. van (jaargangen 1938–1950) Van Oss’ Effectenboek. Groningen: P. Noordhoff.

Polak, N.J. (1930) Eenige grondslagen voor de financiering der onderneming. Haarlem: De Erven F. Bohn.

Polak, J.C.W. (1940) Besluit op de winstbelasting 1940; gids voor de praktijk. Den Haag: W.P. van Stockum & Zoon.

Vries, J. de (1976) Een eeuw vol effecten: historische schets van de Vereniging voor de Effectenhandel en de Amsterdamse Effectenbeurs, 1876–1976. Amsterdam: Vereniging voor de Effectenhandel.

Auteurs

Categorieën