De pensioencontracten worden persoonlijker. Dat staat in het regeerakkoord en in het beoogde pensioenakkoord tussen sociale partners en kabinet. Hoe persoonlijk zijn de contractvarianten en waarin zitten de verschillen?

In het kort

– Alle contractvarianten kennen voornamelijk collectieve keuzes.

– Alle contractvarianten streven naar beperking van de solidariteitsbijdrage uit de premie en naar eerdere indexatie.

– De contractvarianten verschillen in de manier waarop de persoonlijke aanspraken worden vastgelegd.

Netspar paper

Download hieronder een uitgebreidere versie van het paper

Al jaren wordt er gesproken over hervorming van de pensioenen in de tweede pijler. Deze zogenaamde ‘uitkeringsregelingen’, uitgevoerd door pensioenfondsen, definiëren persoonlijke aanspraken in termen van uitkeringen. De financiële crisis van 2008 liet zien dat de uitkeringen in deze regelingen onzeker zijn. Voorstellen om gepensioneerden te beschermen (zoals een hogere rekenrente of langere uitsmeertermijnen) legden belangentegenstellingen bloot: meer inkomen of minder beleggingsrisico voor ouderen gaan ten koste van jongeren. Het onzekere en dubbelzinnige karakter van aanspraken maakt het systeem moeilijk uitlegbaar en resulteert in belangentegenstellingen. Dit heeft het vertrouwen in uitkeringsregelingen aangetast bij zowel ouderen als jongeren.

Zowel de regering als de sociale partners zien een persoonlijker pensioen als een manier om het vertrouwen te herstellen. Dit is te lezen in het regeerakkoord van oktober 2017 (Regeerakkoord, 2017), de in juni 2018 gelekte concepttekst van een akkoord (De Telegraaf, 2018) en in de recente kabinetsreactie op het stuklopen van de onderhandelingen (SZW, 2019).

Voor persoonlijk pensioen kiezen is geen zwart-witkeuze, een persoonlijk pensioen kent meerdere dimensies. Persoonlijk pensioen betekent bijvoorbeeld niet dat de deelnemer ook allerlei complexe beslissingen moet nemen over zijn beleggingsbeleid, zijn toekomstig inkomensprofiel of over de premie-inleg. Het betekent ook niet dat pensioenvermogens centraal moeten komen te staan in de communicatie richting deelnemers. En het betekent ook niet dat risicodeling verdwijnt. Wij bespreken de verschillende aspecten van een persoonlijker pensioen, hoe deze terugkomen in de contractvarianten die nu besproken worden, welke overeenkomsten er zijn en wat de belangrijkste verschillen van inzicht lijken te zijn.

De dimensies van persoonlijker pensioen

We onderscheiden drie verschillende dimensies van een persoonlijker pensioen: persoonlijker pensioenvermogen, persoonlijker premie en persoonlijker bestuur. Het pensioenvermogen is volledig persoonlijk als de marktconforme waarde van het vermogen dat gereserveerd is voor een specifieke deelnemer niet kan worden aangetast door veranderingen van het beleggingsbeleid of de verdelingsregels (zoals de rekenrente en de uitsmeertermijn). Het pensioenvermogen is persoonlijker naarmate beleidsaanpassingen deze marktconforme waarde minder kunnen aantasten.

De pensioenpremie wordt persoonlijker als de premie die voor een deelnemer wordt ingelegd beter aansluit op de marktconforme waarde van de extra pensioenuitkeringen die daarmee voor die deelnemer worden ingekocht.

We spreken van ‘maatwerk’ als de bouwstenen van het pensioencontract (zoals de premiehoogte, het beoogde beleggingsbeleid, en de snelheid waarmee het vermogen wordt uitgekeerd) zijn afgestemd op de voorkeuren en omstandigheden van de individuele deelnemer. Dat kan op verschillende manieren het geval zijn. Eén optie is dat het fondsbestuur keuzes maakt op grond van de geobserveerde persoonlijke karakteristieken van de deelnemers. Een verdergaande optie is dat deelnemers van deze collectieve keuze kunnen afwijken, bijvoorbeeld door keuzes te maken voor hun eigen beleggingen. Dit heet ‘persoonlijker bestuur’.

De contractvarianten

We bespreken vier contractvarianten. De eerste twee zijn de ‘voorliggende varianten voor een nieuw contract’ die het Centraal Planbureau (2018) beschrijft, en die naar verluidt centraal hebben gestaan in de onderhandelingen tussen kabinet en sociale partners. Ze nemen afscheid van de doorsneesystematiek en van garanties, en kennen jaarlijkse toeslagen bij een dekkingsgraad boven de honderd procent en kortingen bij een dekkingsgraad daaronder. Die dekkingsgraad wordt bepaald op basis van een risicovrije rekenrente. In het ‘open-spreidingscontract’ worden mee- en tegenvallende beleggingsrendementen uitgesmeerd over bestaande en nieuwe opbouw. In het ‘gesloten-spreidingscontract’ wordt het rendement uitsluitend toegekend aan de bestaande pensioenrechten. Bij ‘open spreiding’ is sprake van een extra (gesloten) korting bij een dekkingsgraad van negentig procent (de zogenaamde ‘backstop’). Daarbij kan leeftijdsdifferentiatie in korting en toeslagen worden toegepast. Nieuwe opbouw vindt plaats tegen de risicovrije rekenrente alsof de dekkingsgraad honderd procent is.

Een derde, sinds september 2016 beschikbare, relevante contractvariant biedt de Wet verbeterde premieregeling (WVP). De WVP maakt een geleidelijke, actuarieel faire inkoop van een variabele pensioenuitkering rond pensionering mogelijk, waarbij de inkomensaanpassingen voor alle gepensioneerden uniform zijn. De rekenrente die de uitkeringssnelheid bepaalt is niet de risicovrije rente maar deze kan worden verhoogd met een ‘vaste daling’. Anders dan de naam suggereert, impliceert de ‘vaste daling’ geen daling van de verwachte pensioeninkomsten. De maximale verhoging correspondeert met het extra verwachte beleggingsrendement door het nemen van risico. De hogere rekenrente leidt tot hogere pensioenuitkeringen in de eerste jaren na pensionering, maar niet tot een herverdeling tussen deelnemers. Hogere initiële uitkeringen blijven gepaard gaan met een grotere kans op nominale kortingen later. Omdat de WVP eist dat de verwachte uitkering niet mag dalen, is de mate waarin uitkeringen naar voren kunnen worden gehaald gerelateerd aan de mate van beleggingsrisico (Bonekamp et al., 2017). De bestaande hoog-laagcontructies kennen deze koppeling niet. Naast de mogelijkheid van pensioencontracten waarin de inkomensaanpassingen voor alle gepensioneerden uniform zijn (‘collectieve toedeling’), kunnen WVP-pensioenen ook een persoonlijke keuze bieden in het inkomens- en risicoprofiel. Kiezen voor een nominaal gegarandeerde uitkering kan bijvoorbeeld.

De kabinetsbrief geeft aan dat als vierde variant ook onderzocht wordt of een collectieve buffer binnen het kader van de WVP kan worden toegevoegd. Door een solidariteitspremie deze buffer te laten vullen, kan het persoonlijke deel van de premie expliciet gemaakt worden, en kan risico gedeeld worden met toekomstige opbouw. Dat heet intergenerationele risicodeling (IGR).

Overeenkomsten

De vier contractvarianten komen op vijf punten met elkaar overeen. We nemen deze punten hier onder de loep.

Pensioeninkomen leidend

In alle varianten blijft het pensioeninkomen leidend bij het bepalen van de premie en bij het risicomanagement. Dit contrasteert met veel buitenlandse premieregelingen waarin het pensioenvermogen en de premie-inleg centraal staan. In de pensioencommunicatie blijft ook de verwachte uitkeringshoogte (en de risico’s daarbij) centraal staan. Verder blijft ook het risicomanagement van fondsen gericht op het bereiken van een doel in termen van een levenslang pensioeninkomen. Sociale partners blijven onderhandelen over het ambitieniveau in termen van pensioeninkomen.

Eerder indexeren

Alle varianten streven ernaar kortingen te voorkomen en eerder te indexeren. In de derde en vierde contractvariant kan dat geschieden door het gebruik van de vaste daling. In de eerste twee contractvarianten verbetert het indexatie-perspectief doordat een buffer in de startsituatie toeslagen mogelijk maakt (Centraal Planbureau, 2018). Denkbaar is ook dat er direct geïndexeerd wordt door de rekenrente te verhogen die de uitkeringssnelheid bepaalt. Dit kan zonder een herverdeling tussen de generaties door de dubbelrol die de rekenrente nu heeft te ontvlechten in waardering en in uitkeringssnelheid (kader 1). Eerdere indexatie gaat wel ten koste van de indexatie in latere jaren.

Kader 1: De rekenrente in een nieuw contract

In de contractvarianten uit CPB (2018) betekent een hogere rekenrente het eerder uitkeren van pensioenen. Tegenover hogere uitkeringen vandaag staan lagere uitkeringen later. De gewenste verhouding tussen toekomstige toeslagen en kortingen en de hogere uitkeringen vandaag bepaalt dan ook de rekenrente in deze contractvarianten.

In het huidige stelsel heeft de rekenrente ook een effect op de verdeling tussen generaties. Een hogere rekenrente is namelijk gunstig voor ouderen: zij profiteren van hogere pensioenen vandaag, maar de lagere pensioenen in de toekomst zijn voor de jongeren die pas later van hun pensioen genieten. Voor een 35-jarige in een gemiddeld fonds zal zelfs een verhoging van de rekenrente met maar 1 procent, gemiddeld bezien, een 25 procent lager pensioen opleveren.

Herverdeling tussen generaties bij de transitie naar een nieuw contract kan voorkomen worden door, bij de invoering van dit nieuwe pensioencontract, de pensioenaanspraken aan te passen. Voor jongeren is de verhoging dan groter dan voor ouderen, omdat jongeren meer kans op toekomstige kortingen hebben. De dekkingsgraad blijft dan bij de nieuwe rekenrente onveranderd maar de pensioenuitkeringen voor gepensioneerden gaan omhoog. De verhoging van de uitkering voor jongere gepensioneerden is dan overigens groter dan voor oudere gepensioneerden, omdat jongeren meer jaren met toekomstige toeslagen gaan missen.

Persoonlijker pensioenvermogen

Alle varianten zoeken naar manieren om het persoonlijke karakter van aanspraken beter te verankeren. Er lijkt overeenstemming te zijn om persoonlijke pensioenvermogens te communiceren in de opbouwfase. In de opbouwfase leggen de derde en vierde contractvariant aanspraken vast in de persoonlijke pensioenvermogens.

Persoonlijker pensioenpremie

In alle contractvarianten worden pensioenpremies persoonlijker door het uitfaseren van de doorsneesystematiek. Ook een variabele opbouw maakt de pensioenpremie persoonlijker. Persoonlijkere pensioenpremies maken ook harmonisering van de fiscale ruimte tussen premie- en uitkeringsregelingen mogelijk, waardoor fiscale overwegingen de keuze tussen deze twee regelingen niet meer verstoren.

Voorzichtig met persoonlijker bestuur

Alle contractvarianten kiezen voor collectieve besluitvorming en uitvoering. Collectieve besluitvorming en uitvoering sluiten niet uit dat het pensioencontract in de toekomst meer zal worden afgestemd op persoonlijke omstandigheden. Ook kan de betrokkenheid van deelnemers worden vergroot door meer mogelijkheden voor persoonlijk bestuur binnen de collectieve kaders. Denk aan duurzaam beleggen of aan de mogelijkheid om deelnemers op basis van de WVP binnen de grenzen hun eigen risico- en uitkeringsprofiel in de uitkeringsfase te laten kiezen. Gepensioneerden zouden bijvoorbeeld kunnen opteren voor een minder hoog maar volledig gegarandeerd pensioen.

Verschillen

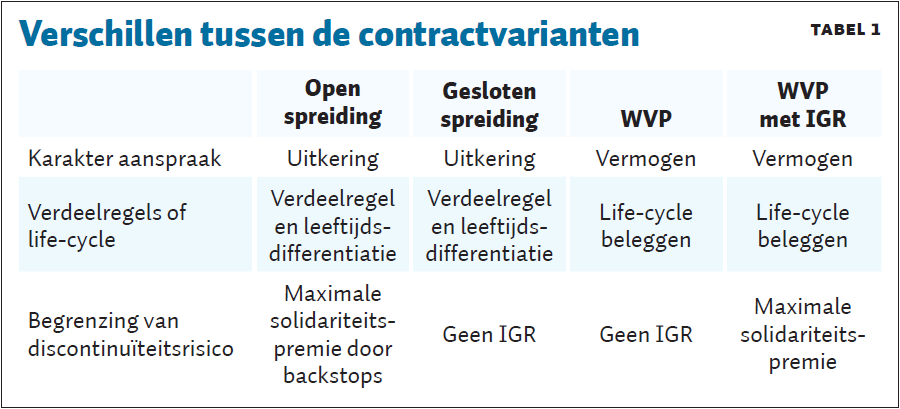

De vier contractvarianten bereiken de gedeelde doelen met verschillende instrumenten. Tabel 1 vat deze samen.

De aanspraak als uitkering of vermogen

De eerste twee contractvarianten baseren persoonlijke aanspraken op uitkeringen, zoals de bestaande uitkeringsregelingen dat ook doen. De status van aanspraken in deze regelingen is echter niet makkelijk uit te leggen en resulteert in belangentegenstellingen. Bij gegarandeerde uitkeringen verschaft de aanspraak in een uitkeringsregeling voldoende informatie over waar een deelnemer recht op heeft. Maar bij onzekere pensioenuitkeringen wordt de betekenis van de aanspraak niet alleen bepaald door het niveau van de aanspraak, maar ook door het risico daarbij. Veranderingen in verdelingsregels, beleggingsrisico’s en maatwerk kunnen de betekenis van persoonlijke aanspraken aantasten, ook als de aanspraken zelf niet wijzigen.

Waardering van aanspraken is nodig om inzicht te krijgen in de persoonlijke vermogensvorming, maar ook bij waardeoverdracht bijvoorbeeld bij overstap naar een ander fonds. Adequaat waarderen voorkomt dat individuele keuzes ten koste van anderen gaan. Maar marktconforme waardering is niet makkelijk vanwege het onheldere karakter van de aanspraken. Zo hangt de waardering doorgaans niet alleen af van verdeelregels, maar ook van de veronderstellingen over het toekomstige beleggingsbeleid en de ontwikkeling van de financiële markten (Boender et al., 2013). Dit compliceert ook het voornemen om de waarde van het persoonlijk pensioenvermogen in deze regelingen te communiceren.

Persoonlijke vermogens uit de derde en vierde contractvariant kunnen bij beleidswijzigingen niet worden aangetast. Beleidsveranderingen en maatwerk gaan niet ten koste van anderen.

Verdeelregels of life-cycle-beleggen

De eerste twee contractvarianten kiezen voor een uniform beleggings- en indexatiebeleid. Het op dezelfde manier aanpassen van alle pensioenafspraken appelleert aan solidariteit. Maar een gelijke aanpassing van in het verleden opgebouwde aanspraken impliceert een ongelijke invloed op het verwachte pensioeninkomen. Vergeleken met het pensioen van ouderen, hangt het verwachte pensioen van jongeren immers minder af van in het verleden opgebouwde aanspraken en meer van de toekomstige opbouw. Solidariteit is daarom beter gediend met gelijke aanpassingen in het verwachte pensioeninkomen, in plaats van in de reeds opgebouwde aanspraken. Dat vereist het uitsmeren van schokken in de eerste twee varianten, of het life-cycle-beleggen in de derde en vierde variant, waarbij de waarde van de aanspraken van jongeren meer fluctueert dan de aanspraken van ouderen. Dit voorkomt pech- en gelukgeneraties. De kabinetsbrief spreekt het voornemen uit om wettelijk te borgen dat beleggingsrisico’s worden genomen conform een life-cycle-patroon.

Persoonlijke aanspraken in termen van vermogen, in plaats van uitkeringen, maken risicodeling eenvoudiger, omdat fondsbesturen over meer instrumenten beschikken om de risicoprofielen van deelnemers op maat in te stellen. Met aanspraken als uitkeringen leggen de verdeelregels (zoals het uitsmeermechanisme en de rekenrente) de differentiatie in risicoprofielen vast. Deze verdeelregels zijn onderdeel van het contract en moeilijk aanpasbaar.

Begrenzing van discontinuïteitsrisico

Risicodeling met toekomstige premiebetalers levert welvaartswinst, maar brengt discontinuïteitsrisico met zich mee. Dat kan worden ingeperkt door een bovengrens te stellen op het verschil in de premie en de waarde van de nieuwe opbouw. Zo’n gemaximeerde ‘solidariteitsbijdrage’ beschermt de toekomstige premiebetalers en borgt dat het werken in de sector aantrekkelijk blijft. De eerste contractvariant perkt dit risico in door additionele kortingen bij een dekkingsgraad lager dan negentig procent. Dit compliceert de communicatie en de waardering. In de vierde contractvariant wordt jaarlijks een vast deel van de premie als solidariteitsbijdrage toegevoegd aan een buffer die geleidelijk weer wordt omgezet in persoonlijk vermogen. In de tweede en derde contractvariant is er geen sprake van risicodeling met toekomstige premiebetalers.

Conclusies

Het debat over herziening van uitkeringsregelingen duurt al lang. De actuele contractvarianten liggen op veel aspecten dicht bij elkaar. Het karakter van de aanspraak lijkt het belangrijkste resterende punt van discussie. Om belangentegenstellingen tussen groepen deelnemers te voorkomen, pleiten wij voor het vastleggen van de aanspraak als persoonlijk vermogen. Dit vergroot de betrokkenheid van deelnemers en maakt persoonlijke keuzes, zoals duurzaam beleggen of een gegarandeerde uitkering, mogelijk. Een persoonlijker pensioenpremie past bij een dynamische economie. Maar premies hoeven niet volledig persoonlijk te worden. Door solidariteitsbijdragen in de premies blijft het delen van risico’s met toekomstige premiebetalers mogelijk.

Literatuur

Boender, G., A.L. Bovenberg, T. Nijman et al. (2013) Gedeelde uitgangspunten en dilemma’s bij het ontwerp van nieuwe pensioencontracten en het bijbehorende FTK. Netspar Occasional Paper.

Bonekamp, J., A.L. Bovenberg, T. Nijman en B. Werker (2017) Welke vaste dalingen en welk beleggingsbeleid passen bij gewenste uitkeringsprofielen in verbeterde premieregelingen? Netspar Design Paper, 86.

CPB (2018) Effecten van afschaffing van de dooorsneesystematiek en de gelijktijdige overgang naar een nieuw pensioencontract. CPB Notitie, 29 november.

De Telegraaf (2018) Polder zet in op casinopensioen. De Telegraaf, 30 mei.

Regeerakkoord (2017) Vertrouwen in de toekomst: regeerakkoord 2017–2021. Ministerie van SZW.

SZW (2019) Kabinetsbrief vernieuwing pensioenstelsel, 1 feburari 2019. Te vinden op www.rijksoverheid.nl.