De marktconcentratie binnen de kinderopvangsector is hoog. Door overnames kunnen grote spelers hun marktpositie verder verstevigen. Dat is risicovol en vraagt om een aanpassing van het fusietoezicht.

In het kort

- In negen op de tien gemeenten met meer dan 50 duizend inwoners is de markt voor kinderopvang geconcentreerd.

- De meeste bedrijfsovernames binnen de kinderopvang worden niet getoetst door de Autoriteit Consument & Markt (ACM).

- Een verlaging van de meldingsdrempel voor overnames zou de ACM helpen om dominante marktposities beter tegen te gaan.

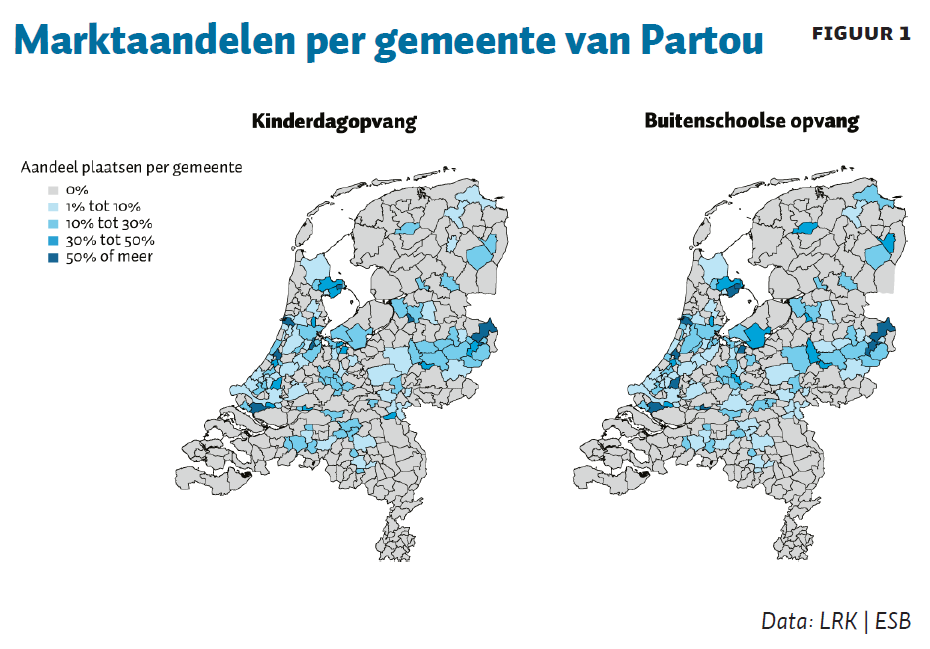

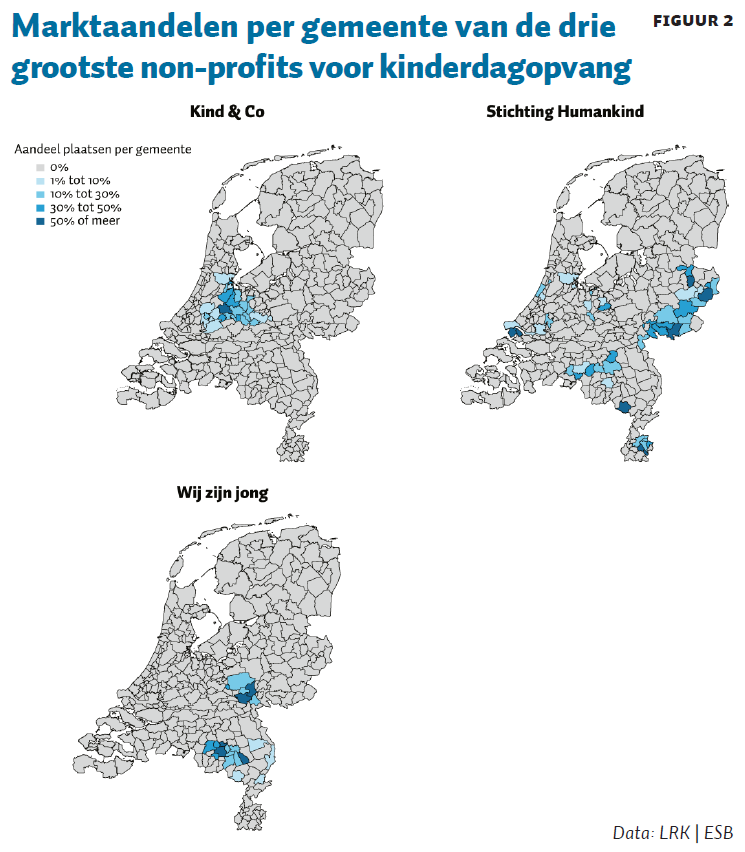

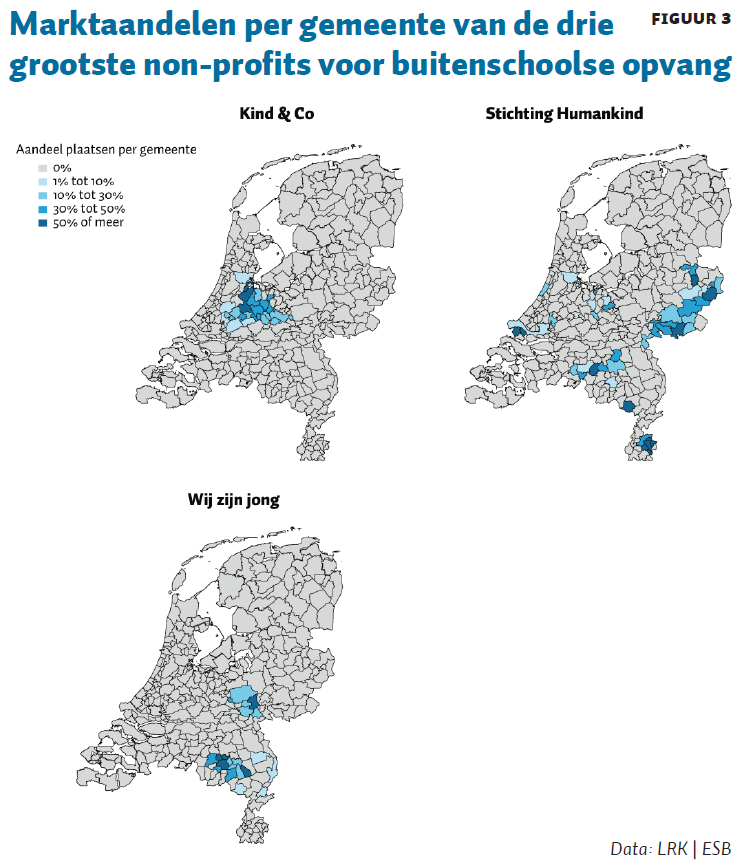

De kinderopvangmarkt is van oudsher sterk geconcentreerd, zie kader 1. In 2022 was in negen van de tien 50.000+-gemeenten meer dan zestig procent van de lokale markt in handen van de vier grootste lokale aanbieders (Berkhout en Das, 2023). Daarbij zijn individuele marktaandelen van meer dan vijftig procent voor de grootste lokale speler geen uitzondering (Van Eijkel et al., 2023), en komen bij zowel de for-profit-spelers als de non-profits voor. Partou, de grootste commerciële kinderopvangorganisatie van het land, heeft voor dagopvang in zeven gemeenten een marktaandeel dat boven de vijftig procent ligt. Voor de buitenschoolse opvang gaat het om tien gemeenten (figuur 1). In veertien gemeenten verzorgt een grote non-profitorganisatie meer dan de helft van het aantal kindplaatsen in de dagopvang. Voor de buitenschoolse opvang geldt dit bij 21 gemeenten (figuren 2 en 3).

Door de recente groei in het aantal overnames binnen de kinderopvangsector nemen de lokale marktposities van grote spelers naar verwachting verder toe. Sinds 2018 ligt het aantal fusies en overnames binnen de sector tussen de 55 en 60 per jaar. Vóór 2018 lag dit aantal tussen de 35 en 50 (Brookz, 2023). Het feit dat het gezamenlijke marktaandeel van de grootste aanbieders sinds 2018 is gestegen, duidt erop dat de overnames vooral door deze spelers worden gedaan (Berenschot, 2022). Een kanttekening hierbij is dat de relatief grote groei van de grote aanbieders ook wordt veroorzaakt door organische groei van het aantal plaatsen bij hen.

De overnames worden onder andere gedaan door kinderopvangorganisaties die gelieerd zijn aan private equity. Een van de typerende kenmerken van de werkwijze van private equity is de zogenoemde ‘buy-and-build-strategie’. Hierbij volgt de overnemende onderneming een actieve groeistrategie door andere, vaak kleinere, organisaties in de markt over te nemen – wat ook wel ‘kralen rijgen’ wordt genoemd. Zo heeft Partou in de periode 2019–2021 zestien overnames gedaan, en vier in de eerste drie kwartalen van 2022. In totaal gaat het om ruim 3.000 kindplaatsen (Van Eijkel et al., 2023). Ten opzichte van 2021 kende Partou in 2022 een netto-groei in het aantal kindplaatsen van ongeveer 2,5 procent, wat in de pas loopt met de landelijke stijging in het aantal kindplaatsen voor dag- en buitenschoolse opvang (Partou, 2022). De overnames worden echter veelal gedaan in gebieden waar Partou al actief is, met als gevolg een toename van de lokale marktconcentratie. Samenwerkende Kinderopvang, een andere grote organisatie in handen van private equity, heeft in de periode 2020–2022 door overnames een toename van ongeveer 6.000 kindplaatsen gerealiseerd, grofweg de helft van het totale aantal kindplaatsen van deze organisatie in 2022 (Samenwerkende Kinderopvang, 2022).

Kader 1: Kinderopvang van oudsher geconcentreerd

Doorgaans worden markten als geconcentreerd getypeerd als het gezamenlijke marktaandeel van de vier grootste spelers – de C4-ratio genoemd – meer dan 50 procent bedraagt (Koltay et al., 2023). In de loop der jaren is de marktconcentratie enigszins afgenomen: in 2022 waren er minder gemeenten met een C4-ratio van boven de 80 procent dan in 2008. Toch gold voor ongeveer 90 procent van de 50.000+ gemeenten in 2022 net als in 2008 een C4-ratio van boven de 60 procent (Berkhout et al., 2009; Berkhout en Das, 2023).

Overnames onder de radar

Veel van dit soort overnames worden niet getoetst door de Autoriteit Consument & Markt (ACM). Een fusie of overname hoeft namelijk alleen bij de ACM te worden gemeld als de samengaande bedrijven gezamenlijk een wereldwijde jaaromzet van minstens 150 miljoen euro hebben én als er minstens twee van de samengaande bedrijven ieder een jaaromzet van minstens dertig miljoen euro in Nederland hebben. Ter vergelijking, uit omzetcijfers voor het jaar 2020 blijkt dat slechts twee procent van de Nederlandse kinderopvangorganisaties een jaarlijkse omzet heeft die groter is dan 25 miljoen euro. De overgrote meerderheid – zo’n negentig procent – heeft een omzet van nog geen vijf miljoen euro (Waarborgfonds & Kenniscentrum Kinderopvang, 2021).

Met een buy-and-build-strategie onttrekt een overnemende aanbieder zich dus in veel gevallen aan het fusietoezicht van de ACM. Dit maakt deze werkwijze voor grote spelers tot een aantrekkelijke manier om hun marktpositie te verstevigen, met als gevolg een verdere toename van de lokale marktconcentratie. Hoewel ook andere factoren een rol spelen – denk bijvoorbeeld aan hoe eenvoudig of moeilijk het is voor potentiële aanbieders om toe te treden – wordt een hoge marktconcentratie doorgaans gezien als een indicatie dat de zittende partijen significante marktmacht kunnen uitoefenen (Koltay et al., 2023). Daar waar een klein aantal spelers het leeuwendeel van de markt in handen heeft, valt er immers voor de consument (ouder) niet zo veel te kiezen. De disciplinerende werking van ‘stemmen met de voeten’ is minder krachtig – want ontevreden ouders hebben weinig serieuze alternatieven voorhanden. Het risico hiervan is dat aanbieders minder worden geprikkeld om een goede prijs-kwaliteitverhouding aan te bieden. Prijsstijgingen boven de door de overheid vastgestelde maximale uurprijs komen volledig ten laste van de ouder(s), ongeacht de hoogte van het inkomen. De zorg dat een gebrekkige marktwerking als gevolg van een hoge concentratiegraad tot hogere prijzen leidt, beperkt zich echter niet enkel tot de commerciële aanbieders. Uit onderzoek naar de ziekenhuismarkt in de Verenigde Staten blijkt namelijk dat de prijs van non-profits hoger is als er minder concurrentiedruk is, hoewel deze samenhang wat minder groot is dan voor for-profit-aanbieders (Keeler et al.,1999; Melnick en Keeler, 2007).

Mogelijkheden voor mededinging

Wat zijn de mogelijkheden voor mededingingsbeleid om de geleidelijke verwerving van dominante marktposities als gevolg van buy-and-build-strategieën tegen te gaan? Een voor de hand liggende optie is om de grenswaarden voor verplichte melding van overnames te verlagen. Juist als de concurrentie lokaal plaatsvindt – verreweg de meeste ouders kiezen een opvang dicht bij huis – geeft de totale omzet van een aanbieder mogelijk een vertekend beeld van de risico’s voor de mededinging. Een speler met een relatief kleine omzet kan immers in een lokale markt toch een belangrijke speler zijn.

Een verlaging van de meldingsdrempel is ook tijdelijk ingevoerd voor overnames en fusies in de zorg. Het regime van de verlaagde omzetdrempels voor het melden van zorgconcentraties was middels een algemene maatregel van bestuur (AMvB) van kracht van 1 januari 2008 tot 1 januari 2023. De ACM is van mening dat de verlaagde omzetcriteria in de meldingsdrempel nodig zijn om de belangen van patiënten en verzekerden adequaat te beschermen. Zij ziet de verlaagde meldingsdrempels onder andere als een middel om geleidelijke groei naar sterke machtsposities door private-equity-partijen tegen te gaan (ACM, 2022b). Zo heeft de ACM in 2021 geen toestemming verleend voor de overname van Mauritskliniek door Bergman Clinics, ook al is Mauritskliniek beperkt in omvang. Beide partijen zijn zelfstandige behandelcentra (ZBC’s) die planbare en minder complexe medisch-specialistische zorg leveren. Volgens de ACM leidt het ‘kralen rijgen’ door Bergman Clinics tot een aanzienlijke beperking voor de mededinging, en daarmee tot verdere prijsstijgingen (ACM, 2022a). Tegen de zienswijze van de ACM in heeft de (thans demissionaire) minister van VWS besloten om het regime van verlaagde toetsingsdrempels in de zorg niet te verlengen of structureel te verankeren in de wetgeving. Hiermee zijn per 1 januari 2023 de generieke omzetdrempels van toepassing op zorgconcentraties. Uiteindelijk is het dus aan de politiek om de mededingingsautoriteit meer instrumenten in handen te geven om potentieel problematische overnames tegen te gaan.

Verlaagde toetsingsdrempels helpen ook om dominante marktposities tegen te gaan bij concentraties die wél boven de meldingsdrempel vallen. Een recent voorbeeld van zo’n concentratie is de fusie tussen Partou en KidsFoundation in 2020. Beide organisaties waren ten tijde van de concentratie eigendom van een private-equity-bedrijf. De ACM heeft de fusie goedgekeurd onder de voorwaarde dat er in de lokale markten waar betrokken partijen gezamenlijk een zeer sterke marktpositie zouden verkrijgen, enkele locaties werden afgestoten. Hierbij is er alleen gekeken naar de gezamenlijke marktaandelen ten tijde van de fusie. Bij verlaagde toetsingsdrempels zou de ACM dus kunnen toetsen of overnames door het gefuseerde bedrijf ná de fusie alsnog leiden tot een mededingingsprobleem op specifieke lokale markten.

Overigens kunnen in sommige gevallen schaalvoordelen en verdere professionalisering van het overgenomen bedrijf opwegen tegen de inefficiënties die gepaard gaan met marktmacht. Zo maken overnames in gebieden waar de aanbieder al actief is, een efficiëntere inzet van personeel op meerdere locaties mogelijk. Verder weten we uit eerder onderzoek dat er zich bij grotere aanbieders minder vaak overtredingen op kwaliteitseisen voordoen dan bij kleine houders (Schelfhout et al., 2022). Een plausibele verklaring voor deze uitkomst is de invoering van de Wet innovatie en kwaliteit kinderopvang (IKK) in 2018, en de daarmee gepaard gaande strengere kwaliteitseisen. Om daaraan te kunnen voldoen, wordt er een bepaald niveau van professionaliteit gevergd dat doorgaans voor kleinere aanbieders moeilijker te bereiken is dan voor grotere. Het is aan de ACM om per voorgestelde overname te onderzoeken in hoeverre deze past in een patroon van het geleidelijk verkrijgen van een (nog) sterke(re) machtspositie, en of de eventuele schaalvoordelen hiertegen opwegen.

Conclusie

Doortastend en op maat gesneden mededingingsbeleid is nodig om marktpartijen te prikkelen de kinderopvang betaalbaar en van goede kwaliteit te houden. De politiek is aan zet om de mededingingsautoriteit meer instrumenten in handen te geven om marktconcentraties met een significant mededingingsprobleem tegen te houden.Toekomstige hervormingen van de sector, met een naar verwachting sterkere subsidiëring van de vraag, maken effectief fusietoezicht zo mogelijk nog belangrijker. Zo is er empirisch bewijs dat overheidssubsidies prijzen sterker opdrijven als markten minder competitief zijn (Cabral et al., 2018).

Effectief mededingingsbeleid kan echter niet worden gezien als hét instrument waarmee alle publieke belangen binnen de kinderopvangsector te borgen zijn. De kinderopvangmarkt kenmerkt zich door marktimperfecties zoals hoge overstapkosten voor consumenten en asymmetrische informatie met betrekking tot de geboden kwaliteit. Ook de disciplinerende werking van (de dreiging van) nieuwe toetreding op zittende aanbieders lijkt maar beperkt aanwezig: de toetreding van nieuwe aanbieders tot de lokale markt wordt bemoeilijkt door wet- en regelgeving en een gebrek aan beschikbare huisvesting en personeel. Dat ‘de markt’ alle publieke belangen dient, is dus allesbehalve vanzelfsprekend, ook bij meer slagkracht voor de ACM om problematische fusies en overnames tegen te houden. Zorgen over de betaalbaarheid, kwaliteit en toegankelijkheid van de kinderopvang onder een nieuw stelsel kunnen een reden zijn voor strengere regulering.

Literatuur

ACM (2022a) Besluit: Verbod van concentratie Bergman Clinics Nederland B.V. en M.K. Health B.V. Zaaknummer ACM/21/052995.

ACM (2022b) Zienswijze ACM op verlaagde omzetdrempels zorgconcentraties. ACM Publicatie, 19 juli.

Berenschot (2022) Kinderopvang in beeld. Kennisdossier, 14 oktober.

Berkhout, A., P.E.F. Poel, L. Heuts en M. Gemmeke (2009) Marktwerking in de kinderopvang. Regioplan Beleidsonderzoek Eindrapport, oktober. Te vinden op www.acm.nl.

Berkhout, B. en L. Das (2023) Prijsvorming in de markt van kinderopvang. Berenschot Eindrapport, 3 mei.

Brookz (2023) Kinderdagverblijf verkopen? Brookz Branche-informatie.

Cabral, M., M. Geruso en N. Mahoney (2018) Do larger health insurance subsidies benefit patients or producers? Evidence from Medicare Advantage. The American Economic Review, 108(8), 2048–2087.

Eijkel, R. van, W. Luiten, W. Elsenburg en P. Roosenboom (2023) De markt voor kinderopvang. SEO-rapport, 2023-38.

Koltay, G., S. Lorincz en T. Valletti (2023) Concentration and competition: Evidence from Europe and implications for policy. Journal of Competition Law & Economics, nhad012.

Keeler, E.B., G. Melnick en J. Zwanziger (1999) The changing effects of competition on non-profit and for-profit hospital-pricing behavior. Journal of Health Economics, 18(1), 69–86.

Melnick, G. en E. Keeler (2007) The effects of multi-hospital systems on hospital prices. Journal of Health Economics, 26(2), 400–413.

Partou (2022) Maatschappelijk jaarverslag 2022. Te vinden op partou-indemaatschappij.nl.

Samenwerkende Kinderopvang (2022) Maatschappelijk jaarverslag 2022. Te vinden op samenwerkendekinderopvang.nl.

Schelfhout, D., J. Schievels, M. Bouwmeester et al. (2022) Effectonderzoek toezicht en handhaving kinderopvang. AEF en SEO Eindrapport, 26 oktober. Te vinden op open.overheid.nl.

Waarborgfonds & Kenniscentrum Kinderopvang (2022) Sectorrapport Kinderopvang Jaarcijfers 2021. Waarborgfonds & Kenniscentrum Kinderopvang. Te vinden op www.kinderopvangtotaal.nl.

Auteur

Categorieën