De dollar staat op het hoogste niveau in ruim vijftien jaar en de euro/dollar-wisselkoers staat daarom op het laagste punt sinds twintig jaar. Wat is de oorzaak hiervan en wat zijn de gevolgen?

De rubriek Duiding

Deze nieuwe rubriek duidt een opvallende economische ontwikkeling. Wat veroorzaakt ze en wat zijn de gevolgen? Zelf ook een ontwikkeling duiden? Neemt contact op met de redactie van ESB.

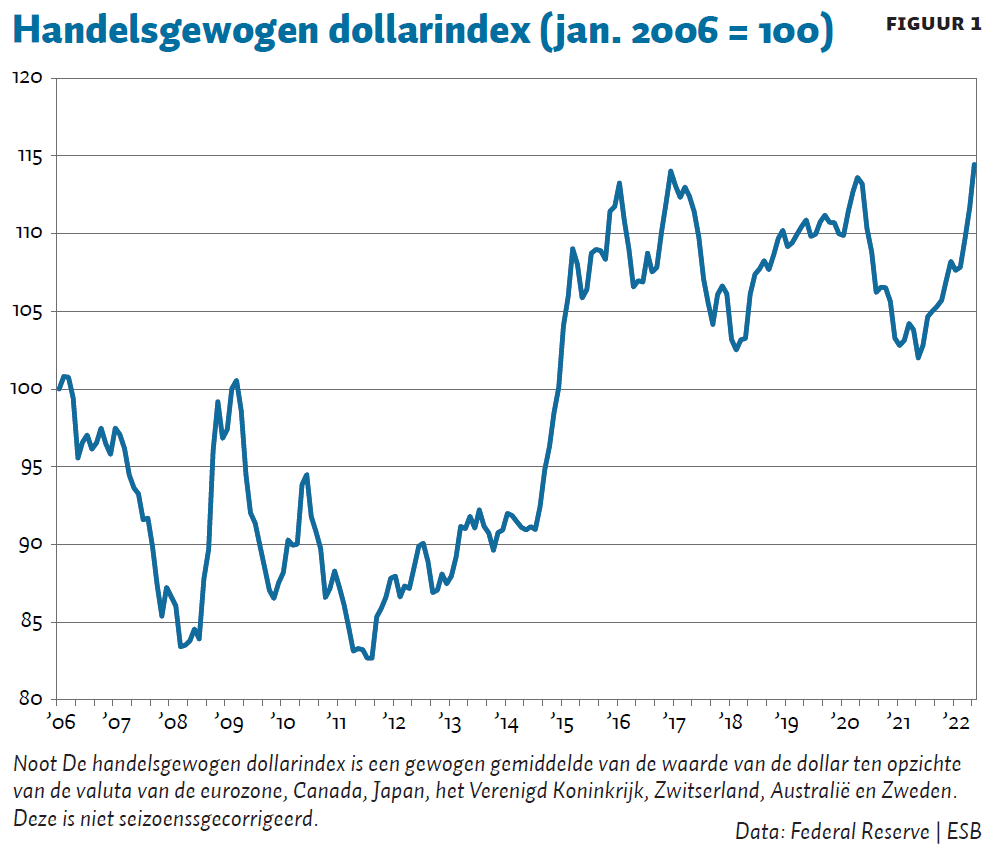

De waarde van de dollar is het afgelopen jaar sterk toegenomen. Zo is de handelsgewogen dollarindex met ruim twaalf procent gestegen tegenover de valuta van de grote ontwikkelde economieën, die voor de VS belangrijke handelspartners zijn. Op basis van deze index staat de dollar op het hoogste niveau in ruim vijftien jaar (figuur 1). Voor de eurozone betekent dit dat de euro/dollar-wisselkoers op het laagste punt is in ruim twintig jaar en zich rond de pariteit bevindt. Ook ten opzichte van de valuta in de meeste andere ontwikkelde en opkomende economieën is de dollar in het afgelopen jaar sterk geapprecieerd.

Oorzaken

Er liggen een aantal belangrijke factoren ten grondslag aan de sterk appreciërende dollar. Allereerst is de Amerikaanse centrale bank, de Fed, het afgelopen jaar begonnen met het monetaire beleid substantieel te verkrappen. Sindsdien heeft de Fed de belangrijkste beleidsrente al met 1,5 procentpunt verhoogd, en is men begonnen met het afbouwen van de centrale bankbalans. Hoewel de verkrapping van het monetaire beleid een mondiale trend is, is de mate van deze verkrapping in de Verenigde Staten relatief groter dan bij de meeste andere centrale banken van ontwikkelde economieën, waaronder in de eurozone, in Japan en in het Verenigd Koninkrijk. Een hogere rente maakt het aantrekkelijker om vermogen aan te houden in de bijbehorende munt, waardoor de vraag naar dollars ten opzichte van andere munten toeneemt. Hierdoor stijgt de waarde van de dollar ten opzichte van andere munten, en draagt het relatieve renteverschil bij aan deze recente appreciatie van de dollar.

Ten tweede is de VS in mindere mate direct blootgesteld aan de gevolgen van de Russische oorlog in Oekraïne dan de meeste andere landen, in het bijzonder de Europese landen. Hierdoor worden de Amerikaanse groeivooruitzichten minder geschaad. Relatief gunstigere groeivooruitzichten van het ene land ten opzichte van andere landen en regio’s, dragen eveneens bij aan een sterkere vraag naar de bijbehorende munt aangezien dit gepaard gaat met relatief gunstigere rendementsvooruitzichten.

Ten derde heeft de dollar met zijn veilig geachte status een hoge aantrekkingskracht voor investeerders, gegeven de onzekere economische vooruitzichten. Dit geldt in zekere zin ook voor andere reservevaluta, zoals de euro, de pond en de yen; maar het geldt in mindere mate voor de valuta van opkomende economieën en lage-inkomenslanden. Hierdoor ontstaat er voor een aantal landen in de laatstgenoemde groep een additionele depreciatiedruk.

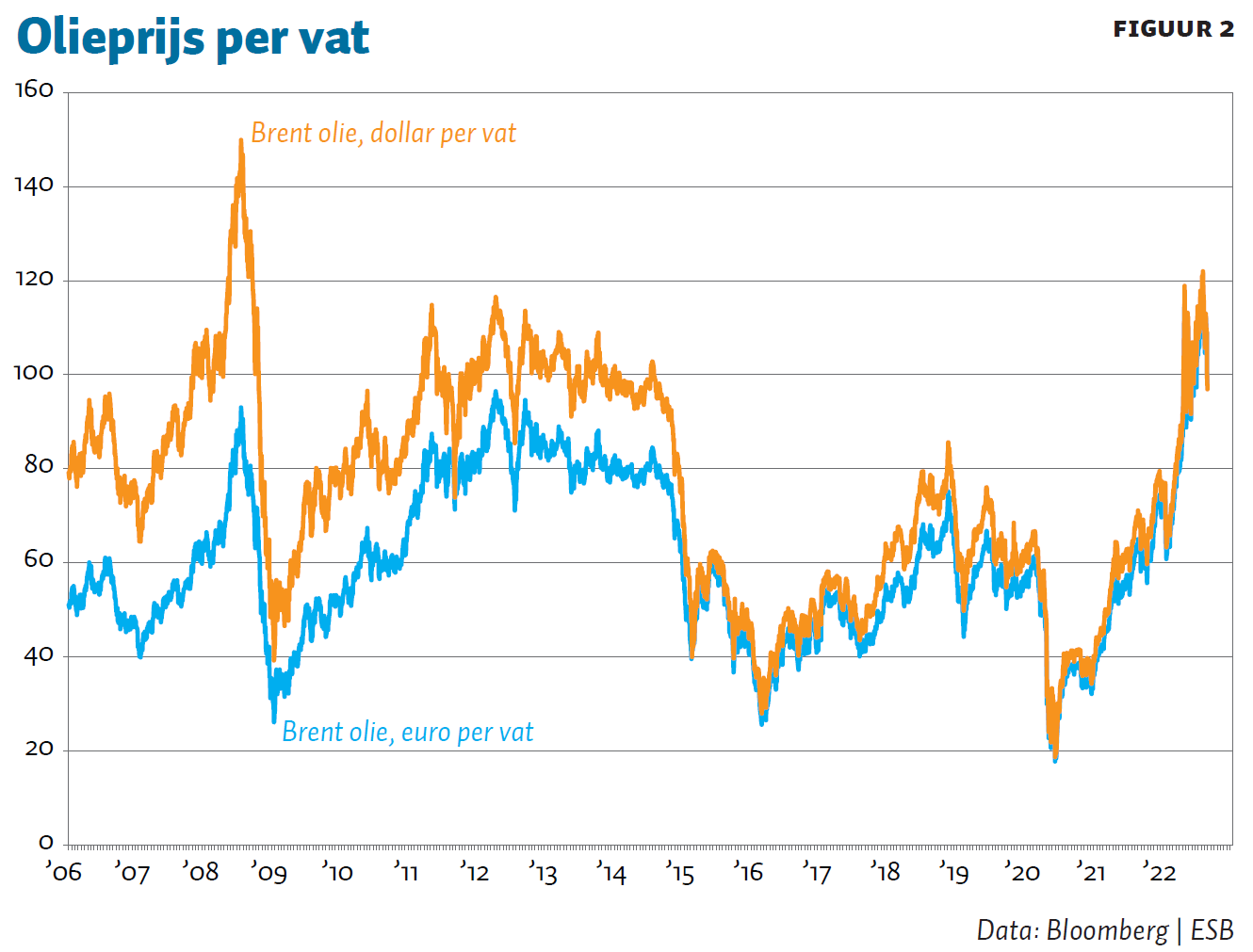

Daarnaast leidt een hogere olieprijs van oudsher tot een zwakkere dollar, en vice versa. Doordat de VS de afgelopen decennia een grote netto olie-importeur was, hebben de stijgende olieprijzen ervoor gezorgd dat het tekort op de Amerikaanse handelsbalans toenam, wat resulteerde in een depreciatie van de dollar. Omdat de VS de binnenlandse olieproductie de afgelopen jaren aanzienlijk heeft verhoogd, is deze echter sinds 2020 een netto olie-exporteur. Hierdoor draagt een hogere olieprijs juist bij aan een appreciatie van de dollar. In combinatie met de aanbodschok op de energiemarkten vanwege de Russische oorlog in Oekraïne is het mogelijk dat een sterke dollar zal gaan samenvallen met een hoge olieprijs. Ondanks dat de olieprijs in dollartermen nog zo’n twintig procent onder de historische piek van 146 dollar in 2008 lag, zat de olieprijs in euro’s op de recente piek met 117 euro ruim 24 procent boven het voormalige historische record van 95 euro in 2012 (figuur 2).

Gevolgen

Deze samenloop van ontwikkelingen gaat gepaard met een aantal spillovers wat betreft de mondiale economie, die op basis van de huidige vooruitzichten op korte termijn waarschijnlijk niet zullen veranderen. Allereerst genereren de sterke dollar en de hoge olieprijs voor de rest van de wereld extra geïmporteerde inflatiedruk, op een moment dat de inflatie in veel landen al hoog is. Zo wijst recent onderzoek van de ECB voor de eurozone uit dat de huidige inflatie grotendeels verklaarbaar is door geïmporteerde inflatiedruk (ECB, 2022).

Dergelijke geïmporteerde inflatiedruk geldt ook voor andere grondstof-importerende landen en regio’s, en draagt er zo toe bij dat de hoge inflatie in de rest van de wereld langer kan aanhouden en zich verder kan verbreden. Hierdoor ontstaat er een hogere druk op andere centrale banken om het monetair beleid te normaliseren en aldus de inflatie weer in lijn te brengen met de respectievelijke prijsdoelstelling.

Daarnaast gaat deze situatie voor grondstof-importerende economieën gepaard met een verslechtering van de handelsbalans, en dus met het saldo op de lopende rekening. Voor kwetsbare opkomende economieën en lage-inkomenslanden met structurele tekorten op de lopende rekening vergroot dit het risico op crises in de betalingsbalans.

Tot slot kan deze situatie in een aantal opkomende economieën en lage-inkomenslanden de schuldhoudbaarheid verder onder druk zetten, met name in grondstof-importerende landen en wanneer er sprake is van omvangrijke, veelal in buitenlandse valuta gedenomineerde schulden. Dit komt op een moment dat publieke schuldposities mondiaal al sterk zijn opgelopen als gevolg van de coronacrisis, en dat er volgens het IMF nu inmiddels 41 landen kampen met een hoog schuldhoudbaarheidsrisico of met onhoudbare schuldposities (IMF, 2022).

Literatuur

ECB (2022) A new indicator of domestic inflation for the euro area. ECB Economic Bulletin, 4/2022.

IMF (2022) Restructuring debt of poorer nations requires more efficient coordination. IMFBlog , 7 april.

Auteurs

Categorieën