Pensioenfondsbestuurders kunnen in meerdere besturen zitten. Bovendien hebben pensioenfondsen vaak dezelfde adviserend actuaris of vermogensbeheerder. Zijn ze daardoor meer geneigd hetzelfde besluit te nemen als de andere bestuurders in het netwerk? De invoering van het nieuwe Financiële Toetsingskader in 2015 biedt een uitgelezen kans dit te evalueren.

Dit artikel is gepubliceerd op 9 mei en zal verschijnen in het themanummer Pensioenrisico’s.

Binnen de pensioensector is het eenvoudig om bestuursadviezen, -voornemens en -besluiten uit te wisselen. Pensioenfondsen zijn immers geen concurrenten van elkaar, en het komt voor dat bestuurders zitting hebben in meerdere pensioenfondsbesturen. Ook komt het voor dat verschillende pensioenfondsen dezelfde actuarissen en vermogensbeheerders hebben. Pensioenfondsbestuurders kijken op die manier, meer dan bestuurders in andere sectoren, met elkaar mee wanneer zij voor vergelijkbare strategische beslissingen staan (Rossi et al., 2015). Dit is deels onvermijdelijk, om de eenvoudige reden dat er meer pensioenfondsen dan actuariskantoren en vermogensbeheerders zijn. Het is positief omdat bestuurders op deze manier van elkaar leren.

In het kort

– Pensioenfondsen met hetzelfde adviserend actuariskantoor, hebben een grotere neiging hetzelfde besluit te nemen.

– De omvang van het netwerkeffect vanuit de vermogensbeheerders hangt af van de grootte van de pensioenfondsen in het netwerk.

– Er zijn geen aanwijzingen dat het netwerk van pensioenfondsbestuurders zelf de besluitvorming beïnvloedt.

Binnen de pensioensector is het eenvoudig om bestuursadviezen, -voornemens en -besluiten uit te wisselen. Pensioenfondsen zijn immers geen concurrenten van elkaar, en het komt voor dat bestuurders zitting hebben in meerdere pensioenfondsbesturen. Ook komt het voor dat verschillende pensioenfondsen dezelfde actuarissen en vermogensbeheerders hebben. Pensioenfondsbestuurders kijken op die manier, meer dan bestuurders in andere sectoren, met elkaar mee wanneer zij voor vergelijkbare strategische beslissingen staan (Rossi et al., 2015). Dit is deels onvermijdelijk, om de eenvoudige reden dat er meer pensioenfondsen dan actuariskantoren en vermogensbeheerders zijn. Het is positief omdat bestuurders op deze manier van elkaar leren.

De keerzijde hiervan is dat bestuurders zich in de besluitvorming mogelijk laten beïnvloeden door hun netwerk. Dit heeft twee onbedoelde effecten. Ten eerste kunnen pensioenfondsen vergelijkbare besluiten nemen. De pensioenfondsen gaan dan meer op elkaar lijken, waardoor de diversiteit in de pensioensector afneemt en het systematische risico toeneemt (Broeders et al., 2016; Broeders, 2017). Ten tweede zijn deze besluiten mogelijk niet optimaal, gegeven de specifieke karakteristieken van een pensioenfonds.

De centrale vraag in dit artikel is of het netwerk de besluitvorming van pensioenfondsen beïnvloedt. Een wetswijziging biedt een ideale event study om dit effect te meten. De invoering van het nieuwe Financiële Toetsingskader (nFTK) op 1 januari 2015 stelt pensioenfondsen eenmalig in staat om het strategische risicoprofiel van de beleggingen te vergroten vanuit een tekortsituatie. Aangezien de wet dit normaal niet toelaat is het zinvol te evalueren hoe pensioenfondsen van deze mogelijkheid gebruikmaken. Dit artikel analyseert of een bestuur zo’n besluit neemt op basis van de kenmerken van een pensioenfonds, of dat het ook de keuzes uit zijn netwerk laat meewegen.

Het netwerk in de pensioensector

Het netwerk van pensioenfondsen wordt in kaart gebracht met gegevens uit de periodieke rapportages van pensioenfondsen aan De Nederlandsche Bank (DNB). Op basis hiervan zijn er drie typen netwerken te onderscheiden.

Het eerste type bestaat uit gemeenschappelijke bestuurders. Een bestuurder die in meerdere pensioenfondsbesturen zitting heeft, brengt de inzichten die hij bij het ene pensioenfonds aan de bestuurstafel tijdens de strategische discussies verkrijgt in bij het andere bestuur. Bestuurders kijken op deze manier bij elkaar in de keuken, leren van elkaar en beïnvloeden elkaar.

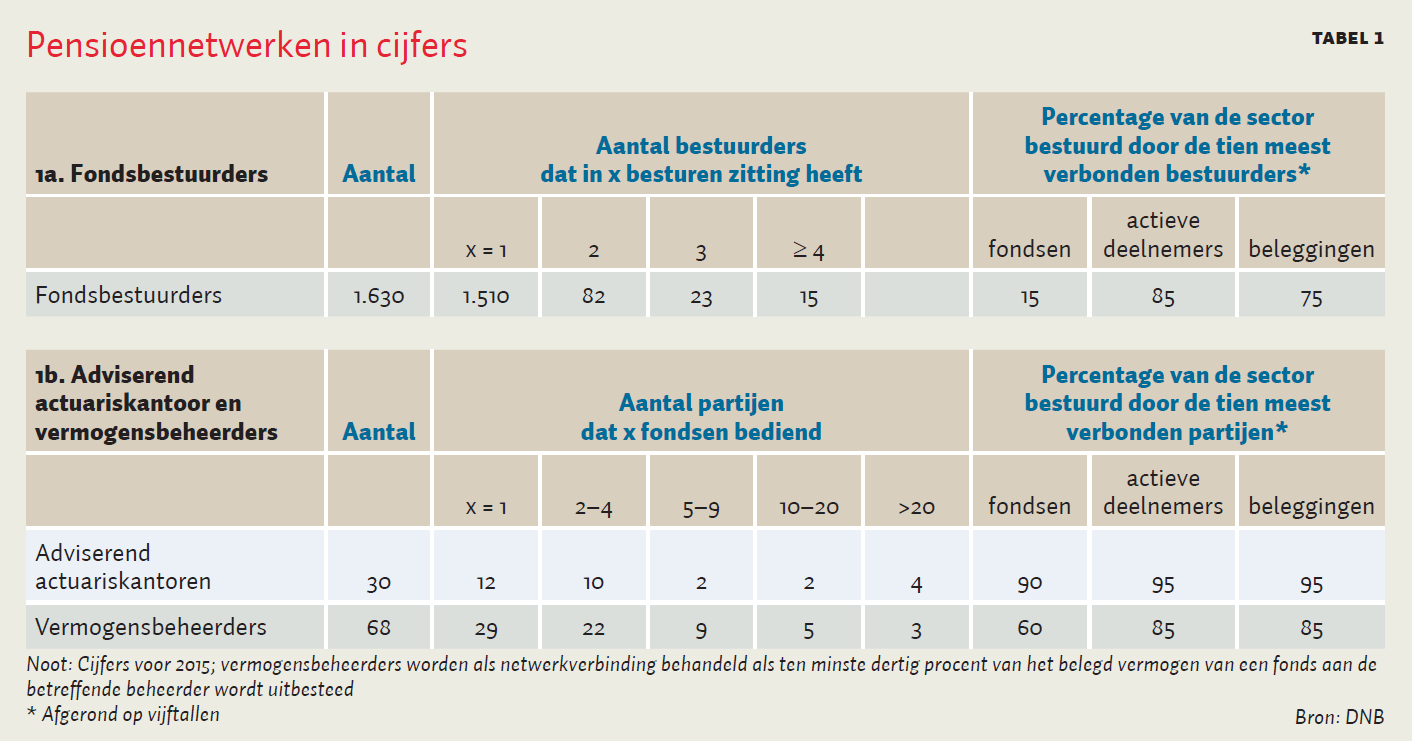

Twee pensioenfondsen in dit netwerk zijn dus met elkaar verbonden als ze een gemeenschappelijke bestuurder delen. Op basis van informatie over de naam en geboortedatum zijn bestuurders uniek geïdentificeerd en is de mate van verbondenheid van pensioenfondsen vastgesteld. Paneel A van tabel 1 toont de concentratie van het bestuurdersnetwerk in 2015. De meeste bestuurders zitten in slechts één bestuur, maar een kleine tien procent van hen heeft zitting in twee of meer besturen. Dit komt vooral voor bij de grote bedrijfstakpensioenfondsen. De tien meest verbonden bestuurders representeren 15 procent van de pensioenfondsen, 85 procent van de actieve deelnemers en 75 procent van de totale pensioenfondsbeleggingen.

Het tweede type netwerk bestaat uit gemeenschappelijke adviserende actuariskantoren. Via de adviserende actuarissen komen strategische inzichten vanuit de advisering van het ene pensioenfonds ook ter sprake bij de advisering aan andere pensioenfondsen, voorafgaand aan de besluitvorming. Ook is het mogelijk dat strategische inzichten of overtuigingen van de adviserend actuaris zelf bij verschillende pensioenfondsen onder de aandacht komen. De analyse richt zich op de adviserend en niet op de certificerend actuaris. De laatste groep heeft een controlerende functie achteraf.

Twee pensioenfondsen in dit netwerk zijn verbonden als ze diensten van hetzelfde adviserende actuariskantoor afnemen. Paneel B van tabel 1 laat zien dat dit netwerk veel geconcentreerder is dan dat van de bestuurders. Er zijn dertig adviserend actuariskantoren. Tien daarvan verbinden maar liefst negentig procent van de pensioensector. Er zijn twaalf kantoren die slechts één pensioenfonds ondersteunen met advies.

Het derde netwerktype bestaat uit gemeenschappelijke vermogensbeheerders. Zij hebben dezelfde soort invloed als de adviserend actuarissen, maar beperken het bereik van hun advies in principe tot de beleggingsportefeuille, terwijl de actuaris de integrale financiële opzet in het advies betrekt.

Twee pensioenfondsen in dit netwerk zijn verbonden als ze diensten van dezelfde vermogensbeheerder afnemen. Negen van de tien pensioenfondsen besteden een significant deel van het vermogensbeheer uit. Pensioenfondsen rapporteren aan DNB de naam van een vermogensbeheerder als deze ten minste dertig procent van het fondsvermogen beheert. Op die manier zijn 68 vermogensbeheerders genoemd. De overgrote meerderheid van pensioenfondsen heeft een uitbestedingsrelatie met een vermogensbeheerder die ook een mandaat heeft bij één tot soms tientallen andere pensioenfondsen (tabel 1, paneel B). Via tien vermogensbeheerders is 60 procent van de pensioenfondsen en 85 procent van de actieve deelnemers en het belegd vermogen met elkaar verbonden.

De Nederlandse pensioensector bevat dus een netwerk waarin een beperkt aantal bestuurders, adviserend actuarissen en vermogensbeheerders een belangrijke rol speelt. Het delen van bestuursadviezen, -voornemens en -besluiten met betrekking tot strategische vraagstukken tussen slechts een beperkt aantal actoren raakt in potentie het leeuwendeel van de pensioenspaarders.

Het financiële toetsingskader

De invoering van het nFTK en het daaruit voortvloeiende strategische beleggingsbesluit vormen een ideale event study om de invloed van het netwerk te onderzoeken, omdat het veel pensioenfondsen op hetzelfde moment voor een strategische beslissing plaatst. Pensioenfondsen met een tekort komen in aanmerking voor de eenmalige vergroting risicoprofiel (EVR). Zij mogen dus eenmalig het risicoprofiel van hun beleggingen vergroten.

De meeste pensioenfondsen zitten bij de invoering van het nFTK in een herstelplan vanwege te lage buffers. Ter voorkoming van gambles for resurrection (Jensen en Meckling, 1976) is het pensioenfondsen niet toegestaan om in een tekortsituatie het strategische risicoprofiel van de beleggingen te vergroten. De pensioenfondsen met een reservetekort profiteren dus voorlopig niet van de toegenomen risicodraagkracht die het nFTK biedt. Om dat toch mogelijk te maken wordt aan pensioenfondsen bij de invoering van het nFTK eenmalig de mogelijkheid geboden om het risicoprofiel te vergroten in een tekortsituatie. Van de 159 pensioenfondsen met een tekort, maken er 53 daadwerkelijk gebruik van deze EVR-maatregel. Besturen van pensioenfondsen met een beleidsdekkingsgraad lager dan circa 105 procent mogen besluiten om de EVR te benutten, maar deze pas te implementeren wanneer het dekkingstekort is opgeheven.

Aanpak

Empirisch wordt er getoetst in welke mate het besluit om de EVR aan te wenden, samenhangt met het netwerk. Voor de empirische analyse wordt een probit-regressiemodel gebruikt waarin de afhankelijke variabele aangeeft of een pensioenfonds wel of niet gebruikmaakt van de EVR. In de analyse zijn enkel de 159 pensioenfondsen opgenomen die in aanmerking komen voor de EVR.

De verklarende variabelen in het model zijn de netwerkvariabelen en een aantal fondsspecifieke kenmerken op het moment dat het nFTK van kracht wordt. Dus op het moment dat de pensioenfondsen voor het strategische besluit zijn geplaatst om wel of niet gebruik te maken van de EVR. De netwerkvariabelen meten in welke mate direct met elkaar verbonden pensioenfondsen de EVR toepassen. Twee pensioenfondsen zijn direct met elkaar verbonden in een netwerk als ze een bestuurder, actuariskantoor of vermogensbeheerder delen. Indirecte verbindingen tussen pensioenfondsen worden in de analyse niet meegenomen.

Het is mogelijk dat pensioenfondsen in netwerken waarin op grotere schaal gebruik wordt gemaakt van de EVR, zelf ook een grotere geneigdheid hebben om dat te doen. Om dit na te gaan worden de netwerkvariabelen aangevuld met een maatstaf die meet in hoeverre het netwerk de EVR benut. Van alle verbonden pensioenfondsen in het netwerk rondom het pensioenfonds wordt er daartoe geteld hoeveel gebruik ze maken van de EVR. Die waarde wordt gedeeld door het aantal verbonden pensioenfondsen. Elke netwerkvariabele varieert daarmee van 0 (geen van de verbonden pensioenfondsen kiest voor de EVR) tot 1 (alle verbonden pensioenfondsen kiezen ervoor).

Controlevariabelen

De hoogte van het risicoprofiel van de beleggingsportefeuille is een strategische beslissing die ieder bestuur neemt in lijn met de karakteristieken van het pensioenfonds. De besluitvorming zou enkel moeten afhangen van de pensioenfondsspecifieke situatie en de karakteristieken ervan.

Om goed naar het effect van netwerken op de besluitvorming te verbijzonderen, wordt daarom in de analyse een aantal controlevariabelen opgenomen die de karakteristieken van het pensioenfonds vatten. De eerste is de dekkingsgraad van het pensioenfonds. Mogelijk wenden pensioenfondsen met een lage dekkingsgraad eerder de EVR-maatregel aan om te speculeren op het herstel. Op deze manier wordt er voor mogelijke gambles for resurrection gecorrigeerd.

De tweede controlevariabele is het vereiste eigen vermogen (VEV) van het pensioenfonds. Deze dient als proxy voor de beleggingsovertuigingen van een pensioenfonds. Beleggingsovertuigingen spelen een belangrijke rol in het pensioenfondsbeleid (Slager en Koedijk, 2007). Deze overtuigingen slaan neer in het risicoprofiel en daarmee in de omvang van het VEV. Onder het oorspronkelijke FTK hebben pensioenfondsen zich mogelijk beperkt gevoeld in het nemen van beleggingsrisico. De EVR kunnen zij benutten om het risicoprofiel te vergroten en daarmee het VEV te verhogen. Mogelijk maken pensioenfondsen met een laag VEV eerder gebruik van de EVR-maatregel.

Tot slot zijn er drie overige controlevariabelen opgenomen. De omvang van het pensioenfonds wordt gemeten door het aantal actieve deelnemers. Uit studies is bekend dat grotere pensioenfondsen grotere beleggingsrisico’s nemen (Bikker et al., 2012; Gorter en Bikker, 2013). Vanuit deze waarneming bestaat er mogelijk een positief verband tussen het gebruik van de EVR en de omvang van het pensioenfonds. De gemiddelde leeftijd van actieve deelnemers is opgenomen vanuit de theorie van het levenscyclusbeleggen. Deze stelt dat, naarmate de gemiddelde leeftijd lager is, meer beleggingsrisico optimaal is (Bovenberg et al., 2007). Pensioenfondsen die zich langdurig in een tekort-situatie bevinden en hierdoor het risicoprofiel niet kunnen aanpassen volgens levenscyclusbeleggen, krijgen dankzij de EVR de mogelijkheid om dit alsnog te doen. Vanuit dit perspectief is een pensioenfonds met een jong deelnemersbestand eerder geneigd om de EVR aan te wenden. Als laatste wordt het type pensioenfonds opgenomen met dummy’s voor bedrijfstakpensioenfondsen en beroepspensioenfondsen (ten opzichte van ondernemingspensioenfondsen).

Resultaten

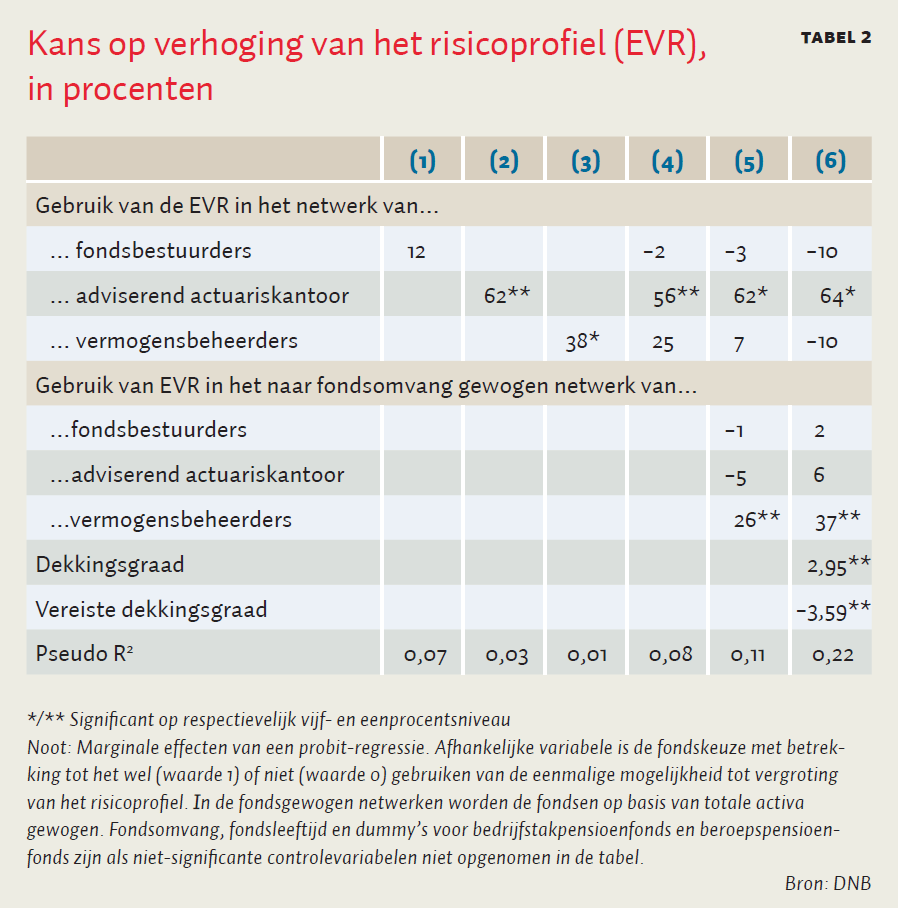

De belangrijkste constatering is dat het netwerk van adviserend actuarissen statistisch significant samenhangt met het gebruik van de EVR (tabel 2). Pensioenfondsen die verbonden zijn via hetzelfde adviserende actuariskantoor, hebben een sterke neiging om dezelfde strategische keuzes te maken. Een pensioenfonds heeft een circa zestig procent hogere kans om van de EVR gebruik te maken als alle pensioenfondsen waarmee het via de adviserend actuaris is verbonden dat ook doen (tabel 2: regel 2). Dit effect is robuust na controle voor andere verklarende variabelen.

Ook pensioenfondsen die via een vermogensbeheerder met elkaar verbonden zijn, hebben een sterke neiging om dezelfde strategische keuzes te maken inzake EVR. Dit netwerkeffect vanuit de vermogensbeheerder is qua omvang ongeveer de helft van dat vanuit de adviserend actuaris, en hangt bovendien sterk samen met de aanwezigheid van grote pensioenfondsen in het bewuste netwerk (tabel 2: regel 6). Met betrekking tot de bestuurdersnetwerken, ten slotte, zijn netwerk-effecten bij het gebruik van de EVR niet aangetoond (tabel 2: regels 1 en 4). Dit betekent dat bestuurders zich meer door de adviserende actuarissen en vermogensbeheerders laten beïnvloeden dan door hun collega-bestuurders.

Met betrekking tot de controlevariabelen zijn drie observaties relevant. In de eerste plaats blijkt dat pensioenfondsen met een lage dekkingsgraad een statistisch significant kleinere kans hebben om gebruik te maken van de EVR (tabel 2: regel 7). Dit is niet in lijn met de hypothese dat pensioenfondsen de EVR toepassen om een gok te wagen op herstel. In de tweede plaats tonen de resultaten aan dat pensioenfondsen met een lager vereist eigen vermogen een grotere kans hebben om gebruik te maken van de EVR (tabel 2: regel 8). Mogelijk dat pensioenfondsen onder het oude FTK-regime hun beleggingsovertuigingen onvoldoende tot uitdrukking konden brengen in het beleggingsbeleid. Overigens benutten de pensioenfondsen de EVR gemiddeld genomen om het renterisico te vergroten, en niet om hun positie in aandelen en andere zakelijke waarden te vergroten. De doorslaggevende beleggingsovertuiging lijkt daarmee te zijn dat de rente terugkeert naar hogere niveaus. In de derde plaats blijkt dat de omvang van het pensioenfonds en de gemiddelde leeftijd van zijn actieve deelnemers geen statistisch significante samenhang hebben met het gebruik van de EVR. Ook de dummy’s voor pensioenfondstype hebben geen verklaringskracht.

Conclusies

Het besluit van pensioenfondsen om te kiezen voor de eenmalige optie om het risicoprofiel te vergroten is mede gebaseerd op het netwerk waarin het pensioenfonds opereert. Pensioenfondsen die hetzelfde adviserende actuariskantoor delen, hebben een grotere kans om gebruik te maken van de EVR als de andere pensioenfondsen in dit netwerk dat ook doen. Pensioenfondsen die een vermogensbeheerder delen die grote pensioenfondsen bedient, nemen gemiddeld genomen vaker de EVR-keuze uit het netwerk over. Deze empirische resultaten suggereren dat niet enkel de kennis van het pensioenfonds, maar ook de kennissen ervan een rol spelen in strategische besluitvorming.

Op basis van het onderzoek kan niet worden vastgesteld of het netwerkeffect gevolgen heeft voor de deelnemers. Een bestuur weegt de kenmerken en situatie van het eigen pensioenfonds met informatie over het gebruik van de EVR. Het fondsbestuur kan de informatie uit het netwerk bijvoorbeeld dusdanig overtuigend vinden, dat het deze zwaarder weegt in de besluitvorming dan de eigen, fondsspecifieke informatie. Een andere overweging kan zijn dat het bestuur negatieve reputatie-effecten vreest als men afwijkt van besluiten die het netwerk neemt.

Los van het bovenstaande, is een belangrijk gevolg dat pensioenfondsen, gestimuleerd door het netwerk, met een grotere kans dezelfde beslissingen nemen en daardoor meer op elkaar gaan lijken. Dit vergroot potentieel het systematisch risico van de pensioensector. Het is dus een vraagstuk om verder te onderzoeken.

Literatuur

Bikker, J., D. Broeders, D. Hollanders en E. Ponds (2012) Pension funds’ asset allocation and participant age: a test of the life-cycle model. The Journal of Risk and Insurance, 79(3), 595–618.

Bovenberg, L., R. Koijen, T. Nijman en C. Teulings (2007) Saving and investing over the life cycle and the role of collective pension funds. De Economist, 155(4), 347–415.

Broeders, D. (2017) Demystificatie van pensioenficties. Inaugurele rede, Maastricht Universiteit. Oratie te vinden op cris.maastrichtuniversity.nl.

Broeders, D., D. Chen, P. Minderhoud en W. Schudel (2016) Pension funds’ herding. De Nederlandsche Bank Working Paper, 503.

Gorter, J. en J. Bikker (2013) Investment risk taking by institutional investors. Applied Economics, 45(33), 4629–4640.

Jensen, M.C. en W.H. Meckling (1976) Theory of the firm: managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3(4), 305–360.

Rossi, A., D. Blake, A. Timmermann et al. (2015) Network centrality and delegated investment performance. NETSPAR Discussion Paper, 12/2015–065.

Slager, A. en K. Koedijk (2007) Investment beliefs. The Journal of Portfolio Management, 33(3), 77–84.

Auteurs

Categorieën