Drie decennia lang slaagde Nederland erin om de waarde van geld beter te beschermen dan andere Europese landen. Maar sinds de eeuwwisseling lukt dit niet meer. Waarom niet?

In het kort

- Met de komst van de euro is de harde gulden weggevallen als schild tegen (import)inflatie.

- Vanaf eind jaren negentig is het loonmatigingsbeleid afgezwakt vanwege het verdwijnen van de massawerkloosheid.

- De opwaartse loondruk houdt voorlopig aan omdat er inmiddels een structureel tekort aan arbeidskrachten is.

Over de Preadviezen

Al sinds halverwege de 19e eeuw publiceert economenvereniging KVS de Preadviezen, een artikelbundel waarin experts vanuit verschillende invalshoeken een specifiek onderwerp bespreken.

Thema van de Preadviezen 2023 is Monetair beleid en de redactie is in handen van Kerstin Bernoth, Vincent Sterk en Tim Willems. Bekijk hier de overzichtspagina van de Preadviezen 2023.

Door de inflatieschok van 2021/2022 staat geldontwaarding volop in de belangstelling. Deze bijdrage gaat na hoe de Nederlandse inflatie zich de afgelopen decennia heeft ontwikkeld. Aangezien zowel de recente inflatieschok als die van de jaren zeventig significant samenhangt met energieprijsschokken, nemen we de jaren zeventig als uitgangspunt. Dan kan tevens de inflatie sinds de euro-introductie afgezet worden tegen een nagenoeg even lange periode daarvoor.

Vanwege de beperkte ruimte komen hier niet alle relevante ontwikkelingen aan bod. We bespreken het inflatieverloop vanuit de ‘cost push’-zijde. Dat spoort met het open karakter van de Nederlandse economie, maar idealiter had dit artikel ook aandacht besteed aan de ‘demand pull’-factoren.

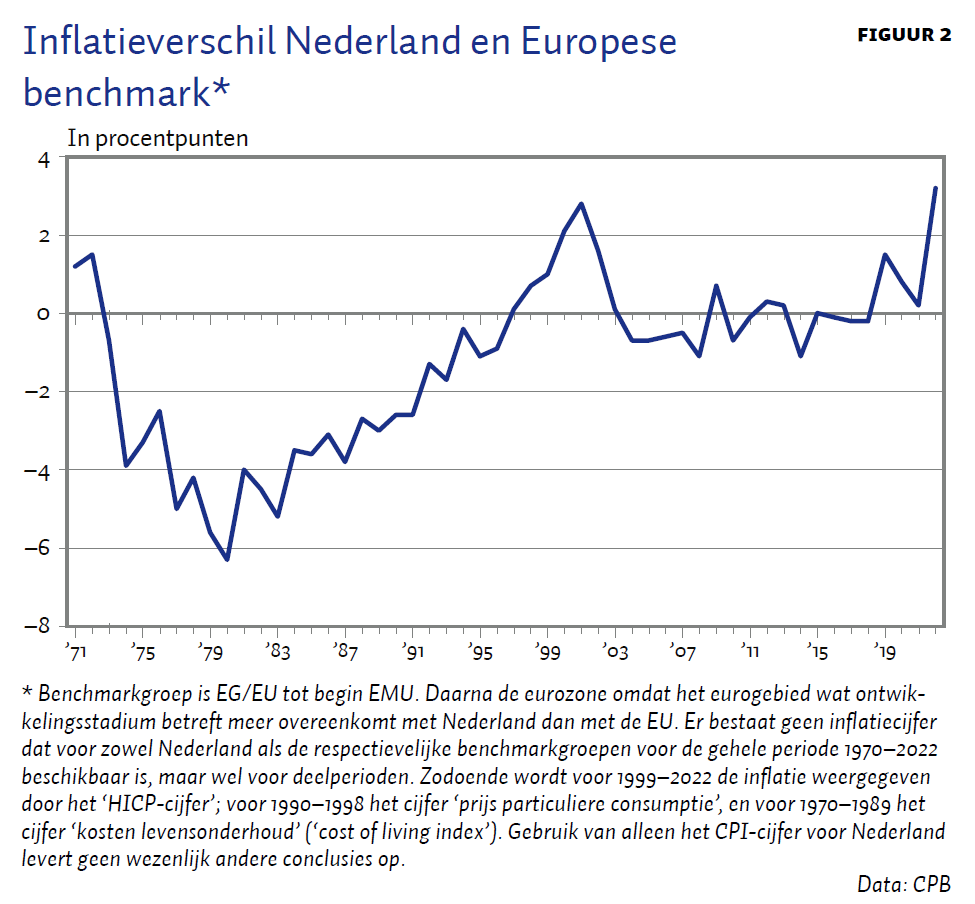

Jaren zeventig: inflatie ontspoort, maar minder dan elders in Europa

Figuur 1 toont de scherpe oploop van de Nederlandse inflatie tot 1976. Met een gemiddelde van 7 procent per jaar en geen enkel jaar met een inflatie van minder dan 3,5 procent scoren de jaren zeventig op inflatie historisch slecht. De Nederlandse inflatie stak evenwel gunstig af bij die in andere Europese landen. In de hele Europese Gemeenschap (EG) lag de inflatie gemiddeld 2,4 procent hoger dan in Nederland (figuur 2).

De onbevredigende score op prijsstabiliteit in de jaren zeventig kent meerdere oorzaken. Hier bespreken we de arbeidskosten, de invoerprijzen en het monetaire beleid. Ook gaan we na waarom de inflatieprestaties van Nederland beter waren dan die in de rest van Europa.

Loonexplosie

Onder invloed van krapte op de Nederlandse arbeidsmarkt liep de prijs van arbeid gedurende de tien jaar voorafgaand aan de eerste olieprijsschok (najaar 1973) reeds hard op. Van de verdriedubbeling van de werkloosheid sinds 1963 tot nagenoeg drie procent ging weinig neerwaartse druk uit op de looneisen. In 1972 was de stijging van de loonkosten per eenheid product opgelopen naar 8,5 procent. Een deel van het bedrijfsleven kon deze kostenstijging afwentelen op hun klanten, waardoor ook de inflatie al vóór de eerste oliecrisis opliep tot acht procent.

De loon-prijsspiraal kreeg een extra impuls van de eerste oliecrisis, daarbij geholpen door de cao-bepaling van een automatische aanpassing van de lonen aan de inflatie. De toename van de loonkosten per eenheid product liep verder op tot veertien procent in 1975. Figuur 3 toont hoe sterk de correlatie tussen arbeidskosten en inflatie in de jaren zeventig en tachtig was.

Het jaar 1976 bleek het keerpunt. De toename van de kosten van arbeid per eenheid product begon, onder invloed van de nog verder stijgende werkloosheid, af te zwakken naar vijf tot zes procent per jaar. Dit droeg bij aan de inflatiedaling tot iets boven de vier procent in 1978 en 1979 (figuur 1).

Stijgende importrekeningen

Naast arbeidskosten waren invoerkosten de drijvende kracht achter de scherpe inflatietoename in de eerste helft van de jaren zeventig, zie figuur 4. De importprijs voor energie explodeerde door de oliecrisis.

Omdat de buitenlandse leveranciers ook getroffen werden door hogere energiekosten, liepen prijzen van andere importen eveneens snel op. De prijsstijgingen van het Nederlandse importpakket piekten in 1974 op 34 procent!

Verandering van afzetprijzen is de optelsom van wijzigingen in productiekosten en veranderingen van de winstmarge, zo luidt de identiteitsvergelijking. Dus kan de stijging van de consumptieprijs opgedeeld worden in bijdrages van verschillende componenten.

Zodoende blijkt dat de jaarlijkse verandering van het consumptieprijspeil in de jaren zeventig gemiddeld voor ruim een derde werd bepaald door veranderingen in de arbeidskosten, en voor iets minder dan een derde door veranderingen van invoerkosten. De winstmarge voor het bedrijfsleven nam in meerdere jaren van dit decennium af omdat veel ondernemingen hun kostenstijgingen niet konden afwentelen op de afzetprijzen (CPB, Centraal Economisch Plan, 2021, bijlage 9).

Relatief lage inflatie in Nederland door sterke gulden

Waarom lag de Nederlandse inflatie in de jaren zeventig per jaar gemiddeld 2,4 procentpunt lager dan het gemiddelde in de Europese benchmarklanden? Dit was voor een significant deel te danken aan de wisselkoersontwikkeling. De waardevermeerdering van de gulden ten opzichte van de valuta van buitenlandse leveranciers steeg in de jaren zeventig fors met gemiddeld 2,7 procent per jaar. De dollar deprecieerde tussen 1970 en 1980 met 67 procent tegenover de gulden. Aangezien de Verenigde Staten een groter gewicht hadden in de Nederlandse importen dan in de importen van andere EG-landen, was de inflatieverlagende werking van de dollardaling in Nederland groter.

Ook de waardevermeerderingen van de gulden binnen het Europese systeem van vaste maar aanpasbare wisselkoersen – ook wel de ‘slang’ genoemd – drukten de importkosten, en limiteerden daarmee de stijging van de inflatie.

Incomplete data verhinderen het berekenen van de exacte omvang van het inflatiedrukkende effect van de guldenappreciaties. Alleen voor een aantal jaren heeft het CBS (2008) berekend wat het aandeel is van buitenlandse goederen en diensten in het mandje van de consumentenprijsinflatie (CPI). Daaruit blijkt dat dit aandeel 29 procent was in 1987. Hiermee werkende, kunnen we berekenen dat zonder de waardevermeerderingen van de gulden de Nederlandse inflatie in de jaren zeventig jaarlijks gemiddeld een klein procentpunt hoger zou zijn uitgevallen. Met andere woorden: ruim een derde van het Nederlandse inflatievoordeel van 2,4 procentpunt was te danken aan de koersontwikkeling van de gulden!

De weifelende rol van het monetaire beleid

De hoge inflatievoeten maken het moeilijk om het monetaire beleid gedurende de jaren zeventig als een succes te bestempelen, ook al was de inflatie lager dan in andere Europese landen. Hooguit vanaf 1977, toen de inflatie, mede door een restrictiever geldhoeveelheidsbeleid, begon te dalen.

Het beleid daaraan voorafgaand (1970–1976) kan omschreven worden als ‘weifelend’. Op papier was het beleid gericht op prijsstabiliteit en werden maatstaven voor de geldgroei nauwlettend gevolgd. Maar bij het nemen van maatregelen pakte DNB onvoldoende door. Volgens Korteweg (1980) besloot DNB tussen 1970 en 1976 om “het monetaire beleid telkens weer niet in te zetten om de groei van de liquiditeitenmassa en de inflatie af te remmen, en wel om conjuncturele redenen”.

DNB zelf onderkende dat het de geldhoeveelheid geregeld meer liet stijgen dan de trendmatige bbp-groei. Zo schreef de bank in haar jaarverslag over 1973 dat “gelet op de ontwikkeling van de investeringsactiviteiten van het bedrijfsleven en het beloop van de werkloosheid, de bank, ondanks de sterke uitbreiding van het korte en (middel)lange bankkrediet aan de private sector en de reeds opgetreden stijging van nationale liquiditeitsquote, het niet wenselijk heeft geacht een werkelijk restrictieve kredietpolitiek te voeren”. Hiermee faciliteerde DNB de verdere oploop van de inflatie.

Ook gaf DNB in deze periode regelmatig voorrang aan wisselkoersoverwegingen. In het kader van het Europese wisselkoersmechanisme van vaste maar aanpasbare wisselkoersen (de ‘slang’), hield DNB gedurende de periode 1972–1976 voor de rente soms een ander niveau aan dan nodig was voor het bereiken van prijsstabiliteit. Zo werd er enkele malen afgezien van de renteverhogingen die eigenlijk nodig waren om de inflatoire groei van de liquiditeiten te stuiten, om zodoende te voorkomen dat de gulden te veel zou stijgen (Korteweg, 1980). Ook hierdoor kreeg de inflatie ruimte om verder op te lopen. Een onafhankelijk geldhoeveelheidsbeleid verhoudt zich slecht tot een systeem van (semi-)vaste wisselkoersen (Mundell, 1960).

Vanaf 1977 zette DNB alsnog in op een strakker geldhoeveelheidsbeleid. De groei van de liquiditeitenmassa werd met succes afgeremd, vergemakkelijkt door afnemende loonkostenstijgingen en langzamer toenemende invoerkosten (Korteweg, 1980).

De jaren tachtig: loonkostenmatiging en harde gulden drukken inflatie

De in de tweede helft van de jaren zeventig ingezette daling van de inflatie werd begin jaren tachtig ruw onderbroken door de tweede oliecrisis, maar herpakte zich vanaf 1983. De gemiddelde inflatievoet was slechts 2,9 procent, 3,9 procentpunt lager dan het EG-gemiddelde.

Loonmatiging

De arbeidskostenontwikkeling droeg sterk bij aan het inzakken van de inflatie. De loonkosten per eenheid product stegen in de jaren tachtig gemiddeld met 1,2 procent per jaar, tegenover 8,5 procent in de jaren zeventig. Het Akkoord van Wassenaar speelde hierbij een belangrijke rol. Onder druk van de massawerkloosheid was de vakbeweging bereid om de financiële ruimte bij bedrijven voor het verbeteren van de arbeidsvoorwaarden – te weten de optelsom van de stijging van de prijs toegevoegde waarde en de arbeidsproductiviteitstoename – niet volledig op te eisen. Daartoe stemden de bonden in met het schrappen van loonindexatie in cao’s.

Het resultaat van dit akkoord was dat de gemiddelde nominale loonkostenstijging spectaculair terugviel van 13,1 procent per jaar in de jaren zeventig naar 2,9 procent in de jaren tachtig. In tegenstelling tot de jaren zeventig bleef de stijging van de nominale en reële loonkosten achter bij de toename van de arbeidsproductiviteit. De inflatie ging daardoor omlaag en de bedrijfswinsten herstelden zich. Dat zorgde vervolgens voor aantrekkende bedrijfsinvesteringen, economische groei en banengroei (figuur 5, 6 en 7).

Dalende importinflatie, mede door ‘hardeguldenbeleid’

Ook de invoerkosten droegen in de jaren tachtig bij aan de daling van de inflatie. In de eerste twee jaren namen de invoerkosten, door de tweede oliecrisis, nog fors toe maar zakten daarna stevig in. Zodoende stegen de importprijzen in de jaren tachtig met gemiddeld minder dan 2 procent per jaar, tegenover 8,6 procent in de jaren zeventig.

De wisselkoers leverde ook dit decennium een belangrijke bijdrage aan het achterblijven van de Nederlandse inflatie bij het EG-gemiddelde. De naar importaandeel gewogen wisselkoers van de gulden steeg in de jaren tachtig gemiddeld met driekwart procent per jaar tegenover buitenlandse leveranciers.

Het aanhoudend duurder worden van de gulden hing samen met een belangrijke accentverschuiving binnen het Nederlandse wisselkoersbeleid eind jaren zeventig. DNB nam tussen 1970 en 1978 nog enige ruimte om wat betreft de spilkoersaanpassingen binnen de ‘slang’ soms af te wijken van Duitsland, omdat het beleid ‘slechts’ tot doel had om de gulden ‘ergens’ binnen de bandbreedte van de slang te houden in plaats van een compromisloze koppeling aan de sterkste munt binnen de slang: de D-mark. De Duitse revaluaties en het Duitse rentebeleid werden niet altijd (volledig) gevolgd, met het oog op de renteontwikkeling die nodig werd geacht inzake het geldhoeveelheidsbeleid en de internationale concurrentie waaraan Nederlandse bedrijven bloot stonden (Van der Wal, 1991).

Maar naarmate het einde van het decennium dichterbij kwam, kreeg – ondanks het succes van het sinds 1977 aangepaste eigen geldhoeveelheidsbeleid – bij DNB de visie de overhand dat inflatie het beste bestreden kon worden via wisselkoersbeleid, en wel met een zo strak mogelijke koppeling aan de D-mark. Zo zou het succesvolle anti-inflatiebeleid van de Bundesbank geïmporteerd kunnen worden.

Dat een harde koppeling aan de D-mark de gulden duurder zou kunnen maken en daarmee schadelijk zou zijn voor de reeds verzwakte concurrentiepositie van het Nederlandse bedrijfsleven, beschouwde DNB niet langer als een probleem. In het derde kwartaalbericht van 1978 schreef de bank dat “een verlaging van de effectieve wisselkoers een ondeugdelijk middel is om tot verbetering van de concurrentiepositie te komen”. Omgekeerd zouden waardevermeerderingen van de gulden volgens de bank in eerste instantie weliswaar tot een verslechtering van de prijsconcurrentiepositie leiden, maar de duurdere munt zou dit initiële nadeel via een lagere importinflatie in de jaren erna te niet doen – zo was de overtuiging bij de bank. In theorie juist, maar in de praktijk kwam het er niet van omdat het herstelproces van de concurrentiepositie steeds ingehaald werd door nieuwe revaluaties, waarna er weer van vooraf aan moest worden begonnen. De gulden revalueerde in de jaren tachtig maar liefst negen maal ten opzichte van de andere valuta uit het in 1979 van start gegane European Exchange Rate Mechanism (ERM), maar niet ten opzichte van de D-mark (Leering, 1999).

De stelling van DNB dat het hardemuntbeleid niet slecht is voor de concurrentiepositie, is dus vatbaar voor discussie, maar buiten kijf staat wel dat het valutabeleid bijdroeg aan de forse inflatiedaling in de jaren tachtig.

De jaren negentig: omslag door nieuwe arbeidsmarktverhoudingen

In het voetspoor van de D-mark steeg de gulden ook aan het begin van dit decennium flink in waarde tegenover de dollar, en in de jaren erna volgden meerdere appreciaties tegenover Europese valuta, in samenhang met de valutacrisis binnen en buiten het ERM.

In de loop van de jaren negentig namen de waardevermeerderingen van de gulden af, omdat de dollar en het pond zich herstelden en de kwalificatie-eisen voor deelname aan de EMU (uit het Verdrag van Maastricht) ervoor zorgden dat Europese landen zich meer inspanden om hun wisselkoers op peil te houden.

Per saldo droegen de wisselkoersontwikkelingen eraan bij dat de invoerkosten in de jaren negentig niet stegen, en slechts in één jaar een toename van meer dan 1,5 procent lieten zien, ruim onder de kritische grens van 2 procent voor de prijsstabiliteit.

Ook de opwaartse druk op de inflatie vanuit de prijs van arbeid was voor dit decennium als geheel beperkt, met een gemiddelde stijging van de loonkosten per eenheid product van 1,4 procent. Dit droeg dus ook bij aan een inflatievoet, die met een gemiddelde van 2,3 procent in de jaren negentig niet veel afweek van prijsstabiliteit. De Nederlandse inflatie lag gemiddeld bijna 1 procent per jaar lager dan in de rest van de EG.

Maar er was onderliggend sprake van een toenemende opwaartse druk op de looneisen, en daarmee op de inflatie, vanwege de stevige werkloosheidsdaling. De bonden eisten eind jaren negentig arbeidsvoorwaardelijke verbeteringen, waarvan de kosten één tot twee procentpunt hoger waren dan de financiële ruimte die bedrijven hadden om – zonder aantasting van hun winstmarge – de verbeteringen te realiseren (Leering, 2007).

Het gevolg was dat de loonkosten per eenheid product in de laatste jaren van dit decennium harder stegen en de inflatie opliep. In 1997 was de geldontwaarding in Nederland voor het eerst in een kwart eeuw hoger dan die in de EU. In de twee jaren erna zette deze ontwikkeling zich versneld door.

De jaren nul: harde gulden wordt gemist

De vakbeweging hield na de eeuwwisseling nog geruime tijd vast aan het pakket van hogere eisen, waarmee de stijging van de loonkosten per eenheid product een drijvende kracht werd achter de hoge inflatiecijfers in de eerste helft van de jaren nul. Samen met de stijging van de importprijzen was dit bepalend voor het feit dat de Nederlandse inflatie hoog bleef in vergelijking met de rest van de eurozone (figuur 2).

De snelle stijging van de werkloosheid dwong de vakbeweging eind 2003 om terug te keren naar loonmatiging, waardoor de cao-loonstijging in 2004 en 2005 inzakte tot circa één procent. De matiging van de totale arbeidskosten liet nog een jaar langer op zich wachten (Leering, 2007). De wat assertievere loon(kosten)politiek werd in de jaren erna echter hernomen.

Bij de ontwikkeling van de importprijzen wreekte zich het wegvallen van de harde gulden als schild tegen de inflatie die Nederland vanuit andere Europese landen binnenkomt. Het is onbekend hoe de gulden zich ontwikkeld zou hebben indien de euro er niet gekomen was, maar feit is dat de gemiddelde jaarlijkse opwaartse druk op de inflatie van 0,5 procentpunt in dit decennium teniet zou zijn gedaan indien de guldenkoers zich zo ontwikkeld zou hebben als in elk van de drie voorgaande decennia.

In de tweede helft van de jaren nul herstelde de Nederlandse inflatie zich mede, en lag daardoor met een jaargemiddelde van 2,2 procent dicht bij de doelstelling van 2 procent. Wel kwam de inflatie voor het eerst uit boven het gemiddelde van de Europese benchmarkgroep (inmiddels de eurozone), namelijk gemiddeld 0,4 procentpunt per jaar!

De jaren tien: deflatiegevaar

Het meest opvallende aan de inflatieontwikkeling in het tweede decennium van deze eeuw is de ‘flirt’ met deflatie gedurende de periode 2014–2016. Ondanks een aantrekkende economie daalde de inflatie gedurende deze jaren naar 0,1 procent in 2016.

De jaren tien zijn het decennium met de laagste gemiddelde Nederlandse inflatievoet in vijftig jaar, te weten 1,5 procent, gelijk aan het gemiddelde voor de eurozone. Zodoende waren de jaren tien het tweede decennium op rij waarin de Nederlandse inflatie niet lager was dan in de Europese benchmarkgroep.

Figuur 4 laat zien dat hierbij wederom een belangrijke rol is weggelegd. Daaraan heeft de val van de olieprijs, die binnen twee jaar tijd van meer dan 100 dollar naar minder dan 20 dollar zakte, een belangrijke bijdrage geleverd.

De kredietcrisis, en in mindere mate de eurocrisis, zorgde bij de vakbeweging in de eerste jaren van dit decennium tot matiging van de looneisen. Maar vanaf 2013 keerde de insteek terug om meer ruimte voor verbetering van de arbeidsvoorwaarden op te eisen dan bedrijven beschikbaar hadden, om – zonder daling van de winstmarge – betere arbeidsvoorwaarden te bieden (Leering en Harteveld, 2021). Deze insteek leverde weliswaar stijgingen van de reële lonen op, maar de bonden slaagden er niet in de ruimte bij bedrijven volledig naar zich toe te trekken, zodat de prijs van arbeid (loonkosten per eenheid product) midden jaren tien per saldo daalde of slechts beperkt steeg. Zodoende droeg ook de ontwikkeling van de arbeidskosten bij aan de flirt met deflatie.

De monetairbeleidsmakers in Frankfurt trachtten in deze jaren, zonder veel succes, met een zeer expansief monetair beleid uit alle macht de inflatie op te krikken. Pas vanaf 2017/2018 begon de eurozone het deflatiegevaar achter zich te laten, waarbij de importinflatie wederom een rol speelde vanwege het herstel van de grondstofprijzen (figuur 7).

Jaren twintig: verrassende terugkeer van inflatie

In 2020 keerde eerst het deflatiegevaar terug. In de eurozone zakte de inflatie in tot 0,3 procent door het stilleggen van delen van de economie in het kader van de coronabestrijding.

In Nederland daalde de inflatie eveneens fors, maar er was geen onmiddellijke deflatiedreiging, omdat de Nederlandse inflatie bij het begin van de pandemie hoger lag.

De coronacrisis leverde de bevestiging dat de loonkostenmatiging niet langer het standaardrecept van sociale partners is bij economische teruggang. Te midden van de diepste recessie sinds de Tweede Wereldoorlog eiste de grootste Nederlandse vakbond FNV in de nazomer van 2020 een loonsverhoging van vijf procent voor 2021, net zoveel als een jaar eerder. De economische vooruitzichten waren toen echter beter, en er was bij bedrijven meer financiële ruimte voor verbeteringen.

De poging om de krapte op de arbeidsmarkt vertaald te krijgen in reële loonstijgingen zette de FNV in de nazomer van 2021 voort, door voor 2022 een looneis van wederom vijf procent te stellen en om opnieuw een terugkeer van de loonindexering te verlangen.

Maar de bond liep met deze inzet al snel achter de feiten aan, want toen Europa eind februari 2022 overvallen werd door de Russische inval in Oekraïne werd de Nederlandse inflatie bovengemiddeld geraakt door door relatief veel gasgebruik. Een inflatiemeting die geen rekening hield met het feit dat de gasprijs voor veel huishoudens een aantal jaren vastligt, speelde ook een rol.

In 2022 was de inflatie 10 procent volgens het nationale inflatiecijfer (CPI) en 11,6 procent volgens het Europese cijfer (HICP), ruim hoger dan in de rest van Europa (figuur 2).

De vakbeweging heeft momenteel haar handen nog vol aan het repareren van het koopkrachtverlies van 2022. Maar zodra de eerste- en tweede-ronde-effecten van de energieprijsschok zijn uitgewerkt, zal blijken of de onderliggende druk om met reële loonstijgingen de krappe arbeidsmarkt te gelde te maken, zich herpakt. De kans daarop is reëel, aangezien de huidige economische terugval naar verwachting slechts tot een licht oplopende werkloosheid leidt (CPB, 2023), waardoor de druk op de lonen vanuit de arbeidsmarkt slechts beperkt afneemt.

Hoewel conjunctuurschommelingen niet geheel aan de arbeidsmarkt voorbij zullen gaan, wordt er ook voor de daaropvolgende jaren niet verwacht dat de werkloosheid sterk zal stijgen (CPB, 2021). De arbeidsmarkt blijft krap in vergelijking met de meeste andere Europese landen. Het is dan ook verre van ondenkbaar dat de jaren twintig het derde opeenvolgende decennium wordt waarin de Nederlandse inflatie niet lager zal uitkomen dan gemiddeld in Europa.

Literatuur

CBS (2008) De Nederlandse Economie 2007. CBS Publicatie, 10 september.

CBS (2022) Nederland Handelsland: Export, import & investeringen. CBS Longread, 31 augustus.

CPB, Centraal Economisch Plan, meerdere jaargangen.

DNB, Jaarverslag, meerdere jaargangen.

Korteweg, P. (1980) Monetair beleid in Nederland. ESB, jrg(nr), 1256–1264.

Leering, R. (1998) Concurrentie binnen de EMU: prijzen, rente en lonen. In: G. Reuten, K. Vendrik en R. Went (red.), De prijs van de euro. Amsterdam: Van Gennep.

Leering, R. (2007) Concurrentiepositie aangetast door loonkostenstijging. ESB, 92(4507), 200–203.

Leering, R. en L. Harteveld (2021) Het is een mythe dat de cao-lonen achterblijven. ESB, 106(4795S), 54–57.

Mundell, R.A. (1960) The monetary dynamics of international adjustment under fixed and flexible exchange rates. The Quarterly Journal of Economics, 74(2), 227–257.

Wal, D. van der (1991) Geloofwaardigheid en het Nederlands wisselkoersbeleid. Maandschrift Economie, 55, 164–182.

Auteur

Categorieën