Een neveneffect van de toegenomen inkomensafhankelijkheid van kortingen en toeslagen is dat het belasting- en toeslagenstelsel steeds complexer wordt. Voor huishoudens is het zeer lastig om in dit stelsel de gevolgen te kunnen overzien van een wijziging in bijvoorbeeld het loon of de huishoudenssituatie.

In het kort

– Op onderdelen is vereenvoudiging goed mogelijk met beperkte herverdelende effecten en met inkomenseffecten die via aanvullend inkomensbeleid verder bij te sturen zijn.

– De vormgeving van zowel het toeslagenstelsel (huurtoeslag, zorgtoeslag en het kindgebonden budget) als de algemene heffingskorting kan sterk vereenvoudigd worden.

– In vervolgonderzoek zou men bijvoorbeeld de arbeidsmarkteffecten van de alternatieven in kaart kunnen brengen.

Nederland kent een progressieve belastingheffing met daarbovenop een omvangrijk stelsel van inkomensafhankelijke heffingskortingen en toeslagen. In de loop van de tijd is dit stelsel steeds verder uitgedijd om te voldoen aan ambitieuze doelstellingen op het gebied van arbeidsparticipatie en evenwichtige inkomensverdeling. Daarbij moesten tegelijkertijd de overheidsfinanciën in de hand worden gehouden.

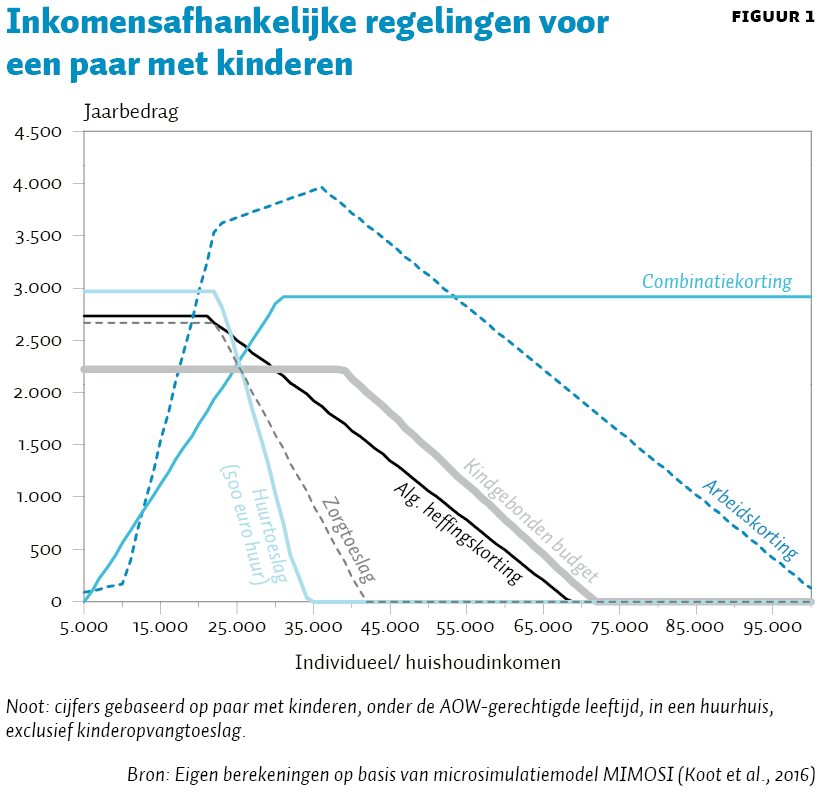

Bij de totstandkoming van nieuw beleid is er vaak voor (een grotere) inkomensafhankelijkheid van toeslagen en kortingen gekozen om tegelijkertijd aan zo veel mogelijk verschillende doelstellingen te kunnen voldoen. De regelingen zijn daarbij vaak geïntensiveerd voor groepen waar het meeste effect te verwachten is (bijvoorbeeld op het terrein van inkomensondersteuning of participatie), en zijn beperkt voor groepen waarbij er minder effect te verwachten is, bijvoorbeeld door de regeling (sterker) te laten afbouwen via het inkomen. Dit heeft geleid tot een complex stelsel, waarin het moeilijk is om zicht te krijgen op de gevolgen voor het recht op kortingen en toeslagen van een inkomenswijziging (zie ter illustratie figuur 1 voor de samenloop van inkomensafhankelijke regelingen bij verschillende inkomenshoogtes wat betreft een paar met kinderen).

Opmerkelijk is dat, ondanks de toegenomen inkomensafhankelijkheid van regelingen, de inkomensongelijkheid in Nederland al jarenlang tamelijk stabiel is (Koot, 2019). De vraag rijst dan ook of men het stelsel, met behoud van zijn herverdelende effecten, niet eenvoudiger zou kunnen vormgeven. In dit artikel zoeken we naar een antwoord op deze vraag.

Inkomensafhankelijke regelingen in Nederland

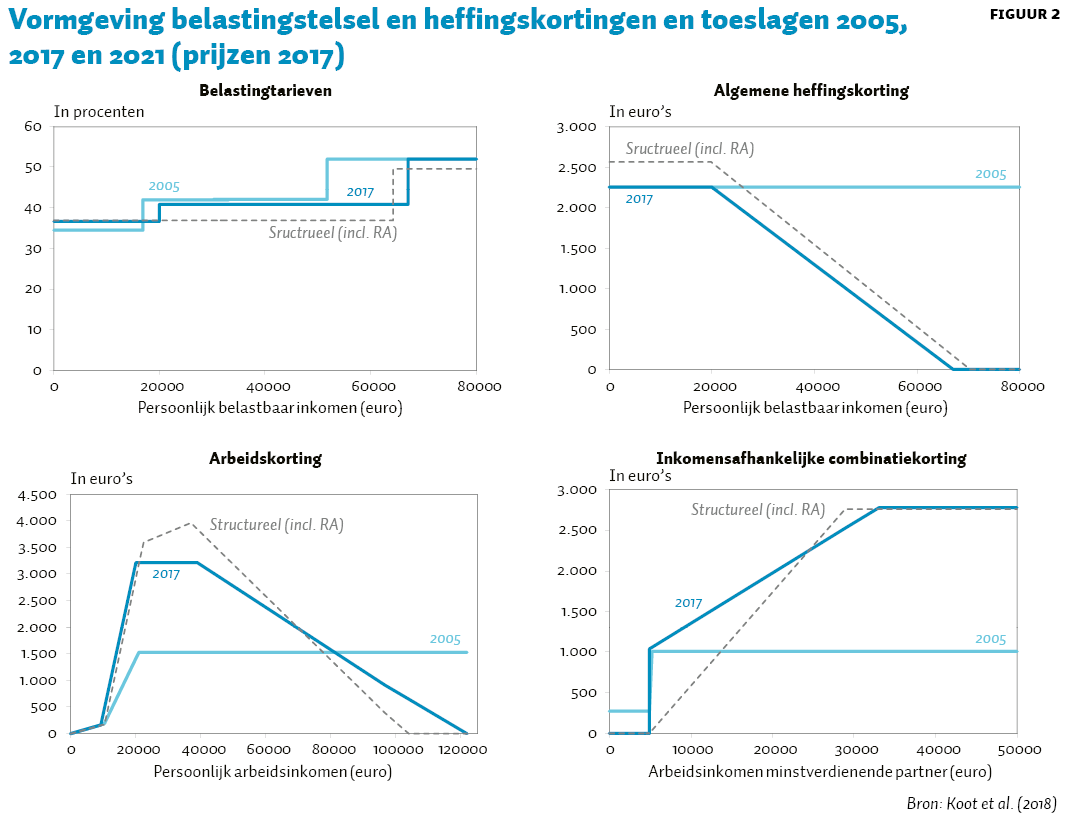

Figuren 2 en 31 geven de belangrijkste inkomensafhankelijke regelingen weer voor personen onder de AOW-gerechtigde leeftijd, en laten zien hoe deze gewijzigd zijn in 2005–2017, en zullen worden in 2017–2021.

Het Nederlandse belastingstelsel kent op dit moment, evenals in 2005, vier belastingschijven. In 2021 blijven er uiteindelijk nog twee belastingschijven over2, met een laag tarief van ruim 37 procent tot een inkomen van circa 68.500 euro, en een toptarief van 49,5 procent voor het inkomen hierboven. De progressiviteit van de belastingheffing neemt dus af, met name de komende jaren.

De heffingskortingen worden juist steeds meer afhankelijk van het inkomen. In 2005 was er sprake van een vast bedrag aan korting voor alle of de meeste huishoudens, maar in het huidige stelsel geldt er een kortingsafbouw voor de midden- en hogere inkomens. De algemene heffingskorting is vooral gericht op de laagste inkomens en kent een afbouw vanaf een inkomen van circa 20.000 euro. De afbouw is gekoppeld aan de lengte van de tweede en derde belastingschijf in het huidige stelsel. Op dit traject wordt de korting afgebouwd naar nul, met in 2021 een afbouwpercentage van ruim zes procent. De arbeidskorting (tot 35.000 euro) en de inkomensafhankelijke combinatiekorting nemen juist toe als het inkomen stijgt. Deze twee heffingskortingen zijn gericht op arbeidsparticipatie en door de toename met het inkomen verlagen deze kortingen de marginale druk op bepaalde inkomenstrajecten (zie de volgende paragraaf). De arbeidskorting wordt weer afgebouwd vanaf een inkomen van 35.000 euro (met een afbouwpercentage van zes procent).

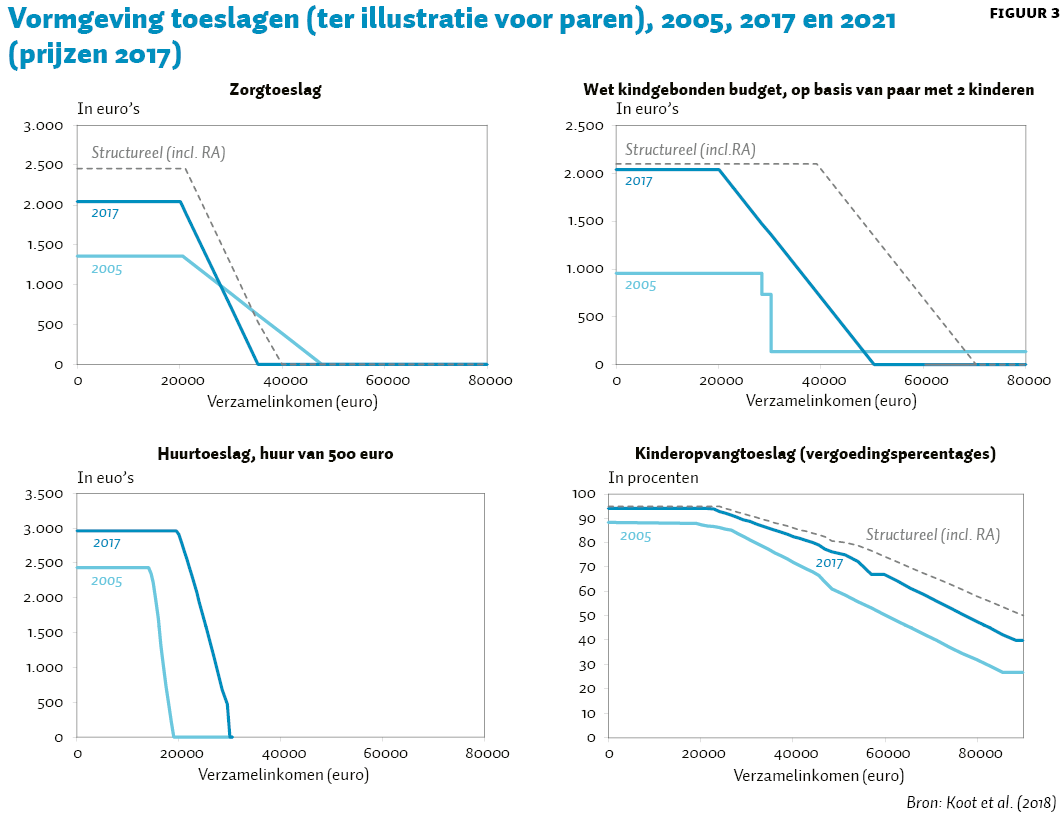

Figuur 3 laat zien dat ook de toeslagen fors gewijzigd zijn in de loop der tijd. De toeslagen kennen momenteel allemaal een normbedrag voor de laagste inkomens, dat afgebouwd wordt met het inkomen boven een vastgestelde inkomensgrens. Het normbedrag hangt onder andere af van het huishoudenstype en ligt lager (huurtoeslag en zorgtoeslag) of juist hoger (kindgebonden budget) voor alleenstaanden (niet weergegeven in figuur 3) dan voor paren.

De huurtoeslag kent de meest steile afbouw (die parabolisch is vormgegeven, en op bepaalde trajecten circa dertig procent bedraagt), gevolgd door de zorgtoeslag (die met een afbouwpercentage van 13,6 procent sneller lager wordt dan in 2005). Het kindgebonden budget wordt over een langer inkomenstraject afgebouwd (met 6,75 procent). Op dit moment worden het kindgebonden budget en de zorgtoeslag afgebouwd vanaf een inkomen van ongeveer 20.000 euro. Het afbouwpunt van het kindgebonden budget voor paren wordt in 2020 verhoogd van thans 20.000 euro naar ruim 40.000 euro. Het afbouwpunt in de huurtoeslag hangt af van het huishoudenstype (alleenstaand, alleenstaande ouder, of paar) en de leeftijd (onder of boven de AOW-gerechtigde leeftijd). Voor alleenstaanden begint de afbouw van de huurtoeslag al bij een inkomen ruim onder het wettelijk minimumloon (WML).

Arbeidsmarktprikkels versus herverdelende effecten inkomensafhankelijke regelingen

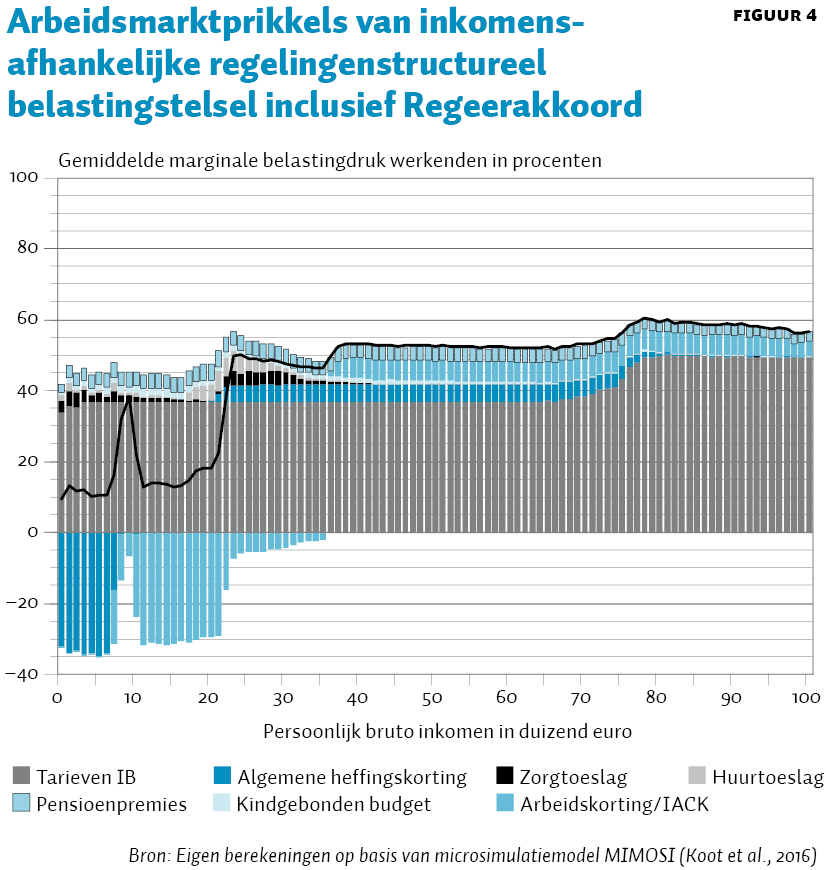

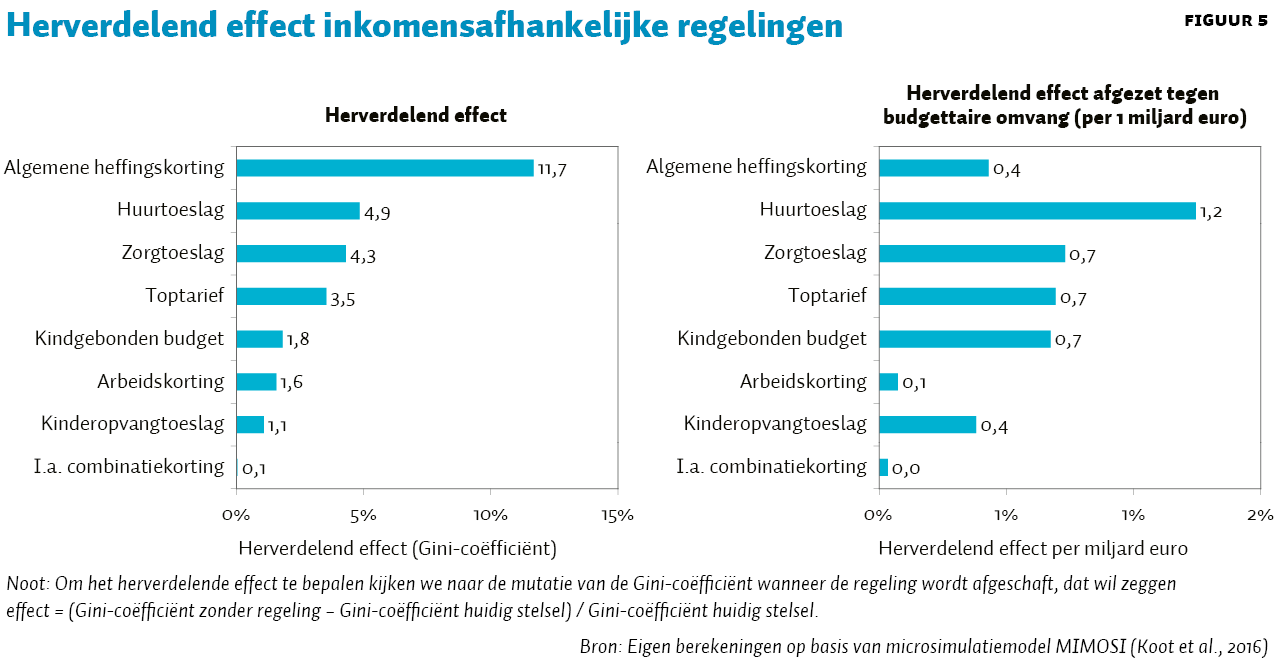

Figuren 4 en 5 geven een overzicht van de herverdelende en de arbeidsmarkteffecten die uitgaan van de verschillende inkomensafhankelijke regelingen in Nederland. De arbeidsmarkteffecten meten we af aan de marginale belastingdruk van werknemers (de belasting die betaald wordt over extra loon) in het structureel belastingstelsel.3 Voor de herverdelende effecten maken we berekeningen van de toe- of afname van de ongelijkheid (afgemeten aan de Gini-coëfficiënt) wanneer de regelingen zouden worden afgeschaft. De berekeningen zijn uitgevoerd met het microsimulatiemodel MIMOSI van het CPB (Koot et al., 2016).

De gemiddelde marginale belastingdruk in Nederland (zwarte lijn in figuur 4) wordt voor een belangrijk deel bepaald door de inrichting van de belastingschijven en -tarieven (effect tarieven inkomstenbelasting (IB; in figuur 4). Door het tweeschijvenstelsel dat in 2020 van kracht wordt, is dit effect constant over het inkomen, met een oploop bij een inkomen van circa 75.000 euro (het aangrijpingspunt van het toptarief in het structurele belastingstelsel).

Door alle inkomensafhankelijke regelingen wijkt de gemiddelde marginale belastingdruk evenwel aanzienlijk af van de tarieven in het tweeschijvenstelsel. De gemiddelde marginale belastingdruk bedraagt voor de laagste inkomens (tot 20.000 euro) circa tien procent. Tot een persoonlijk inkomen van 10.000 euro staat er tegenover de belasting over het extra loon bijna evenveel extra algemene heffingskorting die kan worden verzilverd. Rond een inkomen van 10.000 euro vervalt dit effect, maar vanaf dit punt gaat de arbeidskorting sneller opbouwen (met 28 procent) tot een inkomen van circa 20.000 euro (rond het wettelijk minimumloon). Hierdoor blijft de marginale druk relatief laag. Nog voor het wettelijk minimumloon begint de huurtoeslag voor alleenstaanden af te bouwen, wat de gemiddelde marginale druk rond het wettelijk minimumloon verhoogt.

Tussen een inkomen van 20.000 euro en een inkomen van circa 35.000 euro worden alle toeslagen tegelijkertijd afgebouwd en begint de afbouw van de algemene heffingskorting. Hierdoor neemt de gemiddelde marginale belastingdruk toe. Daartegenover staat dat arbeidskorting nog iets wordt opgebouwd, wat juist een verlagend effect heeft op de marginale belastingdruk. Per saldo ligt de gemiddelde druk op dit traject ruim boven de veertig procent.

Vanaf een inkomen van circa 35.000 euro neemt de gemiddelde marginale druk verder toe tot ruim boven de vijftig procent. De zorgtoeslag is dan afgebouwd, wat de gemiddelde druk verlaagt, maar vanaf dit punt krijgen werknemers te maken met de afbouw van de arbeidskorting (bovenop het belastingtarief en afbouwen van de algemene heffingskorting). Ook loopt voor huishoudens met kinderen de afbouw van het kindgebonden budget nog door.

Bij het aangrijpingspunt van het toptarief is de algemene heffingskorting volledig afgebouwd, hetgeen het effect van het hogere belastingtarief wat dempt. Door de afbouw van de arbeidskorting komt de gemiddelde marginale druk hier boven de 55 procent uit.

Vanaf een inkomen van ongeveer 100.000 euro is de arbeidskorting volledig afgebouwd, en beweegt de marginale belastingdruk naar het toptarief van uiteindelijk 49,5 procent in het tweeschijvenstelsel.

Om het herverdelende effect van de inkomensafhankelijke regelingen te bepalen, kijken we naar het effect van de regeling op de inkomensongelijkheid van huishoudens, afgemeten aan de Gini-coëfficiënt van het gestandaardiseerde, besteedbare huishoudinkomen (Koot, 2019). Voor de berekening van dit effect kijken we hoeveel de Gini-coëfficiënt toe- of afneemt als we de regeling afschaffen. Het grootste herverdelende effect gaat uit van de algemene heffingskorting (figuur 5 links). Bij het afschaffen van de algemene heffingskorting zou de Gini-coëfficiënt bijna twaalf procent hoger liggen dan in het huidige stelsel. De afbouw van de algemene heffingskorting begint reeds voor het wettelijk minimumloon, waardoor alleen de laagste inkomens de maximale korting ontvangen. Het grote effect hangt echter ook samen met de grote budgettaire omvang (circa 27 miljard euro in 2021) van deze regeling. Wanneer er gecorrigeerd wordt voor verschillen in budgettaire omvang (figuur 5 rechts), dan zijn de herverdelende effecten van de algemene heffingskorting kleiner dan van de toeslagen en het toptarief.

De huurtoeslag (omvang 4 miljard euro) en de zorgtoeslag (omvang 6 miljard euro) hebben eveneens grote herverdelende effecten. Beide regelingen zijn gericht op de laagste inkomens, die dan ook het hardst geraakt zouden worden wanneer deze regelingen niet meer zouden bestaan. De Gini-coëfficiënt zou dan stijgen met vijf procent (huurtoeslag) en vier procent (zorgtoeslag). Wanneer er wordt gecorrigeerd voor verschillen in budgettaire omvang (figuur 5 rechts), gaan van deze twee regelingen zelfs de grootste herverdelende effecten uit.

Wanneer de progressiviteit in de belastingtarieven zou worden afgeschaft (door het toptarief gelijk te trekken met het lage tarief in het tweeschijvenstelsel: omvang 5 miljard euro) dan zou de Gini-coëfficiënt met vier procent toenemen.

Van het kindgebonden budget, de kinderopvangtoeslag en de arbeidskorting gaan er kleinere herverdelende effecten uit. Voor het kindgebonden budget en de kinderopvangtoeslag geldt dat dit deels het gevolg is van de beperkte omvang van de regeling. Na correctie voor de verschillen in budgettaire omvang (figuur 5 rechts) geldt dat de herverdelende effecten meer in lijn liggen met de andere toeslagen. Wat betreft de arbeidskorting geldt dat deze bij lagere inkomens eerst toeneemt met het inkomen, en dat uitkeringsgerechtigden hier geen recht op hebben. Bij hogere inkomens wordt de arbeidskorting wel afgebouwd, maar per saldo is het herverdelende effect beperkt (zeker in relatie tot de budgettaire omvang van 21 miljard euro).

De inkomensafhankelijke combinatiekorting is een relatief kleine regeling, waardoor hier nauwelijks herverdelende effecten op macroniveau van uitgaan, ook niet na correctie voor de budgettaire omvang.

Aanknopingspunten voor vereenvoudiging

In deze paragraaf kijken we naar aanknopingspunten voor vereenvoudiging van de inkomensafhankelijke regelingen. Uitgangspunt hierbij is dat de herverdelende werking van de regelingen zo veel mogelijk intact blijft. We analyseren twee casussen: (1) het vereenvoudigen en uniformeren van de verschillende toeslagen, en (2) het afschaffen van de inkomensafhankelijkheid van de algemene heffingskorting.

Casus 1: Verkenning van vereenvoudigde vormgeving toeslagen

In de eerste casus nemen we de toeslagen onder de loep. Met behulp van regressieanalyses verkennen we of de vormgeving van de toeslagen niet eenvoudiger kan (met beduidend minder parameters en afhankelijkheden dan in het huidige stelsel), aan welke richtingen we dan moeten denken met welke inkomenseffecten we rekening moeten houden.

In de toeslagen worden op dit moment verschillende inkomensbegrippen, afbouwgrenzen, afbouwpercentages en maximum-inkomensgrenzen gehanteerd (zie ook figuur 1). Bovendien geldt dat de huurtoeslag een andere toets op het vermogen kent dan het kindgebonden budget en de zorgtoeslag, en dat de toeslagen op verschillende manieren onderscheid maken wat betreft de verschillende typen huishoudens (bijvoorbeeld onderscheid tussen alleenstaanden en paren).

Op basis van de volgende uitgangspunten hebben we daarom gezocht naar mogelijkheden voor vereenvoudiging:

1. De eenvoud van de regeling staat voorop. Centraal in de analyse staat het beperken in de toeslagen van het aantal parameters en afhankelijkheden. De huurtoeslag is ondersteuning voor de door het huishouden te betalen huur, de zorgtoeslag is ondersteuning voor de te betalen zorgpremies en kosten van het eigen risico in het huishouden, en het kindgebonden budget is een ondersteuning voor de kosten die het hebben van kinderen met zich meebrengt, waarbij in de huidige vormgeving alleenstaande ouders extra ondersteund worden. De kinderopvangtoeslag is in de analyse niet meegenomen, omdat deze een ander karakter heeft dan de andere toeslagen. Waar de zorg- en huurtoeslag en het kindgebonden budget vooral gericht zijn op inkomensondersteuning, is de kinderopvangtoeslag vooral gericht op arbeidsparticipatie.

2. Alle toeslagen krijgen hetzelfde afbouwpunt en een gezamenlijk afbouwtraject. Als afbouwpunt nemen we het wettelijk minimumloon. Het afbouwpercentage wordt bepaald via een regressieanalyse. Dit uitgangspunt komt neer op het integreren van de verschillende toeslagen in één gezamenlijke toeslag.

3. De vermogenstoetsen voor de verschillende toeslagen worden geüniformeerd (hierbij gaan we uit van de vermogenstoets die geldt voor het kindgebonden budget, en van de zorgtoeslag van ruim 80.000 euro vermogen boven de vrijstelling in box 3).

4. De inkomenseffecten ten opzichte van het huidige stelsel moeten zo klein mogelijk zijn. De toeslagen zijn immers gericht op het bieden van inkomensondersteuning.

5. De uitgaven aan het totaal der toeslagen blijven gelijk.

Voor huishoudens met een toeslag zijn er regressieanalyses uitgevoerd waarin de huidige vormgeving van de toeslagen verklaard wordt uit de hoogte van de huur4, de zorgkosten in het huishouden5, het aantal kinderen, uit een dummyvariabele die aangeeft of er sprake is van een alleenstaande ouder, en uit het inkomen boven het wettelijk minimumloon (het gekozen afbouwpunt). Met behulp van de regressieanalyse wordt er een vormgeving afgeleid die resulteert in minimale ‘fouten’ (of in dit geval minimale inkomenseffecten), en waarmee er dus voldaan wordt aan de uitgangspunten. In de analyse houden we er verder rekening mee dat de toeslag die volgt uit de regressie niet negatief mag zijn. In formulevorm:

toeslag=x1×huur+x2×aantalkinderen+x3

×alleenstaandeouder+x4×zorgkosten−x5

×toetsingsinkomen+fout1

Waarbij:

toeslag= de som van de huurtoeslag, zorgtoeslag en het kindgebonden budget

x1 t/m x5 = de te schatten parameters

toetsingsinkomen = max(0,(verzamelinkomen − wml)) × (verzamelinkomen < eindpunt toeslag voor het huishouden)

fout1= inkomenseffect in euro’s

Voordeel van deze formule is dat we rekening houden met een interactie tussen de verschillende toeslagen bij het bepalen van het afbouwpercentage x5. Een nadeel is echter dat in deze specificatie alle toeslagen dezelfde maximum-inkomensgrens hebben. Het geschatte afbouwpercentage wordt dan waarschijnlijk onderschat, omdat de beperking van de inkomenseffecten ertoe leidt dat de hoogste maximum-inkomensgrens van de afzonderlijke toeslagen de overhand krijgt bij een gezamenlijk afbouwtraject.

Een alternatieve aanpak is om voor iedere toeslag apart een regressieanalyse uit te voeren en per toeslag een afbouwpercentage te berekenen. De som van de aparte toeslagen vormt dan de vereenvoudigde toeslag. Dit geeft juist een overschatting van het geschatte afbouwpercentage, omdat in het huidige stelsel de huurtoeslag fors sneller wordt afgebouwd dan de andere twee toeslagen en de som dan vooral bepaald wordt door de huurtoeslag. De alternatieve methode ziet er in formulevorm als volgt uit:

huurtoeslag=y1×huur−y2×toetsingsinkomen+fout2

zorgtoeslag=y3×zorgkosten−y4×toetsingsinkomen+fout3

kindgebondenbudget=y5×aantalkinderen+y6

×alleenstaandeouder−y7×toetsingsinkomen+fout4

Waarbij:

y1 t/m y7 = de te schatten parameters

fout2 t/m fout4 = inkomenseffecten in euro’s

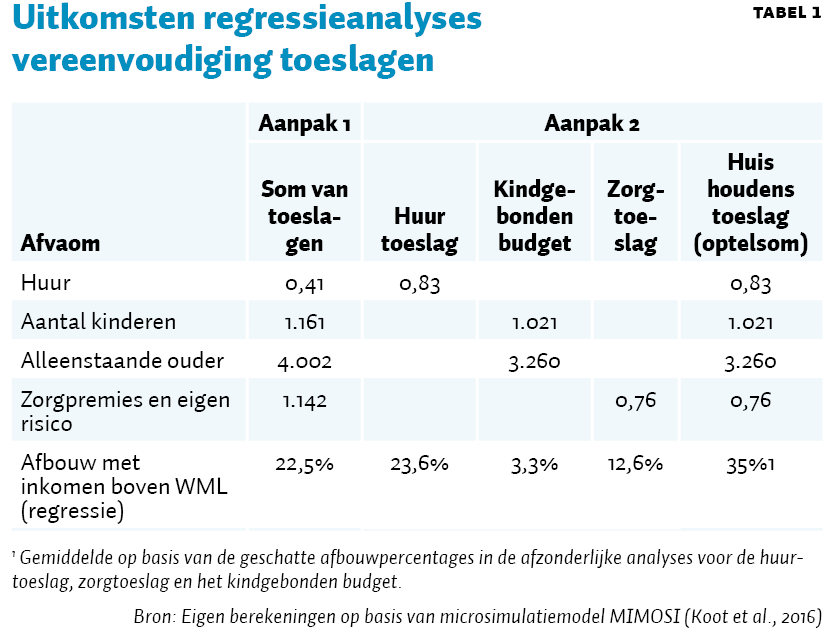

Tabel 1 geeft inzicht in de schattingsresultaten van de verschillende methodes. In aanpak 1 ligt het geschatte afbouwpercentage met het inkomen (22,5 procent) duidelijk lager dan in aanpak 2 (35 procent). Omdat het afbouwpunt in beide analyses hetzelfde is (het wettelijk minimumloon: WML) geldt dat aanpak 1 (ten opzichte van aanpak 2) gemiddeld genomen gunstig uitwerkt voor huishoudens met een inkomen boven het afbouwpunt. Aanpak 2 heeft een hoger afbouwpercentage, en is daarmee juist gemiddeld genomen gunstiger voor de inkomens rond het afbouwpunt.

Omdat beide methodes niet perfect zijn in het vaststellen van het afbouwpercentage, gaan we voor de nieuwe toeslag precies in het midden van beide methodes zitten, met een afbouwpercentage van 29 procent. Om de nieuwe toeslag vervolgens weer budgetneutraal te maken, verlagen we de overige parameters in de regressieanalyse in aanpak 2 (rekening houdend met de onderlinge verhoudingen). We gaan daarbij uit van de parameters in aanpak 2 omdat deze het gunstigst uitpakt voor de laagste inkomens, waarop de inkomensondersteuning in het huidige stelsel het meest gericht is. De nieuwe vereenvoudigde en geïntegreerde toeslag komt er dan als volgt uit te zien:

toeslaghuishouden=80

+€3.130×alleenstaandeouder+73

×toetsingsinkomen

Waarbij:

huur = het huurdeel boven de 3.000 euro per jaar en onder de 8.400 euro per jaar

zorgkosten = betaalde zorgpremies en kosten in het kader van het eigen risico in het huishouden

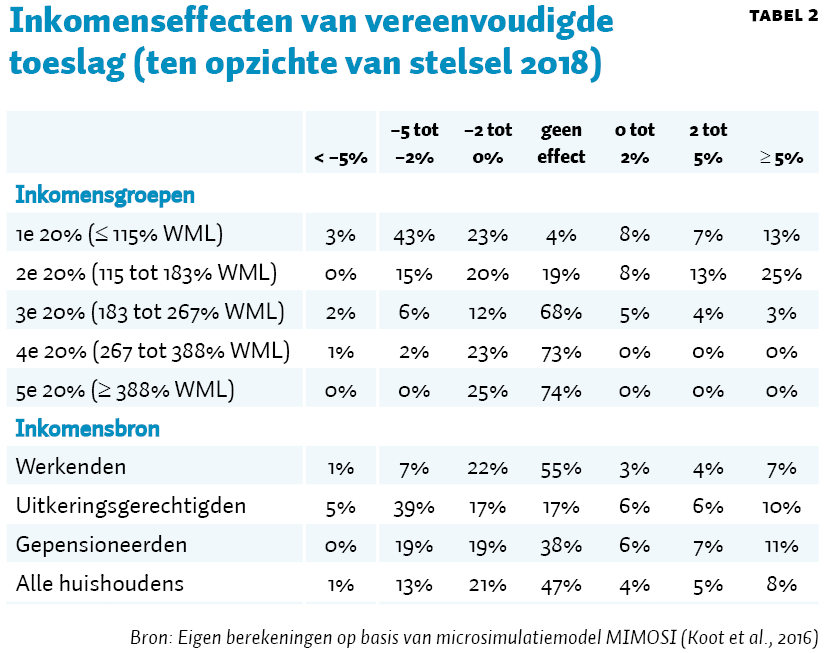

Tabel 2 brengt de inkomenseffecten in kaart van de nieuwe vormgeving ten opzichte van het huidige stelsel. Hieruit blijkt dat het grootste deel van de effecten beperkt blijft tot een voor- en achteruitgang van vijf procent. De meeste negatieve effecten zijn zichtbaar bij de laagste inkomensgroep (< 115% WML) en bij uitkeringsgerechtigden. Dit zijn de groepen die, in het huidige stelsel, vaak de maximale toeslag krijgen uitgekeerd. Omdat vereenvoudiging van de toeslagen ten koste gaat van de gerichtheid, treden bij deze groepen de grootste effecten op. Met aanvullend inkomensbeleid is het echter goed mogelijk om de effecten verder te beperken.

De herverdelende effecten van het toeslagenstelsel blijven in de nieuwe vormgeving verder nagenoeg gelijk. De Gini-coëfficiënt ligt bij invoering van de nieuwe toeslag 0,1 procent lager dan in het huidige stelsel.

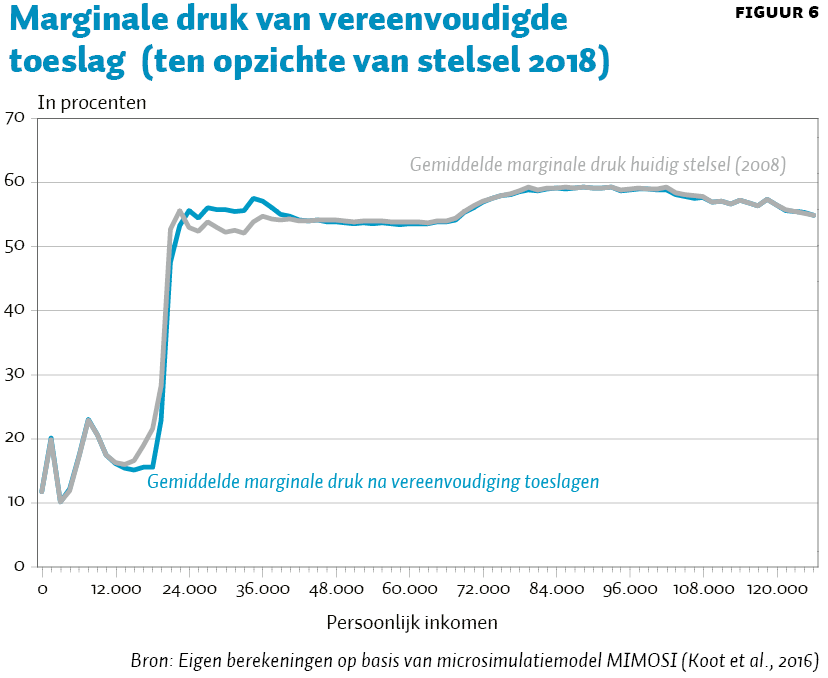

De gemiddelde marginale druk onder het WML neemt in de nieuwe toeslag af ten opzichte van het huidige stelsel (figuur 6). Dit komt doordat in het huidige stelsel de huurtoeslag voor alleenstaanden reeds voor het WML afgebouwd wordt, terwijl in de nieuwe toeslag de afbouw pas vanaf het WML begint. Tussen het WML en modaal inkomen neemt de marginale druk juist iets toe. De nieuwe toeslag wordt met 29 procent gemiddeld genomen sneller afgebouwd dan in het huidige stelsel. Een optie voor aanvullend beleid is om op dit traject het afbouwpercentage te verlagen.

Casus 2: Afschaffen van de inkomensafhankelijkheid van de algemene heffingskorting

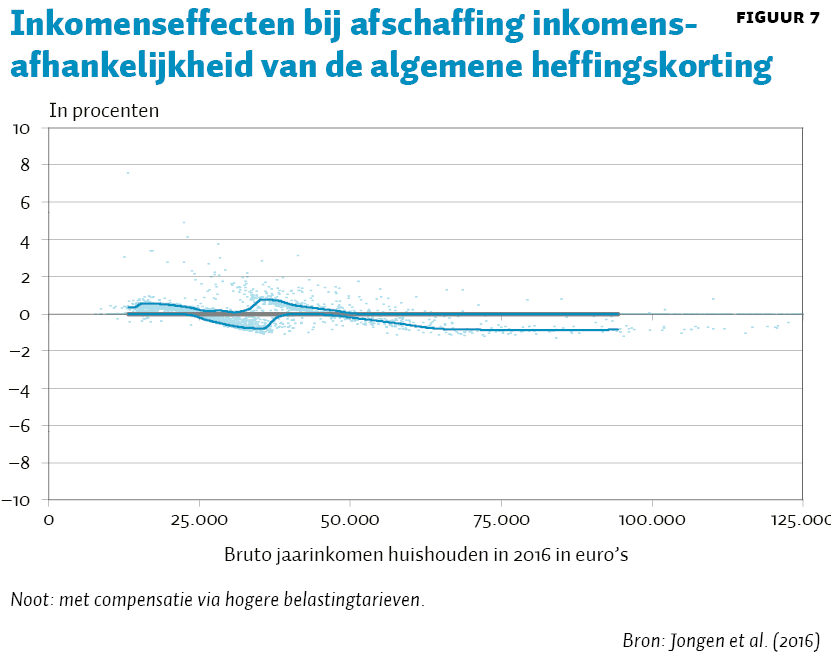

De tweede casus betreft het afschaffen van de inkomensafhankelijkheid van de algemene heffingskorting. Het afbouwen van de algemene heffingskorting is een weinig transparante verhoging van de marginale belastingdruk uit 2013, die gepaard gaat met forse administratieve lasten (Jongen et al., 2016). De afbouw van de algemene heffingskorting (met zes procent voor personen onder de AOW-gerechtigde leeftijd) vindt precies plaats over de lengte- van de tweede en derde belastingschijf, waardoor de afbouw de facto werkt als het verhogen van de belastingtarieven in deze twee schijven met zes procent. Voor niet AOW-gerechtigden kan de inkomensafhankelijkheid van de algemene heffingskorting dus zonder koopkrachtgevolgen worden afgeschaft, met eenzelfde verhoging van de belastingtarieven. Voor personen boven de AOW-gerechtigde leeftijd is de algemene heffingskorting lager, waardoor het bijbehorende afbouwpercentage eveneens lager ligt. Voor deze groep zouden de schijftarieven daarom minder verhoogd moeten worden. Door echter, naast de verhoging van de schijftarieven met zes procent, gelijktijdig de ouderenkorting te verhogen, is het toch mogelijk om, ook voor de AOW-gerechtigden, de inkomensafhankelijkheid af te schaffen met marginale inkomenseffecten (Jongen et al., 2016). Figuur 7 laat zien dat de inkomenseffecten grotendeels liggen tussen de −1 en +1 procent.

De herverdelende effecten van het stelsel zouden in deze variant gelijk blijven. Afschaffing van het afbouwen van de algemene heffingskorting leidt in eerste instantie tot een toename van de Gini-coëfficiënt met 2,3 procent. Dat komt doordat ook hogere inkomens weer de volledige heffingskorting krijgen. Maar na het verhogen van de tarieven van de tweede en derde schijf wordt dit effect vrijwel volledig teniet gedaan.

Conclusies

In dit artikel is de complexiteit van het belastingstelsel in kaart gebracht, en in het bijzonder de toenemende inkomensafhankelijkheid van heffingskortingen en toeslagen. Bij de totstandkoming van de huidige vormgeving van de inkomensafhankelijke regelingen hebben de herverdelende en de arbeidsmarkteffecten een belangrijke rol gespeeld. Hier zijn deze effecten voor het huidige stelsel gekwantificeerd, en is er gekeken of het mogelijk is om het stelsel te vereenvoudigen met behoud van deze effecten. De conclusie is dat op onderdelen vereenvoudiging goed mogelijk is (met beperkt herverdelende effecten, en met inkomenseffecten die verder bij te sturen zijn met aanvullend inkomensbeleid). De vormgeving van het toeslagenstelsel (huurtoeslag, zorgtoeslag en het kindgebonden budget) en ook de algemene heffingskorting kunnen sterk vereenvoudigd worden. Wel moet er opgemerkt worden dat de analyses in dit artikel een verkennend karakter hebben. In vervolgonderzoek zou men bijvoorbeeld de arbeidsmarkteffecten van de alternatieven in kaart kunnen brengen.

Eindnoten

1 Uitgangspunt in figuur 2 en 3 is het voorgenomen beleid in het Regeerakkoord van het kabinet-Rutte III. Op Prinsjesdag heeft het kabinet aangekondigd om de algemene heffingskorting, de arbeidskorting en de zorgtoeslag extra te verhogen in 2020. Deze extra verhogingen zijn niet verwerkt in dit artikel; ze hebben wel gevolgen voor de hoogte van de kortingen, maar niet voor de vormgeving.

2 Voor personen boven de AOW-leeftijd geldt in 2021 een drieschijvenstelsel.

3 In het structurele belastingstelsel is al het voorgenomen beleid de komende jaren (ook na 2021) in de regelingen verwerkt.

4 Specifiek gaat het om het huurdeel boven de 3.000 euro per jaar en onder de 8.400 euro per jaar.

5 Betaalde premies voor de basiszorgverzekering en kosten in het kader van het eigen risico in het huishouden (paren betalen deze dubbel).

Literatuur

Jongen, E., P. Koot en M. Vlekke (2016) De politieke economie van inkomensbeleid: makkelijker kunnen we het niet maken? CPB Achtergronddocument, 30 juni.

Koot, P. (2019) Het ramen van beleidseffecten op de inkomensverdeling via de Gini-coëfficiënt. CPB Achtergronddocument, 21 maart 2019.

Koot, P., H.-W. de Boer en E. Jongen (2018). De belastingdruk van een- en tweeverdieners vanaf 2005: een intertemporele en internationale analyse van de belastingdruk voor paren in Nederland. CPB Achtergronddocument, 15 februari 2018.

Koot, P., M. Vlekke, E. Berkhout en R. Euwals (2016) MIMOSI: microsimulatiemodel voor belastingen, sociale zekerheid, loonkosten en koopkracht. CPB achtergronddocument, 30 maart.

Auteurs

Categorieën