Begin 2018 zal de Europese Centrale Bank het tempo van haar opkoopprogramma verlagen. Na september zal het waarschijnlijk worden afgebouwd en stopgezet. Heeft het programma opgeleverd wat werd gehoopt? Zal de ECB het opgekochte papier weer van haar balans afhalen en zo ja, hoe dan?

In het kort

– Het duurt nog jaren voordat kwantitatieve verruiming is afgebouwd.

– Bij een volgende cyclische neergang komt de effectieve ondergrens voor de rente direct in zicht.

– Ook de fiscale versnippering binnen de eurozone blijft een uitdaging.

In januari 2015 kondigde de Europese Centrale Bank (ECB) haar beleid van kwantitatieve verruiming (quantitative easing; QE) aan. Dit had direct een sterk effect op de financiële markten: rentes op staatsobligaties daalden toen bekend werd dat de ECB deze ging opkopen.

Alle lidstaten van de monetaire unie hebben min of meer van QE geprofiteerd. De lage rentestanden en de ruime liquiditeit vertaalden zich in een toenemende kredietgroei, terwijl die eerst met name in Zuid-Europa aan het krimpen was. Ook werd de euro aanvankelijk minder waard, vooral tegenover de Amerikaanse dollar. Hier profiteerden exporteurs weer van.

Ook lijkt het initiële beleidsdoel van QE behaald: de ECB motiveerde QE bij invoering door te wijzen op het gevaar van deflatie, wat toen een reëel scenario leek. Inmiddels is het acute deflatiegevaar geweken. Dit is de voornaamste reden dat de ECB op 26 oktober aankondigde haar opkoopprogramma te vertragen.

Al met al heeft QE waarschijnlijk een bescheiden positief effect gehad op economische groei en inflatie in alle eurolanden. Tegelijkertijd heeft QE ook risico’s gecreëerd. In totaal is er circa 2.200 miljard euro opgekocht en daarmee zijn met name obligaties sterk in waarde toegenomen.

Door de lage rente is de prikkel van overheden om hun economieën te hervormen en hun overheidsfinanciën op orde te brengen kleiner geworden. Maar dankzij de lage rente hebben zij wel ademruimte om minder of langzamer te bezuinigen, wat de economische groei ten goede komt. De lage marktrente werkt in Nederland door in lagere rekenrentes met een negatief effect op de dekkingsgraden van pensioenfondsen. Ook zijn de huizenprijzen in de eurozone duidelijk gestegen, met name in de steden.

De kans op financiële zeepbellen is toegenomen. Als het opkoopprogramma wordt gestopt, en zeker als de ECB opgekochte obligaties gaat verkopen, zal de prijs van obligaties weer dalen. Door de resulterende hogere rente worden eerdere ‘meevallers’ voor overheden, geldleners en huizenkopers weer teruggedraaid, met mogelijke negatieve schokken als gevolg. Pensioenfondsen zullen desondanks een oplopende (reken)rente met opluchting begroeten.

Afbouw balans kan lang duren

Dat de ECB vanaf begin volgend jaar haar opkoopprogramma gaat afbouwen, betekent niet dat zij helemaal stopt met het kopen van overheidspapier. Opgekochte obligaties die aflopen zullen nog steeds worden vervangen door identiek papier. De balansomvang van de ECB blijft dus vooralsnog constant. Op termijn kan zij deze op twee manieren verkleinen: door aflopende obligaties niet door nieuwe te vervangen óf door ze actief te gaan verkopen.

In de VS is de Federal Reserve (Fed) al sinds oktober 2014 gestopt met haar opkoopprogramma. Recent kondigde zij aan dat zij aflopende activa niet langer volledig zal herbeleggen (de zogeheten lift-off). Als de Fed doet wat ze nu aankondigt, zal haar balans over zo’n zes jaar weer gelijk zijn aan die van voor de financiële crisis in 2007.

De ECB kan uiteraard voor een ander tempo kiezen. Zij heeft haar monetaire operaties ook anders vormgegeven dan de Fed. Zo beheerst de ECB, anders dan tot voor kort de Fed, de geldmarktrente vrij strak via de bekende rentecorridor. Dit betekent dat zij haar monetair beleid sneller kan normaliseren dan de Fed dat destijds kon (Potter, 2014). De ECB heeft zelf nog geen enkel signaal gegeven over hoe zij denkt over het verkleinen van de balans. Wel is het zo goed als zeker dat de beleidsrente niet verhoogd zal worden voordat het aankoopprogramma is afgelopen, waardoor de depositorente zeker tot in 2019 negatief blijft. Of de beleidsrente tegen die tijd omhoog kan, hangt mede af van het dan vigerende inflatietempo (ECB, 2017). De Fed heeft haar rente overigens al wel een aantal keer verhoogd ondanks dat zij haar balans nog niet verkleind heeft.

De negatieve beleidsrente heeft ook negatieve consequenties voor de financiële stabiliteit. Banken zien hun rentemarge – hun belangrijkste bron van inkomsten – onder druk staan door lagere rente-inkomsten; de solvabiliteit van pensioenfondsen en verzekeraars komt in gevaar en de lage rente houdt insolvabele bedrijven en banken overeind. Overigens duidt recent onderzoek vanuit de ECB erop dat de negatieve effecten van de lagere rentemarge in het algemeen worden gecompenseerd door de positieve effecten van het conjunctuurherstel: lagere kredietverliezen en hogere provisie-inkomsten (Altavilla et al., 2017).

De kans is evenwel groot dat we in een cyclische neergang terechtkomen voordat de balans van de ECB substantieel is verkleind of voordat de beleidsrente op een significant hoger niveau ligt. Dan kunnen de negatieve effecten van de lage-renteomgeving voor de winstgevendheid van het bankwezen pijnlijk zichtbaar worden, met gevolgen voor de financiële stabiliteit.

Monetair beleid na Kwantitatieve Verruiming

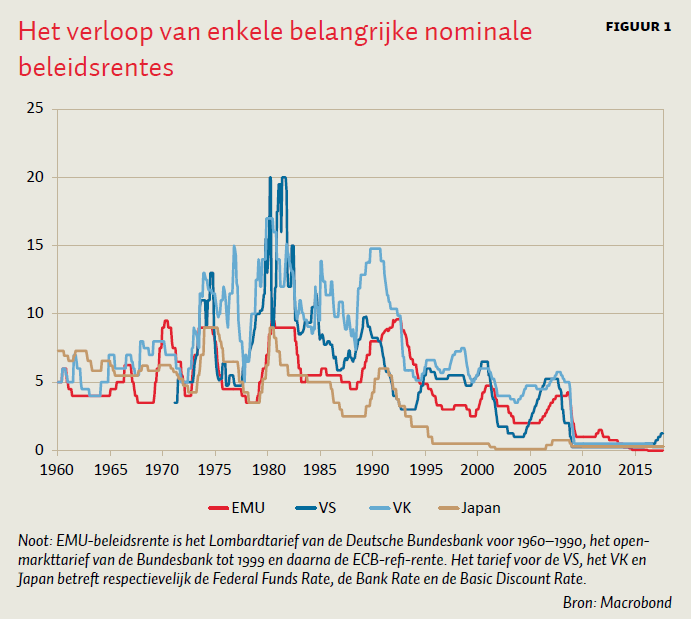

Het gaat dus nog jaren duren voordat QE is afgebouwd en de beleidsrentes zijn genormaliseerd. De beleidsrente van de belangrijkste centrale banken zullen daarbij waarschijnlijk niet terugkeren naar in het verleden gebruikelijke niveaus. De rentes vertonen sinds begin jaren tachtig al een structureel dalende trend, zie figuur 1, en er lijkt weinig kans dat wij de komende jaren een sterk oplevende inflatie zullen zien (Van Schoot en De Groot, 2017).

Oplossen van de effectieve ondergrens

De aanhoudend lage inflatie stelt de ECB voor twee extra uitdagingen. Ten eerste is het met een lage inflatie lastig in een laagconjunctuur om de economie voldoende te stimuleren. Want wil een centrale bank bij een inflatietempo van zeg één procent een reële beleidsrente van bijvoorbeeld minus vier procent bewerkstelligen, dan moet zij de beleidsrente tot min drie procent kunnen verlagen. Dit is onder de zogenaamde effectieve ondergrens (effective lower bound, ELB) voor de beleidsrente. De voornaamste reden dat die grens er is, is dat vermogens ook in contanten aangehouden kunnen worden. Contanten kennen een rente van nul procent.

Voor de ELB zijn minstens drie oplossingen denkbaar, ieder met hun eigen voor- en nadelen. Allereerst een hogere inflatiedoelstelling. Die geeft een centrale bank meer ruimte om de reële rente onder de nul procent te brengen zonder ook de nominale rente te moeten verlagen. Aan het vaststellen van een hogere inflatiedoelstelling kleven echter ook de nodige nadelen (Rogoff, 2016). En als het de centrale banken nu al niet lukt om het inflatietempo op te krikken naar circa twee procent, wat is de geloofwaardigheid van een hogere inflatiedoelstelling dan?

Een andere manier om de ELB op te heffen is het verregaand terugdringen van chartaal geld. In veel landen loopt het gebruik van chartaal geld al trendmatig terug, vooral vanwege de groeiende populariteit van giraal geld. Dit is een gevolg van de innovaties op het betaalvlak, die giraal betalen steeds eenvoudiger hebben gemaakt (ESB, 2017). Men mag echter verwachten dat in veel landen ook vanuit het beleid de druk zal toenemen om het gebruik van chartaal geld te doen verminderen, mede om de centrale banken in de toekomst meer armslag te geven. Hierbij kan ook gedacht worden aan een progressief oplopende provisie bij het opnemen van grote bedragen aan chartaal geld (Bordo en Levin, 2017; Boonstra, 2017).

Ook kan de centrale bank de inflatie pogen aan te wakkeren door meer vermogenstitels op te kopen of door de economie te stimuleren via monetaire financiering of helikoptergeld (Boonstra en Van Schoot, 2016). Deze opties lijken echter wettelijk en vooral politiek onmogelijk.

Fragmentatie obligatiemarkten eurozone

De tweede extra uitdaging voor de ECB is de markt voor staatsleningen, die binnen de eurozone langs nationale grenzen is gefragmenteerd. Als zich binnen de eurozone spanningen voordoen en financiële markten daarop reageren, dan kunnen de spreads tussen de staatsrente van de sterkere en zwakkere landen snel oplopen. Dit kan ertoe leiden dat de ECB ook in de toekomst gedwongen kan worden om in tijden van crisis als ‘buyer of last resort’ van staatsleningen op te treden.

Ondanks al het na de crisis in gang gezette beleid is deze achilleshiel van de eurozone nog altijd niet aangepakt. Als deze zwakke plek in het ontwerp van de eurozone niet wordt versterkt zal de ECB opnieuw grootschalig moeten instappen in een onverhoopte volgende eurocrisis. Het is echter de vraag hoe lang de politiek nog accepteert dat de politiek onafhankelijke ECB zich (al dan niet gedwongen) zo verregaand met het begrotingsbeleid bezighoudt, daarbij de grenzen van haar mandaat opzoekt en dit, volgens sommigen, overschrijdt.

Er zijn drie voor de hand liggende oplossingen van dit probleem. De meest effectieve is een gemeenschappelijke uitgifte van overheidsschuld via conditionele eurobonds. Op deze manier consolideert men niet alleen de staatsschuld, maar alle landen die zich houden aan de gemaakte beleidsafspraken behouden toegang tot financiering. En de conditionaliteit stuurt landen beleidsmatig de goede kant op. Met de op te leggen premies kan een stevige buffer worden opgebouwd om tegenslagen op te vangen, en landen die zich beleidsmatig misdragen, kunnen worden uitgesloten zonder besmettingsgevaar voor andere landen (Boonstra, 2012). Helaas leeft in kringen van politici nog steeds het onterechte idee dat eurobonds onderdeel zijn van de door velen verafschuwde transferunie.

De tweede oplossing is het optuigen van een fonds dat in tijden van crisis grootschalig staatsschuld van in de problemen geraakte landen op kan kopen. Dit fonds moet dan wel, via stortingen of ex-ante-garantstellingen van alle lidstaten, met zekerheid over honderden miljarden euro’s kunnen beschikken om indruk te maken.

De derde oplossing is een rücksichtlose handhaving van artikel 125 van het Verdrag van Lissabon, de zogeheten no bail-out-clausule. De ervaringen van de Griekse crisis zijn wat dit betreft niet bemoedigend. Als geen van deze drie oplossingen wordt gekozen, zal de ECB zich waarschijnlijk bij een volgende conjuncturele neergang weer snel geroepen voelen om wederom over te gaan tot QE of het (opnieuw) optuigen van andere onconventionele opkoopprogramma’s.

Conclusie

De ECB streeft “een inflatie beneden, maar dicht bij de twee procent” na. Het nastreven van een licht positief inflatietempo is zinvol omdat, gegeven de aanwezigheid van de ELB, monetair beleid in een omgeving van extreem lage inflatie aan effectiviteit verliest. Het was dan ook zeer verdedigbaar dat de ECB in een tijd waarin een duidelijke deflatiedreiging speelde, het beleid van QE in gang zette. Momenteel laat de conjunctuur in de eurozone een gezond beeld zien en lijkt het deflatiegevaar geweken. Het is dus tijd om het opkoopprogramma af te bouwen. Maar zolang de inflatie laag blijft – en daar heeft het alle schijn van – zullen de beleidsrentes niet snel stijgen en blijft de ELB een effectief monetair beleid in de weg staan. De ECB moet proactief en creatief gaan nadenken over hoe zij deze in de toekomst wil gaan omzeilen.

Literatuur

Altavilla, C., M. Boucinha en J.-L. Peydró (2017) Monetary policy and bank profitability in a low interest rate environment. ECB Working Paper, 2105.

Boonstra, W.W. (2012) Conditionele Eurobonds als overgangsregime. ESB, 97(4630), 134–137.

Boonstra, W.W. (2017) Op weg naar een girale wereld? Rabobank Special, 26 oktober. Te vinden op economie.rabobank.com.

Boonstra, W.W. en D.S. van Schoot (2016) Geld scheppen met Boonstra en Van Schoot, (1 t/m 9). Blog te vinden op www.esb.nu.

Bordo, M.D. en A.T. Levin (2017) Central bank digital currency and the future of monetary policy. NBER Working Paper, 23711.

ECB (2017) Monetary policy decisions, 26 oktober. Publicatie te vinden op www.ecb.europa.eu.

ESB (2017) Innovatie in betalen. ESB Dossier, 102(4753S).

Potter, S. (2014) Interest rate control during normalization. Remarks at the SIFMA Conference on Securities Financing Transactions, New York City, 7 oktober.

Rogoff, K.S. (2016) The curse of cash. Princeton: Princeton University Press.

Schoot, D.S. van, en E. de Groot (2017) Low wage growth in the Eurozone to limit the ECB’s upside. Rabobank Special, juli 2017. Te vinden op economie.rabobank.com.

Auteurs

Categorieën