Een stochastische schuldanalyse geeft inzicht in de financiële houdbaarheid van de Nederlandse overheidsschuld op de middellange termijn. Op basis van historische gegevens simuleren we duizend paden voor de rente, het primair saldo en de economische groei en de bijbehorende schuldniveaus tot en met 2030.

In het kort

– Stochastische schuldmodellering geeft inzicht in de financiële houdbaarheid bij onzekerheid.

– De kans is groot dat de Nederlandse overheidsschuld op de middellange termijn financieel houdbaar blijft.

– Ook als de renteschokken zich opstapelen blijft de kans op onhoudbare schuldniveaus gering.

De rente op Nederlandse tienjaarsstaatsobligaties is van december 2021 tot juni 2022 met ruim twee procentpunt gestegen. Om de inflatie het hoofd te bieden, heeft de Europese Centrale Bank (ECB) op 21 juli de beleidsrente met een half procentpunt verhoogd. De kosten waarvoor Nederland zich op de kapitaalmarkt kan financieren nemen dus sinds lange tijd weer toe. Dit roept de vraag op hoe groot het risico is dat de overheidsfinanciën onhoudbaar worden, en dat de overheid zich in extremis niet meer kan financieren in de markt.

De analyse in dit artikel is een instrument om deze financiële houdbaarheid te onderzoeken. We passen een stochastische schuldanalyse toe om zo inzicht te krijgen in de financiële houdbaarheid van de Nederlandse overheidsschuld op de middellange termijn. Gegeven de recente toename in de rente, besteden we speciale aandacht aan de manier waarop schokken in de rente doorwerken in de staatsschuld.

De analyse vormt voor het Centraal Planbureau (CPB) een aanvulling op zijn bestaande set aan instrumenten (Adema en Van Tilburg, 2019; Westerhout et al., 2020; Van Tilburg en Kuijpers, 2021; CPB, 2022a). Financiële houdbaarheid onderscheidt zich van intergenerationele houdbaarheid doordat deze zich uitsluitend concentreert op de vraag hoe groot het risico is dat de overheid zich niet meer in de markt zou kunnen financieren (Westerhout, 2021). Intergenerationele houdbaarheid richt zich daarentegen op de vraag of toekomstige generaties kunnen rekenen op eenzelfde niveau van overheidsvoorzieningen als de huidige generaties.

In deze analyse staan het huidige en toekomstige niveau van de staatsschuld centraal. Naast een basisprojectie van de schuld uit CPB (2022b) wordt een waaier van alternatieve projecties gepresenteerd tot en met 2030, op basis van stochastische simulaties. Deze methode maakt de onzekerheden zichtbaar rondom de basisprojectie.

Methode

De analyse is gebaseerd op het Debt Sustainability Framework for Market Access Countries (MAC DSA) van het Internationaal Monetair Fonds (IMF, 2021). Dit raamwerk past het IMF onder andere toe bij zijn periodieke Article IV consultations, waarin de financiële gezondheid van de overheidsfinanciën van landen wordt geanalyseerd.

In de IMF-methode wordt de schuldquote vijf jaar vooruit geprojecteerd. In onze toepassing verdubbelen we deze periode tot tien jaar, waardoor we aansluiten bij de raming uit het Centraal Economisch Plan 2022 (CPB, 2022b). De schuldquote in het volgende jaar is afhankelijk van het niveau in het jaar daarvoor, met medeneming van rente en economische groei, en verminderd met het primair saldo.

De stochastiek wordt in het model geïntroduceerd door 1.000 trekkingen te doen van de rente, groei en het primair saldo, waardoor er een waaier van 1.000 schuldprojecties ontstaat. Bij de IMF-methode worden er ook schulden in buitenlandse valuta meegenomen. Aangezien voor Nederland de omvang van deze schuld te verwaarlozen is, laten we deze hier buiten beschouwing (CBS, 2021).

In formulevorm is de schuldvergelijking:

staatsschuld t = (1 + effectieve reële overheidsrente t) /

(1 + reële groeivoet van het bbp t ) staatsschuld t–1 –

primair saldo t

(1)

Hierbij zijn de staatsschuld en het primair saldo uitgedrukt als percentages van het bruto binnenlands product (bbp). De groei van het bbp en de effectieve overheidsrente zijn gedefleerd met de verandering van de marktprijzen van de bruto-productie om reële variabelen te verkrijgen.

Het basispad tot en met 2030 komt uit het Centraal Economisch Plan 2022 (CPB, 2022b). De waarden voor de rente, de bbp-groeivoet en het primair saldo in het basispad noemen we de ‘basispadwaarden’. Vervolgens worden er voor elk projectiejaar – 2021 tot en met 2030 – 1.000 stochastische schokken gesimuleerd voor de rente, de bbp-groeivoet en het primair saldo. De 1.000 trekkingen worden verminderd met de corresponderende steekproefgemiddelden. Deze schokken worden opgeteld bij de basispadwaarden van de rente, de bbp-groeivoet en het primair saldo. Voor de 1.000 paden wordt tot slot de schuldquote over de tijd berekend met behulp van de formule (1). Zo ontstaan 1.000 paden van de schuldquote.

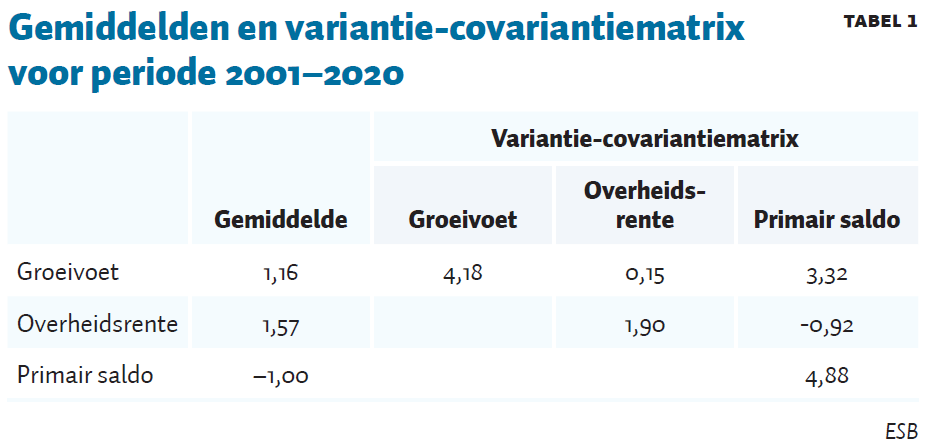

We gebruiken twintig jaar aan historische data van 2001 tot en met 2020, in plaats van de elf jaar die het IMF gebruikt, zodat ook de financiële crisis van 2008 binnen de historische periode valt. De trekkingen van de schokken vinden plaats uit een gezamenlijk normale verdeling van de drie genoemde variabelen. De gemiddelden, variantie en covarianties van de variabelen zijn bepaald op basis van bovengenoemde historische data (tabel 1).

Drie aannames van de methode lichten we uit. Ten eerste houden we er rekening mee dat de schokken van de verschillende stochastische variabelen in een jaar met elkaar samenhangen. Deze eigentijdse correlatie komt tot stand doordat de trekkingen uit een gezamenlijk normale verdeling komen, waarbij de gemiddelden, varianties en covarianties zijn bepaald op basis van de periode 2001–2020 (tabel 1). Terwijl de bbp-groei een positieve correlatie heeft met zowel het primair saldo als de rente, is alleen de tweede relatie statistisch significant op het 90-procentsniveau. Daardoor zullen positieve bbp-groeischokken in onze simulatie relatief vaak gepaard gaan met positieve renteschokken. De negatieve relatie tussen de rente en het primair saldo is ook significant op het 90-procentsniveau. Positieve renteschokken zullen dan ook vaker gepaard gaan met een negatieve schok in het primair saldo.

Ten tweede hebben we geen reactie gemodelleerd van het primair saldo op de hoogte van de overheidsschuld. Het is in de wetenschappelijke literatuur over de stochastic debt- sustainability analysis gebruikelijk om dergelijke reacties te modelleren om de tijdpaden van de overheidsschuld zo realistisch mogelijk te voorspellen (Westerhout, 2021). Ondanks dat het negeren van zulke reacties een mogelijke overschatting van de overheidsschuld oplevert, is het doel van deze exercitie om in beeld te brengen wat er met de staatsschuld gebeurt als er niet op voorhand wordt uitgegaan van budgettair ingrijpen.

Ten derde wordt in de IMF-methode geen autocorrelatie gemodelleerd. Voor de bepaling van de schok in een volgend jaar heeft de realisatie van een schok in het voorgaande jaar geen effect. Voor de ontwikkeling van de rente is deze aanname niet realistisch. Het is onwaarschijnlijk dat wanneer de rente in een jaar een positieve schok krijgt, dit geen invloed zal hebben op het niveau van de rente in de daaropvolgende jaren. Een gevolg is dat een dergelijke specificatie de kans op sterk stijgende rentes minder groot maakt. In het licht van de actualiteit met stijgende rentes presenteren we ook resultaten van twee specificaties waarbij renteschokken langer doorwerken.

Resultaten

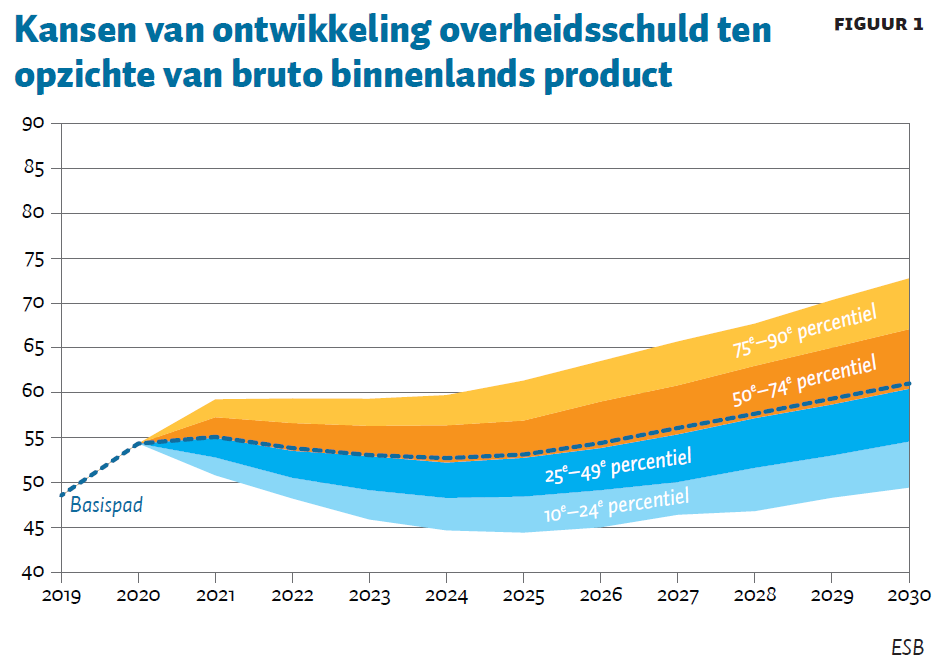

De resultaten zijn samengevat in figuur 1 waarbij er om het basispad uit het Centraal Economisch Plan (CPB, 2022b) een waaier van 1.000 schuldprojecties ligt. In 2030 komt de schuldquote in 90 procent van de simulaties uit onder 73 procent van het bbp. Een schuldquote van 73 procent bbp ligt boven de normen van het Stabiliteits- en Groeipact, maar is niet historisch hoog: in de periode 1987–1996 schommelde de overheidsschuld steevast tussen de 70 en 75 procent bbp. In 2 procent van de simulaties komt de schuldquote in 2030 boven 80 procent van het bbp uit, en in twee van de 1.000 gevallen boven de 90 procent.

De fan chart laat zien dat de onzekerheid rondom het basispad groter wordt naarmate de projectiehorizon toeneemt als gevolg van de stapeling van de jaarlijkse schokken. De spreiding tussen het 10e en 90e percentiel blijft echter beperkt.

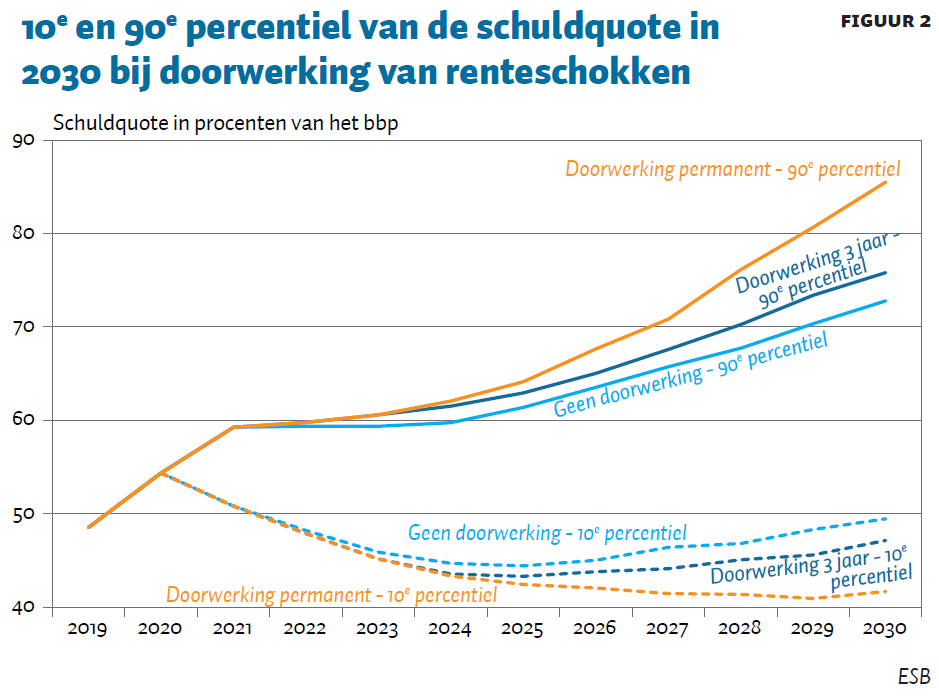

Het is waarschijnlijk dat voor de effectieve overheidsrente schokken langer doorwerken dan een jaar. Als de rente in een jaar flink toeneemt, dan zal deze schok in de volgende jaren nog doorwerken. Voor de resultaten in figuur 1 is er geen doorwerking in latere jaren verondersteld. In figuur 2 laten we daarom naast de analyse zonder doorwerking ook het 10e en 90e percentiel zien voor renteschokken die drie jaar en permanent doorwerken. Bij de economische groei en het primair saldo is het minder evident om a priori persistentie te veronderstellen: deze flow-variabelen zijn minder afhankelijk van het voorafgaande jaar.

Als renteschokken drie jaar doorwerken dan is de schok in de rente in een jaar gelijk aan de som van de huidige renteschok en de twee voorgaande schokken. Bij permanente doorwerking is de renteschok gelijk aan de som van alle voorgaande schokken. In de analyse laten we de verdeling waaruit de schokken worden gegenereerd ongewijzigd ten opzichte van de analyse zonder doorwerking.

Als schokken langer doorwerken, blijft de kans op onhoudbare schuldniveaus klein, maar wordt de waaier breder dan zonder doorwerking (zie figuur 2). In de driejaarsdoorwerking verandert er weinig: het 90e percentiel komt uit op 76 procent bbp, een toename van drie procentpunt ten opzichte van de analyse zonder doorwerking. In het geval van permanente doorwerking komt de schuldquote met een kans van 90 procent onder de 85 procent uit. Doordat de schokken, zowel positief als negatief, langer doorwerken wordt de kans op meer extreme rentepaden groter.

Als historische ontwikkelingen in de rente, primaire saldi en economische groei niet representatief zijn voor toekomstige ontwikkelingen, dan worden de waaiers in de grafieken breder of smaller. De toekomstige schokken in de variabelen zijn namelijk gebaseerd op de ontwikkelingen in de afgelopen 20 jaar. Het gebruik van alternatieve historische perioden – 11 jaar en 50 jaar – voor het bepalen van de gezamenlijk normale verdeling heeft overigens geen noemenswaardig effect op de resultaten.

Conclusie

De kans is groot dat de Nederlandse overheidsschuld op de middellange termijn financieel houdbaar blijft. Uiteraard is de inschatting van een precieze waarschijnlijkheid met grote onzekerheid omgeven, en is het onmogelijk om te bepalen wanneer een schuldniveau onhoudbaar wordt. Daarom zijn we voorzichtig in het trekken van conclusies.

Als renteschokken niet langer dan een jaar doorwerken blijft de schuld in 2030 met een kans van 90 procent onder de 73 procent van het bbp. In de specificatie waarbij de renteschokken zich opstapelen en de rente sneller kan stijgen – een relevante variant in het licht van recente ontwikkelingen – blijft de kans op onhoudbare schuldniveaus gering. Zo is in het geval van permanente doorwerking de kans 90 procent dat de schuld kleiner blijft dan 85 procent van het bbp in 2030.

Het is onmogelijk om een scherpe grens te trekken tussen een financieel houdbare en onhoudbare overheidsschuld. Via de stochastische schuldanalyse maken we inzichtelijk met welke waarschijnlijkheid bepaalde schuldniveaus in de toekomst worden bereikt. Dit is een middel om vroegtijdig verschillende paden van de ontwikkeling van de overheidsfinanciën in beeld te brengen. Op deze manier kunnen beleidsmakers tijdig bijsturen als de financiële houdbaarheid in gevaar dreigt te komen. Het CPB zal daarom stochastische schuldanalyses blijven uitvoeren en presenteren.

Literatuur

Adema, Y. en I. van Tilburg (2019) Zorgen om morgen. CPB Vergrijzingsstudie, december.

CBS (2021) Overheidsfinanciën, eerste kwartaal 2021. Schuld in vreemde valuta blijft dalen. CBS Publicatie, 24 juni.

CPB (2022a) Analyse coalitieakkoord 2022–2025. CPB Notitie, januari.

CPB (2022b) Centraal Economisch Plan 2022. CPB Raming, maart.

IMF (2021) Debt sustainability analysis for market-access countries. IMF Analyse, 19 februari.

Tilburg, I. van, en S. Kuijpers (2021) Schuldprojectie 2060 met varianten. CPB Achtergronddocument, september.

Westerhout, E. (2021) Hoe meten we of de overheidsfinanciën houdbaar zijn? CPB Achtergronddocument, december.

Westerhout, E., A. Trommelen en S. van Veldhuizen (2020) Schokproef overheidsfinanciën 2020. CPB Achtergronddocument, september.

Auteurs

Categorieën