Tijdens de grote recessie is de reële consumptie van Nederlandse huishoudens met maar liefst zeven procent afgenomen. In hoeverre is dit toe te schrijven aan de hypotheekschulden en de ontwikkeling van de huizenprijzen?

In het kort

– Van de zeven procent consumptiedaling komt zes procentpunt voor rekening van huishoudens met veel hypotheekschuld.

– Huishoudens met onderwaterhypotheken nemen hiervan twee derde, namelijk vier procentpunt, voor hun rekening.

– De daling van de huizenprijzen speelt bij de consumptiedaling indirect een rol. De directe effecten zijn één procentpunt.

In het kort

Dit artikel is gebaseerd op Zhang (2019) en Ji et al. (2019). Dit artikel is ook in het Engels beschikbaar.

In 2013 was de reële consumptie van Nederlandse huishoudens 7 procent lager dan voor de grote recessie (figuur 1). Vaak wordt deze daling van de consumptie in verband gebracht met de forse daling van de huizenprijzen – het reële huizenprijspeil lag in 2014 27 procent lager dan in 2008. Met dalende huizenprijzen nemen namelijk ook de vermogens van huishoudens af, en daarmee dus de mogelijkheid om uit vermogen te consumeren.

Een andere veelgenoemde verklaring richt zich op de lengte van de huishoudbalansen. Nederlandse huishoudens hebben gemiddeld een schuld van rond de 250 procent van hun netto besteedbaar inkomen. Dat is, op Denemarken na, de hoogste van alle OESO-landen. Volgens bijvoorbeeld Lukkezen en Elbourne (2015) is juist deze lengte een verklaring voor de relatief forse afname van de consumptie tijdens de grote recessie. De vraag is dus of er op huishoudniveau een verband is tussen de dalende huizenprijzen, hoge schulden en een afname van de consumptie. Aan de hand van twee nieuwe onderzoeken zullen wij deze vraag proberen te beantwoorden.

Effecten van huizenprijsdaling

Het geïsoleerde effect van een huizenprijsdaling hangt samen met een daling in huishoudconsumptie, maar deze samenhang lijkt wel minder sterk dan vaak wordt aangenomen op macroniveau (Zhang, 2019). Een daling van de reële huizenprijzen van tien procent op korte termijn gaat gepaard met een gemiddelde daling van 0,4 procent van de consumptie. Bijlsma en Mocking (2017) vinden in een vergelijkbaar onderzoek dat dalende huizenprijzen een beperkte, maar meetbare, invloed hebben op de besparingen van Nederlandse huishoudens.

Een lager huizenvermogen kan de consumptie via twee hoofdkanalen beïnvloeden: via het ‘pure’ vermogenseffect (dalend vermogen leidt tot minder consumptie), en via leenrestricties – huizenvermogen kan immers als onderpand voor een lening dienen (bijvoorbeeld een hypotheek). Een mogelijk derde kanaal is preventieve besparingen, maar die zijn moeilijk te onderscheiden van de leenrestricties als we niet expliciet naar de schuldenkant van de huishoudbalans kijken.

Het ‘pure’ vermogenseffect lijkt een rol te spelen in de daling van huishoudconsumptie, zo toont Zhang (2019). De consumptie van eigenwoningbezitters daalt met 0,7 procent gelijktijdig met een huizenprijsdaling van tien procent, terwijl dit effect voor huurders verwaarloosbaar is. Dit betekent dat voor iedere daling van het huizenvermogen met één euro, eigenwoningbezitters hun consumptie met twee cent verminderen. Deze resultaten komen overeen met de internationale literatuur, waarin eigenwoningbezitters, na een verandering van het huizenvermogen met één euro, hun consumptie in dezelfde richting met één tot drie cent aanpassen (zie bijvoorbeeld Atalay et al. (2014) voor Australië en Canada; Gan (2010) voor Hongkong; en Paiella en Pistaferri (2017) voor Italië).

Leenrestricties spelen naast het ‘pure’ vermogenseffect een nog grotere rol. Vanwege dalende huizenprijzen kunnen huishoudens minder lenen omdat ze minder onderpand tot hun beschikking hebben. Veel huishoudens hebben weinig liquide middelen om tegenvallers op te kunnen vangen (het mediane huishouden beschikt maar over 15.000 euro). Dit heeft gevolgen voor de consumptie, omdat schokken in bijvoorbeeld het inkomen meteen doorwerken in de consumptie. Gelijktijdig met een huizenprijsdaling van tien procent daalt de consumptie van eigenwoningbezitters met weinig liquide middelen of veel schulden met 1 à 1,4 procent, terwijl dit voor eigenwoningbezitters met veel liquide middelen of lage schulden gelijk is aan ongeveer 0,4 procent. De eerste groep bestaat meestal uit huishoudens die op hun leenlimiet of er tegenaan zitten. Deze resultaten lijken erop te wijzen dat leenrestricties of schulden een belangrijker kanaal zijn dan het ‘pure’ vermogenseffect.

Ondanks deze resultaten kan van de reële consumptiedaling van zeven procent slechts één procentpunt worden verklaard door het directe effect van een daling in de huizenprijzen. Maar dit sluit niet uit dat de huizenprijsdaling indirect nog samenhangt met de consumptiedaling. Een mogelijke indirecte interactie is via huishoudens met hoge hypotheekschulden, waarbij een huizenprijsdaling ertoe kan leiden dat het huis onder water komt te staan. Mian en Sufi (2013) laten voor de Verenigde Staten zien dat dalende huizenprijzen de consumptie negatief beïnvloeden en dan vooral wat betreft huishoudens met hoge schulden. Deze resultaten bieden aanknopingspunten voor verder onderzoek.

Het effect van schulden op consumptie

In het tweede onderzoek kijken we dan ook naar de samenhang tussen de schuldenkant van de huishoudbalans en huishoudconsumptie (Ji et al., 2019). Dit doen we door ten tijde van de grote recessie consumptiepatronen van huishoudens met relatief hoge schulden te vergelijken met die van huishoudens met lage schulden. Ook internationaal zijn er veel aanwijzingen dat schulden een belangrijke rol spelen in de huishoudconsumptie. Zo laat Baker (2018) zien dat hoe hoger het schuldniveau van een huishouden is, hoe groter de daling van consumptie is tijdens een crisis. Voor Nederland is er op huishoudniveau nog weinig ander onderzoek gedaan naar de effecten van schulden op de huishoudconsumptie.

We vergelijken de consumptie-ontwikkeling van huishoudens met een hoge hypotheekschuld met die van andere huishoudens. Huishoudens met een hoge hypotheekschuld definiëren we, onafhankelijk van het niveau van de huizenprijzen, als de 25 procent huishoudens met de hoogste verhouding schuld ten opzichte van inkomen – het gemiddelde voor deze groep is 5,7. De overige huishoudens hebben een gemiddelde schuld-inkomensratio van 0,7.

Binnen de groep huishoudens met hoge schulden besteden we vervolgens speciale aandacht aan huishoudens waarvan het huis onder water staat. Het aandeel huishoudens met een onderwaterhypotheek én hoge schulden is door de sterke daling van de huizenprijzen tijdens de grote recessie sterk gestegen, van twintig procent in 2007 tot zestig procent in 2014. Ter vergelijking: voor huishoudens met lage schulden liep in dezelfde periode het aandeel met een onderwaterhypotheek op van één naar drie procent.

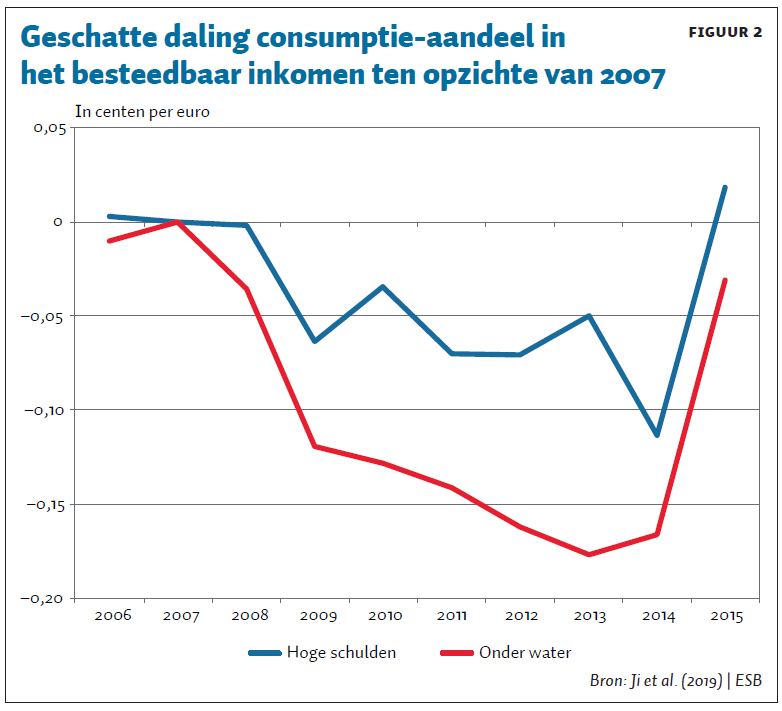

We kijken niet alleen naar het effect van hoge schulden op de huishoudconsumptie, maar ook of dit verandert over de tijd als gevolg van de grote recessie door bijvoorbeeld een inkomensdaling of een grotere kans op werkloosheid (figuur 2). Ook huizenprijsdalingen kunnen indirect een rol blijven spelen via hoge schulden, vooral voor huishoudens waarvan het huis onder water komt te staan. Tot slot nemen we in het achterliggende onderzoek (Ji et al., 2019) de verandering in de compositie van de groep huishoudens met hoge schulden mee, zoals het toenemend aantal onderwaterhypotheken.

Huishoudens met hoge hypotheekschulden hebben hun consumptie in crisistijd sterk verminderd. Hun huis met hypotheek komt vaker onder water te staan door lagere huizenprijzen. In 2014 consumeerden zij, op het diepste punt, elf cent per euro minder van hun gemiddelde besteedbaar inkomen dan huishoudens met hoge schulden deden in 2007 (figuur 2). Vóór de grote recessie consumeerden deze huishoudens meer dan huishoudens met een relatief lage hypotheekschuld. Tijdens de grote recessie nam de consumptie van de huishoudens met hoge hypotheekschulden sterk af richting het niveau van huishoudens met lage hypotheekschulden, terwijl deze laatste groep hun consumptieniveau nauwelijks aanpaste.

Deze relatie tussen schulden en consumptie kan via drie verschillende kanalen worden verklaard. Twee hebben te maken met de hoogte van de schuld: preventieve besparingen door risicoaversie en leenrestricties. Een derde heeft te maken met de verandering in schuld, het zogenaamde consumptiefkredieteffect.

Preventieve besparingen (het eerste kanaal) kunnen afhangen van schuldniveaus en zo de consumptie beïnvloeden. Huishoudens staan bloot aan meer risico’s ten tijde van een crisis, zoals het verliezen van een baan, de daling van hun inkomen of veranderingen in het overheidsbeleid. Risicoaverse huishoudens zien de gevolgen van de crisis in hun omgeving en de onzekerheid die zij ervaren neemt dus toe. Dit kan huishoudens doen besluiten om minder te consumeren en in plaats daarvan meer te sparen of hun (hypotheek)schuld af te lossen – zelfs al hebben zij (nog) geen leenrestricties of een daadwerkelijke schok in hun inkomen of vermogen gehad (Caroll et al., 2012; Challe en Ragot, 2016; Guerrieri en Lorenzoni, 2017). Preventieve besparingen zijn waarschijnlijk het grootst bij huishoudens met hoge hypotheekschulden waarvan het huis al onder water stond of dat is komen te staan als gevolg van de huizenprijsdaling, omdat de mogelijke gevolgen van een schok voor hen het grootste zijn. Zij consumeren op het diepste punt dan ook achttien cent per euro van hun gemiddelde besteedbaar inkomen minder dan dezelfde subgroep in 2007 deed ( figuur 2).

Het tweede kanaal (leenrestricties voor huishoudens met hoge hypotheekschulden) lijkt geen hele grote rol te spelen. Huishoudens met hoge hypotheekschulden en weinig financiële middelen (hieronder vallen zowel liquide middelen als aandelen en obligaties) gedragen zich niet anders dan huishoudens met hoge hypotheekschulden en veel financiële middelen. Dus er is geen reden om aan te nemen dat leenrestricties voor deze groep huishoudens een belangrijke rol spelen.

Het derde mogelijke kanaal loopt via consumptief krediet (Andersen et al., 2016). Voor de grote recessie leenden vooral huishoudens die verhuizen extra om eenmalige uitgaves te bekostigen, zoals een nieuwe keuken. In de jaren daarna brachten ze hun consumptie terug naar het oude niveau. Maar tijdens de grote recessie lijken huishoudens die verhuizen minder bereid te zijn en/of minder de mogelijkheid te hebben om extra uitgaven te financieren met schuld. Op het diepste punt consumeren zij dan ook 23 cent per euro minder van hun gemiddelde besteedbaar inkomen dan dezelfde subgroep in 2009 deed. Er wordt dus minder gebruikgemaakt van consumptief krediet door huishoudens die verhuizen tijdens de recessie, en dat zou een daling van de consumptie tijdens de grote recessie deels kunnen verklaren. Maar op macroniveau is het aantal huishoudens dat jaarlijks verhuist met ongeveer zes procent in feite klein, en dus heeft consumptief krediet een beperkte impact.

Het effect op de macroconsumptie

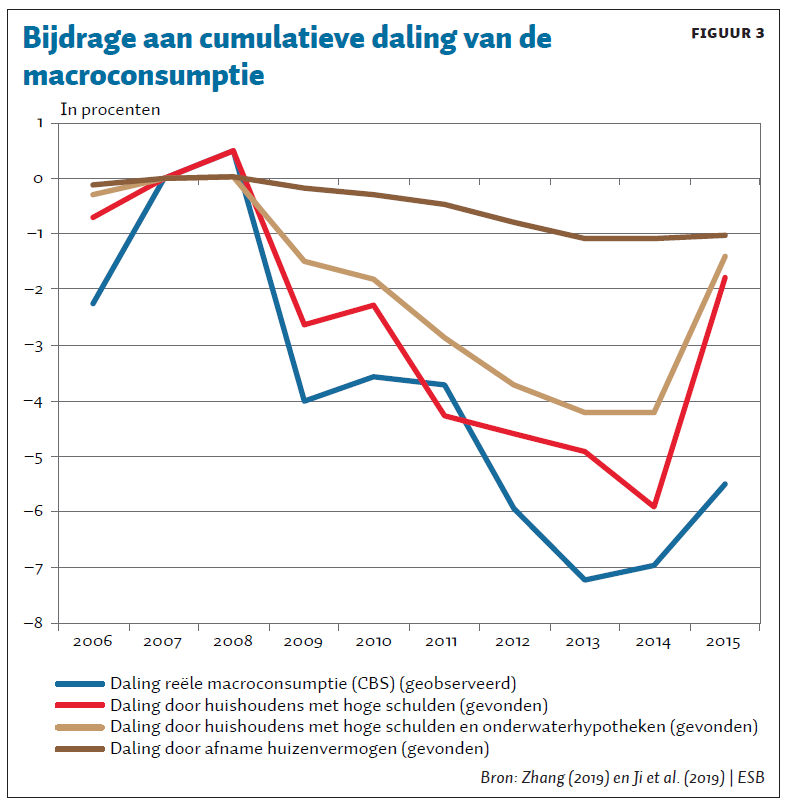

De consumptiedaling wordt maar ten dele verklaard door het directe effect van de afname van het huizenvermogen (figuur 3). Door een daling van de reële huizenprijzen met tien procent verminderen huishoudens hun consumptie met 0,4 procent. Als we rekening houden met een huizenprijsdaling van 27 procent, kan de daling van het huizenvermogen één procentpunt van de geobserveerde reële macroconsumptiedaling van zeven procent verklaren. Deze schatting houdt geen rekening met mogelijke indirecte effecten, waarin ook de interacties tussen huishoudens een rol kunnen spelen.

De consumptiedaling van huishoudens met hoge hypotheekschulden in combinatie met het indirecte effect van een huizenprijsdaling heeft een veel groter aandeel in het dalen van de consumptie op nationaal niveau gehad. Als huishoudens met hoge schulden zich tijdens de grote recessie net zo hadden gedragen als daarvoor, dan zou de totale macroconsumptie zes procentpunt hoger liggen. Binnen deze groep hebben vooral huishoudens met een huis dat al onder water stond, of dat is komen te staan tijdens de grote recessie, hierin een belangrijk aandeel van vier procentpunt. Preventieve besparingen lijken voor deze huishoudens het belangrijkste onderliggende kanaal te zijn, waarbij naast de huizenprijsdaling ook toegenomen inkomens- en werkgelegenheidsrisico’s een rol kunnen hebben gespeeld (Ji et al., 2019).

Om een idee te krijgen hoe we in ons onderzoek tot deze daling van zes procentpunt komen, geven we een simpel maar niet volledig rekenvoorbeeld. In 2014 consumeren huishoudens met hoge schulden elf cent per euro van hun gemiddelde besteedbaar inkomen minder dan huishoudens met hoge schulden in 2007 (figuur 2). Daarnaast staat bij zestig procent van de huishoudens met hoge schulden hun huis onder water. Voor deze subgroep is de consumptie in 2014 met zeventien cent per euro van hun gemiddelde besteedbaar inkomen lager dan voor dezelfde groep in 2007. De gewogen gemiddelde daling van huishoudens met hoge schulden is daarmee in 2014 vijftien cent per euro van hun gemiddelde besteedbaar inkomen lager dan in 2007. Deze groep consumeert in 2007 35 procent van de totale reële macroconsumptie. Met een gemiddelde daling van vijftien cent per euro van hun gemiddelde besteedbaar inkomen daalt de totale macroconsumptie in dit rekenvoorbeeld met 5,1 procent. Merk op dat, ten tijde van de grote recessie, de huishoudens met lage schulden hun consumptie niet aanpassen.

Omdat er een grote overlap is tussen de huishoudens met hoge schulden en de huishoudens met huizenvermogen is het onmogelijk om de impact op de macroconsumptie van deze twee groepen bij elkaar op te tellen. Er zijn dus nog andere oorzaken die een deel van de geobserveerde macroconsumptiedaling kunnen verklaren, maar met de huidige data is het niet mogelijk hier verder onderzoek naar te doen (kader).

Kader 1: Belang van een betere meting van de consumptie

In de onderzoeken benaderen we de consumptie per huishouden door het gebruik van administratieve data op het huishoudniveau van inkomen en vermogen. De consumptie van een huishouden is gelijk aan het besteedbaar inkomen minus de besparingen. De besparingen worden benaderd door de verandering in het vermogen. Helaas veranderen de vermogens ook door prijsmutaties van vermogens en schenkingen, waardoor de benadering niet perfect is.

Het zou zeer nuttig zijn als er meer betrouwbare data over consumptie op huishoudniveau beschikbaar zouden zijn voor Nederland. Daarvoor is het nodig dat de waarneming van schenkingen en beleggingswinsten bij vermogens verbeterd wordt. In Zweden heeft het statistisch bureau inzicht in alle beleggingsportefeuilles van huishoudens (op ISIN-niveau). Daardoor is het veel beter in te schatten wat de beleggingswinsten zijn geweest, en welk deel van de vermogenstoename door besparingen is veroorzaakt. In Amerika gebruiken miljoenen huishoudens apps waarin al hun financiële gegevens gecombineerd zijn. Dat is ook goed bruikbaar voor onderzoek (Baker, 2018). Spiegelaar en Lennartz (2018) gebruiken in hun studie data over betaalrekeningen van de Rabobank, dit is in potentie een zeer zuivere maatstaf voor de consumptie. Maar in hun onderzoek hebben zij slechts toegang tot een beperkt deel van de consumenten, en verder geen inzicht of consumenten nog betaalrekeningen bij andere banken hebben. Zhang (2019) gebruikt de aankoop van een auto als proxy. Het nadeel is dat er weinig variatie in de data is, aangezien slechts vijf procent van de huishoudens jaarlijks een auto koopt. Tot slot zijn de enquête-data van de huishoudconsumptie ook een goed alternatief. Het is dan wel belangrijk dat huishoudens over een langere periode worden gevolgd, en de data over de jaren heen op een consequente manier worden uitgevraagd.

Tot slot

De reële consumptie van Nederlandse huishoudens is tijdens de grote recessie met zeven procent sterk gedaald. De samenhang tussen het directe effect van de daling van huizenvermogen en de daling van huishoudconsumptie blijkt beperkt te zijn. Eigenwoningbezitters verminderen hun consumptie met twee cent voor iedere euro aan waardedaling wat betreft hun huizenvermogen. Het afgenomen huizenvermogen kan één procentpunt van de afname verklaren van de reële macroconsumptie.

Het blijkt dat een groot deel van de consumptiedaling samenhangt met de hoge (hypotheek)schulden van huishoudens in combinatie met het indirecte effect van de huizenprijsdaling. Huishoudens met hoge schulden verminderen hun consumptie op het hoogtepunt van de grote recessie met elf cent per euro van hun gemiddelde besteedbaar inkomen ten opzichte van vergelijkbare huishoudens met hoge schulden in 2007. Voor eigenwoningbezitters met een huis dat al onder water stond of dat is komen te staan is de consumptiedaling tijdens de crisis, met een daling van zeventien cent per euro van hun gemiddeld besteedbaar inkomen, nog groter ten opzichte van 2007. Als deze huishoudens zich tijdens de grote recessie net zo hadden gedragen als daarvoor, dan zou de totale consumptie zes procentpunt hoger liggen.

Literatuur

Andersen, A.L., C. Duus en T.L. Jensen (2016) Household debt and spending during the financial crisis: evidence from Danish micro data. European Economic Review, 89, 96–115.

Atalay, K., S. Whelan en J. Yates (2014) House prices, wealth and consumption: new evidence from Australia and Canada. The Review of Income and Wealth, 62(1), 69–91.

Baker, S.R. (2018) Debt and the response to household income shocks: validation and application of linked financial account data. Journal of Political Economy, 126(4), 1504–1557.

Bijlsma, M. en R. Mocking (2017) The impact of house price shocks on the savings of Dutch homeowners and renters. CPB Discussion Paper, 346.

Caroll, C.D., J. Slacalek en M. Sommer (2012) Dissecting saving dynamics: measuring wealth, precautionary, and credit effects. ECB Working Paper, 1474.

Challe, E. en X. Ragot (2014) Precautionary saving over the business cycle. The Economic Journal, 126(590), 135–164.

Gan, J. (2010) Housing wealth and consumption growth: evidence from a large panel of households. The Review of Financial Studies, 23(6), 2229–2267.

Guerrieri, V. en G. Lorenzoni (2017) Credit crises, precautionary savings, and the liquidity trap. The Quarterly Journal of Economics, 132(3), 1427–1467.

Ji, K., R. Teulings en B. Wouterse (2019) Disentangling the effect of household debt on consumption. CPB Discussion Paper, te verschijnen.

Lukkezen, J. en A. Elbourne (2015) De Nederlandse consumptie: goede tijden, slechte tijden. CPB Policy Brief, 2015/03.

Mian, A., K. Rao en A. Sufi (2013) Household balance sheets, consumption, and the economic slump. The Quarterly Journal of Economics, 128(4), 1687–1726.

Paiella, M. en L. Pistaferri (2017) Decomposing the wealth effect on consumption. The Review of Economics and Statistics, 99(4), 710–721.

Spiegelaar, L. en C. Lennartz (2018) Consumptie van woningeigenaren reageert sterk op stijging huizenprijzen, vooral in Noord-Holland. Themabericht, Rabobank/RaboResearch, te vinden op economie.rabobank.com.

Zhang, L. (2019) Do house prices matter for household consumption? Evidence from Dutch administrative data. CPB Discussion Paper, te verschijnen.

Auteurs

Categorieën