De Europese Centrale Bank (ECB) gaat naar aanleiding van de recente strategieherziening voortaan de klimaatrisico’s meenemen in haar monetaire beleid en in de implementatie daarvan. Wat zijn de beweegredenen van de ECB om deze stappen te zetten, wat gaat ze concreet doen, en wat is het beoogde effect?

In het kort

– Klimaatverandering raakt door impact op prijsstabiliteit en het financiële systeem aan de primaire doelstelling van de ECB.

– De ECB gaat klimaateffecten van haar monetaire beleid rapporteren en strengere voorwaarden stellen voor marktoperaties.

– Zo draagt de ECB bij aan een betere beheersing van klimaatrisico’s, en geeft ze een belangrijk signaal af aan marktpartijen.

De Europese Centrale Bank (ECB) heeft onlangs de evaluatie van haar monetaire strategie afgerond. In die evaluatie is onderzocht hoe de omgeving van centrale banken de afgelopen twee decennia is veranderd, en wat de implicaties hiervan zijn voor de doelstelling van de ECB om de prijsstabiliteit te waarborgen. Een belangrijke verandering hangt samen met het klimaat. Uit onderzoek blijkt dat zowel de klimaatverandering als het klimaatbeleid van overheden impact heeft op de inflatie en het financiële stelsel (ECB, 2021a). Om die reden gaat de ECB klimaatoverwegingen stelselmatiger meenemen in haar monetaire beleid.

De rol van de ECB ten aanzien van de klimaatverandering en het klimaatbeleid is onderwerp van verhitte debatten onder economen en juristen. De ene zijde pleit voor een actieve rol van de ECB in de vergroening van de economie (Elderson, 2021), terwijl de andere kant een beperkte rol passend vindt (Gros, 2020). Aan deze discussie ligt een verschillende interpretatie ten grondslag van het mandaat van de ECB. De voorstanders van een actieve rol stellen dat de ECB vanuit haar secundaire doelstelling het algemene economische beleid in de EU dient te ondersteunen, en daarom verplicht is om via het monetaire beleid te doen wat binnen haar mogelijkheden ligt. De pleitbezorgers van een beperkte rol vinden echter dat de ECB zich hierdoor te veel op het terrein van het overheidsbeleid begeeft. Dit ondermijnt in hun ogen de onafhankelijkheid van de ECB, die noodzakelijk is voor de invulling van haar primaire doelstelling ten aanzien van prijsstabiliteit.

Wij betogen dat de ECB, vanuit haar primaire doelstelling, een afgebakende en betekenisvolle rol kan spelen, zonder daarbij op de stoel van de overheid te gaan zitten.

De rol van de overheid

Het klimaat verandert door menselijke activiteit, en hierdoor treedt er schade op aan het ecosysteem. Economen beschouwen deze schade als een negatieve externaliteit die de markten onvoldoende beprijzen. Aangezien markten tekortschieten is er overheidsinterventie nodig om de oorzaken van klimaatverandering te belasten, en daarmee de kosten in het economisch systeem te internaliseren. Dit kan via een systeem van emissierechten, of via belastingen op de uitstoot van broeikasgassen. De beprijzing van broeikasgassen is wereldwijd echter nog ontoereikend om de klimaatdoelstelling van Parijs te kunnen halen. Bovendien zijn er aanvullende maatregelen nodig (IPCC, 2019; 2021). Zo is het bijvoorbeeld ook belangrijk dat overheden technologische innovatie en gedragsaanpassingen bij bedrijven en consumenten stimuleren, om zo de transitie te maken naar een duurzame economie. Hierbij heeft de overheid een belangrijke regierol. De overheid is dus primair aan zet om de juiste voorwaarden te scheppen met het oog op een tijdige transitie naar een klimaatneutrale economie. Voor centrale banken is er niettemin ook een rol weggelegd om maatregelen te nemen.

Inflatie en het financiële systeem

Voor centrale banken is de invloed van klimaatrisico’s op de inflatie en de stabiliteit van het financiële systeem de doorslaggevende reden om maatregelen te rechtvaardigen (Bolton et al., 2020). Bij klimaatverandering vallen daarbij twee bronnen van risico’s te onderscheiden: fysieke risico’s als gevolg van de klimatologische schokken, en transitierisico’s als gevolg van het klimaatbeleid van overheden. Beide risicobronnen werken op verschillende manieren door op de inflatie en de stabiliteit van het financiële systeem.

Fysieke risico’s in de vorm van klimatologische schokken, zoals overstromingen, extreme droogte en bosbranden, veroorzaken aanbodschokken op de grondstoffen- en goederenmarkten. Op die manier wordt door de klimaatverandering de inflatie volatieler.

Klimatologische schokken tasten ook de stabiliteit van het financiële systeem aan, als ze leiden tot verliezen op de bezittingen van bedrijven en financiële instellingen die aan die schokken blootstaan. Als financiële instellingen niet of slechts ten dele in staat zijn om dergelijke verliezen te dragen, dan neemt het risico op financiële instabiliteit toe. Dit is geen hypothetisch risico: in het eurogebied zijn bijvoorbeeld de blootstellingen van de minst gekapitaliseerde banken aan fysieke klimaatrisico’s zes keer zo hoog als die van de best gekapitaliseerde banken (ECB, 2021b). Als de stabiliteit van het bankwezen of van het financiële systeem als geheel in het geding komt, dan tast dit het belangrijkste transmissiekanaal voor het monetaire beleid aan. En dit belemmert het bereiken van de prijsstabiliteitsdoelstelling.

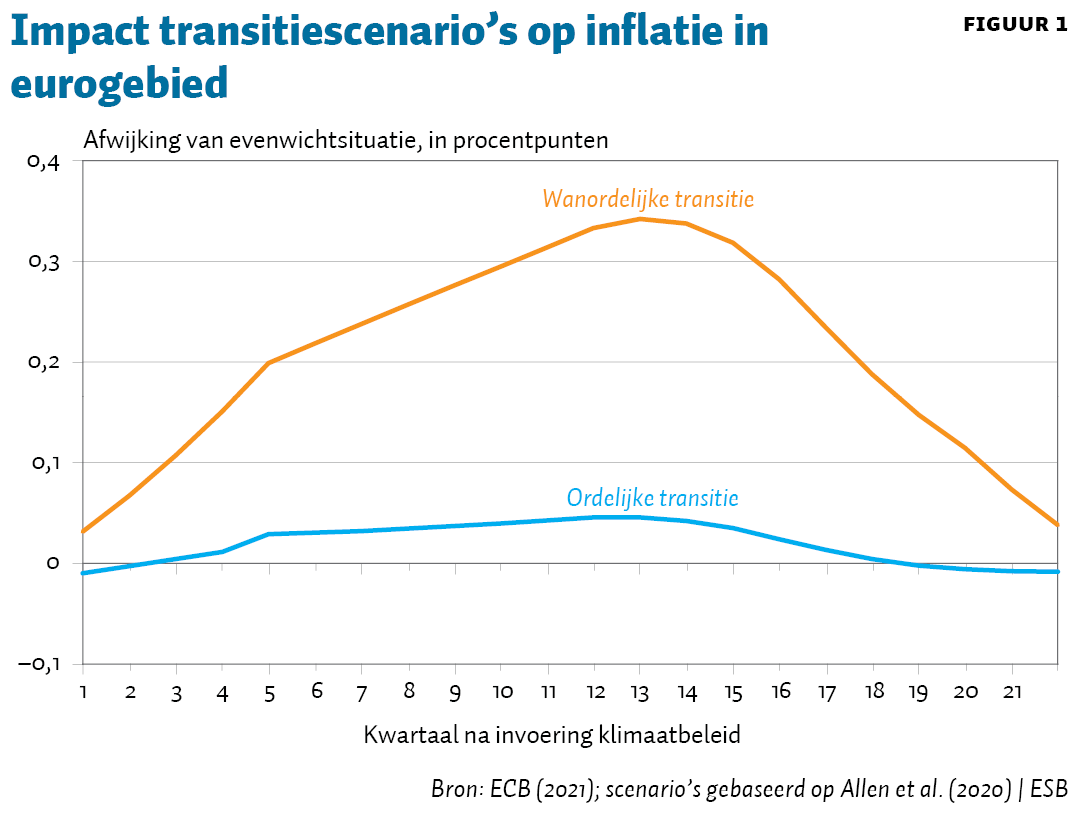

Naast fysieke risico’s hebben ook transitierisico’s gevolgen voor de prijsstabiliteit en het financiële systeem. Een transitieschok ontstaat als overheden gedwongen zijn om de beprijzing van broeikasgassen fors te verhogen, nadat ze aanvankelijk te traag op de klimaatverandering reageerden. Dit leidt tot inflatoire druk als bedrijven de hogere uitstootkosten doorberekenen in hun afzetprijzen, wat gepaard kan gaan met hogere inflatieverwachtingen bij consumenten. Hierdoor komt de prijsstabiliteit in het geding. Uit modelsimulaties blijkt dat het inflatierisico groter is in een scenario waarin een hogere uitstootbeprijzing eerst wordt uitgesteld en daarna schoksgewijs wordt ingevoerd. Ten opzichte van dit wanordelijke scenario is het inflatie-effect beperkter in een ordelijk scenario met een vooraf aangekondigd pad van gematigde energieprijsstijgingen. Figuur 1 laat het effect op de inflatie zien per kwartaal na invoering van klimaatbeleid volgens deze twee scenario’s.

Ook de financiële stabiliteit wordt door de transitie op de proef gesteld. Waar fysieke risico’s leiden tot verliezen als gevolg van schade aan activa (asset destruction), leiden transitierisico’s tot verliezen als gevolg van afschrijvingen op activa (stranded assets). Door die afschrijvingen worden financiële instellingen geraakt via blootstellingen aan uitstootintensieve bedrijven. Ook dat is een reëel risico. Zo bestaat bijvoorbeeld ongeveer dertig procent van de beleggingsportefeuilles van niet-bancaire financiële instellingen in het eurogebied uit blootstellingen aan dergelijke bedrijven (ECB, 2021b).

Overigens is het denkbaar dat interacties tussen verschillende klimaatgerelateerde schokken tot een stapeling van nog onbekende effecten leiden die niet afzonderlijk aan fysieke of transitierisico’s zijn toe te schrijven.

Klimaatverandering en monetair beleid

Vanuit haar primaire doelstelling dient de ECB tijdig te reageren op klimaatrisico’s die een impact hebben op de inflatie, en niet af te wachten tot overheden maatregelen hebben genomen. De ECB wordt verder geacht om het algemene economische beleid in de Europese Unie te ondersteunen, mits dit niet conflicteert met haar prijsstabiliteitsdoelstelling. Dit is vastgelegd in Artikel 127 van het Verdrag betreffende de werking van de Europese Unie, en wordt aangeduid als ‘de secundaire doelstelling van de ECB’. Ook klimaatbeleid valt hieronder, gegeven het door alle EU-lidstaten ondertekende Akkoord van Parijs en de Green Deal van de EU. Dit betekent overigens niet dat de ECB zelf klimaatbeleid moet ontwikkelen, maar dat ze het klimaatbeleid van de EU volgt en ondersteunt. Concreet betekent dit bijvoorbeeld dat de ECB waar mogelijk de groene taxonomie en de Corporate Sustainability Reporting Directive (CSRD) van de EU in haar raamwerk integreert.

Het huidige monetaire beleid staat mogelijk op gespannen voet met de klimaatdoelstellingen van de EU. Zo kopen de ECB en de nationale centrale banken in het eurogebied (samen het Eurosysteem), als onderdeel van het monetaire beleid, sinds 2016 bedrijfsobligaties aan via het Corporate Sector Purchase Programme (CSPP). Het CSPP is onderdeel van een groter aankoopprogramma, dat erop is gericht om de inflatie naar de doelstelling te brengen door ruime monetaire condities te creëren. De aankoopverdeling van dit programma is momenteel gebaseerd op de omvang van de uitstaande schulden van niet-financiële bedrijven op de kapitaalmarkt. Het zijn met name de uitstoot-intensieve bedrijven die relatief veel vreemd vermogen aantrekken via de kapitaalmarkt. Zij dragen echter niet de volledige kosten van de klimaatschade, omdat de uitstootbeprijzing tekortschiet. Hierdoor hebben uitstootintensieve bedrijven een groter aandeel in het aankoopprogramma dan het geval zou zijn op basis van volledig geïnternaliseerde klimaatkosten, omdat ze dan slechts tegen ongunstige voorwaarden financiering zouden kunnen aantrekken.

Als de ECB haar aankoopbeleid niet wijzigt, draagt ze bij aan het in stand houden van deze situatie op de kapitaalmarkten. Macro-economisch bezien draagt dit niet bij aan een optimale allocatie van kapitaal in de economie (Schnabel, 2021), en ook niet aan het algemene economische beleid van de EU. Daarom concluderen we dat de ECB, ook op grond van haar secundaire doelstelling, een rol te spelen heeft ten aanzien van de klimaatverandering.

Concrete maatregelen

Wat gaat de ECB concreet doen? Een van de uitkomsten van de evaluatie van de monetaire strategie van de ECB, waarin ook de integratie van klimaatrisico’s is meegenomen, is een actieplan met concrete maatregelen voor het meenemen van klimaatoverwegingen in de implementatie van het monetaire beleid (ECB, 2021c). Zo zal het Eurosysteem in het actieplan zijn analytische capaciteit op het gebied van macro-economische modellering en statistiek gaan uitbreiden om klimaatrisico’s beter in het monetaire beleid mee te kunnen wegen. Verder gaat het Eurosysteem klimaatrisico’s in zijn eigen risicobeheersingsraamwerk integreren, in het bijzonder via het uitvoeren van klimaat-stresstests. Die laten zien hoe gevoelig de balans van de ECB is voor fysieke risico’s en transitierisico’s. Ook zal het Eurosysteem de klimaatrisico’s waar het zelf aan bloot staat gaan publiceren. In het bijzonder geldt dit voor de blootstellingen via het CSPP en de zogenaamde niet-monetaire portefeuilles. Dit laatste betreft de beleggingsportefeuilles die centrale banken in het Eurosysteem aanhouden, om te kunnen interveniëren in valutamarken en om rendement te maken.

Het Eurosysteem verkent nog andere mogelijkheden om klimaatrisico’s mee te nemen in het CSPP en het onderpandraamwerk. Zo gaat het alternatieve aankoopverdelingen voor het CSPP in kaart brengen die minder gewicht geven aan uitstootintensieve bedrijven en meer aan uitstootarme bedrijven. Op basis daarvan gaan de aankopen verschuiven naar obligaties van minder uitstootintensieve bedrijven. Ook voor het onderpandraamwerk brengt het Eurosysteem de mogelijkheden in kaart om op basis van uitstoot activa anders te kunnen behandelen.

Daarnaast gaat het Eurosysteem maatregelen nemen in het operationele raamwerk dat het gebruikt voor de implementatie van het monetaire beleid. Die maatregelen hebben betrekking op transparantie en rapportageverplichtingen, de aankopen van bedrijfsobligaties, het onderpandraamwerk en de risicobeheersing. Het Eurosysteem wil bijvoorbeeld klimaatgerelateerde rapportages als randvoorwaarde stellen voor de deelname van financiële instellingen aan monetaire operaties en voor de aankoopbaarheid en beleenbaarheid van activa. Concreet betekent dit dat financiële instellingen en bedrijven aan bepaalde klimaatgerelateerde rapportage-eisen moeten voldoen, alvorens de ECB een onderpand accepteert of obligaties aankoopt.

Klimaatverandering en het ECB-mandaat

Het Eurosysteem straalt met zijn actieplan een heldere klimaatambitie uit, en de maatregelen in dit actieplan dragen op verschillende manieren bij aan prijsstabiliteit en een stabiel financieel systeem. Ten eerste zorgt het meenemen van klimaatoverwegingen in de monetaire analyses en modellen voor een beter begrip van de wisselwerking tussen klimaatverandering en inflatie. Dit vergroot de trefzekerheid van het monetaire beleid. Ten tweede borgt het meenemen van klimaatrisico’s in het risicobeheer de robuustheid van de centralebankbalans – en daarmee van zijn onafhankelijkheid. Die onafhankelijkheid is nodig om het monetair beleid geloofwaardig te implementeren. Ten derde dragen de maatregelen van het Eurosysteem om klimaatrisico’s openbaar te maken bij aan een betere prijsvorming op de financiële markten, omdat dit het huidige marktfalen als gevolg van incomplete informatie hierover vermindert.

Daarnaast kan het Eurosysteem het algemene economische beleid van de EU steunen door tegenpartijen en activa te behandelen op basis van maatstaven die de klimaatrisico’s beter weerspiegelen.

Afweging tussen zorgvuldigheid en snelheid

Bij de implementatie van het maatregelenpakket maakt het Eurosysteem een afweging tussen zorgvuldigheid enerzijds en snelheid anderzijds. Hierbij ligt de lat ten aanzien van zorgvuldigheid voor een centrale bank hoger dan voor reguliere marktpartijen. Dit volgt uit zijn publieke rol: de maatregelen in het actieplan dienen te passen binnen het mandaat, zoals neergelegd in het Verdrag betreffende de werking van de Europese Unie. Een eventueel onderscheid in de behandeling van tegenpartijen of activa op grond van klimaatoverwegingen dient ook goed onderbouwd, consistent en transparant te zijn. Daarvoor zijn er voldoende betrouwbare gegevens nodig, welke nog volop in ontwikkeling zijn. Tegelijkertijd wacht de klimaatverandering niet en is snelheid geboden om de doelstellingen van Parijs te halen. Bij deze afweging tussen snelheid en zorgvuldigheid is het daarom zaak om het betere niet de vijand te laten worden van het goede.

Conclusie

Voor het tegengaan van de gevolgen van klimaatverandering zijn primair de overheden aan zet, maar dit ontslaat andere actoren in de economie niet van de verantwoordelijkheid om ook een bijdrage te leveren vanuit hun specifieke rol. Centrale banken en toezichthouders, verenigd in het Network for Greening the Financial System (NGFS, 2018), erkennen dat klimaatverandering een bron van financiële risico’s is die moeten worden beheerst. De ECB geeft binnen haar mandaat invulling aan deze verantwoordelijkheid via de integratie van klimaatverandering in het monetair beleid.

De rol van de ECB en de nationale centrale banken in het eurogebied ligt primair bij mitigatie van en transparantie over de risico’s voor haar eigen beleid en uitvoering, maar gaat ook nog een stap verder door bijvoorbeeld voorwaarden te stellen ten aanzien van transparantie door andere partijen en door op klimaatrisico’s te sturen in haar aankoopprogramma. Hierbij volgt de ECB het EU-beleid.

Met het recent aangekondigde pakket aan concrete maatregelen geeft de ECB een krachtig signaal dat zij klimaatoverwegingen in de volle breedte integreert in haar taakuitoefening. Naast de directe impact op de uitvoering van het monetaire beleid stimuleert dit andere marktpartijen om hetzelfde te doen, wat bijdraagt aan een betere risicobeheersing in het financiële systeem.

Literatuur

Allen, T., S. Dees, J. Boissinot et al. (2020) Climate-related scenarios for financial stability assessment: an application to France. Banque de France Working Paper, 774.

Bolton, P., M. Despres, L.A. Pereira da Silva et al. (2020) The green swan. Bank for International Settlements, januari.

ECB (2021a) Climate change and monetary policy in the euro area. ECB Occasional Paper, 271.

ECB (2021b) Financial Stability Review. ECB Rapport, mei.

ECB (2021c) ECB presents action plan to include climate change considerations in its monetary policy strategy. ECB Persbericht, 8 juli.

Elderson, F. (2021) Greening monetary policy. ECB Blog, 13 februari.

Gros, D. (2020) The dangerous allure of green central banking. Project Syndicate Blog, 18 december.

IPCC (2019) Mitigation pathways compatible with 1.5°C in the context of sustainable development. In: V. Masson-Delmotte, H.-O. Pörtner, J. Skea et al. (red.), Global warming of 1.5°C. IPCC Special Report, hfdst. 2.

IPCC (2021) Climate Change 2021: the physical science basis. PPCC Sixth Assessment Report, 7 augustus.

NGFS (2018) A call for action: climate change as a source of financial risk. NGFS First Comprehensive Report, april. Network for Greening the Financial System.

Schnabel, I. (2021) From market neutrality to market efficiency. Presentatie op het symposium Climate change, financial markets and green growth. 14 juni, Frankfurt am Main.

Auteurs

Categorieën