De inflatie doet de koopkracht van huishoudens verdampen, maar de winsten van bedrijven lijken stabiel te blijven. Terwijl politici spreken over ‘collectieve verarming’, worden vooral de lage inkomens zonder buffers hard geraakt. De overheid kan helpen om deze herverdeling van arbeid naar kapitaal te beperken.

In het kort

– De reële inkomens van huishoudens dalen hard; vooral de lage inkomens zonder (corona)buffers komen in de knel.

– Een deel van de inflatie is binnenlands, en wordt mede veroorzaakt door de winsten van bedrijven.

– Het verder verhogen van het minimumloon en de cao-lonen helpt om de pijn beter te verdelen tussen arbeid en kapitaal.

Toen de prijzen in de zomer van 2021 begonnen te stijgen, werd er niet alleen gevreesd voor financiële problemen in huishoudboekjes, maar ook voor de stijgende (productie)kosten bij bedrijven. Er zou, als gas-importerend land een ‘collectieve verarming’ plaatsvinden, waardoor het niet mogelijk was om de koopkracht of winst van iedereen op peil te houden. Immers, door de stijgende energieprijzen raken we als land met name een deel van onze welvaart kwijt aan het buitenland. Begin juli 2022 stelde minister Kaag dan ook dat “we moeten beseffen dat we samen een stukje armer zullen worden” (RTL Nieuws, 2022). Premier Rutte had in april al benadrukt dat het volledig compenseren van de inflatie niet gaat en dat de overheid dit niet allemaal kan oplossen (NOS, 2022).

Uit recent onderzoek van het Centraal Planbureau blijkt echter dat die verarming tot op heden wel meevalt (CPB, 2022a). Een aanzienlijk deel van de bedrijven heeft de gestegen kostprijs kunnen doorberekenen in de prijzen van hun (export)producten. Ondernemingen worden via de import van hogere energieprijzen collectief armer, maar via de export van duurdere Nederlandse producten weer collectief rijker. Dat tussen sectoren de verschillen toenemen, is natuurlijk mogelijk, maar het collectieve effect is vooralsnog duidelijk.

In dit artikel betogen we dat de notie van collectieve verarming het zicht ontneemt op de herverdeling van kapitaal naar arbeid die door de inflatie veroorzaakt wordt. Dat heeft ook implicaties voor het beleid. Bij collectieve verarming staat de overheid vrij machteloos, maar op herverdeling kan de overheid wel degelijk invloed uitoefenen.

Binnenlandse inflatie door bedrijfswinsten

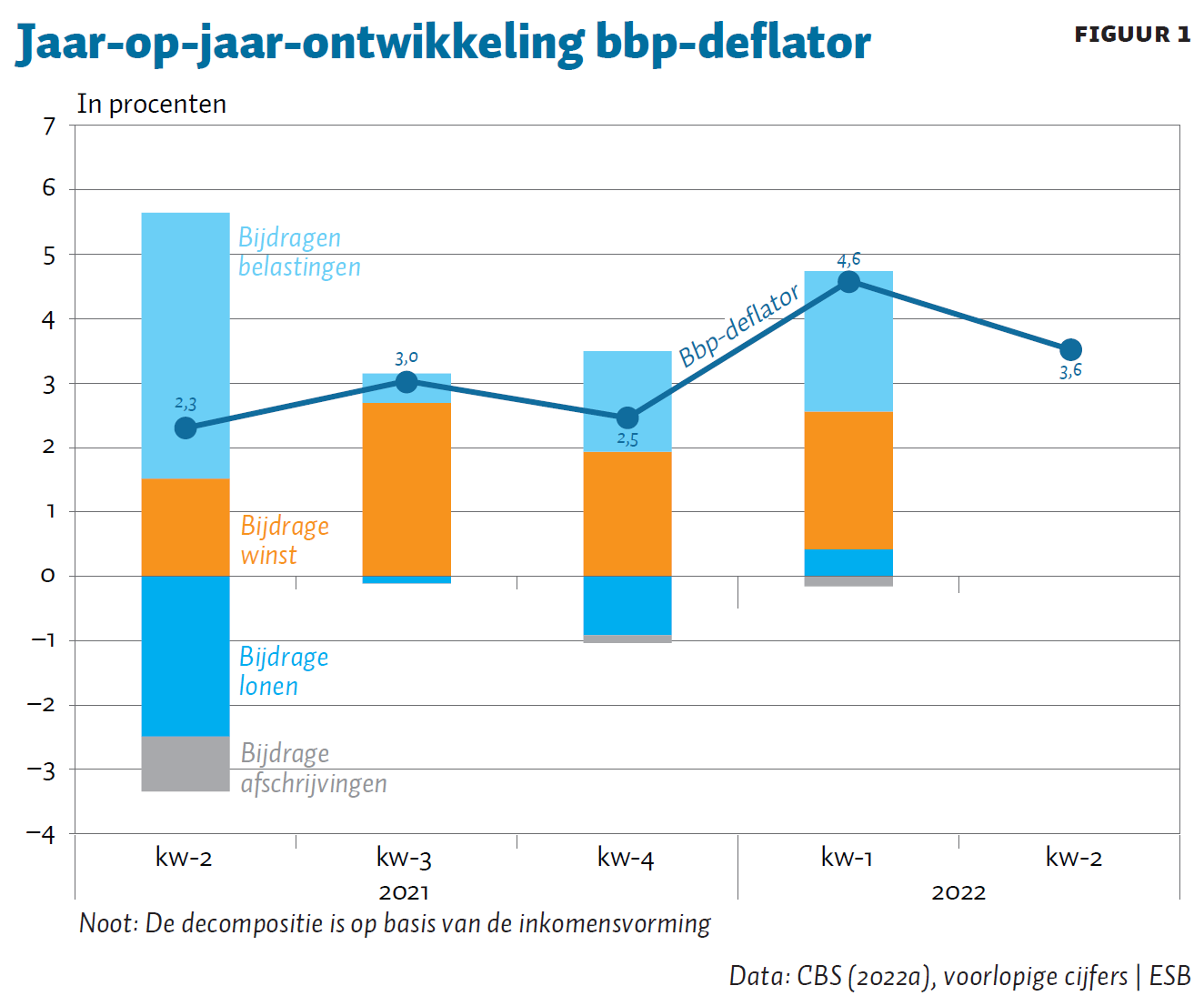

Verreweg het grootste gedeelte van de inflatie is het resultaat van de hogere prijzen van invoerproducten, maar een deel ervan is ook te verklaren vanuit de Nederlandse bedrijfsprocessen. Dat blijkt uit de bbp-deflator, die de inflatie toont van de in Nederland gecreëerde toegevoegde waarde. Als de inflatie volledig van buiten zou komen, zou de deflator nul zijn. De deflator geeft het afgelopen jaar echter een duidelijke stijging te zien (figuur 1). Dat wil zeggen dat een deel van de totale inflatie van binnenlandse afkomst is, en dat er dus partijen in Nederland zijn die zich tegen de inflatie weten in te dekken.

De deflator kunnen we tot en met het eerste kwartaal van 2022 ook uitsplitsen naar de bijdragen van winsten, lonen, het saldo van belastingen en de subsidies en investeringen. Hieruit blijkt dat de winsten, met name in de afgelopen vier kwartalen, voor extra prijsstijgingen zorgden. Naast de lonen blijken overigens ook de belastingen bij te dragen. Dat komt door de afbouw van de coronanoodsteun die het saldo van belasting en subsidie doet stijgen. De Nederlandse lonen droegen in diezelfde periode nauwelijks bij aan de binnenlandse inflatie en dempten die zelfs.

Dat de winsten niet onder de inflatie lijden, zien we ook aan de daadwerkelijke positieve winstcijfers (Vos en Vrijmoeth, 2022). De winstmarges lagen in 2021 zelfs op het hoogste punt sinds de financiële crisis, zoals te zien is in de winstquote van niet-financiële vennootschappen. Ook lagen de brutowinsten voor belasting van het Nederlandse bedrijfsleven ten opzichte van 2020 ruim twintig procent hoger (CBS, 2022c).

Recentere macro-winstcijfers zijn nog niet beschikbaar, maar de hoge winstgevendheid lijkt zich in 2022 voort te zetten. De gemiddelde winst van zeven van de tien grootste beursgenoteerde bedrijven op de AEX is met 14,4 procent gestegen ten opzichte van vorig jaar, blijkt uit hun halfjaarcijfers – een forse stijging die ruimschoots voldoende is om de aandeelhouders voor de inflatie te compenseren (de overige drie, Prosus, Airbus en DSM rapporteren geen halfjaarlijkse cijfers). En bij oliemaatschappijen zijn er extremere voorbeelden te vinden. Zo verdubbelde de winst van Shell in het tweede kwartaal van 2022 ten opzichte van het jaar daarvoor tot 11,3 miljard euro (Shell, 2022; Van de Weijer, 2022).

Herverdeling van arbeid naar kapitaal

Doordat bedrijven de prijsstijgingen veelal weten door te berekenen, zorgt de inflatie voor een herverdeling van arbeid naar kapitaal. Want terwijl ondernemingen hun marges dus lijken te behouden, dalen de reële lonen. Van de in nieuwsberichten genoemde ‘historisch hoge’ nominale loonafspraken in de huidige cao’s blijft in reële termen niets over. Volgens de meest recente FNV-cijfers over de ontwikkelingen in het cao-seizoen bedroeg op 1 augustus 2022 het gewogen gemiddelde van de collectieve loonsverhogingen 3,54 procent. Op een verwacht inflatieniveau van 9,9 procent (CPB, 2022b) voor 2022 is er daarmee sprake van een reële loonontwikkeling van −5,8 procent.

Omdat de ontwikkeling van het minimumloon en de uitkeringen samenhangen met de cao-ontwikkeling, leidt deze reële loondaling tot een forse inkomensdaling voor de laagste inkomens. Dit wordt nog eens versterkt door het feit dat de huishoudens met de laagste inkomens een relatief groot deel van geld uitgeven aan energie en levensonderhoud.

De pijn komt vooral bij lage inkomens terecht

Met name huishoudens kampen dus met de hoge inflatie. Doordat de lonen achterblijven, zullen de betalingsproblemen toenemen. In juni 2022 deed het CPB een scenariostudie naar de financiële weerbaarheid van huishoudens in geval van stijgende prijzen. Het planbureau verwachtte dat er bij een inflatiecijfer van 7,9 procent – het zogenaamde ‘donkere scenario’ – 1,2 miljoen huishoudens hun vaste en noodzakelijke lasten niet meer uit hun besteedbare inkomen kunnen betalen (CPB, 2022c). Uit de augustusraming van het CPB (2022b) blijkt dat we, met een verwachte inflatie van 9,9 procent voor 2022 zelfs dit donkere scenario zullen overtreffen.

Niet alle huishoudens komen direct in de problemen. Hoewel hun reële inkomen terugloopt, consumeren huishoudens op dit moment gemiddeld méér dan voor de pandemie (CBS, 2022a). Dit doen ze door de spaartegoeden, opgebouwd tijdens de coronacrisis, in te zetten voor consumptie. In Nederland hebben we volgens de cijfers van het Centraal Bureau voor de Statistiek in totaal meer dan 460 miljard euro aan liquide middelen, die desnoods gebruikt kunnen worden om de kosten van de hogere energie-, brandstof- en voedselprijzen te betalen (CBS, 2021). Maar door de scheve verdeling van vermogen in Nederland zijn die middelen ongelijk verdeeld, en zitten ze niet bij de mensen die deze nu nodig hebben (CPB, 2022c).

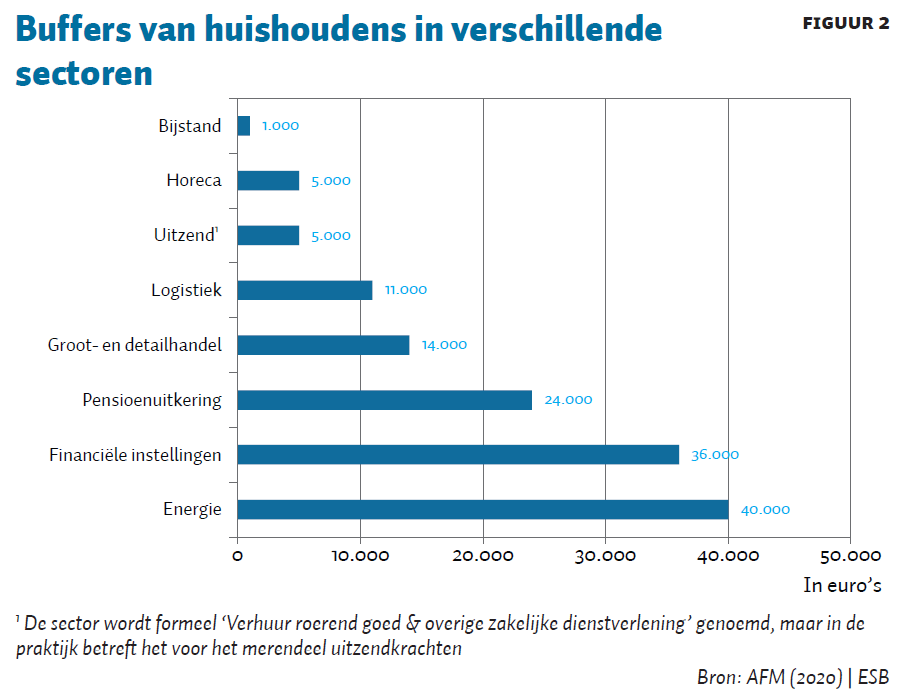

Met name de lagere inkomens hebben smalle financiële buffers en zijn in deze periode snel door hun reserves heen. Zo heeft de helft van de huishoudens met een bijstandsuitkering een buffer van 1.000 euro of minder (AFM, 2020). Juist deze groep loopt de grootste kans op een betaalbaarheidsprobleem, zo toont de stresstest van het CPB (2022c) aan – van de mensen met een betalingsprobleem heeft veertig procent een buffer van minder dan 2.000 euro. Ter vergelijking: voor alle Nederlandse huishoudens tezamen geldt dat een op de vijf een buffer heeft van 2.500 euro of minder. De hoogte van de buffers die mensen hebben, valt bovendien niet los te zien van hun beloning op de arbeidsmarkt (kader 1).

Kader 1: Werknemers in sectoren met lage lonen hebben lagere buffers

De lage buffers van een deel van de huishoudens zijn niet los te zien van hun positie op de arbeidsmarkt. Er zijn aanzienlijke verschillen in financiële buffers tussen werknemers uit de verschillende sectoren (figuur 2). Zo heeft een doorsnee werknemer (mediaan) in de horeca maar een buffer van 5.000 euro, en hetzelfde geldt voor iemand werkzaam als uitzendkracht. Voor beiden geldt dat de lonen vaak tegen het minimumloon aanzitten, en er de afgelopen jaren niet of nauwelijks een reële loongroei is geweest (Koopmans et al., 2022). Doorsnee werknemers in de energie- en financiële sector hebben daarentegen buffers van respectievelijk 40.000 en 36.000 euro, terwijl ook de gemiddelde lonen in deze sectoren hoger liggen (AFM, 2020).

Tegelijkertijd leggen vaste lasten, zoals bijvoorbeeld energie, een relatief groter beslag op het inkomen van werknemers in de horeca- en uitzendsector dan in sectoren waar werknemers hogere buffers hebben, zo blijkt uit eerder onderzoek van de AFM (2020). Lage lonen gaan dus samen met lage buffers, en met een hogere relatieve impact van inflatie op de uitgaven.

Dalende lonen kunnen recessie veroorzaken

Het gegeven dat de inflatie vooral gedragen wordt door de factor arbeid, heeft niet alleen grote gevolgen voor de financiën van huishoudens. Ook voor de economie als geheel kunnen de gevolgen fors zijn. Als de inflatie hoger blijft dan de loongroei zullen huishoudens gaan besparen op consumptie. Inmiddels vrezen ook bedrijven zelf een vraaggestuurde recessie (Braaksma en Conijn, 2022). Dit zou een tragische uitkomst zijn, aangezien er op dit moment nog ruimte is voor loongroei die de consumptie op peil kan houden. De druk op de politiek om in te grijpen in de naderende inkomenscrisis is dus groot.

Implicaties

Het feit dat ondernemingen tot op heden prijsstijgingen goed weten door te berekenen, en dat de aanwezigheid van financiële buffers samenhangt met de loonontwikkeling van werkenden, wijst erop dat een forse loonsverhoging op dit moment een effectief middel zou zijn om betalingsproblemen te verzachten (CPB, 2022a).

Tegelijkertijd waarschuwen sommige experts dat de overheid terughoudend moet zijn bij het uitgeven van extra geld, omdat dit extra olie op het inflatievuur kan gooien (Sleijpen, 2022). Het is volgens hen beter om zo veel mogelijk in te zetten op het herverdelen van de rekening.

Wij pleiten ervoor om te zorgen dat de meest kwetsbare huishoudens op korte termijn voldoende cash in handen hebben om de rekeningen te kunnen blijven betalen. Dat kan door het verhogen van de winstbelasting en het zwaarder belasten van inkomen uit vermogen. Beide zijn middelen die onder Nederlanders op draagvlak kunnen rekenen (Van der Schelde en Kanne, 2022).

Verder kan de overheid automatische herverdeling van kapitaal naar arbeid bevorderen door het minimumloon te verhogen. Eind augustus lekte uit dat het kabinet in 2023 het minimumloon met tien procent wil verhogen. Als deze tien procent bovenop de reguliere verhoging komt, zal het minimumloon bij een veertigurige werkweek uitkomen op circa 11,50 per uur. Gezien de ernst van de inkomenscrisis pleiten wij ervoor om het minimumloon verder te verhogen naar 14 euro per uur. Zo’n verdere verhoging van het minimumloon kan al op korte termijn (1 januari 2023) worden doorgevoerd, zo blijkt uit een recente inventarisatie (Kaag et al., 2022).

Het verder verhogen van het minimumloon is een goede interventie om de laagste inkomens snel te kunnen helpen. Bovendien heeft een grote groep huishoudens hier profijt van: zo’n 438.000 banen krijgen het minimumloon betaald, en in totaal zijn er 2,1 miljoen banen met een loon onder de 14 euro. Daarnaast zijn er grote spillover-effecten: Het CPB (2020) verwacht dat, bij een stijging van het wettelijk minimumloon van dertig procent, de lonen die onder de 140 procent van het nieuwe minimumloon liggen ook zullen stijgen. Dit betekent concreet dat mensen die tot circa 19,50 euro per uur verdienen erop vooruitgaan. Een dergelijke verhoging van het minimumloon is overigens ook in lijn met eerdere adviezen van onder andere het CPB (2022c).

Tot slot kan de overheid de automatische herverdeling van kapitaal naar arbeid bevorderen door, via een verhoging van de eigen lonen, druk te zetten op de cao-lonen. De inkomenscrisis staat of valt met de ontwikkeling van de cao-lonen: zeven tot acht miljoen werknemers vallen in Nederland onder een cao (alleen topinkomens vallen vaak buiten de cao’s, maar die inkomens worden ook minder hard geraakt door inflatie, en kunnen de gevolgen dus beter dragen). De cao-lonen zijn het resultaat van onderhandelingen tussen werkgevers en werknemers, maar de overheid kan hierbij zelf als werkgever het goede voorbeeld geven door de lonen in de publieke sector significant te verhogen. Daarmee verhoogt zij ook de druk op werkgevers in de marktsector om de lonen te verhogen.

Conclusie

De manier waarop de inflatie huishoudens en ondernemingen in ongelijke mate raakt, legt de onderlinge machtsverschillen bloot. Waar ondernemingen relatief goed in staat blijken om gestegen prijzen door te berekenen aan consumenten en het buitenland, zijn huishoudens veel minder in staat om hogere inkomens af te dwingen. Bovendien vallen de hardste klappen op plaatsen waar de positie van werkenden al relatief zwak was.

Het is daarom in de omgang met de inflatie verstandig om niet alleen aandacht te geven aan het acuut verlichten van de grootste financiële problemen van mensen, maar ook om na te denken hoe we de positie van huishoudens zodanig kunnen versterken dat ze weerbaarder zijn als ze over grotere financiële buffers zouden beschikken. Dat begint met het verhogen van de cao-lonen. De overheid kan daarbij een belangrijke rol spelen, als wetgever en ook als werkgever.

Voor werkgevers in de marktsector geldt dat het uiteindelijk ook in hun eigen belang is om zo hoog mogelijke loonsverhogingen af te spreken. Het wegvallen van consumptie vanwege te grote financiële problemen bij huishoudens is in niemands belang.

De passage over het minimumloon is na publicatie nog geactualiseerd naar aanleiding van het uitlekken van het koopkrachtakkoord

Literatuur

AFM (2020) Korte termijn financiële weerbaarheid van huishoudens.

Braaksma, J. en F. Conijn (2022) Bedrijven vrezen magere tijden vanwege inzakkende consumptie. Het Financieele Dagblad, 9 augustus.

CBS (2021) Vermogen van huishoudens; huishoudenskenmerken, vermogensbestanddelen. CBS Statistiek, 19 oktober.

CBS (2022a) Bbp, productie en bestedingen; kwartalen, mutaties, nationale rekeningen. CBS Statistiek, 17 augustus.

CBS (2022b) Consumptie huishoudens groeit met ruim 7 procent in mei. CBS Statistiek, 20 juli.

CBS (2022c) Kerngegevens sectoren; nationale rekeningen. CBS StatLine, 24 juni. Te vinden op opendata.cbs.nl.

CPB (2020) Effecten verhogen minimumloon. CPB Notitie, december.

CPB (2022a) Inflatiescenario’s. CPB, juni

CPB (2022b) Concept-Macro-Economische Verkenning 2023. CPB Raming, augustus.

CPB (2022c) Stresstest kosten van levensonderhoud. CPB, juni.

Kaag, S.A.M, G.E.G. Gennip en M.L.A. van Rij (2022) Inventarisatie mogelijke maatregelen koopkracht 2022. Kamerstuk,1 juli.

Koopmans, J.-J., V. Vrijmoeth en T. de Vos (2022) Arbeidstekorten hand in hand met lage lonen. ESB, 107(4809), 208–210.

NOS (2022) Rutte: we zullen iets verarmen, ‘volledig compenseren gaat niet’. NOS Nieuws, 1 april.

RTL Nieuws (2022) Kaag: ‘We moeten beseffen dat we samen stukje armer zullen worden’. RTL Nieuws, 11 juli.

Schelde, A. van der, en P. Kanne (2022) Nederlander wil verschuiving belastingdruk van arbeid naar vermogen. FNV Rapport, 2022/068.

Shell (2022) Shell plc 2nd quarter 2022 and half year unaudited results, 28 juli. Te vinden op www.globenewswire.com.

Sleijpen, O. (2022) Compensatie voor de hoge prijzen? Nee, dat voedt juist de inflatie. NRC, 16 augustus.

Vos, T. de, en V. Vrijmoeth (2022) Hoge prijzen, veel dividend: analyse van de financiële resultaten van Nederlandse ondernemingen in de periode 2019 t/m 2021. FNV Publicatie, april.

Weijer, B. van de (2022) Winst Shell schiet omhoog dankzij peperdure olie en gas, aandeelhouders profiteren. De Volkskrant, 28 juli.

Auteurs

Categorieën