De Europese begrotingsregels, de financiële markten en het houdbaarheidssaldo geven niet langer richting aan het begrotingsbeleid. Er zijn dus nieuwe uitgangspunten nodig om te voorkomen dat het begrotingsbeleid op drift raakt. Welke afspraken kunnen de bij de formatie betrokken partijen hierover maken?

In het kort

– Een norm voor het structurele tekort biedt burgers, bedrijven en de overheid zekerheid en werkt anticyclisch.

– Een structureel tekort tot 2,6 procent van het bbp is verdedigbaar, mits de extra middelen zinvol geïnvesteerd worden.

– Drie risicodrempels voor de schuldfinanciering signaleren wanneer er tussentijdse aanpassing van de begroting nodig is.

In het kort

Dit artikel bouwt voort op het boek Overheidsfinanciën: economie van de collectieve sector van De Kam et al. (2021) dat 1 juni is verschenen bij Noordhoff Uitgevers

Door de coronacrisis is de schuld van de Nederlandse overheid in twee jaar tijd met 90 miljard euro gestegen (CPB, 2021a). Toen de staatsschuld na het uitbreken van de financiële crisis zo fors opliep, besloten de kabinetten-Rutte I en II al snel te bezuinigen en de collectieve lasten te verzwaren, in totaal voor 47 miljard euro (Suyker, 2015). Dit restrictieve beleid kostte in de periode 2011–2017 naar schatting jaarlijks 0,7 procentpunt groei van het bruto binnenlands product (bbp) (Suyker, 2016).

Deze geschiedenis hoeft zich niet te herhalen. De uitgangspunten van het destijds gevoerde begrotingsbeleid zijn niet langer richtinggevend, zie kader 1. De momenteel formerende partijen hebben daarom nu meer te kiezen.

Kader 1 – Uitgangspunten begrotingsbeleid niet langer richtinggevend

Nederland gevoerde begrotingsbeleid kende drie uitgangpunten, die niet langer vastigheid bieden.

De Europese begrotingsnormen

Ten eerste wenste Nederland te voldoen aan de schuld- en tekortnormen uit het Europese Stabiliteits- en Groeipact. Dat kon nauwelijks anders, aangezien ons land andere EU-lidstaten vaak de les had gelezen over hun begrotingsdiscipline.

Vanwege de coronacrisis zijn deze Europese regels tot en met 2022 buiten werking gesteld, en waarschijnlijk zullen ze nooit meer in hun oude vorm terugkomen. Daarmee zullen lidstaten met hoge schulden, zoals België en Italië, niet akkoord gaan. Bovendien is de vraag wat een terugkeer van deze normen in de praktijk betekent – vele lidstaten hebben al jarenlang zonder consequenties een hogere overheidsschuld dan 60 procent van het bbp.

De European Fiscal Board (2021), de officiële adviseur van de Europese Commissie over het begrotingsbeleid, stelt daarom dat herstel van de overheidsfinanciën in economisch goede tijden nodig is. Momenteel lopen er in Brussel verkennende gesprekken over de herziening van de begrotingsregels.

De pressie van financiële markten

Ten tweede wilden beleidsmakers na de financiële crisis en de eurocrisis voorkomen dat de rentelasten plotseling omhoog zouden gaan. Destijds was dit, vanwege de relatief goede Nederlandse financieel-economische positie, al een zeer onwaarschijnlijk scenario. De pressie van de financiële markten is nu sterk afgenomen door de combinatie van enerzijds het whatever it takes-beleid van de Europese Centrale Bank en anderzijds de wereldwijde spaaroverschotten, die zorgen voor een lage rente. Daarbij heeft de Nederlandse overheid de gemiddelde looptijd van haar schuld gestaag laten oplopen, waardoor de gevolgen van een forse rentestijging voor de overheidsfinanciën kleiner zijn.

Het houdbaarheidssaldo

Tot slot hebben beleidsmakers tot voor kort gemikt op het intergenerationeel ‘houdbaar maken’ van de overheidsfinanciën op de lange termijn. Hierbij is er veel gebeurd om het houdbaarheidssaldo te verbeteren – de AOW-leeftijd is verhoogd, de hypotheekrenteaftrek is beperkt, en zo verder – maar belangrijker is dat, door de lage rente, de economische noodzaak voor verdergaande maatregelen is weggevallen (Jacobs, 2019). Overheidsfinanciën zijn ‘houdbaar’ als de reële discontovoet kleiner is dan de structurele economische groei (Adema en Van Tilburg, 2019) – en dat is ons inziens het geval gegeven de huidige reële rente op de overheidsschuld van pakweg −1,5 procent of de door de Werkgroep Discontovoet (2020) geadviseerde reële rente bij maatschappelijke kosten-batenanalyses van −1 procent. De houdbaarheidssommen van het Centraal Planbureau gaan uit van een hogere reële discontovoet van 2,5 procent, die niet de reële vermogenskosten voor de overheid weerspiegelt.

De belangrijkste beslissing betreft nieuwe uitgangspunten bij de keuze van de budgettaire spelregels, en vindt de balans tussen de maatschappelijke behoefte aan investeringen en de risico’s voor de financiering van de overheidsfinanciën. De belangrijkste adviseurs op begrotingsgebied, de Studiegroep Begrotingsruimte (2020) en de Raad van State (2021), dringen daarom aan op zulke nieuwe uitgangspunten.

In dit artikel doen wij een voorstel voor één centrale begrotingsnorm: het structurele saldo van de begroting. Daarbij worden er risico’s voor de financiering van het overheidsbudget gepeild via drie indicatoren, zodat – indien nodig – er tijdig kan worden bijgestuurd. Het voorstel is in eerste aanleg bedoeld voor nationaal gebruik tijdens de komende kabinetsperiode, en dient daarnaast als input bij het overleg dat Nederland voert over de Europese begrotingsregels.

Begrotingsregels zijn van belang

Begrotingsregels zijn onontbeerlijk. Ze matigen uitspattingen in het begrotingsbeleid, verschaffen het ambtelijk apparaat duidelijkheid over het beschikbare budget, en bieden burgers en bedrijven zekerheid (Eyraud et al., 2018; De Haan en Sterks, 1987). Bovendien versterken begrotingsregels de reputatie van een overheid als debiteur, waardoor ze tegen lagere rentes kan lenen.

Werkbare begrotingsregels kennen eenvoudige normen, want alleen dan zullen politici elkaar erop aanspreken als er overschrijding dreigt. Die normen moeten wortelen in de economische theorie en empirie, want alleen dan overleven ze een confrontatie met de economische realiteit (Wyplosz, 2013).

Een norm voor het structurele saldo

Wij stellen voor dat het nieuwe kabinet het structurele saldo van de begroting normeert. Het structurele saldo is het feitelijke saldo, gecorrigeerd voor de invloed van de stand van de conjunctuur en voor incidentele factoren. Sturen op het structurele saldo is anticyclisch: als de economie de wind in de zeilen heeft, verandert het structurele saldo niet, terwijl de hogere belastingbaten en lagere uitkeringen de hoogconjunctuur wel afremmen (bij economische tegenwind is het juist andersom).

Het feitelijke saldo en de schuldquote zijn ongeschikt als norm, omdat hierop sturen leidt tot procyclisch beleid. In een tijd van hoogconjunctuur nemen de belastinginkomsten immers automatisch toe, waardoor het feitelijke saldo verbetert en de schuld daalt. Hierdoor ontstaat budgettaire ruimte juist wanneer daar geen behoefte aan is, terwijl deze in een laagconjunctuur vermindert wanneer behoefte aan budgettair expansief beleid bestaat. Dit schaadt de welvaartsontwikkeling en beklemt investeringen – bij bezuinigingen een gemakkelijk doelwit om het feitelijk tekort mee in toom te houden. Overigens zou het langjarig aanhouden van hetzelfde feitelijke tekort als het structurele tekort wel leiden tot convergentie naar eenzelfde schuldquote op de lange termijn, maar wel met een lager bbp doordat dan in conjunctureel magere tijden bezuinigd wordt op overheidsinvesteringen.

Schuldquote als stip op de horizon

De norm voor het structurele saldo wordt bepaald door de gewenste schuldquote op lange termijn via de vergelijking:

schuldquote×nominale groeivoet bbp=structureel saldo

Bij een hogere gewenste schuldquote op lange termijn is er meer budgettaire ruimte nu, en bij een lagere minder.

Idealiter komen politici tot een waarde voor de na te streven schuldquote na weging van de welvaartstheoretische argumenten en een hierbij passende omvang van de overheidsinvesteringen. In de praktijk blijkt dit lastig. Second best is daarom om op basis van pragmatische inzichten uit theorie en empirie een bandbreedte te bepalen voor de schuldquote. Binnen die bandbreedte kunnen politici dan een concrete en veilige waarde van de schuldquote en het structurele saldo op lange termijn kiezen.

Als ondergrens voor de bandbreedte stellen wij een schuldquote van zestig procent voor. Dit komt tegemoet aan de toenemende wereldwijde vraag naar hoogwaardig schuldpapier, en biedt financiële markten voldoende obligaties om financiële transacties af te wikkelen.

Het is logisch dat deze ondergrens nu hoger ligt dan in het verleden. De risico’s op schuldbezit zijn door de gedaalde rente afgenomen, terwijl de maatschappelijke behoefte aan investeringen die alleen de overheid kan doen, is toegenomen. Zo komt de overgang naar een klimaatneutrale en circulaire economie alleen met overheidssteun van de grond (Ongering, 2021), is er veel te winnen door de Nederlandse R&D-investeringen op te trekken naar het niveau van de wereldtop (Erken et al., 2021), en kampt het onderwijs met miljardentekorten.

Als bovengrens stellen wij een schuldquote van negentig procent voor. Bij een stijgende schuldquote nemen per definitie de risico’s voor de overheidsfinanciën toe (De Haan en Hoogduin, 2020), en lopen de baten van extra overheidsinvesteringen terug. Ten eerste kan een grote overheidsschuld de economische groei afremmen, en beginnen deze effecten boven een schuldquote van negentig procent zichtbaar te worden (Lukkezen en Suyker, 2013). Ten tweede kan onze ijzersterke debiteurenreputatie verslechteren als experts twijfels krijgen, en negentig procent is hiervoor een potentieel kantelpunt. Een ruime meerderheid van de Nederlandse economen geeft aan weinig problemen te zien bij een schuld beneden negentig procent van het bbp (De Muijnck et al., 2020). Verschillende topambtenaren delen deze visie (Hasekamp, 2021; Ongering, 2021), en ook het Internationaal Monetair Fonds (IMF) gebruikt als risico-indicator in zijn modellen voor ontwikkelde economieën een overheidsschuld boven de negentig procent. Ten derde biedt een schuldquote van negentig procent een comfortabele marge tot het gemiddelde van de muntunie – nu 102 procent van het bbp (boven het eurozonegemiddelde nemen de risico’s toe).

Budgettaire ruimte

Op basis van de schuldquote kan het structurele tekort worden berekend. Uit een nominale groeivoet van 2,9 procent – de som van 1 procent volumegroei uit de houdbaarheidsberekeningen van het Centraal Planbureau (CPB, 2021b) en 1,9 procent inflatie uit de Commissie Parameters (2019) – volgt voor het structurele saldo 60 × 2,9% = 1,7 en 90 × 2,9% = 2,6.

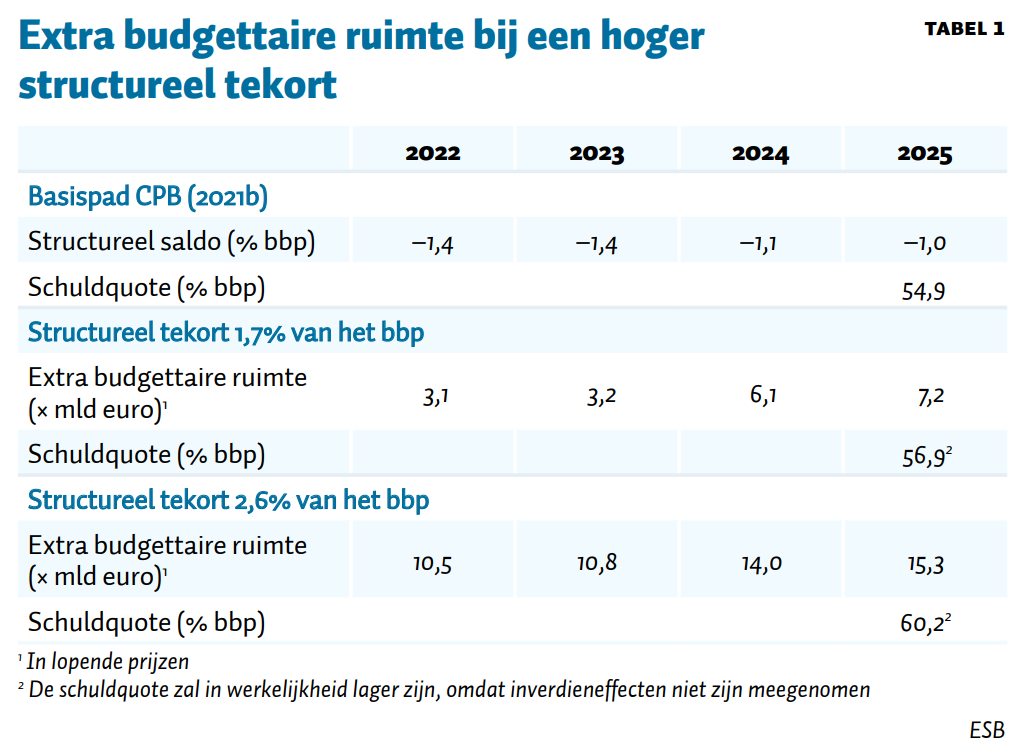

Kiest het nieuwe kabinet voor een structureel tekort van 1,7 procent, dan ontstaat er de komende jaren, ten opzichte van het basispad van de doorgerekende verkiezingsprogramma’s (CPB, 2021a), budgettaire ruimte voor nieuw beleid (tabel 1). In 2025 gaat het om ruim zeven miljard euro en komt de schuldquote uit op 57 procent, om op de lange termijn te stabiliseren op zestig procent. Over de gehele kabinetsperiode ontstaat er cumulatief bijna twintig miljard euro ruimte.

Bij de keuze voor een structureel tekort van 2,6 procent van het bbp neemt de budgettaire ruimte in het laatste kabinetsjaar toe tot ruim vijftien miljard; cumulatief over de kabinetsperiode komt er vijftig miljard beschikbaar. In 2025 staat de schuldquote dan op zestig, en op lange termijn zal deze doorstijgen en stabiliseren op negentig procent.

In beide scenario’s geeft het hogere tekort een impuls aan de groei van de economie, wat ‘inverdieneffecten’ genereert. Als we daarmee rekening houden, valt de schuldquote in 2025 lager uit dan 57, respectievelijk 60.

Meer investeringen, meer ruimte

Kiezen voor de bovengrens van de schuldquote in plaats van de ondergrens is verdedigbaar, gelet op de financiering van omvangrijke extra investeringen die de overheid moet doen. Maar het gebruik van de extra middelen vereist kritische afweging van maatschappelijke kosten en baten van voorgedragen projecten. In de jaren zeventig van de vorige eeuw en bij de besteding van aardgaswinsten uit het Fonds Economische Structuurversterking, bleek het gemakkelijker om geld uit te geven dan om dat zinvol te doen. Daarbij is er voor de periode 2021–2025 ook al twintig miljard euro uit het Nationaal Groeifonds beschikbaar.

Zijn additionele welvaartbevorderende investeringsprojecten niet beschikbaar of uitvoerbaar, dan is het verstandiger te koersen op een structureel tekort van 1,7 procent van het bbp. Dit percentage ligt dicht bij de overheidsinvesteringen die al jaren schommelen rondom twee procent van het bbp, en sluit dus aan bij de gulden financieringsregel die zegt dat een overheid alleen mag lenen voor kapitaaluitgaven.

Bandbreedte voor het feitelijk tekort

Het feitelijk tekort zal rondom het structurele tekort fluctueren, al naar gelang de conjuncturele ontwikkeling. Enige terughoudendheid bij de duiding van het structurele saldo is geboden. Het scheiden van conjunctuur en structuur is niet simpel. Ramingen van de structurele, onderliggende ontwikkeling van de overheidsfinanciën blijken mede afhankelijk te zijn van de stand van de conjunctuur op het moment waarop die ramingen worden gemaakt (Butler et al., 2017; Hers en Suyker, 2014).

Mede daarom zullen politici een slingerwijdte moeten afspreken, die de bandbreedte bepaalt waarbinnen het feitelijke saldo rondom het structurele saldo kan bewegen, zonder dat er aanvullende maatregelen geboden zijn. Op dit moment geeft het Europese Stabiliteits- en Groeipact een slingerwijdte van 2,5 procentpunt van het bbp: het verschil tussen het nagestreefde structurele tekort van 0,5 procent en het maximaal toegestane feitelijk tekort van 3 procent van het bbp. Blijft die bandbreedte onveranderd, dan ligt deze slingerwijdte – bij een structureel tekort van 1,7 procent – tussen een feitelijk overschot van 0,75 en een feitelijk tekort van 4,25 procent van het bbp.

Oog voor financiële risico’s

In aanvulling op de norm voor het structurele begrotingssaldo is het van belang om zo nodig bij te sturen met het oog op drie risico’s die de Nederlandse overheid op schulduitgifte loopt. Vanwege de gunstige financiële positie ten opzichte van het nationale verdienvermogen, rekening houdend met het nationale spaaroverschot en de relatief goede schuldpositie in vergelijking tot die van de overige eurozone-landen, zijn die risico’s momenteel klein. Maar nemen die risico’s toe, dan kan er tussentijds bijsturing nodig zijn om te voorkomen dat financiële markten op slecht nieuws uit Nederland over de conjunctuur of de overheidsfinanciën reageren met forse rentestijgingen.

Drie indicatoren maken deze financiële risico’s inzichtelijk. Zodra een ervan een nader te bepalen drempelwaarde overschrijdt, dient het kabinet het parlement te informeren of er tussentijdse aanpassingen nodig zijn, en zo ja welke. Een onafhankelijke instantie dient te toetsen of, en in welke mate, er drempelwaarden zijn overschreden.

Het relatieve verdienvermogen

De eerste risico-indicator is de reële rente op Nederlandse staatsobligaties met een looptijd van tien jaar, ten opzichte van de structurele groei van de economie. Zolang de rentevoet onder de groeivoet ligt, is er geen actie vereist. Komt de rente hoger te liggen, dan is actie geboden. Het overschrijden van deze drempelwaarde waarschuwt dat de economie (weer) dynamisch efficiënt is. In een dynamisch efficiënte economie is het verstandig om de bestedingsruimte voor de overheid te beperken, aangezien overheidsbestedingen in dit geval de private bestedingen wegdrukken (Blanchard, 2019). Ook het houdbaarheidssaldo wordt in deze situatie weer beleidsrelevant.

Het relatieve spaaroverschot

De tweede risico-indicator betreft het nationale spaaroverschot van de Nederlandse economie – de keerzijde van een overschot op de lopende rekening van de betalingsbalans. Is het spaaroverschot van de particuliere sector kleiner dan het spaartekort van de overheid, dan is actie vereist, aangezien de overheid voor haar financiering afhankelijk wordt van buitenlands krediet. Zolang het spaaroverschot van de particuliere sector groter is dan het structurele spaartekort van de overheid, kan ze in theorie haar schuld binnenlands financieren. Door de kapitaaldekking van het omvangrijke aanvullende pensioenstelsel is het Nederlandse spaaroverschot al sinds de jaren negentig zeer aanzienlijk; het bedraagt sinds de eeuwwisseling gemiddeld zeven procent van het bbp (Butler et al., 2019).

De relatieve schuldpositie

De derde risico-indicator is de relatieve schuldpositie van Nederland. Komt onze schuldquote hoger te liggen dan de gemiddelde quote in de eurozone, dan is actie vereist. Beleggers in euro-obligaties kunnen namelijk op ieder moment zonder veel kosten besluiten om obligaties van het ene euroland voor die van een ander te ruilen, waardoor rentes wijzigen. Tijdens de eurocrisis gebeurde dit ook: landen met een hoger risico zagen hun rentes snel oplopen, landen met een lager risico zagen die juist dalen. Sinds de invoering van de euro tot aan de kredietcrisis in 2008–2009 schommelde de schuldpositie van Nederland rond het gemiddelde van de eurozone, en sindsdien ligt de schuldquote een stuk lager.

Een alternatief is om te kijken naar de mate waarin de rente op door Nederland uitgegeven staatspapier afwijkt van het gemiddelde in het eurogebied. Onze relatieve rentepositie weerspiegelt het vertrouwen van financiële markten in Nederlands schuldpapier beter dan de relatieve schuldpositie. Deze indicator is veel actueler dan de schuldposities van eurolanden, die vertraagd bekend worden. Anderzijds is de volatiliteit van rentespreads mogelijk bezwaarlijk; ze kan tot overhaaste beleidsreacties en bestuurlijke onrust leiden. Nader onderzoek naar de beste indicator ter beoordeling van de relatieve schuldpositie van Nederland is daarom wenselijk.

Aanbevelingen voor het regeerakkoord

Bij deze formatie beschikken politici over meer ruimte bij het uitstippelen van het begrotingsbeleid, omdat drie voorheen leidende uitgangspunten hun richtinggevend vermogen hebben verloren. De Studiegroep Begrotingsruimte (2020) heeft het nieuwe kabinet geadviseerd om structureel hogere uitgaven of lastenverlichtingen volledig te compenseren met bezuinigingen of lastenverzwaringen.

Dat is een behoudende keuze. Op basis van theorie en empirie menen wij dat bij een hoger structureel begrotingstekort de schuldquote niet in de gevarenzone zal belanden. Door te werken met een structureel tekort van ten minste 1,7 procent van het bbp, ontstaat er in 2025 ruim zeven miljard euro extra ruimte voor belastingverlaging en uitgavenverhoging, en komt de schuldquote op 57 procent. Mocht het kabinet besluiten tot verhoging van het niveau van de overheidsinvesteringen, dan is een norm voor het structurele tekort van 2,6 procent van het bbp verdedigbaar. In dit geval ontstaat er in 2025 een budgettaire speelruimte van vijftien miljard – opgeteld over de periode 2022–2025 komt die op vijftig miljard – terwijl de schuldquote aan het einde van de kabinetsperiode op zestig procent uitkomt.

Bij sturing op het structurele tekort kunnen conjuncturele mee- en tegenvallers worden geaccommodeerd. Dit voorkomt procyclisch begrotingsbeleid en bestuurlijke onrust. Tussentijdse aanpassing is alleen nodig als de bandbreedte voor het feitelijke tekort wordt overschreden, of als financiering van de Nederlandse staatsschuld aantoonbaar risicovoller wordt. Een overschrijding van een of meer van de drie voorgestelde risicodrempels geeft het signaal dat dit het geval is en dat het kabinet voorstellen voor saldoverbetering dient uit te voeren.

Aanbevelingen voor de Europese inzet

Waarschijnlijk komen de begrotingsnormen uit het Europese Stabiliteits- en Groeipactvoor het feitelijke tekort (maximaal drie procent van het bbp) en de overheidsschuld (ten hoogste zestig procent van het bbp) onder druk van andere lidstaten niet meer terug. Vanwege het procyclische karakter van deze normen is het verstandig als Nederland geen bezwaar maakt tegen het verdwijnen van deze tekort- en schuldnormen, maar constructief meedenkt over alternatieven.

Bij de middellangetermijndoelstelling voor het structurele begrotingstekort dient Nederland in Brussel in te zetten op 1,7 procent van het bbp voor de periode 2023–2025 – of nog iets meer bij een hogere investeringsambitie. Daarbij past dat het feitelijke saldo door de conjunctuur (bij een structureel tekort van 1,7 procent) mag bewegen tussen een tekort van 4,25 en een overschot van 0,75 procent van het bbp, zonder dat het begrotingsbeleid wordt aangepast.

Literatuur

Adema, Y. en I. van Tilburg (2019) Zorgen om morgen. CPB Vergrijzingsstudie december.

Blanchard, O. (2019) Public debt and low interest rates. The American Economic Review, 109(4), 1197–1229.

Butler, B., D. van Dijk en A. Stokman (2017) Voorspellers onderschatten cycliciteit economie. ESB, 102(4755), 552–555.

Butler, B., K. Carlier, G. Schotten en M. Volkerink (2019) Het spaaroverschot van Nederlandse bedrijven ontrafeld. DNB Occasional Studies 17-4.

CPB (2021a) Centraal Economisch Plan 2021. CPB Raming, maart.

CPB (2021b) Actualisatie Verkenning middellange termijn 2022–2025. CPB Raming, maart.

Commissie Parameters (2019) Advies Commissie Parameters. Ministerie van Sociale Zaken en Werkgelegenheid, 6 juni. Te vinden op www.rijksoverheid.nl.

Erken, H., F. van Es en E.-J. van Harn (2021) De lage R&D-investeringen in Nederland kosten groei. ESB, 106(4795S), 40–44.

Europees Begrotingscomité (2020) Annual Report 2020. Europese Commissie, European Fiscal Board. Te vinden op ec.europa.eu.

Eyraud, L., X. Debrun, A. Hodge et al. (2018) Second-generation fiscal rules: balancing simplicity, flexibility, and enforceability. IMF Staff Discussion Note, SDN/18/04.

Haan, J. de, en C.G.M. Sterks (1987) De noodzaak van normen. Den Haag: Prof. Mr. B.M. TeldersStichting.

Haan, J. de, en L. Hoogduin (2020) Verstandig begrotingsbeleid vraagt om Zalmnorm en tekortregel. ESB, 105(4790), 484–487.

Hasekamp, P. (2021) De economische zwaartekracht bestaat nog. Opinie Het Financieele Dagblad, 19 februari. Ook te lezen op www.cpb.nl.

Hers, J. en W. Suyker (2014) Structural budget balance: a love at first sight turned sour. CPB Policy Brief, 2014/07.

Jacobs, B. (2019) Houdbaarheidstekort en begrotingsregels verliezen hun economische betekenis. ESB blog, 16 augustus.

Kam, C.A. de, W.D. Bolhuis en J.H.J. Lukkezen (2021) Overheidsfinanciën: economie van de collectieve sector. Groningen: Noordhoff Uitgevers.

Lukkezen, J. en W. Suyker (2013) Naar een prudent niveau van de overheidsschuld. CPB Policy Brief, 2013/05.

Muijnck, S. de, R. van Tilburg en J. Lukkezen (2020) Voor Nederlandse economen gaat bij investeren groen en sociaal boven productiviteit. ESB, 105(4790), 480–483.

Ongering, L. (2021) Nieuwjaarsartikel: vaart maken richting een duurzaam verdienvermogen. ESB, 106(4793), 6–9.

Raad van State (2021) Voorjaarsrapportage begrotingstoezicht 2021. Raad van State.

Studiegroep Begrotingsruimte (2020) Koers bepalen: kiezen in tijden van budgettaire krapte. Ministerie van Financiën, Advies 16e Studiegroep Begrotingsruimte, oktober. Te vinden op www.rijksfinancien.nl.

Suyker, W. (2015) Tekortreducerende maatregelen 2011–2017 (incl. 5-miljard-pakket). CPB Achtergronddocument, 15 september.

Suyker, W. (2016) Opties voor begrotingsbeleid. CPB Policy Brief, 2016/02.

Werkgroep Discontovoet 2020 (2020) Rapport Werkgroep discontovoet 2020, 9 oktober. Ministerie van Financiën. Te vinden op www.rijksoverheid.nl.

Wyplosz, C. (2013) Fiscal rules: theoretical issues and historical experiences. In: A. Alesina en F. Giavazzi (red.), Fiscal policy after the crisis. Chicago: University of Chicago Press / National Bureau of Economic Research, 495–525.