De verwevenheid tussen overheden en banken in Europa is risicovol en moet worden verminderd. Kersten en Nysten (2019) concluderen dat het haalbaar is om de suggesties van het Bazels Comité voor risicoweging van staatsobligaties op de bankbalansen in te voeren. Deze risicogewichten maken de bankensector echter nauwelijks veiliger. Het is beter om een maximum vast te stellen wat betreft de blootstelling van banken aan individuele overheden.

In het kort

– Banken hoeven nauwelijks extra kapitaal aan te houden

bij de invoering van risicogewichten.

– Ook het effect van hogere risicogewichten is beperkt; concentratielimieten kunnen wel zorgen voor lagere risico’s.

Banken en overheden zijn na de crisis nog steeds sterk verweven. Het is wenselijk om deze verwevenheid te doorbreken, zodat banken minder gevoelig worden voor problemen bij de overheid en vice versa. Een van de voorstellen hiertoe is het invoeren van risicogewichten op staatsobligaties. Op dit moment hoeven banken geen kapitaal aan te houden voor overheidsobligaties van landen in de Europese Unie.

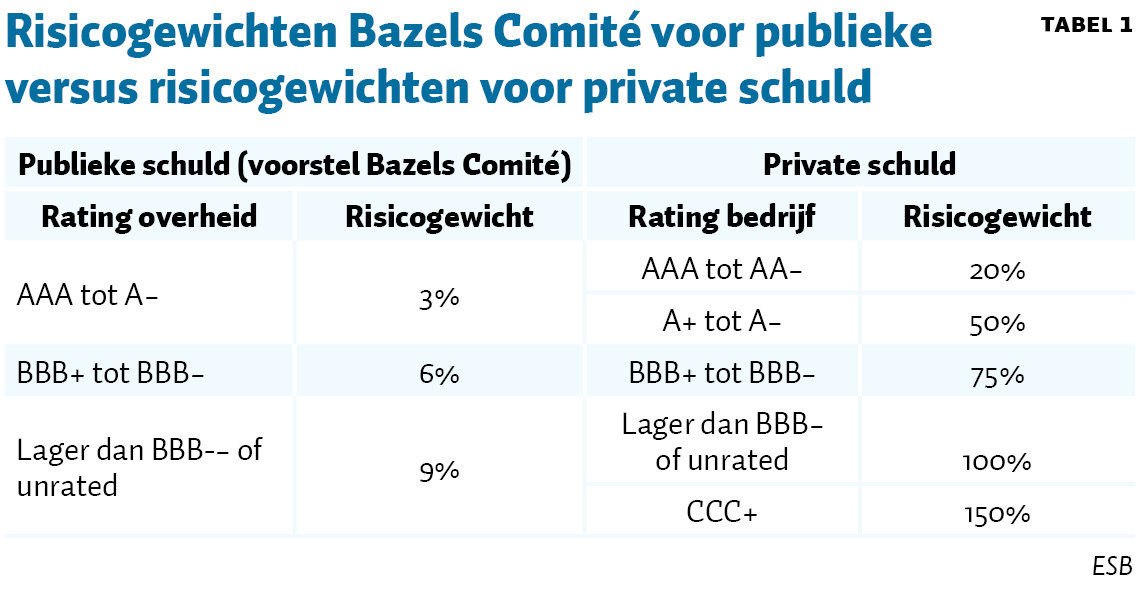

In een recent ESB-artikel analyseren Kersten en Nysten (2019) de suggesties voor risicoweging in een discussiedocument van het Bazels Comité (2017). Die suggesties houden in dat er risicogewichten komen speciaal voor publieke schuld, afhankelijk van de rating van de overheidsobligaties. Door de hogere risicogewichten moeten banken meer kapitaal aanhouden, wat een buffer creëert voor financiële risico’s. De risicogewichten zijn echter nog altijd lager dan de staande richtlijnen van het Bazels Comité (2019) voor private schuld (tabel 1).

Weinig effect op kapitaalratio’s

Kersten en Nysten (2019) laten zien dat invoering van de risicogewichten in het document van het Bazels Comité de (Tier 1-)kapitaalratio’s van banken nauwelijks beïnvloedt. Ze concluderen dat de risicogewichten haalbaar zijn, en hopen dat dit andere landen overtuigt om tot invoering ervan te besluiten.

Kersten en Nysten merken daarbij terecht op dat verdere discussie nodig is over hoe risicoweging moet worden vormgegeven om voldoende risicoreductie te bereiken. Een belangrijke vraag is, wat ons betreft, of het invoeren van deze risicogewichten wel voldoende extra kapitaalbuffers oplevert.

Dit onderzoeken wij aan de hand van dezelfde openbare dataset als die van Kersten en Nysten: de data van december 2017 uit de Transparency Exercise van de European Banking Authority; deze data zijn eind 2018 publiekelijk beschikbaar gesteld. Wanneer er geen data zijn over de blootstelling aan individuele overheden, nemen wij deze banken niet op in onze dataset. We hebben de gevonden effecten in basispunten van risico- en concentratiegewichten omgerekend naar de impact op de kapitaalpositie in miljarden euro’s.

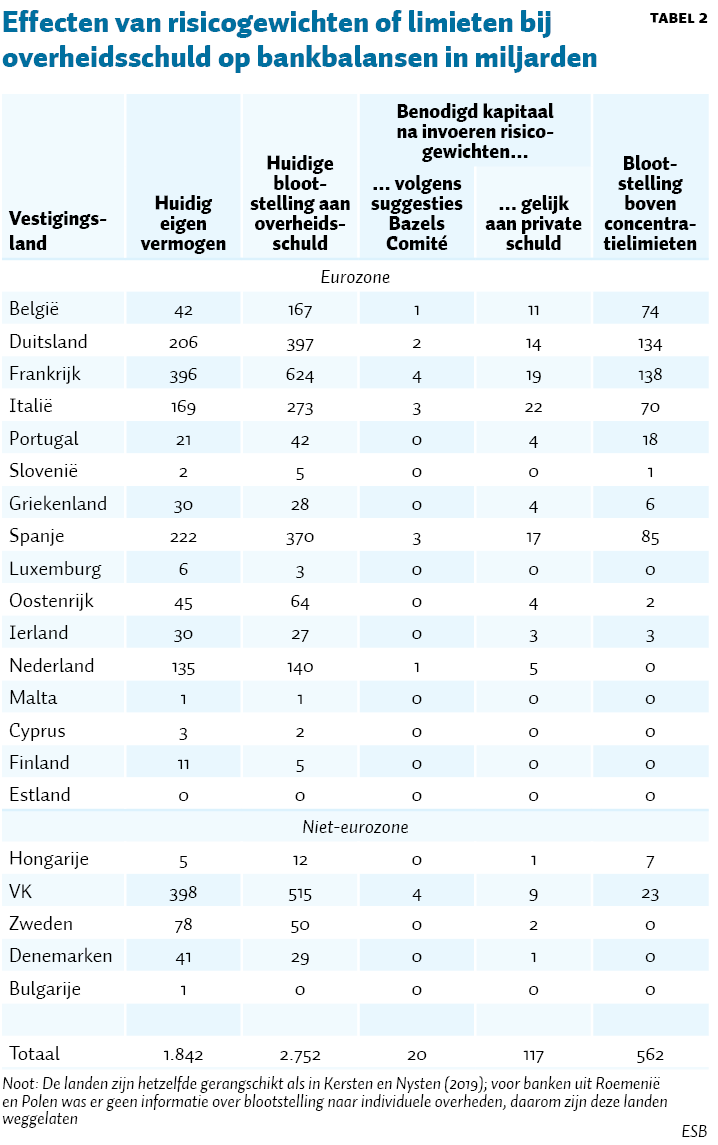

Uit onze analyse blijkt dat er door de invoering van de risicogewichten nauwelijks extra (Tier 1-)kapitaalbuffers worden opgebouwd (CPB, 2018). In totaal moeten banken, volgens de risicogewichten in het document van het Bazels Comité, twintig miljard extra kapitaal aantrekken om de oude kapitaalratio’s te kunnen behouden (tabel 2). Ten opzichte van het eigen vermogen van 1.842 miljard dat Europese banken hebben, is dit maar een beperkte toename. In totaal hebben de EU-banken voor 2.752 miljard aan overheidsschuld in de portefeuille, waarvan 1.144 miljard van hun eigen overheid. Overigens is die twintig miljard een overschatting van zeven miljard, omdat er ook hogere risicogewichten voor obligaties uit niet-EU-landen bij zitten, terwijl deze in de huidige regelgeving al een risicoweging hebben.

De risicogewichten in het document van het Bazels Comité maken de bankensector dus niet veel veiliger. Italiaanse banken zouden bijvoorbeeld slechts drie miljard euro extra eigen vermogen aanhouden op een portefeuille van 273 miljard aan staatsobligaties, waarvan 137 miljard aan Italiaanse overheidsobligaties.

Hogere risicogewichten

Zoals tabel 1 laat zien, houden de gesuggereerde risicogewichten in het document van het Bazels Comité die Kersten en Nysten doorrekenen nog steeds een bevoordeling van overheidsobligaties in. Wat gebeurt er als de risicogewichten voor overheidsobligaties van EU-landen zouden worden verhoogd tot die van een private schuld? De vierde kolom in tabel 2 laat zien dat Europese banken dan 117 miljard euro aan extra kapitaal nodig hebben om hun Tier 1-kapitaalratio te behouden. Dat is al aanmerkelijk meer dan de twintig miljard bij de risicogewichten in het document van het Bazels Comité. Maar ook invoering van hogere risicogewichten pakt nog niet het probleem aan van de verwevenheid tussen banken en overheden.

Concentratielimieten

Een directe manier om de verwevenheid tussen banken en overheden te verminderen, is het invoeren van concentratielimieten. Een concentratielimiet stelt een maximum blootstelling van banken aan individuele overheden, bijvoorbeeld vijftig procent van het eigen vermogen. De laatste kolom in tabel 2 laat zien dat het grote verschuivingen vereist in de portefeuilles van banken: individuele banken moeten, na invoering van het concentratielimiet van vijftig procent van hun eigen vermogen, 562 miljard aan kapitaal verkopen ten opzichte van hun huidige posities. Deze obligaties zouden banken dan kunnen verkopen aan buitenlandse banken. De samenstelling is dan meer gediversifieerd en er is minder home bias.

Conclusie

De in het document van het Bazels Comité gesuggereerde risicogewichten voor overheidsobligaties gaat nog niet ver genoeg. Met deze opzet zouden Europese banken twintig miljard extra kapitaal moeten aantrekken. Om het kredietrisico af te dekken, zouden de risicogewichten analoog aan private schuld moeten zijn. In dat geval hebben de banken 117 miljard extra kapitaal nodig. Dit is nog steeds een beperkte hoeveelheid ten opzichte van de totale blootstelling aan de eigen overheid.

Om de verwevenheid tussen banken en hun eigen overheid te doorbreken, is een meer directe aanpak nodig. Dat kan door het invoeren van concentratielimieten. Dit zou wél grote verschuivingen in portefeuilles van banken vereisen, en zou de risico’s van de grote verwevenheid dus reduceren. Uiteraard is het de vraag of de invoering van dergelijke concentratielimieten politiek haalbaar is. De bankenunie vraag echter niet alleen om een haalbare, maar ook om een afdoende oplossing.

Literatuur

Bazels Comité (2017) The regulatory treatment of sovereign exposures. Basel Committee on Banking Supervision Discussion paper, december. Te vinden op www.bis.org.

Bazels Comité (2019) CRE20 – standardised approach: individual exposures. Basel Committee on Banking Supervision, Basel Framework for Credit Risk, december. Te vinden op www.bis.org.

CPB (2018) CPB Risicorapportage financiële markten 2018: naar een bankenunie voor de EMU: drie scenario’s. CPB Notitie, 29 mei.

Kersten, N. en C. Nysten (2019) Aanpassing risicoweging staatsobligaties is noodzakelijk én haalbaar. ESB, 104(4780), 588–591.

Dit artikel is op 24 februari gerectificeerd op verzoek van de auteurs. De cijfers voor blootstelling aan de blootstelling van banken aan overheden, bleken niet helemaal accuraat en zijn gecorrigeerd.