Dit ESB-themanummer gaat over private schulden. Schuld heeft in het Nederlands twee betekenissen. Het is een financiële verplichting die ontstaat voor een goederen of diensten die al wel geleverd, maar nog niet betaald zijn. Schuld in die zin is onontbeerlijk in het economisch verkeer. Het maakt het voor bedrijven mogelijk om te investeren op basis van de verwachte toekomstige baten van deze investering en voor mensen om een huis te kopen voordat ze de koopsom bij elkaar gespaard hebben – pas op 65-jarige leeftijd overstijgt het vermogen van de gemiddelde huizenbezitter de waarde van zijn woning (ESB, 2017).

Maar schuld is ook een morele verplichting, een verantwoordelijkheid die is ontstaan door acties uit het verleden. En ook in deze zin is schuld onontbeerlijk in het economisch verkeer. Zonder deze morele kant van schuld berust het nakomen van schuldverplichtingen louter op dwang of de dreiging daarvan, en dat maakt transacties met schuld in het economische verkeer duurder. Denk daarbij aan de verregaande juridisering van het economische verkeer in de Verenigde Staten.

Te veel van het goede

Het morele aspect van schuld maakt transacties mogelijk tegen relatief lage kosten. Dat is een aspect dat we moeten koesteren. Toch bestaat er ook zoiets als te veel van het goede. Als het morele aspect van schuld overheerst, betekent dat dat schuldenaren alleen maar verder kunnen met hun leven nadat ze hun schuld volledig hebben afgelost – ook als dat niet mogelijk is. Dat is slecht voor de ruim 500.000 mensen met ernstige financiële problemen in Nederland, voor hun naasten én voor hun schuldeisers.

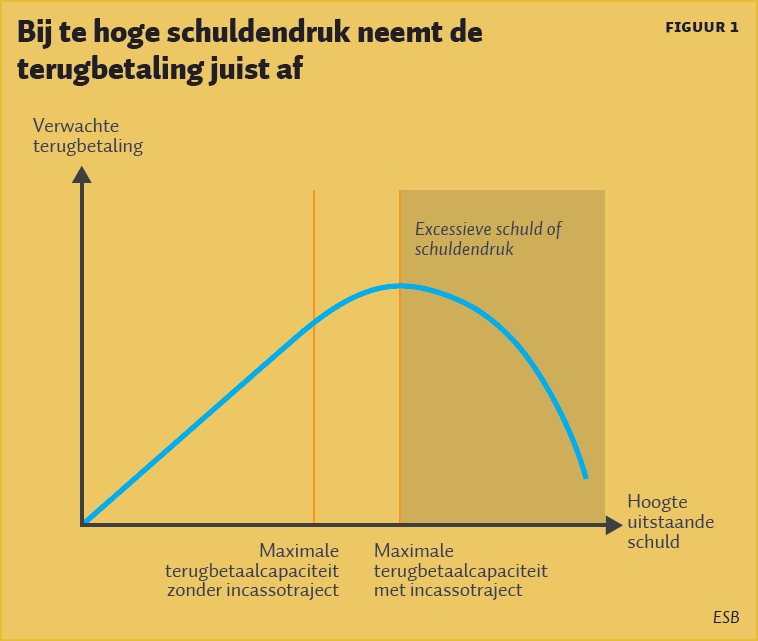

Figuur 1 is mijn denkraam voor de vraag waarom te streng zijn voor schuldenaren ook schadelijk is voor schuldeisers. Op de horizontale as staat daarbij de uitstaande schuld en op de verticale as de verwachte terugbetaling. Bij een schuld die te overzien is, wordt alles terugbetaald. De lijn loopt daarom vanuit de oorsprong onder een hoek van 45 graden – een één euro hogere schuld leidt tot een één euro hogere terugbetaling.

Maar zoals ieder incassobureau je kan vertellen, neemt de kans dat er volledig wordt terugbetaald boven een bepaald schuldniveau rap af. De lijn vlakt af – een één euro hogere schuld leidt dan tot minder dan een euro aan terugbetaling. De druk opvoeren op de schuldenaar is initieel lucratief. Het vermeerderen van de uitstaande schuld met invorderingskosten leidt tot een hogere verwachte terugbetaling.

Maar ook dat heeft grenzen. Als de schulden nog verder toenemen, verdwijnt de prikkel voor schuldenaren om te werken: alle extra verdiensten gaan in de aflossing van de schuld zitten, dus waarom zou je je best doen? Ook is meer schuld maken dan ‘gratis’: schuldenaren kunnen immers toch niet méér aflossen. Het verhogen van de druk op schuldenaren werkt dan contraproductief.

Maatschappelijke kosten

Overdreven aandacht voor schuldaflossing is ook nadelig voor de maatschappij als geheel. Schuldproblemen gaan vaak hand in hand met andere problemen en het oplossen van problematische schulden is vanwege het coördinatieprobleem tussen schuldeisers voor een groot deel overheidswerk. Robin Fransman becijfert in zijn bijdrage dat het invorderen van 272 miljoen aan problematische private schulden 17 miljard aan maatschappelijke kosten met zich meebrengt. Schuldhulpverlening, en de toegang daartoe, kan een stuk beter, zie de bijdrage van Gea Schonewille en Marion Weijers.

Dat die maatschappelijke kosten in geen enkele verhouding staan tot de rechtstreekse private baten, kan betekenen dat beleid volledig de weg kwijt is. Maar het kan ook betekenen dat het niet om de rechtstreekse private baten gaat, maar om de indirecte baten van het hebben van een goede betalingsmoraal en lage transactiekosten.

Betalingsmoraal

En juist op het vlak van een goede betalingsmoraal, lage risico’s en dito transactiekosten doet Nederland het redelijk. De Nederlandse schulden zijn weliswaar torenhoog – 274 procent van het bruto binnenlands product (bbp), maar toch niet zo risicovol, zo stellen Lisanne Spiegelaar en Leontine Treur in een bredere beschouwing in deze ESB.

Inzoomen op hypotheken bestendigt dit beeld. Jan Kakes en Dirk van der Wal becijferen de totale verliezen op de hypotheekportefeuilles van de Nederlandse banken tijdens de Grote Recessie op een half procent van de hypotheeksom. Dit terwijl op het hoogtepunt van de huizenmarktcrisis de gemiddelde huizenprijs 27 procent lager was dan op de top en ruim een derde van de huishoudens een zogenaamde onderwaterhypotheek had. Als verklaring voor deze goede betaalmoraal wijzen ze op de relatief sterke positie van crediteuren in Nederland.

Als we verder inzoomen op hypotheken voor zelfstandigen, verandert het beeld niet. De fluctuerende inkomens van zelfstandigen vormen een bron van onzekerheid voor de geldgever, maar toch lijken hun hypotheken niet risicovoller dan gemiddeld. De simulatie van Mauro Mastrogiacomo naar de gevolgen van een renteschok voor zelfstandigen maakt dit aannemelijk.

Macro-economisch falen

Als deze indirecte baten van de goede betaalmoraal in ogenschouw worden genomen, moeten ook de indirecte kosten van de goede betaalmoraal in de analyse worden meegenomen. Die kosten zijn er vooral via de macro-economische doorwerking van schulden. Ewald Engelen stelt in zijn column dat het juist de private schulden zijn die de Nederlandse economie na 2010 tot stilstand brachten.

Engelen heeft hier een punt. Nederlanders met een onderwaterhypotheek lossen die keurig af, maar schroeven hun besparingen wel op, tot wel 17 cent voor iedere extra verdiende euro, aldus Rutger Teulings en Lu Zhang in deze ESB. De euro’s die zij niet uitgeven, verdienen anderen niet.

Teulings en Zhang becijferen dat het totale effect van de huizenprijsdaling hierdoor een zes procent lagere consumptie op nationaal niveau is. Aangezien consumptie het halve bbp vormt, is dat macro-relevant en moet het net als het effect op de betaalmoraal meegewogen worden als het beleid voor de afwikkeling van private schulden wordt herzien. Bij een morele kant van schuld hoort ook dat je af en toe met de hand over het hart strijkt.

En ten slotte: komend nummer wordt een extra dikke special over het pensioenakkoord. We publiceren dit nummer twee weken later dan gepland, op 26 in plaats van 12 september.

Literatuur

ESB (2017) Lenen om te wonen. ESB-dossier, 103(4749S).

Auteur

Categorieën