In het regeerakkoord van Rutte III zitten meerdere maatregelen die effect hebben op de belastingdruk van zowel ondernemers als werknemers. Wat betekenen die maatregelen voor de belastingdruk van beide groepen?

In het kort

– De gemiddelde belastingdruk van dga’s daalt door het regeerakkoord bijna evenveel als die van werknemers.

– De belastingdruk daalt voor negentig procent van de IB-ondernemers. Tien procent ondervindt nadeel van de beperking van aftrekposten tegen het basistarief.

Er is discussie over het effect van de kabinetsmaatregelen voor ondernemers. Een recent artikel in het Financieele Dagblad kopte stevig: “Ondernemer in mkb loopt lastenverlichting Rutte III mis” (Berentsen, 2018). In het artikel werd op basis van de marginale belastingdruk aangegeven dat, als gevolg van het regeerakkoord, een werknemer in loondienst er zes tot tien keer zoveel op vooruit gaat als een ondernemer. De marginale druk is het deel van de bruto-inkomstenstijging dat niet resulteert in een toename van het besteedbare inkomen. Deze maatstaf wordt vooral gebruikt voor inzicht in arbeidsmarktprikkels. Om te meten wat belastingplichtigen onder de streep overhouden, is de gemiddelde belastingdruk doorgaans inzichtelijker. Het effect van bijvoorbeeld een hogere algemene heffingskorting werkt namelijk wel door in de gemiddelde belastingdruk, maar leidt niet tot een lagere marginale druk voor inkomens boven de 10.000 euro.

Methode

We vergelijken daarom de gemiddelde belastingdruk van een directeur-grootaandeelhouder (dga), een IB-ondernemer (iemand die volgens de inkomstenbelasting ondernemer is) en een werknemer in loondienst op basis van de methode die ontwikkeld is voor het Interdepartementaal Beleidsonderzoek naar de situatie van zelfstandigen zonder personeel (hierna: IBO-ZZP) (Rijksoverheid, 2015). Deze methode veronderstelt dat de IB-ondernemer en de dga een reservering maken voor een aanvullend pensioen, arbeidsongeschiktheid, ziekte en werkloosheid, gelijk aan de werknemers- en werkgeverspremies die worden betaald door en voor werknemers in loondienst. Vandaar dat we in dit artikel niet spreken over brutoloon, maar over ‘brutoloonkosten’ (inclusief werkgeverslasten) versus de brutowinst.

Voorts houdt de methode rekening met generieke fiscale ondernemersfaciliteiten zoals de zelfstandigenaftrek en de mkb-winstvrijstelling. De IB-ondernemer wordt vervolgens net als de werknemer belast in box 1. De dga wordt in box 1 belast voor zijn loon, eventueel door toepassing van de gebruikelijkloonregeling; de dga wordt daarbij geacht een loon te krijgen dat normaal is voor het niveau en de duur van de arbeid (Belastingdienst, 2018). In deze analyse wordt uitgegaan van het gebruikelijke minimumloon dat de Belastingdienst voor 2018 hanteert (45.000 euro), en conform de methode van het IBO volgt bij een hogere brutowinst ook een hoger gebruikelijk loon. De winst (na aftrek van het gebruikelijke loon) wordt vervolgens belast in de vennootschapsbelasting. De methode gaat ervan uit dat de dga uiteindelijk de resterende winst uitkeert als dividend. Dit wordt belast in box 2. In de praktijk zien we dat sommige dga’s de winst niet of slechts ten dele uitkeren, waarmee de heffing in box 2 al dan niet langdurig kan worden uitgesteld. In bepaalde gevallen kan van uitstel ook afstel komen, bijvoorbeeld bij emigratie of bij een faillissement. In zulke gevallen ligt het effectieve box 2-tarief – en dus de gemiddelde belastingdruk – lager (Rijksoverheid, 2015).

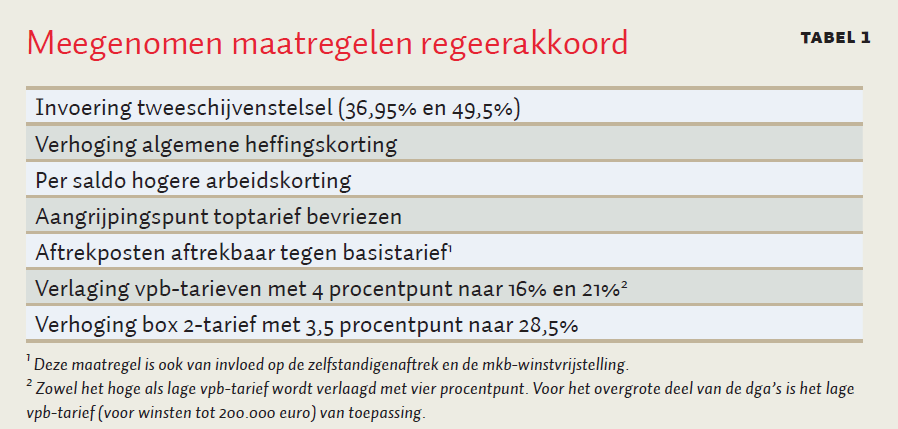

Maatregelen regeerakkoord

Op basis van de methode van het IBO-ZZP kunnen we een inschatting maken wat betreft het effect van het regeerakkoord op de belastingdruk van de IB-ondernemer, de dga en de werknemer. Het pakket aan maatregelen in onder meer de inkomstenbelasting (box 1 en box 2) en vennootschapsbelasting (vpb) is divers. In de budgettaire tabel van het regeerakkoord staat bijvoorbeeld dat er in 2021 sprake zal zijn van een lastenverlichting in het IB-pakket van in totaal 6,2 miljard euro. Dit komt onder meer door het invoeren van een tweeschijvenstelsel, door de beperking aftrekbaarheid van aftrekposten tegen het basistarief, door de verhoging van de algemene heffingskorting en door de per saldo hogere arbeidskorting. In onze vergelijking worden alleen deze generieke maatregelen meegenomen en laten we specifieke maatregelen voor bepaalde groepen (zoals het verhogen van de ouderenkorting, of het versoberen van de hypotheekrenteaftrek) buiten beschouwing. Ook de verhoging van het lage btw-tarief van zes naar negen procent wordt niet meegenomen, omdat deze maatregel doorwerkt via een hogere inflatie, die de drie groepen in gelijke mate zal raken. Tabel 1 geeft het overzicht van de wijzigingen in het regeerakkoord die van invloed zullen zijn op de mutatie van de gemiddelde belastingdruk van ondernemers en werknemers.

Uitkomsten

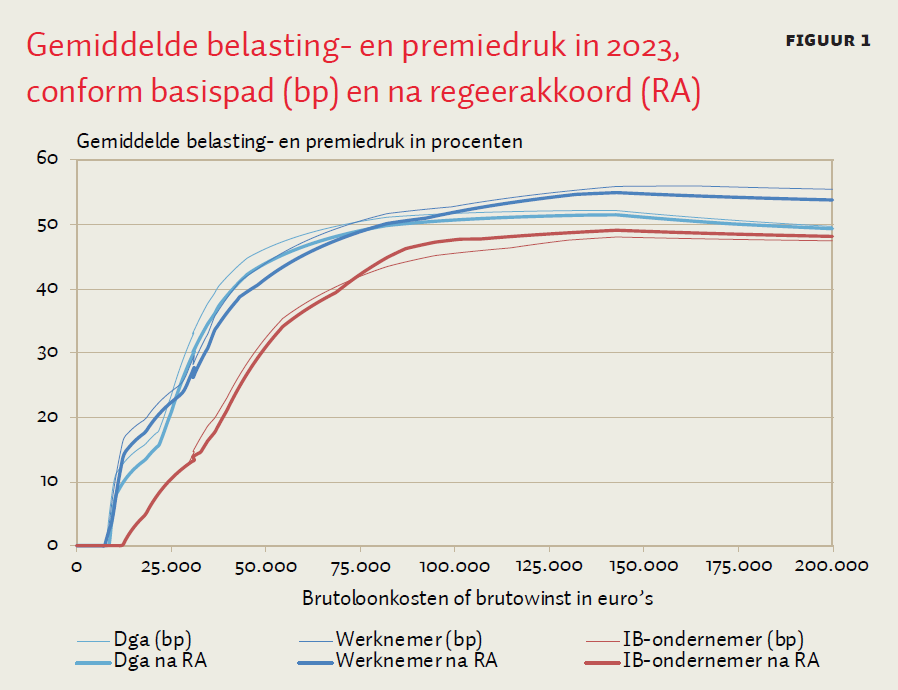

Figuur 1 toont de uitkomst van de gemiddelde belastingdruk in het basispad en na het regeerakkoord. De uitkomsten worden getoond voor 2023, het jaar waarin alle maatregelen uit tabel 1 volledig zijn ingevoerd. Uit figuur 1 blijkt dat in het basispad de gemiddelde belastingdruk van de IB-ondernemer bij een lagere brutowinst onder dat van de werknemer zal liggen, onder meer door de zelfstandigenaftrek en de mkb-winstvrijstelling. Bij een hogere brutowinst liggen de gemiddelde belastingdruk van de dga en die van de IB-ondernemer dicht bij elkaar, maar onder dat van de werknemer. Door het regeerakkoord zal de gemiddelde belastingdruk van de drie groepen dichter bij elkaar komen, maar blijft deze voor de ondernemer lager dan die van de werknemer.

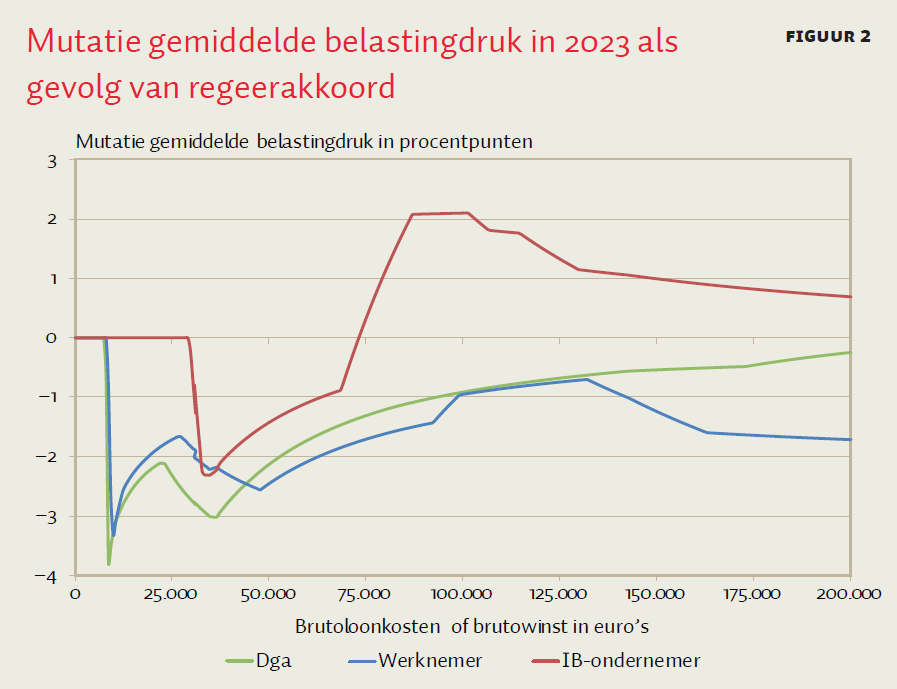

Figuur 2 zoomt in en toont het verschil tussen het regeerakkoord en het basispad. Een lagere belastingdruk betekent dat iemand onder de streep meer overhoudt. Uit figuur 2 blijkt dat er ten onrechte het beeld bestaat dat dga’s weinig zullen profiteren van de maatregelen uit het regeerakkoord. Vooral via de lastenverlichting in box 1– als gevolg van de doorwerking van het gebruikelijke loon en het lagere vpb-tarief – daalt de gemiddelde belastingdruk van dga’s met een brutowinst tot circa 130.000 euro ongeveer even hard als die van de werknemers in box 1.

Op basis van de integrale aangiftegegevens kunnen we vaststellen dat in 2015 circa negentig procent van de IB-ondernemers een brutowinst had tot 68.500 euro (aangrijpingspunt toptarief). Bij negen op de tien IB-ondernemers zal de gemiddelde belastingdruk als gevolg van de fiscale maatregelen in het regeerakkoord dus dalen. IB-ondernemers profiteren tot aan het toptarief namelijk van dezelfde lastenverlichting als werknemers. De IB-ondernemer met een brutowinst boven het toptarief heeft in 2023 een hogere gemiddelde belastingdruk, met name door het beperken van de aftrekbaarheid van de zelfstandigenaftrek en de mkb-winstvrijstelling tegen het basistarief.

De dga en IB-ondernemer zullen – bij een directe en volledige winstuitkering door de dga – een gelijke belastingdruk hebben bij een brutowinst van circa 250.000 euro, daaronder is deze druk voor de IB-ondernemer lager (zie figuur 1). De dga heeft echter wel de vrijheid om de winst niet uit te keren en in plaats daarvan reserves in de bv op te bouwen of te investeren. Indien de dga bijvoorbeeld slechts de helft van de resterende winst (na heffing vpb) uitkeert, zal de belastingdruk vergelijkbaar zijn bij een brutowinst van circa 100.000 euro. De uiteindelijke belastingdruk en het effect van het regeerakkoord voor een specifieke ondernemer zijn afhankelijk van de feitelijke situatie van het individuele geval. Bovenstaande vergelijking laat wel zien dat het overgrote deel van de ondernemers meeprofiteert van de belastingverlichting van Rutte III.

Literatuur

Belastingdienst (2018) Loon en aanmerkelijk belang. Informatie te vinden op www.belastingdienst.nl.

Berentsen, L. (2018) Ondernemer in mkb loopt lastenverlichting Rutte III mis. Het Financieele Dagblad, 19 maart.

Rijksoverheid (2015) Eindrapport IBO Zelfstandigen zonder personeel. Rapport te vinden op www.rijksoverheid.nl.