De prijzen van koopwoningen zijn de laatste jaren sterk gestegen. Deze stijging is echter niet van invloed op de consumentenprijsindex. Waarom is dat zo, en zijn er alternatieven waarbij de prijsstijging van koopwoningen wel wordt meegenomen?

In het kort

– De eigen woning is geen consumptie maar vermogen; daarom zitten transactieprijzen van koopwoningen niet in het inflatiecijfer.

– Het gebruik van de eigen woning is wel consumptie en is daarom wél onderdeel van het inflatiecijfer, via een toegerekende huur.

– Berekeningen laten zien dat de inflatie met 0,4 tot 1,4 procentpunt was overschat als woningtransacties wel waren opgenomen.

De Europese Centrale Bank (ECB) probeert al jaren tevergeefs het inflatiecijfer duurzaam omhoog te brengen naar de gewenste twee procent (twee procent inflatie wordt door de ECB gezien als de optimale prijsstijging bij haar doelstelling van een stabiel prijsniveau). Een van de redenen waarom dat niet lijkt te lukken, is dat de ECB uitgaat van een inflatiecijfer waarin de kosten van wonen onvoldoende zijn meegenomen, aldus econoom Jakob de Haan (Ballegeer en De Boer, 2021). Zouden deze kosten wel zijn meegenomen, dan was de inflatie hoger geweest en zou het beleid van de ECB minder ingewikkeld hoeven te zijn.

In dit artikel leggen we uit hoe de consumentenprijsindex (CPI) – de indicator voor de inflatie in Nederland – wordt samengesteld, en laten we zien dat er verschillende manieren zijn om daarin de kosten van wonen op te nemen. De CPI wordt veel gebruikt door de overheid en het bedrijfsleven, bijvoorbeeld bij loononderhandelingen, de indexering van de huren, de indexering van de pensioenen en bij de aanpassing van de belastingtabellen. Voor het beleid van de ECB wordt er een net iets andere Europese prijsindex gebruikt (de HICP).

Wat meet de CPI

De CPI meet op macroniveau de prijsontwikkeling van alle consumptieve bestedingen door particuliere huishoudens. Daarbij wordt er in belangrijke mate aangesloten op het begrippenkader van de nationale rekeningen. Zo vallen de aankopen van consumenten bij andere consumenten (bijvoorbeeld de aankoop van tweedehandsgoederen via marktplaats.nl) buiten het bereik van de nationale rekeningen en de CPI. Immers, bij transacties tussen twee huishoudens vallen de aankoop- en verkoopprijs binnen de sector huishoudens tegen elkaar weg – wat het kopende huishouden minder te besteden heeft na de koop, heeft de verkopende partij na de verkoop meer te besteden.

Ook niet-productgebonden belastingen (zoals de inkomstenbelasting) en socialeverzekeringspremies, rentebetalingen, inkomensverzekeringen (dit zijn verschuivingen van inkomen in de tijd), beleggingen (in aandelen, goud, edelstenen, etc.) en giften worden in de nationale rekeningen niet gerekend tot de consumptie door huishoudens, en worden daarom ook niet meegenomen in de CPI. Verder worden – in tegenstelling tot bij de nationale rekeningen – enkele moeilijk waar te nemen uitgaven (bijvoorbeeld aan prostitutie, kansspelen en drugs) om praktische redenen buiten beschouwing gelaten.

Van de duurzame goederen nemen we in de nationale rekeningen en de CPI aan dat ze onmiddellijk worden geconsumeerd. De duurzame goederen die door particuliere huishoudens gekocht worden – zoals auto’s, wasmachines en televisies – kunnen soms jaren meegaan, en zouden dus ook als een investering kunnen worden behandeld. Dit zou echter te ingewikkeld worden en weinig praktisch nut hebben.

Het eigen huis neemt een bijzondere plaats in. In de nationale rekeningen wordt een eigen huis als een onderdeel van het niet-financieel vermogen beschouwd. De aanschaf van een huis wordt om die reden niet meegenomen in de consumptie van huishoudens. Het gebruik van de eigen woning daarentegen wordt wel tot de consumptie gerekend – zowel in de nationale rekeningen als in de CPI.

Het samenstellen van de CPI

Bij het samenstellen van de CPI wordt er gebruikgemaakt van een groot aantal bronnen. Zo ontvangt het CBS van diverse bedrijven, winkelketens en websites omzetgegevens en verkoopaantallen op artikel- en dienstniveau. Van supermarkten worden bijvoorbeeld al enkele jaren de prijzen van alle artikelen verzameld. Daarnaast worden – deels handmatig, deels met behulp van webscrapers – ook prijzen op internet waargenomen. Maandelijks worden op deze manier de prijzen van duizenden goederen en diensten verzameld.

Uit deze grote hoeveelheid prijsgegevens wordt, op zeer gedetailleerd niveau (ECOICOP: European Classification of Individual Consumption According to Purpose), een prijsindex samengesteld. De grote detaillering van de CPI als statistiek biedt de mogelijkheid om een groot aantal speciale aggregaten samen te stellen. Een illustratie van de rijkdom van de CPI is te vinden op het Dashboard consumentenprijzen van het CBS. Om alle prijzen samen te voegen worden er wegingsfactoren samengesteld. Deze veranderen eenmaal per jaar in januari en vervolgens worden ze het hele jaar gebruikt. De wegingsfactoren representeren het aandeel van de diverse goederen en diensten in de consumptie-uitgaven van alle Nederlanders, inclusief de uitgaven die door Nederlanders in het buitenland worden gedaan.

Voor het samenstellen van de wegingsfactoren wordt er gebruikgemaakt van een groot aantal interne en externe bronnen over de verkoop van goederen en diensten, waaronder de consumptie door huishoudens, verdeeld naar goederen- en dienstengroep volgens de nationale rekeningen. Meer details hierover zijn te vinden op de website van het CBS.

Speciale aandacht wordt geschonken aan kwaliteitsveranderingen. Prijsveranderingen die het gevolg zijn van kwaliteitsveranderingen worden beschouwd als ‘volumeverandering’ en horen daarom niet in de CPI thuis. Een illustratief voorbeeld is de prijs van computers. In de loop van de tijd koopt men een steeds betere computer voor hetzelfde geld. Het lijkt er daarom op dat de prijs van computers gelijk blijft, maar eigenlijk is er sprake van dalende prijzen. Immers, als een computer dezelfde mogelijkheden zou houden, zou de prijs in de loop van de tijd dalen.

De eigen woning in de nationale rekeningen

Als een particulier huishouden een woning huurt van een bedrijf of een woningbouwvereniging, dan behoort de huurbetaling uiteraard bij de consumptie. Bij de eigen woning ligt het wat ingewikkelder. De eigen woning wordt in de nationale rekeningen gezien als een vermogenscomponent. De eigenwoningbezitter is echter niet alleen de woningeigenaar maar ook de gebruiker, en daarom wordt er in de nationale rekeningen een bedrag toegerekend aan de consumptie voor het gebruik van de eigen woning. Er wordt, net als bij het huurwaardeforfait bij de inkomstenbelasting, gedaan alsof een huishouden als gebruiker huur betaalt aan zichzelf. In tegenstelling tot het huurwaardeforfait bij de inkomstenbelasting wordt in de nationale rekeningen echter het bedrag genomen dat een huishouden daadwerkelijk zou moeten betalen als het een andere, vergelijkbare woning zou huren. Door het gebruik van de toegerekende huur wordt de consumptie van kopers vergelijkbaar gemaakt met die van huurders van woningen, en wordt het nationaal inkomen van landen waar veel mensen in een eigen huis wonen (zoals Roemenië: 96,4 procent in 2018) vergelijkbaar gemaakt met dat van landen waar relatief weinig mensen in een eigen huis wonen (zoals Duitsland: 51,4 procent in 2018).

De eigen woning in de CPI

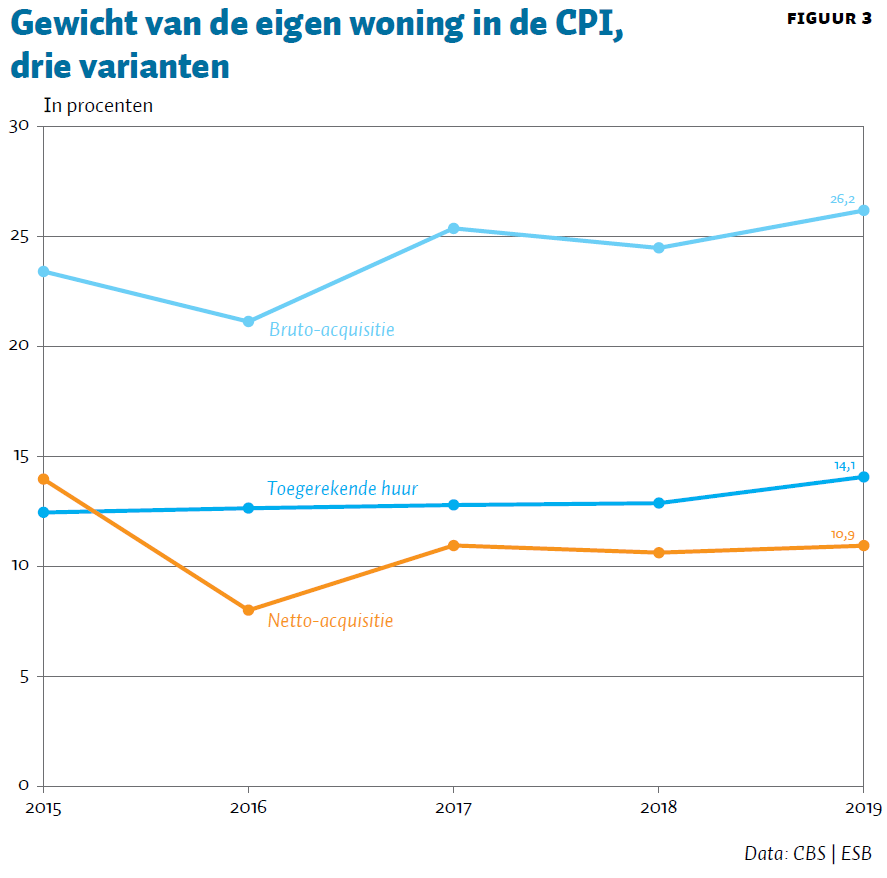

De toegerekende huur maakt in Nederland deel uit van het bereik van de CPI. Dat is al zo sinds 1985. Door de toename van het eigenwoningbezit is het belang ervan in de CPI wel toegenomen. In 1990 woog de toegerekende huur voor bijna tien procent mee in de CPI, in 2020 is dat bijna veertien procent.

De toegerekende huur is gelijk aan de huur voor een vergelijkbare woning. Daarbij wordt er gekeken naar het woningtype, de WOZ-waarde en de regio. Gemiddeld zijn eigenaarswoningen groter dan huurwoningen, en relatief vaak vergelijkbaar met de duurdere huurwoningen. Overigens verschilt de prijsstijging van deze duurdere huurwoningen niet veel van die van de minder dure huurwoningen. Het CBS raamt de stijging van de toegerekende huur wanneer de huren van woningen in dezelfde categorie in juli worden aangepast.

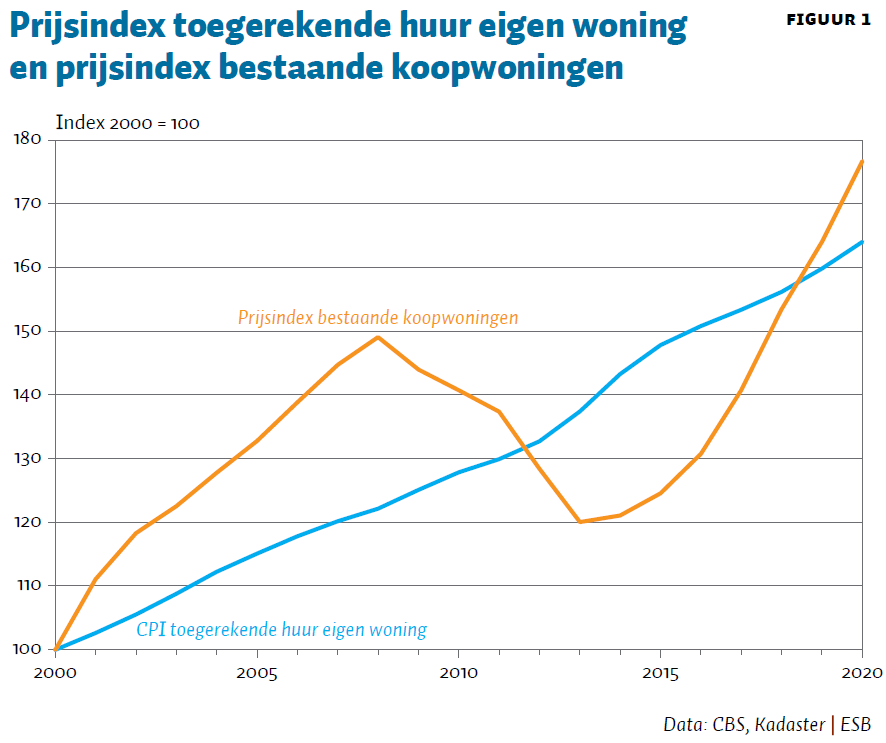

Zoals figuur 1 laat zien, schommelt de prijsindex van de toegerekende huur niet – dit in tegenstelling tot de prijsindex van bestaande koopwoningen. De gemiddelde jaarlijkse huurverhoging in juli volgt immers niet per se de (volatiele) huizenprijzen.

Alternatieven voor meenemen eigen woning

De methode met een toegerekende huur voor eigenwoningbezit wordt ook in veel andere landen toegepast, bijvoorbeeld in Duitsland en de Verenigde Staten. In de Europese geharmoniseerde consumentenprijsindex (HICP), waar ook de ECB op stuurt, wordt deze methode echter niet gebruikt.

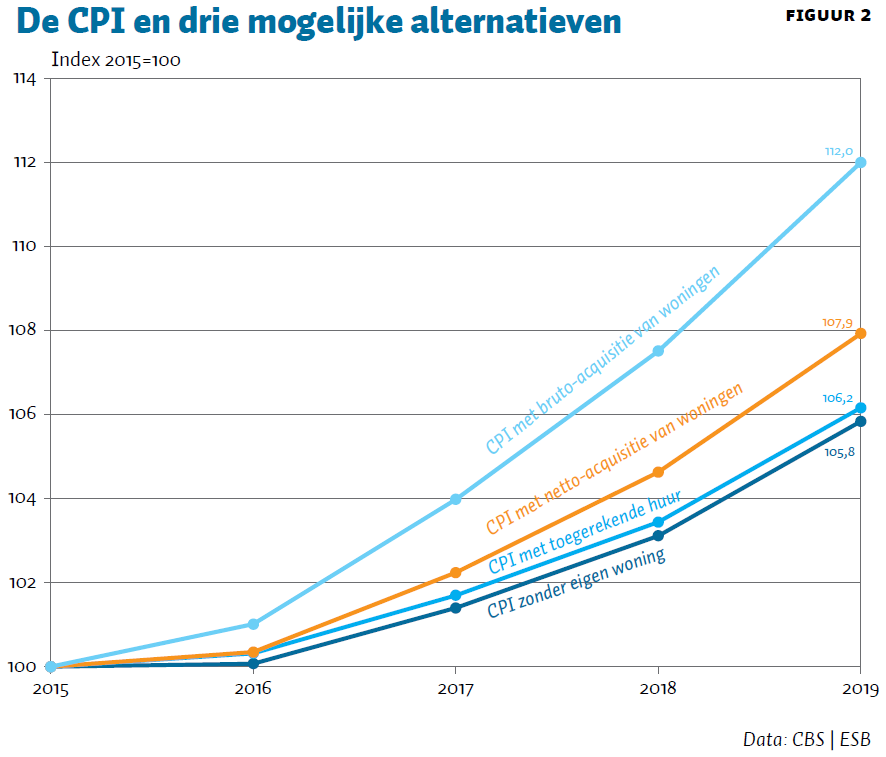

In de maandelijks door Eurostat gepubliceerde HICP is de prijs van het wonen in de eigen woning helemaal niet opgenomen. Daartoe is besloten omdat vergelijkbare cijfers, volgens een geharmoniseerde methode, in de lidstaten nog niet voorhanden zijn – en omdat de lidstaten en de belangrijkste gebruikers van de HICP het nog niet eens zijn over de methode. Zo ligt bij Eurostat de optie op tafel om de prijsstijging van nieuwe woningen en van groot onderhoud op te nemen. Een besluit hierover is nog niet genomen. Overigens is het verschil tussen de inflatie met toegerekende huur (CBS-methode) en zonder woningen (Eurostat-methode) klein (figuur 2).

CPI met prijsstijging van nieuwe woningen

In plaats van de prijsontwikkeling van de toegerekende huur zou men ook de prijsontwikkeling van de koopwoningen zelf plus de bijkomende onderhoudskosten in de CPI kunnen opnemen. De aanschaf van een eigen woning wordt dan niet meer gezien als een verandering in vermogen, maar als consumptie. Deze methode staat bekend als de acquisitiebenadering. Het voordeel van deze methode is dat er geen imputaties nodig zijn (zoals bij de toegerekende huur), maar dat er gebruikgemaakt wordt van werkelijk gerealiseerde prijzen.

Omdat de CPI de transacties tussen huishoudens buiten beschouwing laat – en dus ook de verkoop van een bestaande woning door een huishouden aan een ander huishouden – is het logisch om alleen de aankoop door particulieren van nieuwe woningen, van bestaande woningen van corporaties of bedrijfsmatige verhuurders, en van in eigen beheer gebouwde woningen op te nemen, evenals de kosten van groot onderhoud, renovatie, verzekeringen en overige diensten met betrekking tot de aankoop en het bezit van een woning (netto-acquisitie). Deze methode wordt toegepast in onder meer het Verenigd Koninkrijk bij de samenstelling van hun CPI.

Eurostat publiceert al enkele jaren een statistiek van de ontwikkeling van de huizenprijzen volgens de netto-acquisitiemethode. Deze wordt door de ECB gebruikt als aanvullende informatie naast de HICP. Op basis van deze gegevens, plus gegevens in de statistische database van het CBS (StatLine) over de prijsontwikkeling van nieuwbouwwoningen, is het mogelijk om vanaf 2015 een CPI af te leiden waarin het eigenwoningbezit volgens de netto-acquisitiebenadering is opgenomen (figuur 2).

Het verschil tussen de ‘gewone’ CPI en een CPI waarin er voor het eigenwoningbezit gebruikgemaakt wordt van de netto-acquisitiebenadering, is niet erg groot en geringer dan zou worden verwacht, gelet op de prijsontwikkeling van nieuwbouwwoningen (plus ruim 38 procent tussen 2015 en 2019). Dit heeft drie oorzaken. De eerste is dat meer dan veertig procent van de netto-acquisitiekosten renovatie, groot onderhoud, verzekeringen en overige kosten betreft, welke aanzienlijk minder in prijs zijn gestegen – met elkaar nog geen elf procent tussen 2015 en 2019. De tweede oorzaak is dat ook de prijzen van toegerekende huren in deze periode al sterker stegen dan de CPI als geheel: 8,1 procent voor de toegerekende huren, tegen 6,2 procent voor de CPI. De derde reden is dat de netto-acquisitie minder zwaar meeweegt in de CPI dan de toegerekende eigen huur: krap elf procent, tegen ruim veertien procent in 2019 (figuur 3).

CPI met prijsstijging van verkochte woningen

Als gedachte-experiment is nagegaan wat het voor de CPI betekent als ook de verkopen van bestaande koopwoningen in de CPI worden opgenomen: bruto-acquisitie. Voor huizenbezitters en aspirant kopers is dit intuïtiever dan de netto-acquisitiemethode, want zij nemen alle prijsstijgingen waar.

De voor dit experiment benodigde gegevens zijn te vinden in de statistische database van het CBS. Het effect is aanzienlijk, zie figuren 2 en 3. De jaarlijkse mutatie van de CPI zou hierdoor in de periode 2015–2019 ongeveer 1,4 procentpunt hoger uitvallen, dus bijna een verdubbeling ten opzichte van de huidige methode. Het gewicht van de eigen woning in de CPI zou in dat geval in 2019 bijna twee keer zo hoog zijn als in de ‘normale’ CPI. Tellen we daar ook het aandeel huren en klein woningonderhoud bij op, dan zou wonen in 2019 voor 33 procent meewegen in de CPI. Bij die cijfers moet er wel worden opgemerkt dat, in deze variant, ook de verkoop tussen huishoudens van tweedehandsgoederen en dergelijke binnen het bereik van de CPI zou vallen. Daar is in dit gedachte-experiment geen rekening mee gehouden. Het werkelijke effect van het hanteren van de bruto-acquisitiebenadering zou daarom iets geringer kunnen zijn dan in figuur 3 wordt gesuggereerd.

Bij zowel de bruto- als de netto-acquisitie benadering schommelt de mate waarin het eigenwoningbezit bijdraagt aan de CPI sterk. Bij gebrek aan gegevens kon er niet worden nagegaan hoe de bijdrage van het woningbezit zou zijn geweest in de periode 2007–2013, een periode waarin de prijzen van huizen sterk daalden, evenals de verkopen. Maar gelet op de daling van de totale waarde van verkochte bestaande koopwoningen (50,3 miljard euro in 2007; 23,5 miljard in 2013) mag niet worden uitgesloten dat dit aanzienlijk zou zijn.

CPI met alle woonlasten

Een laatste alternatief is om alle kosten die zijn verbonden aan het woningbezit mee te nemen – zoals groot onderhoud, verzekeringen, hypotheeklasten, belastingen gerelateerd aan woningbezit en eventueel ook de waardeverandering van de woning. Dit komt wellicht het dichtst bij de beleving van huizenbezitters, maar is niet zonder meer te implementeren. Zo is het bijvoorbeeld al erg lastig om de prijsverandering van de hypotheeklasten te berekenen. En rentebetalingen zijn geen consumptieve uitgaven en horen daarom niet thuis in een CPI. Bovendien is de ECB erg beducht voor rentebetalingen in de HICP omdat hierdoor de mogelijkheid om de inflatie met renteaanpassingen te sturen, wordt ondermijnd.

Tot besluit

Er zijn meerdere manieren om het eigenwoningbezit op te nemen in de CPI. Afhankelijk van wat men met de CPI wil meten, zal de ene of de andere methode de voorkeur hebben. Elke methode heeft zo zijn voor- en nadelen. Een voordeel van de beide acquisitiemethoden is dat ze zijn gebaseerd op echte waarnemingen, en niet op imputaties. Een nadeel is dat het effect van de prijs van wonen op de CPI sterk afhankelijk is van de conjunctuur op de huizenmarkt en het aanbod van nieuwbouwwoningen.

Een ander nadeel van beide methoden is dat de CPI’s tussen landen wat betreft de prijs van wonen minder goed te vergelijken zijn, omdat de verhouding tussen het aantal mensen dat in een huurhuis woont en het aantal mensen dat in een eigen huis woont tussen landen soms veel kan verschillen. Dit laatste bezwaar geldt ook voor de HICP, waarin de prijsverandering van het wonen in de eigen woning momenteel helemaal niet wordt meegenomen.

Met de huidige methode met toegerekende huren zijn de inflatiecijfers tussen landen beter te vergelijken. Deze methode corrigeert juist voor het verschil tussen het huren van een woning en het wonen in een eigen huis, en is ook minder gevoelig voor de conjunctuur op de huizenmarkt. De prijs die hiervoor wordt betaald is dat een deel van de CPI niet meer op directe waarneming maar op imputatie is gebaseerd. Het voordeel dat zo economische ontwikkelingen, i.c. inflatie, tussen landen goed zijn te vergelijken, telt zwaarder dan het nadeel van imputatie. Daarom heeft een CPI waarin de prijsveranderingen van wonen wordt gebaseerd op de toegerekende huren de voorkeur. Bijkomend voordeel is dat deze methode goed aansluit op de concepten van de nationale rekeningen, waardoor beide statistieken goed in samenhang met elkaar te gebruiken en te interpreteren zijn.

Literatuur

Ballegeer, D. en M. de Boer (2021) Is het ECB-beleid nodeloos ingewikkeld? Het Financieele Dagblad, 25 februari.

Auteurs

Categorieën

3 reacties

Reactie namens Theo van der Veen, zelfstandig professional in het economie-onderwijs (deel 2/2):

Huizenbezittend Nederland wordt slapende rijk. De extreme groei van de bestedingen, duurzame consumptiegoederen, autoverkopen die door het plafond gaan: je hoeft geen helderziende te zijn om de link te leggen met een vermogensballon die op knappen staat.

Het woord ‘Inflatie’ betekent letterlijk het ‘opblazen’ van de in geld gemeten bestedingen. Huizenbezitters hebben in luttele jaren hun geldelijk vermogen met een kwart zien toenemen. Dit heeft bestedingen aangejaagd, in de sfeer van luxe en vrije tijd. Met een zodanig toevloed van financiële middelen, zijn er echter niet automatisch méér goederen beschikbaar. Het wordt dringen op de markt en prijzen stijgen. Uiteraard zien we dat niet terug in de voedselprijzen en huishoudelijke uitgaven. Economiestudenten kennen de wet van Engel.

De clou is dat de miljarden aan extra bestedingsmacht, ontstaan uit de eigen huis-zeepbel, hun weg vinden in nieuwe luxegoederen, zoals hierboven geschetst, die tot voorheen nauwelijks in het bestedingspakket te vinden waren. Ik wil dit aanduiden met de term ‘kwalitatieve inflatie’: geen prijzenstijging van gangbare producten, maar een wildgroei van nieuwe luxeproducten, alsof men geen goed raad weet met de vermeende nieuwe rijkdom. In dat licht vertoont ons huidige tijdsbeeld zelfs kenmerken van hyperinflatie. Wij laten ons zand in de ogen strooien door de meetgewoontes, die dateren uit de vorige eeuw. Inmiddels levert dat een blinde vlek voor de ‘elephant in the room’ van exploderende huizenprijzen, en de bestedingsimpuls die daarvan uitgaat.

De modaal verdienende Nederlander ziet ondertussen de huren torenhoog stijgen, in het kielzog van de huizenprijzen. Voor huurders is deze stijging verre van inkomensneutraal: de inkomens in de (semi)publieke sector, zorg, onderwijs, politie, zijn goeddeels gestagneerd.

Het is zaak dat de rekenmeesters van het CBS zicht krijgen op de realiteit van het afgelopen decennium, waarin fundamenteel andere mechanismen zijn te bespeuren dan in de jaren waarin zij aan de weg timmerden met het ontwerpen van de bestaande meetregels. (2/2)

Reactie namens Theo van der Veen, zelfstandig professional in het economie-onderwijs:

In ESB van 16 september 2021 willen Brugt Kazemier en Jan Walschots de lezer uitleggen ‘waarom de huizenprijzen niet in de inflatie thuishoren’. De beide auteurs behoren ongetwijfeld bij de eersten die kennis hebben van de regels rond het bepalen van het inflatiecijfer, door de wol geverfd op het gebied van de Nationale Rekeningen. Een deskundig technisch exposé.

De kwestie waar wij nu mee te maken hebben is echter, in hoeverre deze regels, die tot stand zijn gekomen in de tweede helft van de twintigste eeuw, nog realiteitswaarde hebben in het huidige bestel.

In toenemende mate wordt binnen de maatschappij met onbegrip gereageerd op het feit, dat de enorme stijging van de huizenprijzen een ‘elephant in the room’ lijkt, wanneer deze buiten de cijfers wordt gehouden, en gesproken wordt van ‘geen of nauwelijks inflatie’. Het artikel van de beide prominenten van het CBS lijkt een poging om de gehanteerde meetmethode te verduidelijken.

Vaak wordt er inderdaad op gewezen dat de prijsstijging geen direct effect zou hebben op de bestedingen: bij verhuizing moet de ontstane overwaarde immers weer gebruikt worden voor een in prijs gestegen nieuwe woning.

De kern van het communicatiekloof lijkt, dat de analyse van Kazemier en Walschots voorbijgaat aan de ‘overflow’ van de vermogenssfeer naar de sfeer van de bestedingen. Er is sprake van een subjectieve welvaartsbeleving, het gevolg van een alsmaar toenemende waarde van het eigen vastgoed, van een versnellende groei van de overwaarde van het eigen huizenbezit ten opzichte van de hypotheek die er op rust. De effecten van de extreme expansie van dit welvaartsgevoel zijn niet moeilijk te vinden: luxe tuinameublementen, terrasverwarming, nieuwe recreatieartikelen. Over barbecues praten we al niet meer: keukenunits voor particulier gebruik in de tuin, die een sterrenrestaurant zouden sieren. In het jaar waarin buitenlandse reizen onmogelijk waren, gebruikten Randstedelingen de overwaarde van hun huizen massaal voor een vakantiehuisje elders. Inmiddels rijzen de prijzen daarvan ook de pan uit. Bij elk vrijkomend huisje staat de telefoon roodgloeiend en dezelfde dag wordt ongezien boven de vraagprijs geboden. (1/2)

Leuk stuk, maar waar zijn de figuren?