Omdat de overheid zich terugtrekt, moeten burgers zelfstandig steeds grotere beslissingen nemen, zoals het sparen voor de oude dag of het financieren van de studie. Maar in hoeverre zijn zij klaar voor deze overgang? Zijn Nederlandse huishoudens al bezig met hun financiële planning en zijn ze in staat om snel de stap te zetten naar de eigen financiële regie?

In het kort

– Een grote groep huishoudens heeft onvoldoende zicht op de financiële consequenties van de eigen daden.

– De financiële geletterdheid van huishoudens kan worden vergroot via training en workshops.

– Scholing is effectiever als er ook aandacht is voor het zelfbeeld van de deelnemer.

“De overheid is geen geluksmachine.” Deze uitspraak van onze premier uit 2009 verbeeldt de tijd waarin wij leven. Na decennia van collectiviteit is de overheid steeds minder in staat en/of zelfs voornemens om haar burgers te voorzien van het geluk dat zij zoeken. De Nederlandse overheid trekt zich steeds verder terug. Uit de zorg, uit de pensioenen, uit de arbeidsmarkt, en uit de woning- en hypotheekmarkt. Nederlanders dienen zelfredzamer te worden, zeker niet in de laatste plaats op het financiële vlak.

De recente financiële crisis heeft wereldwijd overheden geïnspireerd hun beleid sterker te richten op het stimuleren van huishoudens om zich bewust te worden van hun langetermijnbenodigdheden, in plaats van het prikkelen van kortetermijnconsumptie door goedkope financiering. Met andere woorden, het beheer van het huishoudboekje moet meer gericht zijn op de lange termijn. Deze trend wordt nog versterkt door de demografische vergrijzing die ervoor zorgt dat langetermijnbehoeften zoals zorg en pensioen steeds minder houdbaar zijn binnen de overheidsbegroting. Kortom, steeds vaker komt de burger zelf financieel aan zet. Deze wijziging in beleid vereist een brede aanwezigheid van de financiële basiskennis.

In theorie hoeft dit op geen enkele wijze een probleem te zijn. Neoklassieke levenscyclusmodellen uit de economie veronderstellen immers dat consumenten hun bestedingen zullen ‘uitsmeren’ over hun levensloop door een vooruitblikkend gedrag en slim uitgekiende planningen. Zo is de keuze voor sparen versus spenderen voor het eerst besproken in de literatuur door Ramsey (1928) en Fisher (1930) in hun zogenoemde ‘oneindige-levenscyclusmodel’. Dit raamwerk vormt de basis voor een economische denkwijze die ervan uitgaat dat tijd, inspanning en geld intertemporeel en prudent worden verdeeld. In algemene termen veronderstelt dit model dat huishoudens alle informatie gebruiken om zorgvuldig achtereenvolgende keuzes te maken om een samenhangend doel te bereiken. In financiële termen betekent dit dat huishoudens een actieve spaarstrategie moeten inzetten om hun toekomstige consumptiepatroon te optimaliseren.

Maar in de afgelopen jaren zijn er diverse studies verschenen die duidelijk aantonen dat huishoudens in de praktijk aanzienlijk minder vooruitblikkend zijn, zeker wanneer het financiële kwesties betreft. Al in 2005 startte de OESO een project dat gericht was op het versterken van de financiële kennis binnen de verschillende landen. Dit project lanceerde hiervoor de term ‘financiële geletterdheid’. De Australische resultaten lieten zien dat 72 procent van de respondenten in het onderzoek niet in staat was om eenvoudige renteberekeningen zelfstandig te verrichten (OESO, 2005). Britse resultaten uit deze periode toonden aan dat Britse consumenten niet gericht op zoek gingen naar financiële informatie voordat zij grote keuzes maakten, en Canadese respondenten uit deze OESO-studies gaven zelfs aan een bezoek aan de tandarts als minder belastend te ervaren dan het nemen van een financiële investeringsbeslissing.

In de academische literatuur is de analyse ten aanzien van de financiële huishoudplanning echt in zwang gekomen door Campbell (2006). Hij bestudeerde uitvoerig het verschil tussen de aanwezige theoretische kennis over wat huishoudens zouden doen met hun financiële planningen, en wat huishoudens in de praktijk daadwerkelijk ondernamen op dit vlak. Hij liet helder zien dat, terwijl in de literatuur de financiële kennis zich steeds verder uitbreidde, er steeds minder kennis aanwezig bleek onder doorsnee-huishoudens. Terwijl sommige huishoudens er prima in slaagden om adequate financiële oplossingen te vinden, bleken steeds meer huishoudens vast te lopen in zeer basale beginnersfouten. Deze fouten werden vaker gemaakt door arme en lageropgeleide huishoudens, waardoor de roep om financiële opleidingen in het basisonderwijs en de overheidsregulering sterker werd.

Lusardi en Mitchell (2007) toonden aan dat maar liefst 45 procent van de Amerikaanse babyboomers (in de leeftijd van 56–60) in het geheel niet deed aan pensioenplanning, en daardoor dus aanstuurde op een pensionering zonder opbouw van enige vorm van vermogen. Een bepalende factor in dit planningsgedrag bleek opnieuw te liggen in ‘financiële geletterdheid’: een verzameling van vaardigheden en kennis die individuen in staat stelt om goed geïnformeerde en effectieve keuzes te maken op basis van financiële informatie. Lusardi en Mitchell (2007) slaagden er vervolgens in om middels een compacte vragenlijst deze financiële geletterdheid op huishoudniveau in beeld te brengen. Deze maatstaf – de ‘financiële-geletterdheidsscore’ – combineert de juistheid van antwoorden op een vijftal verschillende financiële vragen tot een score (kader 1).

Kader 1: De financiële-geletterdheidsscore

In navolging van Lusardi en Mitchell (2007) is de financiële-geletterdheidsscore een samengestelde uitkomst van de antwoorden op (een variant van) onderstaande vragen. In zowel de studies van Lusardi en Mitchell (2007) als de Nederlandse studies verderop in dit artikel wordt het aantal correcte antwoorden gebruikt als een indicator van financiële geletterdheid.

Vraag 1

Stel, u heeft vandaag 100 euro op een spaarrekening bij de bank staan. Hierop wordt elk jaar 2 procent rente uitgekeerd op uw spaarsaldo. Hoeveel geld zou u na 5 jaar op deze rekening hebben staan, indien u het geld niet tussentijds opneemt?

A. Meer dan 102 euro

B. 102 euro

C. Minder dan 102

Vraag 2

Stel, de spaarrente op uw bankrekening bedraagt jaarlijks 1 procent. De inflatie is gelijk aan 2 procent per jaar. Hoeveel zou u na 1 jaar kunnen kopen van uw geld op deze bankrekening?

A. Meer dan vandaag

B. Precies evenveel als vandaag

C. Minder dan vandaag

Vraag 3

Stel, de algehele rentestand gaat morgen stijgen. Wat gebeurt er daardoor met de waarde van uitstaande obligaties?

A. Deze zullen in waarde stijgen

B. Deze zullen in waarde dalen

C. Deze blijven gelijk in waarde

D. Er bestaat geen relatie tussen de rentestand en de waarde van obligaties

Vraag 4

Een 15-jarige hypotheek kent doorgaans hogere maandlasten dan een 30-jarige hypotheek (meteen gelijke leensom), maar de totale rentelasten die men betaalt over de leentermijn van een 15-jarige hypotheek zijn wel lager.

A. Deze stelling is juist

B. Deze stelling is onjuist

Vraag 5

Het beleggen in aandelen van één enkel bedrijf is doorgaans veiliger dan hetzelfde bedrag beleggen in een beleggingsfonds.

A. Deze stelling is juist

B. Deze stelling is onjuist

De tijd heeft niet stilgestaan sinds 2007. Het uitbreken van de kredietcrisis heeft de aandacht voor financiële geletterdheid in een stroomversnelling gebracht, en ook in de wetenschap is er steeds meer werk verricht op dit vlak. Zo heeft Huston (2010) het bovenstaande begrip verder uitgediept door een opsplitsing te maken tussen financiële kennis en financieel handelen. Zo bleek dat ook huishoudens met kennis van zaken er niet altijd in slaagden om verstandig te handelen. Vooral vanuit het vakgebied van de psychologie is veel additionele kennis inzake het financieel handelen aangereikt. Zo zijn elementen met betrekking tot beperkte rationaliteit (bounded rationality), gelimiteerde zelfbeheersing en overmatige risicoaversie inmiddels verwerkt in moderne levenscyclusliteratuur. Deze drie begrippen hebben betrekking op de discrepantie tussen consumentengedrag in de praktijk en de veronderstellingen ten aanzien van menselijk handelen binnen financieel-economische modellen. Zo blijken consumenten maar beperkt rationeel te zijn in hun keuzes. Regelmatig worden op het eerste oog onlogische voorkeuren uitgesproken, waarbij bijvoorbeeld gewoontes een belangrijke rol spelen. Ook blijken consumenten gulziger in hun aankopen, waardoor zij niet slechts hun ‘nut’ optimaliseren, maar ook hun drang naar meer. Tot slot blijken consumenten financiële risico’s zeer zwaar te wegen. Psychologisch onderzoek laat zien dat verlies vrijwel tweemaal zwaarder weegt dan winst, waardoor veel consumenten verkrampt omgaan met de kans op verlies. Voor een uitvoerigere bespreking van aan deze life cycle gerelateerde literatuur, zie Binswanger (2010), Browning en Crossley (2001) en Carbone en Duffy (2014).

Een belangrijk psychologisch begrip dat hierbij aandacht verdient, is de zogenaamde locus of control – vrij vertaald ‘beheersingsoriëntatie’. Dit concept, in de psychologische literatuur geïntroduceerd door Rotter (1966), is populair geworden als maatstaf voor de grondhouding van individuen. Bij locus of control wordt er gemeten in hoeverre men ervan overtuigd is dat eigen initiatief loont. Bij een zwakke locus of control overheerst het gevoel dat het lot de toekomst van de betreffende persoon bepaalt, terwijl mensen met een sterke locus of control juist overtuigd zijn van de maakbaarheid van hun perspectieven. Net als bij financiële geletterdheid is een reeks van twaalf vragen de basis voor deze psychometrische maatstaf (deze twaalf vragen confronteren ondervraagden met stellingen aan de hand waarvan zij zich uit kunnen spreken wat betreft de maakbaarheid van succes en resultaat. Binnen deze twaalf vragen spelen ‘lot’, ‘kans’ en ‘inzet’ een grote rol. Op grond van de reacties op deze stellingen wordt er een eenduidige indexscore samengesteld, die per individu aangeeft in hoeverre men gelooft in de invloed van het lot versus de eigen inzet). Inmiddels is deze al ingezet in diverse vraagstukken, uiteenlopend van de medische kans op overgewicht tot het begrijpen van politiek stemgedrag. Ook binnen het wel of niet nemen van regie over de eigen financiële planning kan deze factor een rol spelen.

Sparen versus spenderen

“Regeren is vooruitzien”, en dat geldt ook in financieel opzicht. Niet alleen onze overheid, maar ook wijzelf moeten meerjarige plannen maken om onze doelen te bereiken zonder buiten ons budget te raken. Die doelen gaan steeds minder vaak over die zeilboot of dat vakantiehuisje in Toscane, maar steeds vaker over een aanvulling op het verschraalde pensioen of de extra ouderenzorg die straks niet meer vergoed zal worden. Kortom, plannen is geen weelde meer, eerder een must. In alle gevallen vereist dit voldoende vooruitblikkend vermogen en de capaciteit en discipline om vandaag te sparen voor wat morgen nodig is. Dit soort spaargedrag wordt door neoklassieke economen al snel als ‘normaal’ verondersteld. In hun modellen zijn consumenten immers geheel rationeel en hebben zij volledige beheersing over hun wensen en mogelijkheden.

De praktijk is echter weerbarstig. Zo liet onderzoek van het Nibud in 2012 nog zien dat ruim veertig procent van de Nederlandse huishoudens te weinig financiële buffers had aangelegd. Maar liefst twintig procent had helemaal geen buffer, en nog eens twintig procent had een buffer van minder dan 2.000 euro. Dat is te weinig, aangezien een gemiddeld huishouden over tenminste 3.550 euro spaargeld zou moeten kunnen beschikken om te kunnen voldoen aan onderhoud van het huis of de auto, of het vervangen van inventaris (Nibud, 2012). Ongeveer vijftien procent van de huishoudens spaart niet; twaalf procent heeft zelfs helemaal geen spaarrekening. Deze huishoudens sparen nergens voor, laat staan voor hun oude dag. Uiteraard wordt dit deels verklaard door het inkomen, dat voor sommige huishoudens eenvoudigweg niet toereikend is om te kunnen sparen. Maar in veel gevallen ligt de oorzaak elders.

Een steekproef van spaarders

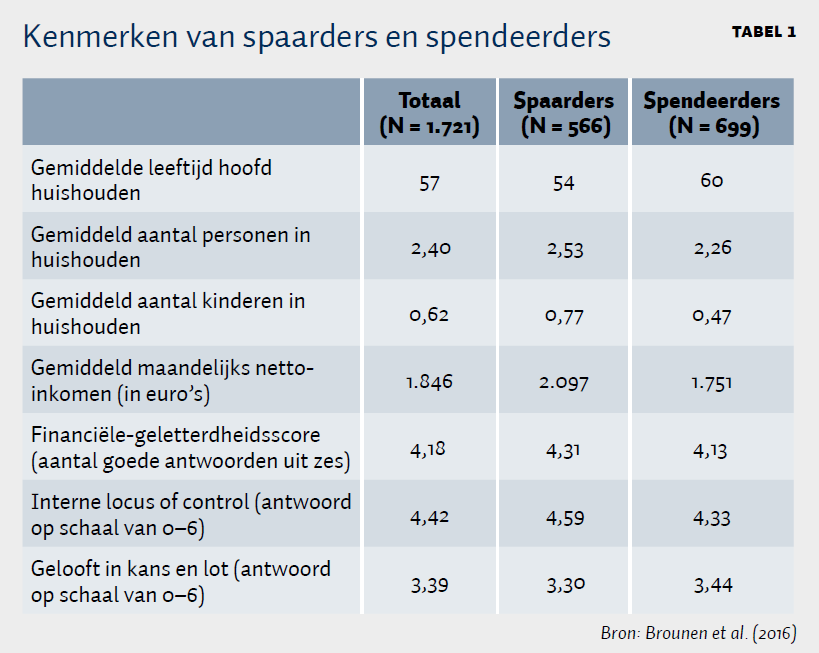

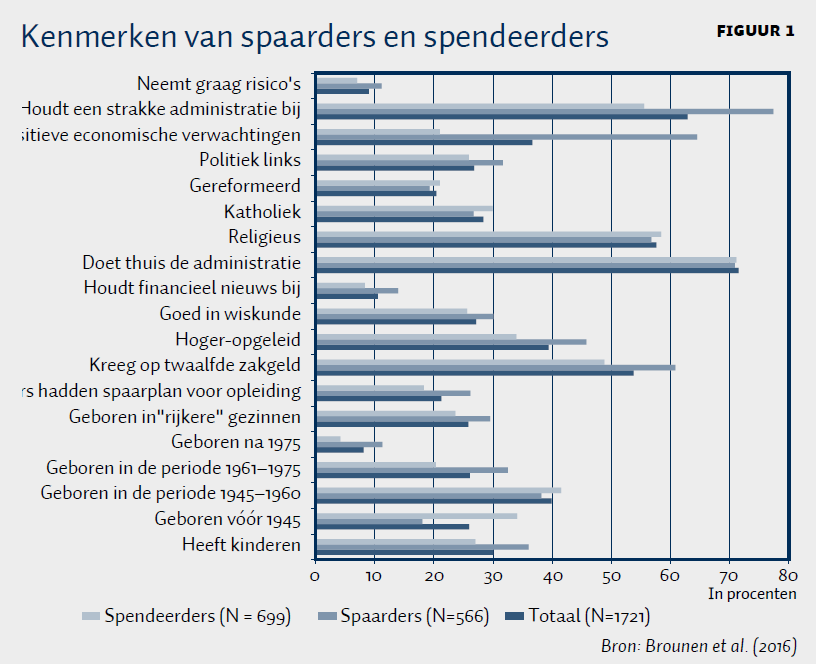

Om een goed beeld te krijgen van het spaargedrag van Nederlandse huishoudens, maakten Kees Koedijk, Rachel Pownal en ik gebruik van het Dutch Household Panel, zoals dat binnen CentERdata is opgesteld voor De Nederlandsche Bank (DNB). Deze steekproef bevat 1.721 huishoudens die zorgvuldig zijn uitgekozen om een representatieve doorsnede van de Nederlandse samenleving weer te geven. Deze groep wordt al jarenlang gevolgd door DNB en periodiek ondervraagd over tal van financieel-economische thema’s. In het kader van onze studie (Brounen et al., 2016) hebben we een vragenlijst opgesteld waarin we het spaargedrag centraal stelden. Hierbij werd de respondenten in eerste instantie gevraagd naar de eigen perceptie van hun spaar- en spendeergedrag. Daarnaast is er informatie opgevraagd ten aanzien van de huishoudsituatie, jeugd en opvoeding, vaardigheden en interesses, en persoonlijkheid en gedrag. In tabel 1 en figuur 1 staat een beschrijving van al deze achtergronden, voor zowel de steekproef als de groep respondenten die zichzelf kwalificeert als ‘spaarder’ of ‘spendeerder’. Op basis van een oplopende zevenpuntsschaal hebben ondervraagden zichzelf ingeschat ten aanzien van de moeite die zij ervaren om maandelijks inkomen te sparen voor later.

Interessant in dit verband is om te zien dat de spendeerders gemiddeld een hogere leeftijd, een kleiner huishouden en een lager inkomen hebben. Uit deze cijfers blijkt dat spaarders vaker zijn geboren in ‘rijkere’ gezinnen, waarvan de ouders al het voorbeeld gaven door zelf te sparen voor de opleiding van hun kinderen, en ze leerden omgaan met geld door ze al op hun twaalfde zakgeld te geven.

Spaarders zijn niet de mensen die thuis de administratie doen. Eerder zijn het hogeropgeleiden met een lichte aanleg voor wiskunde en interesse in financieel nieuws. Ook is de financiële-geletterdheidsscore van Lusardi en Mitchell (2007) gemiddeld iets hoger onder de spaarders. Wellicht het meest vernieuwend in dit verband zijn de inzichten in de persoonlijkheden en het gedrag van spaarders. Zo lijkt de religieuze achtergrond geen rol te spelen en zijn spaarders eerder links dan rechts in hun politieke voorkeur. Groot zijn de verschillen vooral ten aanzien van de economische vooruitzichten. Spaarders zijn namelijk aanzienlijk optimistischer over de algehele economische vooruitzichten, terwijl pessimisme in dat verband spendeerders juist zou moeten motiveren om financiële reserves op te bouwen. Spaarders nemen liever risico’s dan spendeerders, terwijl niet-sparen in financiële zin gelijk staat aan het nemen van risico. Tot slot zien wij hier ook dat de locus of control – het gevoel dat eigen inspanningen zullen resulteren in succes – sterker is onder spaarders. Spendeerders hechten eerder geloof aan de invloed van het lot, en lijken mede daarom minder waarde te hechten aan het financieel plannen van hun eigen toekomst.

Zelfbeeld versus gedrag

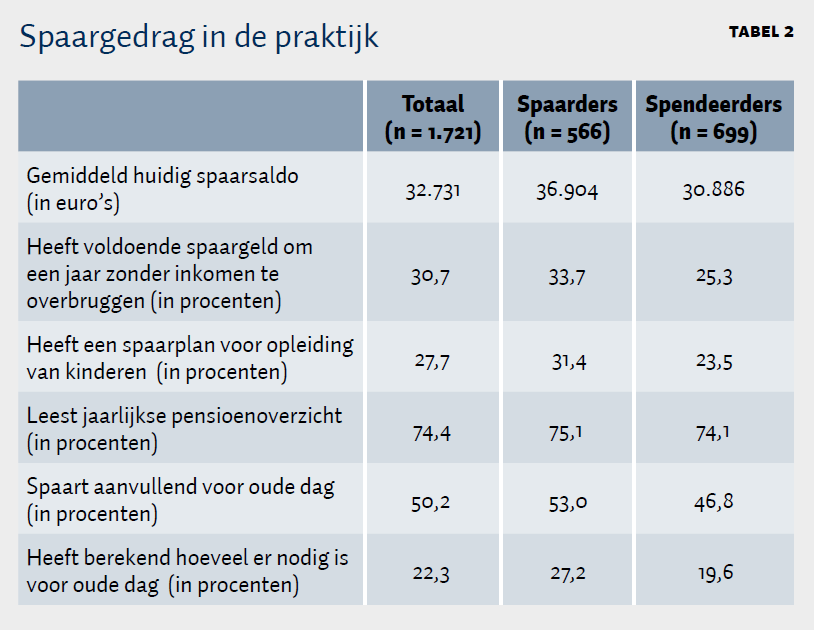

Een veelgehoorde en terechte kritiek op dit soort vragenlijstonderzoek is het verwijt dat de uitspraken van respondenten niet altijd stroken met hun daden. Zo zijn wij gestart met het indelen van respondenten in ‘spaarders’ en ‘spendeerders’ op basis van de eigen inschatting van de respondent. Maar in hoeverre zijn respondenten in staat om deze inschatting op de juiste wijze te maken? Hierbij spelen schaamte, het geven van sociaal wenselijke antwoorden, of het gebrek aan zelfreflectie een belangrijke rol. Om dit verschil tussen zeggen en doen in kaart te brengen, hebben wij een aantal aanvullende achtergronden in beeld gebracht. Zo hebben wij opgevraagd hoe hoog het spaarsaldo van onze respondenten is en hoe dit zich verhoudt tot hun jaarlijkse inkomen. Voor een kleine groep van deze DHS-respondenten is er tevens een koppeling gemaakt naar de bijbehorende CBS-microdata ten aanzien van hun inkomen en vermogen. Uit deze externe datakoppeling bleek dat opgegeven spaartegoeden strookten met de bij CBS bekende cijfers wat betreft het spaarbedrag per huishouden. Ook hebben wij aanvullende vragen gesteld met betrekking tot hun spaarreserves om een jaar zonder inkomen te kunnen overbruggen of om de opleiding van hun kinderen te kunnen betalen. Tot slot hebben wij ook een aantal vragen gesteld waarin de houding ten opzichte van hun oudedagsvoorziening wordt uitgediept. Zo vragen wij of men de jaarlijks thuis gestuurde pensioenoverzichten leest, en in hoeverre men zich verdiept in het financiële plaatje van die oude dag. Berekent men zelf hoeveel er nodig is om comfortabel te kunnen blijven leven in de toekomst; is men ook bezig met geld opzij leggen om dat bedrag bijeen te sparen? Tabel 2 laat de resultaten van deze verdiepingsslag zien. Opnieuw rapporteren wij hier de uitkomsten voor zowel de gehele steekproef als voor de subgroepen van ‘spaarders’ en ‘spendeerders’. Interessant in dit verband is om te bezien in hoeverre spaarders ook meer spaargedrag vertonen. Op het eerste oog lijkt het antwoord op deze vraag ‘ja’ te zijn. De spaardersgroep beschikt inderdaad over hogere spaartegoeden. Wanneer wij dit tegoed corrigeren voor onderliggende verschillen in inkomen, zien wij dat spaarders in relatieve zin ook daadwerkelijk meer hebben gespaard. Opmerkelijk blijft het echter om te zien dat ook slechts 34 procent van de spaarders genoeg spaargeld heeft opgebouwd om een jaar zonder inkomen te kunnen overbruggen – een conclusie die in lijn is met het eerdere werk van het Nibud. Verder blijkt dat 69 procent van de spaarders niet spaart voor de opleiding van hun kinderen. Dus ook spaargedrag varieert nogal sterk. Tot slot zien wij ook dat wanneer het aankomt op de gradaties van financiële planning, de percentages snel slinken. Zo geeft 74 procent van de respondenten aan dat zij de pensioenoverzichten jaarlijks lezen. Maar verdere acties worden door steeds kleinere groepen genomen. Zo spaart slechts de helft van de respondenten om deze oudedagvoorziening zelf aan te vullen, en heeft nog geen kwart van de respondenten ooit de moeite genomen om te berekenen hoeveel geld er eigenlijk nodig is om die oude dag aangenaam te kunnen doorbrengen. Deze percentages lopen overigens maar zeer beperkt uiteen tussen de twee subgroepen van spaarders en spendeerders.

Wie spaart er nu echt?

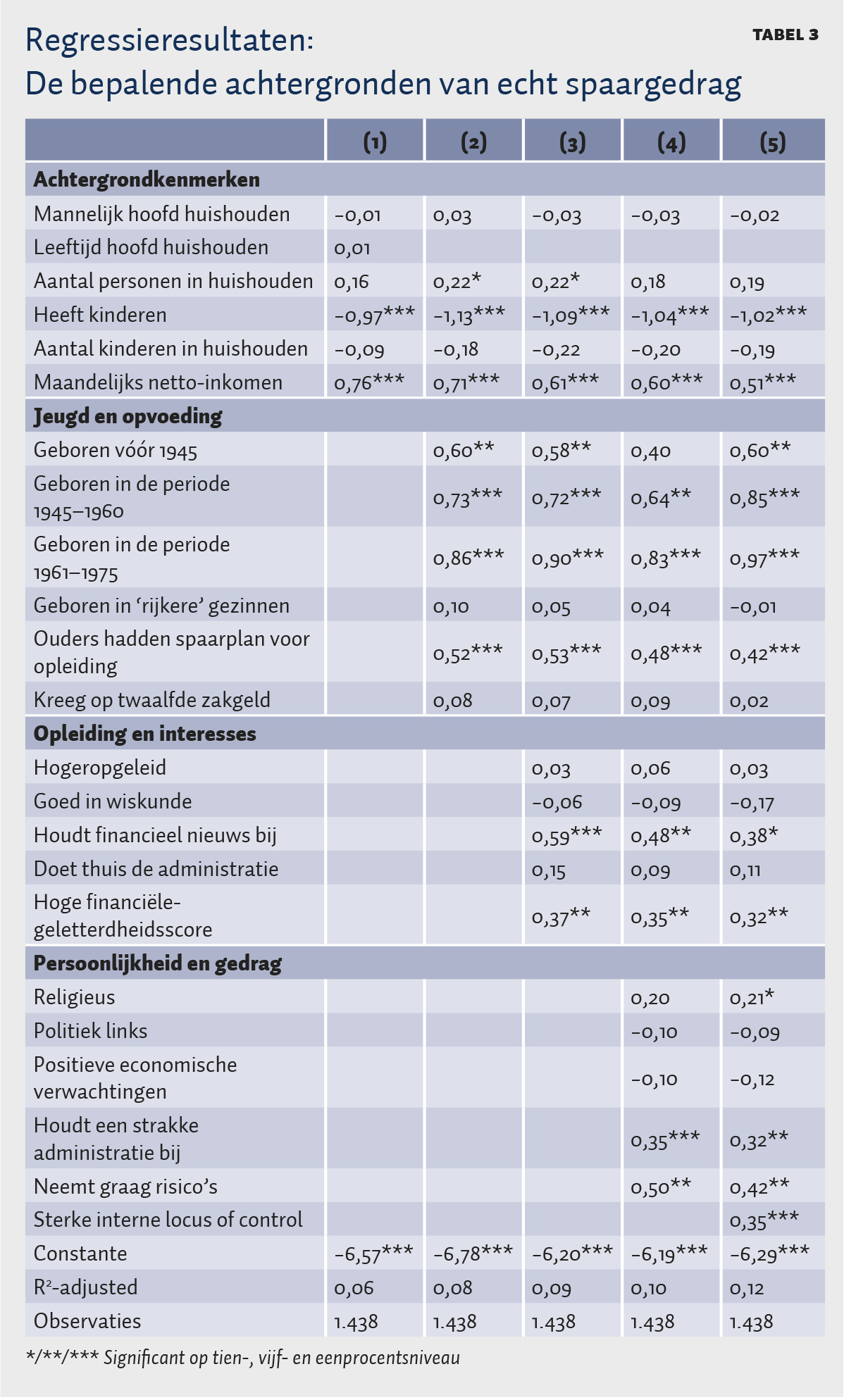

Op basis van het hierboven genoemde spaargedrag van onze respondenten hebben we een nieuwe onderverdeling gemaakt, waarbij ‘echte spaarders’ de huishoudens zijn die ook daadwerkelijk hoog scoren op de spaargedragingen uit tabel 2. Vervolgens hebben wij de diverse achtergronden uit tabel 1 gekoppeld aan dit spaargedrag om vast te stellen welke achtergronden in een samengestelde analyse het sterkst samenhangen met het spaargedrag van onze ondervraagden. Uiteraard verwachtten wij hierbij dezelfde achtergronden als eerder al benoemd in tabel 1. Maar ditmaal waren wij in staat om de hoofd- en bijzaken hierin te wegen. Door deze meervoudige regressieanalyse in deelstappen uit te voeren, zijn wij in staat om zowel het afzonderlijke als het samengestelde belang van de diverse verklaringen te schatten.

Tabel 3 toont de uitkomsten van onze multivariate regressies, waarin de verschillende achtergronden stapsgewijs zijn toegevoegd aan een verklarend model voor de vraag: wie spaart er nu echt? Dit model wordt in vijf stappen opgebouwd. Vanaf de start, kolom (1), zien wij dat sparen minder gebeurt wanneer er kinderen in het huishouden zijn en wanneer het inkomen laag is. Beide achtergronden staan niet geheel los van elkaar, want hoewel het inkomen niet rechtstreeks door het wel of niet hebben van kinderen wordt beïnvloed, zijn de kosten van het levensonderhoud van kinderen bepalend voor wat er aan het eind van de maand overblijft. Deze twee invloeden zijn dus niet verrassend, maar wel bepalend, want ook wanneer het model verder wordt uitgebreid, blijft hun invloed statistisch overeind. Ten aanzien van jeugd en opvoeding zien we dat, naast leeftijd, vooral het voorbeeldgedrag van ouders een rol speelt. Zo zien we dat indien ouders spaarden, ook onze respondenten een grotere kans hebben op spaargedrag in hun eigen leven. Wanneer wij dit beeld uitbreiden met opleiding en interesses, dan zien wij dat de mate van financiële geletterdheid eveneens bepalend is. Waar eerder in tabel 1 bleek dat opleiding en wiskundeaanleg bepalende factoren waren, zien we nu dat deze wegvallen tegen de interesse in financieel nieuws en het vermogen om financiële keuzes te maken (financiële geletterdheid). Blijkbaar is interesse belangrijker dan opleiding. Zo kan men hoogopgeleid zijn in niet-financiële vakgebieden, en vervolgens door een gebrek aan financieel inzicht of interesse verzuimen om een deel van het hoge inkomen te sparen voor later.

Tot slot nog een laatste blik op persoonlijkheid en gedrag. Wanneer wij rekening houden met andere achtergronden zien we dat het meewegen van persoonlijkheid de verklarende kracht van ons model nog aanzienlijk versterkt. Daarbij valt op dat religie, politieke voorkeur en optimisme geen beduidende rol meer spelen in deze doorsnede. Spaargedrag lijkt vooral nog te worden geprikkeld door het antwoord op de vraag hoe men in het leven staat. Zo blijkt dat mensen met een sterk gevoel voor maakbaarheid – een sterke locus of control – eerder overgaan tot het sparen voor later. Zij hebben immers geloof in het feit dat ze hun eigen toekomst kunnen bepalen. De overtuiging, daarentegen, dat het lot bepalend is voor de toekomst zorgt ervoor dat het spaargedrag afneemt. Ook zien wij hier dat de bereidheid om risico’s te nemen het spaargedrag versterkt – wellicht om voldoende buffers aan te brengen voor als het mis gaat – en dat het voeren van een strakke administratie sparen bespoedigt. Een goed administratief overzicht is blijkbaar een belangrijk vereiste om tot toekomstplanning over te gaan.

Implicaties voor beleid

In deze bijdrage zijn er tal van onderzoeksresultaten gepresenteerd en besproken. Welke lessen zijn er te leren of geleerd? Hoe kan nieuw overheidsbeleid profijt trekken uit al deze cijfers? Met een reflectie op deze vraagstukken rond ik deze bijdrage af. De onderzoeksresultaten laten zien dat een grote groep huishoudens onvoldoende zicht heeft op de financiële consequenties van hun eigen daden. Zo is het spaargedrag van velen ontoereikend om toekomstige tegenvallers op te vangen, en is er nog veel te winnen wanneer het gaat om zorgvuldig beheer van het huishoudboekje. Een terugtrekkende overheid laat gaten vallen. Dus hoe kan nieuw flankerend beleid ervoor zorgen dat Jan Modaal de financiële regie weer op zich neemt wanneer de overheid die afstaat?

De studie van Lusardi (2008) is helder: grote delen van de samenleving zijn onvoldoende in staat om zelfstandig en zorgvuldig om te gaan met hun financiële planning. Lusardi (2008) ziet het gebrek aan financiële geletterdheid als de voornaamste oorzaak. Het niet begrijpen van concepten als ‘rente’ en ‘rendement’ maken een zorgvuldige planning voor de toekomst bijna onmogelijk. Vandaar ook dat ik pleit voor financiële training en workshops om deze geletterdheid verder te versterken. Zo zijn er inmiddels al diverse initiatieven genomen, ook in Nederland, waarin financiële workshops kinderen op lagere scholen bekend maken met de grondbeginselen van verstandig financieel beleid. Vaak gebeurt dit op speelse wijze, waardoor zowel het vocabulaire als het besef van risico wordt aangeleerd. De resultaten ten aanzien van de effectiviteit van dergelijke lesprogramma’s zijn echter zeer wisselend. Een verklaring voor dit wisselende succes ligt in de resultaten van uit de paragraaf Wie spaart er nu echt? hierboven. Financiële kennis alleen blijkt immers niet de enige factor achter financieel wenselijk (spaar)gedrag. Een groot deel van de waargenomen variatie in spaargedrag wordt mede bepaald door persoonlijkheid. Vooral de ‘locus of control’ is relevant in dit verband. Het gevoel dat de eigen inspanningen renderen en succesvol zijn, blijkt minstens zo belangrijk te zijn als kennis van zaken om de juiste keuzes te maken. Dit verschil tussen weten en doen leidt ertoe dat in de praktijk keuzes verschillend worden gemaakt.

Extra financiële scholing voor tieners op de middelbare school is dan ook nuttig om de kenniscomponent van financiële geletterdheid te versterken (zie voor een uitgebreidere bespreking over het nut en de doelmatigheid van financiële scholing onder tieners Cordero et al. (2016), Fernandes et al. (2014), Walstad et al. (2010), McCormick (2009), en Swinton et al. (2007)). Maar toekomstig overheidsbeleid op dit terrein dient erop toe te zien dat deze financiële kennisoverdracht gepaard gaat met de overtuiging dat eigen regie loont. In zekere zin moet er ook meer aandacht komen voor het vertrouwen van consumenten in eigen daden. Als kinderen thuis te horen krijgen dat een dubbeltje nooit een kwartje wordt, rendeert een financiële workshop maar beperkt. Extra aandacht voor een overtuigd zelfbeeld en vertrouwen in eigen kunnen, gecombineerd met een basiscursus financiën, zal meer resultaat boeken. Het consumentenvertrouwen is een veelbesproken indicator in onze economie wanneer de wind tegen staat. Meer vertrouwen in eigen kunnen zou structureel grotere aandacht verdienen in een tijd waarin de overheid een appèl doet op financiële zelfredzaamheid.

Resumerend, bij een terugtrekkende overheid hoort nieuw beleid dat oog heeft voor financiële geletterdheid. Annamaria Lusardi noemde deze financiële geletterdheid in 2008 al een essentiële vereiste voor verstandig consumentengedrag. Het versterken van deze financiële geletterdheid vergt aandachtig onderwijs, waarin niet alleen de kennis over financiële thema’s wordt overgedragen, maar waarbij er ook ruimte wordt gemaakt voor het versterken en verbreden van het geloof in maakbaarheid. Een nieuwe generatie Nederlanders groeit op in een toekomst waarin zij zelf verantwoordelijk worden gemaakt voor grote keuzes ten aanzien van hun hypotheek, onderwijs, zorg en oude dag. Kennis en ervaring die niet van nature worden overgedragen thuis, omdat vorige generaties deze regie minder hebben gehad.

Literatuur

Binswanger, J. (2010) Understanding the heterogeneity of savings and asset allocation: a behavioral-economics perspective. Journal of Economic Behavior & Organization, 76(2), 296–317.

Brounen, D., K. Koedijk en R. Pownall (2016) Household financial planning and savings behavior. Journal of International Money and Finance, 69, 95–107.

Browning, M. en T.F. Crossley (2001) The life-cycle model of consumption and saving. The Journal of Economic Perspectives, 15(3), 3–22.

Campbell, J. (2006) Household finance. The Journal of Finance, 61(4), 1553–1604.

Carbone E. en J. Duffy (2014) Lifecycle consumption plans, social learning and external habits: experimental evidence. Journal of Economic Behavior & Organization, 106, 413–427.

Cordero, J.M., M. Gil en F. Pedraja (2016) The effect of financial literacy courses and their teachers on student achievement. Artikel te vinden op editorialexpress.com.

Fernandes, D., J.G. Lynch en R.G. Netemeyer (2014) Financial literacy, financial education, and downstream financial behaviors. Management Science, 60(8), 1861–1883.

Fisher, I. (1930) The theory of interest. New York: MacMillan.

Huston, S. (2010) Measuring financial literacy. The Journal of Consumer Affairs, 44(2), 296–316.

Lusardi, A. en O. Mitchell (2007) Baby boomer retirement security: the roles of planning, financial literacy, and housing wealth. Journal of Monetary Economics, 54(1), 205–224.

Lusardi, A. (2008) Financial literacy: an essential tool for informed consumer choice? NBER Working Paper, 14084.

McCormick, M.H. (2009) The effectiveness of youth financial education: a review of the literature. Journal of Financial Counseling and Planning, 20(1), 70–83.

Nibud (2012) Een referentiebuffer voor huishoudens. Onderzoeksrapport te vinden op www.nibud.nl.

OESO (2005) Improving financial literacy: analysis of issues and policies. Parijs: OESO.

Ramsey, F. (1928) A mathematical theory of saving. The Economic Journal, 38(152), 543–559.

Rotter, J. (1966) General expectancies for internal versus external control reinforcement. Psychological Monographs, 80(1), 1–28.

Swinton, J.R., T.W. De Berry, B. Scafidi en H.C. Woodard (2007) The impact of financial education workshops for teachers on students’ economic achievement. The Journal of Consumer Education, 24, 63–77.

Walstad, W., K. Rebeck en R.A. MacDonald (2010) The effects of financial education on the financial knowledge of high school students. The Journal of Consumer Affairs, 44(2), 336–357.

Auteur

Categorieën