Zorgverzekeraars worden financieel gecompenseerd voor verzekerden met hoge zorgkosten om te voorkomen dat chronisch zieken onaantrekkelijk zijn voor verzekeraars. Deze ‘risicoverevening’ is echter onvolledig omdat ze geen rekening houdt met de hogere bedrijfskosten van verzekeraars met veel chronisch zieken.

In het kort

– Verzekerden met een hoog risico zorgen niet alleen voor hogere zorgkosten, maar ook voor hogere bedrijfskosten.

– Zorgverzekeraars hebben geen financiële prikkel om de beste zorg in te kopen voor verzekerden met een hoog risico.

– Om risicoselectie door zorgverzekeraars te voorkomen, moeten ook bedrijfskosten worden opgenomen in de risicoverevening

Een belangrijke taak van zorgverzekeraars is het inkopen van zorg voor hun verzekerden. De jaarlijkse overstapmogelijkheid voor verzekerden moet zorgverzekeraars stimuleren om hun zorginkooptaak zo goed mogelijk uit te voeren, en daarbij zo veel mogelijk in te spelen op de voorkeuren van de verzekerden.

Om ervoor te zorgen dat de zorgverzekeraars een prikkel hebben om ook mensen met een hoog zorggebruik (hoge risico’s) aan te trekken, worden zorgkosten verevend door de overheid. Het doel van deze risicoverevening is om te bewerkstelligen dat elke door de zorgverzekeraar te accepteren burger voor deze een gelijk verzekeringsrisico vormt (Tweede Kamer, 2004). Zo bestaat er een gelijk speelveld voor zorgverzekeraars en zijn er geen prikkels tot risicoselectie.

Tijdens het symposium ‘Toekomst van de risicoverevening’, dat door het Ministerie van Volksgezondheid, Welzijn en Sport in 2016 werd georganiseerd, is er door diverse deelnemers bepleit om na te gaan of de bedrijfskosten van zorgverzekeraars ook in de risicoverevening moeten worden opgenomen (VWS, 2016). Tot nu toe heeft de risicoverevening in Nederland uitsluitend betrekking op de zorgkosten.

Wanneer ook de bedrijfskosten van zorgverzekeraars – zoals de kosten voor huisvesting, personeel en computers – hoger zijn bij ongezonde dan bij gezonde verzekerden (kader 1), is er ondanks de huidige verevening alsnog een prikkel tot risicoselectie: omdat ook de bedrijfskosten in de premies tot uiting komen, moeten zorgverzekeraars met relatief veel ongezonde verzekerden dan toch een hogere premie vragen aan hun verzekerden. Gezien de hevige concurrentie tussen zorgverzekeraars zullen zij de hogere premies willen vermijden, waardoor ze een prikkel hebben om ongezonde verzekerden niet aan te trekken.

Ofschoon het direct weigeren van aspirant-verzekerden verboden is, zijn er toch veel mogelijkheden tot risicoselectie. Een eerste vorm van risicoselectie is dat een zorgverzekeraar ervoor zorgt niet de reputatie te krijgen dat hij de beste zorg voor chronisch zieken heeft gecontracteerd, want dat zou onevenredig veel voorspelbaar verliesgevende verzekerden aantrekken. Ook kan er risicoselectie plaatsvinden via de polisvoorwaarden, bijvoorbeeld een beperkt panel van gecontracteerde zorgaanbieders, of een hoge korting voor een vrijwillig eigen risico. Of via slimme marketing, bijvoorbeeld gericht op studenten of gezonde ouderen (via ouderenverenigingen die allerlei sportactiviteiten of sociale evenementen organiseren); of via de aanvullende verzekering met een aantrekkelijke dekking voor gezonde mensen.

In dit artikel presenteren we empirische resultaten die aantonen dat er inderdaad een positieve samenhang bestaat tussen de gemiddelde bedrijfskosten per verzekerde en het risicoprofiel van een zorgverzekeraar. Daarom moeten ook de bedrijfskosten in de risicoverevening worden opgenomen. We geven aan hoe dit op een eenvoudige manier te realiseren is.

Kader 1: Redenen voor bovengemiddeld hoge bedrijfskosten bij ongezonde verzekerden

Er zijn een aantal componenten in de bedrijfskosten, waarvoor er een causaal effect is aangetoond van het risicoprofiel van een zorgverzekeraar op de gemiddelde bedrijfskosten per verzekerde. Zo hebben chronisch zieken vaker contact met een zorgverzekeraar, bijvoorbeeld via een persoonlijk bezoek aan de balie, via de telefoon en e-mail. Dat blijkt uit een analyse van het aantal verzekerdencontacten bij een Zwitserse verzekeraar: dat nam structureel met veertig procent toe zodra verzekerden chronisch ziek werden (Douven en Kauer, 2022). Ook kunnen de kosten van verzekeraars toenemen omdat ze bij ongezonde verzekerden meer contacten hebben met artsen of zorginstellingen. Aldus kunnen er problemen ontstaan bij het afhandelen van rekeningen, of moet de zorgverzekeraar nagaan of een behandeling wel of niet in het pakket zit (Gottlieb et al., 2018). Bij andere componenten van de bedrijfskosten is er geen causaal bewijs, maar ligt een positief verband wel voor de hand. Bijvoorbeeld, een zorgverzekeraar met veel ongezonde verzekerden zal bovengemiddeld investeren, tijd spenderen en kosten maken voor de zorginkoop en de coördinatie van zorg (Drösler et al., 2017; Douven et al., 2022).

Methode en resultaten

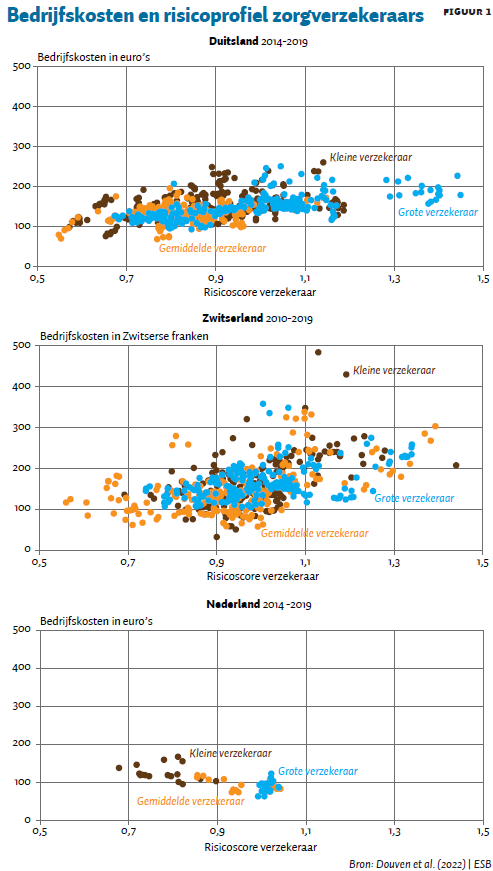

In een recente studie hebben we voor een aantal landen de jaarlijkse gemiddelde bedrijfskosten per verzekerde gerelateerd aan het risicoprofiel van de zorgverzekeraar (Douven et al., 2022). Figuur 1 geeft de resultaten weer voor Nederland, en voor twee Europese landen met een vergelijkbare zorgverzekeringsmarkt, namelijk Duitsland en Zwitserland.

De reden voor het opnemen van Duitsland en Zwitserland is dat vanwege het grote aantal waarnemingen (circa 600 waarnemingen per land) voor deze landen het verband tussen het risicoprofiel en de bedrijfskosten van een zorgverzekeraar beter te observeren is dan voor Nederland (slechts 58 waarnemingen). Voor Duitsland hebben we beschikking over gegevens van meer dan honderd zorgverzekeraars in de periode 2014–2019, en voor Zwitserland zijn dat meer dan vijftig zorgverzekeraars voor de jaren 2010–2019. Voor Nederland hebben we alleen de beschikking over de geaggregeerde gegevens van tien zorgverzekeraarsconcerns voor 2014–2019.

Figuur 1 laat voor Nederland, Duitsland en Zwitserland de samenhang zien tussen de jaarlijkse gemiddelde bedrijfskosten per verzekerde, en de risicoscore van de verzekeraar. De risicoscore is gebaseerd op de formule voor de risicoverevening in het betreffende land gedurende het betreffende jaar. Een risicoscore groter (kleiner) dan één geeft aan dat de verzekeraar relatief veel ongezonde (gezonde) verzekerden heeft.

In Duitsland en Zwitserland varieert de risicoscore per verzekeraar van 0,6 tot 1,4. In Nederland is deze variatie kleiner: van 0,7 tot 1,1. Deze kleinere bandbreedte wordt wellicht veroorzaakt doordat er voor Nederland minder waarnemingen zijn, en de risicoscore wordt berekend per concern, en niet per individuele zorgverzekeraar. Omdat schaalvoordelen een belangrijke rol kunnen spelen wat betreft de hoogte van de bedrijfskosten, zijn de verzekeraars per land en per jaar in drie groepen verdeeld en met aparte kleuren aangegeven: klein (0–33 percentiel), midden (34–66 percentiel) en groot (67+ percentiel).

Voor Duitsland en Zwitserland is er een duidelijke positieve samenhang te zien: hoe hoger de risicoscore van de verzekerdenpopulatie van een verzekeraar, des te hoger de gemiddelde bedrijfskosten per verzekerde. Voor Nederland zien we een negatieve samenhang. Deze negatieve samenhang kan worden veroorzaakt door de mogelijke schaalvoordelen van grote verzekeraars, die leiden tot lagere bedrijfskosten per verzekerde. Dit verband is duidelijker zichtbaar in Nederland dan in Duitsland en Zwitserland, omdat het aantal verzekeraars in Nederland klein is, en het verschil in marktaandeel tussen verzekeraars (grootste concern heeft een marktaandeel van ongeveer 27 procent, en kleinste van ongeveer 0,5 procent) veel groter dan in de andere twee landen. Hierdoor wordt het effect van schaalvoordelen versterkt.

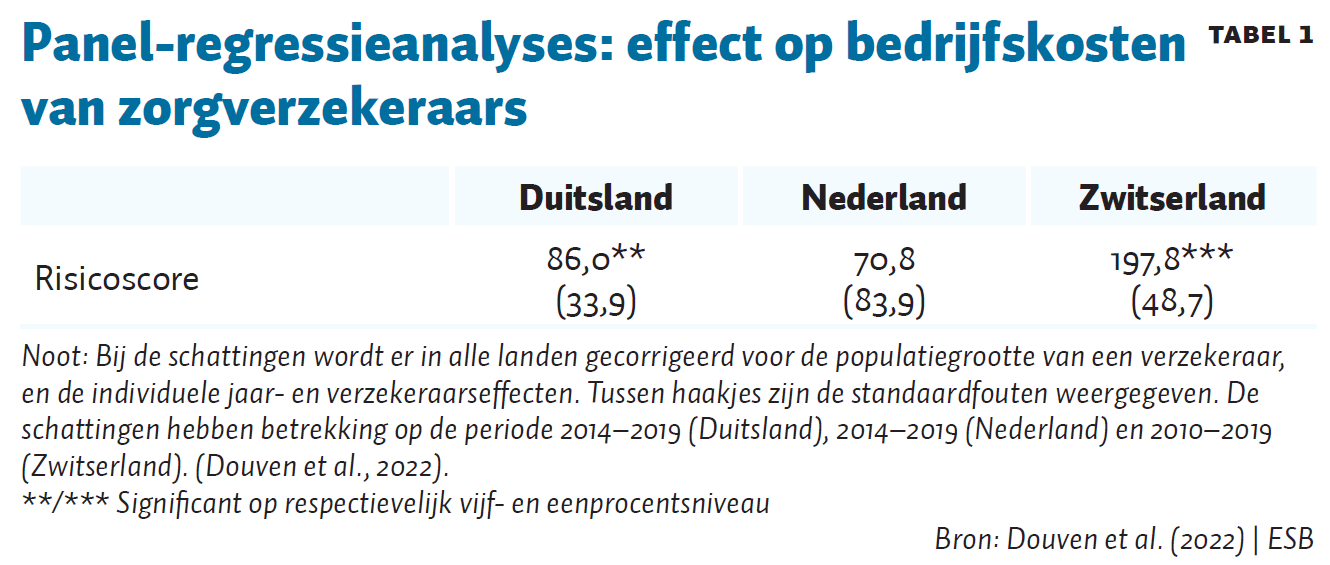

In de empirische analyses is per land een panel-regressieanalyse uitgevoerd, waarbij de gemiddelde bedrijfskosten per verzekerde zijn geschat als een functie van het risicoprofiel van de zorgverzekeraar.

De regressieresultaten tonen voor Duitsland en Zwitserland een significant positief effect van de risicoscore op de jaarlijkse gemiddelde bedrijfskosten per verzekerde (tabel 1). Voor deze landen leidt een toename van de risicoscore van 0,6 naar 1,4 naar verwachting tot een toename in de voorspelde jaarlijkse gemiddelde bedrijfskosten per verzekerde van 69 euro en 159 Zwitserse frank per jaar, respectievelijk.

Voor Nederland verandert de negatieve samenhang in figuur 1 in een positief effect. Dit komt omdat we in alle regressies corrigeren voor andere aspecten die de bedrijfskosten kunnen verklaren, zoals een verschil in algemene efficiency (via individuele jaar- en verzekeraarseffecten) en de portefeuille-omvang (via populatiegrootte) van een verzekeraar. Een toename van de risicoscore van 0,7 naar 1,1 zou naar verwachting leiden tot een toename in de voorspelde jaarlijkse gemiddelde bedrijfskosten per verzekerde van ongeveer 28 euro per jaar, maar de geschatte coëfficiënt is niet significant verschillend van nul. De grote standaardfouten worden mede veroorzaakt door het beperkte aantal verzekeraars in de markt, en omdat we alleen gegevens per concern hebben – en niet per individuele zorgverzekeraar.

De belangrijke conclusie is dat de gemiddelde bedrijfskosten per verzekerde hoger zijn naarmate de risicoscore hoger is van de verzekerdenpopulatie van een verzekeraar. Om te bewerkstelligen dat iedere door de zorgverzekeraar te accepteren burger voor hem een gelijk verzekeringsrisico vormt (dit is het doel van de risicoverevening) moeten ook de bedrijfskosten in de risicoverevening worden opgenomen. Maar hoe zou dat moeten?

Opname bedrijfskosten in de risicoverevening

De verevening van de bedrijfskosten kan niet op dezelfde wijze plaatsvinden als de verevening van de zorgkosten. Een essentieel verschil tussen de zorgkosten en de bedrijfskosten is namelijk dat de zorgkosten per individuele verzekerde bekend zijn, maar dat dit niet geldt voor de bedrijfskosten.

Ons buurland Duitsland geeft een goed voorbeeld van een pragmatische oplossing door gebruik te maken van de risicoscore en schattingen zoals in tabel 1 (Douven et al., 2022): als β de geschatte coëfficiënt is in tabel 1, dan is de vereveningsbijdrage voor elke verzekerde gelijk aan (risicoscore − 1) × β . Het toepassen van deze manier op Nederland zou betekenen dat een concern met een risicoscore van bijvoorbeeld 1,1 voor elke verzekerde een vereveningsbijdrage van 7 euro per jaar zou ontvangen, en dat een concern met een risicoscore van 0,7 voor elke verzekerde een vereveningsbijdrage van 21 euro per jaar zou moeten betalen. Gezien de felle premieconcurrentie op de zorgverzekeringsmarkt zijn dit niet-triviale bedragen.

Beleidsmakers zijn vaak terughoudend in het toevoegen van een nieuwe variabele aan de risicoverevening, omdat het kan leiden tot ongewenste neveneffecten – zoals de mogelijkheid voor zorgverzekeraars om deze variabele te manipuleren. In het geval van het toevoegen van bedrijfskosten aan de risicoverevening lijken deze effecten echter beperkt (Douven et al., 2022). Bij het toevoegen van bedrijfskosten verandert immers alleen het vereveningsbedrag, en niet de set van vereveningskenmerken in de risicoverevening. Manipulatie van bedrijfskosten door verzekeraars heeft daarom nauwelijks effect op de vereveningsbedragen.

Discussie

Dit artikel laat zien dat ook de bedrijfskosten van zorgverzekeraars voor ongezonde verzekerden bovengemiddeld zijn. Recent onderzoek toont dat dit verband vrij universeel lijkt te zijn voor de verzekeringsmarkten die zijn gebaseerd op gereguleerde concurrentie (Douven en Kauer, 2022; Douven et al., 2022).

De schattingen voor Nederland geven aan dat het verschil tussen een zorgverzekeraarsconcern met de laagste risicoscore en dat met de hoogste risicoscore ongeveer 28 euro per verzekerde per jaar bedraagt, maar dit bedrag is met veel onzekerheid omgeven. Het verdient daarom aanbeveling om nader onderzoek te doen naar de precieze hoogte van dit bedrag. Bijvoorbeeld, door de bedrijfskostendata van alle Nederlandse zorgverzekeraars te analyseren, in plaats enkel verzekeraarsconcerns.

Voorts verdient het aanbeveling om nader onderzoek te doen naar de samenhang tussen andere componenten van de premieopslag en de risicoscore van een zorgverzekeraar. Zo zijn de kosten van het aanhouden van de vereiste solvabiliteitsreserves voor een verzekeraar met relatief veel ongezonde verzekerden hoger dan voor een verzekeraar met veel gezonde verzekerden (Eerste Kamer, 2015). Ook kunnen de kosten van het dragen van risico leiden tot selectieprikkels, wanneer de variatie in zorgkosten hoger is bij ongezonde verzekerden. Ten slotte dienen ook meer specifieke onderdelen van de bedrijfskosten te worden onderzocht – bijvoorbeeld bedrijfskosten die samenhangen met wanbetalers.

Niet alleen de zorgkosten, maar alle elementen met invloed op de premieopslag komen in aanmerking om te worden verevend. Als dit niet gebeurt, blijven zorgverzekeraars zich vooral richten op gezonde verzekerden, en hebben zorgverzekeraars geen financiële prikkels om voor chronisch zieken de beste zorg in te kopen en aldus in te spelen op de wensen van deze groep.

Literatuur

Douven, R. en L. Kauer (2022) Falling ill raises the health insurer’s administration bill. Stanford University, SIEPR Working Paper, 22-11.

Douven, R., L. Kauer, S. Demme et al. (2022) Should administrative costs in health insurance be included in the risk-equalization? An analysis of five countries. The European Journal of Health Economics, 7 februari. Open access te vinden op link.springer.com.

Drösler, S., E. Garbe, J. Hasford et al. (2017) Sondergutachten zu den Wirkungen des morbiditätsorientierten Risikostrukturausgleichs. Publicatie, 27 november. Te vinden op www.bundesgesundheitsministerium.de.

Eerste Kamer (2015) Brief van de minister van Volksgezondheid, Welzijn en Sport en van Financiën, 34000, nr. L. Te vinden op zoek.officielebekendmakingen.nl.

Gottlieb, J.D., A.H. Shapiro en A. Dunn (2018) The complexity of billing and paying for physician care. Health Affairs, 37(4), 619–626.

Tweede Kamer (2004) Regeling van een sociale verzekering voor geneeskundige zorg ten behoeve van de gehele bevolking (Zorgverzekeringswet), 29763, nr. 3. Te vinden op zoek.officielebekendmakingen.nl.

VWS (2016) Position papers ten behoeve van symposium: Toekomst van de risicoverevening. Ministerie van Volksgezondheid, Welzijn en Sport, 31 maart. Te vinden op zoek.officielebekendmakingen.nl.