Een grote schok zoals de coronacrisis kan het vertrouwen in financiële instellingen schaden. De meest recente vertrouwens-enquête van De Nederlandsche Bank laat zien dat het met het vertrouwen van Nederlanders in de financiële sector nog goed gesteld is. In banken is het vertrouwen het hoogst, in pensioenfondsen het laagst.

In het kort

– Doorgaans is het vertrouwen in de instellingen waarvan mensen zelf klant zijn groter dan het algemene vertrouwen.

– De financiële geletterdheid van respondenten hangt positief samen met hun vertrouwen in financiële instellingen.

– Het vertrouwen in De Nederlandsche Bank houdt een positief verband met het vertrouwen in financiële instellingen.

Vertrouwen in de financiële sector is volgens diverse studies procyclisch (voor een overzicht, zie Van der Cruijsen et al. (2020)). In economisch goede tijden gaat het vertrouwen omhoog terwijl het in slechte tijden daalt. Crises kunnen leiden tot minder vertrouwen in financiële instellingen. En dit is een effect dat lang kan aanhouden (Osili en Paulson, 2014).

Vertrouwen in financiële instellingen is een voorwaarde voor een goed functionerend financieel systeem, dat op zijn beurt belangrijk is voor de ondersteuning van de reële economie. Een laag vertrouwen heeft potentieel negatieve economische gevolgen, en kan zo de financiële stabiliteit ondermijnen. Een laag vertrouwen kan de animo van consumenten verminderen om financiële producten en diensten af te nemen, of om hun spaargeld onder te brengen bij de financiële sector. Als er hierdoor minder kapitaal beschikbaar komt voor productieve doeleinden, dan schaadt dit de economie. In het ergste geval kan een gebrek aan vertrouwen in de financiële sector zelfs leiden tot bankruns, waardoor er bij banken acute liquiditeitsproblemen ontstaan. Tot slot is vertrouwen van belang voor de continuïteit van financiële instellingen, doordat het bijdraagt aan een loyaal klantenbestand (Van Esterik-Plasmeijer en Van Raaij, 2017).

Het is dus van belang om te weten of de coronacrisis het vertrouwen in financiële instellingen schaadt. De meest recente vertrouwensenquête van De Nederlandsche Bank (DNB) geeft hier inzicht in. De enquête is uitgezet onder een representatieve steekproef van 3.200 mensen van zestien jaar en ouder, en had een responsratio van 79,4 procent. We hebben respondenten gevraagd naar hun vertrouwen in banken, verzekeraars en pensioenfondsen. Het vertrouwenscijfer voor banken werd gemeten aan de hand van de vraag: “Hebt u er momenteel vertrouwen in dat de bank(en) waaraan u uw geld hebt toevertrouwd te allen tijde in staat is/zijn dat geld aan u terug te betalen?” Wat betreft verzekeraars hebben we respondenten gevraagd of zij er vertrouwen in hebben dat de eigen verzekeringsmaatschappijen hun contractuele verplichtingen kunnen nakomen. En mensen die deelnemen aan een pensioenfonds vroegen we of ze vertrouwen hebben dat het eigen pensioenfonds te zijner tijd in staat zou zijn om het toegezegde pensioen uit te keren.

Vertrouwen in Nederlandse instellingen

Tijdens de coronacrisis is het vertrouwen in financiële instellingen op peil gebleven. Figuur 1 toont het vertrouwen in de verschillende financiële instellingen in Nederland. De figuur laat zien dat het vertrouwen in financiële instellingen nog niet de klap van de financiële crisis van 2008 te boven is. Niettemin zegt 76 procent van de respondenten bij de meest recente enquête overwegend of volledig vertrouwen te hebben in de eigen bank. Ook het vertrouwen in verzekeringsmaatschappijen en pensioenfondsen is op peil gebleven. Ruim zeven op de tien ondervraagden hebben vertrouwen in hun verzekeraar, en 63 procent van de ondervraagde deelnemers aan een pensioenfonds heeft vertrouwen in hun pensioenfonds.

Uit de figuur blijkt ook dat het vertrouwen in banken en verzekeraars doorgaans groter is dan dat in pensioenfondsen. Mogelijk speelt daarbij een rol dat huishoudens meer interactie hebben met banken en verzekeraars dan met pensioenfondsen. Ook de depositogarantieregeling kan hierop van invloed zijn, omdat die tegoeden tot 100.000 euro garandeert als een bank haar verplichtingen niet kan nakomen. Onderzoek suggereert dat de aanwezigheid van een dergelijke regeling een positieve invloed heeft op vertrouwen. Osili en Paulson (2014) vinden bijvoorbeeld dat een depositogarantie het vertrouwensverlies tijdens een bankencrisis afzwakt.

Doorgaans is het vertrouwen groter in de eigen financiële instellingen van de respondenten dan dat in financiële instellingen in het algemeen. Een mogelijke verklaring hiervoor is dat klanten hun eigen financiële instelling juist hebben gekozen omdat ze daarin meer vertrouwen hebben dan in de andere instellingen, en ze hun keuze rationaliseren. Een andere verklaring is dat klanten beter bekend en meer vertrouwd zijn met hun eigen financiële instelling dan met andere, omdat zij contact hebben met hun eigen financiële dienstverlener. Persoonlijke ervaringen zijn vaak positief. Daarentegen is het beeld van andere financiële instellingen gebaseerd op mediaberichten, waarbij negatieve incidenten veelal worden uitgelicht (Verhoef en Baake, 2019).

Invloed coronacrisis

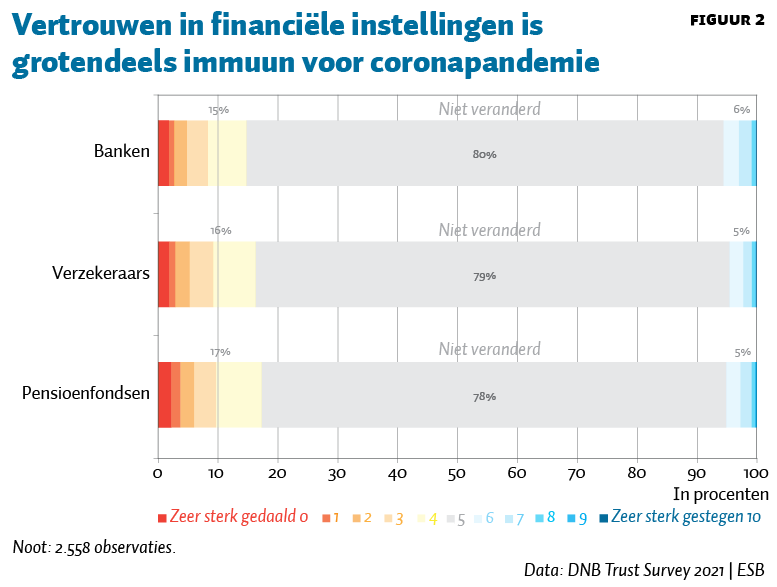

Een grote meerderheid geeft aan dat de coronapandemie het vertrouwen in financiële instellingen niet heeft beïnvloed. Bij de meest recente enquête konden respondenten op een schaal van 0 tot en met 10 aangeven of hun vertrouwen door de pandemie was veranderd, waarbij 0 betekende “vertrouwen is zeer sterk gedaald” en 10 “vertrouwen is zeer sterk gestegen”.

Figuur 2 toont de resultaten. Zo’n acht van de tien respondenten gaven aan dat hun vertrouwen in banken, verzekeraars en pensioenfondsen niet was geraakt door de coronapandemie. Vijftien à zeventien procent van de deelnemers aan de enquête meende dat de coronacrisis een negatief effect heeft gehad op hun vertrouwen in banken, verzekeraars en pensioenfondsen, terwijl vijf à zes procent juist inschatte dat het effect positief is geweest.

Factoren die van invloed zijn op het vertrouwen

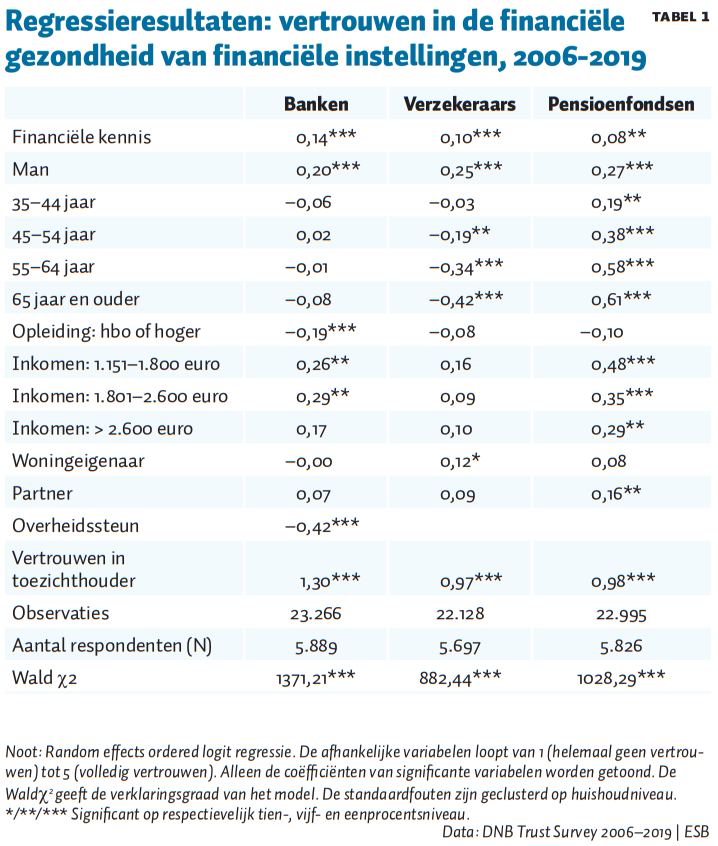

Tabel 1 toont schattingen ter verklaring van het vertrouwen van het Nederlandse publiek in banken, verzekeraars en pensioenfondsen. Onze resultaten suggereren dat financiële kennis een positief verband heeft met vertrouwen. De coëfficiënt voor financiële kennis is positief en significant in de modellen voor het vertrouwen in de drie typen van instellingen. Het effect is echter niet zo heel erg groot. Mensen die zichzelf als zeer goed geïnformeerd over financiële zaken beschouwen, hebben drie procentpunt meer kans om banken overwegend te vertrouwen, en ook drie procentpunt meer kans om banken volledig te vertrouwen, dan mensen die denken dat zij niet goed geïnformeerd zijn. In het geval van verzekeringsmaatschappijen zijn deze effecten drie en twee procentpunt, terwijl ze in het geval van pensioenfondsen drie en één procentpunt zijn. Daarnaast hangt het vertrouwen in brede zin samen met demografische variabelen. We vinden dat mannen alle soorten instellingen iets meer vertrouwen dan vrouwen doen.

Ook leeftijd speelt een rol. Mensen van 65 jaar en ouder hebben bijvoorbeeld tien procentpunt meer kans om hun pensioenfondsen overwegend of volledig te vertrouwen dan mensen jonger dan 35 jaar. Het vertrouwen in pensioenfondsen is groter bij mensen met een netto maandelijks huishoudinkomen van meer dan 1.150 euro, dan bij mensen met een lager inkomen. In het geval van banken zijn er ook wat betreft het inkomen enkele positieve effecten, hoewel deze zwakker zijn. We vinden geen significant verband tussen inkomen en vertrouwen in verzekeringsmaatschappijen. Het is opvallend dat mensen met een hbo-diploma of hoger minder vertrouwen hebben in banken dan andere mensen.

De resultaten laten ook een sterk positief verband zien tussen vertrouwen in de toezichthouder en vertrouwen in financiële instellingen. In het geval van banken houdt het effect bijvoorbeeld in dat mensen die veel vertrouwen hebben in DNB, 27 procentpunt meer kans hebben om banken overwegend te vertrouwen en 28 procentpunt meer kans hebben om banken volledig te vertrouwen dan mensen die absoluut geen vertrouwen hebben in DNB. Ons panelmodel kan geen uitsluitsel geven of hier sprake is van een causaal verband (meer vertrouwen in DNB leidt tot meer vertrouwen in instellingen) of van een samenhang (er is vertrouwen in het financiële stelsel en dat bepaalt het vertrouwen in zowel de toezichthouder als de instellingen).

Tot slot vinden we dat negatieve crisiservaringen gepaard gaan met minder vertrouwen in banken. Onze resultaten suggereren dat mensen van wie de bank tijdens de financiële crisis overheidssteun nodig had om te overleven, zeven procentpunt minder kans hebben om banken overwegend of volledig te vertrouwen in het jaar nadat ze van hun bank een bail-out hebben meegemaakt, dan mensen zonder een dergelijke persoonlijke crisiservaring.

Suggesties voor vergroten van vertrouwen

Diverse studies suggereren dat het gedrag van de financiële instellingen zelf het vertrouwen beïnvloedt. Er is met name onderzoek gedaan naar banken. Van Esterik-Plasmeijer en Van Raaij (2017) vinden dat integriteit een sleutelrol speelt bij vertrouwen in Nederlandse banken. Andere kenmerken van banken die het vertrouwen beïnvloeden zijn klantgerichtheid, competentie en transparantie. Op basis van enquêtegegevens verzameld onder ruim zeshonderd bankiers, concludeert Van Staveren (2018) dat het vertrouwen kan worden verbeterd als banken meer nadruk gaan leggen op relaties en open discussie over ethische dilemma’s, en zich minder richten op prestatiedoelen en financiële prikkels.

Jansen et al. (2015) hebben onderzocht in welke mate acht verschillende hypothetische situaties ertoe zouden leiden dat respondenten hun bank niet meer vertrouwden. Hieruit bleek dat mensen zich het meest zorgen maken over de beloning van bestuurders. Vertrouwensverlies is ook relatief groot in het geval van negatieve mediaberichten, dalende aandelenkoersen en ondoorzichtige productinformatie. Vervolgonderzoek, op basis van data uit 2016 en een bijgewerkte set van hypothetische situaties, toont aan dat het vertrouwen het sterkst zou dalen indien er gegevens van de klant zonder toestemming bij derden zouden terechtkomen (Van der Cruijsen, 2020). Dit beeld wordt bevestigd door de uitkomsten van de meest recente DNB-vertrouwensenquête, waarin we negen situaties aan onze respondenten hebben voorgelegd. Op een gedeelde tweede plek staan het verzamelen en analyseren van gegevens over een klant (bijvoorbeeld zoekgedrag op internet) om de klant beter te leren kennen en te kunnen adviseren, en het krijgen van een boete in verband met financieel economische criminaliteit (bijvoorbeeld witwassen of terrorismefinanciering).

Discussie

De uitkomsten van de meest recente vertrouwensenquête van DNB laten zien dat de coronacrisis niet heeft geleid tot een daling van vertrouwen in Nederlandse financiële instellingen. Om het vertrouwen nog verder te verbeteren zouden DNB en de sector specifieke communicatiemaatregelen kunnen afstemmen op bepaalde groepen met een lager vertrouwensniveau. Hierbij kan er worden gedacht aan communicatie over pensioenfondsen gericht op mensen jonger dan 35 jaar, omdat juist deze groep relatief weinig vertrouwen heeft in pensioenfondsen. Ook zouden toezichthoudende autoriteiten de financiële geletterdheid kunnen verhogen. Ze kunnen bijvoorbeeld bijdragen aan de financiële basiskennis door scholen en het bredere publiek educatieve programma’s aan te bieden in aanvulling op De Week van het Geld. Belangrijker nog is dat financiële toezichthouders het belang van voldoende financiële basiskennis, waaronder ook elementaire rekenvaardigheden, kunnen onderstrepen in hun rol als beleidsadviseurs.

Literatuur

Cruijsen, C. van der (2020) Payments data: do consumers want banks to keep them in a safe or turn them into gold? Applied Economics, 52(6), 609–622.

Cruijsen, C. van der, J. de Haan en R. Roerink (2020) Trust in financial institutions: a survey. DNB Working Paper, 693.

Cruijsen, C. van der, J. de Haan en R. Roerink (2021) Financial knowledge and trust in financial institutions. The Journal of Consumer Affairs, te verschijnen. Artikel te lezen op onlinelibrary.wiley.com.

Esterik-Plasmeijer, P.W.J. van, en W.F. van Raaij (2017) Banking system trust, bank trust, and bank loyalty. International Journal of Bank Marketing, 35(1), 97–111.

Jansen, D.-J., R.H.J. Mosch en C.A.B. van der Cruijsen (2015) When does the general public lose trust in banks? Journal of Financial Services Research, 48, 127–141.

Osili, U.O. en A. Paulson (2014) Crises and confidence: systemic banking crises and depositor behavior. Journal of Financial Economics, 111(3), 646–660.

Staveren, I. van (2017) Dutch banking culture six years after the fall of ABN AMRO Bank. Panoeconomicus, 64(2), 245–253.

Verhoef, P. en M. Baake (2019) Vertrouwen in banken afgelopen jaren licht gestegen. ESB, 104 (4778), 482-483.